股指期货发行对股票市场的影响研究

2019-12-05李华兴

□文|李华兴

实证分析

数据选取与处理

本文选取2006年4月8日至2018年12月31日的数据,共有3093个沪深300指数的收盘价格数据。由于金融周期大多是不稳定的,存在单位根,通常计算指数收益率时利用当天最终收盘价格的自然对数的一阶差分进行处理,即Rt = lnCPt-lnCPt-1的微分处理[1]。本文的实证分析主要是通过指数的日收益率来反映股票市场波动,因此数据需要被进行对数计算和差分处理。

样本数据描述性统计

表1 沪深300指数日收盘价格序列描述统计量

由表1可知,序列R 的偏度S =- 0 . 5 2 2 3 8 <0,峰度K=6.313160>3,与其标准正态分布(S=0,K=3)相比,日收益率序列R呈现出略微左偏,并且为尖峰厚尾形态。其Jarque-Bera统计量=1431.059,数值很大,其P值为0.00000,所以拒绝日收益率序列R服从正态分布的原假设。

本文采用ADF检验方法对沪深300指数日收益率序列的平稳性检验,检验结果显示:ADF=-51.73366小于给定的显著性水平,拒绝原假设,说明日收益率序列不存在单位根,可对其建立ARMA—GARCH模型。

建立ARMA—GARCH模型

本文选取4阶以内的自回归和移动平均建立ARMA模型,发现只有ARMA(1,1)、ARMA(1,2)、ARMA(2,1)、ARMA(2,2)可通过检验,结果显示RAMA(1,1)模型的AIC和SC值同时达到了最小,因此确定该模型最优。

表2 ARMA(1,1)模型参数估计结果

ARMA(1,1)模型最终的方程式为:Rt=-0.825135Rt-1+ut-0.849589ut-1

在本文中,选择了ARCH-LM检验模型残差序列的条件异方差,同时进行残差的滞后8阶检验。该检验显示,LM (Obs * Rsquared)统计数据的相应概率为0.0002,F-统计量数据为3.920874,相应的P值为0.0001,这表明在模型ARMA(1.1)残差序列中存在高阶ARCH效应,因此选择了ARMA模型(1.1)的模型残差来构建GARCH模型

本文主要使用AIC和SC标准来定义模型的最佳阶数。最后,GARCH模型(1.1)被定义为最优模型,而GARCH模型(1.1)的残差再进行下一步的卡方检验。通过模型检验后,发现GARCH模型的残差序列是独立的,这表明GARCH模型成功地从ARMA模型的残差中提取信息。

为了研究股指期货对股市波动性的影响,引入了一个虚拟变量序列D1(0.1)[2]。在股指期货发行前,股票指数为零。假如在期货上市后,指数为1,虚幻变量被引入后,GARCH模型主要体现在以下公式:

GARCH(1.1)在引入假变量后的虚拟变量的估值为1.29e -06,该假变量后的估值为1.29e -06,小于0,表明沪深300期货指数的期货期权降低了股市波动。GARCH测试的模型开展滞后8阶的残差进行检验。结果显示,LM (Obs*R-squared)的统计数据P值是0. 6733,这表明GARCH(1.1)模型的残差序列没有ARCH影响。在方差方程中,ARCH和GARCH系数为0.053736 + 0.940334 = 0.99407小于1,满足了GARCH(1.1)模型的广泛稳定限制。

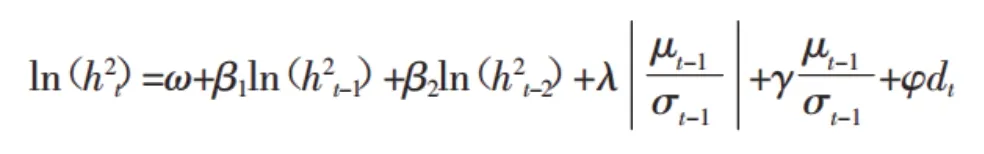

EGARCH(1.1)是为了测试中国股市的利好、利空消息的非对称性效应影响而出现的。EGARCH(1.1)模型是在股指期货发行前和发行后根据所有数据建立的。EGARCH(1.1)模型是在引入虚拟变量后构建的,引入虚拟变量后的EGARCH模型:

表3 沪深300股指期货推出之前EGARCH(1,1)模型估计结果

EGARCH(1,1)是在对沪深300股票指数期货发行之前和发行之后的情况建立的模型,而EGARCH(1,1)是在所有数据引入虚拟变量之后建立的。在三个情况下,模型结果显示,不论是发行前还是发行后,γ值都是负的,表明杠杆效应在证券期货市场一直存在,而杠杆效应在股指期货发行后低于股指期货发行前的杠杆效应,引入虚拟变量的影响变得更加显而易见。

实证分析总结

本文通过对沪深300收盘价格数据的分析,再利用两个模型,GARCH(1,1)、EGARCH(1,1)模型,进行研究,可以得出,发行股指期货后对股票市场具有一定的积极作用,能够降低股票市场的波动性。在股票市场上的杠杆效应在股指期货发行之前和之后都存在。随着股指期货的发行,股票市场的积极影响和消极影响都有不同程度的降低。在未来的研究中,我们可以全面研究股指期货与现货市场之间的高频率交易数据,有利于研究沪市、深市之间的波动性和管理,并考虑两个城市之间的系统等因素来建立模型,得出精准结论。

我国股指期货推出对我国股票市场的积极影响

稳定现货市场的价格波动,提高规避风险的能力

股票指数期货的发行丰富了资本市场的投资方法。股票期货的标的物是由股票价格决定的。因此,股票指数期货和股票市场的是互补的。当股价跌得太低时,投资者可以购买相应的股指期货,有效地避免风险,反之也是。通过许多实证研究和本文研究表明,在股票市场发生变化之前,股票期货市场的变化已经开始,并且可能反映市场上的供需关系。这也证明,股票价格指数上的提前发现功能可以有效地降低股票市场的波动。当股票市场价格与期货市场价格太不一样时,投资者就会参与进来,导致仲裁行为。因此,缩小价格差距,稳定股市波动。

对大多数投资者来说,股指期货是一种十分有效的避险工具,可以在一定程度上大大降低交易成本,此外,股指期货的做空机制可以改变投资者的单边做多模式,向同时进行做多做空的双向模式进行变化。在购买正在上涨的股票中,在股价上涨后能够获得收益,这实际上是一种避免风险的方式。

增加资金流动性,扩大了证券市场份额

股票期货的发行使股市、货币市场和商品期货市场能够在股指期货对股市的影响下完成相互关联的关系。这时,股指期货市场相当于中介,在资本市场中的投资者和电子网络的共同作用下,不同的市场可以得到有效的结合和融合,然后能够实现充分吸收社会资金的目标,所以资金利用效率大大升高,从而改善资金的流动性,同时对金融市场体系建设也可以起到非常好的促进作用[3]。

由于股指期货具有预测价格和风险降低的效用,加上股指期货还具备高流动性和交易成本低的特性,这也使得金融市场中的股指期货反应迅速。从目前我国的现状来看,发行股指期货是为不同类型的保护基金和巨额存款的分担风险都提供了一个非常好的解决办法。此外,对大多数投资者来说,可以承受巨大的风险,因此太担心风险的投资者将逐渐加入投资市场,从而增加股票市场的份额。

我国股指期货发行对我国股票市场的消极影响

短期内有可能引发价格波动

从2010年国内股指期货的发行上看,在股指期货市场进入中国股市之前,市场的整体情况呈现大幅度上升趋势,但总体增长缓慢。此外,当股指期货发行时,总体机构都资金不足,这表明未来股市会出现波动的迹象。此外,中央银行还加强了这方面的政策,导致了市场主要资金的紧缩,因此,在股指期货发行后,股票出现了较大的跌幅。因此,在股指期货发行后,中国股市指数的下跌是理所当然的。

可能引发不公平的交易

金融市场的贸易经常出现信息不对称,存在不公平的交易的情况。股票指数上的期货市场也不例外,股指期货市场主要由机构投资者参与,因此股票经纪人通过自身的优势对市场信息拥有全面和快速的理解,这会导致出现不公平交易的行为,甚至操纵市场。为了从中受益,一些小投资者的利益被牺牲,导致了不公平的市场交易。

通过以上的实证和分析,中国股指期货在推动股市方面可以发挥非常好的作用,并有助于进一步改善整个金融市场的机制和功能。与此同时,必须加强市场监督,以免股指期货对中国股市产生负面影响,有利于整个金融市场的理性和健康发展。