风电行业:开启景气上行周期企业盈利拐点将至

2019-11-19朱彦婕

朱彦婕

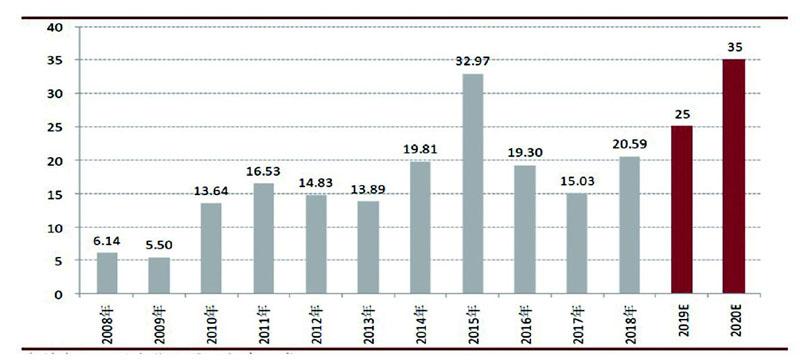

2016年以前,风电行业处于快速发展期,2015年新增风电装机达到历史最高水平,根据能源局数据,2015年新增并网容量达到32.97GW,同比增长66.4%。随后,受到补贴政策调整以及限电建设放缓等因素影响,2016年新增并网装机容量大幅下滑,风电行业进入低谷。

结合卖方观点,认为当前风电行业有望开启景气上行周期。主要逻辑有,(1)风电上网电价继续下调背景下,为了完成并网为标准的补贴时间节点,风电行业有望进入新一轮“抢装潮”;(2)“红六省”变为“红二省”,三北地区弃风率逐年下降,有望为我国风电装机贡献增量;(3)行业招标容量从2018年四季度逐步走高,投标价格触底回升,复苏迹象进一步显现。

开启新一轮“抢装潮”

2009年起,我国实行风电标杆电价制度,各类资源区的风电标杆电价呈现逐年下降的趋势。2018年,一类、二类、三类和四类资源区的风电标杆电价分别为0.4元/KWH、0.45元/KWH、0.49元/KWH和0.57元/KWH,相比2009年分别下降21.57%、16.67%、15.52%和6.56%。上网电价的下调,意味着要控制成本。据国网能源研究院发布的《中国电源发展分析报告》,2018年我国陆上风电度电成本已降至0.38元左右,预计到2020年将下降至0.3-0.4元;2018年海上风电度电成本已降至0.64元,到2020年将下降至0.56元。

今年5月,根据发改委《关于完善风电上网电价政策的通知》对风电上网电价相关规定:“2018年底之前核准的陆上风电项目,2020年底前仍未完成并网的,国家不再补贴;2019年1月1日至2020年底前核准的陆上风电项目,2021年底前仍未完成并网的,国家不再补贴。自2021年1月1日开始,新核准的陆上风电项目全面实现平价上网,国家不再补贴”。综合以上政策。风电平价上网时代即将到来,高补贴项目大概率会抢在今明两年完成并网。因此2021年前风电装机需求有望达到高峰期。

此外,《通知》将风电补贴的执行时间由之前的“开工建设“变更为”完成并网“,或将加速风电项目存量的建设进程。当前,已核准未开工项目规模较大,根据BNEF统计,有67GW存量项目需要在2020年底前并网才可保住之前电价。

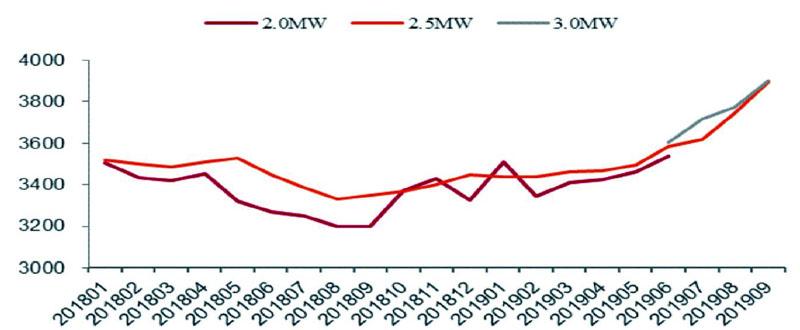

招标量方面,风电行业新项目正加速招标。从2018年Q4开始招标容量逐步走高,2018年招标容量达到33.5GW,相较2017年的27.2GW提高了6.3GW。2019年前三季度招标达到49.9GW,同比增长108.5%,已接近2018年全年招标量1.5倍,其中2019年第三季度招标达到17.6GW,同比增加0.2GW。值得关注的是,随着风机招标市场需求向好,当前行业存在一些抢工期、抢设备供应等现象,风机招标价格自去年三季度触底回升。根据华创证券统计(见图2),10月份2.0MW以及2.5MW机组招标均价已接近3900-4000元/kW,个别项目报价到了4000元/kW售价环比、同比均有所回升。

图1:历年来风电新增装机规模(单位:GW)

资料来源:国家能源局、招商证券

图2:2MW/2.5MW/3MW风机月度投标均价

资料来源:金风科技业绩演示材料、中泰证券研究所

弃风率持续下降

2016年,我国建立了风电投资监测预警机制,根据风电开发投资风险程度将预警机制由高到低分为红色、橙色、绿色三个等级。2017年,我国北部六个省区,包括甘肃、新疆、宁夏、黑龙江、吉林、内蒙古被列入监测预警红色区域,这些地区风能丰富,但由于当地负荷有限,风电外送通道不顺畅,导致这些区域弃风率较高。到了2018年,内蒙古、黑龙江的红色预警转为橙色,宁夏转为绿色,甘肃、新疆、吉林继续为红色预警,“红六省”变为“红三省”。2019年,吉林解除了红色预警,由红色转为绿色,“红三省”变为“红二省”。

从弃风率数据来看,2016年,我国弃风率达到阶段高点,约17%左右,之后出现明显下降趋势,2018年弃风率下降至7%。根据最新数据显示,2019年1-9月,全国弃风电量为128亿千瓦时,同比减少74亿千瓦时;全国平均风电利用率为95.8%,平均弃风率为4.2%,弃风率同比下降3.5个百分点。全国弃风电量和弃风率呈现“双降”局面。总的来看。风电红色预警区域的减少表示北部地区风电的消纳状况好转,弃风率下降也有助于投资商积极性的提升。风电行业复苏迹象进一步显现。

零部件制造商率先受益

从三季报来看,申万风电设备前三季度实现营收548.25亿元,同比增长36.00%,是2016年以来营收同比首次实现正增长;归母净利润为27.50亿元,同比降幅较2018年有所收窄。营运能力方面,2019年前三季度应收账款周转率、存货周转率同比均呈现上升态势,分别为1.30次、2.05次,表明风电行业周转能力逐步提升。单季来看,2019Q3风电设备实现营收204.19亿元,同比增长34.44%,环比下滑2.92%;归母净利润8.97亿元,同比下降15.33%,环比提升约13个百分点

从产业链角度来看,风电产业链包括上游的原材料供应和零部件制造,中游的风电设備整机和下游的风电场投资运营。其中,上游领域的重要零部件包括齿轮箱、发电机、轴承、叶片等;中游的风机市场集中度较高,国内主要风机整机企业包括金风科技、明阳智能等;下游的风电场则主要由大型国有发电集团进行投资运营。根据三季报,风电板块业绩分化较为明显,上游的零部件制造商业绩表现较为突出,金雷股份、天能重工前三季度营收增速均超过50%;而整机部分受交付周期影响,盈利回升稍有滞后,龙头企业金风科技前三季度业绩增速仍同比下滑34.24%。整体来看,国内风电零部件制造商有望率先受益于行业复苏,投资者可适当关注。