光伏三季报:龙头规模效应凸显国内装机不及预期

2019-11-13肖俊清

肖俊清

截止10月30日,申万三级行业中的24家A股光伏设备厂商(以下“光伏板块”所指皆同)已经悉数公布了3季报业绩。在剔除业务不算纯正的航天机电、露笑科技和已经快“崩盘”的金宇车城后,可以看到光伏板块2019前三季度整体营业总收入为1,135.68亿元,同比增长19.01%,取得净利润99.58亿元,同比增长61.06%。在营收稳步增长的同时,净利润也走出了2018年下滑的阴影,重回快速增长。

此外,龙头效应越发凸显,攫取的营收和利润占板块比例越来越高。不过,虽然头部企业业绩均保持了快速的增长,但是从近期股价上看,产业链大部分公司均呈现顶部回调态势。除了从去年10月以来持续上涨带来获利抛售压力外,主要机构设想的三季度开始国内补贴竞价项目装机量爆发的情况暂时没有到来。叠加欧洲取消双反后需求爆发已经持续1年多时间,国外需求将恢复正常水平,导致产业链股价受阻。

图一:2016年以来光伏板块营收情况

净利润暴涨超60%龙头效应初显

根據数据统计,在剔除航天机电、露笑科技和金宇车城后,申万三级行业的光伏设备板块2019前三季度营业总收入为1,135.68亿元,同比2018年增长19.01%。拉长周期看,2017年前三季度至2019前三季度,光伏板块营业总收入分别为:924.99亿元、954.27亿元和1,135.68亿元,同比增幅分别为:31.30%、3.16%和19.01%。在经历了2017年国内抢装潮后,2018年“531新政”导致国内需求大幅下滑,产业链在2018经历了整体性价格大幅下降的阵痛,导致营收增长乏力。不过,2018下半年开始,随着欧洲“双反”的解除,叠加能源局出面表态:补贴不会一刀切,到2022年前是逐步退出的承诺,让光伏行业动荡的局面有所稳定。国外需求爆发以后,2019年光伏行业的营业增长出现明显的回暖。(见图一)

值得注意的是,与营收增幅不到20%不同,光伏板块的盈利情况出现了更加明显的好转。数据显示,2019前三季度,光伏板块净利润为99.58亿元,同比增长61.06%。拉长周期看,2017年前三季度至2019前三季度,光伏板块净利润分别为73.48亿元、61.83亿元和99.58亿元,同比增速分别为40.48%、-15.85%和61.06%。净利润的大幅反弹,主要得益于两个方面:

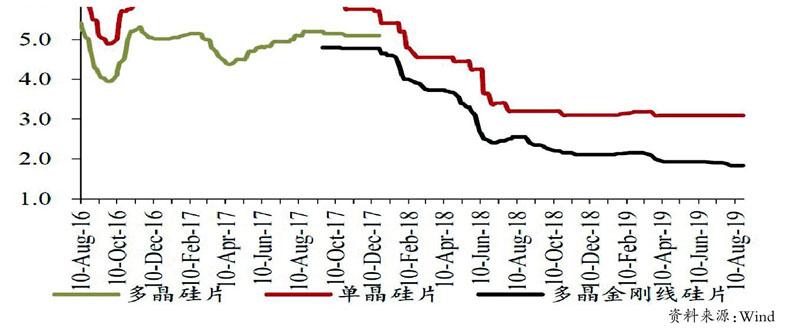

1、2019年,光伏产业链各个子领域的价格十分稳定,降价幅度远低于2018年。2018年“531新政”后,由于预期到需求的疾速下滑(事实也如此),产业链各板块价格均出现断崖式下跌。其中,多晶硅降幅超30%;多晶硅片、单晶硅片降幅分别为54.1%、41.9%;多晶电池片、单晶电池片的降幅分别为44.3%、41.8%;多晶组件、单晶组件的降幅则分别为29.8%、27.8%。价格大跌,营收还能以量保增长,但净利润可能会完全崩盘甚至亏损。相比而言,2019年价格并未出现这样的暴跌,年初因为需求的旺盛,产业链各环节甚至有过小幅的价格上涨。(见图二)

2、主要企业的重磅扩产项目陆续建成投产,包括隆基、通威、中环等,虽然新增产能扩张依旧没有停止,但2019年相比2018年的产能扩张支出要小很多。比如通威,8万吨多晶硅料和电池片项目陆续投产转固,支出变少,对净利润的负面影响下降。

除此之外。产业链的龙头效应同样值得关注。2019前三季度,行业中营收超过50亿元的公司共7家,其创造的营业收入共计952.02亿元,占比高达83.83%。2017年前三季度至2019前三季度,CR5企业仅在隆基股份、通威股份、中环股份、中利集团、东方日升和协鑫集成中产生,头部企业非常稳定。CR5营业收入分别为:589.91亿元、652.59亿元和809.86亿元,占21家光伏企业的营收总额的比值分别为63.77%、68.39%和71.31%;相对应的净利润分别为43.73亿元、38.97亿元和77.88亿元,占比分别为59.52%、63.04%和78.21%。产业链大量的利润被头部企业攫取,且未来这一趋势还将继续强化。

前三季度装机仅16GWQ3仅4.6GW严重不及预期

虽然不论是整体还是头部企业的业绩情况看,2019前三季度的经营都不算差。但产业链股价走势从9月初就开始了调整,持续时间已经接近2个月,隆基股份区间内下跌超过21%,通威股份跌幅也超过15%,跌幅远高于指数。隆基股份在9月初逼空后,可转债悉数转股,10月16日发布净利润大增的业绩预告后,股价闪崩,一度迫近跌停,最后以大跌8.61%收盘。虽然也有公司债转股后,对于股价已经没有要求以及资金高位获利了结的原因,但从行业看,还有两个原因:

1、国外需求同比数量开始趋稳。2018年国内需求下滑后,整个产业链完全是国外需求拉动,2018年9月3日午夜结束欧盟对中国太阳能光伏电池和组件的反倾销和反补贴措施。因为签署巴黎协定国家有可再生能源比例要求,再叠加国内光伏产业链的断崖式降价,从2018年Q4开始至2019年Q3,我国光伏产业链的需求基本由国外,特别是欧洲需求拉动。预计今后几年,国外需求都将保持增长,但近1年时间的爆发式的需求增长将难以看到。

2、国内装机远不及预期。10月29日,国家能源局召开新闻发布会,公布了前三季度光伏发电新增装机的数据,截至2019年9月底,光伏发电装机1.90亿千瓦,三季度光伏新增仅4.6GW,前三季度累计16GW,创四年内(2016-2019)新低。实际上2018年下半年至今,国内需求都是不及预期的。2018年国内装机总量44.26GW,同比下滑16.58%。此前机构一致预测的2019年国内全年装机量突破43GW的“梦想”大概率泡汤。在本刊34期封面文章中,曾预计9月中旬开始的补贴竞价项目,约有22.8GW,从目前的情况看大概率也无法达成。

图二:2016年以来硅片价格走势(元)