分红险业务的另类风险管理策略研究

2019-10-30林禧彥

林禧彥

摘要:分红保险产品目前在中国香港寿险市场份额超过50%,但在低利率环境下为公司经营构成巨大压力和挑战。文章研究在识别和计量分红险经营风险的基础,提出公司在低息环境下的经营管理策略。通过比较分析中国大陆、欧盟以及美国市场监管法规及银行巴塞尔协议中的风险量度方法, 识别适用于低息环境的风险计量模型并应用于评估分红产品在低息环境中的风险,并用于分析有效的投资组合。研究表明, 由于股票资产占用的风险资本比例非常高, 模型算出的投资组合中股票资产比例较小,但在投资组合中加入价外认沽期权资产后,有效边界会向左移,资产回报得到提升。

关键词:分红产品;利率风险;风险管理策略

一、问题的提出

分红保险是一种中长期寿险产品, 既提供将来保单现金价值及期满价值的保证, 又提供非保证红利回报。分红保险在中国香港保险市场很受欢迎,目前占人寿业务超过50%的份額。分红保险在中国香港市场普及的原因主要有两个,一是中国香港的低利率环境, 银行存款利息接近零。二是由于中国香港的人口老化趋势且没有完善的退休理财产品选择。在这种利率与投资环境以及人口老龄化趋势下,分红保险产品的优势凸显,亦即,既提供保障又有分红预期,很有吸引力。

另一方面,对于提供分红型产品的人寿保险公司而言,如何在低利率市场环境下实现对客户的保证和预期收益承诺,其所面临的经营管理挑战也大大增加了。由于近十年来利率一直在下调,保险公司为了尽量提升资产回报率,不得不提升其资产组合中的股票占比。香港有多家保险公司在股票资产配置占到60%以上。这是高风险的操作方式,保险公司不得不通过承担更大投资风险来实现承诺。

本研究选择以寿险公司的分红险业务为对象,研究其在长期低利率等市场环境因素下的风险管理策略。具体针对两个主要问题:

1.如何识别和计量保险公司在低息环境下经营分红保险的风险?

2.有什么投资策略可以有效管理这些风险?

二、识别和计量低息环境下经营分红保的风险

投资风险是经营分红产品过程中最为显著的风险。为了评估分红产品在低息环境中的风险, 本研究比较分析了中国大陆、欧盟、美国保险监管法规中的风险量度方法, 以识别各地实践中的长处。同时,我们把研究范围扩展到银行业,考察巴塞尔协议三框架下的负利率分析。巴塞尔协议框架下,利率风险的压力测试最少为1%。通过研究不同市场监管法规的长处, 我们建议适用于低息环境的风险计量模型。

1.利率风险。不同国家也普遍用比例的方法做压力测试去衡量利率风险, 例如利率要下跌30%。但是根据巴塞尔的银行法规及以往中国香港利率数据分析,利率下跌风险应为最少1% 的压力测试。

2.信用风险。一般法规对投资级别的债券的信贷利差也定为扩大1%~1.5%。对于用公允价值会计方法衡量价值的债券,这个方法可以量度信用风险。但对于用摊回帐面价值作会计方法的债券,如果保险公司有能力把债券持有到期满,那么这债券只存在违约风险并不存在信用利差风险。

3.股票下跌风险。一般法规的风险模型也定压力测试为下跌30%~40%,所以香港现行法规的压力测试水平偏低。

4.风险相关性。有些法规界定利率及股票风险相关系数为0或负数。根据数据分析,这两种风险的相关系数应为0.5。

关于利率风险,如果作压力测试前的利率低于1%,那么压力测试后的利率可能变成负利率。欧洲精算学会2016年的研究指出需要明确考虑及研究低利率及负利率的可能性及风险。全球经济衰退, 监管机构的操控,或货币战争都会导致负利率。

三、管理策略研究

建议用适用于低息环境的风险计量模型去分析有效投资组合。假设投资组合有港元企业债券、亚洲股票及房地产,根据Horizon Actuarial Services Survey (2017),各资产种类预期回报及波动率,欧盟Solvency 2各资产相关性并采用Markowitz(1952)方法,可以制造出多个不同投资比例组合,分析组合预期回报及波动率。该分析受到多种限制:只集中在资产方面的研究,没有考虑负债方面的关系;没有反映保险产品的保证回报及风险资本;如保险公司持有债券到期满, 债券价格波动并非主要风险, 再投资回报才是主要风险。为了适合保险公司的情况,本研究需要把Markowitz分析的x轴变更为风险资本来计算, y轴照旧为投资回报。以20年趸缴分红产品作为实例,假设保险公司的投资组合为债券、股票以及房地产,利用Markowitz模型建造出包括预期回报、风险资本、保证回报的三元投资有效边界。风险计量模型如下。

产品:20年趸缴分红

资产种类:港元企业债券(持有到期满策略);亚洲股票;中国房地产

债券投资年期:15年(香港债券市场缺乏长年期投资债券)

每年保证回报:X%

退保率:0 %(这是简化的假设)

亚洲区股票。根据欧盟及CROSS,亚洲区股票的风险资本为45% 及30%。以审慎为计,设定风险资本为45%。由于每年保证回报为X%,风险资本=45%+X%

房地产。同样,根据欧盟及CROSS,房地产的风险资本为25%及15%。以审慎为计,设定风险资本为25%。由于每年保证回报为X%,风险资本=25%+X%

港元企业债券。由于策略是持有到期满及以摊分制入帐,主要有两方面的风险:1.持有债券时候,有企业破产违约风险;2.债券到期时,由于产品年期比较长,需要把债券期满的本金再投资,有可能再投资收益率比保证回报少。中国偿二代中规定AA级企业债的违约风险因子为4.5%。有关再投资利率风险,于低息口环境中利率压力测试须为最少1%,以确保模型对低利率风险有充足预算, 所以企业债风险:

=4.5%+X%+(负债久期-资产久期)X利率压力测试

=4.5%+X%+(20-15)X1%=9.5%+X%

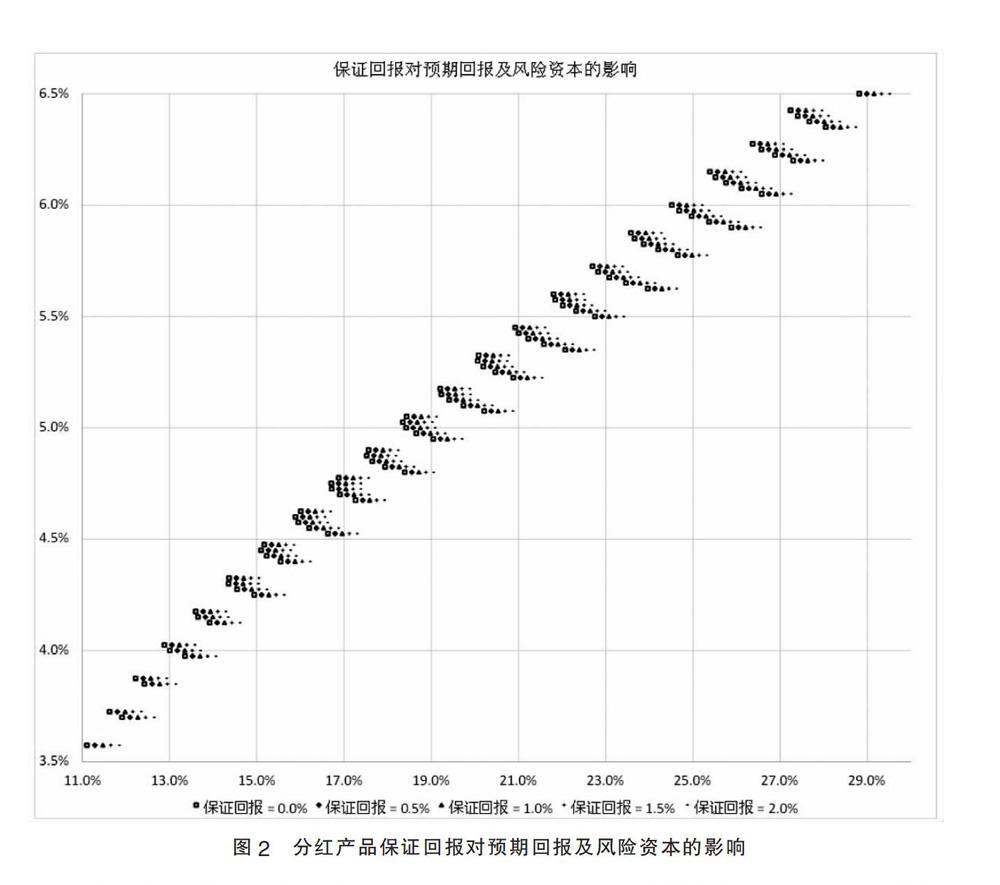

亚洲股票及房地产的风险资本要求非常高,从2008年金融海啸所知, 这类资产有重大下跌风险。如果资产及负债久期不匹配, 产品的保证回报会产生利率风险。有关各投资组合的预期回报、风险资本、以及保证回报的三元投资有效边界如下。

该有效边界将公司的关注点从追求回报转为管理風险方面。对指定的风险偏好以及保证回报水平,有效边界可以给出一个最高预期回报的投资组合。例如当风险资本的偏好为保费的13%,保证回报要求为每年0.5%,根据三元投资有效边界,最优的资产组合为 80%债券, 10%股票以及10%房地产以得出最高预期回报(每年4%)。

四、另类管理策略研究

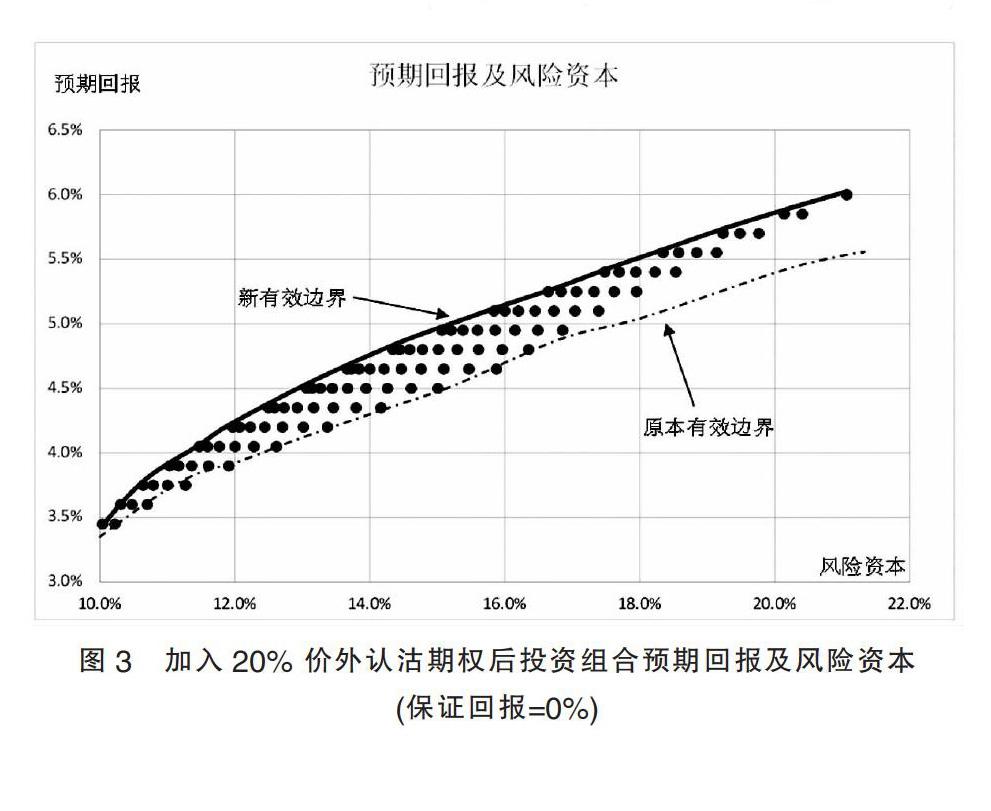

由于股票资产占用的风险资本比例非常高,计算出的有效投资组合中只有较小比例的股票资产。这对管理层来说是一大难题:一方面股票能提供非常高的潜在长期回报,但同时股票市场有机会发生股灾,导致资不抵债,所以股票的风险资本要求非常高。为了解决这个投资难题,需要考虑及创新另类风险管理方法,股票认沽期权是其中一种。认沽期权的特质是可以控制股票大跌的风险,但是购买认沽期权需要成本, 拉低股票回报。因此研究会集中在成本偏低的价外认沽期权。根据Bloomberg的数据,以往5年恒生指数20% 价外认沽期权平均成本为 2.17%。 假设20%价外认沽期权成本为2.5%,当亚洲区股票加上20%价外认沽期权后,预期回报=8.5%-2.5%=6%。由于20% 价外认沽期权的保护, 最大损失为20%,所以风险资本为20%+X%。

如果投资组合增加了价外认沽期权,在反映期权成本和减少了的风险资本后,可以使Markowitz分析中的有效边际向左移,达致一个更有效的投资组合。

五、结论

1.利用建议的适用于低息环境的风险计量模型及Markowitz(1952)方法,可以构造出包括预期回报、风险资本、保证回报的三元投资有效边界。这个新的模型明确的考虑低息风险,同时考虑股票及风险资产的重大风险资本。

2.股票能提供非常高的潜在长期回报,但由于股票的风险资本占有率非常高,所计算出的有效投资组合中股票占比通常较小。如果投资组合增加了价外认沽期权,可使Markowitz分析中的有效边际向左移,增加股票比重,提高潜在回报。

参考文献:

[1]Survey of Capital Market Assumptions 2017 Edition[R].Horizons Actuarial Services,LLC.2017.

[2]Markowitz, H.. Portfolio Selection [J].The Journal of Finance,1952(03).

[3]Sharpe, W. The Sharpe Ratio[J]. The Journal of Portfolio Management,1994.

(作者单位:上海财经大学金融学院)