债务融资、高管持股和企业成长性

2019-10-28刘淑萍

刘淑萍

内容摘要:文章以我国2012-2018年A股上市的批发零售业公司为研究样本,实证检验了债务融资与企业成长性之间的关系,并探讨了高管持股在二者之间的调节作用。研究发现,债务融资、高管持股与企业成长性均呈现正相关,并且高管持股与债务融资对企业成长发挥着“共谋效应”,对此批发零售业上市公司可通过优化债务融资水平、完善管理层股权激励政策等措施提升企业成长性。

关键词:债务融资 高管持股 企业成长性

文献综述

国外学者关于债务融资与企业成长性的相关性研究起步较早。Miller借助MM理论分析,提出企业债务水平与企业成长性呈正相关;Myers从委托代理理论视角,得出债务水平與企业成长性呈负相关;Zingales以资产市值衡量企业成长性,认为债务融资水平会增加企业破产风险。在国内文献中,李喜梅、乐菲菲、柴玉珂一致认为企业成长性与债务融资水平没有显著关系;李梦雅、郝晨(2018)从债务结构的维度剖析债务融资对企业成长性的影响,并认为这种影响在国有企业和民营企业中存在明显差异;许芳、余国新(2018)则借助食品上市公司的数据进行实证分析,提出较高的债务水平会对企业成长性产生负面影响。

融资决策作为企业经营决策的重要组成部分,其主要取决于企业管理层的融资偏好。作为自然人,高管人员存在一定的道德风险,即在进行融资决策时,高管人员会倾向选择有利于自身利益的决策。但高管人员一旦持股,其股东与管理者的双重身份会要求他们既要追求个人利益最大化,也要追求股权的增值性收益。另外,随着持股高管人员对财务风险的敏感程度的提高,其及时优化负债结构的动机也会随之变强,这都将影响企业的债务融资决策,进而影响企业的未来发展。因此,本文以2012-2018年我国A股上市的批发零售业公司作为研究对象,研究了债务融资对企业成长性的影响,并以高管持股作为调节变量,分析了高管持股水平高低是否会对两者的关系产生影响。

理论分析与研究假设

(一)债务融资与企业成长性

关于债务融资对企业成长性的影响,现有研究观点各异。Ross根据信息不对称理论提出企业外部投资者会认为债务融资是企业发展良好的信号;曾江洪借助中小上市公司的数据分析得出,由于需要归还本金和支付利息,实施债务融资可以防止企业无效扩张,从而促进企业高质量发展;吴世农、段伟宁等学者提出债务融资与企业成长性呈负相关关系,其主要是因为较高的负债比例会增加企业的破产风险。本文认为债务融资会通过降低代理成本、发挥税盾效应等多个方式提高企业经营效率,进而推动企业的成长。基于此,提出以下假设:

H1:债务融资与企业成长性正相关。

(二)高管持股与企业成长性

Jensen&Meckling的“利益汇聚”效应理论认为,管理层持股能降低自身道德风险行为,实现激励相容;李维安证实高管持股与企业成长性呈正相关,其认为高管减持会为企业成长带来显著的负面影响;徐宁和张海燕认为管理层股权激励能有效抑制管理层与股东之间的第一类代理成本,其对企业成长存在明显的促进效应。基于此,本文提出以下假设:

H2:高管持股与企业成长性正相关。

(三)高管持股对债务融资与企业成长性的关系的影响

Mehran发现管理层持股比例越高,其预期收益与企业业绩的联系就越紧密,管理层有动机选择较高的债务融资水平,以实现更大的杠杆收益。因为信息不对称,企业外部股东往往会根据负债水平高低判断企业的价值,管理层则会相应地提高负债比率为股东展示企业高质发展的有利信号。本文认为高管持股能有效推进债务融资与企业成长性间的正向关系,即高管持股与债务融资对推动企业成长具有“共谋效应”。基于此,提出以下假设:

H3:高管持股能有效促进债务融资与企业成长性之间的正相关关系。

样本选择与研究设计

(一)样本选择

本文选取沪深两市2012-2018年A股上市的批发零售业公司为初始样本,并剔除了ST类以及相关数据不全的上市公司,最终选取1826个有效样本。数据源自CSMAR、RESSET等数据库,利用Excel对其整理分析,并采用SPSS软件对计量模型进行回归分析。

(二)变量定义

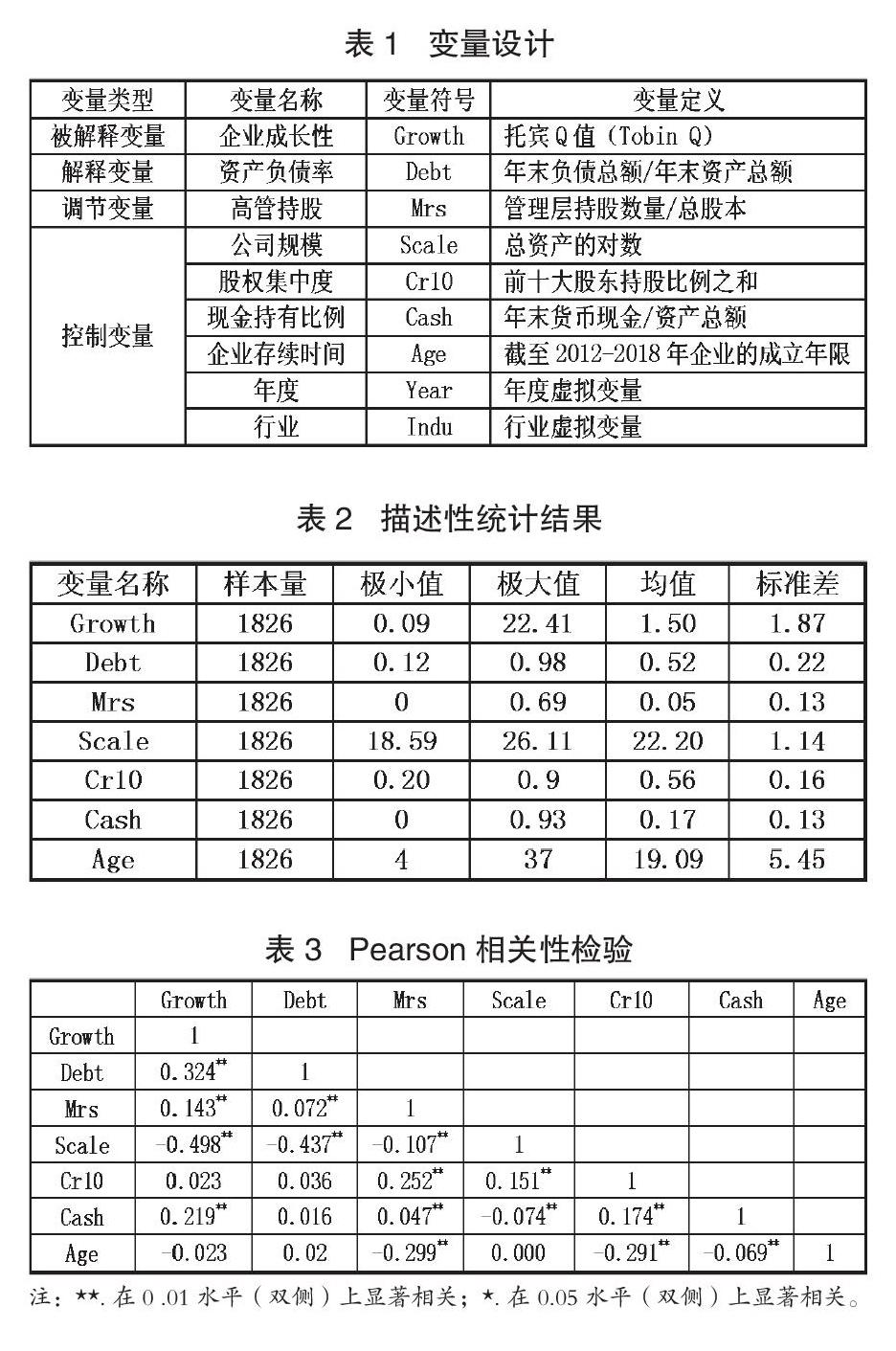

如表1所示,被解释变量的界定。本文的被解释变量是企业成长性。现有文献主要采用公司实际增长率指标(如营业收入增长率、总资产增长率等)或公司市场成长性指标(如托宾Q值、市值账面比等指标)衡量企业的成长性。由于公司市场成长性指标更能反映市场对企业当前及未来成长性的预期,其更具现实性。因此,本文采用托宾Q值作为被解释变量,用来衡量企业的成长性;解释变量的界定。本文以债务融资作为解释变量,借鉴现有文献的普遍做法,用资产负债率衡量债务融资水平;调节变量的界定。本文以高管持股作为调节变量,借鉴林兢的研究,选择管理层持股比例作为衡量高管持股水平的指标;控制变量的界定。现有众多研究文献表明,企业成长性主要受宏观因素、行业特性、企业特征等因素的影响,本文在多元回归分析中主要对公司规模、现金持有比例、股权集中度、企业存续时间等变量进行了控制,并控制了年度和行业的影响。

(三)模型构建

为检验债务融资对企业成长性的影响方向和程度,本文构建模型(1),对H1进行检验。同时,构建模型(2)分析高管持股与企业成长性之间的关系,对H2进行检验。为了分析高管持股水平在债务融资与其企业成长性之间发挥的调节作用,本文在模型(1)的基础上,构建)模型(3)进行验证。

Growth=β0+β1Debt+β2Scale+β3Cr10+β4Cash+β5Age+∑Year+∑Indu+ε, (1)

Growth=β0+β1Mrs +β2Scale+β3Cr10+β4Cash+β5Age+∑Year+∑Indu+ε, (2)

Growth=β0+β1Debt+β2Debt×Mrs+β3Scale+β4Cr10+β5Cash+β6Age+∑Year+∑Indu+ε (3)

其中β0為常数项,ε为随机误差项。

实证分析

(一)描述性分析

表2为对主要变量进行描述性分析的结果。通过表2可知,企业成长性Growth均值为1.5,最大值为22.41,最小值为0.09,这说明批发零售业上市公司的成长性存在一定的差异,其是否受债务融资水平及高管持股的影响及影响程度有待进一步研究。资产负债率的均值为0.52,说明我国批发零售业上市公司整体债务比例适中,债务融资为其重要的融资渠道之一。同时,最大值0.98和最小值0.12说明不同样本公司债务融资水平存在着明显的差异。公司规模的均值为22.20,说明我国批发零售业上市公司规模较大。前十大股东持股比例之和的均值达到了56%,说明样本公司股权相对集中。现金持有比例的均值只有0.17,说明我国批发零售业上市公司现金持有水平普遍偏低。企业存续年限最大值为37年,与最小值4年相差较大,说明样本公司的年龄相差明显,这与我国产业结构转型升级的时代背景存在一定联系。

(二)相关性分析

由表3可知,各个变量之间的相关系数并未超过变量共线性问题的判断临界值,其相关程度较低。同时,资产负债率和管理层持股比例均与企业成长性在0.01水平上显著相关,这说明债务融资水平与高管持股水平均与企业成长性存在一定的关联性。同时,股权集中度、现金持有比例与企业成长性呈现正相关关系,公司规模、企业存续年限与企业成长性呈现负相关关系。

(三)回归分析

债务融资与企业成长性。债务融资与企业成长性的多元回归方程显著性检验显示回归方程的相关系数R为0.547,R2为0.299,调整之后的R2为0.297,样本的自变量对因变量存在影响。通过对方程残差数据统计,得出Sig为0.000,在95%的置信度下整体回归效果显著,具体回归分析结果见表4。债务融资水平与企业成长性显著正相关,即企业负债占比越大,企业的成长性越好。这说明企业负债融资可以释放企业高质发展的有利信号并且降低代理成本,提高经营绩效和企业价值,推动企业成长,因此H1得到了验证。

高管持股与企业成长性。由表5可知,各变量的VIF均小于2,再次印证了各变量之间不存在多重共线性的关系。高管持股比例与企业成长性呈正相关,即管理层股权激励有利于企业的成长,这与许芳等的研究结论一致。当高管人员持有一定的股权时,其发生道德风险的概率会降低,其会更注重企业的长远发展。因此H2得到了验证。

债务融资、高管持股与企业成长性。由表6可知,资产负债率与高管持股比例的交乘项与企业成长性呈显著正相关,其比模型2中债务融资与企业成长性的相关程度更高,说明高管持股能有效促进债务融资与企业成长性之间的正向关系。当管理层持股比例增加时,企业负债融资的需求相应提高,债务的引入能加强对高管人员的约束和防范,有效促进其提升经营决策的效率。另一方面,债务资本释放利好信号及其降低代理成本的作用也推动着企业价值的增长。因此,高管持股比例与债务融资水平对提高企业成长性水平发挥着“共谋效应”,H3得到了验证。

(四)稳健性检验

为检验上述回归结论的可靠性,本文替换了被解释变量进行稳健性测试。本文借鉴马红的研究,利用“主营业务收入增长率”替换“托宾Q值”衡量企业成长性水平。检验结果系数与方向与上述回归结果基本一致,个别系数的显著性略有差异,但检验结论并未变化。基于上述检验,本文认为所得结论较为稳健。

结论及建议

本文利用2012-2018年A股上市的批发零售业公司的相关数据,研究债务融资对企业成长性的影响,并探讨高管持股对此影响的调节效应。研究结论如下:第一,批发零售业上市公司债务融资与企业成长性呈正相关;第二,批发零售业上市公司高管持股比例与企业成长性呈正相关;第三,批发零售业上市公司高管持股水平能有效促进债务融资与企业成长性的正向关系,即高管持股与债务融资能对企业成长性产生“共谋效应”。

本文提出以下建议:第一,批发零售业上市公司可通过调整自身债务水平,规范公司治理、降低代理成本、提高经营管理效率;第二,批发零售业上市公司应完善管理层股权激励政策,加大对管理层的持股激励力度,并对管理层进行长期、有效的激励。

参考文献:

1.李梦雅,严太华,郝晨.债务结构、产权性质与公司成长性[J].重庆大学学报(社科版),2018(5)

2.林兢,郑晶晶.管理层持股、企业避税与债务成本研究[J].财会通讯,2017(9)

3.许芳,余国新.债务融资、环境不确定性与企业成长性——基于食品上市公司的实证研究[J].上海立信会计金融学院学报,2018(3)

4.李益娟,罗正英等.管理层权力、高管持股与企业成长[J].湖北社会科学,2016(9)

5.胡萍茜.债务结构对公司成长性影响研究——以旅游业为例[J].财会通讯,2015(8)