国际石油合同比较方法分析

2019-09-25孙杜芬李祖欣刘申奥艺

孙杜芬,李祖欣,刘申奥艺,张 晋

(中国石油勘探开发研究院,北京 100083)

0 引 言

根据国际石油合同设计,油气田总收入可分为资源国所得和外国合同者所得两部分。资源国所得是指合同期内资源国所获得的收入占项目总收入的比例,在一定程度上能够反映石油合同财税的优劣和吸引力[1]。

考察一国投资环境,其核心为该国的石油合同,衡量该国石油合同的方法值得研究[2]。目前资源国所得指标计算方法主要有非折现现金流法、折现现金流法和快速直观法。但投资环境分析初期,资料受限且快速直观法更为简洁,采用快速直观法较多。但快速直观法比较受限,没有与技术挂钩,没有考虑技术风险、投资风险和市场风险对收益的影响,对于投资回收比例和利润油分成比例在不同的油气价格、不同的产量剖面和不同的投资计划下均不相同。资源国所得会随着这些因素的变化而变化,只能反映出资源国政府的收益水平,当有政府参股时不能体现出政府参股所带来的收益[3]。

基于对资源国所得的分析,依据IHS公司对投资环境的综合分析,提出综合指数模型法,综合考虑资源国国家所得和外国合同者所得,结合资源国和外国合同者对石油合同财税进行比较优选。

1 快速直观法

1.1 快速直观法介绍

KRONMAN首次提出了快速直观法,该方法的分析基础为石油合同财税,按照收入分配进行扣减,得出资源国所得的比例。在项目评价初期或对于一些国家有关石油合同的调研阶段,为快速比较石油合同,可采用快速直观法[4]。

1.2 不同合同模式的快速直观法分析

资源国所得主要包括两部分:第一部分为各种税费,主要有贡金、资源使用费、利润油气分成、所得税等;第二部分为资源国参股权益所得,很多国家对油气田保留参股权益,但是否执行一般会根据具体项目而定,主要分析矿税制、产品分成、回购和服务合同是否可以采用快速直观法来测算资源国所得[5]。

1.2.1 产品分成合同

1) 计算公式。产品分成合同是资源国保留资源所有权,外国石油公司通过作业,利用生产出的油气进行投资和成本费用回收,上缴一定矿区使用费,剩余油气产品在石油公司和资源国之间按照一定比例进行分成,资源国所得主要是矿区使用费、利润油气分成和所得税。资源国所得份额为:资源国所得份额=矿区使用费+利润油分成+所得税+贡金[6]。

2) 案例分析。石油合作超过80%都采用产品分成,以下结合产品分成合同实际的财税条款进一步分析快速直观法的整个估算过程。

合同财税条款假设:矿区使用费比例为8%,成本回收上限为扣除矿费后总收入的50%,资源国的利润油分成比例为扣除矿费和成本回收后剩余部分按照日产量滑动台阶为30%~50%,外国合同者向资源国交纳所得税税率为30%。

根据行业经验,保守算法是按照回收比例最高50%来进行估算,对于利润分配也存在这个问题,无法估算出具体合同模式下资源国的利润分配真实比例,行业内大部分采用均值,利润油分成比例为40%,则利润油所得=(100%―8%)×(100%―50%)×40%=18.4%;所得税=[(100%―8%)×(100%―50%)×(1―40%)]×30%=8.28%;资源国所得=8%+18.4%+8.28%=34.68%。

在项目实际运行过程中,关于投资回收比例在项目投资回收前会达到投资回收上限,但在投资回收后一般都会低于投资回收上限,因此采用50%计算会低估资源国所得。在利润油分成中同样存在此问题,资源国在油气田生产前期分成会低一些,随着产量提高资源国分成比例会逐渐提高,均值可能会低估资源国的真实所得。因此,快速直观法并不能准确反映资源国所得。

本文进一步考虑资源国参股情况,资源国所得可表示为:资源国所得份额=资源国所得份额+资源国参股所得=资源国所得份额+(1―资源国的所得)×参股比例。

在上述假设条件下,假设资源国参股为20%,按股比投资,其公式为:资源国参股所得=34.68%+(100%―34.68%)×20%=47.75%。

在考虑资源国参股所得时才能真实反映出资源国的全部所得,但如果资源国参股为干股,采用该方法无法估算出资源国的全部所得,对于新兴的回购合同和服务合同,该公式中有些参数无法假设。

1.2.2 其他合同模式

1) 矿税制合同。资源国所得份额计算公式:资源国所得份额=矿区使用费+所得税+超额利润税。

矿区使用费在石油合同中有明确规定,但对于所得税和超额利润税,虽然税率在合同中会有明确规定,但需通过折现现金流法运算才能测算出所得税的比例以及超额利润税的比例,因此如果没有开发方案,则无法估算利润,也就无法测算所得税,矿税制合同将无法采用该方法进行计算[7]。

2) 伊朗回购合同。资源国所得份额计算公式:资源国所得份额=政府优先油+回收剩余。

资源国所得相对比较简单,政府优先油比例在石油合同中有明确规定,但回收剩余根据石油合同比较难测算,需要结合项目才能测算得出,因此回购合同也无法采用快速直观法进行比较分析[8]。

3) 伊拉克服务合同。资源国所得份额计算公式:资源国所得份额=回收剩余+所得税。

成本回收上限合同中有明确规定,但报酬费则需根据项目进行测算才能得出,与项目规定有极大的关系,因此服务合同采用快速直观法无法直接得出。

以上分析表明,目前主要四种合同模式中,快速直观法主要适用于产品分成合同,其他三种合同模式都需要结合项目才能测算,快速直观法的应用受限。

2 综合指数模型法

2.1 综合指数模型法介绍

综合指数模型法是基于IHS公司对投资环境的综合分析提出,综合考虑资源国和外国合同者所得,对资源国和外国合同者分别选取经济指标,在净现金流模型下结合不同方案进行指标测算,根据指标测算结果对每个指标量化分级,赋予每个指标一定权重,根据指标分级得分和权重测算每种合同模式下财税综合得分,综合得分反映了考虑资源国参股以及与技术条件结合的结果,更能全面反映资源国财税条款优劣。对石油财税进行排名分析,排名反映出该国石油合同优劣程度[9]。

2.1.1 资源国和外国合同者指标及权重

资源国全部所得选取两个指标:资源国政府所得和资源国国家所得;外国合同者所得选取四个指标:折现率为12.5%和0%时净现值、折现率为12.5%和0%时单位净现值、内部收益率和获利指数(P/I)。

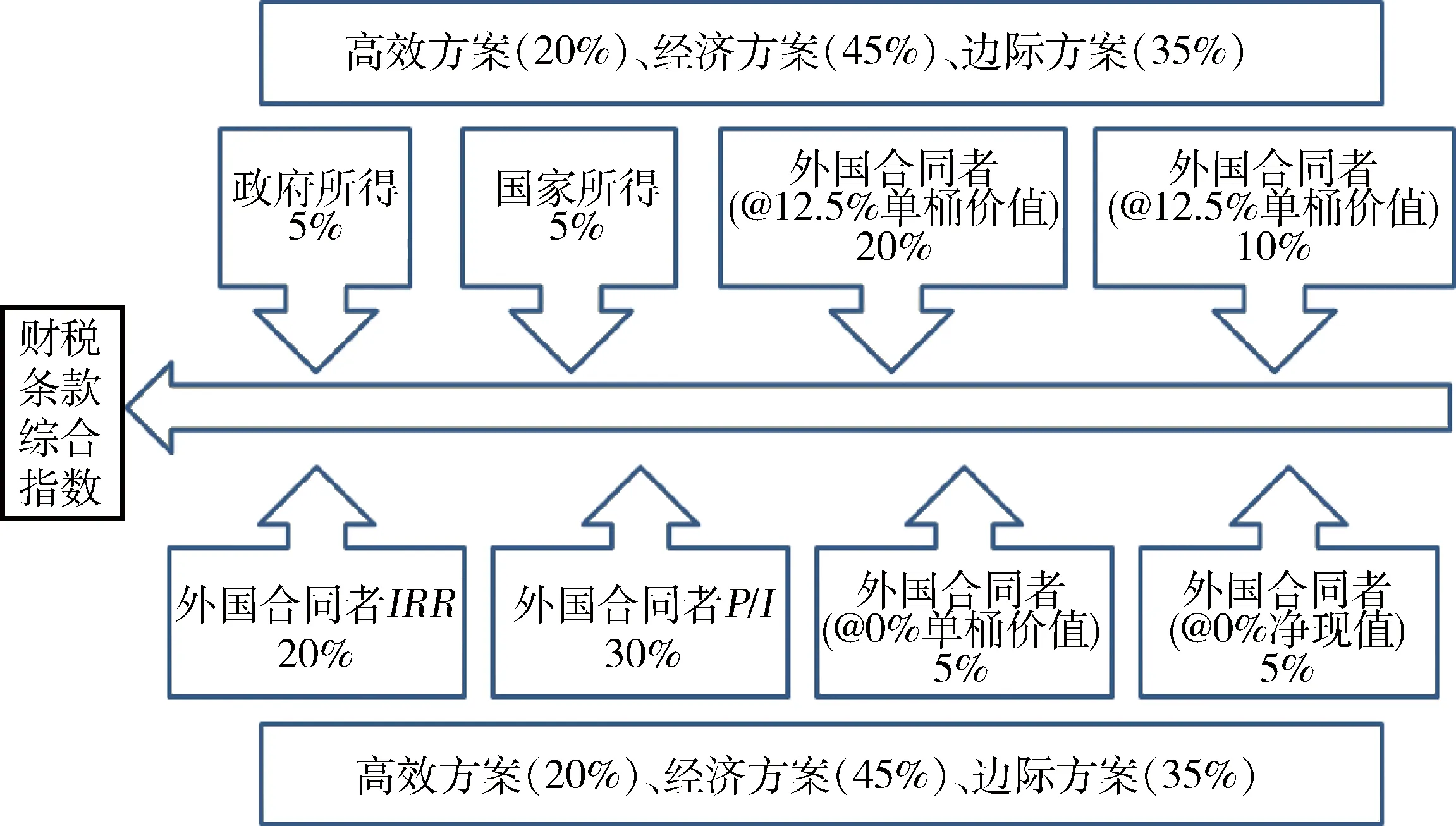

由于反映整个财税条款的吸引力,因此权重较倾向于合同者指标,结合IHS公司调查分析结果,对各指标权重赋值。政府所得和国家所得权重均为5%;外国合同者净现值折现率为12.5%和0%时净现值为10%和5%,折现率为12.5%和0%时单位净现值为20%和5%,内部收益率权重为20%,获利指数为30%。

2.1.2 指标得分和指标方案权重

1) 三组指标方案。为了将财税条款和地质条件、投资估算和原油销售价格相结合,假设六种不同规模油田(合同期内累计产量分别为10百万桶、25百万桶、50百万桶、100百万桶、250百万桶和750百万桶),三种不同成本(每个油田分别假设低、中和高三种不同成本,成本根据剑桥能源咨询公司的估算方法估算,中方案投资分别为11.5亿美元、30亿美元、65亿美元、135亿美元、360亿美元和1 080亿美元,低方案投资和高方案投资在此技术上浮动15%),三种不同油价(油价为50美元/桶、75美元/桶和100美元/桶),可组合54种技术方案,代入到根据该国通用的财税条款建立的经济模型中分别测算以上六大指标。

结合54种技术方案,资源国政府和外国合同者的每个指标均能测算出54个指标值,每个指标取前48个分为三组,为高效方案、经济方案和边际方案;高效方案为经济指标最好的前16个,经济方案为接下来的16个,剩余的22个中前16个为边际方案,最后6个为不经济方案,直接排除不参与等级得分测算。

2) 指标得分和指标方案权重。对每个指标的三组方案分别进行等级得分测算,分为1~10共10个等级,1为最差等级,10为最好等级,每个指标可根据其分组得出三个分值。结合IHS公司调研分析,对于三种不同方案,经济方案表示指标比较切实可行、高效方案表示指标是一种期望方案、边际方案表示指标相对切实但经济效益稍差。因此,对指标三组方案高效方案、经济方案和边际方案分别赋予权重为20%、45%和35%(图1)。根据测算出的每个指标得分和其权重,测算出该国财税条款综合得分。

图1 财税综合指数测算流程Fig.1 The flow chart of comprehensive index calculation

2.2 指标计算方法

2.2.1 资源国指标

资源国指标主要有资源国政府所得和资源国国家所得。

1) 资源国政府所得是指在该财税条款下资源国政府有关矿税、利润油分成和所得税等,计算见式(1)~(3)。

项目总现金流=项目总销售收入―勘探和开发投资―作业成本

(1)

资源国现金流=项目总现金流(政府参股前)―外国合同者现金流

(2)

资源国所得=[项目总现金流(政府参股前)―外国合同者现金流]/项目总现金流(政府参股前)

(3)

2) 资源国国家所得(参股)除了资源国政府的所得外还包括资源国国家石油公司或是委托的公司参股所得,计算见式(4)~(5)。

政府现金流=项目总现金流―外国合同者现金流+政府参股现金流

(4)

政府所得=[项目总现金流―外国合同者现金流+政府参股现金流]/项目总现金流

(5)

2.2.2 外国合同者指标

外国合同者指标包括折现率为12.5%时单位净现值、折现率为0%时单位净现值、内部收益率和获利指数(P/I)[10]。

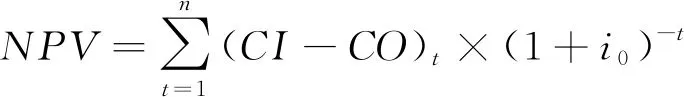

1) 单位净现值。单位净现值根据净现值和合同期内累计产能可测算出,首先测算出净现值,计算见式(6)。

(6)

式中:CI为现金流入;CO为现金流出;i为折现率;n为评价期。

因此,单位净现值计算见式(7)。

(7)

式中,NR为合同期内累计产量。

2) 内部收益率。外国合同者内部收益率是指项目在整个计算期内各年的净现金流累计等于零时的折现率,它反映项目所动用资金的盈利率,根据现金流模型采用试差法计算求得,见式(8)。

(8)

3) 获利指数(P/I)。外国合同者获利指数与净现值率反映的意义接近,但获利指数在计算过程中要包括项目的投资现值,计算见式(9)。

(9)

式中,KP为合同期内资本性投资净现值。

2.2.3 指标等级得分

高效方案、经济方案和边际方案进行分级得0分测算,每组指标方案得分计算如下所述。

1) 资源国指标。资源国政府所得和国家所得计算见式(10)。

R=[(Vmax-V)/(Vmin-V)]×9+1

(10)

式中:R为测算得出的等级得分;V为每组指标方案的均值;Vmin为每组指标方案最小值;Vmax为每组指标方案最大值。

最小的资源国所得的等级级别为1(对外国合同者而言代表着最好的利益),而等级级别为10为最高的资源国所得(对外国合同者而言是最差的状况)。

2) 外国合同者指标。外国合同者指标有外国合同者单位净现值、外国合同者内部收益率和外国合同者获利指数(P/I),这三个指标的计算见式(11)。

R=[(Vmin-V)/(Vmax-Vmin)]×9+1

(11)

最小的外国合同者所得、内部收益率和获利指数(P/I)等级级别为1,而外国合同者拥有最高的单位净现值、内部收益率和获利指数(P/I)等级级别为10。

2.3 综合指数模型法运用

测算中东地区中国投资项目的四个具有代表性的国家(伊朗、伊拉克、阿拉伯联合酋长国(以下简称“阿联酋”)和卡塔尔),根据综合指数模型法对四个国家石油合同财税进行对比分析,采用四个国家通用石油合同财税条款以及相同的经济评价参数的假设,测算出四个国家石油合同财税综合得分情况(表1)。

表1 石油合同财税得分及排序Table 1 Petroleum fiscal scoring and ranking

从综合得分来看,伊朗和伊拉克石油合同财税综合得分为2~3,阿联酋为4~5,伊朗和伊拉克得分相对低,阿联酋和卡塔尔位于中间水平。

根据综合指数模型法原则,得分高则表明该国石油合同财税好。财税优惠程度排序分别为卡塔尔产品分成合同、阿联酋矿税制合同、伊朗回购合同和伊拉克服务合同。虽然卡塔尔产品分成合同和阿联酋矿税制合同得分差别不大,伊朗回购合同和伊拉克回购合同差别也比较小,但能客观比较出不同国家石油合同财税的优劣。该结果与目前中国石油天然气集团有限公司具体项目实施比较,结果基本吻合,表明综合指数模型法比较客观和可靠。

3 两种方法比较分析

快速直观法比较简单快捷,但没有与经济评价参数挂钩,且不能测算出政府参股等相对复杂的石油合同,快速直观法主要适用于产品分成合同的比较和筛选。综合指数模型法在净现金流模型下进行指标测算,对于同一个国家的石油合同采用不同油气价格、不同产量剖面和投资剖面,不同国家的石油合同采用相同的经济评价参数,并且与相对权重结合,能够避免由于产量排产单一和投资估算单一带来的预测误差,同时综合考虑资源国和外国合同者所得,结果真实可靠,得分越高表明该国财税条款对外国合同者有利,吸引力越大,该方法可用于不同国家不同石油合同之间的比较优选,能够更客观和真实地反映石油合同财税的优劣。

4 结 语

本文分析表明该方法主要适用于简单的产品分成合同,不能用于矿税制合同、回购合同和服务合同,局限性较大。目前资源国相继对国家的石油合同进行修改,合同模式和合同条款越来越复杂和多样化,快速直观法的运用也会越来越受限。综合指数模型法结合石油合同财税、油气产量、投资和价格,测算出石油合同综合得分,结果相对客观可靠,可应用于不同国家、不同石油合同之间的比较优选,弥补快速直观法的局限性。