全球宽松大潮起科创板第二波酝酿中

2019-09-24张俊鸣

张俊鸣

继上周欧洲央行祭出重磅货币宽松政策之后,美联储本周也一如市场预期进行年内第二次降息,全球进入货币宽松时代已成定局,对资本市场也将产生深远影响。在资金大潮之下,A股市场的风险偏好势必提升,对高估值的容忍度有望提高,对已经沉寂一段时间的科创板来说,有望借助内外有利因素再起风云。

7月初首批科创板公司上市一度被爆炒,给市场留下深刻的印象,但在A股9月上半月的整体上涨行情中,科创板股票表现相对平淡,甚至还不如主板和中小创的一些科技股,部分科创板股票相对最高价甚至出现了腰斩,追高买入的投资者面临深度套牢的窘境。当然,这一走势也并不出人意料,在“三高”发行之后又在上市之后高举高打、快速翻倍,科创板存在一定程度的过热现象,适当冷却对A股整体并不是坏事;从公募基金等机构投资者来说,对科创板的参与更多集中在打新套利方面,高估值状态下很难吸引机构投资者大规模的长期参与,同时较高的投资门槛也限制了散户投资的比例,扣除这两部分资金,科创板自然很难持续出现大涨走势。同时,创业板在向注册制方向改革,也在一定程度上削弱了科创板的独特性,造成炒作资金的局部退潮。

退潮之后是否有第二波到来?笔者认为答案是肯定的。在全球资金宽松的大背景下,国内也采取了降准等一系列措施,市场整体流动性趋好,对包括科创板在内的A股自然是一大利好。随着时间的推移,符合科创板交易门槛的投资者数量越来越多,也有助于增加科创板的活跃度。特别是近期有多家公司在科创板注册上市,因为受到各方严格检视而终止,表明科创板并不是“随随便便想上就上”的地方,也在相当程度上保障了科创板上市公司的整体质量。更何况,科创板肩负着中国经济转型和资本市场升级的任务并未改变,7月22日首批公司的上市绝不是终点,更不会是顶点。从长期来看,一个更具投资价值、更有制度活力的科创板,将会给A股所有投资者提供更为充沛的投资机会。

从短期来看,科创板出现第二波行情有两个重要的观察点,一是新上市公司的走势。7月22日上市的首批公司在首日大涨之后,又在接下来两周的时间里出现了一波冲高,其中不乏快速翻倍的品种;而到了8月8日柏楚电子、晶晨股份上市的时候,热度只维持了1-2天便一路向下。到了8月12日的微芯生物、9月6日安博通上市的时候,都变成了高开低走,二级市场买入的投资者很难有获利机会,套牢成为主流。从上市首日及接下来的走势来看,科创板在高估值状态下的炒新火力明显分散,缺乏足够的赚钱效应。要重新营造赚钱效应,必须有新股票在較低估值的状态下平稳上市,逐步走高来扭转整体气氛。因此,科创板新股出现“低开高走”是再起第二波的关键所在。

另一个观察指标则是相关指数基金的成立。科创板自开市以来的大起大落,和二级市场相对欠缺机构长线资金的参与有关,未来如果估值适当下修、机构投资者逐步进场,走势相对稳健的第二波才有望提供较好的参与机会。根据相关规划,在科创板公司上市满50家之后,交易所将发布板块整体指数,届时相关的ETF基金有望出现,将成为稳定科创板走势的基石。本周,科创板新股的发行节奏有所加快,天奈科技等4家公司在科创板IPO,成功上市之后科创板的规模将增加到33家;前期因为发布中报补材料的公司,也有望在IPO常态化的背景下,在接下来的时间里加快上市脚步,到10月份的时候有很大希望可以达到50家的规模。因此,投资者可密切追踪科创板公司上市的进度,一旦上市家数突破45家,则推出指数及相关基金的概率大幅增加,有望为科创板带来长线资金的参与。

从长期角度来看,科创板的历史使命远未完成,通过资本市场助力科技创新是经济转型升级的关键之一,科创板出现反复活跃、甚至涌现长线牛股是可以预期的。那么该如何来布局科创板的第二波行情?除了上述的时间节点之外,笔者重点锁定以下两类品种作为目标股:

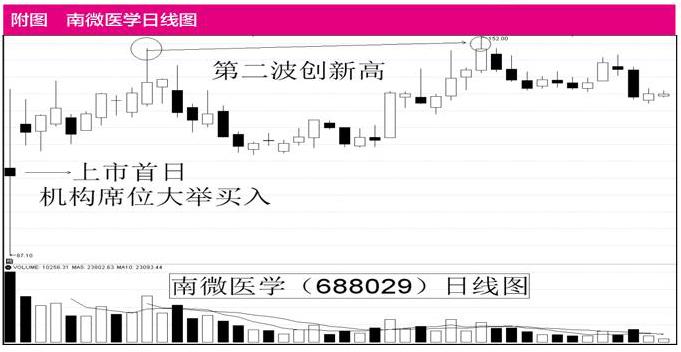

一是上市之初有机构专用席位大举买入,在近期科创板走势中具有“个性”出现独立走势的品种,如9月初创出上市新高的南微医学(见附图),这类品种的筹码锁定性较好,机构参与程度较高,在一定程度上为投资者进行了筛选。

另一类则是估值较低、中报业绩增速良好、在7月底上市初期炒作力度较小的品种,安全系数相对较高,如乐鑫科技、嘉元科技、方邦股份等,投资者可在接下来10月份三季报发布业绩预告和三季报的过程中,积极关注其基本面能否延续良好的发展势头,以此做出投资决策。