上市出版企业财务绩效评价研究

2019-09-16金英伟张敏

金英伟 张敏

摘要:应用模糊数学中的相对优属度方法和集对分析中的联系数方法可建立出版企业的财务绩效评价模型,结合上市出版企业财务状况数据,可从盈利能力、偿债能力、成长能力、运营能力几个方面对上市出版企业的财务状况进行综合评价,分析企业发展过程中存在的薄弱点和潜在发展空间,对出版企业的发展具有启发借鉴作用。

关键词:上市出版企业;目标相对优属度;联系数;财务绩效评价

在数字化的大背景下,我国出版行业拥有广阔发展空间的同时也面临着转型升级、融合发展等新挑战。近年来,我国出版企业通过集团化、上市融资等方式,不断壮大企业资产规模、提升市场竞争力,已出现若干“百亿资产”和“百亿营收”的双百亿出版集团企业。各大出版集团积极探索转型发展方式,在IP运营、在线教育、网络游戏、影视文化等领域拓展转型,不断做大做强。与此同时,由于数字化带来的成本上升以及内容和版权资源的流失,纸媒市场日渐式微,传统出版行业整体盈利增长缓慢。在产业转型升级的过程中,由于缺乏清晰发展方向和盈利模式,一些出版集团在新兴领域出现了负增长。上市出版企业作为出版行业的标杆企业,对国内其他出版企业具有示范意义,它们在融合发展、业态升级、资本运作方面的探索和尝试实际上是整个行业转型升级的新动向和新趋势。科学合理地评估上市出版企业的财务绩效,企业和整个行业的发展具有重要意义。

现有研究较多通过财务比率来构建绩效评价指标,财务指标是较易量化的公司绩效衡量标准,具有近似“信息完全”属性。①指标权重的获取主要有主观赋权法和客观赋权法两种。以层次分析法为代表的主观赋权法对专家的依赖性较强,加权平均所有专家的判断矩阵后无法充分利用每一位专家的评价信息,从而遗失大量有价值的信息,降低了客观性。以客观赋权法为代表的因子分析法只能得到主要因子的权重,无法获得各个独立指标的权重。此外,由于在因子提取过程中存在一定的信息遗漏,赋权结果与指标实际重要性存在一定差异。本文针对现有评价模型中的不足,引入了可变模糊集中的相对优属度方法,将客观的财务指标转化为具有横向可比性的决策数据,并结合联系数理论,充分利用专家的决策信息,构建了新的财务绩效评价模型,提升了财务绩效综合评价阶段的客观性和有效性。

一、模糊评价模型

1.基于可变模糊集的多目标模糊系统优选方法

可变模糊集理论由我国学者陈守煜提出,通过相对隶属度、相对隶属函数等概念建立了多目标系统模糊优选模型。②本文通过该模型,利用相对优属度公式(1-1)对待评价的n家上市出版企业的m个财务绩效评价指标进行数据处理,消除m个指标特征值之间不同量纲的影响,形成目标相对优属度矩阵R:

(正向指标)

(反向指标)(1—1)

其中,矩阵中的元素Xij为决策j(第j家待评价企业)指标i的特征值(i=1,2,…,m;j=1,2,…,n)。

xjmax、xjmin分别表示就决策集j=1,2,…,n而言,目标特征值中的最大值、最小值。

根据相对隶属度的定义,优与劣分别处于系统的两级,决策j的相对优属度越高,其为优等决策的概率就越高。计算待评价企业j的相对隶属度向量rj=(r1j,r2j,…,rjm)T与最大相对优属度和最小相对优属度g=(1,1,…,1)T,b=(0,0,…,0)T之間的广义权距离,利用决策的相对优属度模型(1-2)计算出待评价企业的综合得分:

(1—2)

其中:

2.基于集对分析系统态势排序的权重求解方法

财务指标赋权是一项系统且需要专业知识储备的工作。本文利用模糊数学中的集对分析将评价指标与评价等级结合起来,将专家的决策意见转为可量化的数据,充分利用不同类型投票者的信息,得出较为客观的评价指标权重。

n元联系数μ的基本形式为:

a+b1i1+b2i2+…bnin+jc

其中a、b1、b2、bn、c称为联系分量,分别表示各指标进行二元比较时,所对应评价等级上投票专家人数与专家总数的比值。i为差异度系数,i∈[-1,1],j为对立度系数,一般情况下j=-1。系统中各指标的权重向量计算方法如下:

(2—1)

本文釆用五元联系数的方法计算财务绩效指标的权重。

二、评价指标选择

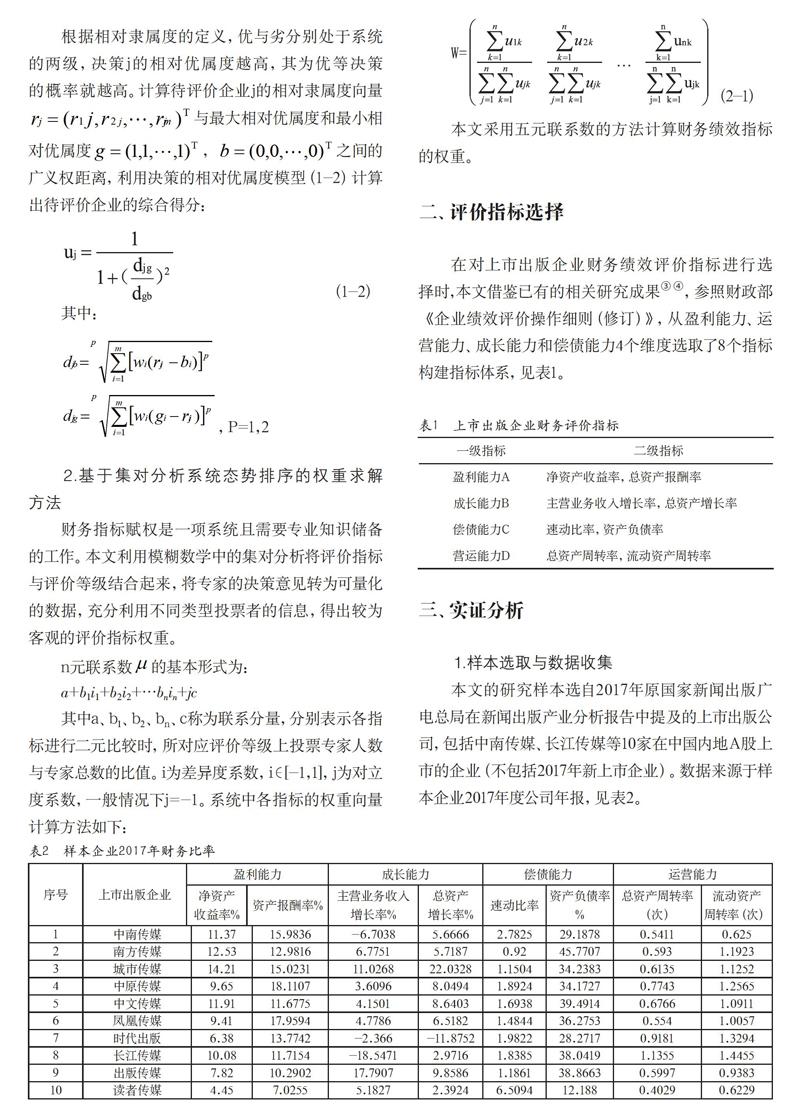

在对上市出版企业财务绩效评价指标进行选择时,本文借鉴已有的相关研究成果③④,参照财政部《企业绩效评价操作细则(修订)》,从盈利能力、运营能力、成长能力和偿债能力4个维度选取了8个指标构建指标体系,见表1。

三、实证分析

1.样本选取与数据收集

本文的研究样本选自2017年原国家新闻出版广电总局在新闻出版产业分析报告中提及的上市出版公司,包括中南传媒、长江传媒等10家在中国内地A股上市的企业(不包括2017年新上市企业)。数据来源于样本企业2017年度公司年报,见表2。

2.指标相对优属度

上述8项2级指标中,除资产负债率为越小越优型指标外,其余7项均为越大越优指标,利用目标相对优属度公式(1-1)可将目标特征值矩阵转化成目标相对优属度矩阵。

3.确定指标权重

本文围绕出版企业的财务绩效评价设计了财务指标间的二元对比调查问卷,向高校专家学者和出版社财务管理人员发放,分析问卷所收集的数据,利用公式(2-1)求得最终赋权结果如下:

W=(0.421,0.134,0.132,0.313)

WA=(0.853,0.147)

WB=(0.884,0.116)

WC=(0.82,0.18)

WD=(0.324,0.676)

4.综合排序

根据上述模糊评价方法,通过公式(1-2)计算所求取的目标优属度矩阵与相应的指标权重,得出各企业财务能力的综合排序,见表3。

根据模型计算结果,2017年上市出版企业综合财务绩效位居前三的城市传媒、南方传媒和中文传媒在盈利能力和成长能力上均有突出表现。

综合排名第一的城市传媒相较于其他企业虽然总体规模较小,但凭借其较高的市场化程度,报告期内净利润收入3.29亿元,同比增长21.05%,净资产收益率和总资产增长率排名第一,呈现出强劲的发展势头。公司在稳固主业发展的同时,积极向新媒体、新业态转型升级,实现了全媒体产业链多元发展。首先,城市传媒拥有包括渡边淳一、冯骥才等众多著名作者的强大版权资源。2017年公司深度开发自身版权资源,积极拓展与电商平台和新媒体的合作,收购著名出版品牌“悦读纪”,积极推进影视化项目,深入开发IP资源,与喜马拉雅FM等新媒体合作拓展有声出版市场,满足了用户的多元化需求。其次,城市传媒调整升级发行渠道,创新营销模式。投资“青岛城市传媒广场”,建设连锁化主题书店,联手京东在全国打造了10余家“复合文化消费空间”,拓展了销售渠道。

排名第二的南方传媒在盈利能力、成长能力和运营能力上均位于前列。2017年公司实现净利润6.5亿元,同比增长29.31%。首先,在出版主业上,报告期内出版收入和印刷收入由于中小学义务教育阶段教材业务的发展而大幅增长,市场占有率进一步提升。其次,新媒体的收入占比提升,公司的“时代财经”APP在年度财经APP排行榜中位列第一名。最后,在发行渠道方面,公司收购了广东新华发行集团45.19%的股权,拓展了线下销售渠道。值得注意的是,南方传媒的偿债能力与同类企业相比处于末位,报告期内公司为补充流动资金短期借款大幅增长,公司在高速发展的同时应当适当关注偿债能力。

排名第三位的中文传媒2017年营业收入同比增长4.15%,其中出版业务营业收入同比增长15.74%。得益于“互联网+营销平台”的建设,“双11”期间,公司在电商平台的销售码洋大幅增长,主业收入呈现增长趋势;以智明星手游业务为主的新业务版块同比增长3.94%,原有主力游戏进入稳定期,销售费用大幅下降,预计新游戏的引入将为公司带来新的利润增长点,公司总体盈利能力持续增强。

综合分析来看,排名前三的三家公司各项财务能力发展均衡。在稳固主业的同时,均积极布局数字出版、在线教育及影视游戏等新业务,通过与新媒体进行融合发展开创了新的利润增长点,对其他出版企业起到了示范作用。

综合排名较后的有时代出版、出版传媒和读者传媒三家企业。其共同特点为盈利能力相对较弱。主营业务集中在出版、印刷等传统主业,由于纸媒市场的衰退和原材料成本的上升等原因,企业发展受到不同程度的冲击。其中,时代出版盈利能力得分0.223,而运营能力得分0.750。企业在报告期内营业收入同比下降2.37%,加之出版、印刷业务以及新业态营业成本增加,各业务领域毛利率均有不同程度的下降,削弱了盈利能力。

出版传媒通过压缩商贸业务规模,加快了应收账款、预付账款等流动资产的回收速度,企业本年運营能力有所增强。但出版传媒在成长能力较高的同时盈利能力不强。出版传媒的主营业务集中在出版、发行和印刷上,较少涉猎产业转型升级领域。报告期内,出版传媒扩大生产规模,拓展销售渠道,促使出版业务营业收入增长20.96%,但与此同时,由于纸张成本上涨等原因,营业成本同比增长23.7%,毛利率下降1.56%。公司在发展拓展的同时应当兼顾成本因素,提高盈利水平。

读者传媒盈利能力和运营能力均居于末位。公司主要经营业务为教材教辅、期刊、图书等,面临纸媒市场整体下滑压力,报告期内公司净利润下降11.01%。为应对市场风险,公司加大了市场营销投入,导致年度销售费用同比增长40.46%;为应对原材料涨价风险,公司加大原材料釆购,增加了原材料库存,同时预付账款上涨三倍,导致公司流动资产周转速度变慢,影响到了运营能力。

四、结语

本文通过模糊数学中相对优属度的方法和集对分析中的联系数方法构建了绩效评价模型,并对10家出版上市企业财务绩效进行了综合排序。通过出版企业间的横向对比分析,为出版企业提高财务竞争力提供了参考。

盈利能力有待提高的出版企业,应当在立足本业的基础上寻求跨界融合。在强化主业方面,着重提供更优质的内容资源,满足读者多样化的个性需求,提升出版品牌的影响力。在内部管理方面,应当加强成本控制。对于运营能力不强的企业,应当寻找降低库存的方法,提高存货周转率,提高资产、资金运用效率。对于偿债能力不强的企业,应积极调整业务范围,通过资产重组等方式,进一步优化产业结构,并获得充足的流动资金,降低资产负债率。对于成长能力不强的企业,应当充分利用数字化带来的机会,实行多元化发展战略,探索新的利润增长点。

注释:

①朱尔茜.文化产业上市公司经营绩效评价——基于81家公司财务数据的实证分析[J].技术经济与管理研究,2017(1):124-128.

②陈守煜.工程可变模糊集理论与模型——模糊水文水资源学数学基础[J].大连理工大学学报,2005(2):308-312.

③杜雨轩,刘益.我国出版上市企业的财务状况分析与评价[J].现代出版,2017(2):19-22.

④景琦.基于AHP-DEA的传媒业上市公司财务绩效评价研究[J].统计与信息论坛,2017(3):92-100.