教育背景对我国家庭借贷行为影响实证分析

2019-09-10黄宝文

黄宝文

摘要:虽然我国经济总体水平已经有很大提高,但是我国还是发展中国家,金融抑制现象依然比较明显,合理的负债水平,对改善我国居民生活条件十分重要。教育背景一直是家庭金融研究的重要因素,本文研究表明,家庭成年人的平均受教育年限越长让家庭更加倾向于选择正规金融机构进行借贷,非学历教育的增加也会让家庭更加倾向于选择正规金融机构进行借贷。

关键词:教育背景 家庭金融 家庭借贷

一、引言

近年来,我国家庭的负债率不断上升,根据2018年《三季度中国去杠杆进程报告》数据表明,2018年我国居民的杠杆率上升了3.2%,与2017年三季度3.8%的居民杠杆率相比,2018年居民杠杆率增速有下降趋势,但依然是比较快速的上升。Kazuo Ogawa(2007)指出负债是平滑消费不可缺少的方式,如果负债不合理也会对消费产生消极的影响。一方面,家庭的借贷行为可以提高家庭的福利水平,因为借贷的获得可以平滑家庭不同时期的消费,提高消费的总体效用;另一方面,家庭借贷行为会增加家庭的财务杠杆,适当的财务杠杆能增加家庭财富,但不合适的财务杠杆会增加风险,可能引发潜在的系统性金融风险,所以家庭借贷行为一直是学术界和政策界广泛关注的热点问题。

教育被认为是人口统计特征的重要元素,从家庭金融学诞生以来,个体的教育就是不容忽视的一环,始终是被纳入考虑的稳定因素。Guiso和Sodini(2013)指出,在一个人的完整的生命周期中,实物资本和人力资本是开展家庭活动主要依靠的两种资本。个体接受学校教育的过程会奠定个体的人力资本,然后个体凭借不断积累的人力资本去积累对应的物质,获取实物资本。教育综合了影响家庭借贷行为中的人力资本和实物资本两个因素,教育与家庭借贷行为的相关性是直接且明显的。教育能够培养个体的认知能力,认知能力让个体能更好的发挥主观能动性,也有更多的机会获得稳定的高收入,能够为家庭借贷行为积累资本,也能够帮助更准确的理解和处理市场信息,增加对借贷市场贷款政策、贷款流程等的了解。现有研究表明,金融知识对家庭借贷行为有着显著影响,学校的教育是个体获取金融知识的重要方式,所以教育能够多方面的影响家庭借贷行为。教育决定一个国家和民族的未来,我国一直高度重视教育,邓小平同志在1977年最早提出教育优先发展,党的“十三大”进一步提出“百年大计,教育为本”的重要思想,但现有文献中,鲜有文献从教育角度研究家庭借贷行为。本文研究教育背景对家庭借贷行为的影响,丰富了家庭借贷行为研究角度,拓展了家庭借贷行为研究范围,更全面了解家庭借贷行为的影响因素,对改善借贷市场环境,提高家庭借贷的便利性具有重要作用。

二、文献综述

(一)国外文献综述

国外对家庭借贷研究主要集中在收入、金融知识等方面,Iacoviello (2008)通过动态随机一般均衡模型研究了家庭负债的周期性和趋势,研究表明随着收入差距的扩大,家庭会增加借贷来平滑消费,家庭的债务水平会增加。Kumhof (2015)认为中低收入家庭在议价能力方面较低,收入下降会增加家庭借贷来保持原有的消费水平。Kon和Storey(2003)以及Petrick(2004)研究发现对正规金融机构贷款政策、贷款流程等贷款信息不了解就会产生认知偏差和行为偏差,从而家庭借贷行为就会减少或者会选择民间借贷而放弃正规金融机构借贷。Allgood 和Walstad (2016)发现拥有比较多的金融知识的个体会更理解金融市场和金融产品,对它们的风险和收益更熟悉。Akudugu(2009)研究表明提高居民的金融知识能让居民更愿意发生借贷行为,也会了解更多的借款渠道,从而更大概率成功获得借款。Lusardi(2008)指出教育水平低和女性的美国居民比较缺乏金融知识。Campbell (2006)把教育作为重要的人口统计特征纳入建立的理论模型中研究发现教育会让家庭更积极参与金融市场,更大概率发生借贷行为。Bernheim和Garrett(2003)研究显示受过适当金融教育的居民会提高其财务决策能力,增加财富的积累。然而金融知识不同于常识,通过生活经验比较难获得,个体获得金融知识需要在学校期间的相关学习,也需要在空余的時间里不断的学习 。

(二)国内文献综述

近年来,我国的金融体系得到了快速的发展,但家庭借贷的需求仍然得不到满足,特别是我国的农村地区,目前国内的大量文献也是关于我国农村地区的家庭借贷行为的研究,主要从以下角度研究家庭借贷行为:首先是社会网络角度,胡枫和陈玉宇(2012)研究发现社会网络增加农户获得借贷的成功率,对农户获得借贷额度的影响也是正向的 ,我国农村地区的社会网络对农户获得借贷确实有很大的帮助。马光荣、杨恩艳(2011)和杨汝岱等(2011)指出社会网络能够拓展农村地区的借款渠道,社会网络越发达的农村地区,家庭发生借贷行为概率更大,特别是民间的借贷。饶育蕾和吴玥(2016)认为社会网络能够显著的促使家庭借贷行为的发生,社会网络对城市家庭借贷行为的影响更大,能让城市家庭更大概率成功获得正规金融机构的借贷,社会网络让农村家庭更容易获得民间借贷。其次是家庭资产的角度,唐婷(2018)指出农村家庭拥有越多的住房资产、生产性资产就会更容易获得金融机构的借款。杨阳等(2019)认为农村家庭经营土地规模越大会增加家庭借贷的额度。最后是家庭收入差距的角度,伍再华、叶菁菁等(2017)指出扩大家庭收入差距会显著的正向影响家庭借贷需求并且对低收入家庭影响大于高收入家庭。郭新华等(2016)研究发现收入差距不是影响家庭借贷发生可能性的主要因素,收入差距的扩大会使高收入家庭获得正规金融机构的借贷额度增加,中低收入家庭则会更多的选择民间借贷。

(三)文献述评

关于家庭借贷行为的研究文献主要集中于农村地区,这主要是因为农村金融市场落后,金融抑制现象更加严重,国内文献对一般家庭包括城镇家庭和农村家庭借贷行为的研究很少,但金融抑制现象不仅存在于我国农村地区,城镇地区家庭面临的金融抑制现象也同样的严重。教育一直是研究家庭借贷行为的其中一个重要因素,一般的文献都是把户主的教育年限作为控制变量,孙月(2014)以及朱蓉和曹丽卿(2018)研究表明,户主的家庭教育程度越长,家庭信发生借贷行为的可能性越大,借贷额度也增加。现有文献中缺少对教育进行比较全面的分析,本文将以两个维度去考量家庭的教育,即家庭成年人的平均教育年限和家庭财务负责人非学历教育,相对全面的分析教育背景对家庭借贷行为的影响,与只使用户主受教育年限作为控制变量研究家庭借贷行为相比更为准确,从而为提高家庭借贷的便利性提供政策建议。

三、数据来源及模型设定

(一)数据来源

本文使用的数据来源于北京大学中国社会科学调査中心执行的“中国家庭追踪调査”(简称CFPS)在2016年的调查数据。中国家庭追踪调查数据的样本来自25个省、市、自治区,一共获得超过14000户的微观数据,包含家庭的各方面数据,在调查的过程中,CFPS为了保证调查的样本具有代表性,使用了城乡一体的多阶段、内隐分层的抽样方法,也采用了人口规模成比例的抽样方法。农村的收入水平和经济水平等方面都不如城市,农村家庭在借贷行为会比城市低,现有的大量文献对农村家庭数据都做了筛选处理,但是本文保留了城市和农村家庭的数据,因为农村家庭数据有利于验证学历教育和非学历教育的缺乏会影响家庭借贷行为,不仅符合本文研究目的,也拓宽了样本来源,对数据进行整理,本文获得9213个有效数据。

(二)模型设定

本文将采用Logit模型研究家庭教育程度和非学历教育对家庭借贷渠道选择的影响,Logit模型是离散选择法的典型模型,它基于决策者对方案选择的概率判定,广泛应用于研究行为主体的选择过程。本文的Logit模型设定Y=β0+β1edu+β2study+β3X+μ,式中,被解释变量Y为家庭借贷渠道的选择;解释变量edu为家庭平均受教育年限,衡量家庭教育程度;解释变量study为家庭负责人的非学历教育,衡量家庭非学历教育情況;X 则为控制变量;μ为随机扰动项。

本文将家庭借贷渠道的选择作为被解释变量,采用家庭数据中对首选借款对象的回答,若回答首选对象为银行就定义为Y=1,民间和亲戚朋友定义为Y=0。解释变量edu使用的是成人数据中家庭成年人的受教育年限计算出的平均受教育年限,随着生活水平的提高,家庭的经济决策不再是完全由户主来决定,而是家庭成员一起讨论的结果,使用家庭成年人平均受教育水平更能代表家庭的受教育水平,另一解释变量study为财务负责人是否有业余读书学习,用来衡量利用业余时间学习知识,提高科学财务决策的能力。控制变量中主要有个人特征变量和家庭特征变量,用gender表示家庭财务负责人的性别,用age表示财务负责人的年龄,用age ²表示财务负责人的年龄平方,用marriage表示财务负责人是否结婚,用health表示财务负人的健康状况,用fsize表示家庭的规模,用aincome表示家庭人均收入,asset表示家庭资产规模。

四、实证分析

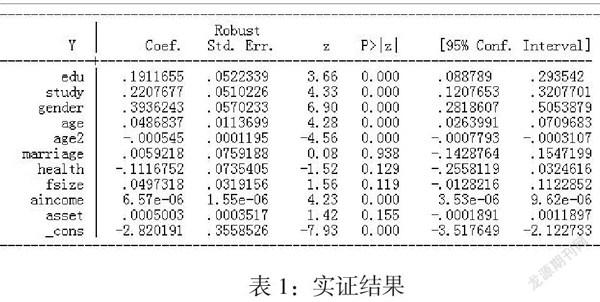

本部分实证检验了学历教育和非学历教育对家庭借贷渠道选择的影响,实证结果表1显示教育程度与正规渠道偏好显著正相关关系,也就是家庭平均受教育年限越长,家庭借款渠道越倾向于正规化,家庭财务负责人的非学历教育也能让家庭借款渠道倾向于正规化,这说明家庭的教育背景能够促进家庭借款渠道选择的正规化。家庭平均受教育年限越长,财务负责人也积极利用业余时间学习,财务负责人就会知识面越广,越了解金融市场的信息,也就会知道更多正规的借款渠道,也更加清楚正规渠道的优势和非正规渠道的风险,所以受教育水平高的家庭进行借贷是往往更加喜欢正规的渠道。而且,研究发现男性、年龄越大以及家庭人均收入越高的家庭更加倾向于正规渠道进行借款,这主要是因为很多正规的金融机构在选择放款对象上有一定的倾向性,比较倾向于男性以及收入高的人,同时人均收入高的家庭还款的能力也就越强,年龄大的人风险偏好降低,不太敢冒大风险进行借贷,年龄大的人更加喜欢正规的借款渠道,正规的借款渠道风险相对于非正规借款渠道风险较低。

表1:实证结果

五、结论与建议

本文使用2016年CFPS数据,把家庭教育背景分为学历教育和非学历教育,全面的分析家庭教育背景对家庭借贷渠道选择的影响。研究发现,家庭教育背景中,无论是学历教育还是非学历教育都能显著的促使家庭借款渠道的正规化,研究还发现家庭财务负责人如果是男性且年龄越大,那么也会倾向于选择正规的金融机构进行借款,家庭人均收入越高也会促使家庭借款渠道的正规化。基于以上的结论,本文提出以下建议:政府在规范家庭的借贷行为时,应该考虑教育背景对家庭借贷行为影响,通过教育来改善居民对正规借贷渠道的正确认识,使得家庭借贷渠道更加规范和合理。

参考文献

[1]Ogawa K. ,Wan J. Household debt and consumption: A quantitative analysis based on household micro data for Japan[J]. Journal of Housing Economics,2007,16 (02) .

[2] Del Rio A,Young G.The Impact of Unsecured Debt on Financial Distress among British Households[J].Institute for Social and Economic Research(ISER),200518(06).

[3] 朱高林.中国居民家庭债务率攀升及原因分析[J].经济体制改革,2012 (4): 27 - 31.