论我国耕地占用税的再完善

2019-09-10蒲方合

蒲方合

【摘要】我国现行耕地占用税的税名不能准确地涵括征税对象范围。土地储备机构缴纳的部分耕地占用税未与国有土地使用权出让金一并计入用地成本,未能通过耕地占用税对耕地外的其他农用地进行分类保护。应调整现行耕地占用税的功能定位,将税种名称改为农用地占用税,将土地收储机构、国土资源管理部门(自然资源管理部门)或政府委托的其他政府部门已缴纳的耕地占用税(或农用地占用税)计入用地成本,由用地者承担。分别根据被占用用于非农业生产的耕地及其他农用地的不同质量等级及生态功能等级或生态服务价值等级,适用不同的农用地占用税税率。在对农用地的数量、质量、生态进行三位一体保护方面以及在分类保护农用地方面,发挥农用地占用税应有的调节作用。

【关键词】耕地占用税;农用地占用税;税额标准;差别税率;税制改革

【中图分类号】F812.42【文献标识码】A【文章编号】1004-0994(2019)21-0159-9

【基金项目】贺州学院2016年教授科研启动基金项目“资源节约集约利用和利益平衡视角下的我国房地产税费改革研究”(项目编号:HZUJS201609);贺州学院工商管理硕士点建设科学研究项目

二十一世纪以来,我国经济转型面临着前所未有的挑战。人均土地资源严重不足,而经济、社会发展和城镇建设对土地的需求日益增长,土地等资源性要素对社会经济发展的瓶颈作用及约束日益凸显,耕地面积将逐渐逼近红线。我国单位面积耕地养活的人口多,而全球谷物贸易量不足我国粮食消费量的二分之一,只能依靠自己的力量解决吃饭问题,粮食安全面临新的挑战,而耕地安全是保障粮食安全的物质基础。

为了抑制非农业建设滥占耕地,我国对占用耕地或者其他农用地从事非农业建设的主体征收耕地占用税。然而,三十多年来耕地日益稀缺,截至目前,耕地占用税在保护耕地方面的调节效果并不十分理想,耕地占用税税制的改革已迫在眉睫。《中华人民共和国耕地占用税法》(简称“耕地占用税法”)已于2019年9月1日起生效,但其中仍然有不少值得商榷的地方。笔者就其中的若干问题进行探讨,并就如何进一步完善我国耕地占用税税制提出若干设想,以抛砖引玉。

一、我国耕地占用税的立法溯源

改革开放后,随着经济建设和城镇建设的迅速推进,1982 ~ 1986年,全国耕地每年减少约600万亩[1]。为了保护耕地,1987年4月,国务院颁布了《中华人民共和国耕地占用税暂行条例》(简称“耕地占用税暂行条例”),该条例第五条按各省级行政区人均耕地面积的多少,规定了五档税额标准。各省级行政区根据地方人均耕地面积等实际情况,在条例规定的税额幅度内确定各县市适用的具体税额。1990年5月19日,《中华人民共和国城镇国有土地使用权出让和转让暂行条例》发布实施,此前耕地占用税占单位或个人用地成本的比例较高,1987年曾达到20%[1],该暂行条例的出台在制止单位或个人滥占耕地从事非农业建设方面,曾经发挥过显著的调节作用。

国有土地使用权实行有偿出让后,国有土地使用权出让金占了用地成本的一定比例。随着物价、地价的上涨,耕地占用税占用地成本的比例降低,2006年占被抽样调查的40个重点城市用地成本的1%以下[1]。耕地占用税在抑制非农业建设占用耕地方面发挥的调节作用非常有限,全国耕地面积由1997年的19.5亿亩下降到2006年的18.27亿亩。

为了充分发挥耕地占用税在保护耕地方面的调节作用,国务院对施行了近十年的耕地占用税暂行条例进行了修正,将原条例第五条第一款第一项、第二项、第四项规定的税额标准分别提高为原标准的5倍,将原条例第五条第一款第三项规定的税额标准提高为原标准的4.61倍。扣除地价和物价上涨因素,2007年修订的耕地占用税暂行条例第五条规定的占用耕地从事非农业建设的单位或个人的耕地占用税税负,与原条例第五条所规定的用地单位和个人的耕地占用税税负基本持平。在税收减免方面,将原条例第七条第二项规定的税额标准调整为2元/平方米。经批准,这些公共交通设施占用耕地还可以减征、免征耕地占用税。

为了贯彻税收法定原则,实施更严格的耕地保护制度,进一步发挥耕地占用税在抑制耕地非农转化中的调节作用,2018年12月29日全国人大常委会通过的耕地占用税法保留了耕地占用税暂行条例第五条第一款规定的税额档次和幅度,对该暂行条例所规定的税收减免、税收优惠、纳税期限、征收机关做了相应的调整。

二、我国耕地占用税的功能定位

按照《中华人民共和国宪法》(简称“宪法”,2018年3月11日修正)第十条第四款、《中华人民共和国土地管理法》(简称“土地管理法”)第三条规定,一切使用土地的组织和个人有义务合理利用土地,珍惜和合理利用土地、切实保护耕地已成为我国的基本国策。土地管理法第四章第三十一条至第四十条专门规定了耕地保护,对耕地转为非耕地实行严格控制,要求尽量占用荒地而避免占用耕地,或尽量占用劣等地而避免占用好地从事非农业建设。

而耕地占用税暂行条例、耕地占用税法的功能定位与宪法、土地管理法所规定的保护耕地、严格控制非农业建设占用耕地以及耕地转为非耕地,是一脉相承的。耕地占用税暂行条例、耕地占用税法第一条均阐释了其设立的目的,分别对耕地占用税暂行条例、耕地占用税法进行了功能定位。耕地占用税暂行条例第五条、耕地占用税法第四条规定,对占用耕地从事非农业建设的主体征税,以保护耕地。耕地占用税暂行条例第七条、耕地占用税法第六条规定,对占用基本农田建房或从事非农业建设的主体按当地适用税额的150%征收耕地占用税,对基本农田进行特别保护。耕地占用税暂行条例第十四条、耕地占用税法第十二条规定,對占用园地、林地、草地等农用地建设建筑物、构筑物或从事非农业建设的主体征收耕地占用税,以保护除耕地外的其他农用地。

由此可见,按耕地占用税法第一条,我国现行耕地占用税的功能被定位为:对占用耕地以建设建筑物、构筑物等多种方式从事非农业建设的单位或个人征税以保护耕地,抑制非农业建设占用耕地,加强土地管理。

三、我国耕地占用税存在的主要问题

耕地占用税暂行条例制定于三十多年前,十二年前进行了修正。鉴于该暂行条例及其实施细则规定的税制要素基本合理,征管制度较为健全,加之我国经济近几年面临的复杂国际形势及国际国内经济面临的下行压力,在保持现行税制框架基本不变的前提下,通过对该暂行条例中的一些条款内容的调整,吸收了其实施细则中的相关规定,将该暂行条例平转上升为法律。然而,自2007年至今,我国社会、经济经过了十多年的发展,农用地尤其是耕地保护所面临的国内外形势发生了较大变化,我国现行耕地占用税尚存在以下值得商榷的地方。

(一)税名尚不能准确地涵括征税对象的范围

土地管理法第四条按照土地用途,将土地分为农用地、建设用地、未利用地三大类。该条第二款将农用地定义为直接用于农业生产的土地,认为农用地包括耕地、林地、草地、农田水利用地、养殖水面等。《土地利用现状分类》(GB/T21010-2017)则将土地分为耕地、园地、林地、草地、商服用地等十二大类,而该标准所说的耕地是指种植农作物的土地。按照该标准对耕地的释义,耕地包括曾经种植过农作物但临时改种药材和草皮等的土地、正在种植农作物的土地以及已整理开发出来即将用于种植农作物的土地。而耕地占用税法第二条所指的耕地,是指用于种植农作物的土地。但该法第二条所指的耕地,是否仅限于正在种植农作物的土地?是否包括根据土地的物理、化学、生物特性由土地利用规划确定拟用来种植农作物的土地?现实生活中很多耕地早已撂荒或改种非农作物,如果不明确该法第二条中耕地的含义,则无法准确地涵括征税对象的范围。

另外,按该法第十二条,占用除耕地外的其他农用地(如园地、林地、草地等)以建设建筑物、构筑物等多种方式进行非农业建设,也需缴纳耕地占用税,计税依据为除耕地外的其他农用地面积。由此可见,耕地占用税的税名与其征税对象名实不符,未能准确地涵括其征税对象的范围。单从税名看,容易使人误以为只对占用耕地进行非农业建设的行为征税。

(二)应由用地者承担的部分耕地占用税税负最终转嫁给了国家

按照《土地储备管理办法》(2018年1月3日发布)的规定,为了调控土地使用权市场,并加强对合理利用土地的管理,隶属各级国土资源主管部门的土地储备机构(土地储备中心)对已办妥农用地转用、征收、审批手续并完成征收的农用地进行储备。按照土地规划,首先对由农用地转化而来的被收储的土地进行前期开发,例如,进行三通一平、五通一平等基础设施建设。然后,由各级政府将这些已收储土地的使用权出让,从农用地收储到其使用权出让的时滞一般在一年以上。例如,北京2013年12月起至2017年5月31日开盘的15个楼盘的土地储备与土地供应的平均时滞为2.31年,最长时滞为3.43年,最短为1.15年[2]。按照耕地占用税法第二条、第十条、第十二条,占用农用地进行前期开发(非农业建设)的土地储备机构,作为建设用地人或用地申请人,就成了耕地占用税的纳税人,必须在规定的期限内,申报缴纳耕地占用税。否则,将承担延迟纳税的法律责任。

2016年1月15日国家税务总局公布施行的《耕地占用税管理规程(试行)》第十九条第三款规定,如果政府将收储的由农用地转化而来的土地使用权出让给企业或个人,却未将土地收储机构、国土资源管理部门或政府委托的其他政府部门已缴纳的耕地占用税计入国有土地使用权出让的招标、拍卖、挂牌底价或协议出让价,未将耕地占用税与国有土地使用權出让金一同作为用地成本由用地单位承担,这意味着将占用土地收储机构收储的由农用地转化而来的土地从事非农业建设的企业或个人本应承担的用地成本转嫁给了国家。例如,江西隧川县近五年财政拨付资金缴纳的耕地占用税占该县耕地占用税收入2.72亿元的93.4%[3]。

(三)现行耕地占用税未对除耕地外的其他农用地进行分类保护

我国草原占国土面积的41.7%,达60亿亩[4]。 2016年年末,农用地达96.76亿亩。其中,园地2.13亿亩、林地37.93亿亩、牧草地32.90亿亩,分别占农用地的2.2%、39.2%、34%(数据来源于《2017年中国土地矿产海洋资源统计公报》)。中度或重度退化的草地达22.95亿亩,占牧草地面积的69.74%。其中,内蒙古、新疆、甘肃、西藏、青海等主要牧区80% ~ 97%的草地已经退化,温带草原的初级生产力下降了20%~40%[5],草地沙化、盐渍化的面积仍在扩大。另外,我国有沿海滩途0.325亿亩[6]。2017年,我国水产养殖面积达125.19亿亩,海水养殖面积达32.505亿亩[7]。

这些园地、草地、林地、养殖水面、滩涂是我国发展水果产业、药材产业,进行畜牧业、林业、渔业生产的场所和生产要素,是保障我国畜牧业安生、林业与渔业安全、生态安全的物质基础,农田水利用地为发展我国种植业提供了基础设施保障,其在保障我国农业安全中发挥着独特的作用。然而,2014年、2015年、2017年,我国分别新增建设用地0.00914亿亩、0.008亿亩、0.0077亿亩(数据来源于《2014年中国国土资源公报》《2015年中国国土资源公报》《2017年中国土地矿产海洋资源统计公报》)。其中不少新增建设用地由园地、草地、林地转化而来。耕地占用税法第十二条仅在适用税额上将占用耕地从事非农业建设和占用其他农用地从事非农业建设区别开来,而没有分别将占用园地、林地、草地等其他农用地从事非农业建设彼此区别开来,这显然不利于对除耕地外的其他农用地进行分类保护。

(四)耕地占用税在对农用地的数量、质量、生态保护上还没有发挥其应有的调节作用

1.耕地占用税在对农用地的数量保护上未发挥其应有的调节作用。耕地占用税法中的附表“各省、自治区、直辖市耕地占用税平均税额表”所规定的全国各省级行政区耕地占用税平均税额,与《中华人民共和国耕地占用税暂行条例实施细则》(2008年2月26日起实施)中的附表所规定的全国各省级行政区耕地占用税平均税额完全相同。

然而,我国地价自2008年以来持续同比增长、环比增长。2010年年末,全国105个主要城市综合用地、商服用地、住宅用地、工业用地地价较2009年年末分别同比增长8.6%、10.0%、11.0%、5.3%(数据来源于《2010年中国国土资源公报》《2015年中国国土资源公报》)。2017年年末,全国105个主要城市的综合用地、商服用地、住宅用地、工业用地地价较2010年年末分别增长41.72%、39.95%、53.67%、27.66%。2018年年末全国主要监测城市的商服用地、住宅用地、工业用地地价较2010年年末分别增长46.68%、66.82%、32.59%。

按耕地占用税法附表的规定,上海、北京、天津、广东、湖北耕地占用税的平均额分别为45元/平方米、40元/平方米、35元/平方米、30元/平方米、25元/平方米,仅分别占2018年第四季度全国主要监测城市商服用地地价的0.59%、0.526%、0.46%、0.395%、0.329%。广东平均耕地占用税税额为30元/平方米,仅占广州天河区广州国际金融城AT090904地块地价22104.8元/平方米的0.136%。北京耕地占用税的平均税额为45元/平方米,仅占北京市石景山区埠石路1603-616地块地价57918.62元/平方米的0.078%。

近十年,地价不断上涨,全国各地耕地占用税税额还维持在十多年前的水平。全国各地现行的耕地占用税占商服地块、住宅地块成交地价的比例如此之低,很难抑制非农业建设对农用地的占用。以建设建筑物、构筑物等多种方式从事非农业建设的用地单位或个人,在进行项目选址决策时,首先考虑的是项目用地的地理区位、位置及其周边的交通设施、交通条件。至于是否占用农用地、是否缴纳耕地占用税、缴纳多少耕地占用税,对用地单位项目用地选址决策的影响不大,仅是项目用地选址决策的次要影响因素,所以耕地占用税在抑制非农业建设占用农用地方面发挥的调节作用不明显。2015年、2017年全国因建设占用、灾毁、生态退耕、农业结构调整等原因分别净减少耕地0.005亿亩、0.0048亿亩,分别新增建设用地0.0076亿亩、0.0045亿亩。

2.耕地占用税在保护农用地的质量上未发挥其应有的调节作用。虽然耕地占用税法第七条规定,占用基本农田的,适用税额在当地适用税额的基础上提高50%。但是,原国土资源部2009年完成的《中国耕地质量等級调查与评定》、2016年完成的《全国耕地质量等别更新评价主要数据成果的公告》,均将我国耕地分为15等。而现行的耕地占用税法并未按基本农田的不同质量等级或其他耕地的不同质量等级来确定不同的耕地占用税税额,也未按除耕地外的其他农用地的不同质量等级来设置不同的耕地占用税税额。在同一县级行政区域内,占用质量等级不同的基本农田从事非农业建设缴纳耕地占用税适用的税额相同,占用质量等级不同的非基本农田等其他耕地从事非农业建设缴纳耕地占用税适用的税额相同,占用质量等级不同的除耕地外的其他农用地从事非农业建设缴纳耕地占用税适用的税额也相同。

这样,在保护基本农田的质量、基本农田外的其他耕地的质量、除耕地外的其他农用地的质量方面,耕地占用税未发挥调节作用。这不利于通过耕地占用税来抑制非农业建设中对优质耕地和其他优质农用地的占用。耕地占补平衡中占优补劣较多,我国耕地总体质量不断下降。2015年我国高等地占全国耕地总面积的比例比2009年的29.98%降低了3.39%,中低等地占全国耕地总面积的比例由2009年的67.35%上升为2015年的70.51%[8]。

3.耕地占用税在农用地的生态保护上未发挥其应有的调节作用。虽然我国不少人已认识到耕地、草地、林地等农用地在涵养水源、防风固沙、净化空气、维持生态系统平衡和生物多样性等方面具有重要价值,也有一些学者对耕地、草地等的生态功能管理和生态系统修复、生态服务价值进行了探讨或研究,但我国尚未根据《土地利用现状分类》(GB/ T21010-2017)对农用地的大类划分分别制定耕地、园地、草地、林地的生态功能价值评价指标体系或生态服务价值评价指标体系,没有分别根据耕地、草地、园地、林地等农用地的现有生态功能或生态服务价值进行生态功能等级评定或生态服务价值等级评定,更谈不上根据耕地、园地、草地、林地等农用地的生态功能等级或生态服务价值等级来确定不同的耕地占用税税额标准。总之,耕地占用税在农用地的生态保护上未发挥调节作用。

四、我国耕地占用税功能定位的再调整

耕地、园地、草地、林地、养殖水面和滩涂等农用地及其中的生物元素共同构成了农业生态系统,园地、草地、林地、养殖水面等是耕地的后备资源,山水林田湖构成了有机的生态系统。只有对园地、草地、林地、农田水利用地、耕地等进行一体保护、系统保护,才能确保耕地等农用地可持续利用,进而可持续地为人类提供安全、健康、环保、优质的农产品。否则,难以切实有效地对耕地的数量、质量及其生态进行三位一体的保护,也无法保障种植业、渔业、林业、畜牧业的安全,最终危及粮食安全和农业安全。

按照《全国国土规划纲要(2016-2030)》,我国除了大力建设粮食主产区,还要着力建设非粮食作物优势区、畜产品优势区和水产品优势区。应按照习总书记2019年3月5日参加内蒙古代表团审议时的要求,依据国土空间规划,把农业生态空间和生态保护红线等,作为统筹规划产业发展和城镇建设不可逾越的红线。我国耕地占用税的功能定位应调整为:对占用农用地以建设建筑物、构筑物等多种方式从事非农业建设的单位或个人征税,抑制非农业建设对农用地的占用,保护包括耕地在内的农用地,加强土地管理。

五、进一步完善我国耕地占用税的路径选择

为了进一步发挥耕地占用税在农用地保护中的调节作用,可从以下几个方面完善耕地占用税。

(一)进一步规范税种名称

耕地占用税虽然是一种特定目的税,但关系到纳税主体财产权益的保护和国家对耕地等农用地的保护以及国家征税权的实现。为了平衡和兼顾国家征税权的行使以及对社会公共利益、个人、企业财产权的保护,按照《中华人民共和国立法法》(简称“立法法”)第六条的要求,该税收法律规范应明确、具体,准确、清晰地界定征税范围及纳税主体的纳税义务,使之具有较强的可操作性,便于税务机关依法征税和纳税主体依法纳税。

众所周知,按照土地利用状态,即土地是否已被人类用于生产或生活,可将其分为未利用土地和已利用土地。未利用土地是指由于土地的物理、化學性能、结构等自然禀赋,受科学技术水平、自然条件和人类利用能力的限制而目前无法利用或尚未利用的土地;已利用土地是指已被人类用于生产活动或生活的土地。根据土地的实际用途,又可将已利用土地分为农用地和非农用地,农用地包括《土地利用现状分类》(GB/T21010-2017)中的耕地、园地、林地、草地、农田水利用地、用于养殖水产的养殖水面、渔业水域、滩涂。为了加强对耕地的保护,准确地涵括征税对象范围,应明确耕地占用税法第二条中的耕地应包括曾经种植过农作物但已临时改种药材、草皮、苗木等的土地,以及已开垦整理出来按照土地利用规划拟用于种植农作物的土地。

另外,2016年年末,我国耕地达到20.24亿亩(数据来源于《2016年中国国土资源公报》)。2011年我国分别有0.00379亿亩耕地、0.00236亿亩其他农用地转为建设用地,净减少耕地0.000289亿亩,净减少除耕地外的其他农用地0.00288亿亩(数据来源于《2011年中国国土资源公报》)。2017年供应国有建设用地0.00904亿亩,其使用权出让的国有建设用地为0.00338亿亩(数据来源于《2017年中国土地矿产海洋资源统计公报》)。这几年新增、批准、供应的建设用地中,由其他农用地转化而来的占了不少比例。因此,必须通过税收对园地、草地、林地等其他农用地进行保护。

按照耕地占用税法第二条、第十二条,既要对占用耕地以建设建筑物、构筑物等方式进行非农业建设的行为征税,也要对占用园地、草地、林地等其他农用地以建设建筑物、构筑物等方式进行非农业建设的行为征税。计税依据包括以建设建筑物、构筑物等多种方式进行非农业建设所占用的耕地面积,也包括以建设建筑物、构筑物等多种方式从事非农业建设所占用的园地、林地等其他农用地的面积。而耕地和林地、园地、草地等其他农用地均属于农用地,按照立法法对法律规范的要求,应使税名与征税对象、纳税主体高度一致或吻合。因此,建议将税名由耕地占用税改为农用地占用税。另外,为了避免不必要的歧义,还应明确耕地占用税法中农田水利用地、养殖水面、渔业水域滩涂的含义。

(二)将土地收储机构等已缴纳的农用地占用税与国有土地使用权出让金一并计入用地成本并由用地者承担

按照2004年8月28日修正的土地管理法第四十三条、第六十三条,除符合土地利用总体规划并依法取得的建设用地使用权因破产、兼并等情形使土地使用权依法转移外,不能出让、转让农民集体土地使用权或出租农民集体土地用于非农业建设。除村民在规定的标准内建住宅、乡镇企业进行非农业建设或乡村公共设施和公益事业经依法批准使用农民集体土地外,任何单位或个人只能经依法批准使用国有土地以建设建筑物、构筑物等方式从事非农业建设。除土地管理法第四十三条、第六十三条规定的情形和土地使用权划拨的情形外,用地者确实需要使用农民集体的农用地从事非农业建设的,只能由国家将农用地征收转为非农用地,再将其使用权出让给用地者。

2015年2月,全国人大常委会授权国务院在三十三个试点县(市、区)行政区域暂时调整实施有关法律。按照《中华人民共和国土地管理法(修正案)》(征求意见稿)第六十三条,国家建设城乡统一的建设用地市场,符合土地利用总体规划的农村集体经营性建设用地使用权可出让、转让用于非农业建设。至2016年年底,全国15个试点地区共将226宗、3650.58亩地块的农村集体经营建设用地使用权入市(数据来源于《国土资源部关于〈中华人民共和国土地管理法(修正案)〉(征求意见稿)的说明》)。2017年4月、6月、9月其使用权入市的农村集体经营性建设用地仅仅分别为4500亩、9381.44亩、1003亩,而2017年减少耕地0.0048亿亩、净减少耕地0.000913亿亩(数据来源于《2017年中国土地矿产海洋资源统计公报》)。

由此可见,我国既不允许农村集体农用地转为建设用地入市,也不允许农村集体农用地直接入市。除土地管理法第四十三条、第六十三条所列情形外,需占用农用地以建设建筑物、构筑物等多种方式从事非农业建设的,仍然只能由国家征收并将其转为建设用地后,才能用于非农业建设。除土地管理法第四十三条、第六十三条所列情形外,需占用农用地从事非农业建设的,由项目用地者作为农用地转用批准文件中标明的建设用地人或用地申请人,履行耕地占用税的纳税义务。

土地收储机构收储已办妥农用地转用、征收手续的土地,进行前期开发,只是为政府提供土地收储服务,并非以营利为目的将收储的土地作为生产要素投入非农业建设获取经营利润。土地收储机构收储的大部分土地的使用权最终通过土地使用权出让由经营者获得,经营者将其作为生产要素投入获得经营利润或由其他用地者获得、使用。

因此,为了防止农用地占用税的流失,真正实现保护农用地以节约集约用地,除土地管理法第四十三条、第六十三条所列情形外,凡由农用地转为非农用地并由国家收储的,土地收储机构、自然资源管理部门或政府委托的其他部门已缴纳的农用地占用税(耕地占用税),必须作为土地收储成本,与土地使用权出让金一并计入国有土地使用权的招标、拍卖、挂牌底价或协议出让价,由从土地收储机构获得该土地使用权的用地者承担。

(三)通过征收农用地占用税对农用地进行分类保护

我国作为世界上的人口大国,要确保农业安全,首先必须确保农业产业体系安全。而广义的农业除了狭义的农业所指的种植业外,还包括林业、畜牧业、渔业(即水产业)、副业。在我国除了极少数贫困人口外,人们的温饱问题已解决,人们的物质文化生活水平不断提高,对食物的消费更加注重绿色、环保、健康、安全、营养、科学。城乡居民的人均谷物消费量不断下降,人均肉类、水产品、果品消费量不断上升。为了满足人民对美好生活的需要,必须向人们提供绿色、环保、生态、健康、营养的优质食品,除了确保种植业安全,还必须确保渔业、畜牧业、林业、水果产业安全,树立大农业安全观。

园地、草地、林地、养殖水面及滩涂、农田水利用地分别是确保水果产业、畜牧业、林业、水产业、种植业安全的物质基础,在构建我国大農业安全保障体系中分别发挥着不可替代的作用。例如:林地是林木生长的地方,是林业生产的基本要素、场所和载体;养殖水面及滩涂是水生动植物等繁衍生息的场所,是从事渔业生产的要素、载体;草地是发展畜牧业的物质基础;农田水利用地能提升种植业抵抗自然灾害的能力,为种植业可持续发展提供基本的生产条件和设施保障。

虽然分别将面积相同的草地、园地、林地、农田水利用地用于某一非农业用途(如用于房地产开发或工业生产),给从事非农业生产的用地者带来的效用、经营利润或经济效益相同,但占用面积相同的林地从事非农业生产给林业生产带来的负外部性,不同于占用面积相同的养殖水面及滩涂从事非农业生产给渔业带来的负外部性,也不同于占用面积相同的牧草地从事非农业生产给畜牧业带来的负外部性,确保面积相同的林地、草地、养殖水面及滩涂分别用于林业、畜牧业、渔业生产产生的正外部性也互不相同。因此,按照《土地利用现状分类》(GB/ T21010-2017)对土地的分类,必须使占用不同的一级类或二级类农用地(耕地除外)从事某一非农业建设的用地者缴纳的农用地占用税与其占用的相应一级类或二级类农用地从事某一非农业建设的负外部性相适应。占用不同的一级类或二级类农用地从事非农业建设缴纳农用地占用税适用的农用地占用税税率应该不同。

另外,《土地利用现状分类》(GB/T21010-2017)划分的不同一级类或二级类农用地的自然属性、禀赋不同,即使用于农业生产,对它们的使用方式、使用要求及其保护的方式也均不同。评价《土地利用现状分类》(GB/T21010-2017)所划分的不同一级类或二级类农用地的质量等级,必须使用不同的评价指标、评价指标体系或评价方法。如果要卓有成效地分别对《土地利用现状分类》(GB/T21010-2017)所划分的不同一级类或二级类农用地进行保护,必须通过征收相应的农用地占用税对它们进行分类保护。

(四)根据耕地及其他农用地的质量等级、生态服务价值等级设置不同的税率实行从价定率征收

1.实行从价定率征收,以有效地保护农用地数量。粮食安全已威胁到人类社会的可持续发展,成为全人类面临的严峻挑战。2017年,51个国家的1.24亿人面临粮食不安全威胁[9],37个国家需要粮食外援[10]。2016年撒哈拉以南非洲2.24亿人营养不良[11]。据世界粮农组织预测,2050年全球人口将比现在增加25亿[9]。而我国却用全球10%的耕地供养着全球13亿多人口。2030年,我国人口将达到14.5亿[12]。随着人们生活水平的提升,我国粮食消费需求发生结构性变化,粮食需求与供给的缺口较大。预计到2030年我国大豆、玉米自给率分别仅为34%、85%[13],2020年粮食自给率为80.9%[12],而目前全球谷物贸易量不及我国粮食消费的一半。

十九大报告明确提出,要确保我国粮食安全,而确保一定数量的农用地尤其是耕地用于农业生产是确保粮食安全的物质基础。农用地尤其是其中的耕地、草地、园地具有维护生态安全、粮食安全和社会稳定的正外部性,而单位面积的农用地用于农业生产所能容纳的投资强度远远低于工商业用地,用于农业生产所得到的收益也远远低于工商业用地。用地者将农用地用于工商业生产可获取巨额经济利益,但却将因此造成的威胁国家粮食安全、生态安全、人类生存的负外部性转移给国家、社会承担,维持农用地农业用途的正外部性产生的溢出效益由国家、社会和其他民众获得。因此,为了保障人类社会可持续发展,必须将农用地非农化的负外部性内部化,将农用地用于农业生产的部分正外部性内部化。

土地作为一种生产要素和生产活动的载体,是全体人民的共同财富,维护粮食安全是国家必须给人们提供的一种公共产品。必须将占用农用地从事非农业建设所得收益的一定比例以税收的形式上缴给国家,激励单位或个人在从事非农业建设时尽量不占或少占农用地,尤其是其中的耕地,加大对废弃的工矿用地、闲置的非农用地、毁损土地的整理、复垦、利用,节约集体用地,高效用地,抑制农用地非农化。改变过度依赖土地要素投入获取经济利益的生产方式、生活方式、经济结构,培育发展节地产业,激发用地单位或个人的农用地保护意识。

由于农用地尤其是其中的耕地日益减少、稀缺,预计到2035年,我国耕地缺口将达到866.67万公顷,城镇建设和工矿用地将占用566.30万公顷优质耕地[12]。随着土地价格不断上涨,应对农用地实行有效的保护。首先,使占用农用地从事非农业建设的用地者的农用地占用税税负水平与地价、物价上涨保持平衡。其次,农用地经批准后用于何种非农用途受土地规划、城镇建设规划等的限制。占用农用地用于不同的非农业用途给用地者带来的收益不同,但这并非纯属用地者努力经营的结果。占用农用地用于非农业用途给用地者带来的收益越多,占用农用地用于非农业用途的欲望也越强烈,抑制农用地非农化的难度就越大。因此,必须在占用农用地用于不同的非农业用途的用地者之间进行利益平衡。一般来说,占用农用地用于商业、服务业得到的收益远远高于占用农用地用于工业生产,商业地价也高于工业地价。由此可见,占用农用地用于商业、服务业的主体缴纳的农用地占用税,应该多于占用农用地用于工业生产的主体。因此,比较可取的方法是,按农用地非农化后的相应土地使用权的评估价或市场价的一定比例(百分比),从价定率征收农用地占用税。

2.按农用地的质量等级实行差别税率,以有效地保护农用地质量。农用地的质量是农用地的生命。以园地、草地、耕地为例,影响耕地、草地、林地、园地质量的主要因素包括有效土层厚度、有机质含量、耕层质地厚度、土壤容量、养分状况、生物多样性、灌溉能力等,耕地、园地、草地、林地、养殖水面的质量决定了耕地、园地、草地、林地、养殖水面的产能及其是否可持续利用。然而,由于过度使用化肥、农药以及三废污染,造成了耕地、园林、草地、林地、养殖水面被污染,土壤板结,养分流失,生物多样性被破坏,其质量不断下降。以耕地为例,全国有2620万公顷耕地被污染,其中393.33万公顷被中度或重度污染[12],耕地土壤污染点位超标率达19.4%,而且城镇化地区与优质耕地分布区高度重叠,大量优质耕地转为建设用地。2016年年末,我国低等耕地面积、中等耕地面积、优等耕地面积分别占其质量被评定的耕地面积的17.7%、52.8%、2.9%(数据来源于《2017年中国土地矿产海洋资源统计公报》)。

虽然在交通基础设施条件、地理区位相同的条件下,占用高质量等别的耕地、林地、草地、园地从事非农业建设并未比占用低质量等别的耕地、林地、草地、园地从事非农业建设带来更多的经济效益,但占用高质量等别的耕地、园地、草地、林地从事非农业建设比占用低质量等别的耕地、园地、草地、林地从事非农业建设对粮食安全及人类社会可持续发展的危害更大,其负外部性更大。

受耕地、园地、草地、林地所处的地形部位、地理区位、海拔高度、气候因素等自然条件、灌溉能力的影响,很多低质量等别的耕地、园地、草地、林地很难或不可能转变成高质量等别的耕地、园地、草地、林地,很多耕地、园地、草地、林地的质量等别降低后很难逆转或者不可能逆转。例如,东北黑土区每年流失掉近2亿立方米黑土[8],一旦其成为第二个黄土高原,人类将无力恢复其原状。必须使占用农用地从事非农业建设者的农用地占用税税负,与占用质量等别不同的农用地(园地、草地、林地)从事非农业建设所造成的负外部性相适应。对占用质量等别高的基本农田从事非农业建设的占地者适用的税率,应该高于对占用质量等别低的基本农田从事非农业建设的占地者适用的税率;对占用质量等别高的除基本农田外的其他耕地、园地、草地、林地从事非农业建设的占地者适用的税率,应分别高于对占用低质量等别的除基本农田外的其他耕地、园地、草地、林地从事非农业建设的占地者适用的税率。

3.根據农用地的生态服务价值等级或生态功能等级适用差别税率,以有效地保护农用地生态。农用地是自然生态系统中一个极其复杂的有机组成部分,农用地转为建设用地后,它的生态环境要素遭到破坏,失去调节气候、涵养水源、防风固沙、保持生物多样性等生态功能。测量农用地的生态服务价值的方法主要有市场价值法、替代市场价值法等[14]。要保护生态安全,为人类提供生态、健康、绿色、环保的食品,还必须保护农用地的生态,确保农用地的生态服务功能、生态服务价值不降低。应根据每一块耕地、草地、园地、林地和其他农用地的生态环境要素现状,及其在调节气候、净化水源和空气、转化太阳能、保持生物多样性等方面所发挥的作用,或者其在当地生态系统中所发挥的作用,分别确定每一块耕地、草地、园地、林地及其他农用地的生态服务价值等级或生态功能等级。根据被占用或拟被占用用于非农业建设的每一块耕地、园地、草地、林地及其他农用地的生态服务价值等级或生态功能等级,适用不同的农用地占用税税率。占用生态功能等级或生态服务价值等级级别较高的耕地或草地、林地、园地、养殖水面等从事非农业建设,则适用较高的税率;反之,则适用较低的税率。通过农用地占用税激励人们不占或尽量少占生态功能级别高(或生态服务价值级别高)的耕地、草地、林地等农用地从事非农业建设。

六、对农用地的数量、质量、生态进行一体保护的农用地占用税税率设计

农用地的数量、质量、生态是一个有机统一的整体,它们之间相辅相成,维持一定数量的农用地是维持农用地生态安全的物质基础,农用地的质量和生态功能既相互制约,又相互促进,但农用地的质量保护和生态保护又不可相互替代。众所周知,税率是税法的构成要素,农用地占用税税率设计在农用地占用税税制设计中起着至关重要的作用。可通过适用农用地占用税的税率设计来保障我国种植业、林业、渔业安全,构建大农业安全保障体系,对农用地的数量、质量、生态实行三位一体的保护。

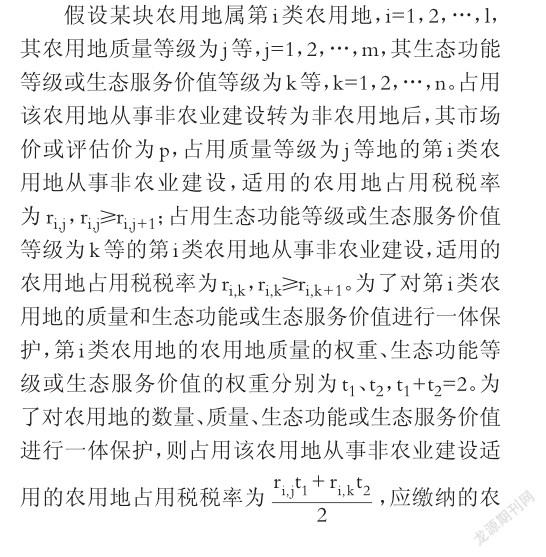

假设农用地分为l大类,其中,第i类农用地的质量等级依次可分为1等地、2等地、…、m等地。其中,质量等级为1等地的第i类农用地其质量等级最高,质量等级为m等地的第i类农用地其质量等级最低。第i类农用地的生态功能等级或生态服务价值等级依次可分为1等地、2等地、…、n等地。其中,生态功能等级为1等的第i类农用地其生态功能最好或生态服务价值最高,生态功能等级为n等的第i类农用地其生态功能最差或生态服务价值最低。

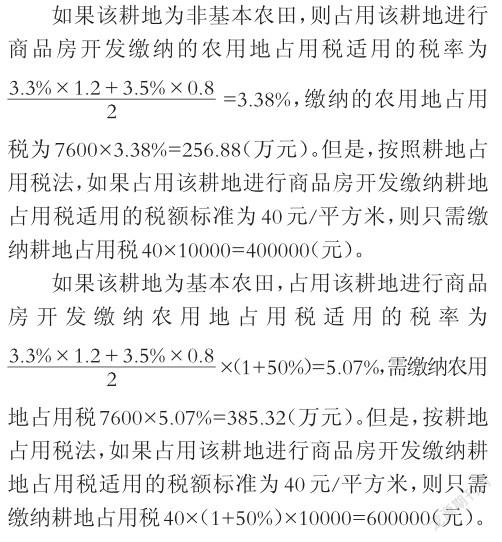

例如:假设耕地为第l类农用地,耕地的质量等级分为15等,生态功能等级或生态价值等级分为10等,耕地质量的权重为1.2,耕地生态功能的权重为0.8,1.2+0.8=2。假设占用质量等级为15等、生态功能等级或生态服务价值等级为10等的耕地从事非农业建设,缴纳农用地占用税适用的税率分别为2.5%、3%,占用质量等级为7等、生态功能等级或生态服务价值等级为5等的耕地从事非农业建设,缴纳农用地占用税适用的税率分别为:2.5%+(15-7)×0.1%=3.3%;3%+(10-5)×0.1%=3.5%。

又假设某块耕地的质量等级为7等,生态功能等级或生态服务价值等级为5等,为第l类农用地,面积为10000平方米,经批准转为商品房住宅用地后的市场价或评估价为7600万元。

主要参考文献:

[1]中国税务报..耕地保护形势严峻耕占税新条例出台——财政部、国家税务总局有关负责人解读新耕地占用税条例相关规定[J]..北京房地产,2008(4):60~63..

[2]李瑶瑶,朱道林,张立新..土地储备、土地供应与房地产市场供应时滞关系研究——以北京市为例[J]..中国发展,2018(2):52~56..

[3]付小青,刘春平,赖萍宜等..完善耕地占用税税收制度的几点思考[J]..赣江财税论坛,2016(0):114~131..

[4]秦海波,李颖明,梁丽华..“十一五”中国草地保护工作评估与政策建议[J]..中国软科学,2013(12):8~17..

[5]白永飞,潘庆民,邢旗..草地生产与生态功能合理配置的理论基础与关键技术[J]..科学通报,2016(2):201~208..

[6]张勇,徐国华,渠慎春等..沿海滩涂开发利用模式与创新途径[J]..江苏农业科学,2018(12):266 ~ 270..

[7]崔正国,曲克明,唐启升..渔业环境面临形势与可持续发展战略研究[J]..中国工程科学,2018(5):63~68..

[8]郭珍..中国耕地保护制度的演进及其实施绩效评价[J]..南通大学学报(社会科学版),2018(2):67~73..

[9]牛荷..如何掌舵粮食安全之路?[J]..农经,2018(5):86~89..

[10]张务锋..准确把握保障国家粮食安全的六个关系?[N]..经济日报,2018-07-07..

[11]李逸达..非洲粮食安全再拉警报[N]..人民日报,2018-02-24..

[12]漆信贤,张志宏,黄贤金..面向新时代的耕地保护矛盾与创新应对[J]..中国土地科学,2018(8):9~15..

[13]赵峰,宋学锋,张杰..地域性失衡、“大国效应”扭曲与我国粮食安全战略研究[J]..江西社会科学,2018(3):52~60..

[14]夏炜祁,李欢,张安录等..农用地生态价值与农用地基准地价确定——以武汉市为例[J]..土地经济研究,2018(1):9~18..

作者单位:贺州学院经济与管理学院,广西贺州542899