修改行权条件下股份支付的所得税会计处理

2019-09-10王燕

王燕

【摘要】目前在股份支付的会计处理中将修改行权条件的会计处理独立于股份支付的会计处理,导致股份支付的过程不完整而难以理解,且未考虑到税会差异对所得税费用的影响,而不能很好地处理会计实务问题。在此基于股份支付的全过程以权益结算股份支付方式中的股票期权为例,在等待期对可行权条件分别作出有利修改、不利修改,并分析其对所得税费用的影响,同时构建核算模型,从而将整个股份支付期前后贯通,便于学习者理解和操作行权条件改变时股份支付的会计处理。

【关键词】权益结算;有利修改;不利修改;所得税;股份支付

【中图分类号】F275【文献标识码】A【文章编号】1004-0994(2019)21-0059-6

为了激励职工、提高服务质量,企业可以通过权益结算和现金结算两种方式实施股份支付,而当前企业选择的主要股份支付方式为权益结算的股份支付。当企业面对的环境不断变化时,在等待期可能选择修改行权条件从而调节行权效果,因此基于权益结算股份支付(以股票期权为例)方式,针对不同时点和时期分析企业面对的行权条件变化,并结合企业所得税法的要求探讨股份支付的会计处理。

一、授予日

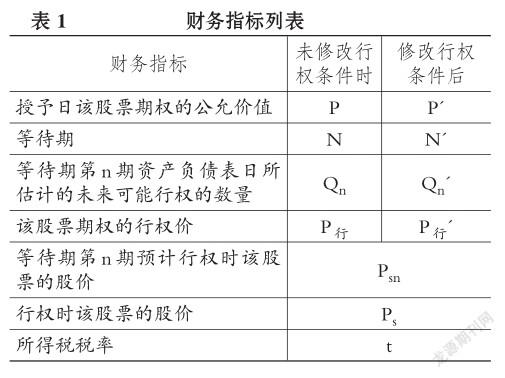

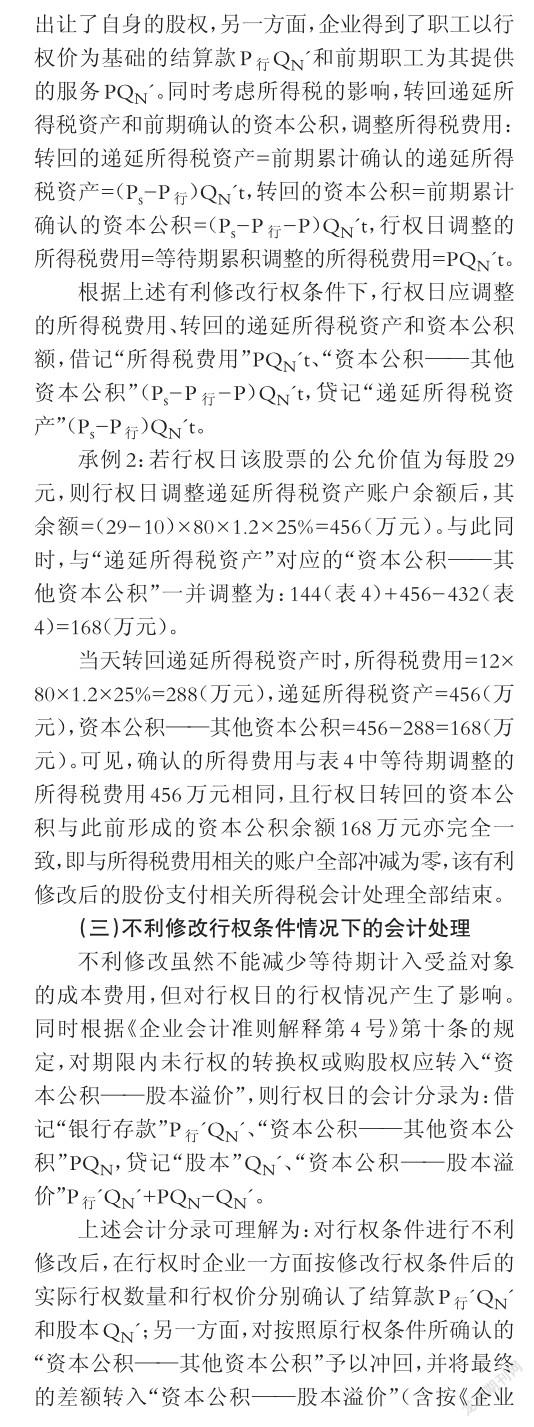

为了清晰地反映股份支付下各时期、各时点对企业损益及财务状况的影响,本文设定财务指标如表1所示。

二、等待期

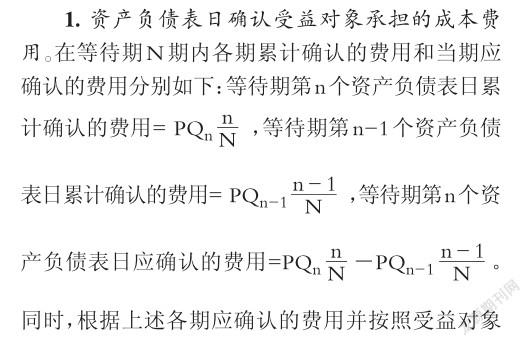

从授予日至可行权日为等待期,按照授予对象(职工或其他服务主体)为企业提供的劳务在等待期各期按照“谁受益、谁承担”的原则区分受益对象计入成本、费用账户。根据《上市公司股权激励管理办法(2018修正)》[1]的规定,予以公告并提交股东大会审议后,上市公司对股权激励方案可以变更。同时根据《企业会计准则第11号——股份支付》的要求,等待期应按照该期权在授予日公允价值P与资产负债表日估计的未来可能行权的数量Qn,一方面确认享用服务的费用,另一方面确认所有者权益中的资本公积。本文分三种情况进行探讨。

(一)未修改行权条件情况下的会计处理

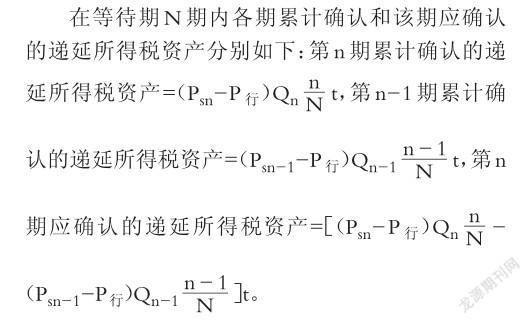

2.确认股份支付对所得税费用的影响。根据国家税务总局《关于我国居民企业实行股权激励计划有关企业所得税处理问题的公告》[2](以下简称“公告”)的规定,在等待期内会计确认的成本费用不得从应纳税所得额中扣除,当实际行权时方可按照行权时股票的公允价Ps与行权价P行的差额及行权的数量QN计算的工薪费用从应纳税所得额中扣除。显然,税法允许该薪金费用在未来扣除,而会计选择在当期作为费用扣除,因此将在等待期产生递延所得税资产。其中,预计未来期间可税前扣除的金额超过会计准则规定确认的与股份支付相关的薪金费用的,超过部分的所得税影响应计入所有者权益。

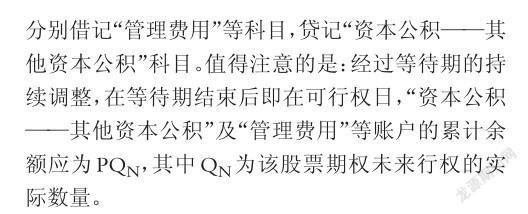

在等待期N期内各期应确认的资本公积=第n期应确认的递延所得税资产-第n期应调整的所得税费用。同时,根据上述各期应确认的递延所得税资产、资本公积和应调整的所得税费用额借记“递延所得税资产”科目,贷记“所得税费用”和“资本公积——其他资本公积”科目。

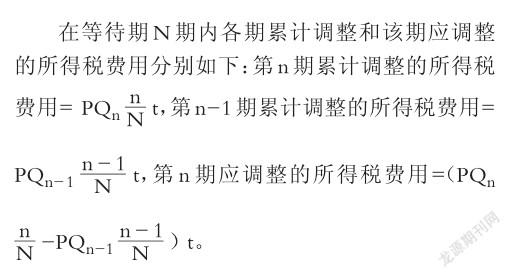

例1:假设A公司为实施股权激励措施,于2018年1月1日授予管理层每人1万股股票期权,要求其在公司连续服务3年,则可按照每股10元的价格购买该公司股票,根据期权定价模型估计该期权在授予日的公允价值为12元,适用的所得税税率为25%。其他资料如表2所示。

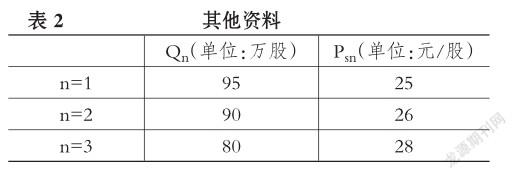

据此分别计算权益结算的股份支付对各期利润表(所得税费用、管理费用)和资产负债表(递延所得税资产、资本公积)的影响,如表3所示。

(二)有利修改行权条件情况下的会计处理

1.资产负债表日确认受益对象承担的成本费用。根据《上市公司股权激励管理办法(2018修正)》[1]第五十条的规定,不得通过降低行权价格、降低授予价格、加速行权情形、提前解除限售的方式对股权激励方案进行修改。因此,针对授予对象有利的修改,主要应表现在可行权数量Q的增加。由于增加行权数量而增加履约成本的应同时调整增加服务中受益对象的成本费用。

2.確认股份支付对所得税费用的影响。按照公告要求,应考虑在修改行权条件后,分析其对当期所得税费用的影响:由于增加行权数量Q而导致修改期确认的递延所得税资产相对同期未修改行权条件确认的递延所得税资产增加,所得税费用与资本公积的变动亦如此。

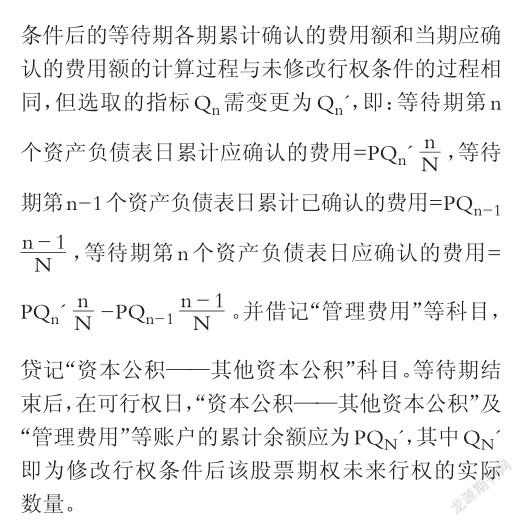

若第n期对行权条件予以修改,则根据修改行权条件后该期确认的费用和公告的要求,当期应确认的递延所得税资产、所得税费用和资本公积的计算过程与未修改行权条件时的计算过程亦相同,但选取的指标Qn亦需要变更为Qn,由于篇幅限制,在此不再赘述。同未修改行权条件时所得税的处理,并结合上述关于有利修改行权条件时当期应确认的递延所得税资产、资本公积和调整的所得税费用,借记“递延所得税资产”科目,贷记“所得税费用和资本公积——其他资本公积”科目。

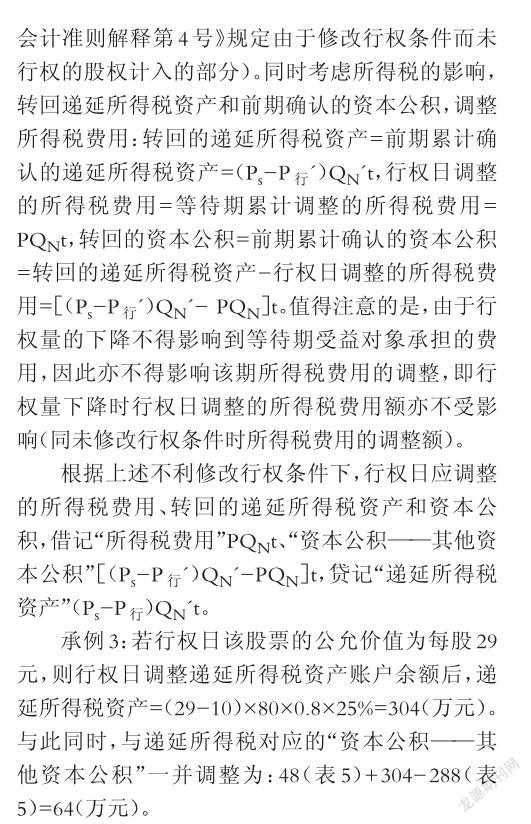

例2:承例1,若2019年1月1日A企业结合市场环境计划拟强化激励,将授予管理层每人1万股股票期权调整为1.2万股股票期权,其他条件不变,公告后经股东大会审议通过。

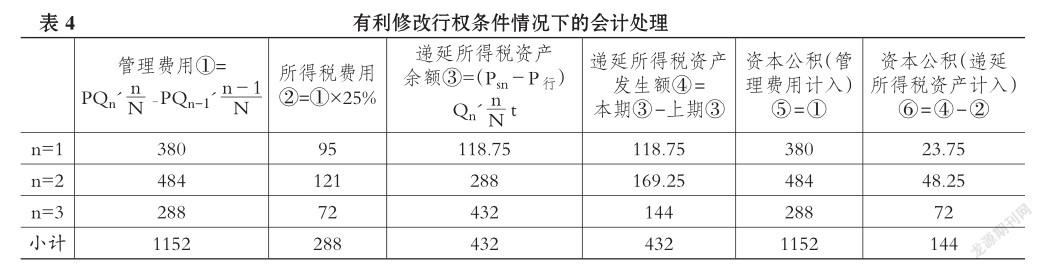

根据修改后的股份支付情况,按照上述公式分别计算权益结算的股份支付对各期经营成果及财务状况的影响,如表4所示。

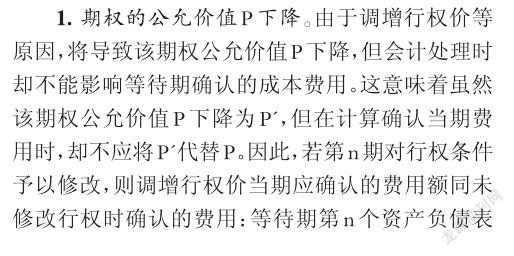

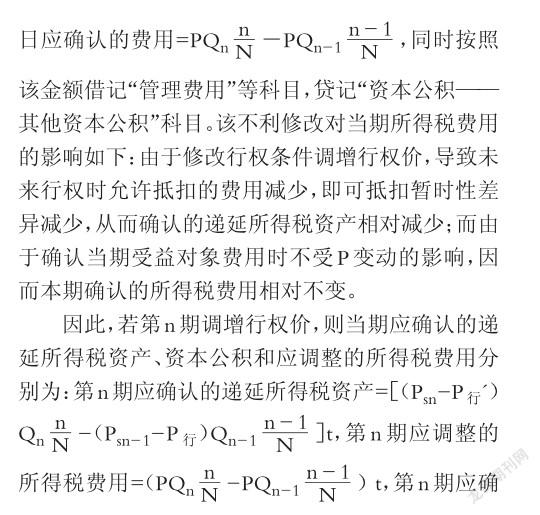

(三)不利修改行权条件下的会计处理

针对授予对象不利的修改,《上市公司股权激励管理办法(2018修正)》[1]未作出明确规定,其不利修改可表现为期权公允价值P的下降、可行权数量Q的减少,也可表现为等待期N的延长。但按照会计处理的要求,为了保护授予对象的合法权益,针对不利修改视同合同从未变更,不能调减服务受益对象的成本费用。

3.延长等待期N。根据财政部发布的《企业会计准则第11号——股份支付》的规定,企业通过延长等待期N的方式修改行权条件的,在进行成本费用的分摊时对此不予考虑。这意味着虽然等待期延长为N,但在计算确认当期费用时,亦不应将N代替N。

该不利修改对当期所得税费用的影响如下:行权时从应纳税所得额中扣除的工薪费用不受N变动的影响,因此等待期确认的递延所得税资产总额不变,仅将由于N的延长而导致各期确认的递延所得税资产相对减少;如前述N延长而各期确认的受益对象所分摊的费用不变,因此基于其确认的所得税費用亦不变。

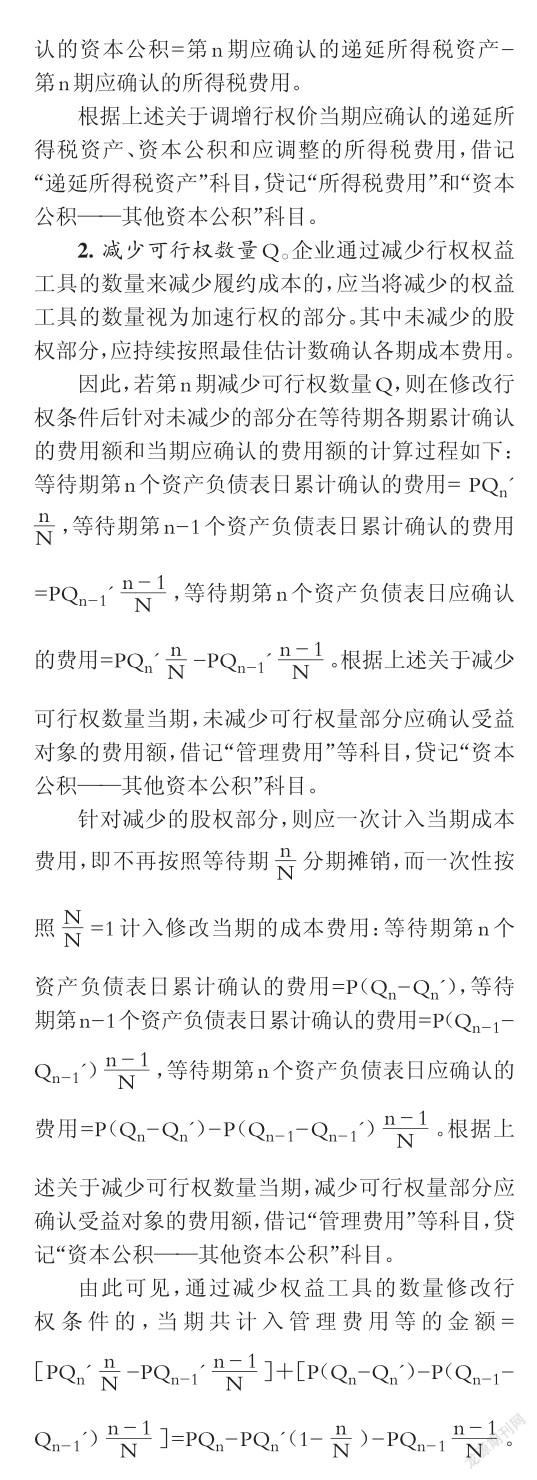

例3:承例1,若2019年1月1日A企业结合企业经营状况,计划降低激励程度,将授予管理层每人1万股股票期权调整为0.8万股股票期权,其他条件不变,公告后经股东大会审议通过。根据修改后的股份支付情况,分别计算权益结算的股份支付对各期经营成果及财务状况的影响,如表5所示。

当天转回递延所得税资产时,所得税费用=12×80×25%=240(万元),递延所得税资产=304(万元),资本公积——其他资本公积=304-240=64(万元)。可见,确认的所得税费用与表5中等待期调整的所得税费用240万元相同,且行权日转回的资本公积与此前形成的资本公积余额64万元亦完全一致,即与所得税费用相关的账户全部冲减为零,该不利修改后的股份支付相关所得税会计处理全部结束。

主要参考文献:

[1]中国证券监督管理委员会..关于修改《上市公司股权激励管理办法》的决定..中国证券监督管理委员会令第148号,2018-08-15..

[2]国家税务总局..关于我国居民企业实行股权激励计划有关企业所得税处理问题的公告..国税公告[2012]18号,2012-05-23..

作者单位:郑州升达经贸管理学院会计学院,郑州451191