客户集中度与分析师盈余预测准确性

2019-09-10包晓岚赵瑞

包晓岚 赵瑞

【摘要】证券分析师作为专业的信息解读者,是资本市场中重要的信息中介,在监督公司治理与引导投资者理性投资中发挥了积极的作用。以2008~2017年A股上市公司为样本,分别从企业业绩波动风险与会计信息质量两条路径研究客户集中度对分析师盈余预测的影响,并进一步考虑企业内外部特征的影响。研究发现,客户集中度显著负向影响分析师盈余预测准确性。对影响路径的研究发现,企业业绩波动风险与会计信息质量是客户集中度影响分析师盈余预测的重要中介。进一步研究表明,外部环境不确定性、企业议价能力、客户特征显著影响客户集中度对分析师盈余预测的作用机理。上述研究结论对于投资者解读客户集中度的信息含量具有积极的借鉴意义。

【关键词】客户集中度;分析师盈余预测;业绩波动风险;会计信息质量;环境不确定性

【中图分类号】F234【文献标识码】A【文章编号】1004-0994(2019)22-0025-10

【基金项目】教育部人文社会科学研究青年基金项目“同乡关系与企业环保投资决策:约谈背景下政企互动视角的理论分析与实证检验研究”(项目编号:18YJC630058)

一、引言

2018年中央经济工作会议中关于资本市场改革的论述中提到,资本市场在金融运行中具有牵一发而动全身的作用,要通过深化改革,打造一个规范、透明、开放、有活力、有韧性的资本市场。证券分析师作为重要的信息中介,在提升资本市场资源配置效率与促进资本市场转型升级中发挥着重要的作用。而我国目前资本市场存在投资主体结构不合理、投资理念不够成熟、投资行为不够理性的问题。深交所发布的《2017年个人投资者状况调查报告》显示:从投资主体结构来看,2017年证券市场仍以中小投资者为主,证券账户资产额低于50万元的投资者(中小投资者)占比75.1%;从投资理念来看,长期价值类投资者占比26.5%,短线交易类投资者占比18.1%,趋势类投资者占比25.9%,长期价值投资比例还比较低;从投资行为来看,非理性投资行为发生比例依然较高。资本市场转型升级的新要求,与现有投资结构不合理、投资理念不成熟、投资行为不理性的资本市场投资现状形成了巨大的反差。资本市场的现状迫切要求发挥证券分析师的信息中介作用,引导投资者理性投资,以促进资本市场资源配置效率的提升。

现有关于分析师盈余预测影响因素的研究较少从企业利益相关者——主要客户的视角展开。企业的业绩波动性与上市公司公开披露的会计质量是影响分析师盈余预测的重要因素。分析师在企业历史业绩的基础上,根据上市公司公开披露的信息和宏微观经济环境形成对企业微观行为的看法,在较为充分地掌握企业当期业绩的变动情况之后进行盈余预测。企业的主要客户作为企业所在供应链的重要参与者,既能直接影響企业的业绩波动风险,又会间接影响企业的会计信息质量,无疑是影响分析师盈余预测的重要因素。同时,较高的客户集中度虽然能发挥良好的供应链整合效应,但会给企业带来客户依赖的风险,在不同的情境下,客户集中度在公司治理中发挥的作用不同。那么,企业的客户集中度如何影响分析师盈余预测准确性?客户集中度影响分析师盈余预测准确性的路径是什么?在不同的情境下,客户集中度在公司治理中发挥作用的差异性是否影响分析师盈余预测的准确性?

鉴于此,本文选取2008 ~2017年A股上市公司作为样本进行实证检验,研究结果表明:客户集中度越高,分析师盈余预测准确性越低;企业的业绩波动风险与会计信息质量是客户集中度影响分析师盈余预测的重要中介;在不同的情境下客户集中度对分析师盈余预测准确性的影响存在差异,只有在环境不确定性高、企业议价能力低、客户不稳定、客户为非国有企业时,客户集中度才会显著负向影响分析师盈余预测准确性。本文的研究丰富了分析师盈余预测影响因素的相关文献,同时有利于投资者解读企业客户集中度的信息含量。

二、文献综述与研究假设

(一)客户集中度与分析师盈余预测

客户集中度对企业而言像一把“双刃剑”,既存在客户依赖的风险,又有利于供应链整合。客户集中度的提高会制约企业的议价能力,大客户通常意味着其具有较强的议价能力,随着客户集中度的提高,企业的业绩越来越依赖大客户,能否维持与大客户的关系成为企业经营风险的主要来源。企业为了维持与大客户的关系,在谈判中会做出更多的妥协与让步,并向客户提供更多的折扣。在法治环境较差的地区,随着供应商集中度的提高,企业与供应商和客户之间存在更多的私有信息交流,这种私有信息的交流在很大程度上降低了会计信息可比性[1]。同时,客户集中度的提高也会降低公司聘用十大会计师事务所进行审计的概率[2],增加企业审计意见购买的概率[3],制约企业会计信息质量的提高。为了对客户风险进行防范,企业会承担大量的专有化成本。在专有化投资程度比较高的企业,客户集中度的提高会增加企业的成本粘性[4]。同时,在特定的情况下客户集中度也会发挥促进供应链整合的潜在效应;但是优质稳定的客户作为企业的潜在资源,也能够向市场传递积极的信号,从而缓解企业的融资约束,改善企业的市场表现,体现供应链整合效应。优质的供应商或者客户可以向外部利益相关者释放企业运行良好的信号,有利于产生正的外部效应。随着供应商/客户集中度的提高,企业获取的银行借款、短期借款、长期借款的规模都更大[5]。同时,稳定客户能够提高分析师对企业盈余预测的准确性,减少预测分歧和偏差[6]。

虽然客户集中度存在潜在的供应链整合效应,但是客户集中度整合效应的发挥在很大程度上取决于公司所处的治理环境、客户关系所处的生命周期以及企业与客户的相对议价能力等方面内容。客户集中度在公司治理中表现出的效应也不相同,Irvine等[7]研究发现,企业的客户关系越成熟,客户集中度的整合效果越显著。但是企业与客户的关系处于何种发展阶段是一个相对模糊的概念,而且随着外部环境的变化,企业与客户的关系可能呈现曲线发展态势,这种模糊的状态增加了分析师信息解读的成本。同时企业与客户的相对议价能力也不是一成不变的,议价能力相对较高的企业既能利用自身的议价能力压榨对方[8],也有可能向对方提供更多的体恤效应,存在合谋损害第三方利益的潜在可能。因此,客户集中度的供应链整合效应具有很大的不确定性,也很难被分析师识别。基于以上分析,笔者认为:客户集中度对于分析师的作用更多体现为一种风险效应。因此,提出假设1:

H1:客户集中度越高,分析师盈余预测准确性越低。

(二)客户集中度、企业业绩波动风险与分析师盈余预测准确性

证券分析师预测上市公司业绩主要运用三种方法:纵向类推法,即主要根据企业的历史业绩来推测企业的未来业绩;横向类推法,即根据同行业公司的业绩来推测公司的业绩;异常加减法,剔除非正常性业绩波动,考虑企业稳定增长趋势。这三种方法虽然在基期业绩参照主体的选择上存在差异,但是实质上都是趋势分析的方法,由此可见企业的业绩变化趋势在很大程度上影响了分析师盈余预测的准确性。企业的业绩波动性作为企业业绩变化的体现,无疑是影响分析师盈余预测准确性的重要因素,客户集中度的提高会增加企业的业绩波动风险。

基于议价能力理论,在双方谈判过程中,议价能力更强的一方通常处于更有利的地位,能够迫使对方做出更多的妥协和让步,从而在零和博弈中取得更多的利益。首先,随着客户集中度的提高,企业的客户依赖风险增大,客户对企业资源的挤压效应更明显。大客户的存在促使企业将主要的资源用于满足大客户需求,从而使企业的经营业绩受制于客户需求的变动。同时,企业在与具有议价优势的供应商和客户谈判时更容易做出一系列让步,导致公司利润被蚕食[9],加剧了企业的业绩波动风险[10];同时,当客户面临的经营风险较高时,其更有能力将经营风险转嫁到议价能力较弱的供应商企业中,从而使供应商企业被迫承担更多潜在的经营风险。其次,为了防范客户流失风险,企业承担了更多的潜在成本。为了防范客户流失带来的经营风险和陷入财务困境的风险,企业通常会选择降低财务杠杆,提高现金储备[11],抑制企业创新资源的投入,降低企业的风险承担能力,使企业面临更差的经营业绩。

基于以上分析,客户集中度的提高,强化了客户在谈判中的议价能力,使企业的经营业绩更多地依赖于主要客户的需求,增加了企业的业绩波动风险。当企业的业绩波动较剧烈时,分析师的盈余预测行为受到更多不确定因素的影响,从而提高了分析师信息解读的难度,不利于分析师盈余预测准确性的提高。基于以上分析提出假设2:

H2:客户集中度正向影响企业业绩波动风险,企业业绩波动风险是客户集中度影响分析师盈余预测准确性的中介。

(三)客户集中度、会计信息质量与分析师盈余预测准确性

上市公司披露的公开信息是分析师进行盈余预测的重要信息来源,信息透明度越高,分析师对公司盈余预测的准确性越高[12,13]。可以说,会计信息质量是分析师进行盈余预测的基石,而客户集中度的提高降低了企业的會计信息质量。

基于信息不对称理论,企业与投资者之间存在信息不对称,而会计信息质量发挥了积极的信号传递作用,高质量的会计信息能够降低企业与外部利益相关者的信息不对称程度,降低企业的交易成本。一方面,随着客户集中度的提高,客户为了防止管理层隐瞒坏消息影响自身经营活动,会要求企业披露更加稳健的会计信息[14],但是客户集中度越高,企业面临的经营风险越高,企业为了留住客户,会进行选择性的信息披露,从而降低会计信息的透明度。另一方面,客户集中度的提高也会加强企业与客户之间私有信息的交流,降低企业公开披露信息的质量,加剧投资者与企业之间的信息不对称程度。客户集中度提高,使得企业专有化资产的转换成本增加,为了迎合客户的业绩预期,企业管理层更有动机加强企业的盈余管理。从短期看,企业的盈余管理活动会对外释放积极的信号,显著正向影响供应商和客户在下期进行专有性投资的规模,但是从长期看,企业的盈余管理活动会缩短客户与企业的合作期限[15];同时,客户集中度的提高还会增加企业审计意见购买的概率,从而降低企业的会计信息质量。

客户集中度提高,企业一方面会通过加强与客户的私有信息沟通,进行选择性信息披露,从而降低公开披露的会计信息质量。另一方面,企业会采用盈余管理的方式操纵企业的信息,并购买审计意见,降低企业的会计信息质量。客户集中度的提高加剧了企业与投资者之间的信息不对称程度,而分析师的盈余预测在很大程度上依赖于上市公司公开披露的信息。因此,基于以上分析,提出假设3:

H3:客户集中度负向影响会计信息质量,会计信息质量是客户集中度影响分析师盈余预测准确性的中介。

三、研究设计

(一)样本和数据来源

本文选取2008~2017年我国A股上市公司作为基础样本;客户集中度数据主要从CSMAR数据库中获取,并从巨潮资讯手工下载上市公司的年报对遗漏数据进行了手工整理,客户稳定性根据客户集中度的数据手工整理获取,主要客户的企业性质通过天眼查网站查询获取,其他财务数据均来自CSMAR数据库。本文按照如下步骤对样本进行了深度处理:①剔除金融行业的数据;②剔除ST公司样本;③剔除存在数据缺失的样本;④考虑到分析师预测报告距离预测年度报告的时间间隔会严重影响分析师预测准确性,本文仅选取分析师距离年报披露日最近的一次预测作为最终的有效观测值。在此基础上,对所有连续变量在上下1%水平上进行了缩尾处理以消除极端值的影响。通过筛选最终得到16685个样本观测值。

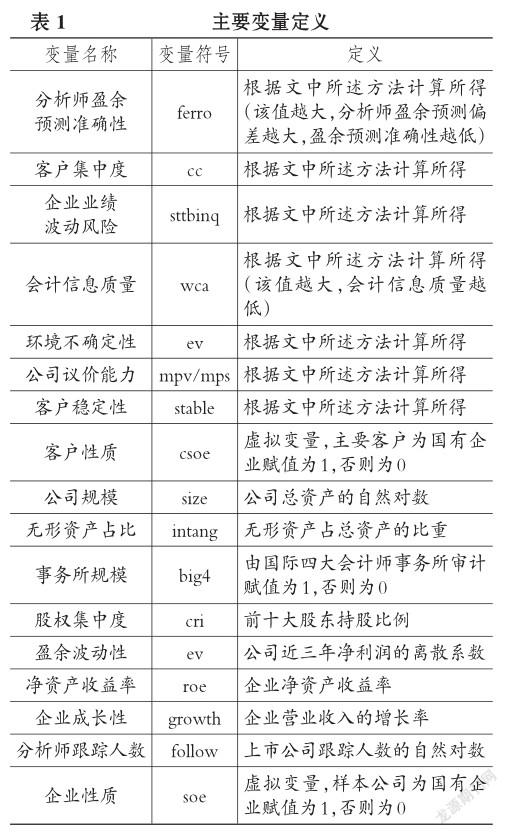

(二)变量选取

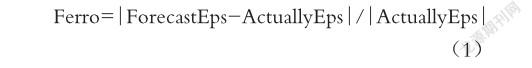

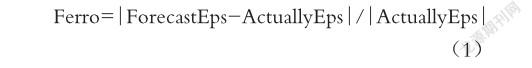

1.分析师盈余预测准确性。本文参考Huberts和Fuller[16]、王雄元等[17]的研究,通过以下方法计算分析师的盈余预测准确性。

其中,ForecastEps为同一年度所有分析师盈余预测的均值,由于每个分析师在同一年度内对于同一家公司可能有多次预测结果,在数据处理的过程中,保留距离年报公布日最近的一次预测结果作为有效的观测值。ActuallyEps为公司实际的Eps值。Ferro越大,表示分析师盈余预测值与公司实际盈余的差异越大,即分析师的盈余预测偏差越大,分析师盈余预测准确性越低。

2.客户集中度。在Patatoukas[18]的研究中,其率先使用前五大客户销售占比衡量客户集中度;我国学者王雄元等[19]的研究中,客户集中度的度量也使用了前五大客户销售占比以及前五大客户销售占比的赫芬达尔指数。本文业采用上述两个指标作为客户集中度的替代性衡量指标,即企业前五大客户销售占比的赫芬达尔指数(hhi)、企业前五大客户销售占比(top5)。

3.企业业绩波动风险。本文借鉴陈正林[10]的研究方法,采用企业的业绩波动性作为企业风险的衡量指标,使用企业过去三年的托宾Q值标准差作为业绩波动风险的衡量指标。

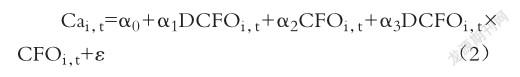

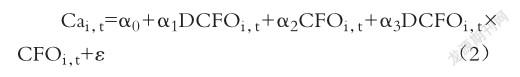

4.会计信息质量。现有关于会计信息质量的主要衡量指标有会计信息可比性、会计信息稳健性、盈余质量等。投资者在投资过程中更加关心企业的盈余管理情况,因此,本文在研究过程中使用Ball、Shivakumar[20]提出的修正的现金流量应计利润的估计模型。盈余质量的具体计算公式如下:

其中:下标i表示公司,下标t表示年份;Ca为应计利润,应计利润=存货变化+应收账款变化+其他流动资产变化-应付账款变化-折旧;CFO表示公司当年的经营现金流量,等于异常项目前利润与应计利润之差;DCFO为哑变量,当CFO为负值时,赋值为1,否则赋值为0。之后,分行业分年度进行回归得到回归模型的残差,使用过去三期残差的标准差作为当期盈余质量wca,该指标越大,表示企业的会计信息质量越低。

5.环境不确定性。环境不确定性的衡量指标借鉴申慧慧等[21]的研究,环境不确定性表现为企业销售收入的波动性,然而一部分的销售收入的变动是由公司稳定增长的业绩带来的,于是本文采用剔除企业稳定增长部分并经行业和年度调整的销售波动性作为企业环境不确定性的衡量指标,模型如下:

Sale=β0+β1year+ε(3)

基于公司过去五年的销售收入数据,采用最小二乘法进行回归,Sale为销售收入;year为年度变量,如果观测值为过去第四年,则year=1,观测值是过去第三年,则year=2,依此类推。回归模型的残差即为企业过去五年的非正常销售收入,用公司过去五年非正常销售收入的标准差除以过去五年非正常销售收入的均值,得到未经行业调整的环境不确定性,分行业分年度计算未经行业调整的环境不确定性的中位数,用未经行业调整的环境不确定性除以其中位数得到经行业调整的环境不确定性。

6.公司议价能力。参考王迪等[5]的研究,从两个维度来衡量公司的议价能力:一是采用公司在同行业中的市场份额(mps),该值大于行业中位数表明企业的相对议价能力较强;二是采用公司在同行業中的相对市场价值(mpv),该值大于行业中位数表示企业相对议价能力较强。

7.客户稳定性。本文借鉴王雄元、彭旋[6]对稳定客户的定义,采用前五大客户在前一年出现的次数除以5作为客户稳定性的衡量指标,同时将客户稳定性的分年度分行业中位数作为参考,大于中位数的取值为1,小于等于中位数的取值为0。

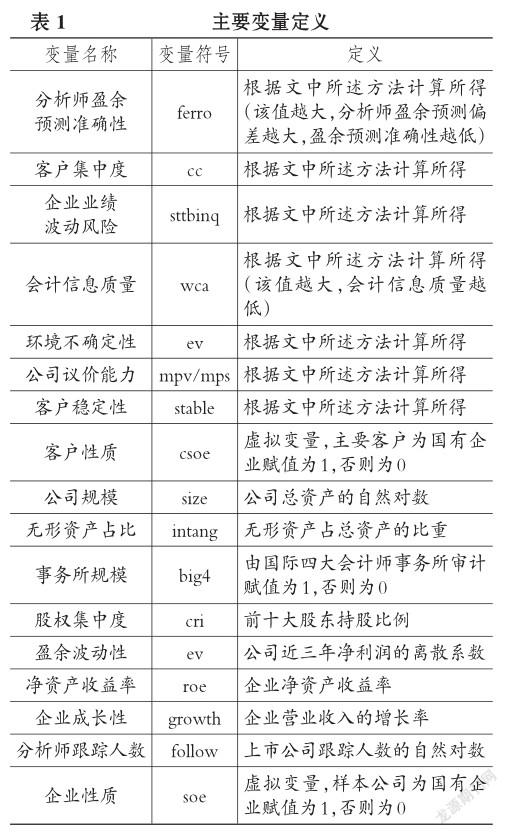

主要变量定义见表1。

四、实证分析结果

(一)描述性统计

表2为主要变量的描述性统计结果。分析师盈余预测准确性的最小值为0.01,与最大值36.77存在较大的差距,可见不同公司分析师预测准确性存在较大的差异。由于披露政策规定上市公司应当披露主要客户供应商情况,即前五大客户销售占比(top5),鼓励上市公司披露主要供应商客户的具体信息,如分别披露前五大客户销售占比、披露前五大客户的具体名称等。从客户集中度样本观测值可以看到,2008~2017年有效样本量为16685个,分别披露前五大客户销售占比的样本有12341个,约占全样本的74%。前五大客户销售占比(top5)最小值与最大值差异显著,有些企业的客户极为零散,而有些企业的销售收入几乎全部来源于前五大客户,客户依赖风险显著。从前五大客户销售占比的均值来看,上市公司销售收入有30%来源于前五大客户,上市公司普遍存在客户依赖的潜在风险。

(二)实证分析结果

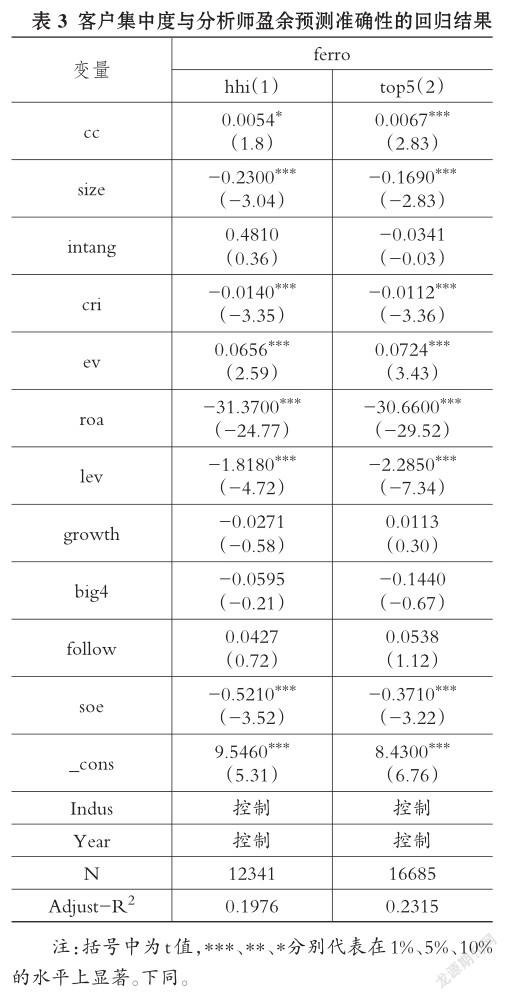

1.客户集中度与分析师盈余预测准确性。表3报告了假设1的回归结果。前五大客户销售占比的赫芬达尔指数(hhi)在10%的显著性水平上正向影响分析师盈余预测偏差,估计系数为0.0054;前五大客户销售占比(top5)在1%的显著性水平上正向影响分析师盈余预测偏差,估计系数为0.0067。总体而言,客户集中度显著正向影响分析师盈余预测偏差,即客户集中度越高,分析师的盈余预测偏差越大,分析师盈余预测准确性越低,验证了假设1。

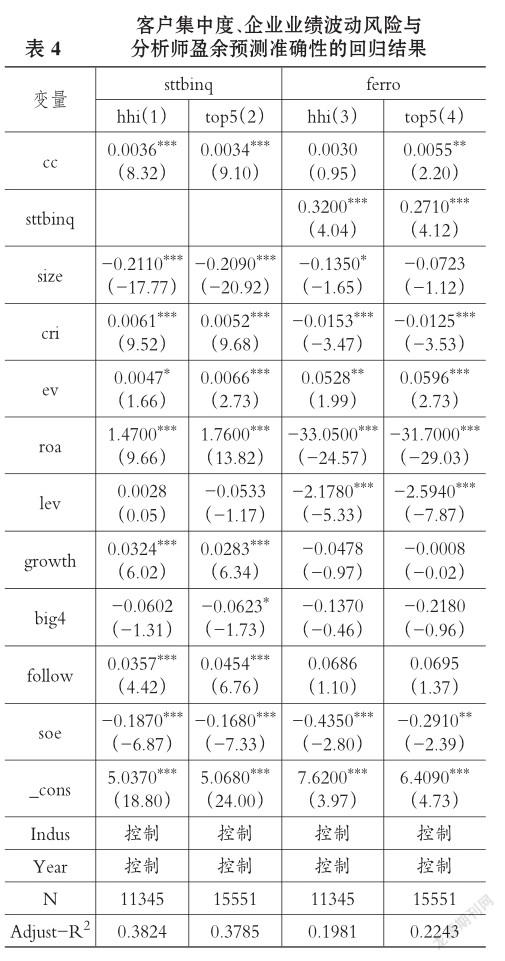

2.客户集中度、企业业绩波动风险与分析师盈余预测准确性。表4报告了假设2的回归结果,在假设1的基础上,进一步验证客户集中度对企业业绩波动风险的影响,被解释变量为业绩波动风险,解释变量为客户集中度,并关注客户集中度(cc)的显著性。列(1)解释变量为前五大客户销售占比的赫芬达尔指数(hhi),估计系数为0.0036,在1%的水平上显著;列(2)解释变量为前五大客户销售占比(top5),估计系数为0.0034,在1%的水平上显著。由此可见,企业的客户集中度显著正向影响企业业绩波动风险,客户集中度越高,企业业绩波动风险越大。在此基础上,进一步验证企业业绩波动风险的中介效应,被解释变量为分析师盈余预测准确性,解释变量为客户集中度与业绩波动风险,并关注企业业绩波动风险(sttbinq)的显著性水平:列(3)sttbinq的估计系数为0.3200,在1%的水平上显著;列(4)sttbinq的估计系数为0.2710,在1%的水平上显著。由此可见,客户集中度通过企业业绩波动风险影响分析师盈余预测的间接效应显著,假设2得到了验证。客户集中度通过企业业绩波动风险影响分析师盈余预测准确性,即企业业绩波动风险是客户集中度影响分析师盈余预测准确性的中介变量。

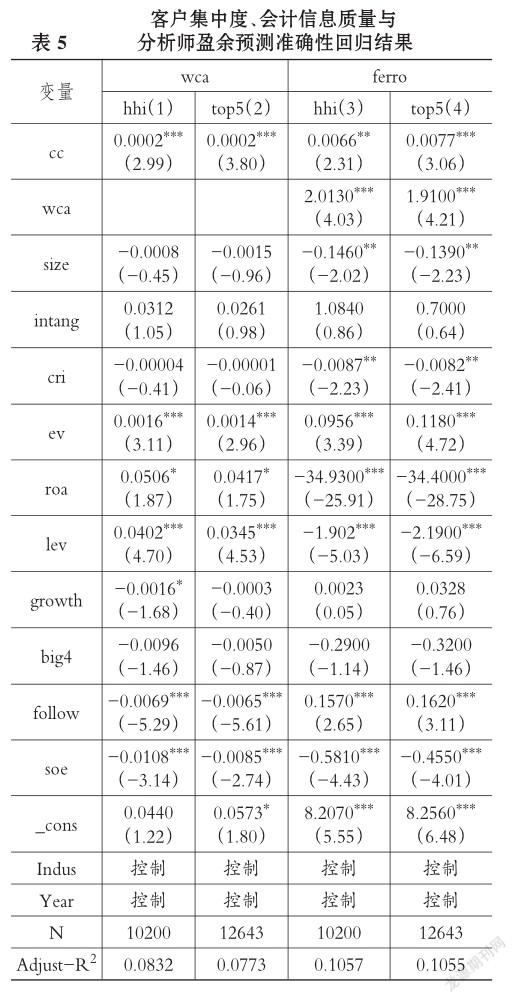

3.客户集中度、会计信息质量与分析师盈余预测准确性。表5报告了假设3的回归结果,在假设1的基础上,进一步验证客户集中度对会计信息质量的影响,被解释变量为会计信息质量,解释变量为客户集中度,并关注客户集中度(cc)回归系数的显著性水平。

列(1)解释变量为前五大客户销售占比的赫芬达尔指数(hhi),估计系数为0.0002,在1%的水平上显著;列(2)解释变量为前五大客户销售占比(top5),估计系数为0.0002,在1%的水平上显著。cc的系数在1%的水平上显著,说明客户集中度显著影响企业的会计信息质量,客户集中度越高,企业的会计信息质量越低。进一步验证会计信息质量的中介效应,被解释变量为分析师盈余预测准确性,解释变量为客户集中度、会计信息质量,并关注会计信息质量(wca)的显著性水平。列(3)wca的估计系数为2.0130,在1%的水平上显著;列(4)wca的估计系数为1.9100,在1%的水平上显著,会计信息质量是hhi、top5影响分析师盈余预测准确性的部分中介,假设3得到了验证。客户集中度通过会计信息质量影响分析师盈余预测准确性,即会计信息质量是客户集中度影响分析师盈余预测准确性的中介变量。

(三)进一步分析

客户集中度在公司治理中更多地是发挥供应链的整合效应还是导致了客户依赖的风险效应,一直是客户集中度文献研究的重点,客户集中度对公司治理产生的不同效应对于分析师盈余预测准确性的影响也存在显著的差异。当企业面临的环境不确定性程度较低时,企业面临的主要客户流失的风险较小,相应的客户依赖风险也较小,客户集中更可能带来供应链的整合效应;当企业自身的议价能力较强时,企业更有能力开发新的客户,同时能够有效抑制客户流失的风险,客户集中度的风险效应也会大大减弱。同时,企业与主要客户的关系越稳定,双方的专有化投资越多,合作效果越显著,供应链的整合效果越明显。拥有优质的客户对外释放了积极的信号,企业的优质客户在一定程度上反映了企业自身的经营能力与经营效率,具有良好经营能力与经营效率的企业更有能力进行供应链的整合,从而发挥稳定客户的积极效果。因此,为了探讨客户集中度对公司治理效应的影响,本文进一步从环境不确定性、企业议价能力以及客户特征三个角度展开研究,分析客户集中度在不同情境下对分析师盈余预测准确性产生的影响差异。

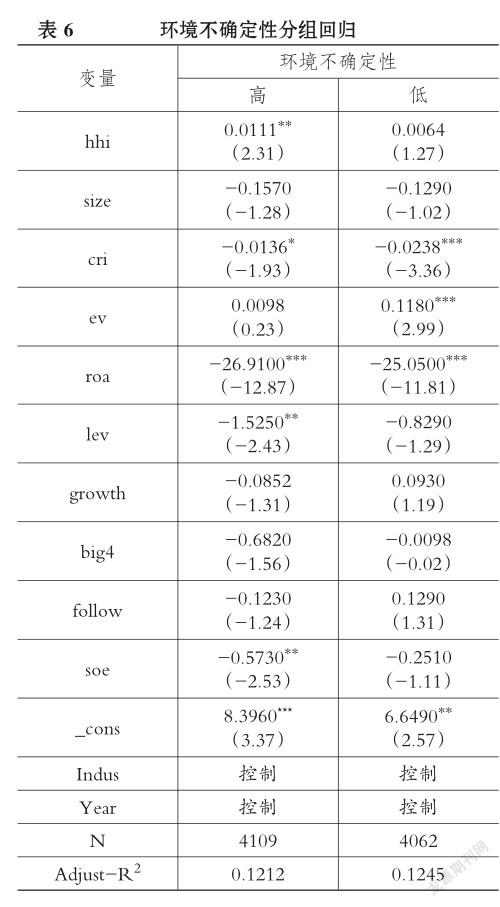

表6报告了按照环境不确定性高低的分组检验结果。在环境不确定性较高组,前五大客户销售占比的赫芬达尔指数(hhi)的估计系数为0.0111,在5%的水平上正向显著;在环境不确定性较低组,hhi的估计系数为0.0064,结果不显著。这说明客户集中并不必然带来分析师盈余预测准确性的降低,只有在环境不确定较高时,企业的客户集中度才更可能被分析师认为是一种风险因素,正向影响分析师的盈余预测偏差。

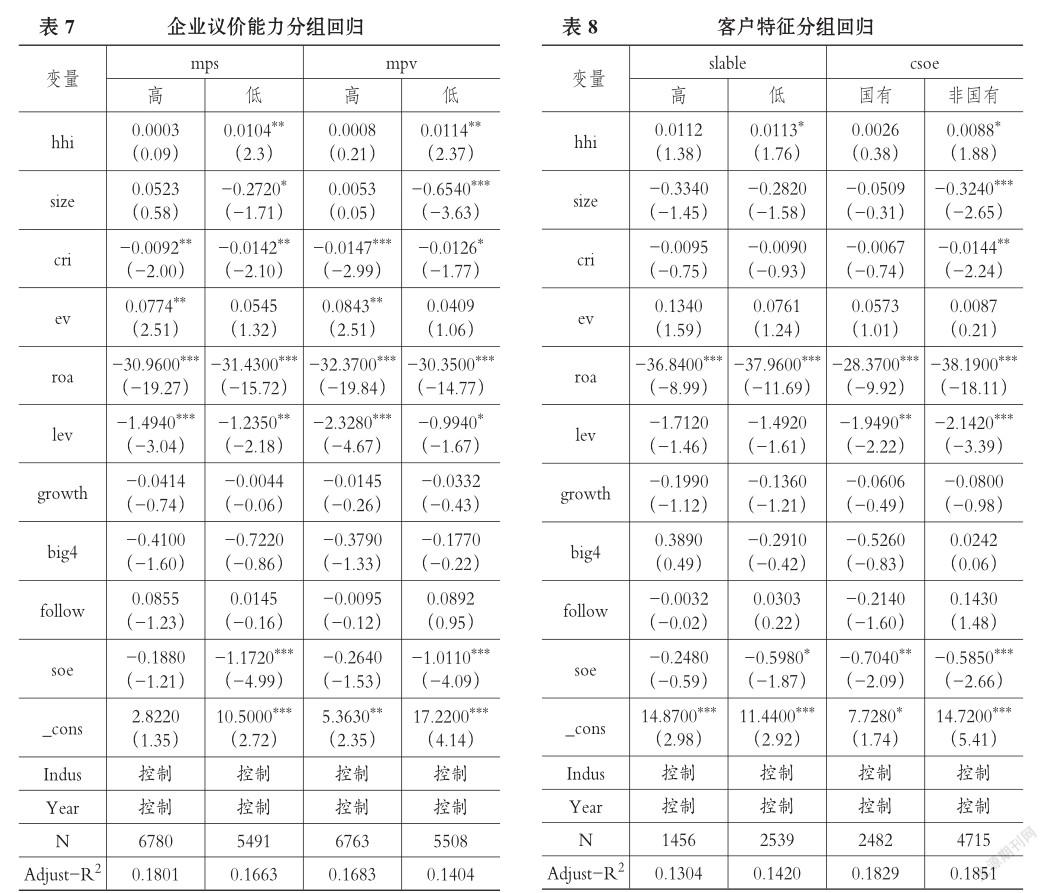

表7报告了按企业议价能力分组的回归结果。在市场份额(mps)相对较低的组,hhi的估计系数为0.0104,在5%的水平上正向影响分析师盈余预测偏差;在mps较高组的估计系数为正,但是不显著。在市场价值(mpv)较低的组,hhi的估计系数为0.0114,在5%的水平上正向显著;在mpv较高组,hhi的估计系数为正,但是不显著。这说明只有在企业的相对议价能力较低的情况下,客户集中度才会正向影响分析师预测偏差。可见当企业的议价能力较低时,客户集中度对企业而言更多体现为一种潜在的风险,降低了分析师盈余预测的准确性。

表8报告了按客户特征分组的回归结果。在客户稳定性较低组,hhi的估计系数为0.0113,在10%的水平上显著;在客户稳定性较高组,hhi的估计系数为正但是不显著。在主要客户企业性质为非国有企业组,hhi的估计系数为0.0088,在10%的水平上显著;在主要客户性质为国有的企业组,hhi的估计系数为正,但是不显著。这说明客户集中度对分析师预测的风险效应只在客户稳定性较低、主要客户企业性质为非国有时才显著。稳定的客户能带来更强的合作效应,能够有效降低企业的风险;企业的国有客户具有积极的信号作用,能够缓解企业在资本市场的信息不对称。可见客户集中度并不必然给企业带来风险效应,只有客户不稳定、主要客户为非国企时,客户集中度的风险效应才会显现。

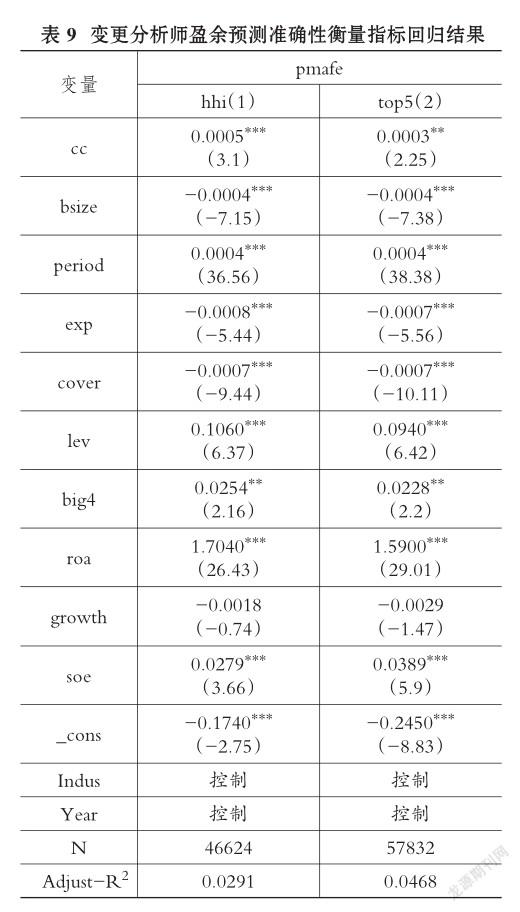

(四)稳健性检验

2.控制公司特征的PSM匹配。企業客户集中度很可能与公司的特征存在特定的关系,这可能是企业客户管理水平与风险防范水平的一种间接体现。为了解决内生性问题,即企业的客户集中度是由公司的其他特征决定的,本文采用倾向得分匹配(PSM)的方法控制公司特征的潜在影响。首先将客户集中度变量对主回归的所有控制变量进行Logistics回归,得到每个观测值的倾向性评分。然后,采用最相邻匹配法产生客户集中度高组(试验组)与客户集中度低组(控制组)。经过倾向得分匹配之后,客户集中度高组与客户集中度低组的公司特征应该完全相似。在此基础上,对客户集中度高组与客户集中度低组的均值进行了差异性检验。表10报告了PSM组间差异检验的结果,可以看到客户集中度高组与客户集中度低组的公司特征指标均值差异性检验结果不显著,说明倾向得分匹配法有效控制了客户集中度高组与客户集中度低组企业个体层面上的差异。被解释变量在1%的显著性水平上存在组间差异,且客户集中度低组的均值显著低于客户集中度高组。这说明客户集中是导致分析师盈余预测偏差的重要影响因素,客户集中度提高了分析师盈余预测偏差,从而验证了本文的研究假设。

五、研究结论

本文以2008 ~2017年A股上市公司为样本,实证研究客户集中度对分析师盈余预测准确性的影响,并探讨客户集中度影响分析师盈余预测的路径,同时进行了稳健性检验,并进一步探讨了环境不确定性、企业相对议价能力、客户特征对客户集中度影响分析师盈余预测准确性的作用机理。具体研究结论如下:

客户集中度越高,分析师盈余预测的准确性越低,客户集中度是导致分析师盈余预测偏差的重要风险因素。在客户集中度影响分析师盈余预测的路径分析中,本文从企业的业绩波动风险与会计信息质量两个方面进行中介效应分析。客户集中度越高,企业的业绩波动风险越大,经营风险越高,分析师盈余预测偏差越大;客户集中度越高,企业的会计信息质量越差,分析师盈余预测偏差越大。企业的业绩波动风险与会计信息质量是客户集中度影响分析师盈余预测准确性的重要路径。

在进一步分析中,本文从企业的外部环境、内部特征以及客户特征三个维度着手,研究不同情境下客户集中度对分析师盈余预测的影响。研究结果表明:客户集中度对分析师盈余预测的风险效应只在环境不确定性较高组、企业议价能力较低组、主要客户为非国有企业组中显著。这一结果说明客户集中度并不必然带来风险效应,客户集中度对公司治理产生的影响在不同情境下会呈现不同的效果,证券分析师能够识别客户集中度在不同情境中的信息含量。本文还通过变更分析师盈余预测偏差的衡量指标、控制公司特征差异影响客户集中度的潜在内生性问题进行了稳健性检验。稳健性检验结果均支持本文的研究结论,证明了上述结论具有稳健性。本文的研究结论为投资者解读上市公司客户集中度的信息含量提供了参考。

主要参考文献:

[1]方红星,张勇,王平..法制环境、供应链集中度与企业会计信息可比性[J]..会计研究,2017(7):33~40..

[2]张敏,马黎珺,张胜..供应商—客户关系与审计师选择[J]..会计研究,2012(12):81~86..

[3]薛爽,耀友福,王雪方..供应链集中度与审计意见购买[J]..会计研究,2018(8):57~64..

[4]王雄元,高开娟..客户关系与企业成本粘性:敲竹杠还是合作[J]..南开管理评论,2017(1):132 ~ 142..

[5]王迪,刘祖基,赵泽朋..供应链关系与银行借款——基于供应商/客户集中度的分析[J]..会计研究,2016(10):42~49..

[6]王雄元,彭旋..稳定客户提高了分析师对企业盈余预测的准确性吗?[J]..金融研究,2016(5):156~172..

[7]Irvine P. J.,Park S. S.,Yildizhan C.. Customerbase concentration,profitability,and the relation? ship Life cycle[J]..Accounting Review,2016(3):883~906..

[8]李欢,郑杲娉,李丹..大客户能够提升上市公司业绩吗?——基于我国供应链客户关系的研究[J]..会计研究,2018:(4):58~65..

[9] Porter M. E.. How competitive forces shape strategy[J]..Havrard Business Review,1979(57):137~145..

[10]陈正林..客户集中、政府干预与公司风险[J]..会计研究,2016(11):23~29..

[11]Itzkowitz J.. Customers and cash:How relationships affect suppliers cash holdings[J]..Journal of Corporate Finance,2013(1):159~180..

[12]Bhat G.,Hope O. K.,Kang T.. Does corporate governance transparency affect the accuracy of ana? lyst forecasts?[J]..Accounting and Finance,2006(5):715~732..

[13]方军雄..我国上市公司信息披露透明度与证券分析师预测[J]..金融研究,2007(6):136~148..

[14]Kai Wai Hui,Sandy Klasa,P. Eric Yeung. Corporate suppliers and customers and accounting con? servatism[J]..Journal of Accounting and Economics,2012(53):115~135..

[15] Raman K.,Shahrur H.. Relationship- specific investments and earnings management:Evidence on corporate suppliers and customers[J]..Accounting Review,2008(4):1041~1081..

[16]Huberts L. C.,R. J. Fuller. Predictability bias in the U.S. equity market[J]..Financial Analysts Jour? nal,1995(2):12~28..

[17]王雄元,李巖琼,肖忞..年报风险信息披露有助于提高分析师预测准确度吗?[J]..会计研究,2017(10):37~43..

[18] Patatoukas P. N.. Customer-base concentration:Implications for firm performance and capital mar? kets[J]..Accounting Review,2012(2):363~392..

[19]王雄元,王鹏,张金萍..客户集中度与审计费用:客户风险抑或供应链整合[J]..审计研究,2014(6):72~82..

[20]Ball R.,L. Shivakumar. Earning quality in U.K. private firms[J]..Journal of Accounting and Eco? nomics,2005(1):83~128..

[21]申慧慧,吴联生..股权性质、环境不确定性与会计信息的治理效应[J]..会计研究,2012(8):8~16..

作者单位:华中农业大学经济管理学院,武汉430070