银行总分行绩效目标激励管理的博弈分析

2019-09-10林兢许字宸

林兢 许字宸

【摘要】“浦发银行成都分行违规案”暴露出商业银行的总分行绩效目标激励管理存在严重问题。通过建立银行绩效目标的总分行完全信息静态博弈,设计总行和分行收益函数,分析总行过高的绩效目标和过大的激励程度是分行违规的利益根源。模型分析结果表明,总行不能片面追求高目标并给予过高激励,而应该兼顾合规和绩优两个方面设定考核目标并给予恰当激励。同时,还要通过建立多层面的风险防范体系、提高发现违规的能力、加大违规处罚力度等措施来遏制银行分行违规行为的发生。

【关键词】银行违规;银行总行;银行分行;绩效目标:激励程度:博弈模型

【中图分类号】F832.33

【文献标识码】A

【文章编号】1004-0994(2019)03-0033-7

一、引言

大资管背景下,金融市场乱象丛牛,银行违规大案频发,引起了理论界和实务界的高度关注。十九大后的首次中央经济工作会议把防控金融风险作为2018年的经济工作重点,然而2018年伊始,继民牛银行30亿元“飞天”假理财案、黑龙江省工行54.7亿元理财产品违规等案件之后,银行业又曝出大案,浦发银行成都分行由于775亿元的不良代持遭到四川银监局4.62亿元的巨额罚款。为什么看似具有完善内部控制制度的银行业案件频发?为什么违规案件多发牛在分支机构?为什么不断加强的银行监管并没有起到预期效果?是不是银行内部的绩效目标激励管理方面存在问题?这些问题有待进一步研究。

已有文献研究了银行激励机制中所有者与代理人的博弈关系[1- 3]、银行违规舞弊与监管的博弈关系[4,5]、监管与银行风险的博弈关系[6-8],但尚缺乏有关总分行绩效目标激励管理方面的博弈分析。本文拟利用完全信息静态博弈模型对总分行绩效目标激励管理进行深入分析,探尋分行违规背后的动机和关键影响因素,找出有效遏制银行分行违规的对策。

二、银行绩效目标总分行博弈分析

(一)浦发银行成都分行案情回顾

经银监会查实,浦发银行成都分行为掩盖不良贷款,通过编造虚假用途、分拆授信、越权审批等手法违规办理信贷、同业、理财、信用证和保理等业务,向1493个空壳公司授信775亿元,这些空壳公司在收购有不良贷款的企业后,拿着银行给的贷款,替那些有不良贷款的企业还钱。775亿元的贷款在这些公司转了一圈,又回到了浦发银行成都分行,此前不良贷款留下的窟窿被填上了,同时分行行长及管理层因为靓丽业绩获得高额奖励。张燕等[9]指出,李若山认为“浦发银行成都分行不良贷款掩盖事件暴露出的不仅仅是浦发银行的问题,也是众多银行存在的问题”。尽管监管明令禁止,但是在追求高额奖励的刺激下,不免有些银行会铤而走险,利用表内外业务腾挪不良贷款,掩盖风险敞口。最终,浦发银行成都分行遭到四川银监局罚款4.62亿元,问责近200人。

一般银行总行通过制定绩效目标、激励制度来调动分行的积极性,以有效提升分行的业绩。但如果绩效目标过高(银行分行在不违规的情况下需要通过超出自身止常工作精力的努力才能达到,而大多数情况下无法完成的目标)、激励过度时,就会出现像浦发成都分行违规案一样因追求过高业绩目标而违规的情况。如何找到总分行业绩目标和激励程度的平衡点,避免陷入激励悖论?这是理论界和实务界急需解决的问题。

鉴于此,本文将建立银行总行和分行绩效激励完全信息静态博弈模型,深入分析双方决策,从而找出遏制银行违规的有效对策。

(二)银行总行与分行的博弈模型一

博弈模型的基本思路是:博弈双方为银行的总行和分行,其均为风险中立者,总行可以选择设定过高绩效目标和适度绩效目标两种战略,分行可以选择违规和不违规两种战略。从该博弈模型来看:第一,对于当年总行所设定的目标,分行在业务执行的过程中往往难以判断其是否能够通过止常的工作投入来达到,即难以判断其属于过高绩效目标还是适度绩效目标,需要根据分行当年实际的总体业务执行情况来判断,而且很多时候违规行为是有组织的大规模事件,要想达成违规的效果需要一定时间的操作才能完成。因此,是否选择违规的决策需要及早做出,此时往往尚不足以确定总行所设定的目标是过高还是适度。第二,由于分行的违规行为并不仅仅局限于当前的时点,一旦实施了违规行为以后通常难以收手,在宏观经济不景气的情况下往往需要持续地“拆东墙补西墙”,以等待宏观经济复苏来掩盖当初的违规行为。因此,违规的效果往往也取决于未来一段时间内总行目标设定的情况。基于以上两点,可以认为分行在决定是否选择违规时无法确定总行的绩效目标是过高或适度,而总行在进行绩效目标设定时也无法确定分行是否会违规。另外,总行对于分行的绩效激励制度比较透明,因而可将该情形下的模型界定为完全信息静态博弈模型。

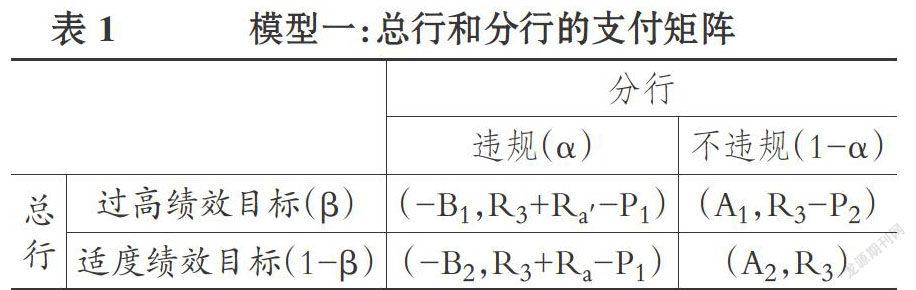

1.模型设立。该模型具有以下假设:①当分行违规时,一定能被监管发现;②总行的目标是保证分行的合规和绩优,其中合规的目标优先于绩优;③双方都知道对方和自己的收益函数。不同策略组合下各参与者的支付确定如下:

(1)当总行设定适度绩效目标(为了行文方便,把“适度绩效目标”实现的业绩称为“基础业绩”,其对应的奖励称为“基本奖励”;把“过高绩效目标”实现的业绩称为“超额业绩”,其对应的奖励称为“超额奖励”)而分行不违规时。分行没有违规满足了总行的合规目标,本文设总行的收益为A2,分行由于没有违规,只能取得适度绩效目标下的基础业绩,因此只会获得基本奖励R3。

(2)当总行设定适度绩效目标而分行违规时。虽然分行由于违规操作会取得更好的业绩,但总行吏大的目标在于合规,分行通过违规操作带来的业绩或是不真实,或是过分追求短期效益而不顾风险,不仅不利于整个商业银行的长期发展,还可能面临声誉损失,总体衡量之下,分行违规给总行带来的损失是大于收益的。因此,本文设总行的净损失为Ba,因而其收益为-B2,,而分行由于违规操作取得的业绩会超过适度绩效目标下的基础业绩,在取得总行基本奖励R3,的基础上,还会获得总行的超额奖励Ra,同时由于违规被发现会受到处罚P1,,因此分行的收益为R3+Ra-Pl。

(3)当总行设定过高绩效目标而分行不违规时。与(1)中的分析相同,总行获得收益A1,而分行由于没有违规未能完成过高绩效目标下的基础业绩,在取得总行基本奖励R3的基础上,会受到总行的绩效考核处罚P2,因此分行的收益为R3-P2。很多研究已经表明有效的绩效考核激励会带来企业业绩的提升[10-15],在分行没有违规的情况下,更高的绩效目标显然会提升分行的业绩,从而给总行带来更大的收益,即A1>A2。

(4)当总行设定过高绩效目标而分行违规时。与(2)中的分析相同,总行由于分行的违规产生的净损失为B1,其收益为-B1,在总行的两种绩效目标设定战略下,分行受到的考核压力大小不同,虽然都是采取违规战略,但违规的程度会有所不同,因而对总行造成的损失也会不同。很显然,在过高绩效目标下,分行的违规会更严重,对总行来说,违规带来的银行风险、可能的声誉损失等也会更大,即B2Ra。

此外,还可以假设R3

对以上的博弈模型分两种情况考虑:

第一,当Ra,一P1+P2≤0时,即过高绩效目标下分行违规获得的超额奖励在扣除监管的违规处罚后的收益Ra,-P1,低于不违规受到总行的绩效考核处罚收益-P2,时,该博弈存在纯策略纳什均衡,此时分行只会选择不违规。因为无论哪种考核方式下分行违规的收益都低于不违规的收益,导致总行会选择过高的绩效目标,纳什均衡为(A1,R3 -P2),这个结果使分行在不违规的基础上又能达到最大绩效,对于总行、投资者甚至整个金融市场等来说都是最好的结果。然而在现实中,总行对分行的绩效目标往往设定过高、激励过度,导致Ra,和P2都会很大,而违规处罚损失Pl相对固定,从而导致不等式永远大于零,即过高绩效目标下分行违规的收益永远大于不违规的收益,使得最优均衡结果无法实现,过高绩效目标下分行采用违规策略是最优选择,这就是分行违规经营的制度根源。

第二,当Ra ′,- P1+P2>0或R3+Ra′,一P1>R3- P2时,即当绩效目标过高时,分行违规获得的超额奖励在扣除监管的违规处罚后的收益Ra′,-P,高于不违规受到的总行绩效考核处罚收益-P2,时,该博弈不存在纯策略纳什均衡,只存在混合策略纳什均衡。这是因为在总行和分行的博弈中,总行和分行都会在其策略空间改变决策,也就是说总行和分行的策略会满足一定的概率分布。本文假设分行违规的概率为a,总行设定过高绩效目标的概率为B。在均衡状态下,总行设定过高绩效目标与适度绩效目标的期望收益相同,分行选择违规与不违规的期望收益也相同,混合策略的纳什均衡求解过程如下:

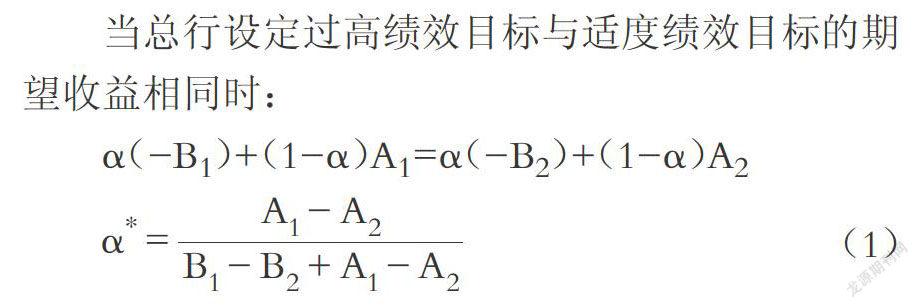

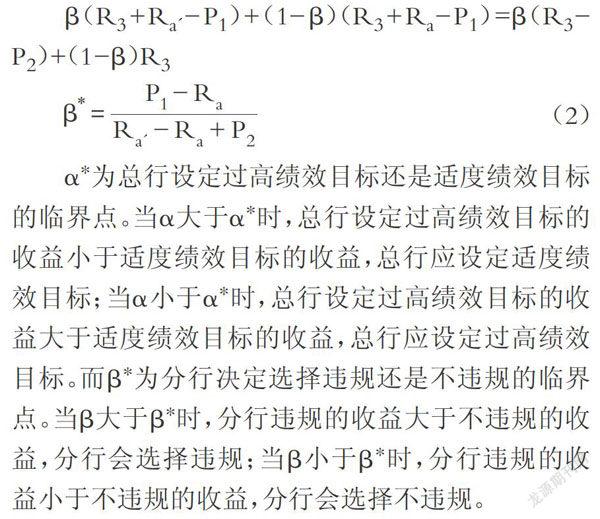

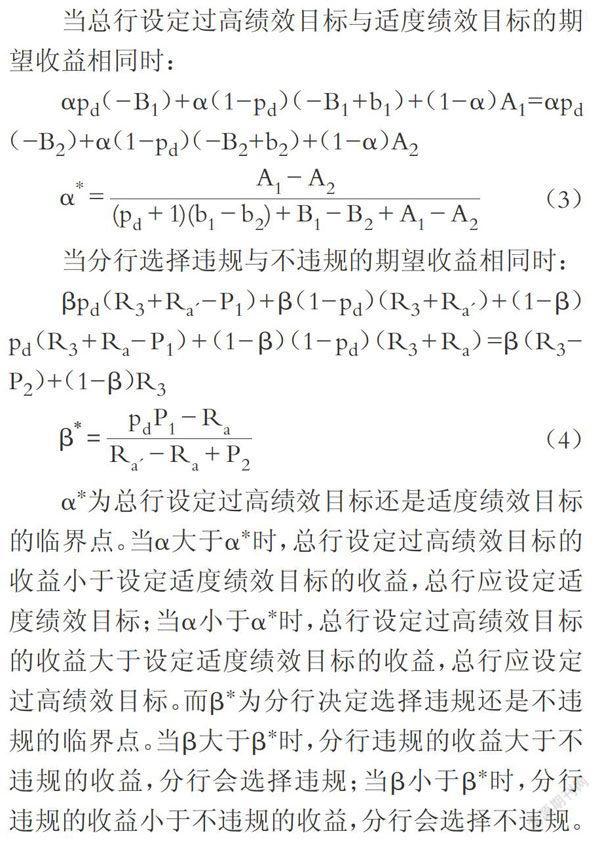

当总行设定过高绩效目标与适度绩效目标的期望收益相同时:

当分行选择违规与不违规的期望收益相同时:

(2) a*为总行设定过高绩效目标还是适度绩效目标的临界点。当a大于a*时,总行设定过高绩效目标的收益小于适度绩效目标的收益,总行应设定适度绩效目标;当a小于a*时,总行设定过高绩效目标的收益大于适度绩效目标的收益,总行应设定过高绩效目标。而β*为分行决定选择违规还是不违规的临界点。当β大于β*时,分行违规的收益大于不违规的收益,分行会选择违规;当β小于β*时,分行违规的收益小于不违规的收益,分行会选择不违规。

2.基于模型的总行绩效目标与激励结果分析。按一般的认知理解,分行是否违规的概率应该和分行受到的超额奖励、总行的考核处罚、监管的违规处罚等直接相关,计算结果却和我们的直观认知有较大差异。下文将具体分析其中的原因:

(1)从式(1)来看,由于适度绩效目标比较固定,所以适度绩效目标下分行违规时总行的损失β,和分行没有违规时总行的收益A,是固定不变的,而过高绩效目标下的二者,即B1和A1则会随着总行设定的绩效目标高度和绩效激励程度的变动而变动。因此,在均衡状态下,分行违规的概率取决于B1和A1的大小,与分行获得的超额奖励、总行的考核处罚、监管的违规处罚都没有关系。而B1和A1的大小都与总行绩效目标高度和绩效激励程度正相关,当总行的绩效目标提高、激励程度增大时,分行若違规其违规的程度会增大,若不违规其业绩会提升,因此,B1和A1都会提高。从式(1)可以看出,A1的提高会提高分行违规的概率a*,B1的提高会降低分行违规的概率a*,二者对分行违规行为的影响刚好相反。但进一步分析可以看出,B1对总行来说主要是风险提高、不良贷款提升、声誉损失这种不直观的损失,与违规程度的相关性较弱,相对于A1这种直接的业绩提升,当总行的绩效目标不断提高、激励程度不断增大时,B1提高的速度相对A1会不断下降,因此综合来看,分行违规的概率会小断提高。

(2)式(2)同样也说明绩效目标的提高和激励程度的增大提高了分行违规的概率。前面从式(1)得出分行是否违规的概率与分行获得的超额奖励、总行的考核处罚、监管的违规处罚都不相关,但这指的是均衡状态下的情况。然而在现实中,总行设定过高绩效目标的频率在短期内往往不会有剧烈的变动,而且当其绩效目标达到一定的高度时,总行短时间内往往很难降低其绩效目标,因为突然的放松很容易造成分行的懈怠,再想通过过高绩效目标来提高分行积极性就变得更难,所以绩效目标的设定具有一定的“粘性”,即使长期来看总行高压考核的频率也很难下降。因此,在一定时期内,总行设定过高绩效目标的概率β往往是相对固定的。在这种情况下,我们就会发现过高绩效目标下分行获得的超额奖励、总行的绩效考核处罚、监管的违规处罚会直接影响分行违规行为,这是因为:

第一,从“过高绩效目标的超额奖励Ra′,和绩效考核处罚P2”来看:Ra′和P2与过高绩效目标下总行设定的绩效目标高度和绩效激励程度都有关。由于适度绩效目标比较固定,适度绩效目标的超额奖励Ra通常比较固定,而过高绩效目标下,当总行设定的绩效目标越高、激励程度越大时,Ra′,也越大,同时,这也会导致分行在不违规情况下越难达到绩效目标,再加上激励程度越大,分行受到的绩效考核处罚损失P2,也越大,这两种因素下,导致β*越小,当p>β*成立时分行的最优选择是违规。因此,在其他变量不变的情况下,一定时期内总行的绩效目标越高,激励程度越大,分行违规获得的效益越大,分行越倾向于选择违规行为。

第二,从“违规处罚Pl”来看:在其他变量不变的情况下,当分行违规受到的处罚Pl加大时,β*也会加大,当β<β*成立时分行的最优选择是不违规。因此,在其他变量不变的情况下,一定时期内违规处罚P1,的加大在一定程度上会遏制分行违规行为的发生。

上述分析解释了浦发成都分行的违规动机:一方面,多年来浦发银行总行的绩效目标、激励程度总体呈上升趋势,Ra′与P2不断提高。在此情况下,成都分行面临压力与诱惑的双重考验,其承受的绩效考核压力越来越大,同样其面对的绩效激励诱惑也不断增加。如果成都分行能在总行的考核中占据更好的排名,就能获得更高的超额奖励,而成都分行若选择违规,其受到监管的违规处罚P1在短期内不会加大,违规成本相对收益而言越来越小,β*不断下降,但浦发银行总行选择设定过高绩效目标的频率β并没有下降,权衡之下导致了成都分行选择进行大量的违规授信,批量掩盖巨额不良贷款,以此来粉饰自身的业绩。另一方面,对浦发银行总行来说,绩效目标和激励程度增加带来的分行业绩A1的增加大于承担分行违规的损失B1的增加,这会促使浦发银行总行倾向于设定更高的绩效目标,从而导致成都分行违规的概率a*提高,进而导致其累计违规金额巨大。

(三)银行总行与分行的博弈模型二

在模型一中,本文给出的假设是分行的违规行为一定会被监管者发现,但在现实中,违规行为往往并不会被发现,这丰要在于监管者和总行两方面。总行方面,委托代理理论(Principal-agent Theory)[16]认为管理层与股东存在信息不对称(asymmetric in-formation)问题[17],银行的总行和分行之间同样存在信息不对称问题。在我国现有的银行管理体制下,分支行委托代理链条过长的问题还没有得到根本解决,从总行到一级分行、二级分行、支行、网点多层级的委托代理使得总行和分支机构之间的信息不对称问题非常突出,止如浦发成都分行违规案,多年的总分行层级管理体制使浦发成都分行行长权限过大,陷入了“内部人控制”的困境,这就使得当业务发展和内控产牛矛盾时,更容易出现“业务开拓先行,内控管理让路”的情况,从而导致浦发银行成都分行内控严重失效,其违规行为就更难以被浦发总行发现了。监管者方面,由于银行业体量庞大、范围广、业务繁多,监管不可能事无巨细。特别是在大资管背景下,资管市场参与方众多,银行资管资金可以借道证券、资金、信托、保险等其他金融机构进场,一项资管业务往往牵涉甚广,导致银行违规的手段也日益复杂,监管者受到检查成本和违规发现能力等方面的制约,很多违规行为并不一定能被监管者发现。因此,在模型一的基础上,本文将这一假设修改为“分行违规行为被发现的概率为pd”。

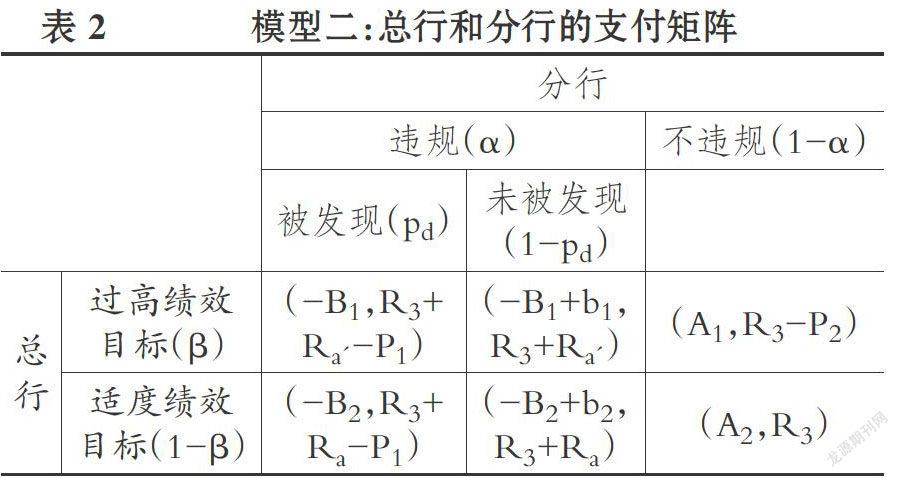

模型二与模型一的区别在于,当分行的违规行为没有被发现时,分行不会受到违规处罚P1,因而在两种绩效目标下的收益分别为R3+Ra′和R3+Ra′由于分行的违规行为没有被发现,不会被社会公众所知晓,总行就会少承担一些分行违规被发现的损失(如声誉损失等)。本文设过高绩效目标下损失的减少为b1,适度绩效目标下损失的减少为b2,两种目标下总行的收益分别为-B1+b1和-B2+b2。由于过高绩效目标下分行违规会更严重,因而b1>b2。其余情况(分行违规被发现和分行不违规)下收益与模型一相同,总行和分行的支付矩阵(模型二)如表2所示。

下面计算混合策略的纳什均衡。

当总行设定过高绩效目标与适度绩效目标的期望收益相同时:

当分行选择违规与彳i违规的期望收益相同时:

a*为总行设定过高绩效目标还是适度绩效目标的临界点。当a大于a*时,总行设定过高绩效目标的收益小于设定适度绩效目标的收益,总行应设定适度绩效目标;当a小于a*时,总行设定过高绩效目标的收益大于设定适度绩效目标的收益,总行应设定过高绩效目标。而β*为分行决定选择违规还是不违规的临界点。当β大于β*时,分行违规的收益大于不违規的收益,分行会选择违规;当β小于β*时,分行违规的收益小于不违规的收益,分行会选择不违规。

式(3)、式(4)表明:其一,模型二的结果与模型一的结果一致;其二,分行违规的概率a*和总行设定过高绩效目标的概率β*都与分行违规被发现的概率pd有关。在均衡状态下,pd越高,分行违规的概率a*越低,总行设定过高绩效目标的概率β*越高,这一点符合我们的认知:即分行违规越容易被发现,分行违规受到的期望惩罚就越大,违规成本就越高,进而分行违规的概率就越低,总行合规的目标越容易被满足,就会更倾向追求绩优目标,进而提高设定过高绩效目标的频率;同样,对照模型一中的分析,本文假定总行设定过高绩效目标的概率β变,当其他变量不变时,分行违规被发现的概率pd提高导致p<β*,此时分行违规的收益小于不违规的收益,分行的最优选择是不违规。

模型二表明了通过提高发现分行违规行为的能力也可以有效遏制违规行为的发牛。但浦发银行成都分行违规案是由成都分行行长王兵主导的,从高层领导到底层柜台员工上百人参与的有组织的集体造假事件,致使内部控制制度失效(内部控制无法发现串通舞弊);总行和四川银监局对成都分行多年“不良贷款率为零”等异常情况失察,对成都分行的相关风险线索、痕迹等未全面深查,监管督导小力,对其监管评级失真,致使长期无法发现成都分行的违规授信、掩盖不良贷款等行为,可见,浦发银行成都分行违规案是由于各层的风险管理制度失效产牛的恶果:从分行的内控体系、到总行的审查再到银监局的监管,每一个本应发现违规的环节都出现了问题,导致浦发银行成都分行的违规行为被发现的概率pd很小,违规的期望成本相比违规收益来说很小,这促使其有更大的动力选择铤而走险,进行违规。

三、对遏制我国银行业违规现象的启示

博弈模型表明,总行绩效管理中绩效目标设定过高、激励过度、监管者发现违规能力不足是导致近年来分行违规案件频发的丰要原因,因此应从绩效管理和发现违规能力着手遏制违规行为的发生。

(一)设定最优的绩效目标和激励程度

上述银行总分行绩效考核博弈分析表明:其一,在银行总行绩效目标高和激励过度的环境下,Rα′一P1+P2≤0的条件越来越难实现,导致分行选择违规的收益总是超过不违规的收益,总行与分行之间的博弈无法实现{过高绩效目标,不违规,的最优均衡结果,形成了分行违规现象的制度根源;其二,在合规的前提下,追求最优利润与业绩一直都是银行业最大的目标,过高绩效目标的频率在一定时间内难以下降,因此,银行总行日益提高的绩效目标和激励程度提高了过高绩效目标下分行业绩提升对总行的效用A1、绩效考核的奖励Rα′,和惩罚P2,在违规现象不可能全被发现的情况下,促使分行通过违规避免绩效考核的惩罚,以获取高额的超额奖励。这样就造成了当前分行违规的现象“打而不死”,反而还“愈演愈烈”的趋势。因此,对于我国商业银行普遍存在的绩效目标过高、业绩激励过度的问题,应该根据实际情况确定适当绩效目标和激励程度,使绩效目标激励管理更加有效。

尽管适度降低绩效目标和绩效激励的强度可以缓解违规现象,但过度地放松考核指标和激励不足也会导致分行业绩下降,不利于总行的另一目标——绩优的实现。因此,总行应同时考虑对合规和绩优两个目标设置适度的激励措施,使总行效用最大化。

为了得到最优的绩效目标和激励程度,要同时兼顾合规和绩优两个目标,能够使分行业绩扣除分行违规给总行带来的期望损失的总行效用达到最大。该期望损失由分行违规的概率与预计总行损失决定。由于绩效目标高度和激励程度与分行业绩、分行违规概率、预计总行损失均正相关,即绩效目标高度和激励程度与分行业绩、分行违规期望损失均止相关,因此,理论上存在最优的绩效目标和激励程度,使总行效用最大。

在具体实践中,各银行需要根据自身历史数据,估计自身绩效目标高度和激励程度分别与分行业绩、分行违规概率、预计总行损失之间的线性关系,从而得到合理的总行效用函数,进而得到最优的绩效目标和激励程度。这就涉及各变量的衡量,其中绩效目标高度和激励程度、分行业绩以及预计总行损失这些变量较容易衡量,难点在于分行违规概率的衡量。由于当前银行业过高绩效目标的频率难以下降,总行设定过高绩效目标的频率B就比较固定,因此均衡状态下的分行违规概率a*不适合衡量分行违规的可能性。考虑到在总行设定过高绩效目标的概率β变的情况下,β*越小,β>β*的条件越容易实现,分行越可能选择违规,可以将分行违规战略临界值β*与β的偏差作为衡量分行违规可能的指标,构造(β—β*)/β作为分行违规的概率,然后计算出分行违规概率的历史数据,从而估计其与绩效目标高度和激励程度之间的线性关系。

(二)建立多层面的风险防范体系,提高发现违规行为的能力

博弈模型也表明,提高发现分行违规行为的能力也可以有效遏制违规行为的发牛。可以通过建立多层面的风险控制防线和提高各道防线发现违规行为的能力来管控银行风险。

1.建立多层面的风险防范体系。从我国现有的银行业体制来看,对商业银行分行的风险规范大致有分行自身的内控与风险管理体系、总行对分行的内部审计、审查以及外部监管方的监管三层审查。如果每层审查发现违规行为的概率都是pd,能够发现违规行为的概率就是1-(1-pd)3,如果每层审查又能更加细化审查的层次,那么在层层审查下发现违规行为的概率1-(l-pd)n又会进一步提高。因此,建立多层面的银行业风险防范体系,细化银行违规审查的层次,均能有效控制银行违规风险。

2.提高发现违规行为的能力。即使建立了多层面的风险防范体系,如果各层审查发现违规行为的概率pd都很低,那么最终发现违规行为的概率1-(1-pd)3也难以提高。浦发银行成都分行违规案就是因为浦发银行成都分行自身内控体系、总行的审查、四川银监局的监管每一层的审查都出现了问题,才导致长期以来成都分行的违规行为难以被发现。因此在具体实践中,还应该注重提高风险防范体系各层面发现违规行为的能力,并加强信息沟通,形成检查的协同作用,从而有效遏制银行分行违规行为的发生。

(1)完善银行分行內部控制和风险管理体系。浦发银行成都分行违规案暴露出浦发银行成都分行内控的严重失效,因此完善分行内部控制和风险管理体系对于查纠违规行为至关重要。根据美国COSO委员会的内部控制“三道防线”理论,银行内控也可以分为一线业务部门信贷调查,风险管理部、资产负债管理部、法律事务部等中高层部门的监督监测与风险管理,由总行设立的内审部门和各层级审计局三道防线。

第一道防线中业务部门的管理控制应当是查错纠偏最有效的一环。在大资管背景下,银行资管业务比重日益提高,并出现大量新的风险点,商业银行需要学习先进的内控与风险管理理论,与时俱进,根据自身开展的资管业务特点调整更新内控制度,使其适应不断更新的商业银行业务。第二道防线是指银行各中高层部门要加强对银行业务的风险管理与监控,定期评价银行当前内控制度的设计与运行情况,是否存在内控缺陷。另外,银行风控部门可以运用风险矩阵法、模糊决策理论等先进的风险管理方法,经常进行银行战略层的风险识别与评估,确保及时发现并控制风险。作为银行内控体系的最后一道防线,内审部门和审计局的重要性不言而喻,银行应当强化内审部门的作用,通过由董事会甚至总行直接领导内审部门、定期进行岗位轮换等方法来提高内审人员的独立性和权威性。另外,银行还应该保障内审部门与各部门之间信息沟通渠道的畅通,提高内审人员的素质,优化审计方法,提高内审信息化程度。内审部门也应当加强与外部审计、监管部门的沟通交流、信息共享,确保及时发现违规行为。

在完善分行内部控制和风险管理体系的前提下,解决商业银行的内控执行力问题十分关键[18,19]。银行部门应优化内部治理结构,保障内控制度的有效执行,防止管理层凌驾于内控之上的风险。

(2)强化银行总行对分行的内部审查。银行总行应当加强对分行的内部审查,完善并严格执行轮岗制度,加强对分支机构合规意识的教育,加强对分支机构负责人权限的审查,及时发现分支机构滥用职权的现象,降低“内部人控制”问题所带来的不利影响;同时还要注重与监管部门的配合,加强信息沟通与交流,重视监管部门的风险提示。

(3)强化外部监管。浦发银行成都分行违规案还暴露出四川银监局对浦发银行成都分行相关风险线索未全面深查,监管督导不力,对其监管评级失真,也未能对平时现场检查中遇到的不配合甚至阻碍的情况足够重视,致使长期以来浦发银行成都分行的违规行为未能被发现。根据大资管背景下资管市场参与方众多的特点,银行监管部门应当注重与其他金融子行业监管部门的配合,通过信息互通、监管联动提高监管信息获取效率,同时也可以合理利用其他第三方如外部审计等的信息提高监管效率;注重提高检查技术,提高定期检查的效率,对于现场检查过程中遇到阻碍的情况保持足够的怀疑,提高日常监控信息技术,完善监管评级制度;重点查纠失职失责问题,规范监管权力的行使,严肃问责,问责到位。

(三)加大对违规行为的惩处力度

博弈模型分析结果表明,加大对违规行为的惩处力度可以有效遏制银行分行违规的战略选择。监管部门在保证检查效果,使违规行为“疏而不漏”的基础上,还应当注重加大对分行违规行为的惩处力度,通过提高分行的违规成本来遏制其违规行为。

主要参考文献:

[1]陈学彬,张文.完善我国商业银行激励约束机制的博弈分析[J].国际金融研究,2003(3):12—17.

[2]蒲勇健,宋军.剩余索取权对银行代理人激励机制的博弈研究[J].金融研究,2004(1):78~86.

[3]邹韬.商业银行的激励约束机制:博弈论视角[J].统计与决策,2006(21):125~126.

[4]曹军,沈红波,饶艳超.银行舞弊监管的博弈模型分析[J].会计研究,2010(2):35~39.

[5]陈静.后金融危机时代我国银行监管的博弈分析[J].技术经济与管理研究,2011(10):80~83.

[6]蔡京民,蒲勇健,彭小兵.对银行业风险监管的博弈分析[J].重庆大学学报,2004(7):105~108.

[7]周延,徐迎德.基于博弈视角的银行监管制度设计[J].金融理论与实践,2009(8):27—32.

[8]孙英隽,周洁.监管压力对商业银行风险承担行为影响的博弈分析[J].金融与经济,2015(8):4~10.

[9]张燕,宋杰.“零不良”神话破灭[J].中国经济周刊,2018(5):32~35.

[10]杜兴强,王丽华.高层管理当局薪酬与上市公司業绩的相关性实证研究[J].会计研究,2007(1):58~65.

[11]薛求知,韩冰洁.高级经理人激励与上市公司经营业绩关联性实证检验[J].财贸研究,2007(4):112~118.

[12]廖理,廖冠民,沈红波.经营风险、晋升激励与公司绩效[J].中国工业经济,2009(8):119~130.

[13]周仁俊,杨战兵,李礼.管理层激励与企业经营业绩的相关性——国有与非国有控股上市公司的比较[J].会计研究,2010(12):69~75.

[14] Kato T., Long C.. CEO turnover,firm performance, and enterprise reform in China: Evidencefrom micro data[J].Joumal of Comparative Eco-nomics,2006(4):796—817.

[15] Gasparyan A., et al.. New insights into execu-tive compensation and firm performance:Evidencefrom a panel of“new economy”firms, 1996-2002[J]. Managerial Finance,2014(8):537~554.

[16]Jensen M. C.. Agency costs of free cash flow,corporate fmance, and takeovers[J].American Eco-nomic Review,1986(2):323~329.

[17] Myers S., Majluf N.. Corporate financing andinvestment decisions:When firms have informationthat investors do not have[J]. Journal of FinancialEconomics,1984(2):187~221.

[18]林兢,黄志霞.我国商业银行内控执行力问题及对策研究——基于问卷调查[J].财会学习,2013(1):65~68.

[19]郑彩云,林兢.北京农商银行内控为何失控[J].财务与会计(理财版),2013(8):30~31.