国际自贸港金融发展特点及海南自贸区(港)金融发展研究

2019-08-27王方宏杨海龙

王方宏 杨海龙

摘 要:本文通过分析国际自贸港金融发展特点,找出海南目前金融发展水平与国际自贸港的巨大差距。为此,海南应当发挥自贸区(港)的战略定位和政策制度优势,全面深化金融领域的改革开放,通过“一线放开”实现资金的流动、人民币资本项目可兑换、离岸金融市场金融法律体系的建立、放松准入门槛和降低税负水平、建立新的金融交易平台等政策措施,打造“制度高地”形成“资金洼地”,吸引和集聚全球资金和资源,建设中国特色自贸港金融中心。

关键词:海南自贸区(港);金融开放;离岸金融

DOI:10.3969/j.issn.1003-9031.2019.07.003

中图分类号:F832.7 文献标识码:A 文章编号:1003-9031(2019)07-0024-09

自由贸易港是设在一国(地区)境内关外、货物资金人员进出自由、绝大多数商品免征关税的特定区域,是目前全球开放水平最高的特殊经济功能区,实行自由、开放的外汇管理和金融制度,并在此基础上开展金融创新和离岸金融中心建设。现代服务业是海南自贸区(港)建设的重点领域,金融是现代服务业的重要组成部分。海南应当发挥自贸区(港)“境内关外”政策优势,大胆进行制度创新,打造与国际接轨的金融营商环境,加快金融发展。

一、全球主要自贸港金融发展的特点

从全球主要自贸港的来看,在宽松的准入政策、较低的税负水平、高效的政府服务、严格的监管制度、便利的外汇管理等制度环境支持下,金融发展呈现出以下几个特点。

(一)全球主要自贸港基本上都是区域或国际金融中心

由于金融中心具有很大的资金虹吸效应,一般而言,一国的自贸港往往都设立在本国最为国际化的金融中心,香港、新加坡、纽约、迪拜等都是国际金融中心。如果一個自贸港的金融影响和辐射力不强,则自贸港整体的发展就会受到影响。典型的例子是鹿特丹,背靠欧洲大陆广阔腹地,作为欧洲的门户港与重要的航运物流中心,由于荷兰的整体金融实力有限,更因为欧洲央行设在法兰克福、欧元的交易中心则在伦敦与巴黎,鹿特丹并没有形成区域金融中心,从而降低了鹿特丹自贸港的整体影响力。釜山作为韩国第一大、世界第五大集装箱港口,由于韩国金融业中心位于首尔,金融业比重偏低,影响了釜山自贸港的发展。

(二)金融业在经济中的占比高

在香港、新加坡、迪拜等自贸港,金融在经济中的比重基本上是逐年上升的,目前均超过10%,且在行业中排名靠前。香港金融业在经济中的比重从2000年的9.98%上升到2017年的17.52%,是第二大行业。新加坡金融业在经济中的比重从1977年的6.9%上升到2018年的12.18%,是第四大行业。迪拜金融业在经济中的比重2018年为10.15%,是第三大行业。

(三)金融机构集聚,外资金融机构具有较高的市场影响力

自贸港都是金融机构高度聚集的地方,不仅数量多,业态丰富,金融市场开放度高,外资金融机构数量较多,占有一定比例的市场份额。

截至2017年末,共有155家银行在香港注册,其中外资银行数量达133家,占比高达85.5%。全球500大银行中,有187家银行在香港设立子行、分行或代表处。在22家持牌银行中,外资银行在总资产、贷款、垫款、税后利润方面,各占30—40%的市场份额。除去注册地在英国、核心业务在香港的汇丰银行、渣打银行(发钞行)以及汇丰控股的恒生银行,其余港资银行(除东亚银行)的规模大多较小(如大新、集友、创兴等),在全港的市场份额合计仅接近1成左右。

截至2017年末,新加坡共有123家外资商业银行,其中全面银行(Full Bank)29家,批发银行(Wholesale Bank)银行57家,离岸银行(Offshore Bank)37家。新加坡银行业存款、贷款、总资产中,本地星展、大华、华侨三大银行合计占比下降到63.14%、62.03%、70.88%,外资银行市场份额不断扩大。

截至2017年,迪拜国际金融中心(DIFC)入驻金融企业包括全球前20大银行中的17家、全球前25大资产管理公司中的12家、全球前10大保险公司中的6家以及全球前10大律师事务所中的7家。汇丰银行、瑞士信贷、JP摩根、高盛、渣打银行等多家世界知名金融机构均已在DIFC开办业务。

(四)拥有较多的金融交易平台

自贸港一般都是交易所、金融交易平台集中的地方,拥有具有全球影响或区域辐射力的交易场所,如纽约的证券交易所、商品交易所、NASDAQ,香港的联合交易所,新加坡的证券交易所和金融期货交易所。同时,自贸港也是全球主要金融机构之间外汇交易、国际结算交易的汇集之地。从金融产品的性质来看,只有建立金融交易平台,开展标准化金融产品的交易,才能够吸引跨国乃至全球性资金参与交易,实现区域性和全球性的资源配置。

(五)离岸金融业务发达

自贸港金融业中有大量非居民参与交易,香港、新加坡、纽约、迪拜等自贸港也是全球主要的离岸金融中心。

新加坡政府提出发展离岸银行业的政策,1968年11月创设“亚洲货币单位(ACU)”,吸纳新元以外的外汇存款,并对ACU账户实行了税收和监管方面的优惠便利,推动了新加坡离岸金融市场的发展。ACU账户的资产规模1968年仅有3316万美元,到2018年达到1.29万亿美元。

香港既是高度内外一体化的离岸金融中心,也是最主要人民币离岸中心。2004年2月,香港人民币存款余额仅8.95亿元,2009年中国推行跨境人民币结算以来,香港离岸人民币业务快速增长,2014年12月香港人民币存款突破1万亿元,2019年3月底回落到6022亿元。跨境贸易结算方面,2019年3月经香港银行处理的人民币跨境贸易结算额已达4645亿元人民币,人民币支付结算系统日均交易额接近1.2万亿元,在香港进行的人民币支付量占全球比重约7成。

迪拜国际金融中心(DIFC)区内金融机构只能开展离岸业务,不能开展本币迪拉姆业务。2017年,DIFC内的资产负债表总额达1550亿美元,比2014年的650亿美元增长了134.85%,是中东地区最重要的离岸金融市场。

(六)使用的货币是可兑换货币

货币可兑换是金融高度开放的基础。全球主要自贸港流通的货币都是可兑换货币,如香港的港元、新加坡的新加坡元,迪拜DIFC内交易货币是以美元为主的可兑换货币,而不是阿联酋货币迪拉姆。

二、对标国际自贸港海南目前金融发展差距

(一)金融业在海南经济中的比重还不够高

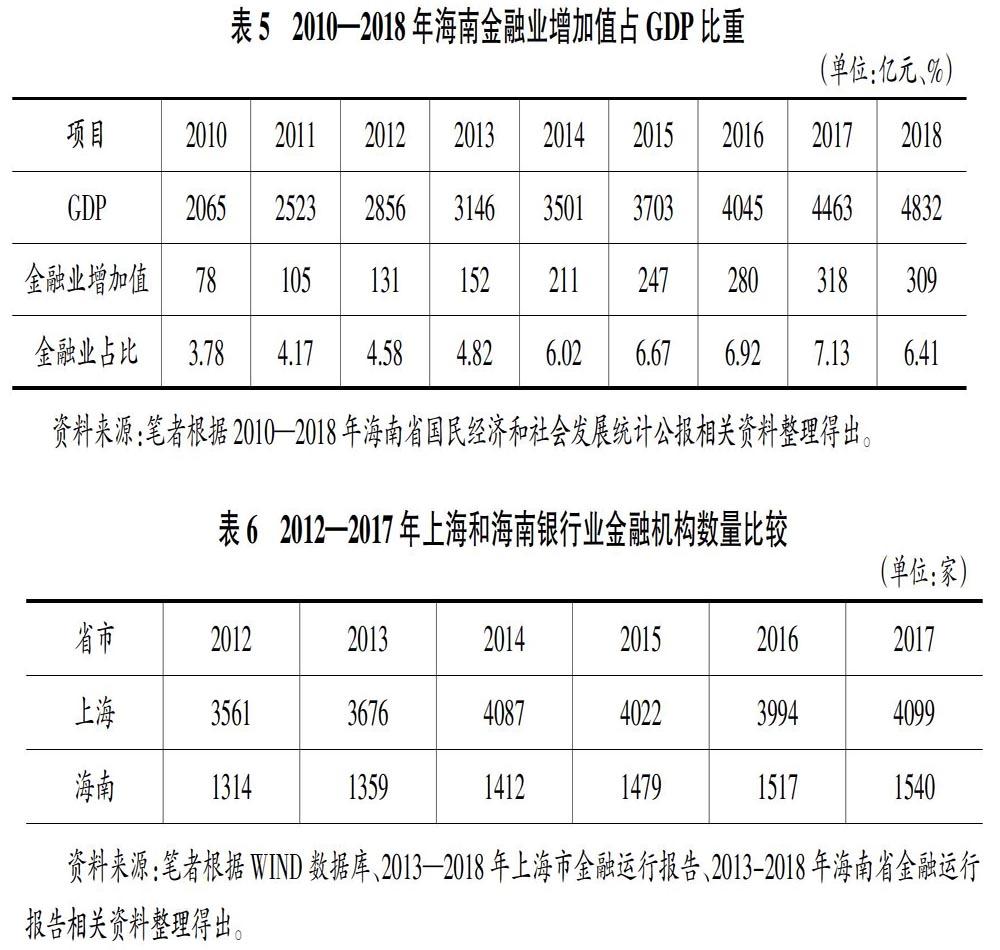

虽然海南金融业在经济中的比重从2009年3.97%上升到2018年6.41%,在海南各行业的GDP排名中位列第六,但与全球主要自贸港10%以上的比重相比仍然存在不小差距。

(二)海南金融不具有区域辐射力

从全球来看,在一国已有金融中心的情况下,后发地形成新的金融中心尚未有先例。目前,国内已有上海、深圳、北京三大金融中心,且国家正在打算主动在上海建设国际金融中心,海南后发追赶形成新的区域金融中心面临的挑战很大。

(三)海南金融业中银行占比大,缺乏交易平台和新的金融业态

海南金融业目前仍然以间接融资的银行信贷为主。2017年,海南社会融资规模增量中人民币贷款占比92.6%,其它融资方式占比仅7.4%。同期,全国和上海社会融资规模增量中人民币贷款占比分别为71.2%和64.74%,其它融资方式占比分别为28.8%和35.26%,明显高于海南水平。

从金融业态来看,海南无论是银行、证券还是保险,基本上都是传统业务,缺乏融资租赁、互联网金融等新业态及基金、信托、财富管理等金融企业。在交易平台建设方面,缺乏具有跨省辐射力的金融交易平台。以海南省内唯一的区域性股权交易市场——海南股权交易中心为例,截至2019年5月,运行4年多来共有1512家企业在这里挂牌,仅有94家挂牌企业通过平台的撮合获得融资8.97亿元,交易总量小。

(四)金融机构数量少

截至2017年末,海南省共有11大类68家银行业金融机构,1540家经营机构。从银行业来看,机构覆盖密度低。上海全市面积6340平方公里,约为海南全省非森林面积(1.416万平方公里)的45%,但其银行业网点数量是海南的2.6倍。

(五)外资银行市场影响力极低

海南曾有住友、渣打、南洋三家外资银行,住友银行和渣打银行已经在上世纪90年代末撤出,目前只有南洋商业银行一家外资银行且营业网点只有一个,存款余额不足全省存款余额的1%,影响力很小。

(六)海南目前基本没有离岸金融业务

2009年《国务院关于推进海南国际旅游岛建设发展的若干意见》就提出“探索开展离岸金融业务试点”,但该政策未能落地实施。目前,仅交行、招商、平安、浦发四家有离岸业务经营资质的银行在海南分支机构开展离岸业务少量接单业务,结算基本在各总行处理。

(七)人民币还没有实现完全自由兑换

人民币作为海南自贸区法定货币的地位不会改变,目前,人民币还没有实现资本项目自由兑换,国际化水平还有待进一步提升,也会影响海南自贸港金融开放。

三、海南省加快金融发展政策措施

对标全球主要自贸港,海南省金融发展存在明显差距,挑战前所未有,很多方面没有先例可循,没有成功经验可供借鉴,但金融业开放是自贸港开放的重要内容,是自贸港开放程度的直接体现,相对容易通过打造“制度高地”来形成“资金洼地”,吸引和集聚全球资金和资源,形成中国特色自贸港的金融中心。

(一)进行外汇管理改革真正实现“一线放开”

人民银行2019年工作会议明确提出:“探索自贸区、自贸港外汇管理改革先行先试。”海南应当率先进行外汇管理改革试点,对标全球主要自贸港的外汇管理实践,通过“一线放开”实现资金的自由流动。

海南的外汇管理改革,应该将海南定位于具有在岸和离岸双重属性的市场。在岸方面,海南目前的国内账户体系仍然运行,海南自贸区内的机构和个人运用现有账户体系,按照现行的账户管理和外汇管理要求,与内地市场对接。离岸方面,基于已经上线的海南自由贸易(FT)账户体系,真正落地“一线放开、二线管住”的原则:一线,海南FT账户与境外账户的资金划转,除了进行必要的“三反”(反洗钱、反逃税、反恐怖融资)审查外,资金进出自由;二线,个人和机构账户在一定额度内与境内同名账户自由划转。其中,个人可以根据纳税申报的收入,核定额度;机构可以根据目前FT账户的宏观审慎管理机制,动态核定额度。这既将海南市场融入国际金融市场,加快海南自贸区(港)建设进程,又扩大了人民币离岸市场的地域和规模,增加了人民币离岸市场的投资场所和流动性来源。

(二)在海南推进人民币资本项目可兑换

人民币是海南自贸区(港)内的法定货币,各类经济活动均以人民币支付。海南应以FT账户为基础,推进人民币资本项目可兑换。FT账户内各币种之间的转换,尤其是人民币与外币之间的转换,按照实际用途予以满足。银行贷款如只在区内使用或支付到中国内地的以人民币发放,如需要支付到境外的可以人民币或收款方所在国的可兑换货币发放;偿还贷款可以使用人民币或外汇;投资中国内地项目的,可以将外汇转换为人民币;投资海外非证券投资项目的,优先使用机构或个人外汇账户中的资金,如果还有缺口,可以将人民币转换为外汇;进行海外证券投资的,使用外汇账户资金没有限制,如果使用人民币账户资金,按照个人或企业纳税收入申报,核定投资金额。

在海南,人民币可自由兑换,允许采用与内地相同的在岸利率汇率或离岸市场的利率汇率,即在海南流通的人民币与內地流通的人民币是一样的,并且还多了一个离岸的利率汇率选择。这将使得海南成为人民币在岸市场和离岸市场的枢纽,促进人民币在岸市场和离岸市场的融合,推进人民币国际化。

(三)加快建立离岸市场的金融法律体系

全球主要自贸港采取的都是以判例法为基础的英美法律体系。海南要成为一个具有在岸和离岸双重性质的市场,在法律体系方面,既要坚持现有的以成文法为基础的大陆法律体系,又要探索在基于中国的成文法系基础上建立适用于离岸业务的、为国际金融机构和客户所熟悉的、以判例法为基础的英美法律体系,实现两者的融合与互补。同时,要研究司法判决或仲裁裁决执行的国际协作问题。这是中国特色自由贸易港制度安排在金融領域的探索任务,也是海南自贸港市场化、国际化、法治化的应有之义,应当纳入目前正在开展的海南自贸港立法研究中。

(四)放松准入门槛,降低税负水平,建立与内地市场的投资通道,吸引外资金融机构进驻

外资金融机构的进驻是自贸港开放程度的重要体现,也是金融市场开放服务开放型经济并形成良性互动的重要一环。一是在海南落实2018年4月习近平主席在博鳌亚洲论坛年会上宣布扩大金融开放后、监管机构推出的降低外资金融机构准入门槛的一系列措施;二是利用自贸区(港)的特殊地位,争取降低金融业的税收水平,实行与全球各主要自贸港相比有竞争力的金融税收政策;三是在目前海南经济总量偏小的条件下,利用好国内的资本市场发展机遇,在现有的QDII、QDIE、QDLP等对外投资安排下,针对在海南设立的金融机构和企业,专门给予新的增量额度。

(五)打造新的金融交易平台

在国内已有上海、深圳两大证券交易所、上海已经建立了国际能源交易所等多个国际性交易平台的情况下,海南新的交易平台的建设,要体现特色化、差异化,实现与现有平台的错位发展、协同发展。一是要以符合海南产业发展方向的大宗商品为主,如以天然橡胶为主海南热带农产品交易中心、以油气为主的南海能源交易所;二是要基于海南的特色和资源,如《国家生态文明试验区(海南)实施方案》提出的开展蓝碳标准体系和交易机制研究,依法合规探索设立国际碳排放权交易场所;三是要围绕种业、医疗、教育、体育、电信、互联网、文化、维修、航运等重点领域,建立知识产权交易平台、国际种子交易平台、国际航运交易平台等。■

(责任编辑:夏凡)

参考文献:

[1]汪洋.推动形成全面开放新格局[N].人民日报,2017-11-10.

[2]陈卫东,王家强,熊启跃.海南自贸港发展路径及配套支持研究——基于香港、新加坡、迪拜自贸港发展经验的对比分析[R].北京:中国银行国际金融研究所,2018(61).

[3]中国人民银行海口中心支行课题组.中国特色自由贸易港金融体制机制研究[J].海南金融,2019(5):23-30.

[4]王方宏.人民币离岸市场与海南自贸区建设[J].海南金融,2018(10):17-22.

[5]毕马威会计师事务所.2018年香港银行业报告[R].香港:毕马威会计师事务所,2018-08.

[6]搜狐财经.人大客座教授白士泮:新加坡是如何打造国际金融中心的[EB/OL].[2017-10-10].https://www.sohu.com/a/197268202_769178.

[7]搜狐财经.巴曙松:香港离岸人民币市场发展的新动力[EB/OL].[2017-03-17].https://www.sohu.com/a/129128618_481741.

[8]张燕玲.海南自贸区——人民币自由兑换的最佳试验区[J].中国金融家,2018(7):130-132.

[9]曹红钢,朴雅琳.新加坡亚洲货币单位的新进展及其对我国发展人民币离岸市场的启示[J].中国货币市场,2014(7):32-34.

[10]王守贞.海南自贸区(港)离岸人民币市场建设:国际比较与经验借鉴[J].海南金融,2019(3):19-25.