关键审计事项披露能否抑制企业盈余管理?

2019-08-10杨帆

杨帆

【摘要】 文章基于2017年实施关键审计事项强制披露的准自然实验,研究了关键审计事项强制披露新准则对企业盈余管理行为的影响。研究发现:关键审计事项强制披露实施后,公司总体上盈余管理程度显著降低;非国有企业的盈余管理受抑制程度更高。进一步地,在区分不同盈余管理方向后,研究发现受抑制的主要是正向盈余管理,即夸大利润的行为,而负向盈余管理在一定程度上得到刺激,即应计利润的确认更为谨慎。在对作用机制的检验中,发现关键审计事项披露的抑制效应还体现在“十大”会计师事务所审计、前一年不存在重大诉讼风险的样本中。在进行了更换主变量等一系列稳健性检验后,结论依旧成立。文章从公司盈余管理的角度为关键审计事项披露政策实施的经济后果评估提供了经验证据。

【关键词】 关键审计事项;信息披露;盈余管理

【中图分类号】 F239 【文献标识码】 A 【文章编号】 1002-5812(2019)12-0056-05

一、引言

2016年12月28日,中注协正式发布了新修订的审计准则,新准则规定,在出具审计报告时,审计师应沟通并披露被审计单位的关键审计事项。关键审计事项的强制披露,改变了以往只采用标准“通过/否决”式措辞的审计报告,旨在解决以往审计报告中存在的财报承载信息含量有限、内容过于狭窄等问题,以满足市场对高质量审计信息的需求。近年来,国内已有学者开始关注基于关键审计事项的投资者准则感知(张继勋等,2014、2015)、管理层与审计人员的沟通意愿(张继勋等,2016)、事项内容的具体描述性统计(陆军等,2018)、沟通价值(王艳艳等,2018)以及对审计师质量的影响(杨明增等,2018)等方面,但对被审计企业的影响还缺乏研究。

为了探究关键审计事项强制披露政策对被审计企业的影响,本文基于该项政策2017年率先在A+H股上市公司试点的这一准自然实验,采用双重差分的研究方法,系统地考察了政策执行后被审计企业的反应。研究发现,总体上,相对控制组样本公司,执行关键审计事项披露的公司,其盈余管理程度显著降低,其中对非国有企业的盈余管理程度起到了更大的抑制作用。在区分不同盈余管理方向后,研究发现受抑制的主要是正向盈余管理,即夸大利润的行为,而负向盈余管理在一定程度上得到刺激,即应计利润的确认更为谨慎。在对作用机制和经济后果的检验中,发现关键审计事项披露的抑制效应还体现在“十大”会计师事务所审计、前一年不存在重大诉讼风险的样本中。

本文的贡献主要体现在以下几个方面:第一,为新政策执行效果的评估从公司盈余管理的角度提供了证据。现有研究只是关键审计报告本身的变化、审计质量的影响等,而本文研究结论显示被审计企业的行为也发生了相应改变,尤其是对正向、负向盈余管理行为产生了不同影响。第二,本文从公司治理的角度分析了关键审计事项披露的经济后果,理论上,为关键审计事项披露的研究提供了新的视角,丰富了关键审计事项披露的相关研究,同时,也有助于监管层提升该项政策的执行效果并达到预期执行目标。

二、文献综述与理论分析

新审计准则试点后,有文献对审计报告中关键审计事项段披露的主要内容进行了统计分析,发现主要是资产减值事项、收入确认事项、合并报表事项、股权投资事项等(路军等,2018),此类事项往往是投资者最为关注的。新的审计报告中除了对关键事项进行描述外,关键事项段还会披露审计师在审计过程中的应对方法。例如,在大唐发电2016年的审计报告中,第三部分关键审计事项段列示了递延所得税的计量和固定资产减值是审计师认为本次财报的重要事项,并分别对每一个事项涉及的金额、受关注原因等情况进行了详细描述;同时,为获取对重要事项的合理保证,审计师还披露了在审计过程中的具体审计程序,如针对固定资产减值,审计师实施了盘点、外部专家评估、复核现金流等审计程序。由此可见,关键审计事项披露政策实施后,审计师为解脱责任,会加强关键事项关注(韩冬梅等,2018),被审计企业被识别出错漏、舞弊的可能性上升,因而会对被审计企业的会计行为产生影响。

由于盈余质量是投资者关心的核心会计信息,因此本文主要讨论会计行为中的盈余管理行为受新审计准则的影响情况。具体讲,新政策将通过以下渠道作用于企业的盈余管理行为:首先,要求披露关键审计事项后,监管部门对上市公司可以进行更有效的监管,例如直接通过审计报告中披露的有关重大风险事项判断监管要点,更加高效地监管企业。近年来,我国监管部门的监管力度和执法力度都有所加强(刘慧婷等,2018),在监管风险的震慑下,披露关键审计事项的企业管理层会更倾向于降低盈余管理以规避风险。其次,要求披露关键审计事项后,审计工作过程的透明度提高(张呈,2017),以往只存在于审计工作底稿中的审计执业信息现在需要部分公开披露在审计报告中,接受投资者、同行执业者及其他使用者的检验,由此审计师在执业过程中,将会保持着更高的谨慎性(唐建华,2015),对企业的盈余管理形成压力。再次,在改进的审计报告模式下,管理层更有意愿与审计人员进行沟通(张继勋等,2016),这有助于审计师更好地实施审计工作,减少审计中的信息不对称性,发挥审计师对企业盈余管理的约束作用。最后,从投资者的角度来看,由于高质量财务信息与非财务信息是投资者成功决策的关键,关键审计事项的披露为投资者提供了一定的增量信息,降低了信息差距(蒋品洪等,2016),提高了会计信息含量(王艳艳等,2018),增强了投资者对企业“用脚投票”的约束力,因而企业可能会减少盈余管理来规避投资者抛售的风险。基于上述分析,本文提出以下研究假设:

H1:關键审计事项披露能够抑制企业盈余管理。

进一步地,企业异质性会影响到政策的效果,在众多异质性中,本文关注最为关键的产权异质性。从产权的角度来看,国有企业的管理层不仅要接受与其他上市公司相同的外部约束,还要接受来自国资委和党委的双重监督(王斌等,2015),因此其操纵利润行为暴露后的成本相较于非国有企业更高;另一方面,国有企业承担着更多的社会责任,在融资等方面会有一些有利条件,管理层面临财务困境和破产风险的概率较低;此外,国有企业高管也通常由上级任命,其薪酬对业绩的敏感度较低,因此,国有企业的盈余管理动机通常弱于非国有企业。基于此,本文认为在关键审计事项披露政策执行后,对非国有企业盈余管理的抑制作用会更明显,为此,提出以下研究假设:

H2:相对于国有企业,关键审计事项披露对非国有企业的盈余管理抑制作用更加明显。

三、研究设计

(一)样本选取与数据来源

由于新审计报告准则首先在2016年A+H股年报中进行试点,本文选取2016年已上市公司中的A+H股公司作为实验组。在剔除金融类上市公司、ST公司、当年新上市公司以及缺失数值后,共得到69家A+H股公司样本。同时,为了进行双重差分分析,本文从2015年已上市但未采用新审计报告准则的A 股公司中按照类似原则构建控制组,参照王艳艳等(2018)的做法,控制组样本要求与实验组样本处于同一行业,控制组全样本有 3 789个观察值;另外,为消除极端值的影响,对所有连续变量进行了1%水平的双侧缩尾处理。本文使用的所有财务数据、审计数据均来自国泰安数据库(CSMAR)和万得数据库(Wind)。

(二) 模型设定与变量定义

1.模型设定。本文选择采用如下双重差分模型检验关键审计事项披露事件对审计费用的影响。

2.被解释变量。本文模型的被解释变量为盈余管理(DA),于忠泊(2011)、夏立军(2003)等认为,截面修正的 Jones 模型能够更好地揭示公司的盈余管理,因此,本文采取Dechow等(1995)修正的Jones模型计算操控性应计水平来衡量盈余管理水平。

3.解释变量。本文的解释变量为Treated和Post的交互项,该系数度量了关键审计事项披露政策影响的对象,其符号和显著性是本文关注的重点。其中Post为虚拟变量,衡量准则对公司影响开始实施的时点,2016年以前为0,2016年为1;Treated衡量公司是否为新准则实施后所影响的公司,若为被影响公司则取1,否则为0,即A+H股上市公司为1,控制组为0。

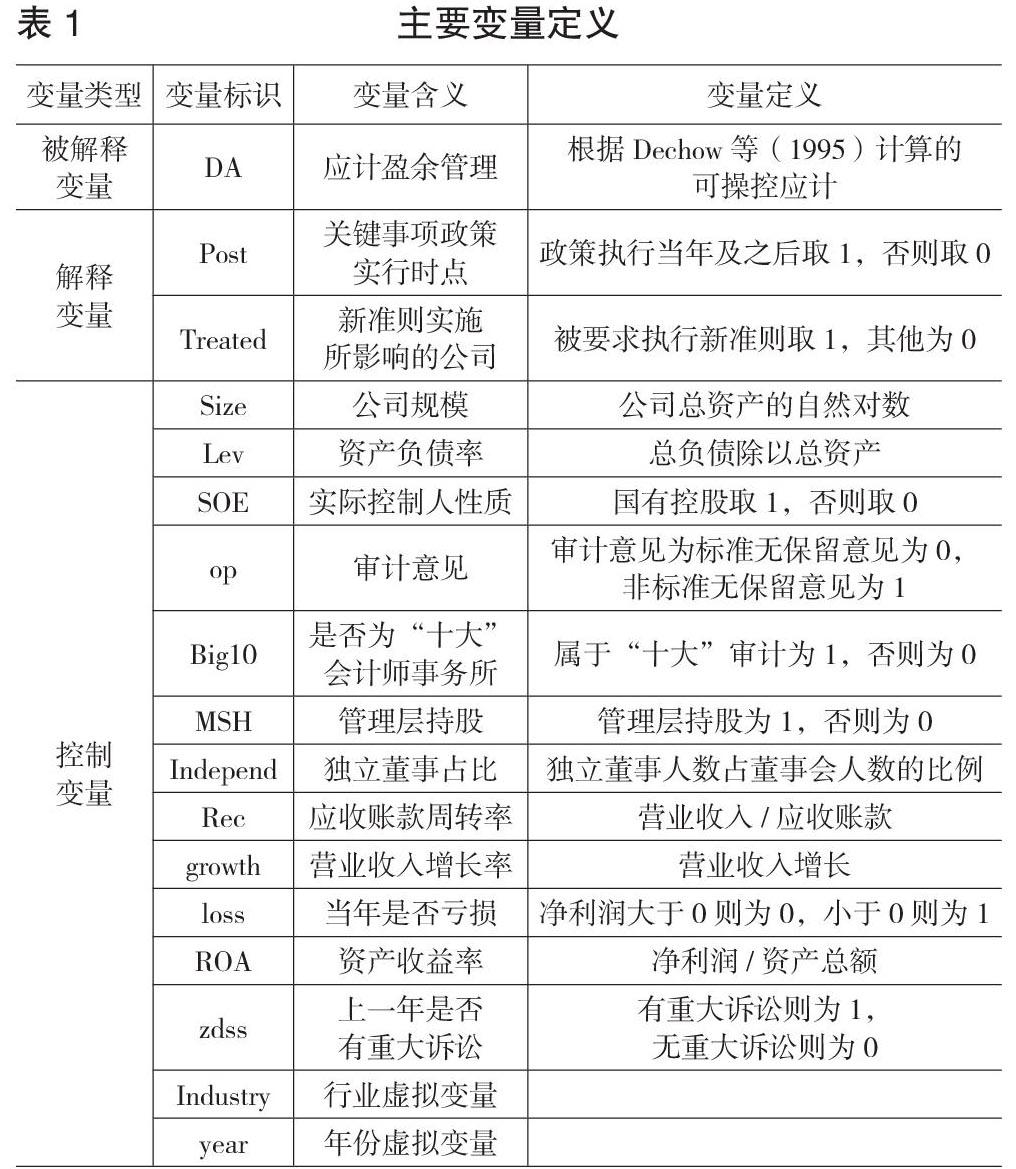

4.控制变量。参照姜付秀等(2013)的相关研究,本文控制了其他可能影响盈余管理的因素,主要有公司规模(Size)、资产负债率(Lev)、实际控制人性质(SOE)、审计意见(op)、是否为“十大”审计(Big10)、管理层持股(MSH)、独立董事人数(independ)、成长机会(growth)、当年是否亏损(loss)、资产收益率(ROA)、上一年是否存在重大诉讼(zdss),并相应控制了年份(year)和行业(industry)。具体的变量定义见表1。

四、实证分析

(一)描述性统计

从表2 各变量的描述性统计结果可以看出,被解释变量应计盈余管理的均值为-0.004,中位数为0.003,总体说来,样本公司进行正向盈余管理的较多,但负向盈余管理偏大。Treated均值为0.0280,在总样本中所占比例不大。控制变量中,国有企业(SOE)在样本中占比约为36.7%;公司的总资产报酬率(ROA)均值和中位数分别为0.046和0.042,且标准差为0.049,说明上市公司平均来讲是盈利的;在是否为“十大”审计(Big10)方面,可以发现有60.1%的上市公司由“十大”进行审计;有17.1%的公司在上一年存在重大诉讼(zdss);其余的变量中,约2.51%的公司年度报告被出具非标准审计意见(op);有8.8%的样本公司处于亏损状态(loss),资产负债率(Lev)、营业收入增长率(growth)、管理层持股(MSH)和独立董事人数(independ)的总体均值分别为0.426、0.219、0.727和3.169。

(二)實证结果

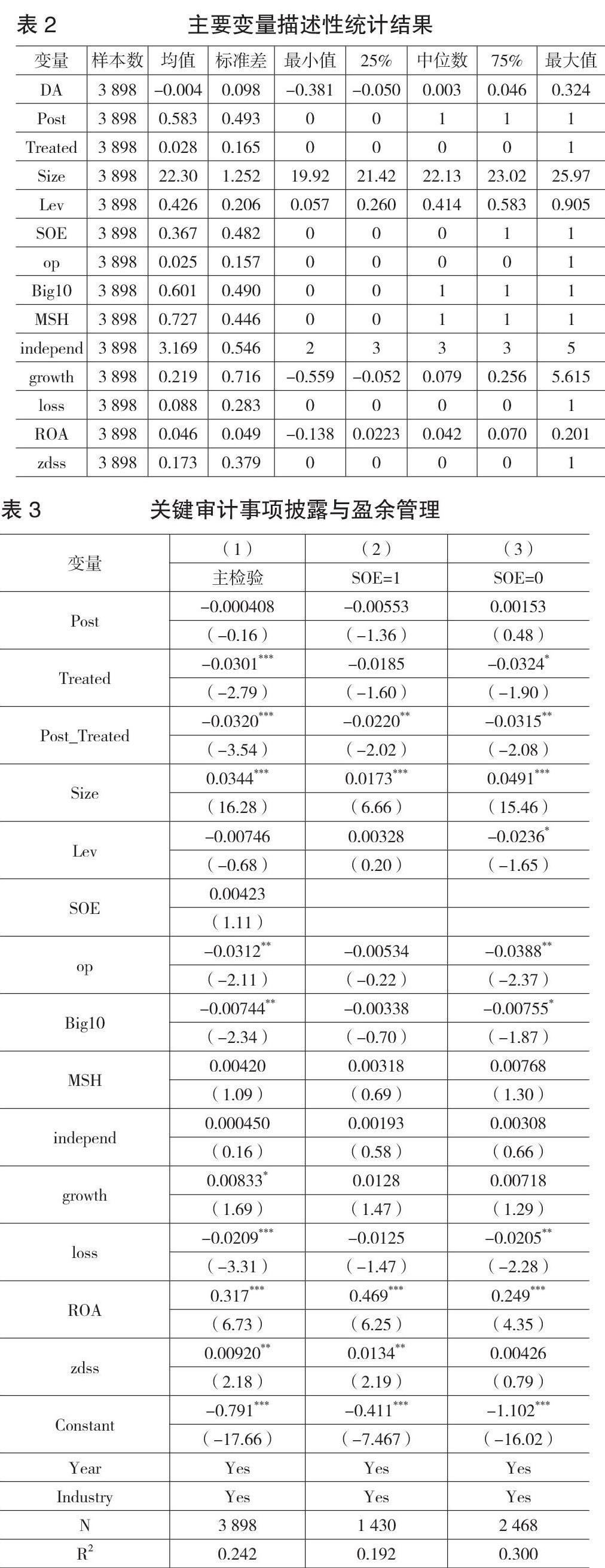

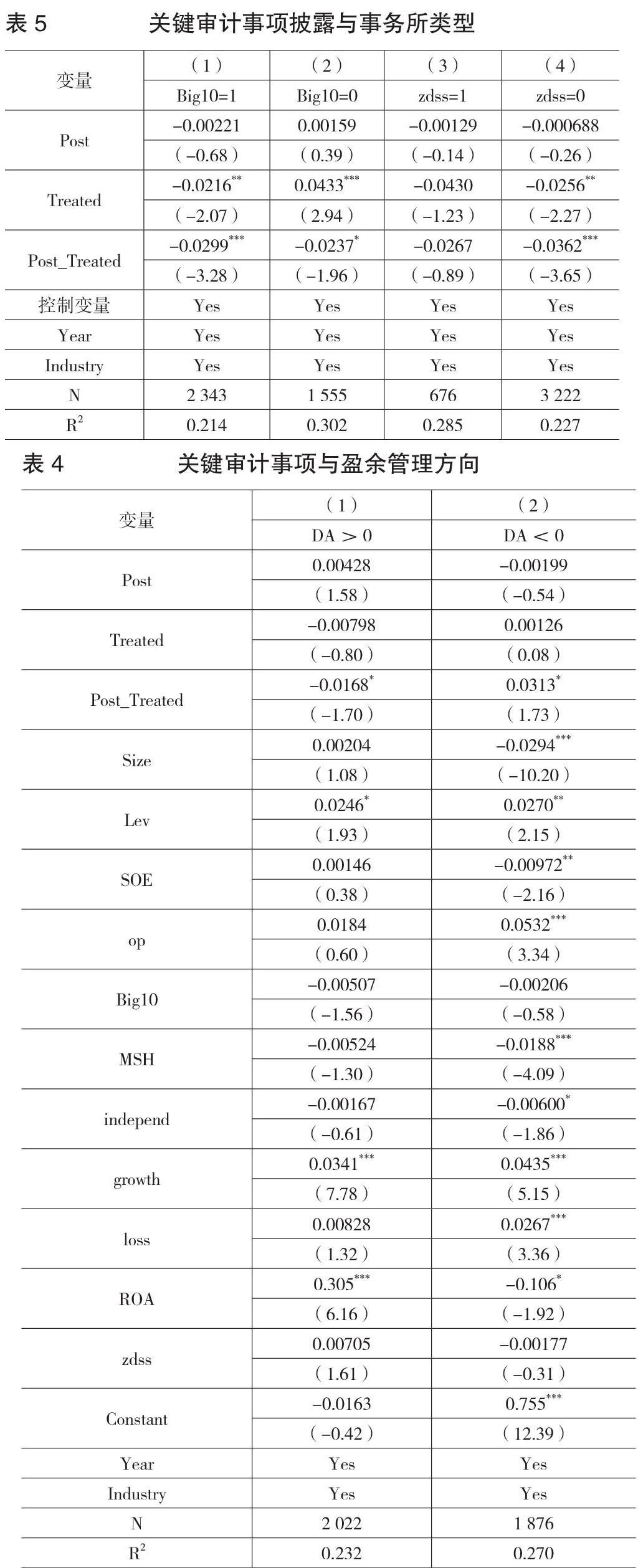

1.关键审计事项披露与盈余管理。表3列示了假设1的回归结果。从第(1)列可以看出,交乘项Post×Treated的系数为-0.0320,在1%水平上显著为负,表明关键审计事项披露政策试点后,执行该政策的公司的盈余管理水平显著地减少了,验证了假设1。

2.关键审计事项披露与产权性质。表3的第(2)、(3)列的分组回归结果检验了假设2,从表3可以看出,国有企业和非国有企业的交乘项Post×Treated的系数分别是-0.0220和-0.0315,且都在5%统计水平上显著为负,说明关键审计事项披露后,对国有企业和非国有企业的盈余管理都有一定的抑制作用,且由于非国有企业的系数大于国有企业,故对非国有企业盈余管理抑制程度更强,验证了假设2。

3.关键审计事项对企业盈余管理方向的影响。为了进一步探讨关键审计事项披露政策对企业盈余管理行为的影响,本文还区分盈余管理方向进行了实证分析。

正向操纵的盈余管理主要是为了使公司的盈利达到相应的“门槛”,如取得增发配股资格、避免监管部门的干预、达到分析师预测盈余避免股价下跌等(申慧慧,2010),而进行负向盈余操纵主要是操纵盈余影响股票市场、平滑盈余提高经营者的报酬(Healy和Wahlen, 1999)。在实务中,正向盈余操纵更容易受到监管层的关注(薄仙慧等,2009),因此,正向盈余管理的风险更高,而负向盈余管理可以使报告盈余呈现出持续平稳的态势(许文静等,2018),减少公司财报的波动性,并且从手段上讲,负向盈余管理可以表现为会计稳健,例如多提减值准备,其被查处的风险较低。关键审计事项披露政策试点后,两类盈余管理行为面临的压力可能不一样,公司管理层为避免监管风险,有可能减少正向盈余管理,而更容易出现负向盈余管理。

本文将正向盈余管理和负向盈余管理分为两组,从表4第(1)、(2)列可以看出,正向盈余管理组,交乘项的回归系数为-0.0168,在 10% 的水平上负向显著;在负向盈余管理组,交乘项的回归系数为0.0313,在 10% 的水平上正向显著,且系数大于正向盈余管理组。表明关键审计事项披露抑制了公司正向盈余管理,但在一定程度上刺激了公司的负向盈余管理。

五、进一步研究:作用机制检验

(一)关键审计事项、事务所类型与盈余管理

Katz(2014)、Gimbar(2016)认为,披露关键审计事项,提升了审计师的法律责任,更容易使审计师成为被告,因为披露出的审计实施的应对过程,反映了审计师已经识别出了相关风险,但若审计失败,则表明审计程序实施不完善。基于事务所的深口袋和声誉效应,当审计失败时,审计的保险功能会使得规模大、赔偿能力高的会计师事务所面临更大的被起诉风险,同时也面临着更大的声誉损失,因此,关键审计事项披露后,“十大”会计师事务所对审计质量的关注度会更高,审计师在与管理层存在意见分歧时,更不愿意妥协(Wells Fargo,2016),对被审计单位盈余管理的容忍度更低。因此预期:关键审计事项披露后由“十大”审计的公司盈余管理被抑制得更显著。

本文将“十大”和非“十大”进行分组,从表5第(1)、(2)列可以看出,“十大”审计组,交乘项Treat_Post的回归系数为 -0.0299,在 1%的置信水平上显著;在非“十大”审计组,交乘项的回归系数为-0.0237,仅在 10% 的水平上弱显著,且系数也小于“十大”审计组,这表明关键审计事项对由“十大”审计的公司的盈余管理抑制得更多,基本符合预期。

(二)关键审计事项、诉讼风险与盈余管理

当企业陷入诉讼时,将面临较高的不确定性,财务风险和经营风险随之加大,也更容易受到监管部门和投资者的关注,而盈余操纵会进一步提高企业的财务风险,故在面临较高的诉讼风险时,企业可能会减少正向盈余管理来降低潜在的损失或风险(钱爱民等,2017)。且存在诉讼风险的公司,存在问题的可能性更大,出于职业风险的考虑,审计师也会花费更多的时间进行审计。因此,当企业前一年存在重大诉讼风险时,企业的正向盈余管理水平已经处于一个较低的水平,因此预期:关键审计事项披露后,对前一年不存在重大诉讼风险的公司抑制作用更强。

本文将前一年是否有重大诉讼进行分组,从表5第(3)、(4)列可以看出,前一年有重大诉讼组,交乘项Treat_Post的回归系数为-0.0267,但不显著;前一年无重大诉讼组,交乘项的回归系数为-0.0362,在 1% 的水平上弱显著,且系数也大于有重大诉讼组。表明关键审计事项对前一年不存在重大诉讼风险公司的盈余管理抑制得更多,符合预期。

六、稳健性检验

(一)更换主变量

前文采用Dechow等(1995)修正的Jones模型,为了增强结论的稳健性,本文还使用了Kothari 等(2005)定义的绩效调整应计利润模型计算的盈余管理水平,重新进行上述回归分析,研究结论保持不变,参见表6第(1)列。

(二)扩展样本区间

本文的样本区间为2015—2016年,样本量较少,因此,在稳健性检验中,本文将样本期间扩展为2014—2016年,结果与前文一致,参见表6第(2)列。

(三)倾向评分匹配

本文还按照1︰1的比例进行了倾向得分匹配,为实验组匹配出一组观测值类似的上市公司数据,表6第(3)列列示了倾向匹配得分后的回归结果,可以发现,交乘项post×treated的方向和显著性水平与前文中的结果一致,表明企业的盈余管理水平均显著地被抑制了,且对非国有企业的抑制作用更加明显。

七、结论

新审计准则出台是我国审计制度完善过程中的一大变革,本文基于新审计报告准则试点这一准自然实验,采用双重差分方法,考察了新审计报告准则中关键审计事项披露对企业盈余管理的影响。研究发现:总体上,相对控制组样本公司,执行关键审计事项披露的公司,其盈余管理程度显著降低,其中对非国有企业的盈余管理程度起到了更大的抑制作用。在区分不同盈余管理方向后,研究发现受抑制的主要是正向盈余管理,即夸大利润的行为,而负向盈余管理在一定程度上得到刺激,即应计利润的确认更为谨慎,在进一步研究中发现,关键审计事项披露的抑制效应还体现在“十大”会计师事务所审计、前一年不存在重大诉讼风险的样本中。

本文从盈余管理的角度分析了关键审计事项披露的经济后果,理论上,为关键审计事项披露的研究提供了新的视角,同时深化了这一政策的研究链条,丰富了关键审计事项披露的相关研究。另外,本文研究揭示了关键审计事项披露对公司不同类型盈余管理产生了不同影响,这为我国今后进一步完善这一政策、为审计师执业应对提供了实践参考。

【主要参考文献】

[1] 张继勋,韩冬梅.标准审计报告改进与投资者感知的相关性、有用性及投资决策——一项实验证据[J].审计研究,2014,(03):51-59.

[2] 张继勋,贺超,韩冬梅.标准审计报告改进与投资者感知的审计人员责任——一项实验证据[J].审计研究,2015,(03):56-63.

[3] 张继勋,蔡闫东,刘文欢.标准审计报告改进、管理层和审计人员的关系与管理层沟通意愿——一项实验证据[J].审计研究,2016,(03):77-83.

[4] 路军,张金丹.审计报告中关键审计事项披露的初步研究——来自A+H股上市公司的证据[J].会计研究,2018,(02):83-89.

[5] 王艳艳,许锐,王成龙,于李胜.关键审计事项段能够提高审计报告的沟通价值吗?[J].会计研究,2018,(06):86-93.

[6] 杨明增,张钦成,王子涵.审计报告新准则实施对审计质量的影响研究——基于2016年A+H股上市公司审计的准自然实验证据[J].审计研究,2018,(05):74-81.

[7] 冉明东,徐耀珍.注册会计师审计报告改进研究——基于我国审计报告改革试点样本的分析[J].审计研究,2017,(05):62-69.

[8] 韩冬梅,张继勋.关键审计事项披露与审计人员感知的审计责任[J].审计研究,2018,(04):70-76.

[9] 刘慧婷,杨永聪.企业产权性质影响了证券監管的有效性吗——基于企业盈余管理的视角[J].广东财经大学学报,2018,33(01):49-58.

[10] 唐建华.国际审计与鉴证准则理事会审计报告改革评析[J].审计研究,2015,(01):60-66.

[11] 王斌,宋春霞.大股东股权质押、股权性质与盈余管理方式[J].华东经济管理,2015,29(08):118-128.

[12] 夏立军.国外盈余管理计量方法述评[J].外国经济与管理,2002,(10):35-40.

[13] 姜付秀,朱冰,唐凝.CEO和CFO任期交错是否可以降低盈余管理?[J].管理世界,2013,(01):158-167.

[14] 申慧慧.环境不确定性对盈余管理的影响[J].审计研究,2010,(01):89-96.

[15] Healy,P.M. and J.M.Wahlen.A Review of the Earnings Management Literature and Its Implications for Standards Setting[J].Accounting Horizons,1999,(13):365-383.

[16] 薄仙慧,吴联生.国有控股与机构投资者的治理效应:盈余管理视角[J].经济研究,2009,44(02):81-91.

[17] Gimbar,C.,Hansen,B,and Ozlanski,M.E.The effects of critical audit matter paragraphs and accounting standard precision on auditor liability[J].The Accounting Review,2016,91(6):1629.

[18] Brasel,K.,M.M.Doxey,J.H.Grenier,and A.Reffett.Risk Disclosure PReceding Negative Outcomes:The Effects of Reporting Critical Audit Matters on Judgments of Auditor Liability[J].The Accounting Review,2016,91(5):1345-1362.