银行营业网点客户识别架构探讨

2019-08-05金红裴永杰吴炎

□ 文 /金红 裴永杰 吴炎

背景

互联网冲击下,互联网分流了银行融资中介服务需求,使银行的支付中介功能弱化,但银行拥有最为丰富的客户资源,客户信息数据的累积是互联网金融不可企及的。

在金融科技的兴起与冲击下,传统的、大型的银行物理人工网点已逐渐成为银行业沉重的成本与营运包袱,面对互联网金融的冲击、非同业竞争的威胁以及金融环境的发展变化,为了改善这种被动的局面,主动改造、升级、创新传统型物理人工网点成为银行业自身降本增效、紧跟时代发展的必然选择。

通过利用金融科技产业理念,解决发展的痛点,提升现代化企业治理水平,转变传统经营模式、打造差异化特色化发展策略,优化产品结构和提升资产质量,成就客户价值,正在成为银行业发展转型的关键思路。中国银行业需要走向以科技为驱动力的差异化和专业化发展道路。

当前客户识别作为人脸识别的一个应用之一,已经成为银行网点转型的第一步,是科技创新的试点应用。同时客户识别可结合业务进行开展,例如结合业务系统中客户的详细信息,直接进行客户营销消息的推送。

存在的问题

随着技术的不断发展,各个领域针对人脸识别的应用越来越多,人脸考勤,人证比对,人脸支付等等,但是在实际应用过程中,由于银行网点的特殊性,依然存在响应速度与人脸库规模之间的规模,人脸图片与带宽占用之间的矛盾:

响应的及时性:客户识别主要流程为,在客户进入网点的第一时间,无需客户主动配合,即可完成客户的识别以及识别结果的推送。按照经验,这个时间一般不能超过3秒,超过3秒,客户已经离开当前的位置甚至已经发起金融交易行为,此时再进行客户接待以及客户营销,显然已不合适。因此对系统响应的及时性提出了更高的要求。

带宽的占用性:由于银行整体组织架构的关系,若在中心统一识别,需要把前端网点的人脸图片统一传输至后端,对于网点本身带宽较为紧张的银行来说,在不影响业务正常运行的前提下,能够给到此应用的带宽更加紧张。以省级为单位进行建设,针对网点较多的银行来说,即使传输30KB的人脸小图,从分行传输至省行时,整体占用带宽超过20M,对带宽压力更大,因此需要系统对带宽占用尽可能小。

架构的灵活性:根据银行的规模,客户的分类规则不同以及客户信息的留存程度不同,人脸库规模从30万到500万不等,系统架构需要能够支撑不同规模的人脸库的识别,同时能够根据规模的不断扩大,系统能够在不影响已有业务的情况下,支持扩展。

技术现状

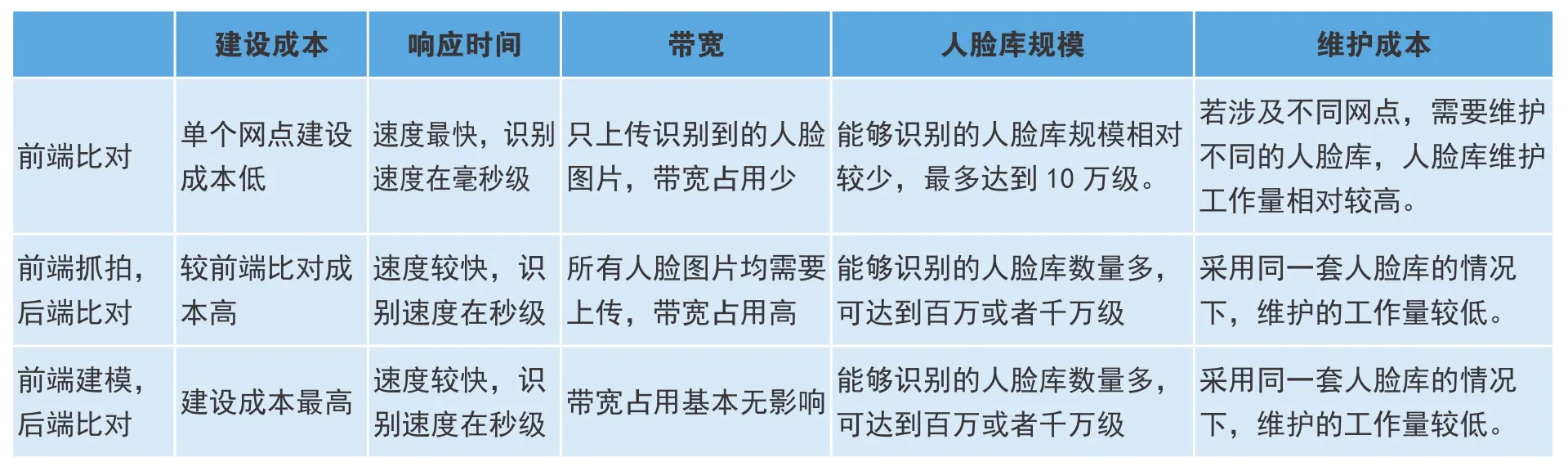

当前满足应用场景的系统架构主要为以下几种:

● 前端比对:即在网点本地即完成识别,识别后向后端直接传输比对结果以及人脸抓拍图片。

● 前端抓拍,后端比对:最常用的方式,前端网点传输人脸抓拍图片,后端进行比对。

● 前端建模,后端比对:接传输抓拍图片的模型数据,后端根据传输的模型进行识别。

以上每一种架构,各有优劣势,总结如下:

在实际项目过程中,能够明确建设场景时,可选择一种进行匹配,但若场景较为复杂时,一种架构无法覆盖项目中不同的需求,作为用户很难进行取舍。

解决方案

针对上述的问题,本文提出一种混合式人脸识别结构,整合前端抓拍,建模,前端识别与后端识别多种模式在同一架构中的客户识别解决方案。

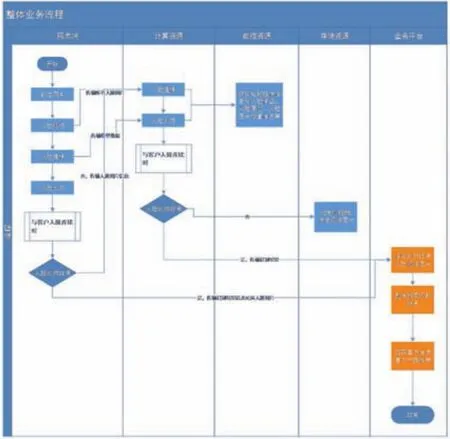

整套系统架构如下图所示,主要包括前端的抓拍,建模以及识别摄像机或者单元(只要考虑对前端普通摄像机的兼容性),后端包括计算资源,数据资源以及存储资源,以及整体呈现的业务平台。

前端抓拍,建模以及识别摄像机:当前摄像机可支持抓拍,建模或者识别功能,单个网点可根据实际的场景,选择不同的设备。

后端计算资源:根据前端传输的人脸图片或者人脸模型,进行相应的建模或者识别,输出识别结果。

后端存储资源:存储前端传输的人脸图片,以便后续可实现人脸图片的轨迹查询,甚至“一人一档”功能。

后端数据资源池:主要存储结构化数据,包括人脸模型,人脸属性信息等,同时显示人脸轨迹功能,一人一档等延伸功能。

业务流程

如图2所示,不同网点可按照实际的情况,选择传输人脸图片或者传输人脸模型数据,若网点本地有特别关注的客户,也可导入人脸库进行本地的识别,后端会根据传输的不同类型数据,进行相应的适配。

若前端传输模型数据时,在比对成功时,再从前端传输相对应的人脸图片进行显示。其余人脸图片均暂时存储在前端设备中,待网络显示,再传输至后端的存储资源模块中进行存储。

若前端比对前提下,只传输比对结果以及相对应的人脸图片至后端进行展现。待前端比对识失败后,再传输至后端,进行比对,若后端比对成功,后端可选择是否需要把该人脸库下发至前端设备中,以便下次可直接进行本地识别。

▲图2

方案价值

适应性强:此种系统解决方案下,可最大可能适应同一项目中不同场景下的需求,包括响应的及时性,节省带宽,前后端分离建设等。

灵活性强:此种系统解决方案下,系统可根据不同规模灵活选择,同时支持按照规模,不断进行扩展。

业务结合:本套系统充分考虑了实际业务的应用过程,前端识别可保证本网点最为关注的客户,能够优先被识别。同时与业务系统结合,可帮助网点人员及时开展针对性营销,提升客户体验。

金融数据服务

在实现客户识别的基础上,后端存储资源池汇聚了较多客户的结构化信息,包括客户的抓拍图片,客户在某个区域的停留时长,陌生客户的属性等信息,针对这些大量的数据进行聚类以及分析。例如网点获客:对陌生客户进行建档,在没有明确的客户信息基础上,可分析并存储该客户的属性,到达网点的频次,在网点内的停留时长等信息,进行归类,下一次客户再次进入网点时,第一时间即可触发客户信息,过往到达网点的次数等情况,网点人员可据此信息进行营销,把潜在客户发展为网点的客户。

总结

随着人脸应用系统的快速推广普及,银行网点业务以及架构相对复杂,单纯依赖前端识别和中心识别很难满足用户需求。本文所述的系统有机结合前端抓拍,建模以及识别和中心识别等多种识别方式,充分融合各自的优点,在有效控制成本的前提下,为不同场景提供最佳的识别方式,提升整体方案的适用性和系统的强壮性。

在结构化数据不断积累的过程中,对原始数据的清洗,加工,分析,标定以及聚合等,可对数据的资源进行分门别类,这样用户可根据具体不同的业务场景、资源描述属性、资源时效性等维度查找到自己想要的资源。多维数据的不断碰撞,可产生新的应用,例如陌生客户的频次分析,客户活跃地图等。

技术飞速发展,数据不断的累积,采用AI实现单个智能应用已非常成熟,当前已进入深化数据智能应用,使信息采集更迅捷、数据整合更高效、营销更精准,用数据推动银行网点实现精简人力,标准化服务,精确营销,合规管理成为大势所趋。