地方银行在金融供给侧结构性改革中的探索与实践

——基于2018年上市城商行年报分析

2019-07-23陆岷峰

陆岷峰,张 欢

(1.南京财经大学江苏创新发展研究院,江苏 南京 210046;2.南京银行紫金中心支行,江苏 南京 210018)

一、金融供给侧结构性改革助推城商行创新发展

(一)金融供给侧结构性改革与城商行发展系“天然耦合”

习近平在中共中央政治局第十三次集体学习时提出,要深化金融供给侧结构性改革,明确提出正确把握金融本质,优化融资结构和金融机构体系、市场体系和产品体系,增加中小金融机构数量和业务比重,改善小微企业和“三农金融服务”,缓解融资结构不合理问题,这意味着金融供给侧结构性改革将成为未来几年发展的“主基调”。金融供给侧结构性改革的目标不仅仅是去杠杆,更重要的是稳增长和防风险。[1]

近年来,互联网技术的进步催生了一批新的金融业态,利率市场化和金融脱媒持续推进,城商行长期依靠制度红利形成的利率优势难以为继。2018年,同业去杠杆和治理金融乱象持续推进,非标业务和同业业务的限制促使商业银行回归本源,深耕实体经济,服务小微企业,改善业务结构,提高贷款占比,加强科技投入,发展科技金融,重构核心竞争力。[2]

城商行长期服务于市民、社区和地方经济发展,在化解小微企业融资难、扩大金融服务半径和增加有效金融供给等方面有着积极作用,这与金融供给侧结构性改革要义十分契合。城商行作为国内金融体系中最具活力的商业银行,[3]根植于地方经济,天生具有普惠“基因”,2016年至2018年,商业银行总体小微企业贷款与总贷款占比维持在20%以上,股份制商业银行次之,国有商业银行最低,而城商行一直维持在40%以上,小微企业对其发展作用凸显(见图1)。另外,城商行具有“船小好调头”的优势,在推动金融供给侧结构性改革过程中阻力较小。

图1 不同类型商业银行2016-2018年小微企业贷款与总贷款占比

(二)城商行金融供给侧结构性改革成效初显

2018年,去杠杆依然是“关键词”,在金融供给侧结构性改革的背景下,城商行资产规模增长进一步放缓。2018年,城商行总体资产增速为8.27%,与2017年的12.34%增速相比,增速放缓趋势明显。具体到21家城商行而言,仅有5家城商行2018年总资产增速高于2017年,其余16家均有所下滑,天津银行和盛京银行2018年总资产增速为负数,盛京银行总资产增速放缓幅度最大,总资产增速下降18.21%(见图2)。

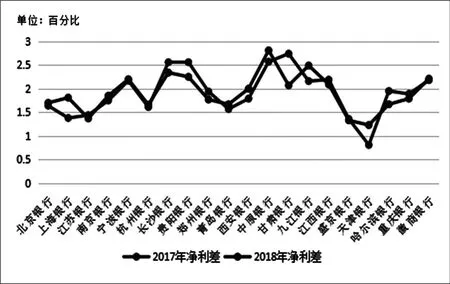

回归实体经济、化解小微企业融资难问题是深化金融供给侧结构性改革的重点内容。[4]2018年,城商行企业贷款与总资产占比为43.27%,相较2017年的37.81%有明显提升。从21家上市城商行年报来看,仅哈尔滨银行2018年贷款总额与总资产占比低于2017年水平,其余20家城商行2018年贷款总额与总资产占比均高于2017年水平。2018年,西安银行贷款总额与总资产占比最高,占比高达53.08%,盛京银行占比增幅最大,2017年占比为27.12%,2018年为38.22%,占比提高11.10%。21家城商行中,盛京银行2017年贷款总额与总资产占比最低,远低于行业平均水平(见图3)。2018年,城商行继续压缩表外业务,投资类业务占比继续下降,在披露2017年、2018年投资类资产与总资产占比数据的11家城商行中,与2017年相比,仅宁波银行和成都银行投资类资产与总资产占比有所上升,其余9家城商行投资类资产与总资产占比均有所下降(见图4)。城商行业务结构优化最直接的影响就是提高了净利差水平,在20家披露净利差数据的城商行中,11家城商行2018年净利差与2017年相比均有所提升,其中,上海银行提升水平最高,净利差提高了0.43%(见图5)。

图2 上市城商行2017、2018年总资产增速

图3 上市城商行2017、2018年贷款总额与总资产占比

图4 上市城商行2017、2018年投资类资产与总资产占比

图5 上市城商行2017、2018年净利差

二、城商行在金融供给侧结构性改革实践中遇到的挑战

(一)资产质量承压,风险防范能力亟需提升

金融供给侧结构性改革要求城商行增强实体经济服务能力,加大贷款业务占比,通过金融科技等新型技术缓解企业融资难、融资贵问题。[4]2018年,城商行贷款业务占比有所提升,净利差有所增长,但贷款业务的快速增长抬高了城商行不良贷款率。在21家上市城商行中,13家城商行不良贷款率发生变化,郑州银行不良贷款率从2017年的1.5%上升到2018年的2.47%(见图6),根据郑州银行年报数据显示,郑州银行2018年净利润遭遇断崖式下跌,增速为负数(-28.53)。为应对不良的攀升,城商行必须维持拨备覆盖率水平,但在经济下行的大背景下,用利润保持拨备覆盖率水平显得“力不从心”。据银监会官网数据显示,城商行2017年总体拨备覆盖率为214.48%,2018年仅为187.16%,在21家上市城商行中,中原银行拨备覆盖率降幅最大,拨备覆盖率下降高达52.91%,多家城商行拨备覆盖率临近150%监管红线。值得注意的是,宁波银行和南京银行拨备覆盖率远高于其余19家城商行,均高于400%(见图7),这得益于宁波银行和南京银行较低的不良贷款率水平。

图6 上市城商行2017、2018年不良贷款率

2018年,城商行开始回归本源,提高贷款业务占比,但此举也使得城商行不良贷款率上升。在金融供给侧结构性改革过程中,如何平衡风险和收益、在稳增长的前提下防范风险考验着城商行的“智慧”。

图7 上市城商行2017、2018年拨备覆盖率

(二)盈利能力下滑,核心竞争力亟需重构

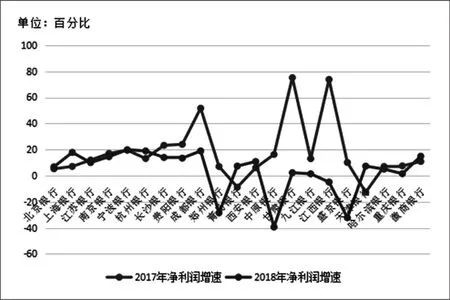

2018年,城商行净利差提高,这得益于城商行贷款收益水平的提升。从上市城商行披露数据来看,仅有2家城商行2018年贷款收益率高于2017年贷款收益率,其余上市城商行贷款收益率均有所下滑(见图8),但城商行净利润增速并未“同频共振”。在21家上市城商行中,仅有7家城商行2018年净利润增速高于2017年净利润增速,江西银行2017净利润增速高达73.72%,但2018年净利润断崖下滑至负增长(见图9)。贷款业务的快速扩张导致不良水平上升,侵蚀了利润空间,直接影响城商行的盈利能力。据银监会官网数据显示,城商行2018年总体ROA为0.74%,较2017年0.83%的水平有明显下滑,从全部披露的21家城商行年报来看,12家城商行ROA水平有所下降,中原银行ROA下滑幅度最大,直接从2017的0.82%下降至0.41%(见图10)。

2018年,城商行盈利能力明显下滑,城商行作为服务小微企业的“主力军”,为改善小微企业融资环境,将增加贷款业务比重,未来几年,信贷资源将进一步向小微企业倾斜。城商行科技运用水平低,且同质化严重,如何更好开展小微业务、打造核心竞争力、提升盈利能力已成为城商行必须面对的课题。[5]

图8 上市城商行2017、2018年贷款收益率

图9 上市城商行2017、2018年净利润增速

图10 上市城商行2017、2018年ROA

(三)“内忧外患”,发展思路亟需转变

金融供给侧结构性改革提出优化融资结构和金融机构体系、市场体系和产品体系。对城商行而言,近些年,随着新金融的崛起,城商行业务外来竞争日益激烈,金融供给侧结构性改革侧重发展资本市场,提高直接融资比例,降低以商业银行为主的间接融资比例,金融脱媒进程将进一步加快,城商行传统贷款业务将会受到严峻挑战。[6]金融供给侧结构性改革提出增加中小金融机构数量和业务比重,以民营银行为例,自2014年民营银行试点启动以来,截至2018年底,我国共有17家民营银行开业运营,未来民营银行也将会是城商行重要的竞争对手。在外部金融脱媒进程加快和内部行业竞争加剧的背景下,城商行亟需转变发展思路。

长期以来,城商行一直致力于打造“金融超市”以满足综合化经营战略。目前,仅有北京银行、上海银行、南京银行、宁波银行等几家牌照较为齐全(见表1)。与国有商业银行和股份制商业银行相比,城商行金融牌照较少、综合化经营起步较晚、处于竞争劣势,面对金融供给侧结构性改革背景下复杂的内外竞争环境,城商行必须根据自身实力,审慎打造“大而全”的发展战略。

表1 上市城商行综合化经营情况

三、金融供给侧结构性改革背景下城商行应对策略

(一)“因地制宜、因时而变”,走差异化发展之路

金融供给侧结构性改革提出优化融资结构,加快金融脱媒进程,降低以商业银行为主的间接融资比例,提高以股票市场为主的直接融资比例,如此城商行传统业务将会面临激烈竞争,城商行必须主动应对,寻求突破。长期以来,城商行力图打造“大而全”的综合金融服务商,通过综合化经营来打破业务边界,拓宽业务渠道,满足客户多层次、宽领域、全方位的金融需求,以此来打造核心竞争力。但与大型商业银行相比,城商行综合化经营处于明显劣势地位。金融供给侧结构性改革明确指出要化解小微企业融资难题,推进普惠金融发展。与国有商业银行和股份制商业银行相比,城商行天生具有普惠基因,对地方经济和小微企业更加“了解”,[7]在小微业务领域具有明显优势。城商行可坚持“小而美”发展战略,发挥自身优势和特点,深耕地方经济,为小微企业提供“一揽子”金融服务,打造核心竞争力。以江苏银行为例,2018年11月,李克强总理视察江苏银行网点,充分肯定了其在化解小微企业融资难、贵问题中的做法。江苏银行积极探索机制共建、资源共享、风险共担的多样化合作路径,率先推出“星系列”科创金融产品和“融旺乡村”金融服务,科技贷款总量居全省第一。[8]

(二)加强科技投入,走创新驱动发展之路

金融供给侧结构性改革促使城商行回归本源,提高贷款业务占比。2018年,城商行不良贷款率攀升,究其原因是由于小微企业缺乏抵质押担保,城商行很难实现对小微企业信用肖像的完整刻画,导致贷款利率与风险承受能力不匹配。随着互联网技术的进步,大数据、云计算、区块链、物联网等新兴技术蓬勃发展,为各行各业创新发展提供了契机。以区块链技术为例,区块链技术能解决数据存储、无法共享、易篡改、无法溯源和高成本等问题,创建了人与数据之间的信任机制,而小微企业融资难的实质就是信息不对称导致贷款风险难以把控,区块链恰好解决了小微企业贷款中信息不对称及其引发的道德风险和逆向选择等问题,可通过区块链技术完善小微企业贷前调查、贷中监测、贷后处理,降低贷款风险。[9]此外,城商行可通过加强科技投入来创新金融产品,满足小微企业金融服务需求。以南京银行为例,南京银行通过不断优化、创新推出五“鑫”品牌:面向小企业的“鑫活力”;面向科技型企业的“鑫智力”;面向文化企业的“鑫动文化”;面向微型企业和个体工商户的“鑫微力”;助力农业发展的“鑫星农业”。

(三)培养专业人才队伍,走人才支撑发展之路

金融供给侧结构性改革要求城商行通过加强科技投入来化解小微企业融资难问题,创新金融产品来满足客户金融需求,这需要懂会计、金融、计算机、法律等知识的复合型人才。与国有商业银行和股份制商业银行相比,城商行专业型人才队伍建设较为落后,亟需加强人才队伍建设,为深化金融供给侧结构性改革提供智力支持。[10]具体可通过“内引外训”的方式加强人才队伍建设。“内引”,城商行可直接以高薪或者股权激励的方式从国内外具有丰富金融科技和小微企业信贷业务实践经验的机构引进相关专业人才;“外训”,对部分城商行而言,“内引”的成本较高,城商行可挑选高素质的内部员工到国外科研高校、普惠金融从业机构或者金融科技公司进行学习深造,以提高其专业知识和实践操作技能。