央企董事会试点:治理规范影响国企创新吗?

——来自国有上市公司的经验证据

2019-07-05

(石河子大学经济与管理学院,新疆石河子832000)

一、引言

尽管现代公司治理制度已初步建立,但中央企业董事会内部权力配置长期处于政企合一的“行政权决定经济权”模式[1],使得国有上市公司的治理结构与公司经营严重受掣于政府行政力量的影响,导致双重效率损失[2]。为此,国资委于2004年6月对中央企业实施规范董事会建设工作,通过高效、科学的董事会构建,以充分发挥强化为股东创造价值的治理初衷。就试点效果而言,一种观点认为董事会试点成绩明显,不仅央企自身的治理结构得到实质性的改善,而且作为控股股东,央企在降低控股企业两类代理问题、促进绩效等方面也发挥了积极作用[3-4]。另一种观点则认为,央企董事会试点中存在外部董事沦为“花瓶”、董事会“有限职权”、双重董事会等问题,企业的诸多治理问题并未得以遏制[5-6]。鉴于此,本文在经济发展方式由要素驱动转为创新驱动的大背景下,从国有上市公司创新的视角为央企董事会试点的成效分歧提供可能的解释。

那么,控股股东的董事会建设为什么影响国有上市公司的创新水平?依据代理理论,控股股东具有“治理效应”,其有动机、有能力对企业的经营活动进行有效监督,约束管理层的自利行为,并对公司价值产生正的影响[7-8]。同时,为获取控制权私有收益,控股股东也会利用关联交易、盈余管理等方式侵占企业利益,损害公司价值[9-12]。作为控股股东,央企固有的治理缺陷是掣肘国有上市公司创新的关键所在。一方面作为国有产权多层委托代理链条中的一个代理者,央企本身存在代理问题[14],使其对国有上市公司监督乏力,滋生管理层自利行为,致使经理人因创新意愿低下而不愿开展风险高、不确定性大且耗费大量个人精力的创新活动。另一方面,在缺乏股东会和董事会的情况下,政府为实现政治目标而对央企实施股东职权时极易带来行政干预,扭曲央企的经营目标,使央企更多的实施对控股国有上市公司的利益侵占[4,15]与政策性负担的转嫁。毋容置疑,这极大损害了企业的自生能力,造成业绩与创新的双重效率损失[16-18]。此外,央企具有行政色彩的“内部人控制”也为这一利益侵占提供了便利[4]。

董事会试点能够优化央企的治理结构,规范国有上市公司股东权利,从而弱化因控股股东治理缺陷而对国有上市公司创新的负面影响。具体而言,一方面,央企董事会试点通过外部董事的引入缓解了央企因代理人身份而具有的代理问题,强化了央企作为控股股东对国有上市公司的监督,抑制了国有上市公司管理层自利行为,增强其创新意愿,使其开展更多有利于企业价值最大化的创新活动;另一方面,国资委通过部分职权下放将企业的决策权真正交给央企董事会,减少了政府干预,有助于缓解央企对国有上市公司利益侵占与政策性负担转嫁,释放企业经济资源,使得国有上市公司将更多的资源用于企业创新。

本文基于国有上市公司2003—2015年的数据,采用双重差分模型检验了央企董事会试点之于国有上市公司创新的影响、作用机制及横截面异质性。结果发现,样本期间内,实施央企董事会试点的处理组样本企业的创新水平提升幅度显著大于控制组企业。这表明,央企董事会试点对于国有上市公司创新具有正向促进作用。尽管理论分析表明,董事会试点下央企治理结构的优化,存在强化监督、缓解管理层自利;弱化利益侵占、降低政策性负担两条路径促进国有上市公司创新水平的提升,但机制检验表明,现阶段下,国有上市公司创新水平的提高主要源于央企政策性负担转嫁的减少。进一步考虑企业个体层面的异质性发现,试点前国有上市公司受控股股东治理缺陷的负面影响越大(央企持股比例较低、金字塔层级较高、竞争性企业及所在地市场化水平较低),董事会试点的“增量”治理作用越显著,企业创新水平提升越明显。

本文可能的贡献有以下三个方面。第一,为央企董事会试点实施的积极效果提供了证据。央企董事会试点自实施以来争议不断[3-6],李文贵等(2017)[4]学者填补了相关实证研究的空白。本文从创新的视角实证检验了央企董事会试点实施的积极效果,为进一步推进和完善央企的规范董事会建设工作提供了经验证据。第二,丰富了公司治理与创新领域的相关研究。现有关于公司治理与创新的研究大多基于企业本身[19-21],本文基于董事会试点验证了央企作为控股股东,其规范董事会建设对国有上市公司创新水平的正向促进作用。从控股股东的视角丰富了公司治理与企业创新的相关研究。第三,为国有上市公司创新效率低下提供了新的可能的解决路径。关于国企创新低效的问题一直以来备受诟病,学者们从民营化的视角为其寻找解决方式,本文基于央企董事会试点这一政策,实证检验表明,央企公司法人治理结构完善有助于其更好发挥控股股东职能,促进国有上市公司创新水平提升。本文的研究结论为提升我国国有上市公司创新水平提供了一条可能的解决路径。

二、理论分析与研究假设

(一)央企董事会试点与国有上市公司创新

2004年6月国资委确立通过先试点再逐步铺开的渐进化策略实施国有独资企业规范董事会建设工作,自2005年宝钢集团、神华集团等首批试点企业建立规范董事会以来,始终通过实施规范董事会建设、外部董事制度以及董事会报告制度三大举措践行着强化为股东创造价值的治理初衷。总体而言,试点初步解决了两大层面的问题[4]。第一个层面是明晰了政企关系、缓解了政府干预问题,把企业的决策权真正交给董事会,使企业真正成为一个独立的市场主体。国资委职能也逐步从监管向股东转变,间接参与影响企业发展战略与决策。第二个层面是优化了央企内部公司治理结构。央企规范董事会建设,尤其是外部董事制度及专门委员会的建立,一则解决了国有企业出资人虚置问题,实现了出资人层层到位;二则解决了国企突出的“一把手”体制问题,化解企业决策风险。

而作为国有上市公司的控股股东,央企内部治理结构的规范化与独立性的增强会强化其对控股公司的股东权利履行,影响国有上市公司的创新水平。具体而言,一方面,董事会试点内部治理结构的完善能够缓解央企因代理人身份而对国有上市公司监管乏力问题[4],强化央企对下属公司的监督动力,抑制国有上市公司经理人因自利保守而导致的创新效率损失问题,从而促进国有上市公司的创新水平提高。另一方面,政府为实现政治目标而带来的行政干预会扭曲央企的经营目标,使其对下属公司实施更多的利益侵占,这极大挤占了国有上市公司从事创新活动所需的资源水平。且央企“一把手”体制形态为这一利益侵占提供了机会。而董事会试点的实施,通过政企关系的明晰、政府干预的缓解及治理结构的优化一定程度上减少了对央企的行政干预,从而抑制了央企对下属企业的利益侵占与政策性负担的转嫁,从而有利于释放企业创新资源,使其开展更多有利于股东价值最大化的创新活动。由此提出假设1。

H1央企董事会试点的实施促进了国有上市公司创新水平的提升。

(二)央企董事会试点对国有上市公司创新的影响机理

1. 创新意愿:基于管理层自利视角

现有的产权理论与转轨经济的证据表明,国有上市公司确实存在不容忽视的创新效率损失[17-18]。由于经营目标多元化、产权主体虚置、多层委托代理关系的存在,经理人往往出于自利动机选择更为保守的投资策略,导致企业经营目标的短期化,不愿意开展风险高、专业性强、更为复杂且需要耗费大量个人精力的创新活动[21]。

理论上讲,控股股东对企业的代理问题具有重要影响[11]。控股股东有动力和能力对企业的经营活动进行监督,减少企业管理层的偷懒和寻求私利的行为,促进其开展有益于公司价值最大化的创新活动。首先,央企规范董事会建设有助于缓解央企因只是国有产权多层委托代理链条里的一个代理者而产生的代理问题[4]。通过科学、高效、规范的董事会建设,优化央企内部治理结构,缓解央企对国有上市公司监管乏力问题,强化其监督意愿,抑制下属公司管理层自利行为,强化其创新意愿。其次,规范董事会建设可以通过占董事会半数以上的外部董事对企业经营活动的参与、决策与监督,及各类专门委员会将央企内部决策权与执行权的分离等举措缓解央企因政企合一的治理模式所导致的内部人控制问题,强化公司治理的独立性与规范性,使其更好发挥控股股东的监督作用。

2. 创新资源:基于政策性负担视角

已有研究认为,中国情境下国有企业因承担了政策性负担而丧失了“自生能力”,导致业绩及创新的双重效率损失[16-17]。进一步而言,政府对企业政策性负担的转嫁增加了企业的资本成本及资源占用,对创新活动形成“挤出效应”,显然不利于企业创新活动的开展。此外,政府如何顺利实现向国有企业摊派政策性负担呢?一个常见的解释是人事控制,即政府掌握着国有企业经理人的任免权,并凭借该权力向企业摊派各种政策性负担[22-23]。

在央企董事会试点改革中,国资委等政府机构通过对央企董事会的职权下放,把企业的经营自主权真正交到企业手中,再加之各试点企业专门委员会的成立,使企业逐渐成为独立的市场主体,从而形成更为科学的决策体制和权利制衡机制。这将在一定程度上直接减少政府对央企以及国有上市公司经营活动的行政干预,也会因增加政府干预企业的成本而间接减少行政干预意愿,降低国有上市公司政策性负担;其次,央企规范董事会建设使其掌控对国有上市公司部分管理层的选聘权,这在一定程度上抑制了国资委等政府机构通过人事控制、晋升激励等方式对国有上市公司管理层“政策性负担”承担的隐性激励作用。央企董事会试点实施后,企业的自主决策能力和主导性得到加强,国有上市公司的经营目标得到纯化,同时央企董事会理性经济人属性的强化会增加政府干预上市公司的难度和成本,缓解国资委等政府机构政策性负担转嫁的意愿和能力,释放政策性负担对企业经济资源的挤占,使企业能够将更多的经济资源留在企业内部,有利于其缓解资金约束,开展更多的创新活动。

基于上述分析,提出如下有待检验的核心假设2。

H2a央企董事会试点能够缓解国有上市公司管理层自利行为、增强创新意愿,促进其创新水平提高;

H2b央企董事会试点能够降低国有上市公司政策性负担、释放创新资源,促进其创新水平提高。

(三)央企董事会试点与国有上市公司创新:横截面差异

同一家央企一般控股多家国有上市公司,股权结构是影响央企董事会试点成效的重要因素。一方面,相对集中的股权结构具有重要的治理作用[24]。控股股东持股比例越高,越有动机、有能力约束管理层的自利行为[8],若央企持股国有上市公司比例较低,那么中小股东“搭便车”的行为就会分享控股股东的监管收益,降低央企的监管意愿。此外,出于控制权收益最大化的考量,无论是政府机构还是管理层都可能会降低为了实现政治目标而对国有上市公司的负面影响[4]。这一情境下,央企持股比例越高,国有上市公司创新水平受央企治理结构的负面影响较小,董事会试点的“增量”治理作用相对有限。另一方面,相对集中的股权结构也被认为会带来更严重的控股股东代理问题[25]。不仅以牺牲上市公司价值为代价进行资金占用、关联交易、盈余管理等活动[9,10,26],而且极易以人事控制的方式将其受到的政治目标转嫁给下属的国有上市公司,抑制企业创新活动开展。这一情形下,央企持股国有上市公司比例越高,董事会试点对这一代理问题及侵占效应的治理作用越明显,企业创新水平的提升越显著。据此,本文提出竞争性假设3。

H3a央企董事会试点对国有上市公司创新的正向作用在央企持股比例更高的企业中更为显著;

H3b央企董事会试点对国有上市公司创新的正向作用在央企持股比例更低的企业中更为显著。

金字塔层级是控股股东控制下属公司的重要组织形式[11],央企也不例外。基于利益攫取的视角,金字塔层级越多,控制权和现金流权的分离越易带来控股股东的“掏空”行为,使其进行利益侵占与政策性负担转嫁[27]。其次,金字塔层级的增加将降低信息传递效率,增加控股股东监督成本,增大监督难度,进而加剧内部人的代理问题,增强管理层自利动机与行为[28]。概而言之,金字塔层级的增加可能加剧国有上市公司两类代理问题,导致其因经济资源的挤占与管理层自利行为而创新低下。这一情景下,董事会试点通过央企内部治理结构优化而带来的“增量”治理效果愈明显。据此,本文提出假设4。

H4相对而言,央企董事会试点对国有上市公司创新的正向作用在金字塔层级更多的企业中更显著。

按企业主营业务的垄断属性划分,国有上市企业可以划分为垄断性和竞争性。垄断性国有上市公司处于关系国计民生的重要行业和关键领域,由于其特殊性,必须保持国有资本控股地位。现阶段,垄断性国有上市公司本质上都属于行政垄断[29],其依靠政府的行政保护才形成了垄断壁垒,因而其生产经营活动完全“行政化”,具有非市场化的特征。而竞争性国有上市公司则可以归于一般盈利类,属于市场中的竞争领域企业,理论上不存在任何特权,与其他所有制企业处于平等竞争的地位。因而竞争性国有上市公司创新水平的高低更多受公司治理水平的影响。具体而言,相比于垄断性国有上市公司的高利润回报,竞争性国有上市公司盈利水平相对更低,政府干预带来的政策性负担对企业资源挤占现象更为严重;其次,竞争性国有上市公司相较于垄断性国有上市公司委托代理链条更长,政府对其高管难以实现有效监督,在监督不完善时,其会选择更为保守的投资策略而更少的开展不确定性更高、风险更大的创新活动,因而其创新意愿更弱。据此,本文提出假设5。

H5相较于垄断性国有上市公司,央企董事会试点对竞争性国有上市公司创新水平的正向作用更显著。

中国情境下地区市场化发展不平衡性使得上市公司所处的治理环境也千差万别。在市场化进程较高的地区,政府干预的动机与能力较弱,政府监管的独立性增强;同时,非国有经济发展程度越高,产品和要素市场越发达,企业面临的竞争越强,可以用来监督企业经理的市场信息也越充分[30]。此外,市场化进程越高,中介机构发育和法律执行效果越好,企业面临的内外部监督越强烈,企业的公司治理水平相应越高,越有可能专注于企业价值的提升而更多从事于企业创新活动。相较于市场化水平较高的地区,国有上市公司所处的地区市场化水平越低,一方面政府干预的成本越低,政府通过控制企业承担社会目标的动机就越强,对企业创新资源的挤占越明显;另一方面市场化水平越低,国有上市公司面临的外部监管与竞争压力越小,管理层自利的动机越强,创新意愿越低。因此,相对来讲市场化进程越低,企业治理水平越差,央企董事会试点的“治理”作用发挥越明显,对国有上市公司创新的促进作用也就越显著。据此,本文提出假设6。

H6相对而言,企业所在地市场化进程越低,央企董事会试点对国有上市公司创新的正向作用越显著。

三、研究设计

(一)样本和数据

考虑国资委的成立时间,本文选取研究期间是2003—2015年。基于国资委各官方网站、各中央企业的官方网站、巨潮资讯、以及百度等搜索引擎手工收集关于中央企业董事会试点名单及其实际实施年份。宝钢等第一批试点企业2005年才真正实施建设规范董事会工作会议,为此,本文将2005—2013年间实施董事会试点的中央企业控股的国有上市公司定义为“处理组”,在此期间未实施或在2014年及其之后年度实施董事会试点的央企控股的国有上市公司定义为“控制组”。其余数据均来自CSMAR及Wind数据库。为防止样本期间内不确定因素的变化以及更好的检验央企董事会试点的成效,本文采用平衡面板数据进行实证处理。检验时,删除了样本期间内发生民营化以及控制权发生变更、企业主要财务数据缺失、资产负债率大于1的样本,并对主要连续变量进行1%水平的Winsorize处理,最终得到2 644个有效观测值。本文的统计分析软件为Stata14.0。

(二)模型设定和变量定义

本文主要采用双重差分模型(DID)分析央企董事会试点对国有上市公司创新的影响。参考余明桂等(2016)[31]、李文贵等(2017)[4]、盛丹等(2016)[32]等学者的做法设定待检验模型

Creativei,t=α+β1Treati,t*Posti,t+β2Treati,t+ΣControli,t+εi,t

(1)

其中,i表示国有上市公司,t表示年份;Creative表示企业创新,考虑到研发活动(创新投入)不确定性特征,用创新产出(专利申请数)衡量企业创新水平。然而国有企业的创新活动可能是“面子工程”而非“真才实干”,因此,参考黎文靖和郑曼妮(2016)[33]等学者的做法,用实质性创新,即发明专利(LnInv)表示企业创新水平,用非发明专利(LnPat)与专利申请总量(LnPatZ)做稳健性检验。Treat为分组虚拟变量,其中若中央企业在2005—2013年间实施了董事会建设工作,则其控股的国有上市公司取值为1;若央企在2014年及其之后年度实施以及未实施董事会试点工作,则其控股的国有上市公司取值为0。Post为试点时间虚拟变量,央企召开规范董事会试点工作会议的当年及其之后年度赋值为1,否则为0。在此,着重关注交互项Treat*Post的系数β1,其反映央企董事会试点实施对国有上市公司创新的影响情况。Control是系列控制变量。根据以往文献[31,34-36],主要控制了公司规模Size;托宾Q值;现金流Octa;固定资产比例Ppeta;资产负债率Lev;总资产收益率Roa;公司年龄Age;员工平均工资Staffwage;融资可得性Bankloan;企业成长性Growth等变量。此外,还控制了年度和行业固定效应。详见表1变量定义表。

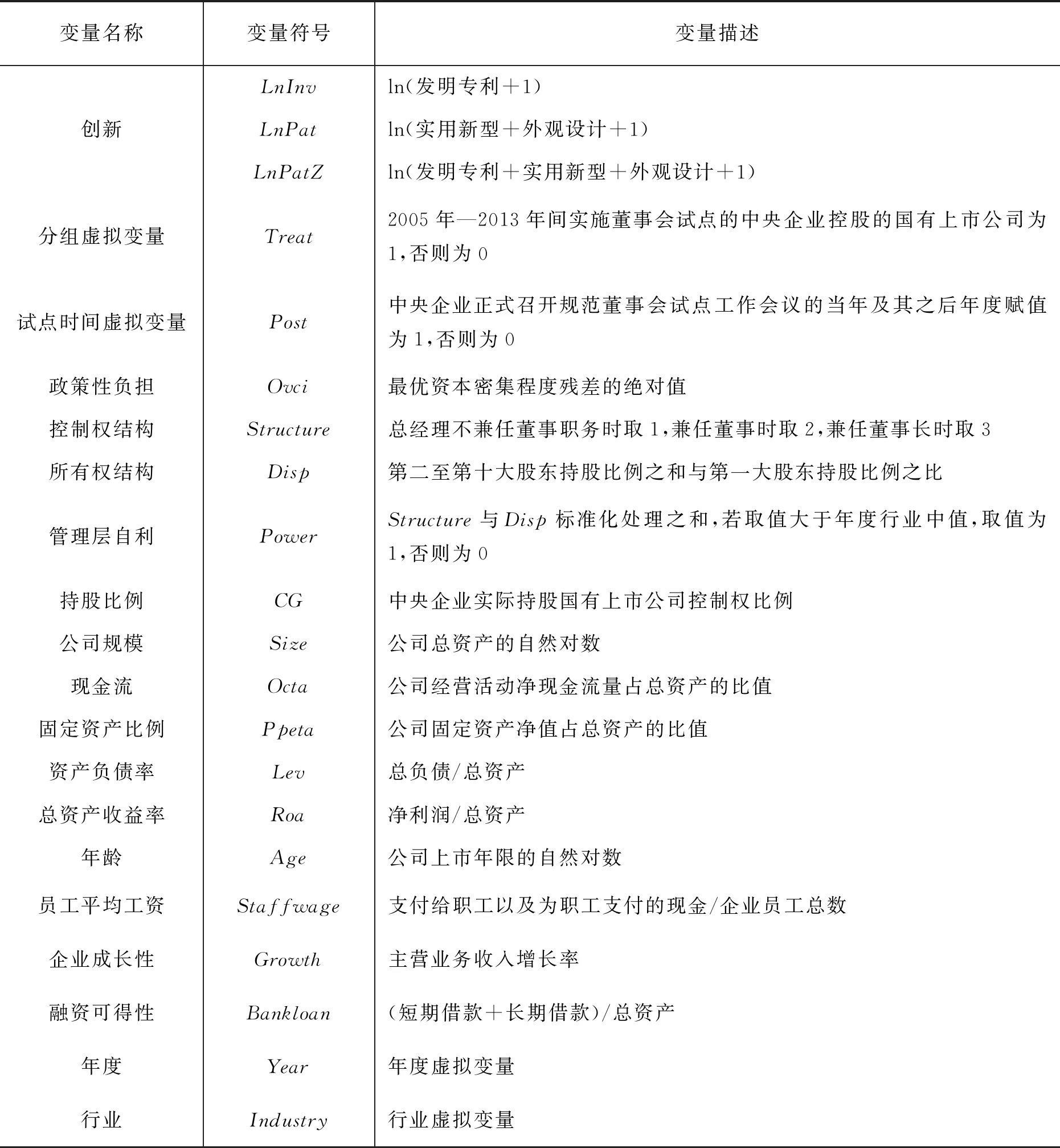

表1 变量定义表

变量名称变量符号变量描述LnInvln(发明专利+1)创新LnPatln(实用新型+外观设计+1)LnPatZln(发明专利+实用新型+外观设计+1)分组虚拟变量Treat2005年—2013年间实施董事会试点的中央企业控股的国有上市公司为1,否则为0试点时间虚拟变量Post中央企业正式召开规范董事会试点工作会议的当年及其之后年度赋值为1,否则为0政策性负担Ovci最优资本密集程度残差的绝对值控制权结构Structure总经理不兼任董事职务时取1,兼任董事时取2,兼任董事长时取3所有权结构Disp第二至第十大股东持股比例之和与第一大股东持股比例之比管理层自利PowerStructure与Disp标准化处理之和,若取值大于年度行业中值,取值为1,否则为0持股比例CG中央企业实际持股国有上市公司控制权比例公司规模Size公司总资产的自然对数现金流Octa公司经营活动净现金流量占总资产的比值固定资产比例Ppeta公司固定资产净值占总资产的比值资产负债率Lev总负债/总资产总资产收益率Roa净利润/总资产年龄Age公司上市年限的自然对数员工平均工资Staffwage支付给职工以及为职工支付的现金/企业员工总数企业成长性Growth主营业务收入增长率融资可得性Bankloan(短期借款+长期借款)/总资产年度Year年度虚拟变量行业Industry行业虚拟变量

四、实证结果与分析

(一)变量描述

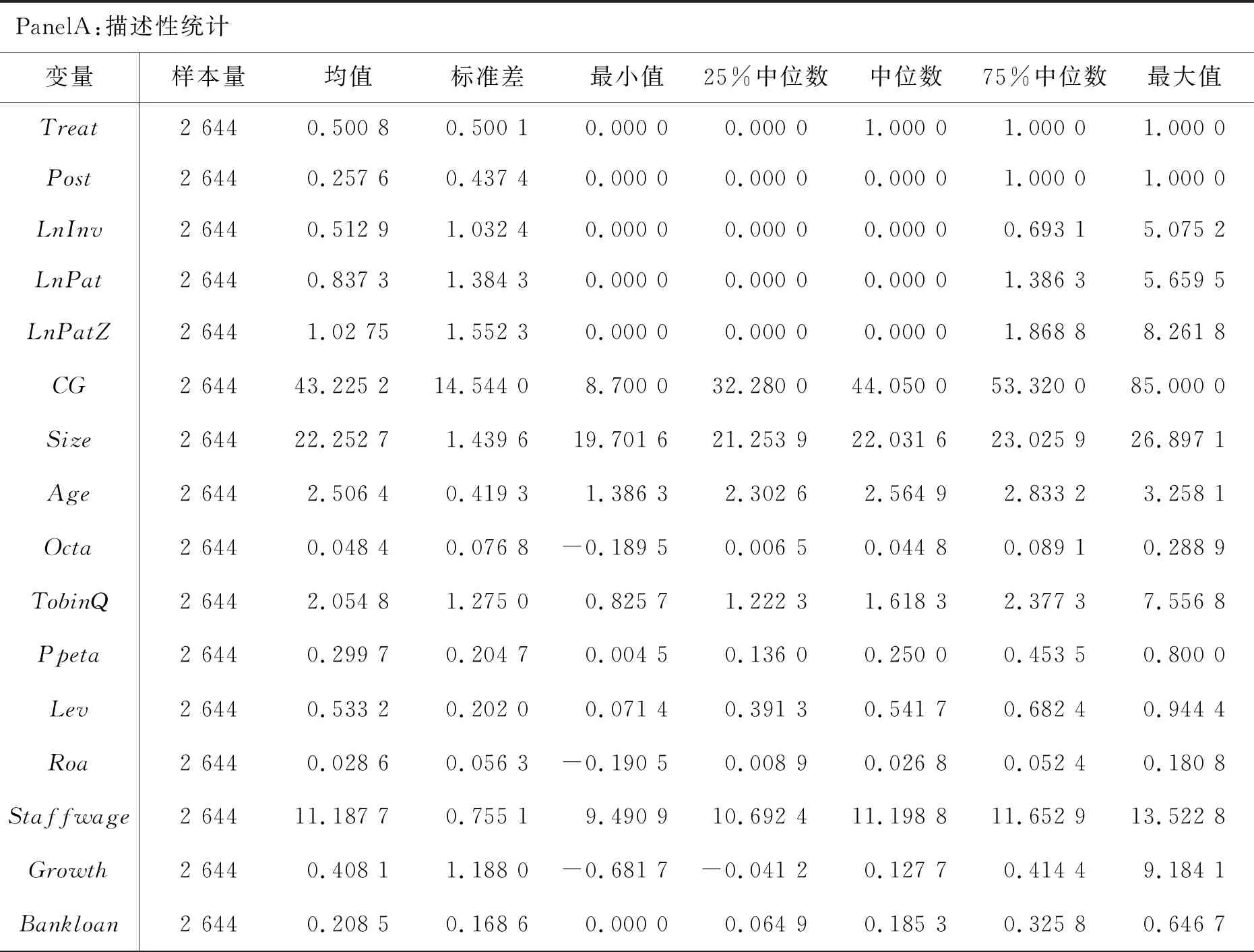

表2报告了主要变量的描述性统计特征。Treat均值为0.500 8,表明样本组中控股股东实施了央企董事会试点的国有上市公司占比50.08%;在这部分实验组中,央企董事会试点实施之后的样本为25.76%。以发明专利衡量的企业创新水平LnInv最小值为0,最大值为5.075 2,平均值为0.512 9,表明即使同为央企控股的国有上市公司,不同企业间创新水平存在较大差异;非发明专利LnPat与专利总量LnPatZ结果类同。CG为央企实际持股国有上市公司控制权比例,其均值为43.23%,从极值上看企业间差异明显,但P25中位数值为32.28%,表明总体来讲央企持股国有上市公司实际控制权的比例相对较高。

表2PanelB为差异性检验。相对于未实施央企董事会试点的企业,试点的国有上市公司无论是发明专利LnInv、非发明专利LnPat还是专利总量LnPatZ均有显著的提升。就实施央企董事会试点的处理组企业而言,试点前后企业的发明专利均值从实施前的0.522提高到0.678;非发明专利创新均值从0.759提高到1.306;专利总量均值从实施前的0.958提高到1.503。均值的单变量差异性检验结果表明,相较于未实施央企董事会试点的国有上市公司,实施央企董事会试点的国有上市公司企业创新水平相对更高。进一步而言,相比于试点实施前,央企控股上市公司在董事会试点实施后企业创新水平更高。

表2 变量描述

PanelA:描述性统计变量样本量均值标准差最小值25%中位数中位数75%中位数最大值Treat2 6440.500 80.500 10.000 00.000 01.000 01.000 01.000 0Post2 6440.257 60.437 40.000 00.000 00.000 01.000 01.000 0LnInv2 6440.512 91.032 40.000 00.000 00.000 00.693 15.075 2LnPat2 6440.837 31.384 30.000 00.000 00.000 01.386 35.659 5LnPatZ2 6441.02 751.552 30.000 00.000 00.000 01.868 88.261 8CG2 64443.225 214.544 08.700 032.280 044.050 053.320 085.000 0Size2 64422.252 71.439 619.701 621.253 922.031 623.025 926.897 1Age2 6442.506 40.419 31.386 32.302 62.564 92.833 23.258 1Octa2 6440.048 40.076 8-0.189 50.006 50.044 80.089 10.288 9TobinQ2 6442.054 81.275 00.825 71.222 31.618 32.377 37.556 8Ppeta2 6440.299 70.204 70.004 50.136 00.250 00.453 50.800 0Lev2 6440.533 20.202 00.071 40.391 30.541 70.682 40.944 4Roa2 6440.028 60.056 3-0.190 50.008 90.026 80.052 40.180 8Staffwage2 64411.187 70.755 19.490 910.692 411.198 811.652 913.522 8Growth2 6440.408 11.188 0-0.681 7-0.041 20.127 70.414 49.184 1Bankloan2 6440.208 50.168 60.000 00.064 90.185 30.325 80.646 7

PanelB:差异性检验未实施央企董事会控制组实施央企董事会试点处理组差异性检验变量样本量均值样本量均值MeanDiffLnInv1 3200.4231 3240.602-0.179***LnPat1 3200.6341 3241.049-0.407***LnPatZ1 3200.8161 3241.238-0.421***央企董事会试点实施前央企董事会试点实施后差异性检验变量样本量均值样本量均值MeanDiffLnInv6430.5226810.678-0.156**LnPat6430.7596811.306-0.548***LnPatZ6430.9586811.503-0.545***

注:***、**和*分别表示1%、5%和10%的显著性水平,下同。

(二)央企董事会试点对国有上市公司创新影响

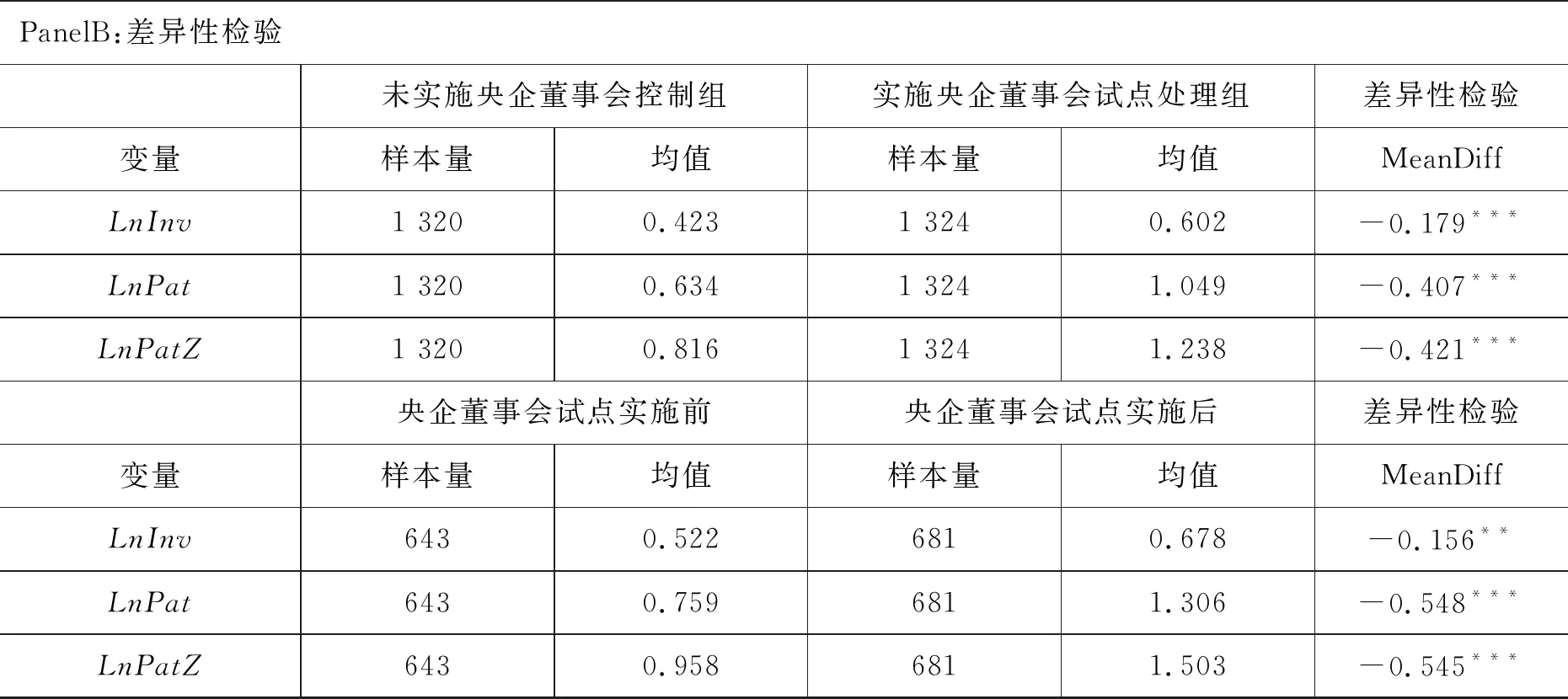

表3汇报了模型(1)央企董事会试点与国有上市公司创新的基本回归结果。列(1)-(4)分别加入控制变量、行业和年份固定效应的回归结果,可见央企董事会试点Treat*Post与国有上市公司创新LnInv的回归系数均为正,且至少在5%的显著性水平下显著。这表明,央企董事会试点促进了国有上市公司的创新水平提升。此外,为克服可能存在的不随时间变化的遗漏变量问题,采用固定效应模型重新回归(见列(5)),基本结果不变。

(三)稳健性检验

为了保证研究结论的稳健性,进行如下检验。

1.平衡趋势检验

使用双重差分的前提在于,早进行央企董事会试点的企业与晚进行央企董事会试点的企业(含未进行)在试点实施前的创新水平应该不存在系统差异,或即使存在差异,两者发展趋势应该具有一致性。为此借鉴Moser和Voena(2012)[57]及郭峰和熊瑞祥(2017)[38]等学者的做法,验证这一平行性假说是否满足。具体设定模型如下

Creativei,t=α+β1Yeart+β2Treati,t+β3Treati,t*Yeart+ΣControli,t+εi,t

(2)

其中,Year为年度变量,其余设定与模型(1)相同。具体而言,逐年递进排除当年及其之前年度实施央企董事会试点的样本,比较央企董事会试点实施前处理组与控制组是否存在差异。检验结果见表4PanelA,可见,样本年度里Treat*Year的系数均不具显著性,即表明试点实施前,两组样本的创新水平没有明显系统性差异,满足平衡趋势检验。

2.衡量企业创新的其他指标

借鉴黎文靖和郑曼妮(2016)[33]、钟昀珈等(2016)[39]等学者的研究,分别以非发明专利LnPat与专利申请总量LnPatZ作为国有上市公司创新的衡量指标。结果见表4PanelB,基本结果依旧稳健。

3.安慰剂检验

尽管中央企业实施规范董事会建设是一个时间错列的多元外生冲击,但仍然可能存在一些无法观测到的变量而非央企董事会试点导致了国有上市公司创新的变化。因此,使用安慰剂检验尝试解决这一问题。这一方法来自Cornaggia等(2015)[40],其基本思路是,如果真的存在遗漏变量问题,人为改变试点实施的样本范围之后,上述结论将依然存在。把分组变量Treat和股票代码Stkcd随机匹配,组成一套虚拟的数据,然后进行回归(为保证随机性,对上述过程进行多次重复实验),结果如表4PanelB所示。可以看到,此时解释变量不再显著,说明不存在影响国有上市公司创新的遗漏变量。

表3 央企董事会试点与国有上市公司创新

变量创新(LnInv)OLSFE(1)(2)(3)(4)(5)Treat0.098 6**(2.057 2)0.028 1(0.604 9)-0.068 0(-1.433 2)-0.027 5(-0.576 1)—Treat*Post0.156 1**(2.565 1)0.171 8***(2.889 5)0.119 1**(2.043 6)0.135 3**(2.297 5)0.167 9***(3.639 0)Size—0.264 3***(10.565 8)0.244 1***(10.206 1)0.254 4***(10.718 1)0.121 8***(3.909 2)Age—-0.466 6***(-8.256 1)-0.342 7***(-6.148 8)-0.093 1(-1.451 5)0.3503**(2.452 0)Octa—-0.056 1(-0.247 4)0.035 0(0.160 2)0.203 7(0.981 8)0.069 7(0.348 5)TobinQ—0.058 6***(3.782 8)0.029 6**(2.003 2)0.055 4***(3.267 0)0.042 6**(2.546 0)Ppeta—-0.437 1***(-4.190 2)0.040 3(0.348 1)0.140 1(1.185 3)0.432 4***(2.974 5)Lev—-0.103 8(-0.824 3)-0.073 0(-0.584 9)0.133 2(1.039 2)0.211 2(1.416 5)Roa—0.234 3(0.672 3)0.610 5*(1.777 5)-0.070 7(-0.223 3)-0.202 3(-0.648 5)Staffwage—-0.026 1(-0.998 7)0.051 8**(2.046 2)0.103 8***(3.993 5)0.011 7(0.372 5)Growth—-0.066 2***(-5.846 7)-0.056 8***(-4.731 1)-0.046 5***(-3.714 1)-0.008 0(-0.630 9)Bankloan—-0.881 2***(-5.581 4)-0.714 6***(-4.491 9)-1.087 0***(-6.257 0)-0.621 6***(-3.567 9)Constant0.423 3***(16.373 1)-3.693 8***(-7.941 1)-4.897 3***(-10.562 8)-6.272 1***(-11.667 5)-3.274 0***(-4.221 0)Ind控制——控制控制Year控制—控制控制控制样本量2 6442 6442 6442 6442 644调整R20.009 60.139 30.220 00.372 00.090 2

注:括号内为t值,下同。

4.删除试点当年样本观测值的回归结果

借鉴李文贵等(2017)[4]的研究,删掉样本企业试点实施当年的观测值,检验样本企业在试点前后创新水平的差异。相关回归结果见表4PanelC,央企董事会试点仍显著促进了国有上市公司创新水平的提高。

5.滞后效应

央企董事会试点对国有上市公司创新的影响可能存在滞后效应。一方面,创新作为企业的长期投资决策,不可能当期见效;其次央企规范董事会建设的时间可能是下半年度,难以通过本年度企业创新水平检测其成效,因此将企业创新水平滞后一期,观察央企董事会试点对企业创新的影响。结果见表4PanelC列(4)—(6),基本结果依旧稳健。

表4 稳健性检验

Panel A:平衡趋势检验创新(LnInv)变量20032004200520062007Year0.851 6***(7.576 1)0.104 1(1.179 8)0.086 4(0.994 4)0.107 0(1.171 2)0.108 6(1.030 2)Treat0.056 6(1.322 4)0.051 8(1.214 5)0.049 0(1.134 3)0.076 3*(1.727 1)0.071 2(1.621 1)Treat*Year-0.168 0(-1.619 6)-0.105 8(-1.005 4)-0.023 8(-0.228 3)-0.062 3(-0.488 2)0.006 7(0.047 4)Control控制控制控制控制控制Ind & Year控制控制控制控制控制Constant-7.001 6***(-11.628 9)-6.235 6***(-11.613 7)-5.555 0***(-10.443 0)-4.834 1***(-8.160 1)-4.832 5***(-8.159 3)样本量2 6442 6442 4862 1552 155调整R20.371 00.370 80.352 90.358 10.358 1创新(LnInv)变量20082009201020112012Year0.208 6**(1.980 9)0.166 8(1.495 4)0.217 5*(1.865 4)0.256 1**(1.972 5)0.203 3(1.515 8)Treat0.083 5*(1.891 0)0.071 8(1.593 4)0.059 4(1.279 2)0.062 2(1.031 9)-0.295 7***(-4.624 6)Treat*Year-0.155 9(-1.187 7)-0.009 7(-0.066 9)0.059 8(0.370 1)0.006 7(0.034 3)0.145 8(0.634 5)Control控制控制控制控制控制Ind &Year控制控制控制控制控制Constant-4.830 3***(-8.148 8)-4.371 5***(-7.271 3)-4.276 6***(-7.020 4)-4.298 0***(-6.379 6)-3.347 5***(-5.181 3)样本量2 1552 0392 0131 7291 570调整R20.358 50.379 20.375 80.407 70.335 9Panel B:替换创新指标 & 安慰剂检验变量其他指标衡量企业创新安慰剂检验LnPatInPatZLnPatInPatZLnInvLnPatInPatZ(1)(2)(3)(4)(5)(6)(7)Treat-0.022 7(-0.368 8)-0.040 6(-0.587 4)——-0.011 2(-0.320 7)-0.042 0(-0.935 5)-0.054 7 (-1.093 7) Treat*Post0.241 9***(3.112 8)0.278 2***(3.326 1)0.214 0***(3.875 8)0.270 7***(2.781 4) 0.066 9(1.100 3)0.098 5(1.191 4)0.138 2(1.564 6)Control控制控制控制控制控制控制控制Ind &Year控制控制控制控制控制控制控制Constant-6.552 4***(-9.985 1)-8.377 5***(-11.146 6) -4.654 8***(-5.014 9)-4.259 0**(-2.178 1)-6.202 7***(-11.499 5)-6.400 2***(-9.708 7)-8.223 3***(-10.888 9)

(四)作用机制检验

前文分析中,暗含了一个关键假设,即央企董事会试点缓解管理层自利行为、增强创新意愿;降低政策性负担、释放创新资源两条路径促进了国有上市公司创新。为此,使用温忠麟等(2014)[41]总结的中介效应分析方法予以验证,具体模型设定如下

Mechanismi,t=δ0+δ1Treati,t+δ2Treati,t*Posti,t+ΣControli,t+εi,t

(3)

Creativei,t=φ0+φ1Treati,t+φ2Treati,t*Posti,t+φ3Mechanismi,t+ΣControli,t+εi,t

(4)

其中,下标i和t分别表示公司和年度;Mechanism代表中介变量,分别为管理层自利Power和政策性负担Ovci;其余变量与模型(1)相同,不再赘述;ε为各模型对应的随机干扰项。

1.管理层自利Power测度

借鉴白俊和连立帅(2014)[42]的做法,以管理层权利衡量管理层自利行为。其中,管理层权利大小取决于两方面力量的对比,一是管理层与董事之间的力量分布;二是来自股东的监督与制衡;分别以控制权结构和所有权结构予以衡量。具体而言,控制权结构Structure定义为:总经理不兼任董事职务取1,兼任董事时取2,兼任董事长时取3;所有权结构Disp定义为第二至第十大股东持股比例之和与第一大股东持股比例之比。并对Structure和Disp标准化处理后之和衡量管理层权利Power,若企业i在t年度Power的取值高于年度行业中值,则Power取1,表明企业存在管理层自利,否则为0。

2.政策性负担Ovci测度

借鉴林毅夫等(2004)[16]、白俊和连立帅(2014)[42]等学者的做法,通过估计最优资本密集程度,测算企业实际资本密集程度与要素禀赋所决定的最优资本密集程度的偏离程度(以残差δ表示),正残差为战略性负担;负残差为冗员雇佣,即社会性负担。故以残差δ的绝对值作为政策性负担(Ovci)的度量,Ovci值越大,企业实际承担的政策性负担越多。模型具体设定如下

Ci,t=β0+β1Sizei,t-1+β2Levi,t-1+β3Roai,t-1+β4Growthi,t-1+β5Ppetai,t-1+ΣZone+ΣIndustry+ΣYear+δ

(5)

其中,Ci,t表示企业资本密集度,用资本除以劳动力表示;Zone为地区变量,其余变量与前文同,不再赘述。

表5 央企董事会试点与国有上市公司创新:作用机制检验

变量管理层自利Power政府干预Ovic企业创新LnInv(1)(2)(3)(4)Treat-0.302 3***(-2.654 5)4.224 9**(2.268 7)-0.155 3***(-3.211 9)-0.012 7(-0.239 4)Treat*Post-0.060 4(-0.453 5)-2.615 1**(-2.217 9)0.2744***(4.577 7)0.122 6**(1.967 3)Power——-0.013 0(-0.379 1)—Ovic———-0.001 0**(-2.533 3)Size0.010 4(0.252 8)-0.365 7*(-1.909 4)0.2801***(11.508 3)0.255 6***(10.352 3)Age1.522 5***(9.066 4)6.699 9**(2.409 3)-0.137 8**(-2.082 2)-0.113 3(-1.488 2)Octa-0.117 0(-0.184 7)0.938 7(0.576 0)0.098 8(0.455 3)0.290 5(1.290 8)TobinQ0.199 5***(4.417 5)0.016 9(0.095 2)0.053 0***(3.203 7)0.057 1***(3.215 0)Ppeta-0.256 7(-0.871 4)7.691 0***(2.657 0)0.117 2(1.043 0)0.145 8(1.163 6)Lev0.814 0***(2.578 6)-1.059 5(-1.009 2)-0.238 6**(-2.002 4)0.144 9(1.100 4)Roa2.296 9**(2.477 9)3.873 6(1.235 6)-0.214 0(-0.652 7)0.064 2(0.193 5)StaffwAge0.072 3(0.980 3)5.274 1**(2.436 1)0.111 9***(4.390 8)0.103 5***(3.538 1)Growth0.051 4(1.266 9)0.115 4(0.826 5)-0.050 1***(-4.111 0)-0.052 3***(-3.824 1)Bankloan0.762 8*(1.897 1)6.917 9**(2.157 3)-0.843 9***(-5.389 8)-1.142 4***(-6.278 5)Ind控制控制控制控制Year控制控制控制控制Constant-3.887 2***(-3.411 2)-72.488 6**(-2.406 0)-6.783 7***(-12.685 1)-7.093 9***(-10.924 8)样本量2 6322 4252 6442 425调整R20.101 90.113 80.298 00.379 8

注:R2为Pseudo R2或调整R2

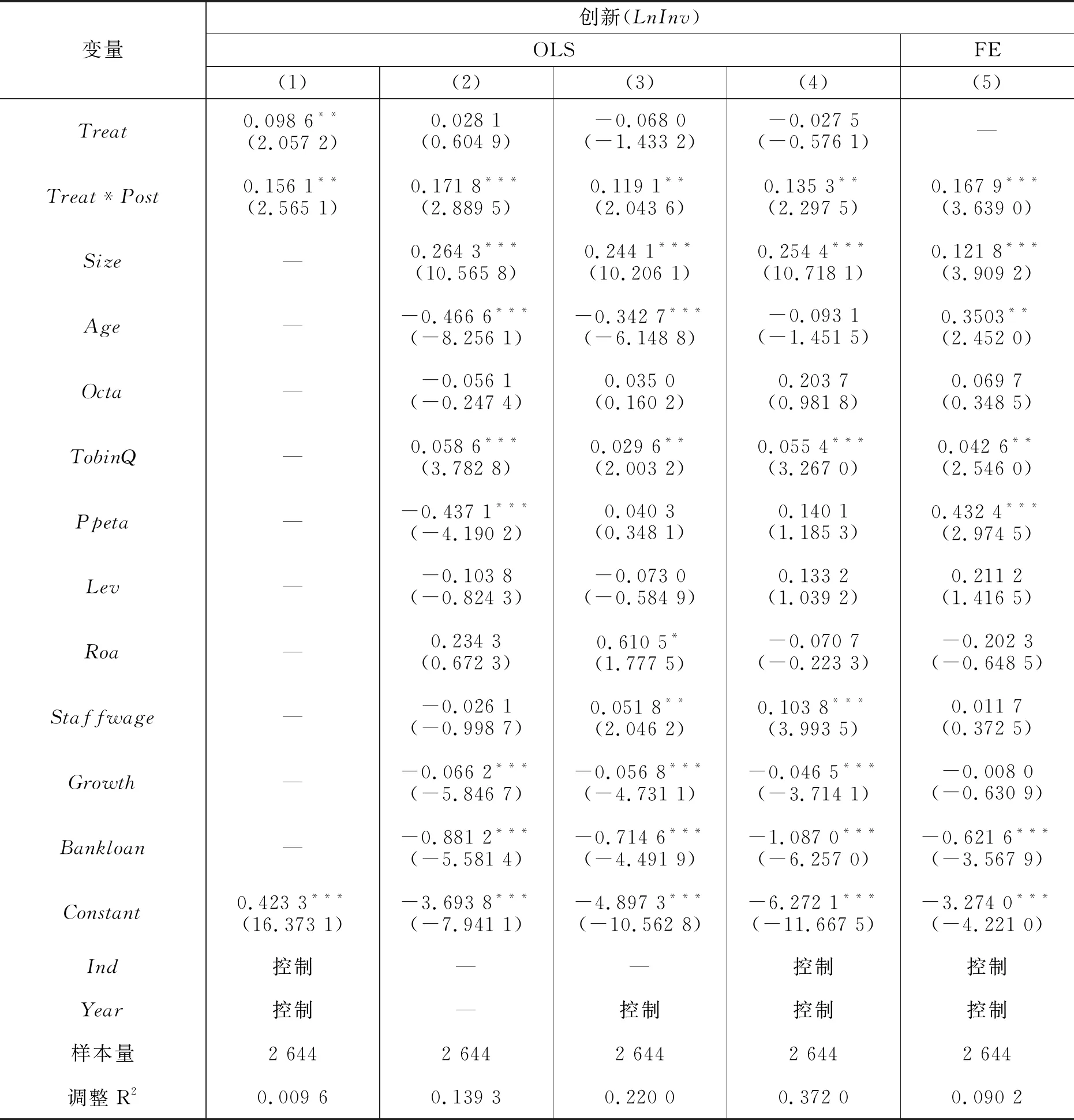

表5报告了央企董事会试点促进国有上市公司创新的作用机制的回归结果。中介变量分别为管理层自利Power和政策性负担Ovci。根据中介效应分析步骤[41]。

第一步,被解释变量国有上市公司创新LnInv与解释变量央企董事会试点Treat*Post进行回归(表3),系数显著为正,表明试点促进了国有上市公司创新水平的提升;

第二步,对模型(3),即中介变量管理层自利Power(政策性负担Ovic)与解释变量央企董事会试点Treat*Post进行回归,结果见表5,央企董事会试点与政策性负担系数显著为负,与管理层自利系数虽为负,但不显著;

第三步,对模型(4),将被解释变量国有上市公司创新LnInv、解释变量央企董事会试点Treat*Post以及中介变量管理层自利Power(政策性负担Ovic)放入同一模型中进行回归,检验系数的显著性和方向。结果见表5,央企董事会试点Treat*Post系数均显著为正,中介变量政策性负担Ovic的系数显著为负,管理层自利Power的系数虽为负,但不显著;

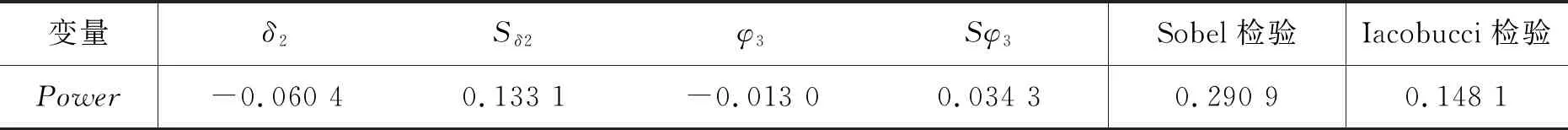

第四步,根据系数的符号及显著性判断中介效应是否成立。根据中介效应判断标准,综合模型(1)、(3)和(4)可见,从政策性负担机制来看,模型(3)中解释变量Treat*Post的系数(-2.615 1)与模型(4)中介变量Ovic的系数(-0.001 0)之积为正,与模型(4)中解释变量Treat*Post的系数同号,且均在5%的显著性水平下显著,说明政策性负担的部分中介效应存在。对于管理层自利机制而言,由于模型(3)中解释变量与模型(4)中介变量的系数均不显著,故利用Sobel及Iacobucci的方法进行检验[43-44],结果见表6,检验统计量的z值分别为0.290 9和0.148 1,小于0.1显著性水平下的临界值,中介效应不显著。

表6 中介效应检验

变量δ2Sδ2 φ3Sφ3Sobel检验Iacobucci检验Power-0.060 40.133 1-0.013 00.034 30.290 90.148 1

注:S分别为对应系数的标准误。

五、拓展性研究

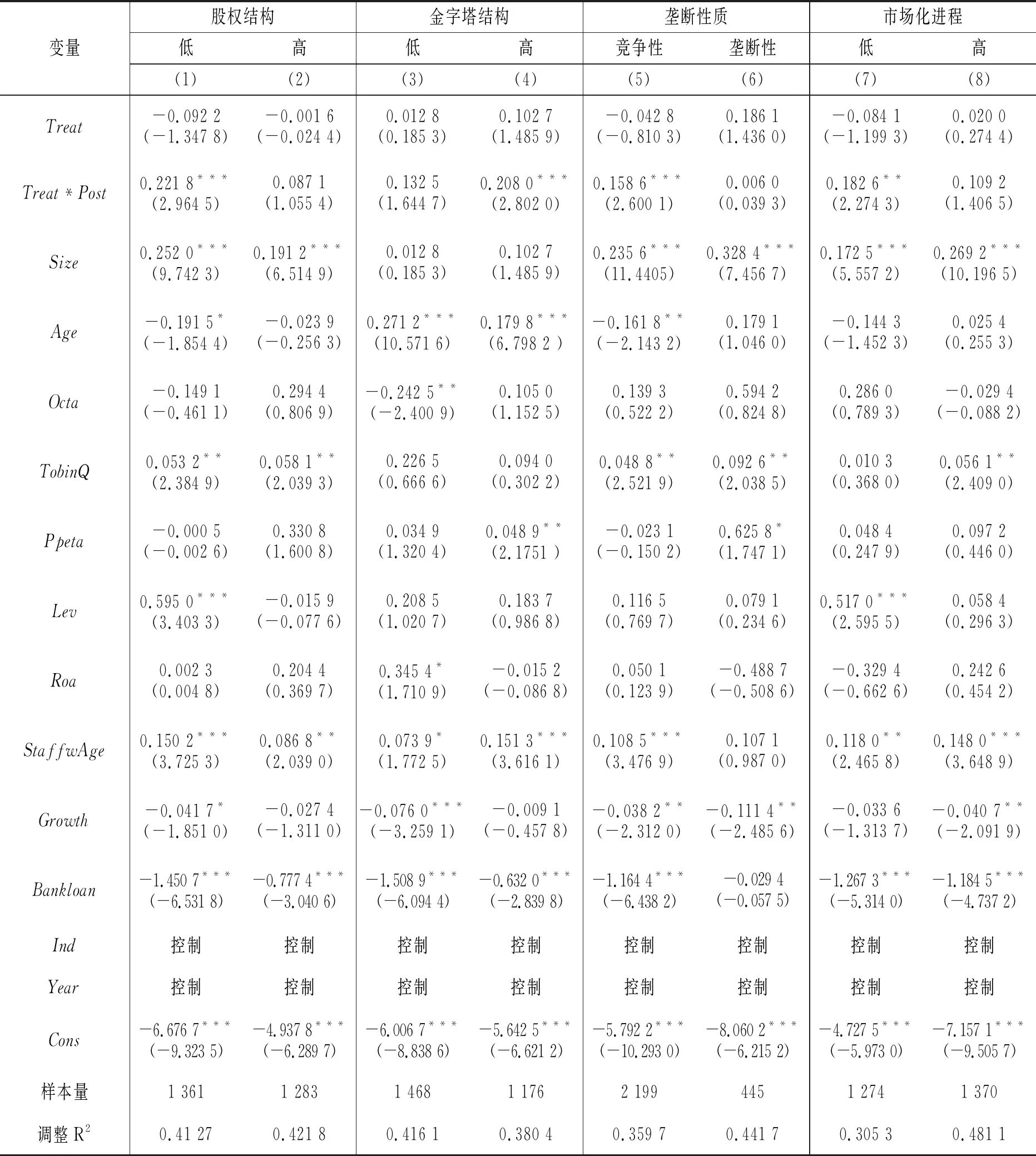

(一)股权结构差异

关于股权结构分组,借鉴李文贵等(2017)的做法,依据年度央企对控股公司持股比例的中位数,将国有上市公司分为持股比例高和持股比例低两个子样本。分组结果见表7列(1)—(2),在央企持股比例较低的组别中,Treat*Post的系数显著为正,而在持股比例较高的样本企业中不显著。这表明,相对而言,央企董事会试点对国有上市公司创新的促进作用对央企持股比例较低的企业更为显著,与前文理论分析一致,验证了假说3b。

(二)金字塔结构差异

参考江轩宇(2016)、刘行和李小荣(2012)等相关研究,以金字塔层级高低进行分组,结果见表7列(3)—(4)。相较于金字塔层级较低组,央企董事会试点对较高组的正向促进作用较显著。如前所述,随着金字塔层级的增加,公司可能受到的利益侵占和政策性负担转嫁越严重,企业创新水平越低下,而董事会试点作为央企内部治理机制的有效路径,有益于缓解控股股东的侵占效应,促进国有上市公司创新。从而验证了假说4。

(三)垄断性质差异

依据国务院对自然垄断行业的定义[注]国务院2015年9月23日颁布的《国务院关于国有企业发展混合所有制经济的意见》对自然垄断的定义,认定石油、天然气、铁路、民航、电信、军工为自然垄断行业,其余为非自然垄断行业。将样本划分为垄断性与竞争性国有上市公司。分组回归结果见表7列(5)—(6),Treat*Post的系数在竞争性国有上市公司中显著为正,而在垄断性国有上市公司中不显著。这表明相较于垄断性国有上市公司,竞争性国有上市公司的创新受央企董事会试点的提升作用更大。为排除样本偏误的影响,还对试点前组间差异进行了检验,并未发现两者之间的创新水平存在显著差异,进而可以保证基本结论的稳健性。这一结论验证了假说5。

表7 央企董事会试点与国有上市公司创新:异质性影响

变量股权结构金字塔结构垄断性质市场化进程低高低高竞争性垄断性低高(1)(2)(3)(4)(5)(6)(7)(8)Treat-0.092 2(-1.347 8)-0.001 6(-0.024 4)0.012 8(0.185 3)0.102 7(1.485 9)-0.042 8(-0.810 3)0.186 1(1.436 0)-0.084 1(-1.199 3)0.020 0(0.274 4)Treat*Post0.221 8***(2.964 5)0.087 1(1.055 4)0.132 5(1.644 7)0.208 0***(2.802 0)0.158 6***(2.600 1)0.006 0(0.039 3)0.182 6**(2.274 3)0.109 2(1.406 5)Size0.252 0***(9.742 3)0.191 2***(6.514 9)0.012 8(0.185 3)0.102 7(1.485 9)0.235 6***(11.4405)0.328 4***(7.456 7)0.172 5***(5.557 2)0.269 2***(10.196 5)Age-0.191 5*(-1.854 4)-0.023 9(-0.256 3)0.271 2***(10.571 6)0.179 8***(6.798 2 )-0.161 8**(-2.143 2)0.179 1(1.046 0)-0.144 3(-1.452 3)0.025 4(0.255 3)Octa-0.149 1(-0.461 1)0.294 4(0.806 9)-0.242 5**(-2.400 9)0.105 0(1.152 5)0.139 3(0.522 2)0.594 2(0.824 8)0.286 0(0.789 3)-0.029 4(-0.088 2)TobinQ0.053 2**(2.384 9)0.058 1**(2.039 3)0.226 5(0.666 6)0.094 0(0.302 2)0.048 8**(2.521 9)0.092 6**(2.038 5)0.010 3(0.368 0)0.056 1**(2.409 0)Ppeta-0.000 5(-0.002 6)0.330 8(1.600 8)0.034 9(1.320 4)0.048 9**(2.1751 )-0.023 1(-0.150 2)0.625 8*(1.747 1)0.048 4(0.247 9)0.097 2(0.446 0)Lev0.595 0***(3.403 3)-0.015 9(-0.077 6)0.208 5(1.020 7)0.183 7(0.986 8)0.116 5(0.769 7)0.079 1(0.234 6)0.517 0***(2.595 5)0.058 4(0.296 3)Roa0.002 3(0.004 8)0.204 4(0.369 7)0.345 4*(1.710 9)-0.015 2(-0.086 8)0.050 1(0.123 9)-0.488 7(-0.508 6)-0.329 4(-0.662 6)0.242 6(0.454 2)StaffwAge0.150 2***(3.725 3)0.086 8**(2.039 0)0.073 9*(1.772 5)0.151 3***(3.616 1)0.108 5***(3.476 9)0.107 1(0.987 0)0.118 0**(2.465 8)0.148 0***(3.648 9)Growth-0.041 7*(-1.851 0)-0.027 4(-1.311 0)-0.076 0***(-3.259 1)-0.009 1(-0.457 8)-0.038 2**(-2.312 0)-0.111 4**(-2.485 6)-0.033 6(-1.313 7)-0.040 7**(-2.091 9)Bankloan-1.450 7***(-6.531 8)-0.777 4***(-3.040 6)-1.508 9***(-6.094 4)-0.632 0***(-2.839 8)-1.164 4***(-6.438 2)-0.029 4(-0.057 5)-1.267 3***(-5.314 0)-1.184 5***(-4.737 2)Ind 控制控制控制控制控制控制控制控制Year控制控制控制控制控制控制控制控制Cons-6.676 7***(-9.323 5)-4.937 8***(-6.289 7)-6.006 7***(-8.838 6)-5.642 5***(-6.621 2)-5.792 2***(-10.293 0)-8.060 2***(-6.215 2)-4.727 5***(-5.973 0)-7.157 1***(-9.505 7)样本量1 3611 2831 4681 1762 1994451 2741 370调整R20.41 270.421 80.416 10.380 40.359 70.441 70.305 30.481 1

(四)市场化水平差异

本文依据2014年樊纲市场化进程指数衡量市场化水平,按照均值高低进行分组,结果见表7列(7)-(8),在市场化进程较低的样本组中,Treat*Post的系数至少在5%的显著性水平下显著为正,但在市场化进程较高的样本组中并未发现类似结论。这表明,央企董事会试点对国有上市公司创新水平的影响在市场化水平较低的地区更为显著。该结论验证了假说6。

六、结论

本文基于国资委2004年起逐步实施的央企董事会试点这一政策背景,手工收集2003—2015年央企规范董事会的实施数据,采用双重差分模型实证检验董事会试点的实施效果。研究发现:第一,央企董事会试点与国有上市公司创新显著正相关,这表明,董事会试点下央企治理结构的优化显著促进了国有上市公司创新水平的提升。第二,就央企董事会试点影响国有上市公司创新的作用路径,董事会试点优化了央企内部治理结构,降低了其对控股公司的利益侵占与政策性负担转嫁,释放创新资源,促进了国有上市公司创新水平的提高。遗憾的是,尽管理论上讲,央企治理结构的优化有助于发挥控股股东的监督效应,抑制国有上市公司管理层自利对创新的不利影响,但实证检验并未验证。第三,从企业异质性来看,试点前企业受控股股东治理缺陷的负面影响越大、外部替代治理机制越匮乏,董事会试点的治理效果越明显,国有上市公司创新水平的提升越显著。

本文的政策含义在于:(1)央企董事会试点是国企改革的重要举措,要不断深化央企董事会试点的改革力度,保障试点实施举措落地。一方面要明晰政企关系、降低行政干预,减少对央企及国有上市公司经营活动的负面影响;另一方面,正如本文研究所示,尽管试点央企均进行了董事会建设,但其作为控股股东监督作用的发挥仍旧有限。因此,要严格按照现代企业制度要求,赋予董事会完全市场化、法制化、规范化的权力,成为真正的企业决策机构。(2)在央企董事会试点的推进过程中,要不断推进市场化改革,发挥政府与市场的良性关系。市场的外部治理机制与企业内部治理机制互为助益,正如本文所发现,尽管同为央企控股的国有上市公司,企业所处地的市场化程度越高,其创新水平受央企治理缺陷的负面影响越小。因此,要不断推进市场化改革,为深化央企治理改革创造良好的市场环境。

本文对央企董事会试点的实施效果进行了检验。尽管进行了一些有益的探索与尝试,但仍旧存在以下不足:第一,央企董事会试点的实施效果检验过于理论化。央企董事会试点的实施,外部董事的选聘及依法赋予董事会法定权利是核心举措,就其究竟是“面子工程”还是“真才实干”本文没有考虑,是接下来的研究方向。第二,本文机制检验中,虽然发现央企董事会试点并没有起到强化监督、抑制国有上市公司管理层自利,促进其创新水平提升的作用效果,但究其原因,本文并未做进一步更深入的探讨。这与第一点不足存在一定关联,也是接下来的研究方向所在。