高管饥荒经历与公司债务融资成本

2019-06-11蔡雪林

蔡雪林,郑 军

(1.安徽工业大学 商学院,安徽 马鞍山 243002;2.南京财经大学 会计学院,江苏 南京 210023)

企业选择外部融资时,一般有两种主要渠道可供选择:债务融资和股权融资。据中国人民银行社会融资规模统计数据,目前中国社会融资总规模中,约有70%的融资为银行贷款融资,大约13%的融资为公司债券融资,而国内股权融资平均仅占3%左右。由此可见银行贷款是公司获取外部资金的重要方式。同时,依据Myers等提出的“啄食顺序理论”,在不同的融资方式中,通常来说,企业会偏好考虑债务融资方式[1]。因为相对于股权融资的高要求而言,借款融资除了手续方便和筹资速度较快,更是因资本成本较低而备受欢迎[2]。鉴于债务融资方式在我国上市公司外部资金中举足轻重的影响力[3],对债务融资成本影响因素展开考察是颇具价值的。

自高层梯队管理理论[4]提出以来,众多对影响公司管理和财务政策因素感兴趣的学者们从市场、行业和公司环境的大层面逐渐聚焦于关注组成公司个体的人的微观层面,研究在宏观环境异质性的状况下,同样具有异质性的个人决策的差异化。高管无疑是公司中最有决断权的决策者,拥有着最高的决策权,操纵企业的管理和运作,相对于其他管理者而言,对公司的政策具有更强的解释力度[5-7]。大量的研究表明,高管的个人异质性和非个人特征都会造成企业会计信息质量的变化、公司不同的政策选择、经营业绩、社会责任和环境治理的变动[8-13]。但目前为止尚未有文献考察高管饥荒经历与公司债务融资成本两者之间的关系。

正是从这个角度出发,我们重点考察高管饥荒经历与公司债务融资成本存在的联系,并且考虑到在中国目前经济环境下,制度环境也起着举足轻重的作用,影响企业管理者的动机和决策偏好。基于上述问题,本文以2001~2017年中国沪深两市公司为研究对象,考察高管早期饥荒经历与公司债务融资成本的关系,并进一步检验这种影响在反腐败政策实施前后、金融发展环境不同的地区是否存在显著差异。

一、理论分析和研究假设

(一)高管饥荒经历对公司债务融资成本的影响

心理学研究发现,个人早期的生活经历会潜移默化地影响其后期的行为,并且这种影响在短期内不会消失[14-15]。已有的研究表明,一个人早期生活经历会影响到其感知事物的态度和内心的真实想法,进一步决定其后期的行为方向[16]。特别对于灾难心理学的研究来说,一个人经历过重大的灾难,就会养成强烈的不安全感,加深对未知事物的恐惧感,进而影响到思考问题的方式和情绪,从而改变对于风险的态度,而对风险的态度会直接决定个体的决策策略。

根据“高层梯队理论”,一个团队中的领导往往会将自己的早期经历所带来的性格方面的特征在自己的领导岗位上显示出来[17];如成长于顺境中的人,会表现得更加乐观和激进[5];而成长于逆境中的人,会表现得更加悲观和保守[5]。已有研究表明,经历过中国三年困难时期(1959—1962年)的人在家庭中会表现出更高的储蓄倾向[18],在企业中更加偏向于债务[19];会进行更多的企业慈善捐赠,更少的在职消费[13]。由此可见,饥荒经历会潜移默化地影响一个人的人格,且这种影响会长期存在,即便是后期接受了高素质的教育,成年后理性行为仍然无法摆脱其牵引,表现出对于风险的异常反感和规避倾向。从公司层面,高管后天性格、价值观、感知事物的想法等会体现在其管理哲学中,而这又构成了内部环境的一部分,由此带来蝴蝶效应,引起其他内控要素的变动,从而影响了内部控制质量。因此具有饥荒经历的高管基于保守和谨慎方面的考虑,更加愿意建立高质量的内部控制,从而降低信息不对称和企业面临的经营风险,进一步减少公司的债务融资成本。

综上所述,提出假设:

H1:高管饥荒经历有助于降低公司债务融资成本。

(二)反腐败对高管饥荒经历和公司债务融资成本的影响

党的第十八大以来,反腐败政策的实行使得经历饥荒的高管会更加珍惜自己所创造的事业,会对自己的行为和负责的事务具有很强的责任意识,从而形成强烈的自我约束机制[20],因此会有很大的意愿提高企业的会计信息稳健性,减少公司的信息风险;反腐败新政还可以完善外部市场竞争机制达到对高管的外部监督目的。在这种内外部共同作用的前提下帮助高管充分发挥自我价值,做出推进企业长远发展的决策,减少公司的信息风险和代理风险。

基于此,提出以下假设:

H2:在其他条件相同的情况下,有过饥荒经历的高管降低公司的债务融资成本在反腐败政策实施后更加显著。

(三)金融发展水平对高管饥荒经历以及公司债务融资成本的影响

中国各地区的宏观政策、历史文化、人文风貌等存在显著差异,各地区金融发展水平也参差不齐。我们认为,企业所在地区的金融发展程度能够作用于高管异质性和债务融资成本,理由如下:一是由于地区金融发展水平的提高,银行产权明确,政府开始逐步放开对金融市场的监管,银行等债权人与企业之间的交易行为更加自由化[21]。二是金融发展水平的进步也带来了更加健全的金融业市场、完善的金融体系、激烈的竞争环境,伴随着银行等各类金融机构的资金管理水平和风险意识不断得到提升[22],使银行等债权人能更有效地配置自己的资金,更全面地参考企业信息(包括高管异质性信息),以此明确融资成本的范围。

基于此,提出以下假设:

H3:在其他条件相同的情况下,与金融发展水平较低地区相比,金融发展水平较高地区公司的高管如果具有饥荒经历,公司的债务融资成本显著更低。

二、数据来源及模型设计

(一)样本选择及数据来源

以2001~2017年沪、深两市的A股上市公司为全样本,并剔除:(1)金融保险类上市公司;(2)实际控制人数据无法搜集到的公司,包括公司实际控制人缺失、无法确定和没有实际控制人三种情况;(3)资产负债率大于1的数据;(4)财务数据缺失的公司;(5)被ST的公司。

公司的财务数据来源于WIND数据库和CSMAR数据库,我们手工收集和整理了高管出生地信息和货币政策数据,最终共保留了2 708家公司,为排除极端值造成的实证结果异常情况的出现,对回归模型中连续变量上下1%的样本进行了Winsorize处理,数据处理主要使用EXCEL和STATA软件。

(二)模型设定与变量定义

为了验证上述假设,设定模型(1):

Debt=β0+β1Corhort+β2Loan+β3Maurity+β4Soe+β5Size+β6Lev+β7Roa+β8Cfo+β9Growth+β10Ipm+β11Tang+β12Loss+β13Volatilitym+β14Top1+β15Board+β16Dual+β17Top210+β18Big+β19Opinion+β20Age+∑Year+∑Ind+ε

(1)

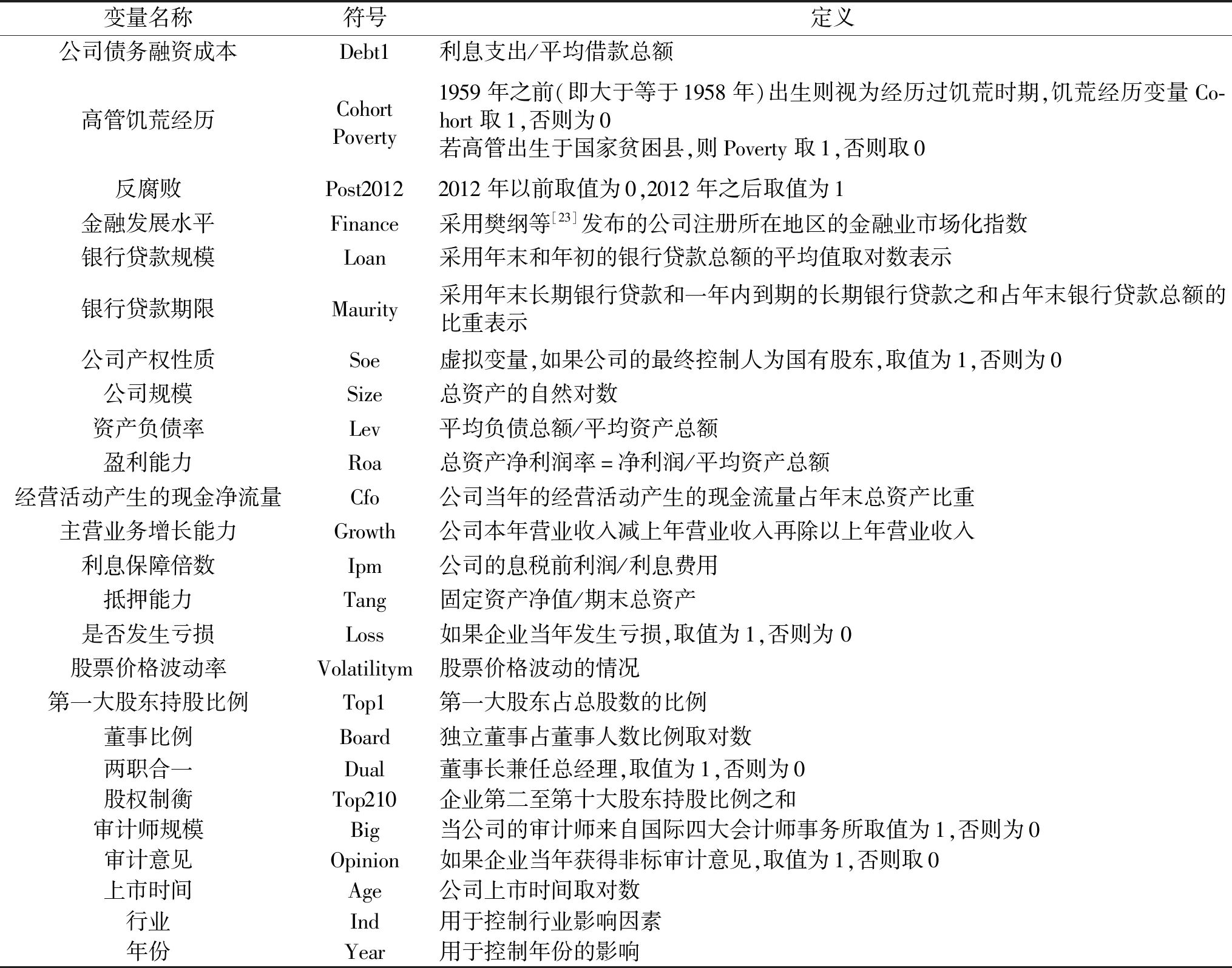

式中各变量定义详见表1。

三、实证结果及分析

(一)描述性统计分析

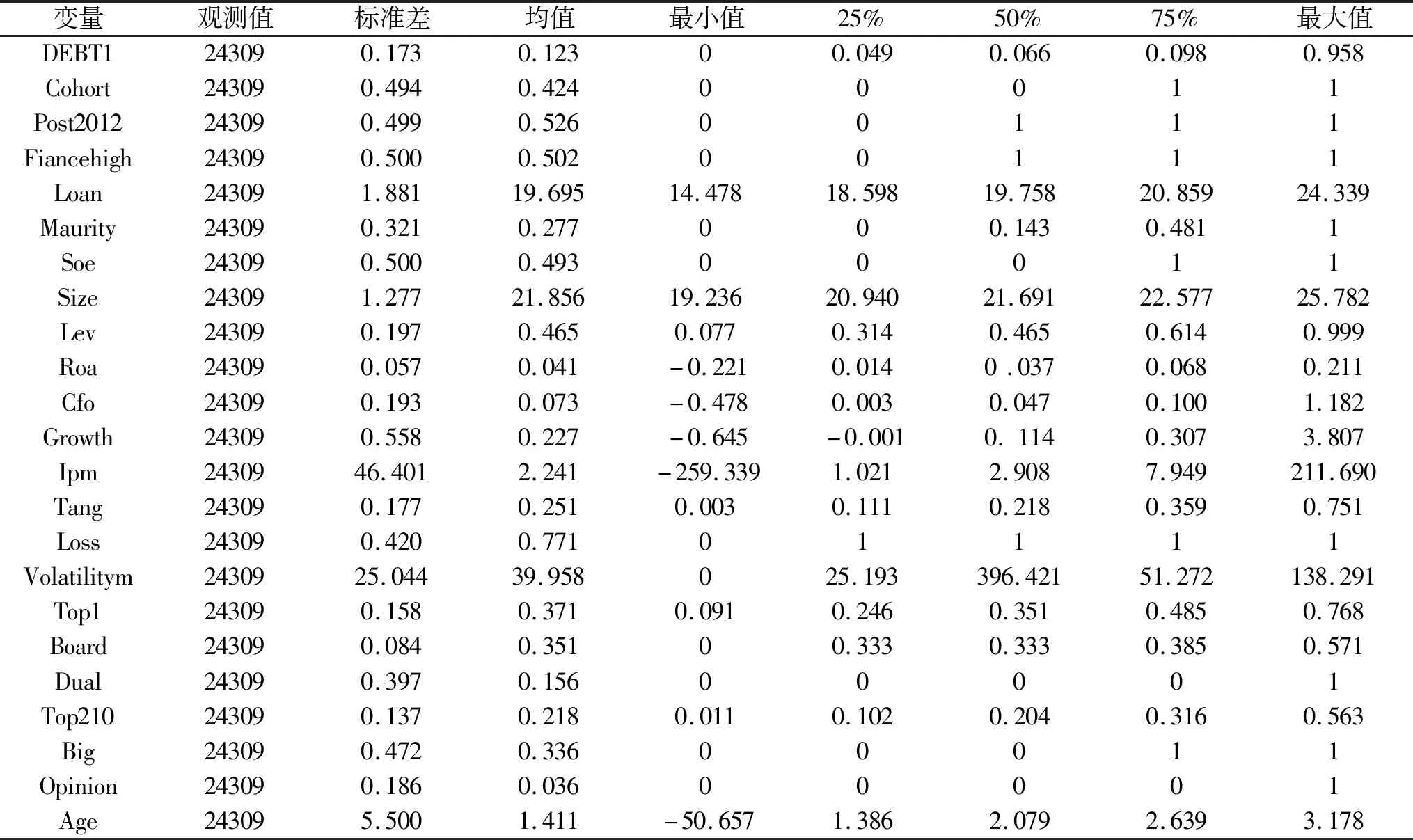

表2中是全部相关变量的描述性统计情况。表中数据表明,被解释变量公司债务融资成本(DEBT1)的平均值分别为0.123,中位数分别为0.066,中位数与平均值相差较大说明公司的债务融资成本整体来说比较不稳定。其中最大值分别为0.958,最小值分别为0,这充分说明了我国上市公司的外部资金使用成本不具有一致性。

在观测样本中,解释变量高管饥荒经历(Cohort)的标准差为0.494,表明上市公司高管是否具有饥荒经历存在显著差异。调节变量反腐败的影响(POST2012)的均值为0.526,标准差为0.499,表明反腐败政策的实施,给公司内部外监管带来了显著影响。调节变量金融发展水平(Fiancehigh)均值为0.502,标准差为0.500,表明样本上市公司受到的融资约束环境有所不同。

(二)回归结果分析

表3第一列为假设一的回归结果,在控制其他的可能影响债务融资成本的企业特征和年度、行业属性的条件下,高管饥荒经历对企业债务融资成本的影响如表4的第一列所示,回归系数为-0.005,并且在1%水平上显著,这充分证实了高管饥荒经历能够降低公司的债务融资成本,从而支持本文的假设1。

表3第二列进一步对比了反腐败前后上述关系的变化,即对模型(1)进行分组回归检验。从中可以看出,与反腐败政策实施前相比,高管饥荒经历与公司债务融资成本的负相关关系在反腐败政策实施后更加显著,并且通过了邹检验,说明相比那些聘用没有经历饥荒高管的公司而言,聘用经历饥荒高管的公司债务融资成本在反腐败政策实施后明显降低。因此,验证了假设2。

表3第三列进一步回归分析了在不同金融发展水平下,高管饥荒经历与公司债务融资成本的关系。结果显示,与金融发展水平低组相比,高管饥荒经历与公司债务融资成本在金融发展环境高组的回归系数显著为负,并且通过了邹检验,说明聘用经历饥荒高管的公司债务融资成本在金融发展水平高、所受融资约束少的情况下明显降低。因此,表3的结果总体上支持了假设3。

表1 变量定义

表2 变量描述性统计

表3 假设二的回归结果

注:***、**、*分别表示在 1% 、5% 、10%水平上显著。

四、稳健性检验

为了检验结果的可靠性,我们进行了如下稳健性测试:(1)参照李广子和刘力[24]的方法,用(利息支出+手续费支出+其他财务费用)/平均借款总额、经利率调整后的超额借款利息/平均借款总额、(利息支出+手续费+其他财务费用一按当期利率计算的利息支出)/平均借款总额作为被解释变量的替代衡量方法,验证新解释变量和解释变量之间的关系;(2)参照许年行和李哲的方法[13],手工收集了高管出生地的信息,进一步验证高管经历饥荒的同时,又出生于国家贫困县对公司债务融资成本的影响;(3)参考薛云奎和朱秀丽[25]以及程六兵和王竹泉[26]的文献,剔除2002~2005年银行业改革的数据;(4)剔除IPO当年的样本;(5)剔除出生于战争期间的高管样本后,分别对本文主假设进行检验,回归发现结果与前文基本一致。

五、研究结论与启示

本文以2001~2017年中国沪深两市A股上市公司为对象,研究了高管早期饥荒经历对公司债务融资成本的影响,并验证了这种影响在反腐败政策实施前后和金融发展环境不同的地区是否具有明显的差异性。结果表明:(1)与高管不具有饥荒经历的公司相比,高管具有饥荒经历所在公司的债务融资成本显著更低;并且在考虑了高管的其他方面的特征后,上述结论依然成立;(2)相比反腐败政策之前、金融发展水平较低的地区,高管饥荒经历对公司债务融资成本的影响在反腐败政策实施后、金融发展水平较高的地区更为明显。

因此对于企业而言,高管饥荒经历能够帮助企业有效实施公司治理制度,具有饥荒经历的高管能够在外部监督机制相对薄弱时,激发自我约束机制,给企业任用和监督高管提供了方向;站在银行的角度而言,能帮助债权人制定合理的投资决策、寻找到合适的合作伙伴。