纾困基金的运行机理、投资模式与创新路径

2019-06-05吴梓境张波

吴梓境 张波

摘要:中国经济结构调整叠加外部不确定性的冲击,导致资本市场出现大幅波动,进而诱发大量民营上市公司及其股东面临流动性困难。为防止风险叠加引致系统性风险,各地纷纷设立纾困基金缓解民营企业的短期流动性压力。但是当前中国纾困基金普遍存续时间较短,对纾困基金的学术研究较为缺乏。鉴于此,分析当前有限的纾困基金投资案例,提炼纾困基金在“募投管退”方面的运行机理与主要特征,并对其投资模式进行系统化阐述;提出运用母基金(FOF)模式将纾困基金与产业引导基金相结合的路径。

关键词:纾困基金;母基金;引导基金

中图分类号:F832.5 文献标识码:A 文章编号:1007-2101(2019)03-0040-07

一、引言

2018年10月31日中央政治局会提出了“当前经济稳中有变”这一重要判断,说明中国经济运行环境出现显著性变化,经济下行压力明显增大。在内部压力显现的同时,美国逆全球化的负面影响波及中国,中美经济周期分化加剧了外部环境的不确定性。在此背景之下,中国股市出现大幅波动、A股市盈率逼近历史新低,导致较多上市公司及其控股股东面临流动性危机,甚至存在流动性风险与信用风险交替传染并扩大的趋势。

面对这种下行压力及风险性趋势,习近平总书记在2018年11月1日的民营企业座谈会上建议:“省级政府和计划单列市可以自筹资金组建政策性救助基金,综合运用多种手段,在严格防止违规举债、严格防范国有资产流失前提下,帮助区域内产业龙头、就业大户、战略新兴行业等关键重点民营企业纾困。”基于此各地政府及金融机构纷纷设立民企纾困专项基金(简称“纾困基金”)用以纾解民营企业融资困境以及股权质押风险。截至2018年12月,各地方政府所设立纾困专项基金规模合计2 825亿元①,加之保险业、证券业、基金业等金融机构所设立的纾困资金,目前中国纾困基金的总规模已经超过5 000亿元。

纾困基金是一种特殊背景下形成的金融救助机制,其实践性研究最早源自于欧债危机期间欧盟和国际货币基金组织设立的用以缓解各成员国(尤其是PIIGS五国)债务压力的一种应急机制,核心目的在于纾解债务国的流动性压力并防止欧盟国债务违约造成的风险扩大化,其核心本质是一种短期应急机制和风险防火墙。从欧债危机中纾困资金的效果来看,尽管在经济利益与政治博弈双重冲击之下的纾困机制运行艰难,但是最终结果显示纾困基金确实缓解了欧债危机的扩大化(杨秋菊等,2015),也为欧元区后续金融与财政体制改革争取了充足的缓冲期(Moravcsik,2012)。当前对于中国纾困基金的学术研究相对较少,但普遍共识在于面临外部不确定的环境下,进行结构性改革的前提应当是通过“缓解”(Relief)和“复苏”(Recover)机制来增加内部的确定性(徐忠,2018)。“复苏”(Recover)和“改革”(Reform)应当存在一种先后机制,因为复苏往往会追求速度和立竿见影的短期效果,但是改革往往立足于长期而改变现行激励机制,这样会极大改变市场主体的行为动机和信心基础,容易阻碍复苏或使得复苏复杂化(Edwards和Sebastian,2018)。因此,当前纾困基金的设立与运行可以熨平短期经济波动、提升内部确定性,是一种必要的复苏机制,更是进行供给侧结构性改革的重要前置条件和关键保障措施。

当前中国纾困基金普遍设立时间较短,对于纾困基金的理论研究较为缺乏。因此,笔者尝试将中国纾困基金的运作机理、主要特征和投资模式进行汇总分析,并尝试性提出纾困基金与产业引导基金相結合的创新路径。

二、纾困基金的运行机理与投资模式

当前中国纾困基金尚未有明确法定概念,通常所谓广义概念下的纾困资金主要包括专项银行信贷、专项债券、信用保护工具和专项投资基金在内的特定纾困机制,然而狭义概念下的纾困基金则主要为旨在缓解民营企业流动性压力及上市公司大股东股权质押风险而设立的专项投资载体,其中包括金融机构设立的特定资产管理计划和政府主导下设立的私募投资基金。

(一)纾困基金的运行机理与特征分析

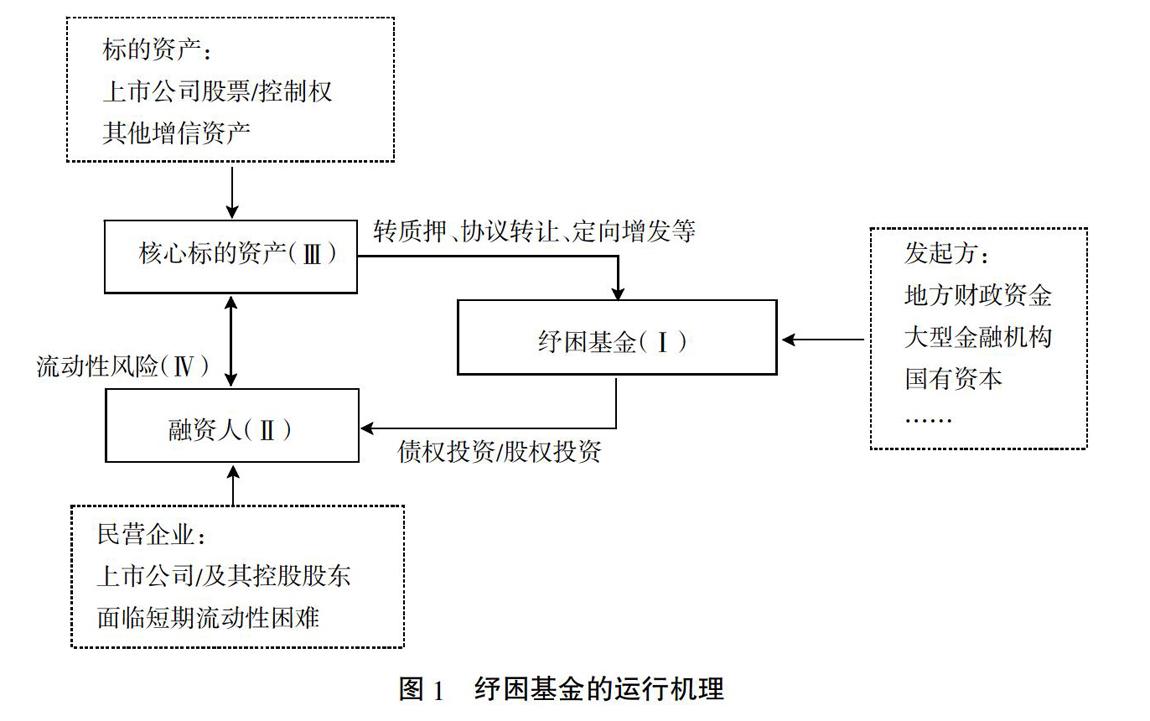

纾困基金的运行机理可以概括为,政府及金融机构设立专项资金(如图1中Ⅰ)针对具有核心竞争力但存在流动性风险的民营企业(尤其是民营上市企业及其控股股东,如图1中Ⅱ),在尽力保障资产价值和企业控制权的前提下(如图1中Ⅲ),通过适当的投资重组模式缓解其正在面临的流动性风险(如图1中Ⅳ)。

基于其运作模式可知,纾困基金本质上为一种短期性宏观调控工具,旨在熨平资本市场波动,防止流动性风险与信用风险交替传染,阻止系统性金融风险的发生。因此纾困基金的主要特征可以概括为如下几个方面。

1. 行政化发起,市场化运作。由于纾困基金是一种市场调控工具,使得其发起方往往为各地方政府(含其下设平台公司)及大型金融机构,属于公共部门对于市场经济的行政化干预的一种模式。因为如果任由市场波动,一旦发生资产价值一致性波动时容易诱发系统性金融及经济风险,为区域经济及就业带来较大负外部性。但是在行政化发起的同时,纾困基金运行过程中却是市场化的运作模式,这是因为纾困基金本质上是一种短期性市场调节工具,旨在熨平市场波动,如果过多的非市场因素则较易引发波动性的加剧。因此,纾困基金往往由行政性部门(或金融机构)发起,按照市场运行规则为标的公司进行投资,缓解其流动性压力。

2. 投资目标具有较强针对性。纾困基金的核心目标并未追求增值投资回报而在于熨平市场波动,在其投资标的选择上具有较强的针对性。当前中国纾困基金主要为缓解辖区内(或合作方)优质民营企业的流动性压力,因此在基金的资金构建中往往采用“国有资本主导运作、社会资本有限参与”的方式,但是投资标的均为对基金发起方具有重要价值的民营企业。如纾困基金的发起方为金融机构,则投资标的往往为该金融机构的主要优质合作企业;如纾困基金的发起方为地方政府(或平台公司),则投资标的往往为辖区内先导性与支柱性产业之中具有增长潜力和核心竞争力的优质企业。

3. 分散式的权益型财务投资。由于纾困基金在于纾解流动性压力而非承接单一资产的全部风险,因此其在投资模式选择时应当以分散投资为主,单一企业或单只股票占比相对较低;在进行标的企业纾困过程中,基金主要采用权益类资金替换债务性资金的方式,单纯债权重置的方式并不太适合大多数民营企业的流动性困难纾解,因此纾困基金的投资模式往往表现为权益类投资;纾困基金并非旨在获取优质标的资产,而旨在降低负外部性的公共属性,因此其在投资过程中往往不谋求标的企业控制权,通常以单纯财务投资为主要表现形式。可见,纾困基金的投资特征表现为“分散投资”“权益投资”和“财务投资”的结合。

尽管纾困基金运作也需经历“募、投、管、退”的流程,但是由于以上主要特征,使得纾困基金相较于一般性投资基金在各阶段的运作机理方面均存在较大特殊性。

第一,在基金募资方面,纾困基金的资金来源往往为财政资本、国有资本或其他长久期财务性资本。当前纾困基金的发起方可以简单概括为金融机构和地方政府两种主体类型——其中金融发起设立的纾困基金大多数均为资产管理产品的形式,截至目前主要为证券公司资管计划和保险资管专项产品两种类型,金融机构均首先以其自有资金进行出资并吸引银行、保险、政府平台等长久期资金进行投资;地方政府发起设立的纾困基金则主要采用私募股权投资基金的组织形式,资金来源主要为地方财政或国有企业出资,资金均具有较强的风险抵御能力和相对较长的资金久期。以上性质的资金构成,符合纾困基金的“分散式的权益型财务投资”的特性,对于暂时处于压力期的优质民营企业具有重要的战略支持意义。

第二,在基金投资方面,纾困基金所选择被投企业往往兼具“风险紧急而暂时”和“成长迅速而稳健”两种特性。与传统投资基金重视“价值洼地”而规避紧急性风险的理念相反,纾困基金所选择的上市公司或其大股东往往已经(或即将)发生明显的流动性困难,并且这种流动性压力预计将对企业的运作乃至生存构成威胁,但与此同时这种流动性风险又是暂时性,仅为宏观市场波动所引致的短期性压力,并非企业经营和管理层面的不善所引致的长期性流动性困难。在纾困基金被投标的具有风险属性的同时,也应该重点关注被投企业在成长性方面也是迅速而稳健的,也暨该企业具有市场前景和发展潜力、拥有核心竞争力、企业内部管理规范、信用良好等优秀资质要素。

第三,在投后管理方面,纾困基金往往仅优化财务结构而较少参与企业经营。由于纾困基金的财务投资特性和标的资质优良,这就决定了其投后管理以缓解流动性风险作为基金根本目标,因此基金较少介入企业经营事务,仅提供资金支持和优化财务结构,这样既能够实现对优质民营企业的保护和支持,又可以避免对经营自主性的干预和影响。

第四,在基金退出方面,纾困基金退出路径主要为“回购”和“转让”。在一般情况下,产业基金进行股权投资的退出路径主要包含清算、回购、分红、上市、并购与转让等模式。但是由于纾困基金所投企业往往为已上市公司,因此“上市”和“并购”等模式并非纾困基金主要退出路径。“清算”是当被投企业经营状况下行且较难以扭转时采用的一种资金回收的风控措施与保护机制,适用于投资失败的项目之中,也不应该成为纾困基金的主流退出路径。“分红”模式主要适用于长期性价值投资,与纾困基金的短期性调节功能不太一致。因此,纾困基金往往会选择被投标的度过阶段性困难后通过原股东增值回购或二级市场溢价转让等方式实现基金退出。

(二)当前中国纾困基金的投资模式分析

目前中国纾困基金的投资模式主要包括“债权型投资”与“股权型投资”两种类型。其中,债权型投资是通过“转质押”的方式将原债务期限延长而缓解上市公司大股东的流动性困境,主要适用于短期资金缺口的优质上市公司;股权型投资是纾困基金的主要模式,也是解决民营企业债务问题的最终路径,主要包含协议受让、参与定增和股东重组等主要权益投资模式。

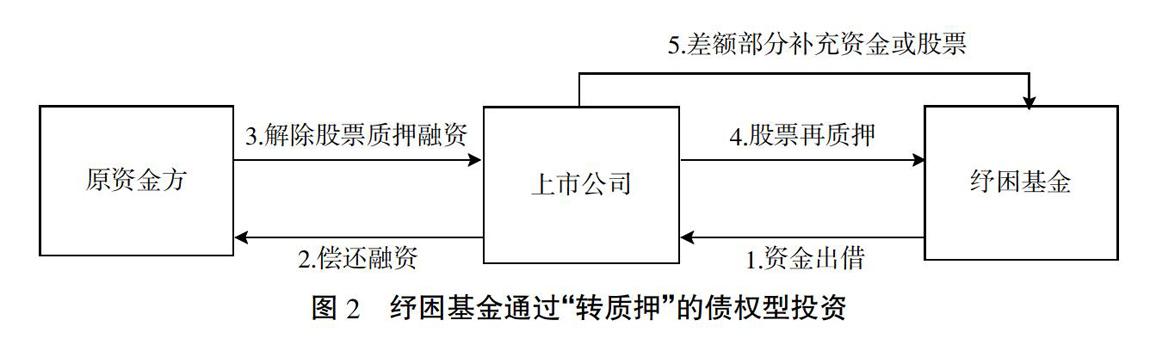

1. 债权型投资模式。纾困基金对标的企业“债权型投资”主要通过借款方式帮助上市企业的控股股东赎回原质押股票,在解除原质押的同时也将这部分股票再次质押给纾困基金,以实现对原债务的延期,进而缓解了被投资方的短期性现金流风险。

随着宏观经济进入新常态,在资本市场进入调整期之后,上市公司股票质押容易触及预警线甚至平仓线,这就使得控股股东面临短期巨大的流动性压力。股票质押的平仓机制可以用式(1)所描述,其中Pn为平仓(预警)时股票价格,P0为原股票质押时的每股价格,PRate和r%分别为股票质押率和资金成本,而E为平仓线(预警线)。

Pn=P0×PRate×(1+r%)×E(1)

在现实情况下,上市公司的股票质押率PRate通常为30%~40%,但是由于部分民营企业的融资特性使得现实中某些民营上市公司控股股东的真实股票质押率高达50%。在股票质押过程中,资金成本r%通常为7%~9%(年化),但是对于高质押率的民营上市公司大股东而言其融资成本甚至高达10%;在实践中的预警线通常选取150%,而平仓线通常为130%。基于式(1)的股票價格和平仓机制的关系可知,按照相对保守的质押率和资金成本假设(即30%质押率、7%融资成本),当每股价格下跌51.85%之后即触发预警线需要补仓,下跌58.27%后触发强制平仓。但是对于相对激进融资的民营上市公司股东而言,如果按照较高的质押率与资金成本假设(即50%质押率、10%融资成本),当每股价格下跌17.5%之后就触发预警补仓机制,而下跌28.5%后触及平仓线。

当资本市场进入调整期之后,股票价格会出现大幅波动,甚至出现断崖式的下降。这种现象对于民营上市公司的股票质押产生极大的冲击与影响,在增加民营企业流动性压力的同时也极度影响民营企业的投资信心与积极性。基于此,纾困基金通过“转质押”的方式,首先借款给融资人用于解除原质押股票,再按照下跌之后的股票价格重新进行质押(如图2所示)。经过这种股票再次质押的过程,使得预警线与平仓线的价格标准降低,并且延长了原债务期限,极大地缓解了上市公司大股东的短期流动性问题。但是在此过程中,不但需要融资人自行补偿差价,而且当再次融资到期时若上市公司及大股东流动性依然未得到缓解,那么纾困基金的退出将难以保障。因此,这种债权型投资模式对于上市公司及其控股股东要求较高,主要适用于上市公司资质优良但短期质押率较高、股价大幅波动产生短期资金缺口的情形。

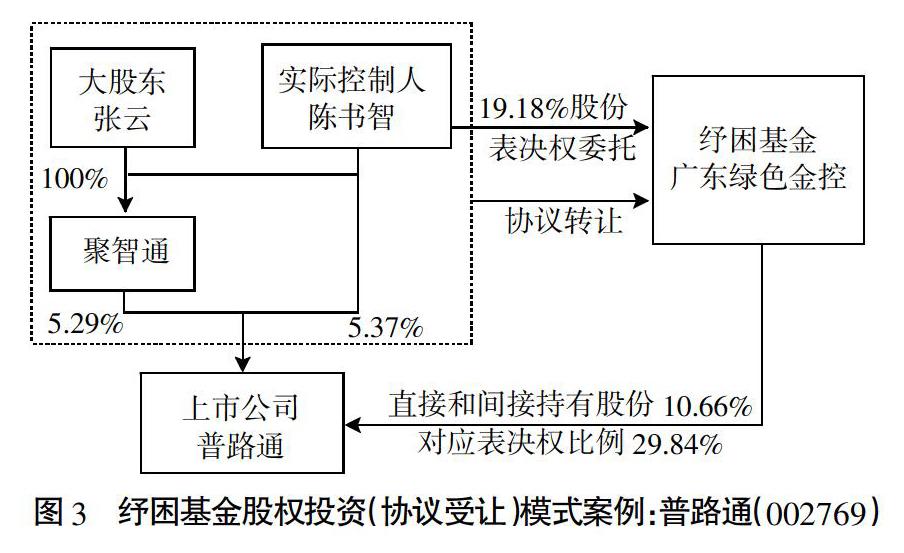

2. 股权型投资模式。相较于债权型投资的短期性特征,股权型投资可使大多数民营企业从根本上解决债务难题。由于当前中国纾困基金普遍设立时间较短,市场中公开投资案例相对较少,因此笔者仅对纾困基金设立时所公开的投资方式与有限案例进行总结,将股权型投资划分为协议受让、参与定增和股东重组等三种主要投资模式。(1)协议受让。该模式主要指上市公司控股股东将部分上市公司股份以协议转让方式出让给纾困基金,同时伴随着表决权、提案权等各项权利的转移,一般表现为“股份协议转让+表决权委托”的形式。在该种模式之下,上市公司原股东将转让股权所得资金用于解除股票质押,但是由于股份及表决权的转移,该模式或伴随着上市公司控制权的变动。例如,上市公司普路通(002769)在2018年11月19日发布公告,披露公司实际控制人陈书智、大股东张云与广东省绿色金融投资控股集团有限公司(“广东绿色金控”)签署了《股份转讓协议书》,约定由陈书智将其持有的2 006.7万股普路通股份(占上市公司股份比例为5.37%)转让给广东绿色金控,再由陈书智和张云将持有的深圳市聚智通信息技术有限公司100%股权转让给广东绿色金控,此项交易完成后广东绿色金控在上市公司普路通的持股比例达到10.66%,并且陈书智将其剩余持有的19.18%上市公司股份所对应表决权委托给广东绿色金控,使得上市公司实际控制人发生变更。(2)参与定增。纾困基金通过认购上市公司非公开发行股份的方式向优质上市企业注入资金,与此同时该模式通常也会伴随原控股股东的股权转让,这样既能够缓解大股东的流动性压力,又可以为上市公司的产业发展实现资本助力。例如,上市公司英唐智控(300131)在2018年10月9日发布公告,披赛格集团(实际控制人为深圳市国资委)以现金方式全额认购英唐智控非公开发行股份2.1亿股,同时上市公司大股东胡庆周拟向赛格集团协议转让5 400万股股票(附条件转让),该交易完成后赛格集团合计持有上市公司20.63%的股份,深圳市国资委成为上市公司实际控制人。在该模式之下,不但缓解了原股东高比例质押后可能导致的公司强制平仓风险,也能够为赛格集团在半导体产业布局实现加强助力(见图4)。(3)股东重组。当上市公司的控股股东是多元经营集团时,为防止大股东的其他业务板块流动性压力传导至资本市场进而诱发系统性风险,此时纾困基金会选择对上市公司控股股东进行资产重组,以实现对大股东的流动性风险与上市公司隔离。例如,2018年8月23日上市公司永泰能源(600157)发布公告披露了其控股股东永泰集团与京能集团(北京市政府出资设立的国有独资公司)签署的《战略重组合作意向协议》(见图5),由于京能集团业务涵盖煤电、清洁能源、热力等领域,与永泰集团在电力和煤炭等业务领域具有一致性、协同性和互补性,因此京能集团将通过股权转让、资产重组、资产注入等多种形式实现对永泰集团控股并降低永泰集团融资成本,支持集团转型发展。

三、母基金:纾困基金与引导基金的融合创新模式

基于纾困基金的运作机理、特征分析与投资模式可知,纾困基金主要解决的是民营企业的短期性流动性困难,但是若从根本上支持和引导民营企业发展、增强民营投资信心和活力,则需要运用产业引导基金助力企业的变革、创新与发展。引导基金是指由政府出资设立,采用股权、债权和担保等多种市场化投资方式,引导社会各类资本投资经济社会发展的重点领域和薄弱环节,支持相关产业和领域发展的资金。因此,引导基金在资金来源和投资方式上与纾困基金具有较多相似之处。但是在投资标的方面,纾困基金主要选择具有发展前景和核心竞争力但面临短期流动性风险的民营企业,一般以上市公司及其控股股东作为主要纾困标的;引导基金的投资标的更多以符合区域要素禀赋、发展战略和产业升级趋势的非上市公司为主。尽管纾困基金和引导基金在标的选择上略存差异,但所投企业都要具有发展前景和增长潜力,并且以民营企业为主,因此应当运用一种模式将纾困基金与产业引导基金有机结合,在缓解民营企业流动性压力的同时,也助力其转型升级与创新驱动。

母基金是一种有效将纾困基金与引导基金有效结合的一种金融产品,能够将短期纾困与长期孵化有机整合。母基金又称为“基金中的基金”(Fund of Funds简称“FOF”),是一种将资金组合管理并分散投资于其他基金的集合投资制度,也暨母基金并不直接投资于标的企业股权,而是通过投资其他股权基金而间接投资的一种形式。政府部门、国有企业和金融机构可以通过设立FOF并根据实际需求投资于纾困基金与引导基金,形成更加宏观、统一的产融布局。

(一)母基金的核心特征

在将民企纾困与产业引导有机整合的过程中,需要投资的宏观性和灵活性,并且由于资本量需求较大,往往需要撬动更多社会资本。基于此,母基金的以下三种特征能够有效满足纾困基金和引导基金相融合的根本需求。

1. 杠杆性。母基金本身作为一种集合投资制度,在其自身层面上已经实现了一轮资金撬动,而母基金又作为子基金的投资者之一,这样也会形成子基金层面的一轮资金撬动。因此FOF结构本身能够实现“以小博大”、撬动更多资金并放大投资的杠杆效应。

2. 多元性。基金本质在于将资金集合并通过专业化管理进行投资,因此在通常情况下,基金会聚焦于某种特定产业及特定投资模式。但是母基金由于并不直接投资于底层资产,可以通过分散投资多种不同领域与模式的基金而实现更加灵活多元的投资策略。例如母基金可以同时投资于股权型和债权型等不同模式的基金,并可以同时对天使期、创投期、成熟期和纾困期的企业项目进行间接投资,既能够同时投资一种产业的多个环节,也能够同时投资于多种不同产业,还可以对优质企业从纾困到转型实现全流程覆盖。母基金的多元性投资,使得其整体投资模式显得更加灵活与多样。

3. 稳健性。FOF投资也表现为组合投资与双重分散风险,因为子基金投资于多个企业实现了第一重风险分散,而母基金投资于多个子基金又实现了第二重风险分散,因此母基金在风险分散方面具有乘数效应。在实践中,FOF通常既投资于纾困基金,也投资于引导基金,而纾困基金往往具有短期性的固定收益性质,引导基金则往往追求远期超额收益。这两种截然不同的收益模式可以互补,使得母基金既可以满足短期固收需求,也能够形成长期的浮动收益,增强社会资本对母基金的投资期望。

(二)“纾困+引导”母基金的运作机理

将“民企纾困”与“产业引导”有机结合的母基金结构如图6所示。

第一,由财政性资金、产业投资者(一般为大型国有企业)和财务投资者(银行、保险等金融资本)共同组成“纾困+引导”母基金,其中财政资金作为基金的劣后级LP,形成对于其他投资人的“安全垫”效应;国有资本以产业投资者身份,作为母基金的夹层LP,这样既能够以劣后级LP为“安全垫”降低投资风险,也能够利用优先级的杠杆效应放大作为夹层的产业投资者回报率,最终实现更大规模的社会资本撬动;银行、保险等金融机构作为财务投资者,以优先级LP投资于母基金之中,放大财政资金和产业资本的杠杆效应。

第二,母基金根据区域产业阶段性特点、标的企业现实需求和投资属性差异而投资于不同类型的子基金。在图6所示案例中,母基金投资于多种类型的纾困基金与产业引导基金:当面对处于流动性压力下的区域性优质民营上市企业,纾困子基金则可以采用股权或债权型投资,缓解民营企业的短期性风险;当面对具有创新驱动与转型升级意义的孵化项目企业时,则产业引导子基金通过股权、债权和融资担保等多元化模式对企业进行孵化培育。在子基金层面上,通常也会进一步募集资金(在图6中的社会资本—A、B)放大母基金的杠杆效应,形成对优质民营企业支持的资金合力。

第三,当子基金对标的企业进行投资后,往往会引导其他社会资本对企业的再次投资。例如当纾困子基金缓解了优质民营企业的短期流动性压力后,增强了企业的经营活力,进一步吸引更多资金向企业进行投资;当引导子基金向标的企业进行投资时往往与其他社会机构或商业性创投联合投资,引导资本杠杆效应进一步放大。

综上,母基金在自身资金结构上实现一轮杠杆效应,在子基金层面上再次募资放大杠杆效应,而最终投资至标的资产时也会引导其他资本对企业的投资形成资金合力效应的进一步放大。通过三轮杠杆效应,母基金模式可以使得财政性资本和国有资本对民营企业的强力支持;与此同时,母子基金的模式也可以通過不同基金属性配置给不同需求的民营企业,体现对其金融支持的灵活性与多元性。

四、运作纾困基金的关注要点与政策建议

由于纾困基金在资金结构、标的筛选、投资模式以及母基金结构等方面均存在特殊性,使得运作纾困基金过程中需要重视以下关键要素。

1. 纾困基金运作过程中涉及的国有资产交易行为。当纾困基金采用股权型投资模式时,往往会使纾困基金实现对标的企业的实际控制,由于纾困基金的资金来源中财政性资金和国有资本占绝大部分,导致标的企业被纾困基金投资后被认定为国有资本,那么基金在退出过程中就涉及国有产权交易的行为,应当遵循相关管理规定。

2. 纾困基金的投资模式与现行监管政策的冲突。纾困基金的主体形式除了资产管理计划之外,依然存在大量以私募股权投资基金备案的私募型纾困基金。根据现行监管政策,私募股权投资基金一般不得以竞价交易方式直接从事二级市场的股票买卖,这就使得纾困基金在投资运作方面的灵活性下降;与此同时,纾困基金在投资过程中往往会采用“股权+债权”的模式,但是基于当前监管政策中对于私募基金的专业化经营要求,纾困基金在债权型投资方面的比例会受到较大限制。

3. 纾困基金及其FOF模式中的杠杆比问题。当前中国纾困基金普遍规模较大且存在撬动社会资本的需求,那么就需要基金采用结构化分层安排,加之FOF模式中子母基金的杠杆放大效应,进一步提升了基金的杠杆比例。但是在“去杠杆”背景下的当前监管政策中,对于私募基金杠杆比例有着较为严格的约束,这种现行制度也会导致纾困基金及其母基金的资本撬动功能被严重制约。

鉴于纾困基金投资运作过程中的特殊性,笔者提出以下政策建议。

第一,各级政府分工协作、统筹安排。优质民营企业对于区域经济发展和就业带动具有巨大的现实推动意义。因此在纾困基金实施过程中,设立省级母基金和地市级子基金要求各级政府分工协作,从省级母基金层面设计治理结构与投资模式,在地市级层面上认真研判并精准选择投资标的与投资路径;同时纾困基金在“募投管退”环节会涉及财政、发改、证监、国资等多个部门,为提升基金投资效果与运作效率,应该多部门统筹安排、协调一致,通力配合组织好纾困基金的实施工作。

第二,加强纾困基金的“绿色通道”建设。由于纾困基金的特殊性,对其监管政策应当与其他商业化基金存在差异,构建纾困基金的“绿色通道”机制就存在必要。当前中国纾困基金的“绿色通道”机制属于基金业协会认定,符合“绿色通道”标准的基金必须为私募股权投资基金,这就要求提升纾困基金“绿色通道”机制规格,以满足更多主体形式的纾困基金需求。与此同时,当前“绿色通道”机制要求纾困基金必须涉及上市公司的并购重组,但在实践中某些纾困基金仅对上市公司控股股东进行重组而不涉及上市公司,这就要求进一步优化纾困基金“绿色通道”机制建设。

第三,构建严格的纾困基金监管体系与评价机制。纾困基金在标的筛选、投资模式、组织结构等方面均与其他商业性投资基金存在一定差异,因此应该制定更加有针对性的资金监管体系和绩效评价机制。在资金监管方面,可以委托外部第三方机构不定期对纾困基金进行全面公正的审计、核算和评估;在评价机制方面,不能以基金收益为唯一评价指标,而应该构建社会性、外部性、引导性等多指标加权的绩效考评体系。与此同时,应该在纾困基金的人员激励方面形成全新的评价体系,提高投资与运营团队的激励效能。

注释:

①文中数据和上市公司交易信息均来自万得(Wind)数据库,截至时间为2018年12月19日。

参考文献:

[1]杨秋菊,邓小华.欧元诞生、欧债危机及纾困博弈路径[J].财经科学,2015(9):1-11.

[2]朱光耀.建立防火墙纾困欧债危机 增加全球投资推进经济恢复[J].经济研究参考,2012(43):77-79.

[3]郭強,董昀,李向前.欧洲公共债务危机的解决方案:理论与实践[J].金融评论,2012,(4):84-125.

[4]Moravcsik A. Europe after the Crisis:How to Sustain a Common Currency[J].Foreign Affairs,2012,91(3):54-68.

[5]徐忠.如何理解十九大后的中国经济及相关改革[J].上海金融,2018(2):1-4.

[6]Edwards,Sebastian. Keynes on the Sequencing of Economic Policy:Recovery and Reform in 1933[R]. NBER Working Papers,2018:1-18.

Research on the Operation Mechanism, Investment Mode and Innovation Path of

Bail-Out Fund in China

Wu Zijing, Zhang Bo

(School of Government Management, Peking University, Beijing 100081, China)

Abstract: The impact of external uncertainties on China's economic restructuring has led to large fluctuations in the capital market, which has led to a large number of private listed companies and their shareholders facing liquidity difficulties. In order to prevent systemic risks caused by risk overlap, bail-out funds have been set up to alleviate the short-term liquidity pressure of private enterprises. However, at present, China's bail-out fund generally has a relatively short duration, and there is lack of academic research on the bail-out fund. In view of this, based on the analysis of current limited investment cases of bail-out funds, this paper refines the operation mechanism and main characteristics of the bail-out funds in terms of "fund raising, investment management and withdrawal", and systematically expounds their investment modes. On this basis, it puts forward an innovative path of combining bail-out funds with guidance funds by using the FOF model.

Key words: bail-out fund, mother fund, guidance fund