A股熔断机制磁吸效应研究

2019-04-30李凤翔吴珍利

李凤翔,吴珍利

贵州大学经济学院财政金融系,贵州贵阳,550025

1 相关研究和提出问题

2015年,A股经历一轮暴涨暴跌,上证指数从最低3 049.11点上涨至最高5 178.19点,接着又暴跌至2 850.71点,从最高点算起,跌幅达44.95%。A股价格波动剧烈,市场处在极度恐慌中,为稳定A股市场,上交所、深交所、中金所经证监会同意,拟引入海外市场畅行的价格稳定机制——熔断机制。熔断机制和个股涨跌停板制度一样,都是为防止股价异常波动而进行的一项制度安排,是指为控制股票和期货等金融产品的单日交易风险,而为其日内价格波动规定阈值或区间限制,当日内价格触碰阈值或区间限制时,交易就会被自动中断,暂停一段时间,或是交易只能在阈值区间或区间限制内波动。2015年12月4日,上交所、深交所、中金所正式发布指数熔断相关规定,熔断基准指数为沪深300指数,采用5%和7%两档阈值。于2016年1月1日起正式实施。2016年实施4个交易日后,1月4日和1月7日就两次实际触发阈值而提前收市,熔断机制未能起到稳定市场的作用,反而加剧市场动荡。1月8日证监会叫停该项制度。在推出前,该项制度安排就备受争议,焦点集中在熔断机制能否为A股市场服务,真正起到稳定市场的作用。本文认为,熔断机制失败的一个重要原因是其具有较强的磁吸效应,导致沪深300指数加速达到熔断阈值。

Subrahmanyam通过建立跨期单市场模型,对磁吸效应和市场波动性进行了研究,认为熔断机制很可能会加剧价格的变化,并加大价格达到熔断值的概率[1]。在此情形下,策略交易者会提前进行交易,以确保他们能够进行交易。Cho等利用台湾股票交易所的高频数据通过建立AR(3)-GARCH(2,2)模型对价格限制可能导致的磁吸效应进行了研究,同时将冲量效应的因素也考虑进去,实证得出价格限制确实具有磁吸效应,并指出台湾股票交易在实施价格限制以阻止价格过度反应方面并没有效率[2]。此外,他们还将标普500成分股进行了对照研究,得出由于美国股票市场没有价格限制,在研究中并没有发现磁吸效应。Du等利用韩国股票交易所的高频数据建立多变量二次方程函数,从收益率、交易量、波动性、订单流、订单类型五个市场微观结构方面对磁吸效应进行了研究,得出这五个变量都是显著的,即当价格波动靠近限制价格水平的时候,他们的运动速度都在加快,并发现涨幅限制所导致的磁吸效应要大于跌幅所导致的磁吸效应,认为这种差异是韩国股票交易所卖空限制和投资者心里可以部分解释的。而且在五个变量中,实施比较窄的价格限制的市场比实施较宽价格限制的市场有更高的加速率[3]。Abad和Pascual利用西班牙股票交易所的高频数据建立横截面时间序列回归模型,发现当价格波动距离限制价格非常近时,可以观察到价格触碰限制价格的概率是非常小的,并且价格会逐渐放缓。当价格逼近限制价格的时候,大多数激进型的交易者反而会逐步变得更有耐心[4]。他们的结论与主流的意见相反,即他们从实证结论来说是承认价格限制的有效性的。Heish等利用台湾日内的高频交易数据logit回归模型,论证了价格限制所导致磁吸效应的存在性,并指出磁吸效应在涨幅情况比在跌幅情况更强烈[5]。

方园和陈收利用上证指数180的样本股票数据,从收益率、交易量和波动率三个市场微观变量出发建立二次方程回归函数来研究磁吸效应。在触板日内,股票价格在向涨跌停板运动过程中,运动的速度、交易量波动率都大于非触日,交易异常活跃。涨停板导致的磁吸效应要比跌停板导致的磁吸效应更明显,认为这可能中国股市缺乏做空机制和投资者的过度乐观情绪引起的[6]。陈浩武等从上交所和深交所各选30只股票数据,利用AR(3)-GARCH(2,2)模型对磁吸效应进行了研究。发现了涨停引起的磁吸效应明显而跌停板引起的磁吸效应不明显[7]。张小涛等利用上海A股日内高频数据建立logit回归模型,从概率的角度对磁吸效应进行研究。发现涨幅限制会引起明显的磁吸效应,特别是当涨幅达到8%之后会更强烈,但在研究过程中并没有发现跌幅限制会引起磁吸效应的证据,而是存在冷却效应,认为这种现象是由投资者在上涨中的非理性情绪、下跌中存在处置效应以及中国股票市场做空限制造成的[8]。宋树岩和刘艺文从传播学范畴的群体动力学来解释熔断机制的磁吸效应,认为投资者的个人思维活动以及决策行为会受到市场群体的影响,所有普通投资者容易出现追涨杀跌的行为[9]。杨晓军和金雪兰以 2016 年 1 月 4 日和 7 日为熔断组,以 2015 年沪深300 指数跌幅超过 7% 的 3 个交易日为控制组,检验熔断机制对股票市场产生的效应。结果显示,在指数下跌至熔断临界值之前,熔断机制会加剧卖单的大量涌现,导致市场订单流不平衡性提高,存在显著的磁力效应[10]。

综合国内外相关文献发现,对磁吸效应的研究主要体现在价格限制导致的磁吸效应,并且国外的研究起步较早,研究方法相对完善。国内的研究起初较迟,研究方法也大都是借鉴国外的,基本都是从logit模型、AR-GARCH模型以及二次函数方程来进行的实证。熔断机制首次在A股市场执行,实施并发生作用的市场环境与国外有很大差异,直接套用国外的经验和研究成果,显然不合理。而且国内学者对熔断机制及其磁吸效应的研究篇幅较少,且多偏向理论性分析,缺少实证研究。为此本文采用沪深300指数日内分钟数据,并将其分成熔断机制实施前、实施时和实施后三组数据,利用Logit模型分别对这三组数据进行回归,实证了A股熔断机制具有磁吸效应,并对未来熔断机制的设计提出一些对策。

2 A股熔断机制磁吸效应的实证研究

2.1 基于Logit回归分析的熔断机制磁吸效应研究

通过建立logit回归模型,从概率的角度研究A股熔断机制的磁吸效应。如果磁吸效应存在,那么当沪深300指数向上(或向下)运动到逼近熔断阈值的时候,指数继续向上(向下)的概率会明显上升。借鉴张小涛和祝涛[8]的经验,本文将构建如下模型:

(1)

在涨幅研究类型中,Y=1为沪深300指数t分钟的价格大于或等于t-1分钟的价格,P为其概率;反之则为Y=0和1-P。在跌幅研究类型中,Y=1为沪深300指数t分钟的价格小于或等于t-1分钟的价格,P为其概率;反之则为Y=0和1-P。并选取收益率和成交量为作为研究变量,形式如下:

Xiβi=β0+β1Rt-1+β2VOLt-1

(2)

其中,Rt-1为沪深300指数前一分钟的价格相对于其前一天收盘价的收益率;VOLt-1为沪深300指数前一分钟的成交量相对于上一分钟成交量的变化率。

为了研究熔断机制的磁吸效应是在沪深300指数涨跌幅在距离熔断阈值多远时开始的,在上述模型中加入虚拟变量IRt-1。这里只对2016年1月4日的数据进行处理。当Rt-1≤-i%,i=1,2,3,4,5,6时,IRt-1取值为1,其他情况取值为0。构建模型如下:

Xiβi=β0+β1Rt-1+β2Rt-1×IRt-1+β3VOLt-1

(3)

2.2 数据选取和描述

本文所选数据来源于万得数据库,样本为沪深300指数的日内分钟数据,每隔一分钟进行一次数据采集,样本期为2015年1月1日至2016年12月31日,共计488个交易日。每笔交易数据包括沪深300指数的交易日期、交易时间、日内每分钟收盘价和日内每分钟成交量。样本只选取沪深300指数从开盘第一次触碰+7%或-7%之间的分钟数据,其中有两个样本不适合作Logit回归分析,分别是2015年8月24和2016年1月7日的数据,予以剔除(回归过程中出现警告拟合概率算出来的概率为0或1。出现了这个警告后的Logit回归模型往往是不适用的。出现这种情况可以理解为一种过拟合,因为数据的原因,在优化搜索回归系数的过程中,使得分类的种类属于某一种类(y=1)的线性拟合值趋于大,分类的种类为另一类(y=0)的线性拟合值趋于小。因此当样本数据完全可分的时候,logistic回归常常会导致过拟合的问题。针对这种线性可分的样本数据,可以直接使用规则判断的方法,简单并且适用,可以看得出2016年1月7日指数是加速下跌的,力度比2016年1月4日的更强,是可以直观说明熔断机制具有磁吸效应的问题的)。此外还对数据做如下处理:

(1)剔除日内涨幅未触达5%和跌幅未触达-5%的数据;

(2)剔除开盘时间前三分钟数据;

(3)剔除日内分钟数据不全的数据;

(4)剔除开盘就触碰±7%的数据。

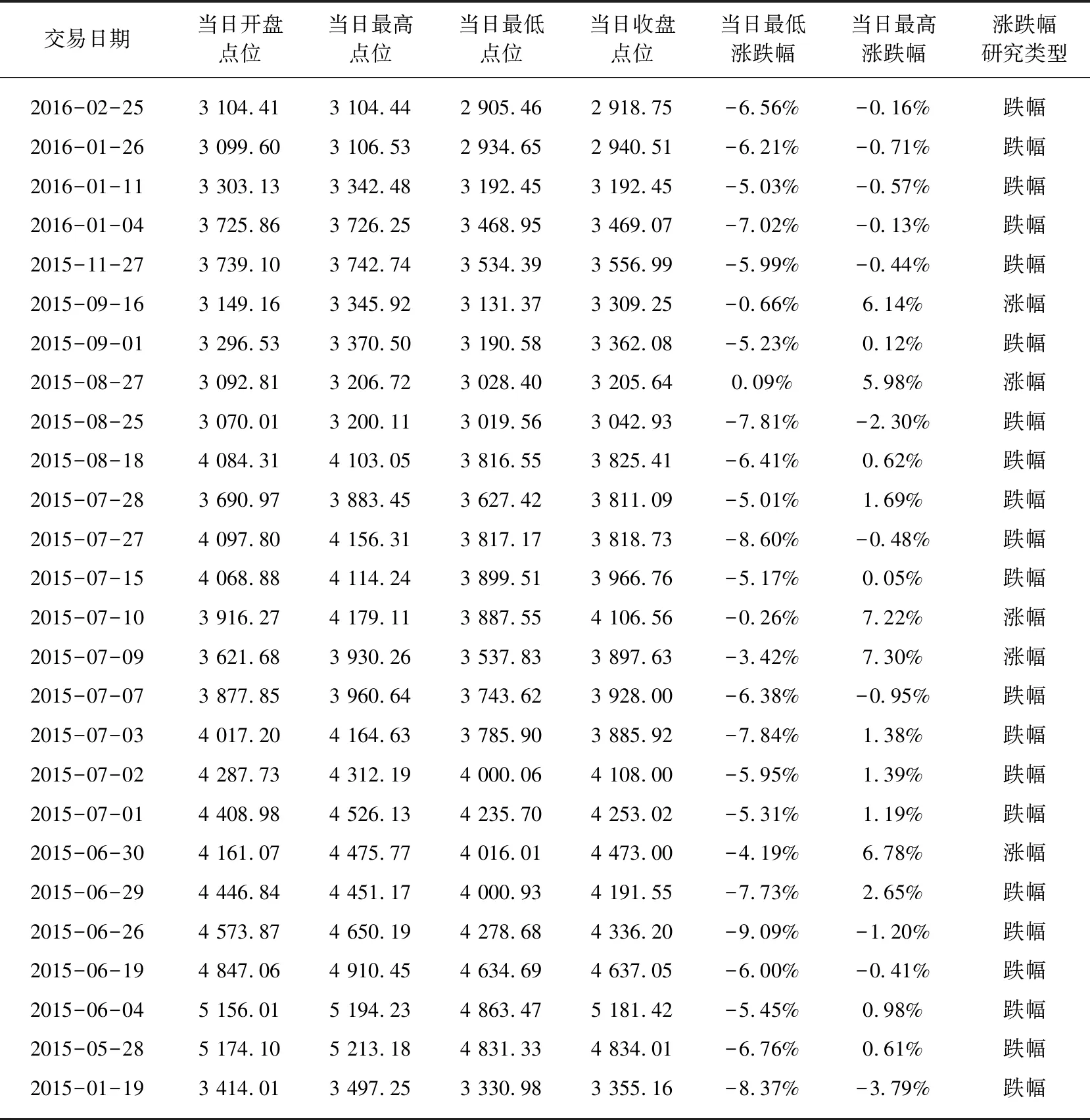

经过处理后,符合条件的共26个交易日,其中涨幅研究类型的有5个交易日,跌幅研究类型的有21个交易日。数据筛选结果如表1所示。

表1 符合条件的沪深300指数实证数据集

注:数据来源于万得数据库。

2.3 数据回归处理

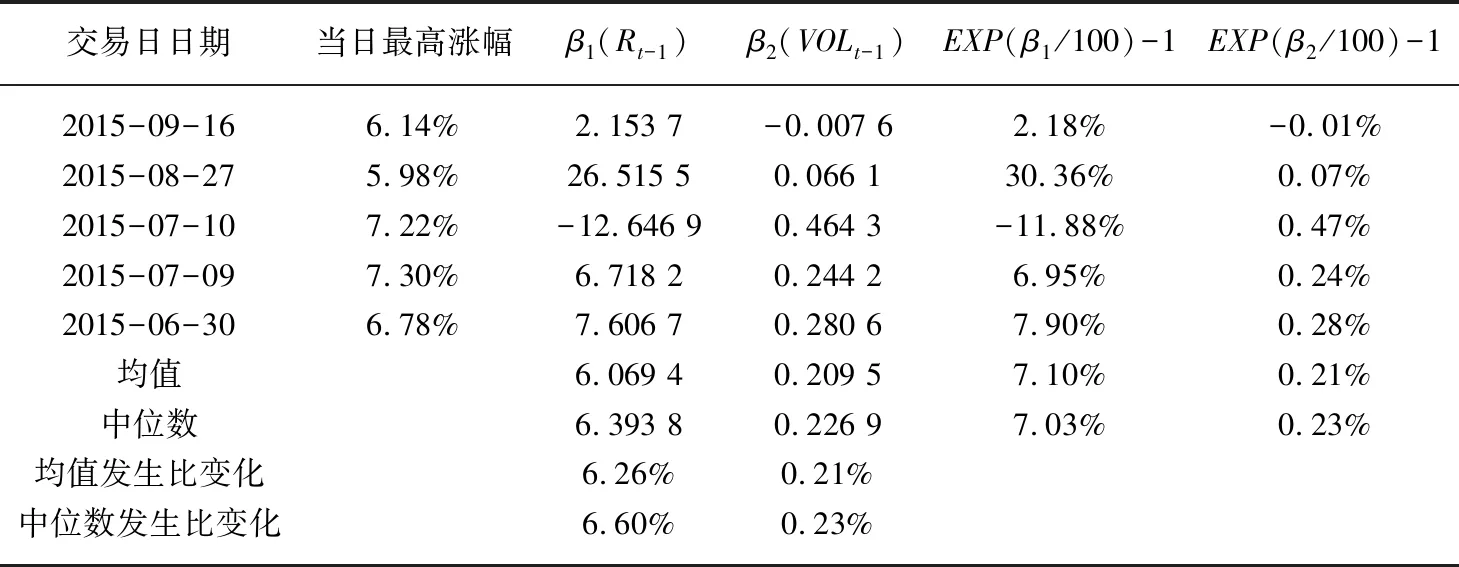

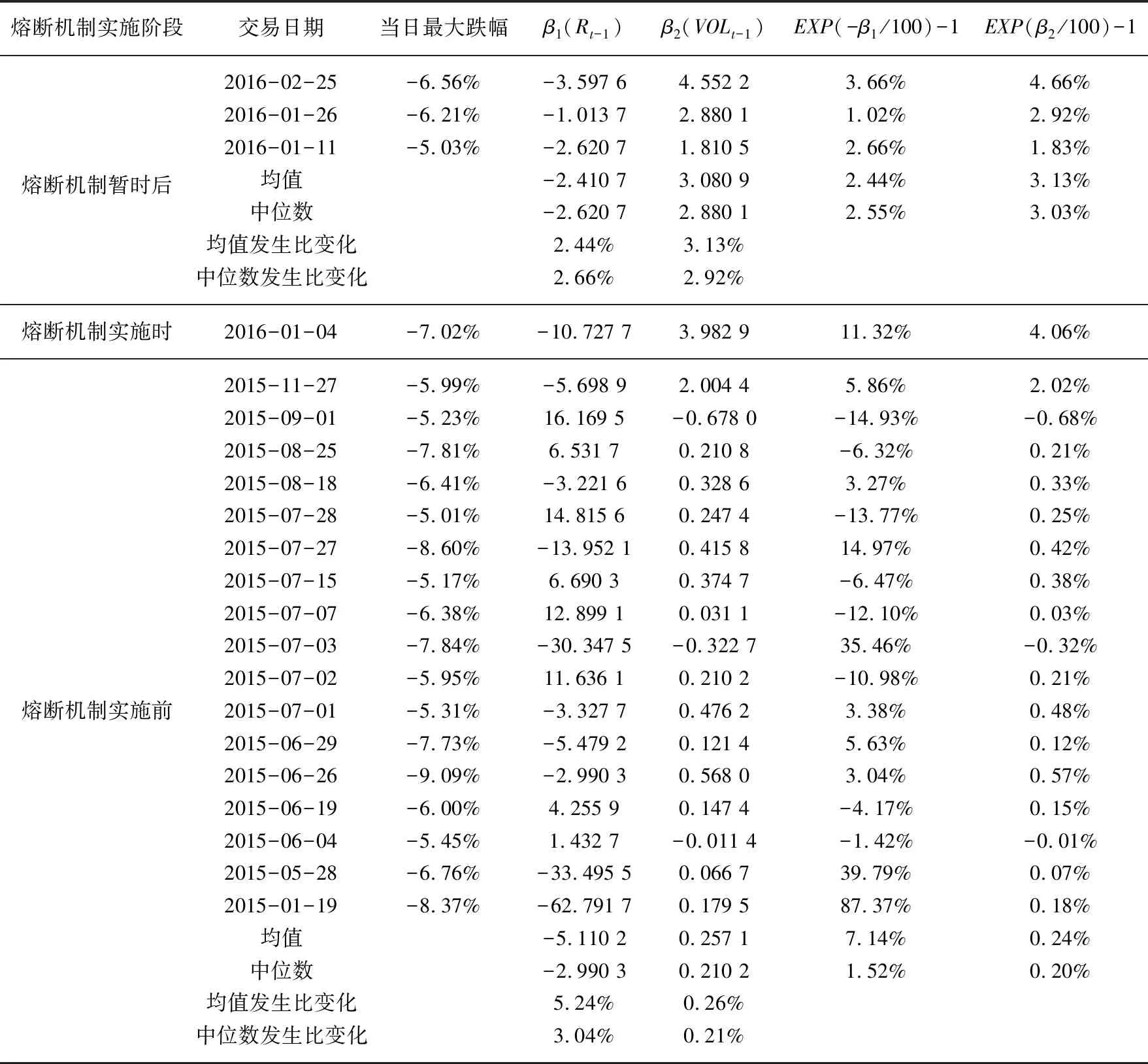

根据式(1)对涨幅研究类型进行5次Logit回归,对跌幅研究类型进行21次Logit回归。在模型中,重点要求出系数β1(Rt-1)和β2(VOLt-1),以及它们的发生比变化。在涨幅研究类型中,定义所求的发生比变化为EXP(β1/100)-1和EXP(β2/100)-1。在跌幅研究类型中,定义所求的发生比变化为EXP(-β1/100)-1和EXP(β2/100)-1。因此,在涨幅研究类型中只要β1或β2显著大于0,即它们中至少有一个的发生比的变化大于0,在跌幅研究类型中只要β1显著小于0,或β2显著大于0,即它们中至少有一个的发生比的变化大于0,就可以从收益率或成交量方面说明沪深300指数在上涨或下跌的过程中,沪深300指数继续上涨或下跌概率得到提高。对执行熔断机制的交易日来说,如果概率程度比较大,则说明熔断机制具有磁吸效应。Logit回归结果如表2、3、4所示。

表2 本文式(2)对涨幅研究类型的回归结果

表3 本文式(2)对跌幅研究类型的回归结果

表4 本文式(3)对2016年1月4日熔断当日的回归结果

2.4 变量的显著性检验

本文通过观察Pr>|z|值的大小来说明以上变量的显著性,如果Pr>|z|≤0.05,则说明变量是显著的,反之就不显著,结果见表5-7。

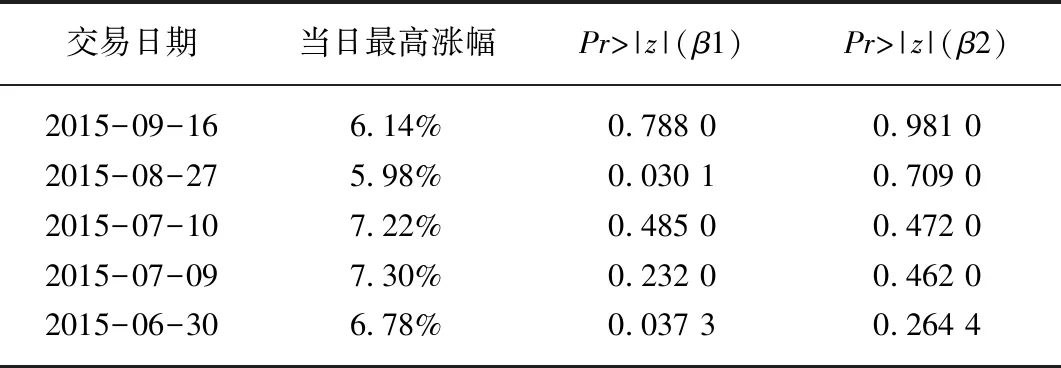

表5 对式(2)涨幅研究类型变量的显著性检验

表6 对式(2)跌幅研究类型变量的显著性检验

表7 对式(3)变量的显著性检验

3 实证结果分析

3.1 对式(2)涨幅研究类型实证结果的分析

从表5中可以看出,在涨幅研究类型中,在涨幅研究类型中,Pr>|z|(β1)中仅有2个交易日表现为显著性,Pr>|z|(β2)中全部表现为不显著,分析表2中各变量的系数值大小及含义没有意义。结合上述实证分析,可判定沪深300指数上涨时继续保持上涨的概率与涨幅本身和成交量变化关系不大的。

3.2 对表式(2)跌幅研究类型实证结果的分析

在跌幅研究类型中,仍分熔断机制实施前、实施时和暂停后三阶段进行分析,如表3和表6。

在熔断机制实施前,共有17个交易日,从表6的变量显著性检验中可以看出,P>|z|(β1)中只有2个交易日小于0.05表现为显著,其余的均表现为不显著;P>|z|(β2)中只有3个交易日表现为显著,其余均表现为不显著。因此分析表2中各变量的系数值没有意义。结合上述实证分析,说明沪深300指数下跌时与是否会继续下跌与跌幅本身和成交量变化关系不大。

在熔断机制实施时,从表6的变量显著性中可以看出,P>|z|(β1)不显著,P>|z|(β2)显著,说明分析成交量的变化率的系数值是有意义的。β1(Rt-1)为-10.727 7,发生比变化为11.32%,β2(VOLt-1)为3.982 9,发生比变化为4.06%,说明在熔断交易日,沪深300指数下跌时会有继续下跌的可能,并且成交量的增加也会增加指数下跌的概率。结合上述实证分析,说明熔断机制具有磁吸效应,不过其磁吸效应是由成交量变化导致的,而不是跌幅变化导致的,跌幅变化只是一种附带的表现。

在熔断机制暂停后,共3个交易日,从表6的变量显著性检验中可以看出,P>|z|(β1)都不显著,P>|z|(β2)都显著,说明分析成交量的变化率的系数值是有意义的。对β1(Rt-1),3个交易日都小于0,均值和中位数分别为-2.410 7和-2.620 7,均值发生比和中位数发生比分别为2.44%和2.66%;具体均值发生比中3个交易日都大于0,均值和中位数分别为2.44%和2.55%。说明沪深300指数下跌时会有继续下跌的可能。对β2(VOLt-1),3个交易日都大于0,均值和中位数分别为3.080 9和2.880 1,均值发生比和中位数发生比分别为3.13%和2.92%;具体发生比变化中3个交易日均大于0,均值和中位数分别为3.13%和3.03%,说明沪深300指数在下跌时,成交量的继续增加会引起指数的继续下跌结合上述实证分析,说明在沪深300指数在下跌时会继续下跌的概率与当日较前一个交易日的跌幅关系不大,而与成交量的关系比较大,会因为下跌时成交量的放大而继续下跌,跌幅只是附带的一个表现。

总之,仅从表3中就可以看出,熔断机制实施时的各项指标数值与实施前和暂停后都形成鲜明的对比,如对于β1(Rt-1),实施中的的值为-10.727 7,小于实施前β1均值-5.110 2和暂停后的均值-2.410 7;对于发生比变化EXP(-β1/100)-1,实施中为11.32%,大于实施前的均值7.14%和暂停后的均值2.44%;对于β2(VOLt-1),实施中的值为3.982 9,大于实施前的均值0.257 1和暂停后的均值3.080 9;对于发生比变化EXP(β2/100)-1,实施中的值为4.06%,大于实施前的均值0.24%和暂停后的均值3.13%。从上述数据可以说明熔断机制具有磁吸效应。

3.3 对式(3)实证结果的分析

在表4和表7中,针对2016年1月4日熔断机制执行时的情况,对加入虚拟变量IRt-1的新式子进行Logit回归和变量的显著性检验。从表7中可以看出,P>|z|(β2)中只有当IRt-1≤-3%时才表现为显著,其余均不显著,而P>|z|(β3)均表现为显著,说明分析成交量的变化率的系数值是有意义的。从整体来看,在沪深300指数下跌时会有继续下跌的可能,并且成交量的增加也会加大下跌的概率。跌幅在1%至4%的时候,指数的波动概率都相对比较平缓,但当跌幅扩大到5%和6%之后,指数的波动及其剧烈,发生比变化异常放大,其值分别为1 696.79%和820.33%,远大于跌幅在1%至4%时的值。证实了熔断机制具有磁吸效应,并且也说明磁吸效应在跌幅扩大到5%之后变得更为强烈。

3.4 实证结果综合评价

综合上述的实证分析和变量显著性检验,本文认为熔断机制在实施前的交易日中,下跌时不能说明其会继续下跌,也没有充分证据说明上涨时会继续上涨。在熔断机制实施时和暂停后,下跌时会因为成交量的增加而继续下跌,跌幅变化只是附带的表现。说明熔断机制具有因成交量导致的磁吸效应,并且这种效应会对暂停后的交易日产生影响。而在熔断交易当日,当这种附带的跌幅扩大到5%之后,成交量的波动变得剧烈,并带动跌幅加速向下运动,加大达到熔断阈值的概率。

4 A股熔断机制失败的原因

4.1 熔断机制在制度设计上存在不合理性

A股熔断机制的熔断阈值设置分两档,第一档是±5%,第二档是±7%。从历史数据来看,沪深300指数波动触发第一档5%的频率是极高的,触碰第二档7%的频率也是不低的。根据本文实证初选的数据来看,从沪深300指数2015年1月1日至2016年12月31日来看,期间共488个交易日,期间日内最高涨幅达到5%的有6个交易日,达到7%的有3个交易日;日内最大跌幅达到5%的有24个交易日,达到7%的有10个交易日。交易期内触碰阈值的就有30次,需要终止交易的就有13次,说明交易期间内平均16天就会触发一次第一档5%的熔断机制,平均38天就会触发一次第二档7%的熔断机制。

4.2 A股市场投资主体结构以散户为主

在美国股市中,机构投资者占比超过95%,散户只有5%左右,而A股市场散户占比最大,超过85%,机构投资者不过占比15%左右。对于机构投资来说,他们拥有专业的团队和人才,对市场信息处理能力强,投资决策相对科学理性;对散户来说,他们大多都是门外汉,不具备专业投资知识,容易跟随市场情绪进行买卖决策,容易追涨杀跌。

4.3 A股市场执行的是“T+1”交易制度

纵观国外许多执行熔断机制的国家,他们大多是没有个股涨跌停板制度,并且执行的是“T+0”交易制度。A股现行的交易制度是“T+1”制度和个股涨跌停板制度。涨跌停板本身对个股就有平抑个股剧烈波动的能力,并且在涨跌停板范围内还能进行交易,流动性并不完全消失。当指数达到熔断阈值被熔断之后,市场流动性就完全消失了,人们无法再进行交易。因此,在“T+1”交易的市场里,当指数波动逼近熔断阈值的时候,人们害怕丧失流动性,为了避免未来的不确定性和保证自己有能力完成交易而在指数逼近熔断阈值的时候提前交易,迫使指数加速达到熔断阈值。

5 结论和建议

本文通过建立Logit回归模型从概率的角度对熔断机制的磁吸效应进行研究,从实证分析的结果来看,在熔断机制实施前,没有充分证据说明指数下跌时会继续下跌和上涨时会继续上涨;在熔断机制实施交易日,当指数下跌时会有进一步下跌的可能性,熔断机制会导致跌幅的磁吸效应,特别是当沪深300指数当日跌幅扩大到-5%之后,熔断机制的磁吸效应变得尤为强烈。从变量显著性检验中得出,熔断机制的磁吸效应不是由跌幅本身造成的,而是又成交量的变化导致的,即指数下跌时成交量的放大会导致指数进一步下跌,跌幅只是成交量变化的一种附带表现;熔断机制暂停后的结论同实施中的结论相同,本文认为这是熔断机制影响市场的情绪还没有得到平复。

熔断机制在A股市场实践的失败并不能说明该项机制毫无用处,而是说明了中国版的熔断机制在设计上尚有不合理之处,以及A股市场目前尚不具备实施熔断机制的环境和条件。因此,本文对熔断机制的设计提出一些建议:

(1)扩大熔断机制的阈值,并采取多级熔断阈值。现有的熔断机制阈值设置显得有些小,两档阈值又间隔过窄,从历史数据来看,在换手率高波动大的A股市场很容易触发熔断阈值。从熔断机制仅实施4个交易日就有两个交易日被熔断的经验表明,现有的熔断阈值并不适用,应该扩大其熔断阈值的范围,使指数不会因为磁吸效应的存在而过早地被引导向熔断阈值方向,从而导致价格加剧波动的现象。美国股市执行的是三级熔断阈值,分别是7%、13%和20%,它是第一个实施熔断制度并取得成功的国家,虽然美国股市的成熟程度高于我国A股市场,市场环境和交易制度也不同于A股市场,但美国股市曾经也是以散户为天下的投资市场,后来才是机构投资者逐步取代散户而成为主要投资者的市场。因此我国可以借鉴美国熔断机制的经验,可考虑采取多级熔断阈值。

(2)加强对散户投资者的教育。针对当前A股市场以散户为主要投资者,容易追涨杀跌,操作不理性的现状,证监会要牵头,交易所和证券营业机构等相关部门也要有所作为,加强对散户投资者投资前、投资中和投资后的教育,定期或不定期为散户投资者举行证券投资专业知识的培训或讲座,介绍并解读相关市场政策,特别是市场新近推出的政策要尽可能让广大散户投资也熟知。

(3)扩大涨跌停板范围,执行“T+0”交易,并引入个股熔断机制。A股现有涨跌停板制度的波动范围是±10%,理论上沪深300指数极端波动范围也就是±10%,太窄的波动范围不利于熔断机制的机制的实施和后期的灵活调整,并可能会加重熔断机制的磁吸效应,因此建议扩大个股涨跌停板的波动范围。

(4)允许熔断机制具有弹性可调整性。不能因为熔断机制被暂停就一票否决其作用,A股熔断机制失败的原因有内因也有外因,是多因素导致的结果,不能将之失败完全归结于熔断机制本身。熔断机制作为市场暴跌的产物,从国外各个实施的国家来看,它在抑制市场异常波动并稳定市场方面仍具有较大的作用的。当前熔断机制属于第一次在A股市场上尝试,对于A股市场来说,它还是一个新生儿,监管者应当允许它具有一定的弹性可调整性。