集团财务公司资金使用效率研究

——基于DEA-Tobit研究框架

2019-04-30卢新国李书敏

卢新国 李书敏

一、引言

企业财务公司是以加强企业集团资金集中管理和提高企业集团资金使用效率为目的,为企业集团成员单位提供财务管理服务的非银行金融机构。自1987年首家财务公司成立以来,我国财务公司行业取得了快速发展,财务公司数量,管理资产规模及营业收入等均以较快速度稳步增长。截止2017年末,全国财务公司机构数达247家,较2016年末增长4.66%;资产规模达57200亿元,较2016年末增长20.16%;利润总额975亿元,较2016年末增长22.49%;净利润753亿元,较2016年末增长21.45%。

作为与实体经济联系最为紧密的一类非银行金融机构,财务公司为促进企业产融结合,提高企业竞争力做出了重要贡献。财务公司通过资金集中管理,提高资金使用效率,降低了整个集团内部交易成本和融资成本,一定程度缓解了成员企业融资难、融资贵的问题。2004年银监会发布的《企业集团财务公司管理办法》更是将提高企业集团资金使用效率作为财务公司经营的根本目标。因此,对财务公司资金使用效率的深入研究具有重要的现实意义。近年来,国内外对财务公司的研究多集中在财务公司的职能、风险控制和管理模式等方面,而对财务公司资金使用效率的研究相对较少。

本文运用DEA方法,对2014-2016年我国187家企业集团财务公司资金使用效率进行实证研究,然后通过Tobit模型分析人均GDP、财务公司成立年限、资产规模、多元化经营等因素对财务公司资金使用效率的影响,并提出相关建议。

二、文献回顾

相对国内财务公司而言,国外财务公司发展时间较长,相关理论研究也相对成熟。Stein(1997)基于内部资本市场理论研究认为,财务公司能够实现资源的有效合理配置,从而产生“活钱效应”,进而拓展企业外部投融资能力。Dipchand等(1982)研究认为,集团财务公司能够减少企业集团的交易费用,降低融资成本,从而增强企业融资能力,提高企业运营效率。但也有部分研究认为(Scharfstein,2000;Bertrand,2002),由于企业内部的利益冲突和信息不对称等因素,内部资本市场对集团公司的运营效率有一定的负面影响。纵观国外文献大多是研究财务公司对企业集团效率的影响,可收集到的文献中对财务公司自身效率的影响因素研究几乎没有。

国内对于财务公司的效率研究也相对较少,刘金兰等(2007)对2002年19家财务公司的运营效率研究发现,各财务公司之间运营效率存在明显差距,且各行业间区别也较为明显,总体而言财务公司运营效率较低;张文等(2010)通过对2008年32家具有代表性的财务公司的进一步研究发现,造成财务公司运营效率低下的原因主要是由于受融资渠道、金融服务范围等的限制;田雨晴等(2012)采用随机前沿分析模型,以2009-2010年79家财务公司为样本进行了成本效率分析,发现财务公司普遍存在较高程度的成本冗余,财务公司的成本控制有待加强;朱南等(2015)通过DEA模型对67家财务公司的资金使用效率进行分析发现,行业总体资金使用效率偏低,大都处于无效状态,且进一步研究发现,投资比率和资产收益率对资金使用效率的提高有一定的正向影响,而存贷比等会一定程度抑制资金使用效率的提高。

现有文献对财务公司效率的研究大多只涉及少数企业某一年度的效率值分析,而缺乏对整个行业多年度的对比分析。本文对研究对象的数量和时间范围进行了扩充,同时拓展了资金使用效率的影响因素。

表1 投入与产出变量的Pearson相关系数

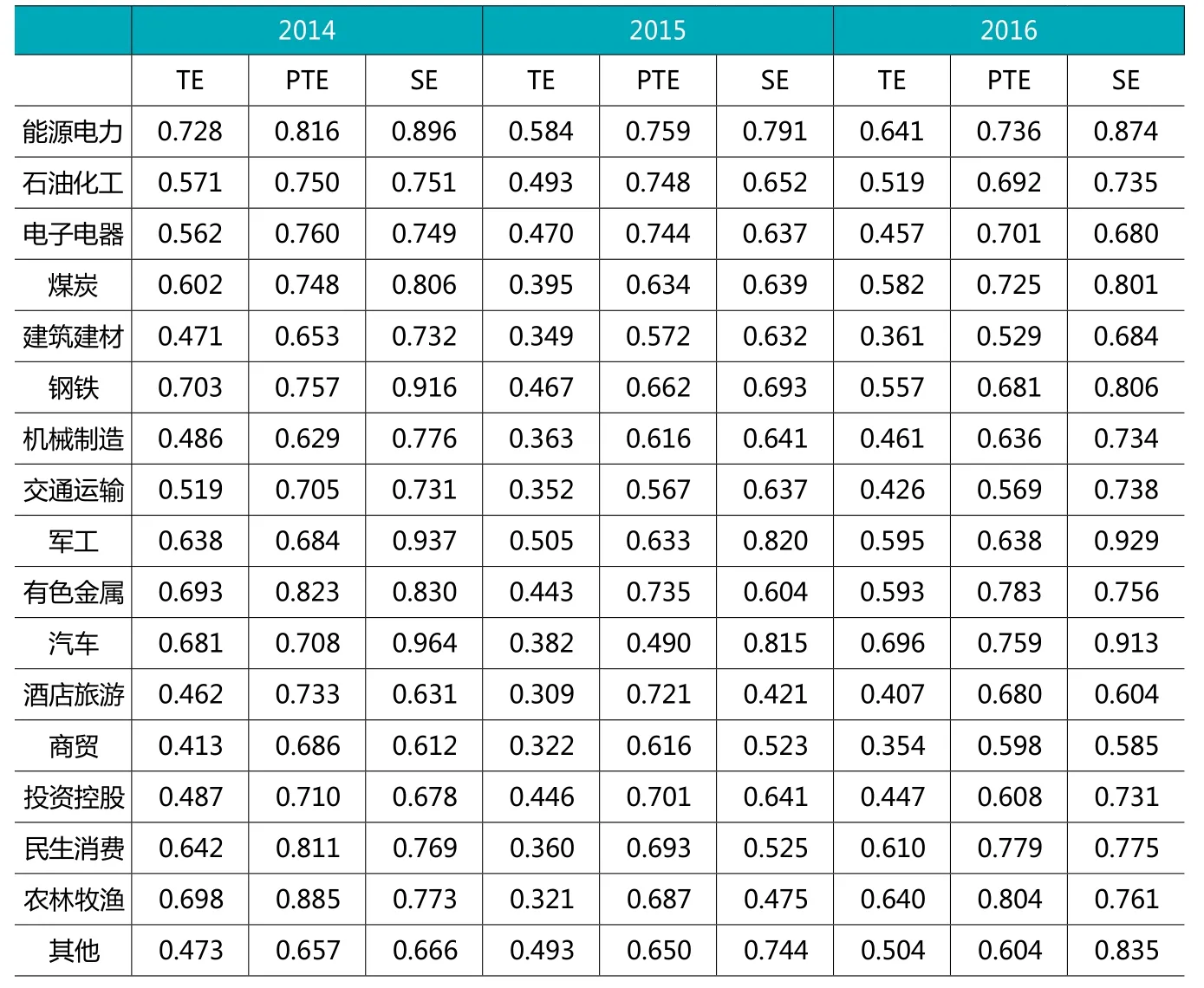

表2 财务公司资金使用效率(按行业分类)

表3 财务公司资金使用效率影响因素回归结果

三、研究方法

本文实证研究分为两个阶段,首先运用DEA模型测算财务公司资金使用效率,并进行比较分析,在此基础上,运用Tobit模型分析人均GDP、流动比率、资产规模等因素对资金使用效率的影响,从而为改进财务公司资金使用效率提供依据。

数据包络分析模型(DEA)是由Charnes(1978)提出的适合多投入多产出的评价指标模型,Banker,Charnes和 Cooper等(1993)在CCR模型的基础上加上约束条件=1 提出规模报酬可变的BCC模型。本文通过BCC模型将财务公司资金使用效率分解为技术效率(FUE)、纯技术效率(PTE)和规模效率(SE),其相互关系可表示如下:

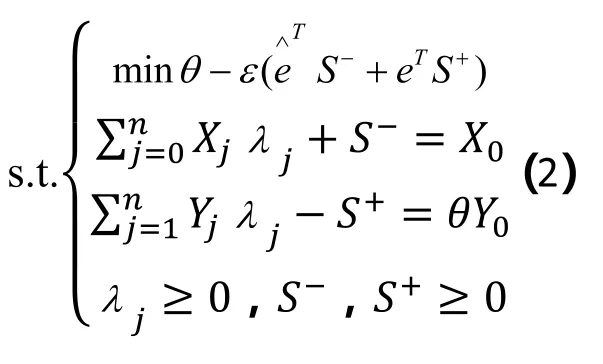

DEA模型一般可分为投入导向和产出导向模型,投入导向模型是在产出既定的情况下,衡量缩减多少投入来达到相对有效,产出导向模型则是在投入既定的情况下,衡量增加多少产出来达到相对有效。财务公司作为为企业减缓融资压力的非金融机构,应当考虑在现有投入水平上,尽可能达到更高的产出,根据我国财务公司的特点,本文选择产出导向的BCC模型,如式(2)所示,j=1,2,…,n代表不同的DMU,X和Y分别指投入变量和产出变量。

由于第一阶段运用DEA模型测算得出的资金使用效率值处于(0,1]区间,且研究的是2014-2016年的截面数据,用OLS模型可能会产生较大误差,故本文选择Tobin(1958)提出的Tobit回归模型来估计影响财务公司资金使用效率的影响因素的系数,从而分析各影响因素与资金使用效率之间的相关关系。

四、数据来源与指标选择

(一)数据来源

本文数据主要来源于《中国企业集团财务公司年鉴》(2015年、2016年、2017年)和集团公司年度审计报告。本文选取2014-2016年187家分布于17个不同行业的财务公司数据作为研究样本(剔除近年内有重大重组以及新设财务公司共47家),其中包括21家民营企业财务公司和166家国有企业财务公司。样本公司总资产占中国财务公司行业总资产的96.3%、收入占行业总收入的98.98%、利润占行业总利润的99.03%,因此本文样本选择具有代表性。

(二)变量选择与研究假设

投入产出变量的选取。目前关于DEA模型的研究方法有三种,分别是生产法、中介法和资产法。本文借鉴朱南等(2015)和郭欣(2013)的研究,同时考虑我国财务公司的特点,将生产法与中介法的思想相结合,将财务公司视为融资与贷款服务的生产者,以及连接各成员单位中资金需求者和供给者的金融中介,选取资本金、存款总额和员工人数作为投入变量,选取利息收入和利润总额作为产出变量。

资金使用效率的影响因素。一般来说,财务公司资金使用效率的影响因素可以分为宏观环境影响因素和内部管理因素,由于国内外对财务公司效率的研究较少,本文参考周四军等(2012)和张红浩等(2018)对商业银行效率影响因素的研究,结合财务公司自身特点,选取区域经济发展水平(Reg)、财务公司成立年限(Old)、财务公司规模(Size)、多元化经营程度(Div)、流动比率(Lr)、实际控制人性质(Soe)等六个指标,做出相应假设,并建立以下模型,如式(3)所示。

从宏观环境方面来看,不同区域的经济发展水平不同可能会影响企业集团及其子公司的融资结构和融资效率。张兴军等(2015)通过对我国31个省市的实证研究发现各地区之间融资效率存在较大差异,发达地区的企业融资效率更高,融资成本更低,相应的集团成员单位对财务公司的融资依赖程度就越低。参考刘满凤等(2016)的研究,本文选取人均GDP发展水平衡量区域经济发展水平。基于以上分析提出假设1:人均GDP与财务公司资金使用效率呈负相关关系。

从公司治理角度分析,成立时间越长的财务公司,其业务范围越广,管理体系更加趋于成熟,从而能更好地降低运营成本,提高效率。基于以上分析提出假设2:财务公司成立年限与资金使用效率呈正相关关系。

张红浩等(2018)的研究发现商业银行规模越大,其单位成本越低,利润水平越高,进而对银行的经营效率产生显著的正向影响。对于财务公司而言,资产规模越大说明可向成员单位出借的贷款越多,从而可获得更高的贷款收益。因此提出假设3:财务公司资产规模与资金使用效率正相关。

王峰娟等(2009)的研究发现企业多元化战略对内部资本市场效率有显著的正向影响。对于财务公司而言,多元化经营有利于实现成员单位之间现金流的互补,从而提高财务公司的资金使用效率。因此提出假设4:多元化经营程度与资金使用效率正相关。

财务公司的流动比率越高,说明流动资产与流动负债的比值越高,结合财务公司的特点,意味着财务公司所归集资金没有能够有效转化为对成员单位发放的贷款。因此提出假设5:流动比率与资金使用效率呈负相关关系。

从企业性质方面来看,根据黄玉英等(2015)的研究与民营企业相比,国有企业融资难度更小,融资成本也相对较低,导致成员单位对财务公司的依赖程度更低。同时由于国有企业特殊的等级制度,集团总部对子公司的控制力更弱,会影响财务公司的资金归集,从而影响资金使用效率。因此提出假设6:国有企业财务公司资金使用效率低于民营企业。

(三)Pearson相关性检验

根据经验法则,投入变量与产出变量之间应符合“同向性”假设,即随着投入的增加产出不得减少。本文使用SAS软件对样本中187家财务公司2014年-2016年的投入产出变量进行了Pearson相关性检验。由表1可见,投入与产出变量具有显著正相关性,符合“同向性”假设,故本文选取投入产出变量具有合理性。

五、财务公司资金使用效率的实证分析

(一)DEA效率值分析

本文在第一阶段运用DEAP2.1软件,通过BCC模型对所选定的187家财务公司进行样本数据处理。由于篇幅限制,本文仅显示按行业统计的实证结果数据。实证结果显示,2014-2016年财务公司资金使用效率达到相对有效的分别有16家、3家和8家,仅有1家财务公司资金使用效率连续3年达到相对有效,说明我国财务公司资金使用效率处于较低水平,绝大多数财务公司资金使用效率处于相对无效状态,这与朱南等(2015)的研究结果一致。表2 显示,我国财务公司的整体效率水平年度波动较大,行业之间的差距也比较明显。能源电力、钢铁和汽车等行业一直处于领先水平,而商贸行业的财务公司效率水平一直较低且与能源电力等行业的差距较大,说明我国财务公司资金使用效率受宏观环境因素和行业自身局限影响较大。

(二)Tobit回归

本文在第二阶段运用Eviews8.0软件对财务公司资金使用效率的影响因素进行Tobit模型回归分析,回归结果如表3所示。

实证研究发现,人均GDP与资金使用效率的回归系数为负值,且在1%的水平上显著。这反映了在经济相对越发达的地区,财务公司资金使用效率越低,这一结果与前文假设1一致。

财务公司成立年限与资金使用效率的回归系数为正值,且在1%的水平上显著。财务公司成立时间越长,风险管理和内部控制水平相对更高,资金使用效率也相对越高,这与前文假设2一致。

财务公司资产规模与资金使用效率的相关系数为正值,且在1%的水平上显著,说明资产规模对资金使用效率有显著的正向影响,与前文假设3一致。我国财务公司绝大部分仍处于规模报酬递增的状态,财务公司应当加强资金归集,合理扩大融资范围和数量。

多元化经营程度与资金使用效率的相关系数为正值,但未通过显著性检验,说明多元化经营战略对资金使用效率没有显著影响。本文分析认为,多元化经营虽然有助于实现现金流的互补,但多元化经营战略带来的结构性风险也可能对现金流产生一定的负面影响,因此多元化经营战略并不能显著提高财务公司资金使用效率。

流动比率与资金使用效率的相关系数为负值,且在1%的水平上显著,这反映了样本期间财务公司流动比率越高,其资金使用效率越低,这一结果与前文假设5一致。流动比率是反映财务公司资金流动性的重要指标。一方面流动比率高意味着财务公司短期偿债能力更强,财务风险更低;但另一方面,对于财务公司而言,流动比率过高意味着归集所得的资金没有得到有效利用,进而影响财务公司资金使用效率。

企业性质与资金使用效率的相关系数为负值,且在5%的水平上显著,说明民营企业集团财务公司资金使用效率普遍高于国有企业,这与前文假设6一致。

六、研究结论与建议

本文首先应用DEA模型测算了2014-2016年度我国187家财务公司资金使用效率值,并将资金使用效率分解为技术效率、纯技术效率和规模效率,最后运用Tobit模型对财务公司资金使用效率的影响因素进行回归分析。研究结果表明:我国财务公司大部分处于管理无效率状态,且年度波动较大,行业之间差距也较大。总体来说,民营企业集团财务公司资金使用效率高于国有企业集团财务公司;人均GDP和流动比率财务公司资金使用效率呈显著的负相关关系;多元化经营程度与财务公司的资金使用效率正相关性并不显著;财务公司成立年限和资产规模对财务公司资金使用效率有显著的正向影响。针对以上分析结果,本文提出以下政策建议:

1.合理扩大融资范围,加强资金归集

实证结果表明,财务公司资产规模对资金使用效率有显著的正向影响,因此财务公司应当加强资金归集,丰富融资渠道,扩大资产规模,从而获得规模经济带来的经营成本的降低和盈利能力的提高。

2.完善财务公司内部控制和风险管理体系

对于初创财务公司而言,建立和完备自身的内部控制和风险管理体系是应当重视的关键性问题。应当重视风控部门的职责,保持其独立性,在此基础上,建立统一的风险报告制度,加强母子公司之间风险管理的有效衔接。内部控制和风险管理水平的提高是财务公司保持竞争力,保障利益相关者合法权益,提高资金使用效率的根本保障。

3.积极推进业务创新,提高财务公司市场竞争力

实证结果表明,企业集团所处地区经济越发达,其融资难度和融资成本越低,对财务公司的依赖程度也就越低,进而导致财务公司资金使用效率较低。针对这一现象,财务公司应当积极创新信贷业务,票据融资业务等,降低融资成本,提高自身竞争力,同时注重与商业银行的竞争与合作关系,在竞争与合作中实现自身的健康发展。