信贷资产证券化对中国商业银行经营绩效影响研究

——基于EVA绩效考核视角

2019-04-26孙方舟

孙方舟

(东北财经大学 金融学院,辽宁 大连 116025)

一、引 言

资产证券化兴起于20世纪70年代末的美国,在这种创新融资模式下,商业银行通过将流动性较差的资产,如住房抵押贷款、汽车贷款等中长期贷款转化为资产支持证券出售给投资者,释放流动性和信用风险,间接降低了资金成本,优化了财务结构。与传统融资模式相比,资产证券化通过建立特殊目的载体(Special Purpose Vehicle,SPV)的模式实现破产隔离,保障了证券化资产的独立性,同时通过资产分层、抵押担保等方式为标的资产增信,提高信用评级,提高了证券化资产的安全性。随着资产证券化业务的蓬勃发展,商业银行在证券化中的角色也日益丰富,不仅作为证券化业务的发起机构、资产的债务人,同时也作为投资机构在证券化产品二级市场进行交易,促进了市场的流动性,完善了产品的定价机制。信贷资产证券化包含了企业贷款、房地产贷款、汽车贷款、信用卡贷款等众多商业银行核心业务资产,同样也是商业银行参与资产证券化的核心竞争力。

相较于欧美地区成熟的资产证券化市场,我国资产证券化的发展道路颇为坎坷。2005年资产证券化试点之前,我国资产证券化始终处于摸索与筹备阶段。2008年全球金融危机爆发,世界各国金融监管体系的重塑使得我国刚刚起步的资产证券化市场进入长期停滞。2012年5月,国务院决定在实行总量控制的前提下扩大信贷资产证券化试点规模,明确了推动信贷资产证券化常态化的发展目标,标志着我国信贷资产证券化业务正式重启。摆脱金融危机影响后我国信贷资产证券化市场在近年来迎来高速发展,截至2018年末,全年信贷资产证券累计发行518支,发行规模23 107亿元,其中2018年全年发行量为13 565亿元,超过了2013年至2017年总发行量。

当前关于信贷资产证券化对商业银行影响的研究中,研究方向普遍针对商业银行盈利能力与风险承担影响,缺乏对于其综合效应的研究。为了更真实地反映出信贷资产证券化对商业银行的综合影响,本文创新引入了目前全球商业银行广泛应用的经济附加值(Economic Value Added,EVA)绩效评价体系。20世纪90年代初,美国斯特恩斯图尔特咨询公司首次提出EVA绩效评价指标,随后迅速在世界范围内推广。EVA绩效评价体系主张扣除包括权益资本成本在内的一切成本后剩余的利润才是企业真实的价值创造能力。自中国建设银行2003年起实施EVA绩效评价体系以来,该体系在我国越来越多的商业银行中得到了推广与应用。实践证明效果明显,且符合当代企业管理理念,综合体现了商业银行真实的价值创造能力,能够更准确地评价信贷资产证券化的影响。因此,研究信贷资产证券化对我国商业银行经营绩效的影响具有十分重要的理论意义与现实意义。

二、文献综述

现有对于欧美商业银行开展信贷资产证券化业务的研究认为,改善流动性是商业银行资产证券化得首要动因,Obay[1]选取美国资产规模前200家的银行,通过横向(是否实施证券化)与纵向(实施前后财务情况变化)对比,发现是否采取证券化对不同商业银行盈利能力影响并不显著,但是在纵向对比中,发现银行盈利能力、资产流动性决定银行的证券化选择。王志强[2]选取了规模超过10亿美元的53家美国银行,发现资产证券化通过影响证券化资产规模、流动性及财务杠杆,优化资本结构等为银行创造收益。Massimiliano和Edoardo[3]通过研究意大利商业银行金融危机前资产证券化发展状况,发现影响本国商业银行开展资产证券化的是一种混合动因,盈利能力较弱、流动性较差、不良贷款率较高的商业银行更倾向开展证券化业务。随着国内资产证券化业务的逐步开展,对于我国商业银行资产证券化的研究也逐步深入。学者们研究发现对我国商业银行而言,盈利性动因逐步取代了流动性动因成为首要动因。刘红霞和幸丽霞[4]研究认为随着我国利率市场化推进,大型国有商业银行基于融资成本提高下的盈利性动机逐步加强。陈小宪和李杜若[5]通过对我国77家商业银行数据的研究发现,改善盈利能力是我国商业银行开展资产证券化的主要动因。

盈利性动因是否可以转化为盈利?这是近年来国内外学者普遍关注的问题。Jiangli和Matt[6]通过研究金融危机前美国商业银行抵押贷款证券化的影响,发现发行抵押支持证券提高了商业银行的盈利能力,同时结合对商业银行破产风险、杠杆率等因素的综合影响,认为资产证券对商业银行综合发展起到积极作用。Barbara等[7]研究发现信贷资产证券化提高了银行的盈利能力,同时也提高了风险暴露和资本成本;开展证券化的银行更愿意持规模较大、种类较单一、流动性较低的信贷资产组合。邹晓梅等[8]通过研究美国商业银行数据,发现银行资产证券化强度与ROE呈显著正相关关系。曹彬[9]对我国商业银行数据研究,发现信贷资产证券化对规模较小的银行盈利能力有显著影响。一些学者在选取代表商业银行盈利能力的因子时,普遍选取资本回报率(ROE)或资产回报率(ROA)作为被解释变量,然而传统收益指标在衡量盈利能力时,往往只注重会计利润及债务融资成本,忽略了银行权益资本成本。商业银行通过发行贷款抵押债券CLO(Collateralized Loan Obligations)产品将表内流动性较差的资产转移至资产负债表之外,其中主要影响便是降低了权益资本成本,实现了“轻资产”经营,但在以往研究中该效应往往被忽视。

目前,国内外研究信贷资产证券化对商业银行绩效直接影响的相关文献较少,在关于商业银行EVA绩效影响因素的研究中,程婵娟和马喆[10]选取了11家商业银行2004—2010年数据,研究9个指标对EVA的影响发现,资本充足率、成本收入比和存贷比3个指标显著影响商业银行价值创造能力。郝世赫[11]通过研究14家商业银行2006—2013年数据发现存贷比、资本收益率、不良贷款率及资本充足率是我国商业银行EVA绩效考核的主要动因,且动因会随着商业银行盈利能力的变化而发生转变。卢李等[12]根据我国会计准则,引入REVA的测算标准,发现影响绩效的显著因素为非利息收入、资本充足率和营业成本。

综合国内学者对我国商业银行经营绩效影响因素的研究,收益性因子、风险性因子及结构性因子是影响商业银行EVA考核的主要因素,本文借鉴资产证券化对该三方面因素影响的相关研究选取控制变量,创新地使用EVA值作为被解释变量衡量商业银行开展资产证券化业务的综合绩效收益,同时延用卢李等[12]和高蓓等[13]的研究方法,通过对EVA值影响因子进行拆分,更具体地研究资产证券化对商业银行绩效考核的影响路径。

三、研究设计

(一)模型设定与变量选取

本文借鉴了邹晓梅等[8]和曹彬[9]关于资产证券化与商业银行盈利能力的相关研究,设定回归模型如下:

REVAit= β0+ β1Sit+ β2SIZEit+ β3ROEit+β4CARit+ β5NIIRit+ β6BIMit+ εit

(1)

其中,β0为常数项,εit为残差项,it代表银行i在t时期的观测值。选取商业银行经营绩效指标EVA值的调整变量REVA值作为被解释变量,用来度量商业银行真实价值的创造能力。选取贷款组合流动性因子作为解释变量[14](S),代表商业银行资产证券化水平。控制变量分为两类:宏观经济层面,选取宏观经济景气指数(BIM)作为控制变量;微观经济层面,依据前文总结的EVA三大影响因素:盈利性、风险性及结构性影响因子,分别选取银行资本回报率(ROE)、资本充足率(CAR)、非利息收入占比(NIIR)作为控制变量,同时为检验回归结果是否存在异质性,选取银行资产规模(SIZE)作为控制变量,界定对不同规模商业银行的分类。

样本数据方面,本文选取2012—2017年我国重启资产证券化业务后发行过银行贷款抵押债券CLO(Collateralized Loan Obligations)的17家A股上市商业银行年度数据,并根据银行性质及规模不同,分别定义为国有银行与非国有银行,其中国有银行4家,非国有银行13家。数据来自万德资讯、国泰安数据库及上市商业银行公开披露的财务报表,部分缺失数据由笔者追踪其相关季报、年报逐一补齐。

(二)主要变量描述性统计

1.被解释变量

解释变量REVA代表商业银行EVA绩效考核成绩。基于EVA的基本概念,其计算方法为式如下:

EVA=NOPAT-TC×WACC

(2)

由于EVA是一个绝对值指标,而国有商业银行、股份制银行及地方性商业银行在资产规模上存在较大差异,这导致EVA用来评价商业银行绩效时存在偏差,因此我们在EVA的基础上考虑其资产规模的天然差异,使用REVA值替代EVA,其计算公式如下:

REVA=EVA/TC

(3)

由于EVA为西方引入概念,然而我国现行会计准则与西方存在差异,根据郝世赫[11]和卢李等[12]的研究并结合国内外学者的研究经验,本文首先对EVA指标测算中税后净利润及资本总额进行调整,从NOPAT与TC中剔除非经常性损益,并将资产减值准备及递延所得税计入其中。我们选择资本资产定价模型(CAPM),来测算资本成本率,其公式如下:

WACC=Rf+β(Rm-Rf)

(4)

即每家商业银行的权益资本率等于无风险利率加上该银行的风险系数乘以市场风险溢价。根据其他学者研究方法并结合我国现状,Rf取值当年的一年期定期存款利率;各家上市商业银行β取值可从国泰安数据库得到;国内外学者对于市场风险溢价研究结果均在6%左右,这里取值6%作为风险溢价,测算每家银行的资本成本率。经过数据调整后,得到了各家商业银行EVA、REVA值,依据银行规模划分为大银行与小银行两部分,并将与其功能类似的ROE值并列分析,如表1所示。

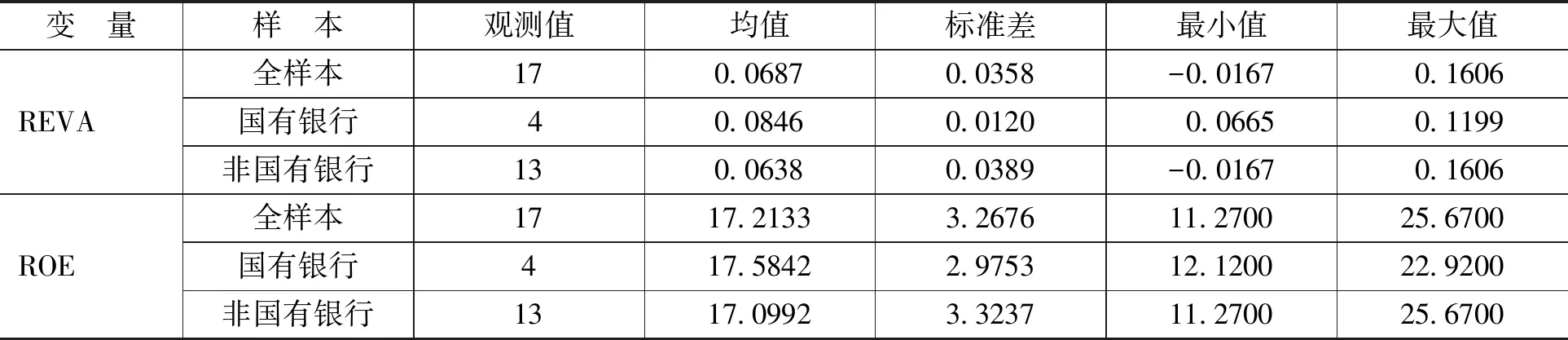

表1 17家商业银行REVA与ROE描述性统计

由表1可知,在REVA表现方面,国有银行占有绝对优势,说明国有银行价值创造的能力没有因庞大的规模而产生适得其反的效果;在ROE表现上,国有银行与非国有银行旗鼓相当,说明非国有银行利用其轻资产、多元化的灵活经营模式,使盈利能力稳步提高,在会计统计的盈利能力上已经不输给国有银行。同时,REVA与ROE体现出银行不同视角的创造价值能力,在数值上确实反映了不同的效果。

2.解释变量

S为解释变量,本文引用Loutskina[14]设计的贷款组合流动性指数,以此衡量银行开展证券化的潜力。单个银行贷款组合结构和整个经济范围内的证券化程度是影响该指数的两个重要因素。其计算公式如下:

(5)

其中,ESLjt表示 t 时期整个经济范围内 j 类贷款被证券化的余额;ETLjt表示 t时期整个经济范围内 j 类贷款的余额;Li,jt/LPit表示 t 时期银行i第 j 类贷款占贷款组合的比例。根据我国资产证券化现状,CLO发行范围涵盖了房地产抵押贷款、企业贷款、汽车贷款、信用卡贷款、消费性贷款及不良资产贷款,企业贷款、房地产抵押贷款占比较大,以此为主构建贷款组合,如表2所示。

表2解释变量S的描述性统计

由表2可知,国有银行S的均值小于股份制银行,说明国有银行由于资产规模基础较大,资产证券化的发展规模绝对值虽高于股份制银行,但比例仍然较低,间接说明国有银行信贷资产证券化发展程度普遍低于股份制银行,其发展难度不言而喻。同时,非国有商业银行资产证券化水平较大银行起伏较大,存在发展规模参差不齐的情况。最小值为0是由于部分银行2012年资产证券化恢复后并未立即发行证券化产品所致。

(三)数据平稳性检验

对数据全样本进行面板数据单位根检验。本文采用混合回归模型,因此使用IPS检验、ADF检验及PPF检验。检验结果p值为0,文中选取的变量均为平稳序列,无单位根,如表3所示。

表3单位根检验结果

四、实证研究与影响机制分析

(一)经营绩效实证研究

为分析商业银行信贷资产证券化水平对其经营绩效的影响,并寻找对不同属性银行的影响是否存在差异性,本文首先进行固定效应与随机效应检验来确定回归模型。先对样本进行随机效应回归,根据Hausman检验结果,p值为0.0050,拒绝原假设,说明固定效应模型优于随机效应模型。随后进行固定效应检验,p值为0.0137,拒绝原假设,因此本文中混合回归模型的结果是最优的。

1.全样本实证分析

依据检验结果,对全样本使用混合OLS进行回归分析,之后对国有银行和非国有银行两个子样本分别进行回归,最终得到的实证分析结果如表4所示。

表4 REVA实证分析结果

注:*、**、***分别在10%、5%、1%显著水平下显著,括号数值为T统计量。

由表4可知,全样本回归结果中解释变量S的系数显著为负,说明商业银行资产证券化水平越高,对其经营绩效REVA越产生负面影响。得到这一结果的原因是:其一,资产证券化将证券化资产从银行资产负债表中剥离,实现风险转移的同时也减少了商业银行的经营资产,导致银行失去了该笔信贷资产存续期内的收益,降低了未来潜在的现金流回款规模。其二,资产证券化为银行开拓全新融资渠道的同时,其产生的利息成本、通道成本、管理成本等费用也加大了银行未来还本付息的压力,过度发展将埋下流动性隐患。控制变量中ROE与NIIR系数显著为正,直接反映出盈利性与结构性因素为影响EVA的主要因素,这意味着盈利能力越强、经营多元化水平越高,就越会提高商业银行绩效水平。

2.分样本实证分析

国有银行回归分析结果中,虽然解释变量S的系数不显著,但是符号为负进一步验证了其与解释变量负相关的结论。同时本文发现,国有银行由于体量庞大,其绩效的影响因素极其复杂,其经营表现与各解释变量呈现普遍不显著的情况。我国信贷资产证券化恢复后虽发展迅速,但其发展依然无法与国有商业银行总体贷款规模与发展速度相匹配,资产证券化业务对于国有银行绩效的综合影响力较低。

非国有股份制银行回归分析结果中,与全样本回归结果类似,解释变量S系数显著为负,说明对于体量相对较小的非国有银行而言,资产证券化水平对其绩效考核存在显著的负面影响。控制变量SIZE系数显著为正,意味着非国有银行中,规模越大则EVA绩效考核水平越高,说明非国有银行的规模在一定程度上提高了该银行的综合实力。控制变量ROE系数显著为正说明非国有银行的盈利能力与绩效考核成绩显著相关,同时控制变量CAR在10%的置信区间内显著,说明收益因素与风险因素对规模较小的非国有银行绩效考核影响更加显著。

(二)影响路径实证研究

为探究资产证券化对商业银行EVA考核影响的具体路径,本文通过研究REVA计算公式(3),发现REVA的主要影响因素为两部分:即税后净利润与资产总额比值和加权平均资产成本,前者代表了商业银行考虑资产规模后的盈利能力,后者代表了商业银行的资本成本。根据REVA计算公式,本文选用资产收益率(ROA)作为盈利渠道的解释变量,而对于每个银行个体资本成本的影响因素则较为复杂。通常银行资本来源主要为两部分:一是通过发行股票、债券筹集的资金,二是银行的内部积累,包括盈余公积、未分配利润等。资本资产定价模型考虑更多的是第一部分中与一级、二级市场相关的资本来源,衡量的是商业银行边际风险回报率,缺少对于银行存量资本成本及整体上的资本管理约束性要求的测算。国际上对商业银行资本管理的核心标准是巴塞尔协议三中的相关要求,巴塞尔协议三中除了对商业银行资本充足率的最低要求外,最直接影响商业银行资本成本的管理要求便是拨备覆盖率(Provision Coverage)。银行在日常叙做信贷业务时,需针对每笔业务计提一定比例的坏账准备金,信用评级越高的业务、计提的准备金比例越低、则该业务实际的资本成本也越低。因而对于商业银行而言,在巴塞尔协议三规定的拨备覆盖率范围内,越高的拨备覆盖率越保证了经营的稳定和资本的充足,资本的风险成本则越低,而越低的拨备覆盖率则说明了银行扩张能力和应对潜在风险的能力越差,资本的风险成本越高。

本文分别选取资产收益率(ROA)和拨备覆盖率(PC)作为被解释变量,研究资产证券化对EVA绩效考核结果的影响路径,回归模型分别如下:

ROAit= β0+ β1Sit+ β2SIZEit+ β3ROEit+β4CARit

+ β5NIIRit+ β6BIMit+ εit

(6)

PCit= β0+ β1Sit+ β2SIZEit+ β3ROEit+β4CARit

+ β5NIIRit+ β6BIMit+ εit

(7)

本文仍然选用混合回归模型分别对全样本与两个子样本进行回归,回归结果如表5所示。

1.盈利能力渠道分析

由表5可知,被解释变量ROA的部分即为资产证券化活动通过盈利渠道对商业银行经营绩效影响的实证结果。由分析结果可以看出,无论是全样本还是分样本,证券化活动对商业银行ROA的影响均显著为负,这种影响这说明商业银行开展信贷资产证券化业务显著降低了商业银行的资本回报率,而商业银行的盈利能力是影响经营绩效的核心要素之一。因而本文认为资产证券化是通过降低商业银行资本回报率影响商业银行经营绩效的。

表5影响路径的实证分析结果

注:*、**、***分别在10%、5%、1%显著水平下显著,括号数值为T统计量。

2.风险成本渠道分析

由表5可知,被解释变量PC的部分即为资产证券化活动通过资本成本渠道对商业银行经营绩效影响的实证结果。可以看出,资产证券化活动对商业银行拨备覆盖率的影响显著为负,对非国有商业银行尤其显著。这说明商业银行资产证券化显著降低了商业银行拨备覆盖率,提高了商业银行经营的风险成本,最终降低了经营绩效水平。因而本文认为资产证券化是通过提高商业银行经营资本成本影响经营绩效的。

(三)稳健性检验

为确保回归结果有效且稳健,本文使用变量替换和数据调整的方式进行稳健性检验。先用解释变量与控制变量替换为一期滞后项对全样本进行混合面板回归,随后将2012年数据从样本中剔除后重新对全样本进行混合回归。这主要是由于2012年为我国资产证券化业务恢复的第一年,部分银行在当年度尚未发行证券化产品,因此将该年度数据剔除以进一步验证模型的稳健性。从表6回归结果可以看出,无论是变量替换还是数据调整,解释变量S与被解释变量REVA始终呈显著负相关关系,且其他变量显著水平也与原模型基本一致,证明原模型估计结果基本稳健。

表6稳健性检验结果

注:*、**、***分别在10%、5%、1%显著水平下显著,括号数值为T统计量。

综上所述,我国商业银行资产证券化水平与EVA绩效考核结果存在显著负相关关系,即资产证券化程度越高、EVA绩效考核的成绩越低,信贷资产证券化对EVA的综合影响效果为负。对于规模较大的国有商业银行,其EVA绩效考核结果受资产证券化等单一因素影响较小,而对于非国有上市银行而言,资产证券化业务的开展会显著降低银行的经营绩效。本文还发现,开展资产证券化业务主要通过商业银行的盈利渠道和风险成本渠道影响EVA绩效考核结果,即商业银行证券化业务越活跃、资本回报率越低、风险成本越高,进而EVA绩效考核结果越差。

五、结论及政策建议

本文选取我国17家在A股上市的商业银行2012—2017年数据为样本建立动态面板模型,研究在EVA绩效考核体系下资产证券化业务对商业银行经营绩效的影响。研究发现:资产证券化业务开展程度越高,商业银行经营绩效水平越低。本文从EVA计算公式入手,发现资产证券化是通过商业银行盈利渠道与资本成本渠道影响商业银行经营绩效的,影响方式为资产证券化业务越活跃,则银行资本回报率越低、资本风险成本越高。该结果可能由以下原因造成:首先,EVA绩效考核体系在我国商业银行中推广时间较短、普及率较低,商业银行的基层经营管理人员尚未形成完整的绩效驱动价值体系,导致商业银行整体经营思路转型较慢,造成了在日常经营中容易忽视风险成本概念,单纯追求表面的盈利。其次,信贷资产证券化业务近年来虽然发展迅猛,但整体基数依然较低,尤其对于体量庞大的国有银行而言,难以撼动其EVA绩效考核的整体水平,但对规模较小的非国有银行呈显著的负面影响。这也为我国未来资产证券化业务的推广敲响了警钟,随着资产证券化业务程度的不断加深,如何改变这一负面关系将成为当务之急。

我国信贷资产证券化业务恢复时间较短,尚未形成一个足够庞大、全面的数据库,对实证研究产生了一定阻碍,但其对商业银行经营的影响力正与日俱增。本文对未来我国商业银行信贷资产证券化业务实践的主要启示包括:其一,对于商业银行日常经营端,要做好由传统盈利型导向到绩效型导向的思路转型,通过提升定价水平、开展多元化经营,提升净利息收入;通过优化资产结构,盘活固定资产,减少无效、低效固定资产及不良资产对EVA的占用,提升资本回报率。其二,对于商业银行风险控制端,要加强资产管控,提升资产质量,降低拨备占用以减少对EVA的侵蚀;加强评级管理,增加有效担保,提升风险缓释水平,降低违约率,节约资本成本占用。其三,对于政策性机构与监管机构,要尽快建立健全法规以及会计与政策监管模式,为商业银行资产证券化的发展创造良好的外部环境和合理的政策指引,避免商业银行出现盲目跟风式的粗犷型发展,吸取次贷危机的经验教训,维护证券化市场健康稳定发展。