房开企业不同环节的涉税分析

2019-04-23蒋淑云

蒋淑云

摘 要:新建商品房涉税繁多,全程运营的五大阶段,除了船舶吨税及资源税外,其他15个税种均有可能涉及,本文针对房地产开发企业不同环节需缴纳的主体税种进行系统分析,以便于整体把握纳税义务以及防范纳税风险。

关键词:房开企业;阶段;涉税分析

随着我国房地产行业的不断发展,房地产企业税收总额快速增长,在我国税收中起到了重要的作用,而在面对房地产业务复杂、开发周期相对长、面临的税负压力大的情况下,本文针对房地产开发企业不同环节需缴纳的主体税种进行系统分析,以便于整体把握纳税义务以及防范纳税风险。

新建商品房全程运营的五大阶段,分别是拿地阶段、建设施工阶段、房产销售阶段、竣工交房环节、房产持有环节,不同环节所涉税种及缴纳方式不同,现按先后顺序将各环节需缴纳的主体税种分析如下(本文不分析房产持有阶段)。

一、拿地环节

二、建设施工阶段

城镇土地使用税自取得土地开始交,销售并交付使用的次月起停止计征,以年为单位计算,实行分期缴纳,目前南宁分上、下半年两期申报缴纳。

另房开企业在建设施工阶段也涉及到印花税,所需缴纳的印花税合同主要有建安合同、勘察设计合同、甲供材合同、借款合同等。

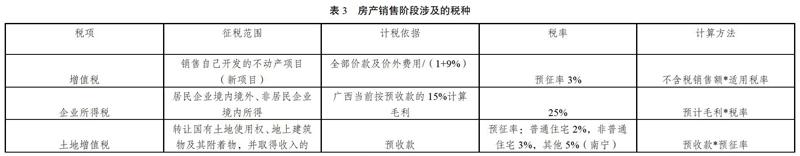

三、房产销售阶段

土地增值税、企业所得税纳税人转让房地产取得的收入为不含增值税收入。

例如:A房地产开发企业2016年7月开始开发甲房地产项目,2018年8月项目均处于预售阶段,当月取得预收款2000万元(销售普通住宅),A企业按月申报,当月除期间费用200万元外没有其他可以在税前扣除的项目。

2018年8月A公司预缴增值税:2000÷(1+10%)×3%=54.55万元,附加税6.55万元

预征土地增值税的计征依据=2000-54.55=1945.45万元,预征土地增值税额:1945.45×2%=38.91万元

当月企业所得税应当确认的预计毛利为:2000×15%/(1+10%)=272.73万元,当月应纳所得税额=(272.73-200-38.91-6.55)×25%=6.82万元

四、竣工交房环节

与销售阶段类似,竣工交房环节仍需缴纳增值税、企业所得税、土地增值税,不同之处在于应以项目为主体进行清算。同时还需注意到建造普通标准住宅出售的,增值额未超过扣除项目20%(含),免征土地增值税。

例如:B房开企业2019年开发X项目,可售建筑面积10万平方米,截止清算期已全部销售完。取得土地花费7000万元,开发成本18000万元,开发费用按取得土地成本和开发成本的10%扣除(实际期间费用350万元),销售收入总额54000万元,已纳可扣除的有关税金3000万元。相关税收计算如下:

应纳增值税销项税额 3880.73万元[(54000-7000)*9%/(1+9%)]

应纳土地增值税4212.38万元[可扣除项目金额35500(7000*1.3+18000*1.3+3000)万元,增值额14041.28万元,增值率39.55%,适用税率30%,速算扣除系数0,应纳土增税14041.28*30%]

應纳企业所得税5297.82万元[应纳税所得额21191.28万元(49541.28-7000-18000-350-3000)]

五、结束语

总而言之,房开企业所涉税种密集,实务中应充分注意可能的纳税风险,同时也由于税收政策及优惠繁多复杂,为企业进行税务筹划提供了空间,房开企业可以通过合理的税务筹划以节税的办法达到提高综合收益的目的。

参考文献

[1]董汉彬.房地产企业的涉税分析[J].山东工业技术,2014:200-201.

[2]国家税务总局广西壮族自治区税务局网站[Z].