非洲地区内人民币替代效应的实证研究

2019-04-02

(同济大学经济与管理学院 上海 201800)

一、文献综述

从20世纪70年代至今,货币替代的研究已经有较长的历史和较多的成果。

在货币理论与机制研究上,Chotigeat和Sang[1]以日本、加拿大和美国三国为例基于日本的货币需求函数检验货币替代假说,并通过实证发现日元存在被加元替代的现象主要是由于投机性需求,日元存在被美元替代的现象主要是由于交易性需求。所以,作者认为一个国家的货币被替代主要是由该国货币政策引起本币对外币的预期汇率变动,从而影响了人们对本币交易性需求和投机性需求的改变引起的。石建勋和金政[2]基于货币服务CES函数探讨了人民币替代的形成机制,发现人民币货币替代率与人民币贬值率、累计使用外币规模和社会制度存在长期协整关系。王维安和王烨敏[3]通过构建多重动机的货币替代迭代模型研究发展中国家的货币替代机制。他们发现货币替代主要是一国经济波动、外债水平、汇率、财政收支、通货膨胀、社会制度以及政策等因素影响人们对本国货币的信息从而产生的人们对本外币需求的相对变化而引起的。

此外,在人民币替代的问题上也有丰富的研究。姜波克和李心丹[6]分析认为我国存在被美元替代的现象但不明显,且该现象主要受人民币贬值、国内通胀水平以及本外币利差等因素影响。石建勋和金政[7]基于估算多要素的替代弹性研究发现在2000-2015年间我国货币替代存在波动,且2013年后呈现上升趋势,同时发现人民币升贬情况、国内通胀、国民收入、基本管制以及汇率波动均对货币替代有影响。在反替代问题研究上,石建勋等[8]通过建立货币需求资产组合研究发现人民币对东亚8国货币都存在货币替代现象,且他国对我国经济增长的预期对人民币替代东亚国家货币的影响较大。

综上所述,国内外学者对有关货币替代的方法、机制以及人民币对周边地区货币的替代问题都有丰富研究,但是关于人民币对非洲货币的替代研究少之又少。一直以来,非洲是我国来往密切的地区。随着2015年中非合作论坛峰会的召开和人民币被纳入SDR,中非的经济合作更加紧密,人民币在非洲市场上的流通、结算和投资的范围也不断扩大。据统计,2015年人民币在非洲市场作为支付货币的使用量比2014年增长了33%,过去两年增长了191%。在国家层面上,同年南非与中国的直接支付大约1/3采用了人民币作为支付货币,将近去年的3倍。在这个趋势之下,人民币对非洲国家的货币替代趋势愈发明显。那么,这种替代现象究竟是否存在呢?这是本文主要的研究目的和价值所在。

二、模型构建和数据说明

(一)模型构建

在对非洲地区的研究上,往往会面临统计数据缺失值较多,精确度不够等问题以至于研究无法继续。但是在对非洲美元化研究中,Atom等[5]分别对埃及、摩洛哥、尼日利亚、加纳、肯尼亚、南非、突尼斯和津巴布韦8国构建实际货币需求协整方程来检验各国对“锚货币”的货币替代现象。这种采用检验货币需求函数稳定性来研究货币替代现象的方法不仅克服了非洲地区外币余额难以精确估计的问题,而且还考虑到了资本流动对货币替代的影响,大大提高了货币替代检验的精度和准确性。

于是,本文借鉴货币需求函数理论研究美元化的思路,构建货币需求函数如下:

(1)

M表示本国货币的名义需求量,通过广义货币M2衡量;P表示价格水平,通过消费者价格指数CPI衡量;Md表示本国货币的实际需求量,通过M2/CPI衡量;y表示实际国民收入,通过调频后的月度GDP数据衡量;Q、I、IC分别表示本国通货膨胀率、本币名义利率和外币名义利率,可直接通过各国所统计的该指标衡量;e表示本币对外币的预期汇率变动,可以通过上期到当期的汇率变化率来衡量,即

e=(exchange ratet-exchange ratet-1)/exchange raeet-1

各个变量的含义具体如下:

①一国的实际国民收入水平可以大体上体现一国的经济水平,经济水平高则对货币的需求会越高,所以,y的系数应该为正数。②若一国发生通货膨胀,那么该国货币的实际购买力下降,理性的公众为了维持原本的消费水平会增加对本币的货币需求。所以,Q的系数应该为正数。③利率对货币需求的影响主要表现为:当本国货币的名义利率上升时,投资借贷成本上升,会使公众减少本币的持有量,所以货币实际需求量是下降的,所以I的系数应该为负数。反之,IC的系数应该为正数。④本币对外币的预期汇率变动是检验货币替代现象的重要指标。若民众对本国货币存在贬值预期,则他们会倾向于减少本币的货币需求从而增加外币的货币需求,即出现了外币替代本币的现象。所以,从货币需求函数上来看,当该变量的系数为负时,则可以认为该国存在货币替代现象。

结合以上分析,在对货币需求量Md和实际国民收入y取对数后,货币需求函数可以写成:

lnMd=α+β1lny+β2Q+β3I+β4IC+β5e

(2)

其中,β1>0,β2>0,β3<0,β4>0,β5<0。

(二)研究对象和数据说明

本文收集了2015年-2018年3月埃及、安哥拉、博茨瓦纳、布隆迪、刚果(金)、肯尼亚、摩洛哥、南非、尼日利亚和突尼斯10个非洲国家的月度数据。数据来源为国际货币基金组织的IFS数据库,Trading Economics数据库等。

选择该10个国家作为研究对象的主要原因有:

①该10国覆盖了非洲各个地区并且和中国都具有良好的外交关系,在地域和政治上都具有参考性;②根据《2017非洲经济展望》,该10国总GDP预计占非洲总GDP的70%以上,其中仅南非和尼日利亚贡献了非洲总GDP的近50%。所以,笔者认为对该10个国家的研究可以很大程度上反应人民币对非洲地区货币替代的现状。

三、实证分析

(一)协整检验

为了检验货币替代现象和研究各变量对货币函数的冲击,本文通过Johansen协整检验建立实际货币需求函数。首先,根据本文的样本数量,选择PP法对各序列进行平稳性检验。在5%置信水平下,数据一阶差分序列的平稳性都通过了PP检验,各变量均满足一阶单整的要求。

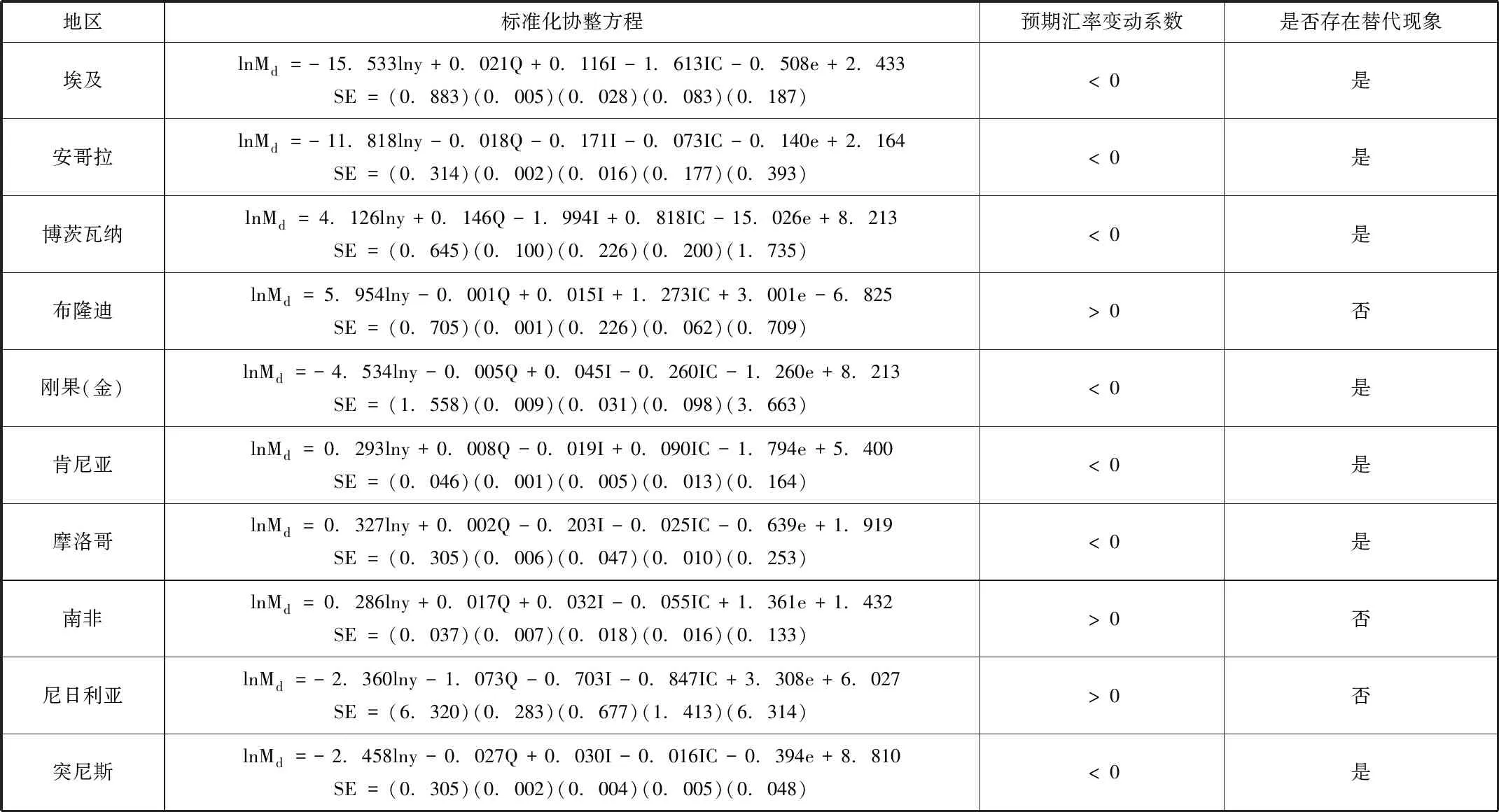

再者,进行Johansen协整检验。在5%置信水平下,各国都存在协整关系。因此,我们可以分别写出各国的实际货币需求函数的标准化协整方程。若这些协整方程中的预期汇率变动e的系数为负,则可以认为在长期均衡关系中,货币需求受到汇率预期变动的显著负影响,该国存在货币替代现象。各国具体的实际货币需求标准化协整方程如表1所示:

表1 各国的实际货币需求函数的标准化协整方程

根据上表的分析结果,我们可以发现埃及、安哥拉、博茨瓦纳、刚果(金)、肯尼亚、摩洛哥和突尼斯7国货币存在被人民币替代的现象,布隆迪、南非和尼日利亚3国货币需求函数较为稳定,目前没有被替代现象。总的来看,人民币对非洲地区货币的替代效应较为明显。

为了进一步分析各变量对各国货币需求函数的影响。在VECM模型的基础上对各国的货币需求函数进行脉冲响应分析,结果如下图所示:

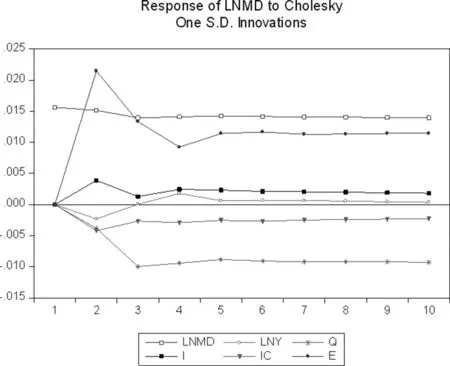

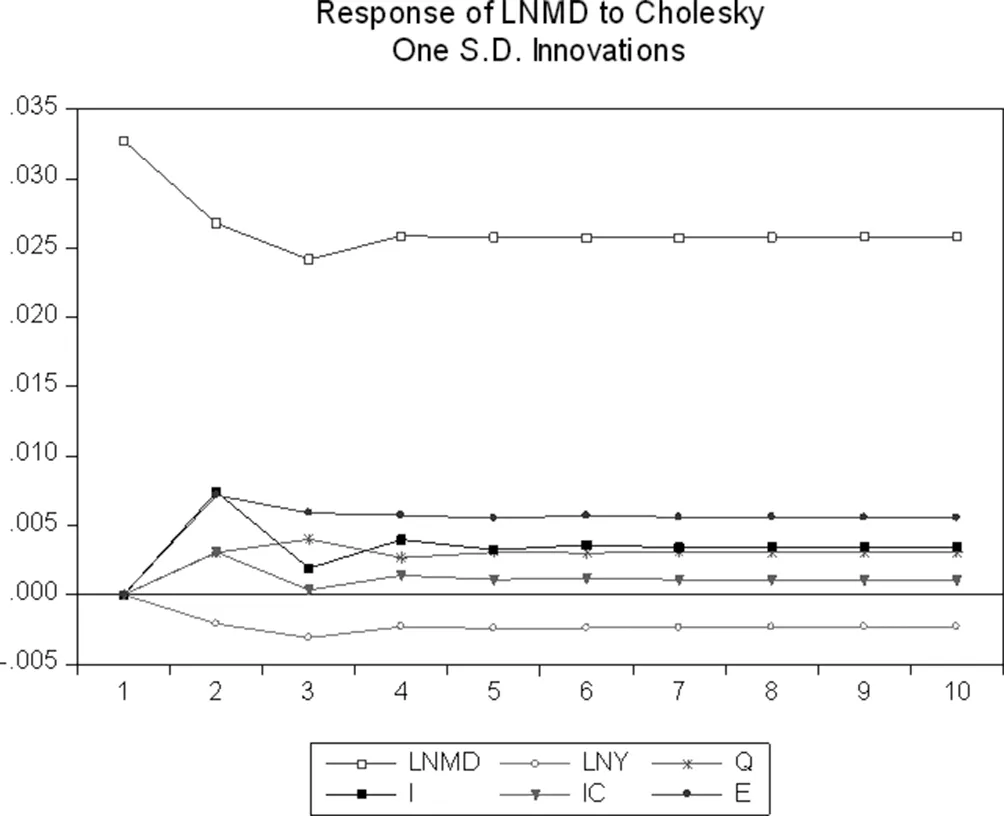

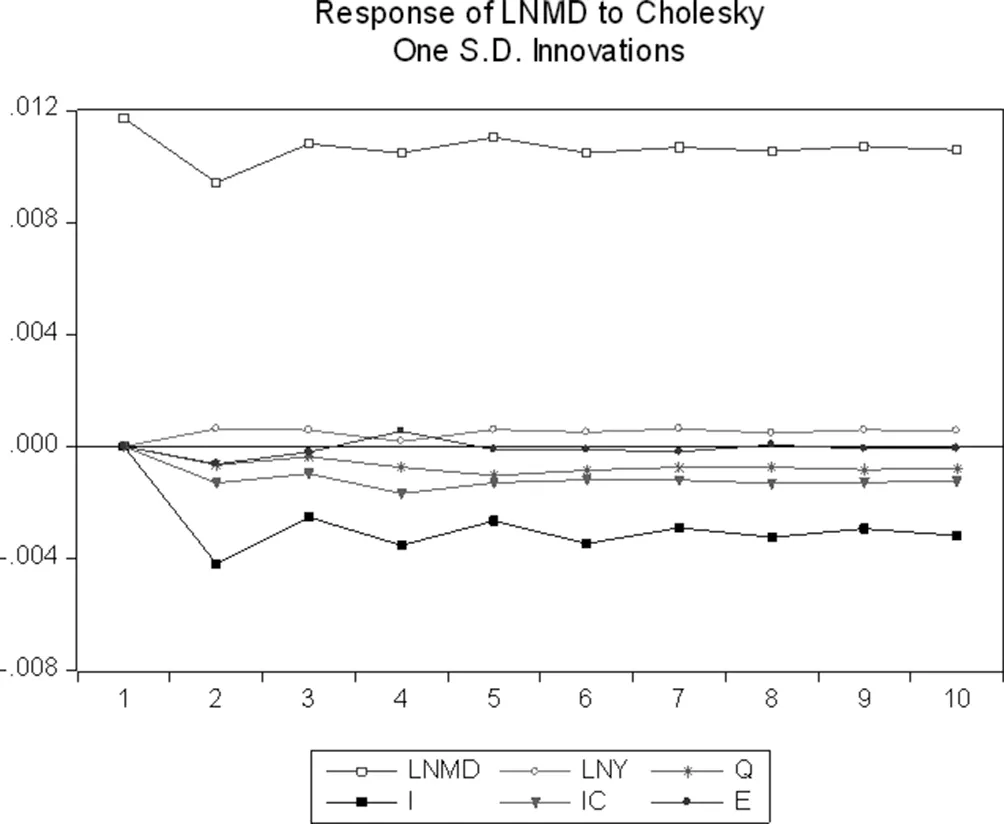

图1埃及货币需求函数的脉冲响应路径

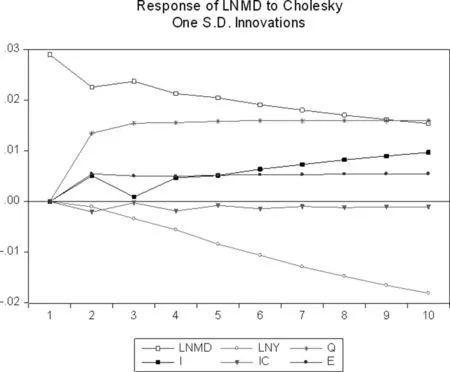

图2安哥拉货币需求函数的脉冲响应路径

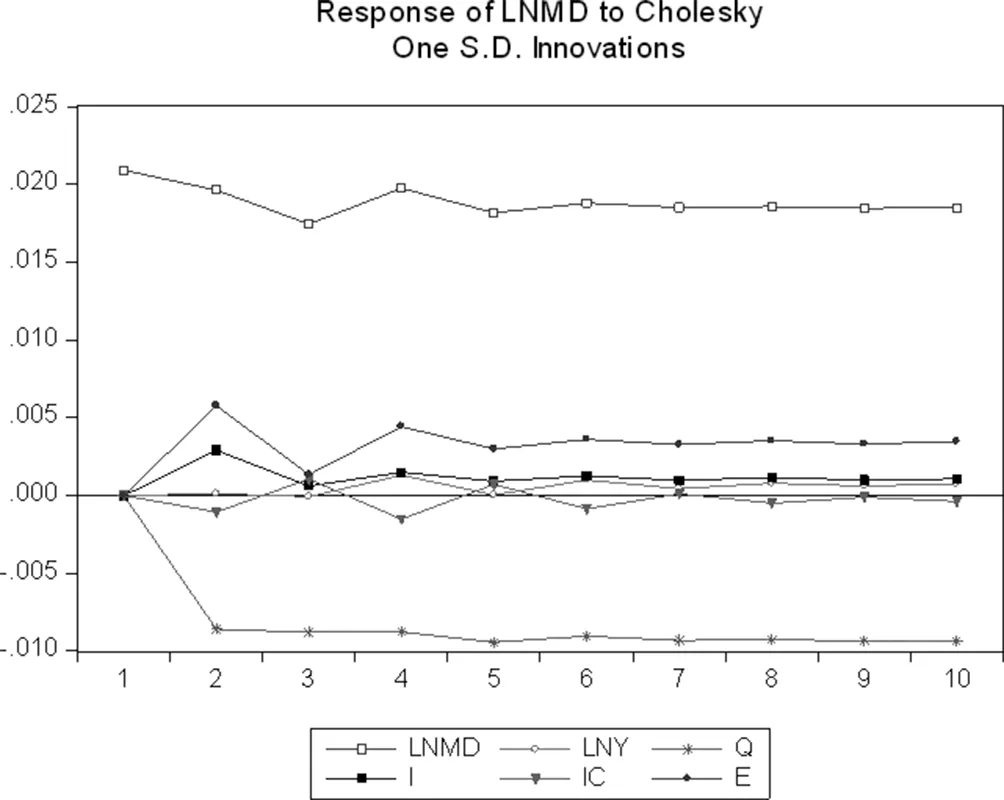

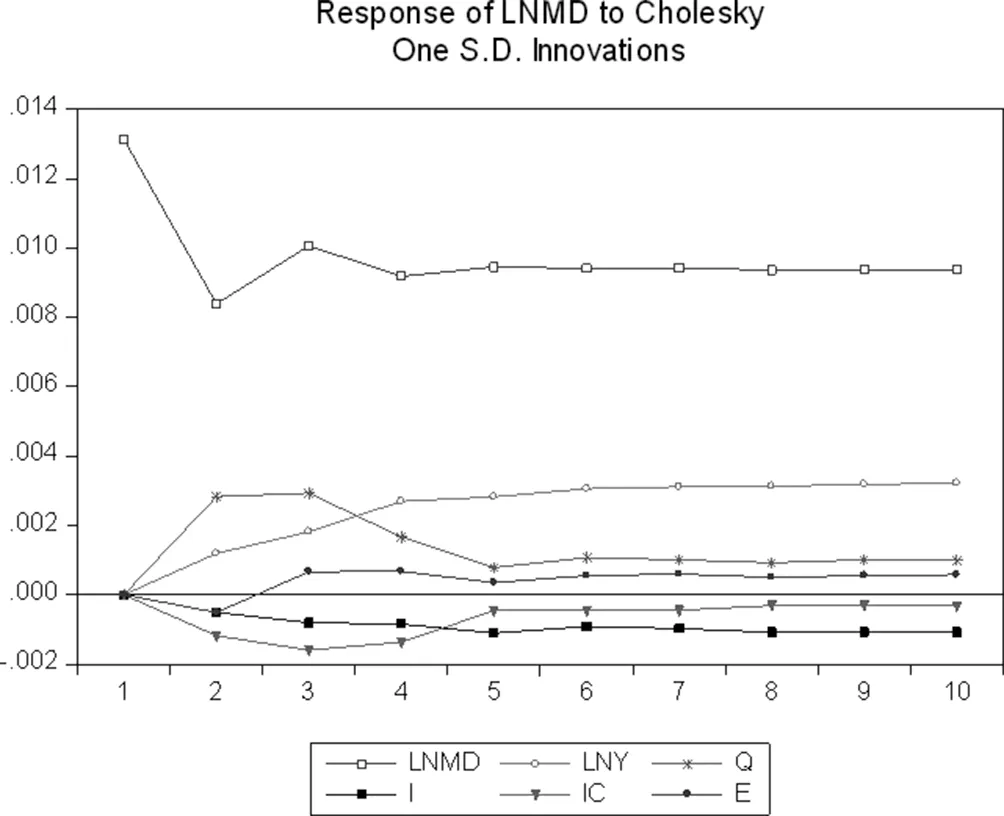

图3博茨瓦纳货币需求函数的脉冲响应路径

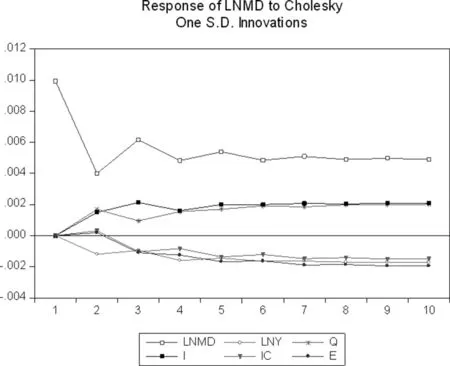

图4布隆迪货币需求函数的脉冲响应路径

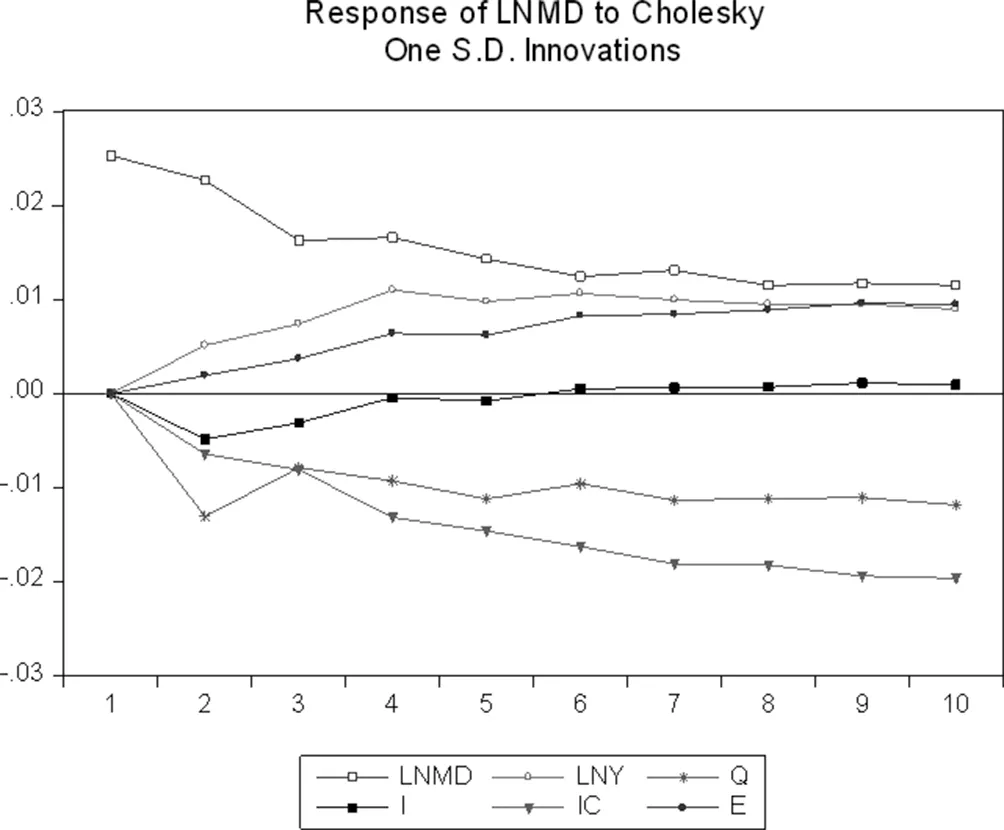

图5刚果(金)货币需求函数脉冲响应路径

图6肯尼亚货币需求函数脉冲响应路径

图7摩洛哥货币需求函数脉冲响应路径

图8南非货币需求函数脉冲响应路径

图9尼日利亚货币需求函数脉冲响应路径

图10突尼斯货币需求函数脉冲响应路径

1.埃及

图1的脉冲响应路径表明实际货币需求对其本身、预期汇率变动和通货膨胀的冲击有较大的反应,其中其自身的冲击和预期汇率变动的冲击是正向的,通货膨胀的冲击是负向的。并且在前4期,各个变量的冲击都引起了较大的波动,再逐渐趋于平缓。由此可见,埃及的货币需求函数容易受到货币贬值冲击的影响。

2.安哥拉

图2的脉冲响应路径表明实际货币需求对其本身和通货膨胀的冲击有较大的反应,对预期汇率变动的冲击也有一定程度而反应但不剧烈,其中其自身的冲击和预期汇率变动的冲击是正向的,通货膨胀的冲击是负向的。并且在前2期,通胀的负向冲击引起较大的波动,前4期实际货币需求自身和预期汇率变动的正向冲击也引起了波动。由此可见,对于安哥拉来说,维持货币需求函数稳定重点在于治理通胀和货币流通量的控制上。安哥拉在历史上是通货膨胀多发的国家。为了治理通胀,安哥拉至今已经发行第四套货币,并且一边实行通货紧缩的政策一边严格控制货币的自由兑换以此稳住币值。

3.博茨瓦纳

图3的脉冲响应路径表明除了本国利率以外,实际货币需求对其他变量的冲击都有较大的反应,其中实际货币需求本身、国民收入和预期汇率变动的冲击是正向的,通货膨胀和中国利率的冲击是负向的。并且在前8期,各变量都存在波动性的影响,之后才渐渐趋于平稳。由此可见,博茨瓦纳来的货币需求函数不稳定,需要加强国内金融监管,稳定金融体系

4.布隆迪

图4的脉冲响应路径表明实际货币需求对其本身的正冲击都有较大的反应,对于预期汇率变动的正冲击有一定的反应。总体来说,布隆迪的货币需求函数较为稳定,该国不具备被人民币替代的客观条件。这主要是因为布隆迪的收入的70%来自于农业,其工业化、城市化和市场化程度都较低,从而外汇结算、投资等需求较低。

5.刚果(金)

图5的脉冲响应路径表明其实际货币需求对除我国利率以外的其他变量的冲击都有较大的反应,其中实际货币需求本身、通胀、本国利率和预期汇率变动的冲击是正向的,国民收入的冲击是负向的。对货币需求和国民收入的冲击影响在短期内没有明显平稳的趋势。

6.肯尼亚

图6显示,肯尼亚的实际货币需求受前期货币需求的冲击较大,而对其他宏观变量的冲击反应较小。但是,肯尼亚作为我国“一带一路”倡议的重要节点,肯尼亚经济与我国经济早已密不可分。蒙内铁路项目建设为肯尼亚人民提供超过3.8万个工作岗位,提升GDP增速近2.2%(从5.8%提升到8%),同时带领肯尼亚实现经济转型,使其成为了非洲发展最快的国家之一。随着资金融通、在肯投资的深入,未来人民币在肯尼亚的流通结算将会逐渐频繁,预计人民币替代程度将会更进一步上升。

7.摩洛哥

图7的脉冲响应路径表明实际货币需求受其自身的正向冲击影响最大以外,对其他变量的冲击反应也较为敏感,其中通胀和本国利率的冲击为正,中国利率、预期汇率变动和国民收入的冲击为负。在前6期,各变量的冲击造成的影响都存在波动,再趋于稳定。货币需求函数较不稳定,存在货币替代现象。

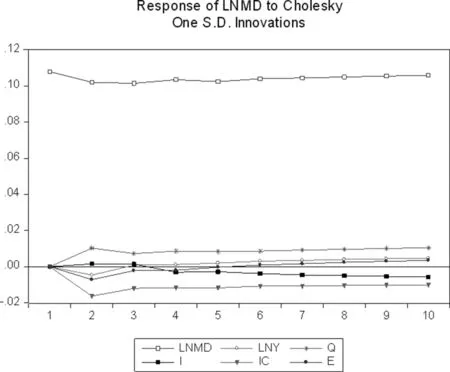

8.南非与尼日利亚

图8&9显示,南非与尼日利亚实际货币需求在短期对其前期货币需求冲击有极大反应以外,对其余宏观经济变量的冲击较不敏感,货币需求函数稳定,暂时不存在被人民币替代的现象。究其原因,与工业化程度低的布隆迪不同,南非与尼日利亚是发展速度位列非洲各国前列的国家,金融市场较为完善,政府宏观调控政策效果显著,从而币值相对稳定不至于被替代。但是随着以人民币计价的原油期货开始挂牌交易,“石油人民币”体系逐渐建立,作为石油出口大国的南非与尼日利亚未来的人民币结算需求将逐渐增大,人民币替代程度也将呈现上升趋势。

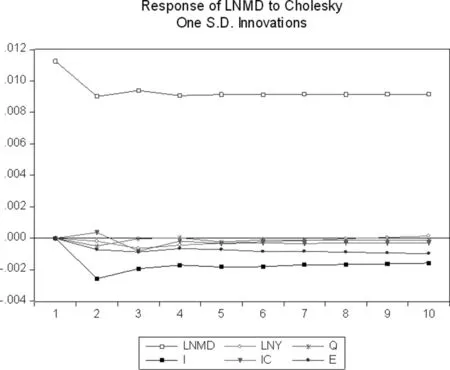

9.突尼斯

图10显示,实际货币需求在短期只对其自身的正向冲击有极大反应,其次是对本国利率的负向冲击和预期汇率变动的负向冲击有一定的反应,在-0.002左右。在第3期以后,各变量的冲击都趋于平稳。总体来说,各宏观经济变量对货币需求产生的冲击影响较小。

四、研究结论与政策建议

本文基于实际货币需求函数以人民币为“锚货币”检验了埃及、安哥拉、博茨瓦纳、布隆迪、刚果(金)、肯尼亚、摩洛哥、南非、尼日利亚和突尼斯10个非洲国家的实际货币需求函数的稳定性来判断各地货币是否存在被人民币替代的现象,并且通过基于VECM模型的脉冲响应分析观察了各个变量对各国的实际货币需求的短期冲击。研究结果表明:长期来看,埃及、安哥拉、博茨瓦纳、刚果(金)、肯尼亚、摩洛哥和突尼斯7国货币都存在被人民币替代的现象,这表明人民币的国际地位有了显著的提高,国际流通性大大增强,有望成为非洲地区的“硬通货”。从脉冲分析结果来看,人民币对非洲地区的替代现象主要发生在处于前景较好且经济上升初中期的国家。

基于以上研究结果,本文给出以下几点政策建议:

第一,增设在非人民币清算行。实证结果表明在10个极具代表性的非洲国家中有7国货币存在被人民币替代的现象,由此可以推断,人民币未来在非洲市场的流通、结算和投资等需求会越来越大。随着非洲对人民币需求的日益增加,人民币清算行的增设必不可少。这不仅可以为我国在对非洲国家投资使用人民币计价签订合同时节省结算成本、提高效率,而且有利于完善当地人民币清算和结算体系,由此加快人民币全球清算和结算网络的形成,推进人民币国际化进程。

第二,与非洲各国确立双边货币互换协议。虽然人民币在非洲国家的流通与结算逐渐扩大,但是仍然存在被发达国家货币替代的可能。双边货币互换协议可以进一步加强签约国与我国的金融合作,进一步提高人民币在签约国的资金量,降低国际贸易中被美元汇率波动所影响的风险。确立该制度是人民币成为非洲地区主导型货币的有效手段。

第三,积极参与对非援助项目,增加当地对人民币的交易性需求和投机性需求。虽然实证结果表明人民币在非的前景十分美好,但是仍要需要政府的积极行动和推进。在对非援助上,可以将跨境人民币业务与各类援助项目相结合,增加人民币在当地流通和结算的机会,逐步加强当地各国对人民币的依赖性,从而促使各国进一步开放对人民币投资和贸易的限制,形成更加完善的人民币国际流动循环机制。