我国乙烯工业强劲增势未改

2019-03-19王红秋郑轶丹

□ 王红秋 郑轶丹

我国乙烯工业正由快速发展阶段向高质量发展阶段迈进,正由烯烃生产大国向烯烃生产强国的目标加速前进。

由中石化起运公司承担吊装的浙江石化140万吨/年乙烯装置甲烷预切割塔吊装就位。范方敏 摄

乙烯是石油化工行业的基本原料,乙烯产量已成为衡量一个国家石油化工发展水平的标志。我国乙烯工业从无到有,从弱到强,创造了世界乙烯工业史上的奇迹。近年来,国内原油进口政策的进一步开放和煤化工技术的成熟,使更多民企外企开始进入乙烯行业,乙烯的整体供应格局开始出现积极的变化,大型炼化一体化项目以规模大型化和原料多元化带来成本和技术冲击,这些都将对我国乙烯工业发展产生重要影响。

跃居世界第二大乙烯生产国

上世纪60年代我国首套蒸汽裂解装置于兰州石化建成投产,开创了中国以乙烯装置为龙头的石油化工历史。历经半个世纪的发展,我国乙烯工业从起步萌芽阶段进入快速发展阶段,特别是2005年以来,发展更为迅速,一方面依托原有装置完成了第二轮扩能改造,另一方面新建了12套规模在80万吨/年以上的裂解装置和一批煤制烯烃装置,产能从740万吨/年增长到当前的2500万吨/年以上,是仅次于美国的世界第二大乙烯生产国,约占全球乙烯产能的14.7%,如图1所示。

图1 1968~2018年我国乙烯产能增长情况

尽管我国的乙烯产能与产量均快速增长,但与市场需求量相比,仍有较大差距,如图2所示。我国每年乙烯衍生物净进口量折合乙烯当量占乙烯当量消费量的50%~60%。2017年,我国乙烯产量1824万吨,当量消费量约为4250万吨,仍需进口大量的聚乙烯和乙二醇等乙烯下游衍生物。其中聚乙烯的进口量占总消费量的47%,特别是高密聚乙烯的进口比例高达59%;乙二醇的进口比例接近60%。近年来,随着我国GDP增速放缓和乙烯当量消费基数变大,乙烯当量消费增速也有所减缓。“十一五”和“十二五”期间由“十五”的10%下降至7%左右,近三年又进一步降至5%左右。

乙烯装置规模极大地影响着乙烯生产能力和单位生产成本。20世纪60年代我国首套乙烯装置生产能力仅为0.5万吨/年,70年代到90年代期间,随着新设备、新工艺的引进,乙烯装置最大规模达到30万吨/年,通常由10台裂解炉和2台切换炉组成,单炉能力3万吨/年左右。2005年以来,材料和技术的进步使得设计和建设更大的乙烯装置成为可能,我国建成投产的大多数乙烯装置规模达80万~100万吨/年。截至目前,我国共有蒸汽裂解乙烯生产装置32套,如表1所列。平均规模达到63.6万吨/年(不含北京东方乙烯等停车未启装置),与2005年相比,提高1倍,同时也高于世界平均规模(58.5万吨/年)。

图2 2000~2017年我国乙烯供需情况

乙烯工业布局十分重要,直接关系到石油化工的发展和经济效益。2000年之前,18套乙烯装置分散在15个城市的16个地点,公用工程、物流传输、环境保护和管理服务等成本高,裂解副产品难以集中利用,产品加工深度不够,严重影响了整体竞争实力。进入21世纪,乙烯项目建设布局有所改善,新建大型项目主要集中在华东和华南地区。2015年国家发改委印发的《石化产业规划布局方案》对今后一个时期的石化产业布局进行了总体部署,要求新建乙烯项目布局在大连长兴岛、河北曹妃甸、江苏连云港、上海漕泾、浙江宁波、广东惠州、福建古雷七大石化产业基地,按照炼化一体化、装置大型化的要求建设,乙烯装置年生产能力达到100万吨以上,不仅综合考虑了资源和市场优势,更注重物流条件对竞争力的影响。

表1 2018年我国蒸汽裂解乙烯生产企业情况

资源因素是影响一个国家乙烯装置裂解原料结构的关键因素。20世纪七八十年代,由于我国原油资源有限且重多轻少及轻烃和石脑油价格过高等原因,乙烯原料过于重质化,轻柴油在乙烯原料构成中占70%以上,轻烃和石脑油仅占13%,另外还裂解10%左右的原油闪蒸油及重油。到80年代末90年代初,乙烯原料轻质化、优质化工作已有进展,轻柴油比重大幅下降到50%左右,石脑油比例增加至30%以上,另外,还裂解10%以上的轻烃和加氢尾油,但仍以轻柴油为主。1996年以后,随着对柴油的改质加工,轻烃资源的加大利用及国外进口原油的增加,乙烯原料不断向轻质化、优质化发展,轻柴油比重下降至三分之一左右,石脑油比例提高至45%左右。进入21世纪,石脑油比例进一步提高至60%以上,轻柴油进一步下降至10%左右,另外还裂解10%左右的轻烃和10%左右的加氢尾油。现在我国乙烯生产原料以石脑油为主,其他原料为补充。

近年来,各乙烯生产企业在强化油田轻烃、凝析油,炼厂轻烃等轻质优质原料的组织利用方面有很大进步,同时,炼化结构调整使更多的优质原料进入乙烯裂解装置,轻烃和加氢尾油的比重提高至1/3以上,石脑油比例有所下降,在55%左右,轻柴油比例下降至10%以下,如图3所示。

图3 1985~2017我国乙烯原料结构变化情况

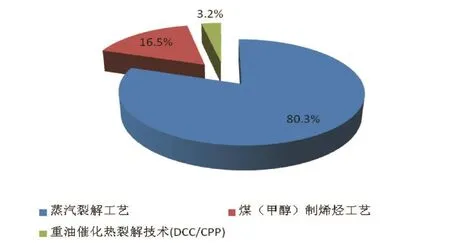

2008年之前,我国乙烯生产全部采用蒸汽裂解工艺。近十年来工艺路线向多元化方向发展,2008年沈阳化工以重质油为原料建成首套催化热裂解(CPP)装置,乙烯产能为15万吨/年,2010年神华包头煤化工公司以煤为原料建成首套煤(甲醇)制烯烃装置,乙烯产能为30万吨/年。目前,蒸汽裂解工艺仍是我国乙烯生产的主流工艺,约占乙烯总产能的80%,煤(甲醇)制乙烯占17%左右,如图4所示。还有一些技术处于探索、研发或向工业转化阶段,包括石脑油催化裂解制乙烯,以甲烷为原料,通过氧化偶联(OCM)法或一步法无氧制取乙烯,以生物质乙醇为原料经催化脱水制取乙烯,以天然气、煤或生物质为原料经由合成气制取乙烯等。

图4 我国不同乙烯生产路线的比例

2005年之前,我国乙烯生产主要集中在中国石化和中国石油两大公司。2005年以来,随着扬巴一体化、中海壳牌、中沙天津石化、福建联合石化、中韩石化等合资企业乙烯项目的投产,以及神华包头、中原乙烯和宁波禾元等多个煤(甲醇)制烯烃项目的投产,目前我国乙烯市场已形成以央企、合资企业、煤(甲醇)制烯烃企业和进口商四大供应系统为源头的格局。其中中国石化产能为1129.5万吨/年(包括合资企业),中国石油产能为591万吨/年,中国海油产能为257万吨/年(包括合资企业),分别占中国乙烯产能的45.8%、24.0%和10.4%。

乙烯工业向高质量方向发展

产能仍将快速增长,集中释放。未来几年,我国乙烯产能仍将保持快速增长,不仅国企有多个炼化项目处于建设和筹建阶段,一些实力雄厚的大型民营企业也在向乙烯领域拓展,还有一些民企宣布采用进口乙烷裂解制乙烯的计划,国外资本也不断进入,如表2所列。另外,一些煤(甲醇)制烯烃项目也在建设中。考虑到项目的建设周期、进展情况和一些不确定因素,预计“十三五”末我国乙烯产能将超过3200万吨/年,“十四五”末将达到4500万吨/年。在产能基数增大的情况下,仍保持年均7%左右的增速。

表2 中国乙烯新增产能情况(不完全统计)

消费增速放缓,乙烯当量进口量仍较大。随着我国经济增速放缓和乙烯当量消费基数逐年增大,乙烯当量消费增速也将逐渐趋缓,“十三五”将降至4%,“十四五”还将有所下滑。但我国乙烯产量仍不能满足市场需求,预计到2020年我国乙烯当量消费量将达到4800万吨,仍需进口2000万吨左右的聚乙烯和乙二醇等乙烯下游衍生物,如图5所示。

图5 我国乙烯产量与当量供需现状与预测

市场参与主体增多,竞争更趋激烈。我国乙烯的供需缺口吸引了国内外投资者的注意。不仅民营企业、地方企业将参与国内乙烯下游产品市场竞争,随着石化项目外资准入要求放宽、合资比例限制取消,国外资本也将进入,巴斯夫、埃克森美孚等石化巨头已宣布将在中国独资建设乙烯项目,他们的市场定位很明确,以低成本和高品质抢夺中国的市场份额。国内乙烯下游产品市场将逐步形成煤化工、民营石化企业、地方石化企业、外商独资企业与中国石油、中国石化、中国海油、中化集团等国有大型石化企业和进口产品多主体互动的市场格局,竞争更加激烈,对宏观政策、市场规范、标准体系等方面都将产生重要的影响。

大型化、基地化发展,产业集中度进一步提高。随着浙江石化、恒力石化、漳州古雷、盛虹石化等大型乙烯项目的投产,以及个别规模小、盈利性差的装置关停,蒸汽裂解乙烯装置的平均规模还将继续提高,达到70万吨/年左右。七大石化产业基地的布局也将基本形成,位于长三角、珠三角及环渤海湾的乙烯产能将占我国总产能的60%,集中度进一步提高,资源将得到充分优化配置和合理利用,实现集约化经营。

结构调整和升级改造速度加快,装置运营水平大幅提升。随着采用国际最先进的生产工艺及控制技术,按照国际最先进的节能减排标准进行设计和建设的新项目投产,以及已建项目通过各种先进技术和流程的组合,不断进行整体优化,乙烯装置运行水平大幅提升,并将推动国内石化行业整体技术水平的提升。乙烯下游高性能树脂、特种橡胶及弹性体、高性能纤维及其复合材料、功能性膜材料等高端产品比例增加,竞争力不断增强。同时,借助能源互联网和供给侧改革,精准对接消费市场需求,主动掌握前沿信息,供给质量与效益也有所提高。

总体来看,我国乙烯工业历经半个世纪的发展取得了很大进步,正由快速发展阶段向高质量发展阶段迈进,我国正由烯烃生产大国朝向烯烃生产强国的目标加速前进。