区块链加密货币的会计处理方法

——透过比特大陆IPO招股书来探讨加密货币的会计处理方法

2019-03-19马洪

马 洪

作者单位:利安达会计师事务所

一、比特大陆向港交所递交招股书的背景介绍

2018年9月26日,比特大陆科技控股公司(Bitmain Technologies Holding Company)(以下简称“比特大陆”) 向香港联合交易所有限公司(联交所)和证券及期货事务监察委员会(证监会)递交了招股申请书(以下简称“招股书”)(全文见:www.hkexnews.hk)。

由于比特大陆是全球最大的比特币等主流加密货币矿机的生产厂商,另外其经营范围中还包括了矿场及矿池运营、自营挖矿等业务,甚至在2017年度有27%矿机销售收入是通过加密货币支付的,截至2018年6月30日,比特大陆总资产中约28%为加密货币。所以比特大陆招股书刚一公布,即引起了极大的关注,各类讨论的文章铺天盖地,其中在财务数据方面,集中讨论最多及感到最困惑的是,比特大陆对加密货币的计价采用成本法而非之前大家普遍以为的市场公允价。

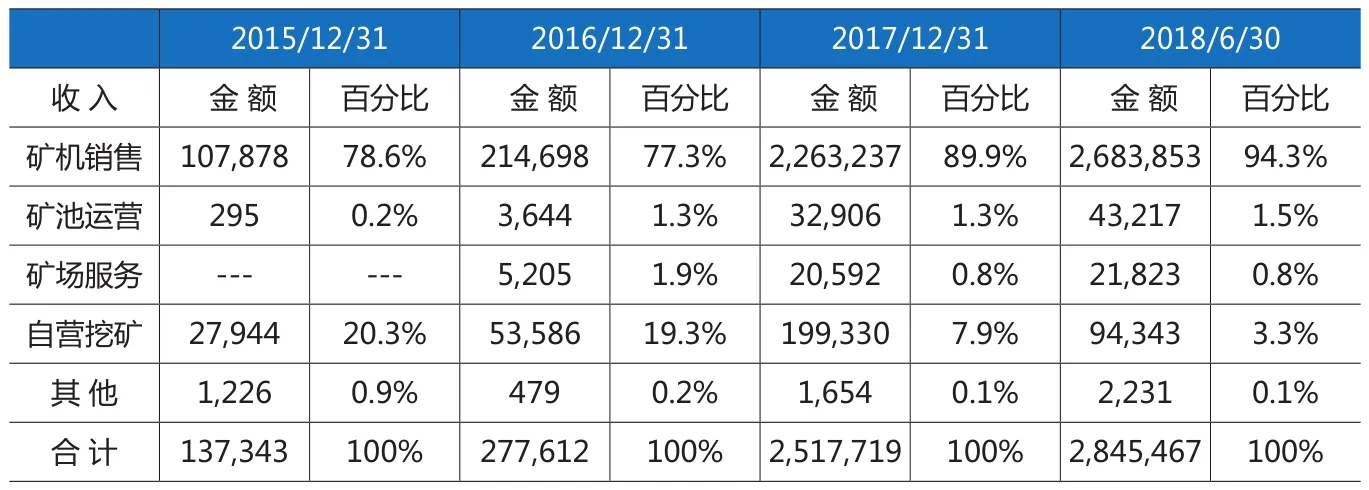

比特大陆2015年至2018年6月30日的收入构成如表1所示。

二、对招股书中加密货币会计处理的逻辑推演

笔者认真拜读了比特大陆的招股书,特别针对其中的“财务资料”及“会计师报告”这两个部份进行了认真仔细的学习和研究。现根据比特大陆的招股书及附录一“会计师报告”的相关内容,对其采用成本法对加密货币进行会计核算的逻辑进行如下的推演。

推演的路径如图1。推演的依据如下:

1.财务报告的编制基准 (招股书正文 第 182 页 )

“编制基准:历史财务资料乃按照国际会计准则理事会颁布的所有适用《国际财务报告准则》(此统称包括所有适用的单项《国际财务报告准则》、《国际会计准则》及诠释)进行编制。编制财务报表所用的计量基准为历史成本法,惟股本投资及可换股可赎回优先股按公允价值入账除外。”

2.加密货币的会计政策 (会计师报告 第 I-18)

“加密货币本质上为无实际形体的可识别非货币资产。由于加密货币可在公共交易平台兑换为法币,加密货币所产生的未来经济利益预期将流向贵集团。此外,贵集团(a)加密货币资产的成本可以被可靠地计量,因为贵集团相当部分的加密货币乃自销售矿机赚取。主要为获取现金出售的硬件的公允价值及加密货币在公共交易平台的‘汇率’为加密货币的公允价值及成本提供证据;及(b)贵集团自营挖矿活动及矿池服务所赚取的加密货币亦可参考赚取当日对法币的即时价格计量。

贵集团将自销售矿机、自营挖矿及矿池营运所赚取的加密货币作为具有无限使用年期的无形资产于综合财务状况表中入账,因为于评估时,该等资产预期产生现金流量的期限并无可预见限制。贵集团亦将自提供该等货品及服务所收取的加密货币于其综合损益及其他全面收益表内确认为主要业务收入。

贵集团进一步选择成本法计算其加密货币并根据《国际会计准则》第38号无形资产于各报告期末审阅其使用年限及减值。贵集团按成本入账加密货币,而非按加密货币于各会计参照日的公允价值进行重估,是由于后一种模式不时会受到加密货币价值固有的重大波动性的影响。此外,由于贵集团并不买卖加密货币,惟自销售矿机、自营挖矿及矿池营运服务赚取加密货币,贵集团认为成本法更能反映贵集团的业务模式。

采用加权平均成本法计算成本。出售加密货币产生的收益或亏损厘定为出售所得款项净额与加密货币账面值之间的差额,并于出售日期于损益表中确认。”

(笔者注:法币是指“法定货币”)

3.加密货币的披露

(1)加密货币: 流动资产—加密货币

(会计师报告 第I-7页《综合财务状况表》)

(2)加密货币代币: 流动资产-其他金融资产

(会计师报告 第I-50页 附注18)

(3)加密货币减值的会计政策

a. 《会计师报告》 第I-31页 附注3:

“无形资产及加密货币减值:倘有迹象显示无形资产及加密货币的账面值可能无法收回,则资产或会被视为‘已减值’,且可能会根据附注2(m)(ii)所述无形资产及加密货币减值的会计政策确认减值损失。该等资产定期进行减值测试,或当事件出现或情况改变显示可能无法收回该等资产的账面值时进行减值测试。倘已出现有关下跌,账面值会减至可收回金额。可收回金额为公允价值减去出售成本与使用价值的较高者。加密货币的公允价值使用活跃外汇市场的报价厘定,董事认为该等公允价值为《国际财务报告准则》第13号公允价值计量公允价值层级的第一级输入数据。在厘定使用价值时,资产产生的预期现金流量会贴现至其现值,而这需要对有关收益水平及经营成本金额作出重大判断。贵集团使用所有可随时取得的资料厘定可收回金额的合理概约金额,包括根据合理及有支持的假设作出的估计及对收益水平及经营成本金额的预测。该等估计的变动可能会对资产的可收回金额有重大影响,并可能会导致未来期间的额外减值费用或减值拨回。”

b. 《会计师报告》 第I-47页 附注14(表2)。

笔者注:只有2018年6月30日进行了约10%的减值拨备。

(4)现金流量表中列入“非现金投资活动补充资料”(会计师报告 第I-13页)。

(5)加密货币相关收入的确认、计量与披露 (会计师报告第I-28页)。

“贵集团的销售乃按以下分类确认:

a. 销售矿机:收益乃于取得矿机的控制权时确认。这通常在物流公司(由客户选定)从贵集团所在地揽收矿机以及客户获得合约中所承诺产品的控制权时产生。贵集团通常会提前结算矿机销售,倘以加密货币结算,则相关收益于收款日期按相关加密货币的公允价值计量。

b. 矿池服务:矿工以矿池作为平台贡献算力,共同挖矿并分享挖矿所得。我们从采矿池的采矿活动中获得部分采矿报酬。根据不同的分配结构,我们一般最高可获得经营采矿池所产生的采矿报酬总额的5%。收入确认的金额参照赚取日期兑换法币的即时价格计量确认的收入金额。

表1 比特大陆2015-2018年收入构成 (单位:千美元)

表2 加密货币概要(单位:千美元)

图1 推演路径

c. 矿场服务:贵集团在矿场提供托管服务。矿场履行存储功能,将矿机部署在机架上,以挖矿加密货币。贵公司的矿场基于所产生的电力及维护成本向客户收取托管费。收入于提供相关服务时于损益中确认。

d. 自营挖矿:贵集团将其自有矿机用于挖矿活动以赚取加密货币奖赏。贵集团于因挖矿服务而收到的加密货币时确认收入。贵集团根据赚取日期兑换法币的即时价格计量确认的收入金额。”

推演的结论:

通过上述对比特大陆招股书相关内容的研究推演,比特大陆对加密货币采用成本法核算的逻辑脉络就很清晰了。比特大陆及KPMG(毕马威会计师事务所)首先认为加密货币是一种无使用期限的无形资产,对其计量则采用加权平均成本法,并且对这种无形资产不进行摊销,而对这种无使用期限的无形资产进行减值测试,减值测试计提减值准备并将损失计入当期损失(但是只有2018年6月30日计提了大约10%的减值准备并将损失计入当期损益)。

与加密货币相关的经营收入则按不同的类别进行确认,销售矿机取得的加密货币“相关收益于收款日按相关加密货币的公允价值计量”;矿池服务取得的加密货币“收入确认的金额参照赚取日期兑换法币的即时价格计量确认的收入金额。”;矿场服务取得的加密货币“矿场基本所产生的电力及维护成本向客户收取托管费。收入于提供相关服务时于损益中确认。”;自营挖矿取得的加密货币“贵集团将其自有矿机用于挖矿活动以赚取加密货币奖赏。贵集团于因挖矿服务而收到加密货币时确认收入。贵集团根据赚取日期兑换法币的即时价格计量确认的收入金额。”

三、笔者的几点质疑

1.质疑一:比特大陆财务资料的编制是否真的遵循了《国际会计准则》?

根据招股书第182页《财务资料-编制基准》所述:“历史财务资料乃按照国际会计准则理事会颁布的所有适用《国际财务报告准则》进行编制。”

然而,笔者发现,《国际会计准则第38号-无形资产》中对无形资产的定义是:“无形资产,指为用于商品或劳务的生产或供应、出租给其他单位、或管理目的而持有的、没有实物形态的、可辨认非货币资产。”

中国《企业会计准则第6号-无形资产》中对无形资产的定义是:“无形资产,指企业拥有或控制的没有实物形态的可辨认的非货币性资产。”

另外,中国《企业会计准则第6号-无形资产》第四章:后续计量,将无形资产分类为:使用寿命有限及使用寿命不确定的无形资产。而《国际会计准则第38号-无形资产》则无此类规定,其只在第79段所述:“无形资产的应折旧金额应在其使用年限的最好估计内系统地摊销。存在一个可以予以反驳的假定。即无形资产自可利用之日起,其使用年限不超过20年。摊销应自无形资产可利用之日起开始。”

比特大陆招股书《财务资料-加密货币》(第187页)的描述:“按性质而言,加密货币是并无实物形态的可识别非货币性资产。”,“我们认为,自矿机销售、自营挖矿及矿池运营中获得的加密货币为我们合并资产负债表中可使用年期不确定的无形资产。”

通过上述比较,笔者认为比特大陆对加密货币的会计政策选择似乎是在简单套用中国《企业会计准则》,而非遵循《国际会计准则》。

2.质疑二:招股书中的加密货币的会计政策是否真的适用《国际会计准则第38--无形资产》?

此次比特大陆I P O是一个划时代的事件,无论其成功与否都将在人类发展史及区块链技术发展历史上留下浓墨重彩的一幕。比特大陆招股书中对加密货币的会计处理方案是一个十分有意义的尝试。比特大陆的这次尝试也是市场乐见的,未来区块链项目或加密货币项目借助传统证券市场进行融资也会成为常态,这也必将带动对加密货币会计处理、会计准则及审计准则的新一轮的探讨。

《国际会计准则第38号-无形资产》中规定:本准则不适用于以下各项无形资产:企业在正常经营过程中为出售而持有的无形资产(见《国际会计准则第2号-存货》,《国际会计准则第32号-金融工具:披露和列报》中定义的金融资产。

《国际会计准则第38号-无形资产》中对无形资产的定义是:“无形资产,指为用于商品或劳务的生产或供应、出租给其他单位、或管理目的而持有的、没有实物形态的、可辨认非货币资产。”

笔者认为加密货币适用于金融工具及存货等会计准则。

3.质疑三:招股书中的加密货币是否真的适用“使用期限不确定的无形资产”按加权平均成本法进行会计核算?

根据比特大陆招股书所述,加密货币为“使用期限不确定的无形资产”,并且采用加权平均成本法入账。

笔者发现,无论是《国际会计准则》还是中国《企业会计准则》中均没有按加权平均法对无形资产进行核算的,反倒是在存货的准则中有相关的规定。

4.质疑四:招股书中的加密货币为何进行无形资产减值测试而不采用公允价值确认损失?

根据招股书第187页所述:“我们进一步选择成本法对加密货币入账,并根据《国际会计准则》第38号无形资产于各报告期检讨其可使用年限及减值。我们将加密货币按成本法入账,而非在各会计参考日期按其公允价值进行重估。”“成本使用加权平均成本法计算。出售加密货币的收益或亏损按出售所得款项净额及加密货币账面值的差额确定,并于出售日期的损益确认。”

另外,根据附录一《会计师报告》第I-31页,所述:“倘有迹象显示无形资产及加密货币的账面值可能无法收回,则资产或会被视为已减值,且可能会根据附注2(m)(ii)所述无形资产及加密货币减值的会计政策确认减值损失。该等资产定期进行减值测试,或当事件出现或情况改变显示可能无法收回该等资产的账面值进行减值测试。”

笔者认真查阅了招股书中的加密货币的减值准备及减值损失,发现比特大陆只在2018年6月30日计提了减值准备,计提比例约为10% 计约1.02亿美元,并且将损失计入了当期损益。然而,比特币从2017年末最高峰值约2万美元,已跌值目前的约6500美元,跌幅高达约67%,而以太币2017年末价格约为1万人民币,目前约为人民币1500,跌幅超过70%。所以,如果比特大陆对加密货币采用公允价进行重估,则不但会大幅降低公司的总资产额(截至2018年6月30日,加密货币按成本价计占总资产的28%),而且,笔者相信计入2018年1至6月的加密货币减值损失将大大高于1.02亿美元,如果跌幅按平均60%计算,则比特大陆有虚增资产、虚增利润约4.91亿美元之嫌。

5.质疑五:招股书中加密货币相关收入的确认与计量是否正确?

根据招股书所述,比特大陆获得加密货币的方法有下列几种:(1)通过向客户出售矿机赚取而来。笔者认为这类交易属于非货币性资产交换,根据《国际会计准则第18号-收入》第12段的规定:“只有当销售商品或提供劳务换取了不同的商品或劳务时,该交换才可认定为产生收入的交易。收入应按收到的商品或劳务的公允价值进行计量,并根据所转移的现金或现金等价物的金额进行调整。”这一点倒是与比特大陆招股书中对“矿机销售收入”的会计确认方法相类似的。(2)通过自营挖矿而获得。笔者认为这类交易与纯粹的矿场进行加密货币的挖矿业务无异,属于生产加工,是用矿机对加密货币进行生产,而产成品就是加密货币,其应适用于《国际会计准则第2号-存货》,在自营挖矿获取加密货币之时并未形成经营收入,只有将这些加密货币对外出售时才应确认收入。(3)通过矿场提供托管服务按照所产生的电力及维护成本向客户收取等值的加密货币。笔者认为,此类交易也是非货币性交换。(4)通过矿池平台与矿工共享挖矿所得的加密货币。笔者认为,这类交易亦应适用于存货的相关准则及产品销售的相关准则。

6.质疑六:招股书中是如何划分“加密货币”与“加密货币代币”的?

在比特大陆的招股书中,对加密货币与加密货币代币采用了不同的会计处理方法。然后,招股书只对加密货币进行了多处的概念描述,如第187页“按性质而言,加密货币是并无实物形态的可识别的非货币性资产。” 第11页“根据适用的会计准则,我们参考无形资产的会计处理方式对加密货币进行处理,因此,自我们经营中收到的加密货币不能被分类为经营现金收入而随后将加密货币兑换为法币则被视为投资现金流入。然后,我们持有的加密货币是能够在市场上出售以满足我们流动资金需求的高度流动性资产。”第11页“我们的加密货币(其中包括比特币、比特币现金、以太币、莱特币及达世币),主要来自(i)加密货币结算的矿机销售 ;(ii)自营挖矿;及(iii)我们矿池运营所产生的挖矿奖励分成。”

对加密货币代币的情况则语焉不详,只在附录一《会计师报告》第I-50页附注18中将加密货币代币列示于“其他金融资产”之中,并按公允价计量且其投资公允价值变动于损益表中确认(会计师报告第I-35页 附注4“其他收入/开支)。

四、加密货币可选用的其他会计处理方案

笔者认为,除了比特大陆招股书对加密货币参考无形资产准则进行会计处理之外,还有两种会计处理方案值得探讨。

一是,按《国际会计准则第2号-存货》对其进行会计处理。平时核算可按加权平均成本法进行,期末则按可变现金额进行调查,差额计入当期损益。

二是,按《国际会计准则第23号—金融资产转移》及《国际会计准则第37号-金融工具列报》对其按金融资产进行会计处理,期末按公允价值计算。

目前,无论是中国大陆的法律法规还是香港的法律均将比特币视为虚拟商品(比特大陆招股书中P128页有提到),因此将以比特币为首的加密货币按存货进行会计处理也是符合法律要求的。

此次比特大陆IPO是一个划时代的事件,无论其成功与否都将在人类发展史及区块链技术发展历史上留下浓墨重彩的一幕。比特大陆招股书中对加密货币的会计处理方案是一个十分有意义的尝试。比特大陆的这次尝试也是市场乐见的,未来区块链项目或加密货币项目借助传统证券市场进行融资也会成为常态,这也必将带动对加密货币会计处理、会计准则及审计准则的新一轮的探讨。