科技创新与金融服务协同发展机制研究

2019-03-17孙雪娇朱漪帆

孙雪娇 朱漪帆

摘 要:基于科技金融平台演化路径的视角,对中国典型的四个科技金融平台从科技与金融的交互关系、影响交互关系的因素以及科技与金融协同发展机制三方面进行案例分析,研究了科技创新与金融服务的协同发展机制。研究发现:科技与金融通过激励机制和创新机制在自身发展的同时彼此促进,形成良性循环;政府是科技金融平台初创期的主要因素,区域因素是科技金融平台成长期的主要因素,资本市场是科技金融平台壮大期的主要因素;科技与金融在平台初创期主要靠政府作用实现协同,在平台成长期靠政府引导和区域发展共同作用实现协同,在平台壮大期由政府引导转向资本市场导向实现协同。

关键词:科技创新;金融服务;协同发展机制;科技金融平台

中图分类号:F832.29 文獻标识码:B 文章编号:1674-2265(2019)01-0073-07

DOI:10.19647/j.cnki.37-1462/f.2019.01.009

科技进步与金融服务的相互作用和协同发展对于提高国家的科技创新能力和经济发展水平起着日益重要的作用。1993年,深圳市科技局首次提出“科技金融”的概念,学术界多引用赵昌文等(2009)对“科技金融”内涵的解释:科技金融是促进科技开发、成果转化和高新技术产业发展的一系列金融工具、金融制度、金融政策与金融服务的系统性、创新性安排,是由向科学与技术创新活动提供金融服务的政府、企业、市场、社会中介机构等各种主体及其在科技创新融资过程中的行为活动共同组成的体系。为解决市场中科技进步对金融服务的需求与供给不匹配的现实问题,并切实帮助科技型企业实现发展,科技金融平台应运而生。目前,中国大部分省市或地区已经搭建了科技金融平台,但不同地域科技金融平台的发展水平不尽相同。

科技金融平台是金融交易主体与其生存发展的内外环境之间,通过信用流动和货币循环形成的相互关联、相互作用并且能够自动调节的整体运营机制,其使命是通过科技进步与金融服务的结合共同促进高新技术产业及实体经济的发展。科技创新与金融服务的协同发展是科技金融平台运行的机制,使平台在发挥功能的同时整体结构也得到持续优化。现有研究多是单纯地从科技与金融的关系出发,讨论一者对另一者发展的积极影响;少数学者就科技与金融的协同发展程度、协同发展机理展开研究,却并未结合实际资料探究明确科技与金融协同发展的决定性因素与作用机制。在科技金融平台演化的不同阶段,科技与金融交互关系的影响因素,以及二者协同发展机制可能不尽相同,但却尚未展开讨论。

本文的主要贡献在于以四个典型的科技金融平台为案例,从科技金融平台演化路径的动态视角进行研究,为科技与金融关系的相关讨论提供新的解释。本文研究了在科技金融平台演化的不同阶段,科技与金融的交互关系、影响交互关系的因素以及协同发展机制,明确了各个主体在科技金融平台演化中的作用,对于完善政府的科技金融政策、提高财政科技资金的使用效率、推动科技金融平台长期发展具有重要意义。

一、文献评述

(一)金融发展对科技创新的影响

已有文献研究了金融发展对技术创新的推动作用。King和Levine(1993)提出技术不确定性会带来流动风险,而金融的发展则有助于化解这种风险。Calderon和Liu(2003)研究发现金融体系建设通过筛选识别能力对科技创新起到推进作用。潘理权(2005)发现金融调控体系的完善促进企业科技创新。Stulz(2000)认为金融资本和信贷等要素促使企业创新能力提升。王国顺和杨昆(2011)研究发现社会资本与区域技术创新显著正相关。刘降斌和李艳梅(2008)研究了中国长江三角洲、珠江三角洲、东北老工业基地和内陆科技圈的金融体系,发现金融体系对科技型中小企业自主创新有长期的支持效应,但存在较大的区域差异。

(二)科技创新对金融发展的影响

有关科技创新对金融发展影响的相关文献, Consoli(2005)、Schinckus(2008)、陈迅和吴相俊(2009)等均指出以信息通信技术为代表的技术变革推动了金融创新的发展并提高了金融市场的运作效率。柏玲等(2013)研究发现随着技术创新产出能力增加,金融发展在规模、效率、结构方面都会受到积极影响。Revilla(2012)、唐智鑫和管勇(2011)分别从金融服务和产品创新等方面来研究科技进步对于金融创新的积极作用。

(三)科技与金融的交互与协同

关于科技与金融的交互作用,曹东勃和秦茗(2009)以技术—经济范式的演进模式为基础,指出金融创新与技术创新始终相互依存的事实。王爱俭(2008)研究了科技与金融相结合的运作模式,进一步阐述了中国北京中关村区域性科技金融模式的选择与构建。曹颢等(2011)以层次分析法测度了中国的科技金融发展指数。徐玉莲等(2011)对中国区域科技创新与科技金融的耦合协调度进行评价和研究,认为中国整体协调度偏低且大部分地区科技金融相比科技创新的发展程度处于滞后状态。王宏起和徐玉莲(2012)通过构建科技创新与金融发展子系统的模型解释了两者的协同发展机理,提出两子系统通过资金流紧密耦合,以科技创新产出与科技金融投资绩效作为资金循环中的关键变量,会出现两者互相促进或相互制约两种情况。

可见,现有文献大多从单一方向研究科技与金融的关系,包括金融推动科技发展或科技创新对金融发展作用的相关研究,后衍生出对于科技金融的探讨。对于科技与金融交互关系和协同发展机制的代表性研究稀缺,相关文献仅限于单案例研究。Yin(2003)认为,相对于单案例研究,多案例更适于理论构建的研究。基于此,本文采用北京中关村、上海张江高新区、苏州高新区和武汉市高新区四个典型科技金融服务平台的一手调研资料,基于科技金融平台演化的动态视角探索科技与金融的交互关系,分析在科技金融平台的不同发展阶段科技与金融的协同发展机制。

二、理论框架与研究方法

(一)理论框架构建

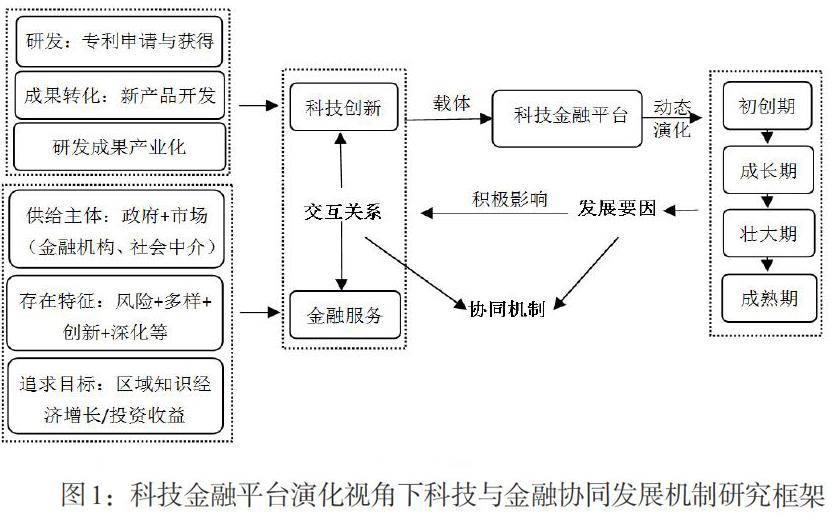

科技金融连接着金融服务体系与科技创新体系。首先,金融对科技创新的支持作用是一个长期的积累过程。基于金融支持的供给角度进行研究,将供给主体划分为政府与资本市场,并认为资本市场可以进一步划分为银行等金融机构与社会中介机构。政府通过运用财政资金给予科技型企业优惠政策贷款、政府补贴等促进其科技创新发展,追求财政投入的产出效率。资本市场资源包括来自银行、风险投资等金融机构的投资、信贷等金融服务。金融服务的各个供给主体在科技金融平台发展的不同阶段发挥不同程度的作用,共同为科技型企业的科技创新与进步提供金融支持,并对资金投入后的使用进行追踪监督。对于金融服务的效益评价,认为可将科技型企业的研发、成果转化、产业化情况作为评价的三方面,具体以专利申请或专利获得数、科研成果转化率等指标进行度量。

其次,科技型企业,既是金融服务的需求方,又是科技创新的供给方。随着科技型企业研发、成果转化与产业化过程的推进,科技创新体系将产生良好的效益,一方面可以直接为金融服务体系带来投资回报,另一方面可以以实现的新技术改进并完善金融服务体系。科技创新体系和金融服务体系相互依存、协同发展,共同推动了科技金融发展。

科技金融平台是连接科技企业与金融服务的载体。依据生命周期理论,本文将科技金融平台的动态演化过程划分为初创期、成长期、壮大期和成熟期,并建立了科技金融平台科技与金融协同发展机制的理论框架①(见图1),并通过案例分析进一步验证和扩展该框架。首先研究金融服务与科技创新互相产生的作用(交互关系),其次针对科技金融平台的不同发展阶段考察影响平台发展的关键性因素(发展要因),最后探讨两者如何在各阶段发展要因的作用下强化交互作用,实现协同发展(协同机制)。

(二)研究方法

本文采用多案例研究方法。通过某个案例进行研究,取得有价值的研究结果后,遵循复制法则,以更多的相同或者不同的案例去验证和比较以确认初次分析结论的真实可靠性,对研究结论进一步调整。

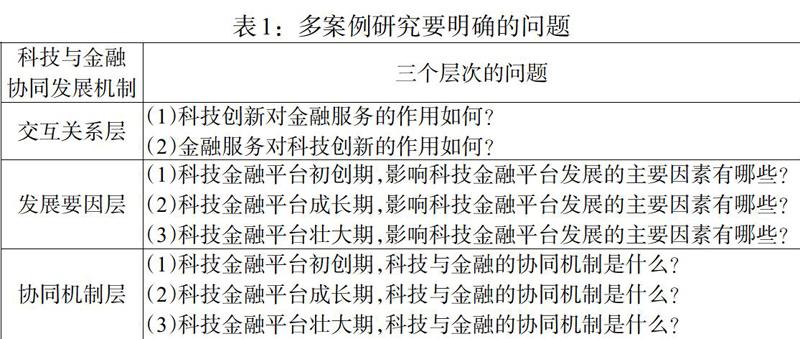

1. 问题界定。依据前面构建的理论框架我们选择科技金融发展时间比较长、有代表性的北京中关村进行预研究,得出相应的研究结论,结合结论界定需要进一步分析的具体问题,主要包括区域性科技金融平台初创、成长与壮大三个阶段的8个问题,如表1所示。需要注意的是,对于金融服务的分析将企业自有的金融服务排除在外,且注重科技金融平台的构建和发展阶段的分析,以定性的方法加以区分和研究。

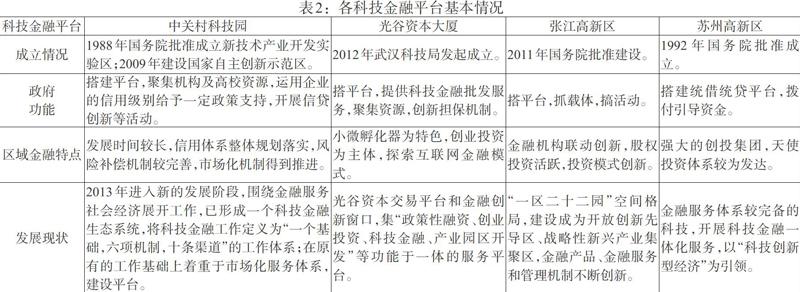

2. 样本选择与资料收集。本文通过科技金融平台的演化路径研究科技与金融协同发展的机制,所选样本应具有典型性和代表性、历经或正处于科技金融平台的演化过程中、对于其他地区未来科技金融平台的构建和完善具有借鉴意义。在样本的选择中,遵循以下标准:(1)科技金融平台发展情况较为典型;(2)科技金融平台的发展过程或阶段具有代表性,并且可加以借鉴;(3)科技金融平台的发展过程结合区域科技或金融情况具有相似性或可比较性;(4)相关调研活动易于进行,可获得完整真实的数据资料。基于上述标准我们选择了上海张江高新区、武汉市光谷资本大厦、苏州高新区和北京中关村科技园四个省市或地区的科技金融平台进行案例研究,案例基本情况如表2所示。

本文研究主体部分的资料为一手资料,主要是根据实地考察、访谈获得的,访谈对象均为各区域性科技金融平台的高层,如高新区管委会副主任等。为了保证研究的完整性和全面性,我们还采集了二手资料进行研究,其中包括新闻资料、调研地区提供的资料等文件。

三、分析研究

(一)科技创新与金融服务的交互关系识别

识别科技与金融之间的交互关系,是研究区域性科技与金融服务协同发展机制的基础和关键。结合理论框架和案例分析,我们认为科技创新与金融服务的交互关系通过激励机制和创新机制体现为以下两点:第一,金融服务可以有效促进科技创新, 考虑到科技型企业的融资难问题,金融服务主体主要通过扩展融资渠道、降低融资成本的方式为科技创新提供助力。北京中关村通过2005年与政策绑定实施的零信贷活动,累计组织400多家次中小企业发行直接融资产品,融资额达63亿元,解决了大量企业首贷难的问题。截至2013年,中关村已有18家银行设立了40余个专为科技型中小微企业服务的信贷专营机构和特色支行;中关村科技担保公司成立的小微事业部累计为15000家科技型企业提供了近860亿元的融资担保。另外在上海张江高新区,在以国开行为代表的8家银行通过协商以投、贷、债、筹、政5种方式为中小企业提供金融服务,政府方面则是通过绩效评价对科技项目予以评估、选择和资助。第二,科技创新会促使金融服务向高效率、科技化方向发展。例如,上海张江高新区相比于其他地区,金融产品的创新和个性化特征尤为明显。为满足上海张江高新区一区多园的空间布局与科技创新的发展需求,数量极大的金融机构根据不同分园区发展的产业布局和融资特征需求设置个性化创新产品。苏州高新区则是一方面体现在该地各类金融机构借助大数据等技术手段来开发适用于科技型中小企业的个性化、成本低的科技金融产品;另一方面体现在政府结合科技型企业的发展特点不断创新资金使用方式,如采用后评估的补偿方式来充分发挥政府资金的杠杆作用,提高政府拨付资金的使用效益。

由图2可以看出,科技创新与金融服务两个体系通过科技金融平台的载体,以激励机制和创新机制得以相互作用:一方面,金融服务主体通过科技金融平台以更多样、成本更低的融资渠道支持科技创新,既解决科技型企业融资难的问题,又提高了资源配置的有效性;另一方面,科技创新体系通过创造对于多样化金融服务的需求以及提供先进技术支持加速了供给主体的创新,促进金融产品个性化、多样化发展。

(二)科技金融平台发展的主要因素分析

科技金融平台的发展可以分为初创期、成长期、壮大期和成熟期四个主要阶段。初创期,科技金融平台在区域政府的引导和支持下从无到有;成长期,伴随政府的引导,金融供给主体和科技型企业开始通过科技金融平台发挥各自作用;壮大期,科技金融平台的制度体系不断完善,多数金融供给主体可以通过平台高效自主地配置金融资源,多数科技型企业能够以恰当的融资渠道进行技术研发并取得科技成果;成熟期,科技金融平台完全市场化运作。考虑到我國科技金融平台发展情况,其主要影响因素可概括为政府因素、区域发展因素和市场因素等,这些因素在科技金融平台动态演化的初创期、成长期和壮大期起到不同程度的作用。

1. 科技金融平台初创期的主要影响因素——政府因素。由表2可知,四个科技金融平台均由政府发起设立,政府在科技金融平台的起步进程中均起到了关键的引导和促进作用。政府的推动作用主要体现在以下两个方面:一是政策引导,包括提出建设国家自主创新示范区等发展指示、出台推进信用体系建设的文件等;二是金融扶持,包括建设资金和补贴资金等资金支持和其他有助于科技型企业发展的资源整合活动。

2001—2011年北京中关村得到的来自国家部委、北京市政府与园区的支持资金总数呈先降后升态势,但融资比例均在20%以上。武汉市综合经济实力和创新能力等方面与北京等地相比较弱,在武汉市的科技金融平台初创期,政府的作用也体现得尤为明显。自2008年开始,武汉市政府就设立了总额1亿元、首期5000 万元的科技创业投资引导基金,将高达10. 28亿元的财政资金用于引导社会资本进入创业投资领域,并以阶段参股形式先后与上海融昌、联想投资等知名创投机构共同设立超过60亿元的子基金,推动了武汉市科技金融平台的顺利起步。

2. 科技金融平台成长期的主要影响因素——区域因素。张玉喜和赵丽丽(2015)研究表明,在科技金融平台发展过程中,区域科技创新水平除受到科技金融投入的影响外,还与各区域的经济、文化和社会发展等因素密切相关 。以北京中关村为例,中关村在科技金融方面发展历史悠久,相关的机构设置是由最初的“电子一条街”保留并延续下来的。中关村1988年开始建设北京新技术产业开发实验区,2009年开始建设国家自主创新示范区,因此在科技与金融服务上具备深厚的发展基础和较为完善的实验条件,可以加速北京中关村科技金融平台的发展进程。北京中关村在产业开发、自主创新等方面发展先进,地理位置优越确立了其金融发展的重要地位,区域科技金融平台的发展体现着更强的政府引导性。苏州市的科技金融水平在发展前期与上海、北京等相比较为不发达,但天使投资机构数量相对较多,政府通过《天使投资引导资金实施办法》推动其科技金融体制创新,引导苏州市大量天使投资机构向初创期科技型企业投资。

因此,成长期的科技金融平台要在政府的引导下结合区域优势因素。中关村依靠长期的科技创新对科技型企业加速孵化,苏州市科技金融平台借助数量较多的天使投资机构支持科技创新,上海张江高新区的科技金融平台更是结合创新型金融机构为科技型企业提供特色融资产品。

3. 科技金融平台壮大期的主要影响因素——资本市场因素。以风险投资、私募股权、商业银行等为代表的资本市场科技金融主体以利润最大化为目的,通过分析比较科技创新投资项目的预期收益与风险损失,选择最优的投资项目以实现其最大的投资收益。平台成长到一定阶段,聚集了丰富的金融资源,信用评级等体系不断丰富和完善,银行、担保机构、保险机构、创投等金融机构的参与为企业提供融资、担保等多样化的金融服务,推动了科技与金融协同发展的市场化程度。例如,上海张江高新区拥有各类银行机构400多家、创业投资机构300多家,在银行、保险、担保、投资等各个金融机构之间形成了联动创新机制,可以根据产业发展需求与科技型企业的融资需求、财务状况设置投贷联动等个性化创新产品。在这个阶段,多样化的金融机构可以通过科技金融平台为各个有融资需求的科技企业提供金融产品,更强调资本市场的调节作用。

(三)科技创新与金融服务协同发展的机制

1. 科技金融平台初创期——政府导向。在科技金融平台初创阶段,科技创新与金融服务协同发展体现出鲜明的政府导向作用。考虑到科技金融平台初创期风险较大、风险补偿等机制不完善、创投等市场参与度不高、地区市场的金融服务多样性、适用性不足等特点,政府是此阶段主要的金融服务供给方。政府不仅在政策导向上给予引导和鼓励,更以设立引导基金等方式为科技金融平台的起步扩大资金池、吸引金融资源。政府以政策引导、资金供给等方式提升科技型企业的创新能力,而企业的创新成果不仅带来收益,也会带动区域经济的发展。如上海市政府在平台初创期编制了《专项发展资金项目管理工作统筹图》以保证资金使用效率,通过贴息、贴费、政策补偿等方式提供资助,统筹搭建综合授信平台等方式为科技金融的起步制定相关配套政策。

2. 科技金融平台成长期——政府导向和区域特点。科技金融平台的初始搭建由政府主导和推动,但进入科技金融平台的成长期,有限的金融机构开始通过平台对前景较好的科技型企业投入资金。在科技金融平台的成长期,金融服务与科技创新的协同发展机制结合体现了政府导向和区域特点,政府发挥作用的大小则与区域科技、金融发展程度及科技金融发展进程相关联。在此阶段,金融产品主要由特定的某些金融机构提供,较为单一的金融产品仅能满足部分科技型企业的融资需求,这些企业以创新成果获得专利、产业化等方式为金融机构带来投资收益。如上海市的区域金融发展程度较高、国际性较强、科技金融基础设施雄厚、经费充裕,因此该区域金融创新意识较强、产品较为丰富,其金融发展背景有利于金融机构间的联动创新和个性化创新金融产品的实现与应用。与上海市相比,武汉市金融发展程度较低,金融产品多以跟随为主,因此专门针对武汉特色科技产业集群的相关金融产品难以满足实际需求,政府要结合区域发展特点对科技发展与金融创新的安排进行引导和干预。

3. 科技金融平台壮大期——逐渐转向资本市场导向。在科技金融平台的壮大期,随着信用评级体系、风险补偿机制等建立和完善,风险投资、创业投资等更为丰富的资本参与度增加,科技创新与金融服务协同发展进程由政府导向逐渐转向资本市场导向。在这个阶段,多种类型的金融机构可以有效地识别科技型企业的融资需求并进行金融产品的创新,通过科技金融平台为科技型企业提供更加多样化和特色化的金融产品。北京中关村于2012年搭建了科技金融平台,平台初创期主要由政府补助和引导科技融资;成长期则依靠多年科技发展历史背景和北京政治文化中心的区域优势;而在壮大期,中关村将信用体系建设、完善风险补偿机制和推进市场化发展作为重点,平台运行机制逐步走向市场化引导,形成了以信用体系建设为基础、以六项运作机制(信用激励机制、风险补偿机制、股权投资为核心的投保贷联动机制、银政企多方合作机制、分阶段连续支持机制和市场选择聚焦重点机制)促进与资本高效对接、以十种方式(创业投资、天使投资、境内外上市、代办股份转让、并购重组、技术产权交易、担保贷款、信用贷款、企業债券和信托计划、信用保险和贸易融资等)为途径的工作体系。政府对中关村科技金融发展的参与度不断降低,更多民间资本深度参与、与市场结合,体现了市场化的发展趋势。

(四)科技金融平台多案例分析结论

通过案例分析发现,金融服务与科技创新作为关键要素,两者互动关系是科技与金融协同机制发挥作用的基础;政府、区域和资本市场三要素影响着科技金融平台的发展进程;在科技金融平台发展的不同阶段,科技与金融协同发展的机制体现了不同的特点,多案例的分析结果如表3所示。

四、研究结论及启示

本文以我国四个典型的科技金融平台为案例,从科技与金融交互关系、科技金融平台发展的影响因素、科技与金融协同发展机制三方面展开案例分析,得出以下结论:第一,科技与金融之间通过技术和资金支持、激励和创新机制形成了交互促进效应。一方面,金融服务通过政府引导和投资基金等给科技型企业提供发展资金,加快科技创新与科技成果产品化和产业化的进程;另一方面,科技创新的发展使得金融投资收益率稳步提升,科技创新对于多样化金融服务的需求以及科技创新产出的积极回报会促使金融工具的创新与多样化,促进了金融的发展。第二,政府因素、区域发展因素和资本市场因素在科技金融平台发展的不同阶段起着不同程度的作用。第三,科技金融平台为科技与金融的协同发展起到了促进作用,科技与金融的协同发展也极大促进了区域经济的发展和科技金融平台的建设。初创期的平台政策导向性更强,以政府引导基金为主,平台之间有模仿、追随和学习效应;成长期的平台开始呈现区域特点,政府的政策服务于区域发展特点;壮大期的平台科技与金融协同发展程度较高,资本市场因素发挥主导作用,科技与金融的协同机制逐渐从政府导向向资本市场导向发展。

我国多数省市与地区的科技金融平台仍处于初创期和成长期,北京中关村、上海张江等较少科技金融平台进入壮大期,本研究对于科技金融平台的构建和发展有一定的指导作用。本文也存在以下局限性:首先,虽取得了丰富的资料,但尚未进行资料的仔细分类和编码,在一定程度上影响了研究结论;其次,虽以典型性案例对科技与金融协同发展机制进行分析,验证了科技创新与金融服務发展之间的积极循环作用,但金融市场的不发达又会抑制科技创新活动,本文缺乏相关案例对其存在的消极影响加以研究;最后,本文的研究基于科技金融平台的动态演化过程,我们在理论框架中简单地定性区分为初创期、成长期、壮大期和成熟期,并未以指数等定量测算方法予以表示,这在未来的研究中有待改进。目前尚缺少成熟期的科技金融平台案例,有待进一步研究。

注:

①中国目前尚缺少成熟期的科技金融平台案例。

参考文献:

[1]King R., R. Levine. 1993.们Finance,entrepreneurship and growth:theory and evidence[J].Journal of Monetary Economics,(1).

[2]Calderon C., L. Liu. 2003. The direction of causality between financial development and economic growth[J].Journal of Development Economics,(2).

[3]Stulz R.M. 2000. Financial structure, corporate finance, and economic growth[J].International Review of Finance,(1).

[4]Consoli D. 2005. The Dynamics of Technological Change in UK Retail Banking Services:An Evolutionary Perspective[J].Research Policy,(3).

[5]Schinckus C. 2008. The Financial Simulacrum: The Consequences of the Symbolization and the Computerization of the Financial Market[J].Journal of Socio- Economics,(3).

[6]Revilla A J. 2012. The Relation between Firm Size and R&D Productivity in Different Technological Regimes[J].Technovation,32(11).

[7]Yin, R.K. 2003. Case Study Research:Design and Methods[M].Thousand Oakes,(1).

[8]赵昌文,陈春发,唐英凯.科技金融[M].北京:科学出版社, 2009年.

[9]江积海,张烁亮.基于价值网的科技金融平台运作模式研究[J].科技进步与对策,2014,(22).

[10]邓天佐.应加强科技金融结合试点和人才培养[J].中国科技奖励,2012,(8).

[11]潘理权.我国金融体系研究[J].经济问题探索,2005,(5).

[12]王国顺,杨昆.社会资本、吸收能力对创新绩效影响的实证研究[J].管理科学,2011 ,(5).

[13]刘降斌,李艳梅.区域科技型中小企业自主创新金融支持体系研究[J].金融研究,2008,(12).

[14]陈迅,吴相俊.科技进步与金融创新相互关系[J].科技与管理,2009,(6).

[15]柏玲,姜磊,赵本福. 金融发展体系、技术创新产出能力及转化——来自省域动态面板数据的实证[J].产经评论,2013,(1).

[16]唐智鑫,管勇.互联网技术与我国银行业的金融创新[J].金融科技时代,2011,(9).

[17]曹東勃,秦茗.金融创新与技术创新的耦合—兼论金融危机的深层原因[J].财经科学,2009,(1).

[18]郑慧,基于协同模型的科技创新-金融创新与科技金融动态关系研究[J].经营管理,2015,(12).

[19]王爱俭.金融创新在区域经济发展中的动力传递研究[J].财贸经济,2008,(1).

[20]曹颢,尤建新,卢锐,陈海洋.我国科技金融发展指数实证研究[J].中国管理科学,2011,(6).

[21]徐玉莲,王玉东,林艳.区域科技创新与科技金融耦合协调度评价研究[J].科学学与科学技术管理,2011,(12).

[22]王宏起,徐玉莲.科技创新与科技金融协同度模型及其应用研究[J].中国软科学,2012,(6).

[23]张玉喜,赵丽丽. 中国科技金融投入对科技创新的作用效果——基于静态和动态面板数据模型的实证研究[J].科学学研究,2015,(2).

Study on the Synergetic Development Mechanism of Sci-tech Innovation and Financial Services: Multi-case Study Based on the Evolution Path of Chinese Sci-tech and Financial Platforms

Sun Xuejiao1 Zhu Yifan2

(1. School of Accounting,Tianjin University of Finance & Economics,Tianjin 300000;

2. Department of Management and Economics,Tianjin University,Tianjin 300000)

Abstract:This thesis studies the synergetic development mechanism of sci-tech innovation and financial services,and carries out case analysis against four major sci-tech and financial platforms in China from three aspects,namely interactive relationship between technology and finance,factors affecting their relation,and synergetic development mechanism of technology and finance. It is defected that,technology and finance can realize mutual promotion during the process of own development,and thus form virtuous cycle through motivate mechanism and innovative mechanism;government ranks to be the leading factor at the start-up stage of sci-tech and financial platforms,so does regional factor at the growth stage and capital market at the expansion stage;the synergism between technology and finance is mainly realized via government function at the start-up stage of platforms,so does the combined action of government guidance and regional development at the growth stage,and the conversion from government guidance to orientation at capital market at the expansion stage.

Key Words:sci-tech innovation,financial services,synergetic development mechanism,sci-tech and financial platforms