纳入预期的结构性减税政策效果分析

2019-03-17庞念伟

庞念伟

摘 要:本文构建一个纳入完备摩擦的三部门动态随机一般均衡模型,研究预期到和未预期到的减税政策的效果及其差异。结果发现:一是减税会刺激经济增长,但不同减税措施效果有差别,消费税和劳动税减免能够带动消费和就业,但会抑制投资;资本税减免会带动投资,但抑制就业和消费。二是预期到的和未预期到的减税政策效果差异大。预期到的消費税和劳动税减免在政策实施前有紧缩效果,实施后有刺激效果;预期到的资本税减免在政策实施前后均有刺激效果,并且作用要大于未预期到的减税。基于上述结论,本文认为当前应综合运用各项减税措施,加大减税降费力度,同时应加强预期引导,优化减税政策效果。

关键词:动态随机一般均衡模型;政策预期;贝叶斯估计;减税

中图分类号:F830 文献标识码:A 文章编号:1674-2265(2019)01-0037-08

DOI:10.19647/j.cnki.37-1462/f.2019.01.005

2008年国际金融危机以来,为防止经济大幅波动,我国财政政策由稳健转向积极,减税降费力度不断加大。特别是十八大以来,中央提出供给侧结构性改革,税收政策在优化经济结构中的作用更加凸显。2016年全面推开营改增;2017年针对小微和高科技企业简并增值税税率,扩大免征额;2018年改革个人所得税,降低商品进口关税。据财政部统计,2016年、2017年、2018年全国实现减税5736亿、1万亿、1.3万亿。除上述政策外,2018年以来习近平总书记和李克强总理多次明确要求,在实施好已出台措施的同时,再进一步加大减税降费力度。财政部也表示正在抓紧研究更大规模的减税降费措施,进一步降低企业成本,激发市场活力。

可见,减税降费已成为当前积极财政政策的重要发力点。减税将如何影响当前经济?经济主体对进一步减税的预期会影响减税政策效果吗?本文构建一个包含家庭、厂商、政府三部门的动态随机一般均衡模型(DSGE),纳入较为完备的名义和实际摩擦,尝试分析减税政策对我国经济的影响。余下部分安排如下:第一部分是文献综述,第二部分是理论模型,第三部分是模型的校准和估计,第四部分是政策分析,第五部分是结论和政策建议。

一、文献综述

学术界研究税收政策的文献非常多,相关研究主要沿着两个方向开展:一是研究税收对经济增长的影响,如Talor(2000)、Blanchard和Perotti(2002)、Mattesini和Rossi(2012)等;二是研究不同税收模式对经济影响的差异,如Zubairy(2014)、Barbier等(2015)等。

在关于税收政策的大量研究中,经济主体的预期(或称为“消息”冲击)对税收政策效果的影响是一个重要研究领域。财政政策从对公众发布到最终执行往往有很长的时滞,经济主体在预期到未来税收政策将会变化后,会调整他们的行为,从而对经济产生影响。这一影响不是由实现了的实际冲击产生,而是通过改变经济主体的预期并影响经济主体的行为实现的(Leeper等,2012;吴化斌等,2011)。国外学者很早就认识到预期对经济波动的重要作用,并将这一现象称为“庇古周期”。

受建模技术的限制,关于预期对税收政策效果影响的研究直到2000年后才开始大量涌现。House和Shaprio(2006)构建了一个包含资本调整成本的DSGE模型研究发现,预期到的减税政策和未预期到的减税政策在效果上有很大差异,对劳动收入减税的预期会导致产出和就业下降;对资本收入减税的预期会刺激厂商增加投资,扩大生产。Yang(2005)构建了一个包含资本税和劳动税的RBC模型,研究结论与House和Shaprio(2006)基本一致。Yang(2005)进一步指出,由于预期到但未实施的资本税和劳动税减免效果相反,因此以总量税研究预期到但未实现的减税政策时,会得到减税预期不影响经济的错误结论。Mertens和Ravn(2012)在DSGE模型中引入资本调整成本和更强的偏好结构,研究了美国税收政策对国内经济的影响,发现未被预期到的减税政策会起到扩张效果,被预期到的减税政策在实施前会起到紧缩效果,实施后会起到扩张效果,与House和Shapiro(2006)及Yang(2005)不同,他们研究发现,预期到的劳动税减免和资本税减免的效果差异不大。Leeper等(2012)运用美国市政债券和国债的信用利差识别出经济主体对于减税政策的预期,并将识别出的预期和DSGE模型结合,研究不同期限和精度的减税预期对经济影响的差异,发现不同的预期期限和精度下,政策预期对减税的效果影响有很大差异。Sirbu(2017)构建了一个包含可分效用函数、资本利用率、投资调整成本的DSGE模型研究发现,对未来劳动税减免的预期会增加当前消费、减少投资和就业,最终产出小幅增加;对未来资本税减免的预期导致当前的消费、投资、就业、产出均有所增加。

国内方面,随着新常态以来我国减税政策的不断深入,关于减税政策影响的研究不断涌现。一些学者运用DSGE方法研究我国减税政策的效果,如卞志村和胡恒强(2016)、卞志村和杨源源(2016)、张岩(2017)等,也有一些学者运用传统计量经济学方法研究减税政策的影响,如李戎等(2018)、申广军等(2018)。但关于政策预期对减税效果影响的研究还处于起步阶段,相关研究仍不多见。吴化斌等人(2011)在这方面做出了有益尝试,他们构建了一个消息推动下的DSGE模型,对比分析预期到的财政政策和未预期到的财政政策对宏观经济的作用机制,发现预期税率的下降会减少劳动供给,但会刺激投资,最终对总产出的影响是负向的。但他们的模型中采用的是总量税,可能低估了预期的影响。

本文在既有研究的基础上,构建一个包含家庭、厂商、政府三部门的DSGE模型,重点研究预期对税收政策效果的影响。贡献主要体现在两方面:一是本文纳入了相对完备的摩擦。Eichenbaum和Fisher(2004)、Bhattarai和Trzeciakiewicz(2017)研究发现,DSGE框架下名义和实际摩擦会对财政政策的最终效果产生很大影响,目前国内相关研究只是纳入最基本的摩擦,如卞志村和胡恒强(2016)仅纳入了价格黏性摩擦;卞志村和杨源源(2016)纳入家庭部门异质性、价格黏性两类摩擦。本文在上述研究的基础上,在模型中纳入消费习惯、家庭异质性、资本调整成本、资本利用率四项实际摩擦和价格黏性、工资黏性两项名义摩擦。二是本文在吴化斌等(2011)研究的基础上,将税收进一步细分为劳动收入税、资本收入税、消费税①三项,以便更细致地分析结构性减税措施影响的差异。

二、理论模型

本文构建了一个包含家庭、厂商、政府三部门的新凯恩斯DSGE模型。代表性家庭包括李嘉图家庭和非李嘉图家庭两类;代表性厂商包括中间产品生产商和最终产品生产商两类;政府负责制定财政政策和货币政策。

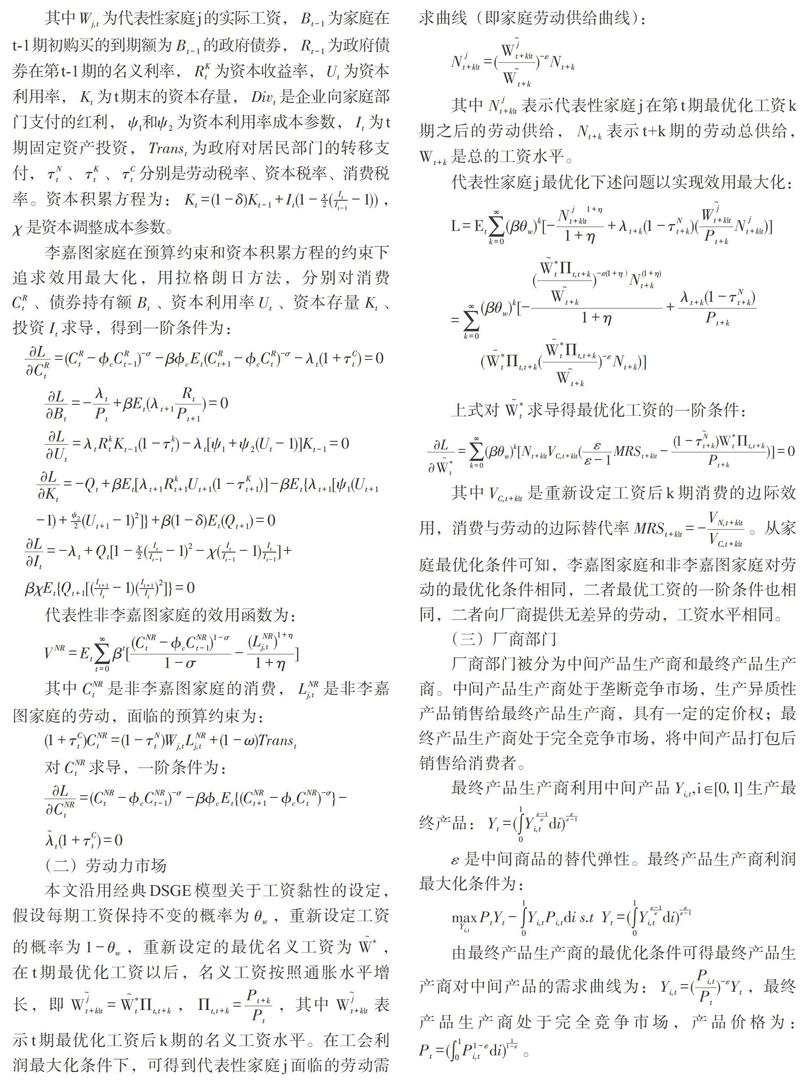

(一)家庭部门

家庭部门分为李嘉图家庭和非李嘉图家庭两大类。占比为[ω]的李嘉图家庭通过选择消费、劳动、投资和债券持有额以实现终生效用最大化;占比为[1-ω]的非李嘉图家庭不参与投资和购买债券,收入来源为工资和转移支付,每期收入全部用于消费。

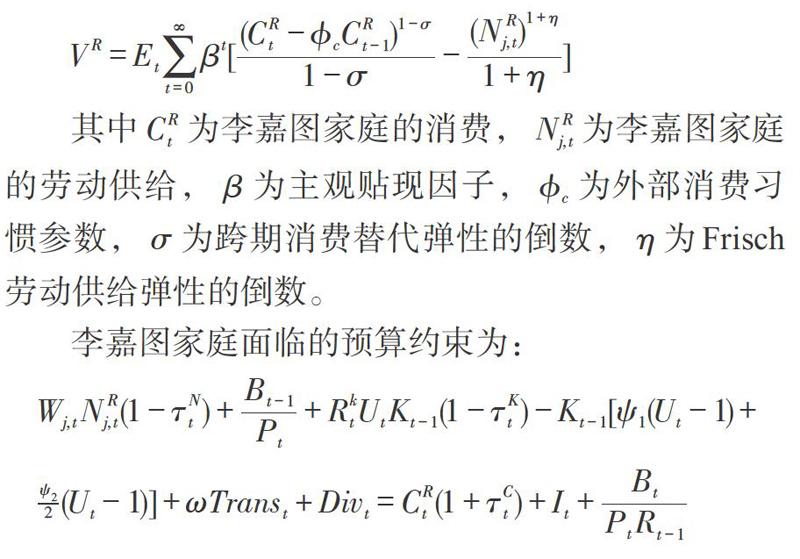

代表性李嘉图家庭的效用函数为:

三、参数校准和估计

本文采用校准和贝叶斯估计相结合的方法确定模型的参数值,模型中的时间单位为一个季度。家庭部门贴现率[β]、资本份额[α]、资本折旧率[δ]、中间商品的替代弹性[ε]、李嘉图家庭的比例[ω]、每期产品价格不变的概率[θ]、每期工资不变的概率[θW]、外部消费习惯参数[?c]等八个参数用校准方法得到。由于跨期消费替代弹性的倒数[σ]和Frisch劳动供给弹性的倒数[η]对税收政策效果有较大影响,本文采用贝叶斯估计的方法估计这两个参数和其余参数。

(一)参数校准

对于代表性家庭的贴现率[β],根据王国静和田国强(2014),将季度贴现率设定为0.98,等价于年平均名义利率8%。关于我国的资本份额[α],现有研究测算区间为[0.5,0.6],本文参考樊纲和王小鲁(2000)的研究、王国静和田国强(2014)的研究将其设定为0.5。参考陈昆亭和龚六堂(2006)、王文甫(2010)的研究,将年度折旧率设定为0.1,季度折旧率[δ]设定为0.025。对于中间商品替代弹性[ε],康立和龚六堂(2014)将其设定为11,Chang(2016)将其设定为10,本文将其设定为10。对于李嘉图家庭的占比,卞志村(2016)根据我国基尼系数,将李嘉图居民的比例设定为0.3;江春等(2018)根据我国城镇人口的比重,将李嘉图居民的比例设定为0.45,本文将我国李嘉图居民的比例设为0.3。对于价格和工资保持不变的概率[θ]和[θW],参考康立和龚六堂(2014)的研究将其设定为0.8和0.75。对于外部消费习惯[?c],王国静和田国强(2014)用贝叶斯估计的我国消费习惯参数为0.44,本文将其设定为0.44。对于稳态时消费税、资本税、劳动税的税负,吕冰洋和陈志刚(2015)采用Mendoza方法,结合中国统計数据和税收制度特点,对中国三大税基平均税率进行了测算,本文参考该研究,分别将稳态时劳动税、资本税、消费税的税率设定为9.6%、29%、13.3%。关于政府债务余额占GDP比重,根据王国静和田国强(2014)的研究将其设定为1.0299。对于转移支付占GDP比重,参考卞志村和杨源源(2016)的研究将其设定为0.011。

(二)贝叶斯估计

对于资本利用率成本参数[ψ2]、资本调整成本参数[χ]以及财政和货币政策行为参数,由于目前国内缺乏一致结论,本文采用贝叶斯方法估计上述参数,参数先验分布、先验均值、标准差等参考Bhattarai和Trzeciakiewicz(2017)的研究。贝叶斯估计选取的观测变量包括GDP、投资(城镇固定资产投资)、消费(社会消费品零售总额)、税收、利率(银行间市场7天逆回购利率)、物价(GDP平减指数)。GDP、投资、消费、税收四个变量均去除价格因素并进行季节调整,然后除以总人口转变为人均值,最后取对数差分并去均值后用于参数估计。物价季节调整后进行去均值处理。利率将年化值除以4转换为季度利率,然后进行去均值处理。表2列出了参数的先验分布和后验分布估计结果。

四、减税政策的影响分析

(一)未预期到的减税政策冲击的影响

图1给出1个标准差的未预期到的消费税、资本税、劳动税减免的影响②。总的来看,减税作为积极财政工具,可以刺激经济增长。具体来看:

消费税减免可以刺激消费、带动就业,但会抑制投资,对经济增长的短期刺激效果明显,但持续性不强。其政策传导路径是:消费税减免导致消费品含税价格下降,收入效应使居民增加消费和闲暇,减少就业。但同时,减税提高了闲暇对消费的相对价格,替代效应使家庭减少闲暇,增加消费。由于模型中的替代效应起主导作用,因此消费税减免的最终效果是消费和就业增加。消费增加导致产出中用于投资的部分减少,同时就业增加会压低工资,理性的厂商使用劳动代替资本,导致投资下降。在上述影响综合作用下,消费税减免导致产出增加。

劳动税减免的效果和传导机制与消费税类似,同样导致消费、就业增加,投资下降,产出增加,但政策效果总体弱于消费税减免。其政策传导路径是:劳动税减免导致居民收入增加,收入效应使居民增加消费和闲暇,减少就业。同时劳动税减免提高闲暇与消费的相对价格,替代效应使居民增加消费,减少闲暇。由于模型中替代效应起主导作用,因此劳动税减免的最终效果是增加消费和就业。就业增加会降低工资,厂商在生产中用劳动替代资本,导致投资下降。综合上述影响,在劳动税减免刺激下,产出小幅上升。

资本税减免与消费税和劳动税减免的政策效果差异较大,资本税减免会抑制消费、就业,带动投资,最终刺激经济增长。其政策传导路径是:资本税减免导致家庭收入增加,收入效应使家庭增加消费和闲暇,减少就业。但资本税减免导致投资收益提高,当前消费相对于未来消费的价格上升,跨期替代效应会使家庭部门减少当前消费,扩大当前投资。收入效应和替代效应综合作用,导致消费减少,投资增加,就业减少。从产出看,资本税减免在初期起到紧缩效果,2个季度后产出增加,且持续性较强,这主要是由于资本税减免带动投资增加导致资本存量增加。

对比上述三项减税措施,减免消费税对经济增长的短期刺激效果最明显,同时有助于稳定就业,但政策效果持续性差;减免资本税对经济的短期刺激效果不佳,会影响就业,但对经济增长的中长期带动作用较强。

(二)预期到的与未预期到的减税效果差异分析

进一步对比预期到的和未预期到的减税政策的效果差异。预期到的减税政策是指,政府在0期出台减税措施或释放减税信号,但减税措施直到t期才开始执行,1-t期间税率未变,但经济主体由于预期到未来的政策变化而改变行为。未预期到的减税是指政府部门在0期直接出台减税措施,经济主体在新的税率下进行决策。本部分将释放减税信号至执行减税措施之间的时滞(下文称为政策时滞)设定为4个季度。

图2给出预期到的和未预期到的消费税减免的影响,两者在政策效果上差异明显。具体来看:一是预期到的消费税减免在实施前会起到紧缩效果。家庭部门预期到4个季度后消费税将下降,收入效应使居民增加当前消费和闲暇,减少就业。同时,消费税减免提高了当前消费相对于未来消费的价格,跨期替代效应使家庭减少当前消费。收入效应和替代效应叠加,预期到的减税政策在实施前抑制消费和就业。就业下降导致资本回报率下降,从而抑制投资。消费和投资下降导致GDP下降。二是预期到的减税政策在实施后仍有扩张效果,但要弱于未预期到的情况。

图3给出预期到的和未预期到的劳动税减免的影响,其政策效果与消费税减免相似。家庭部门在预期到未来劳动税将下降后,收入效应使家庭增加当前闲暇,减少当前就业,就业减少导致资本回报率下降,进而导致投资下降。就业的减少和资本回报率下降导致居民收入下降,进而导致消费下降。消费和投资下降导致GDP下降。与消费税减免相同,预期到的劳动税减免在实施后也起到了扩张性效果。

图4给出预期到的和未预期到的资本税减免的影响,预期到的资本税减免在实施前起到扩张性效果,政策实施后继续发挥扩张作用。具体来看:一是预期到的资本税减免在实施前起到扩张效果。企业主根据资本在整个使用周期的收益做出投资决策,由于资本使用周期要远远大于减税政策的时滞,因此预期到的资本税减免政策在实施前即起到激励效果,刺激投资增长(House和Shapiro,2006)。同时,由于资本调整成本的存在,企业在预期未来资本税下降后,若等到减税政策执行后再扩大投资,将会面临较大的资本调整成本,因此理性的企业家会提前投资以使资本调整成本最小化(Sirbu,2017)。二是预期到的资本减税效果大于未预期到的减税。House和Shapiro(2006)认为,预期到的减税政策对当前存量资本仍征收较高税赋,但对当前投资(即未来资本)征收较低税赋,因此对投资的刺激效果更强。

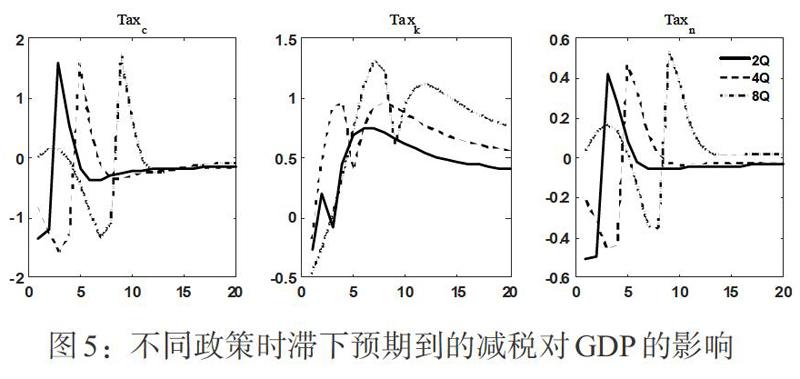

(三)政策时滞与政策效果

减税政策从释放信号到最终执行的时滞是否会影响政策效果?Yang(2005)分别将政策时滞设定为1季度和1年,发现两者差异较大。为验证本文结果的稳健性,本部分分别将政策时滞设定为2个季度、4个季度、8个季度(见图5)。

对预期到的消费税减免来说,不同政策时滞下的减税措施效果差异不大,政策实施前导致GDP下降1.5%左右,实施后导致GDP增加1.5%左右。减税政策在实施前2个季度消费与就业的跨期替代效应最显著,预期到的减税措施的紧缩效果最明显。

对预期到的劳动税减免来说,不同政策时滞下的效果与消费税类似,但有一个明显差别:随着政策时滞延长,政策在实施前的紧缩效果减弱,实施后的扩张效果增强。

对预期到的资本税减免来说,不同政策时滞下的效果与消费税和劳动税存在很大差异,政策时滞越长,预期到的资本税减免政策的扩张效果越明显。政策时滞为2个季度、4个季度、8个季度时,1个单位预期到的资本税减免分别导致GDP最多增加0.7%、1%、1.3%。

五、结论与政策建议

本文构建了一个包含家庭、厂商、政府三部门的新凯恩斯动态随机一般均衡模型,纳入消费习惯、家庭异质性、资本调整成本、资本利用率、黏性价格、黏性工资六项摩擦,研究了预期到的减税政策和未预期到的减税政策的效果差异。结论如下:

一是减税作为扩张性财政政策工具可以刺激经济增长,但不同减税政策效果差异较大。消费税和劳动税减免能带动就业和消费,但会抑制投资,对经济增长的短期刺激明显,但中长期效果较弱;资本税减免会抑制就业消费,但会带动投资,对经济增长的短期刺激效果不佳,但中长期带动作用较强。二是预期到的和未预期到的减税政策效果差异较大。预期到的消费税和劳动税减免在政策实施前会起到紧缩效果,政策实施后会起到刺激效果;预期到的资本税减免在政策实施前后均有刺激效果,且作用要大于未预期到的减税政策。三是政策时滞会影响最终政策实施时的效果。对消费税和劳动税来说,预期到的减税政策在实施前2个季度紧缩作用最明显;对资本税来说,政策时滞越长,减税政策对经济增长的刺激效果越明显。

当前我国正在深入推進减税政策,经济主体对减税的预期不断强化,上述结论具有重要的现实指导意义。根据上述结论,本文提出如下政策建议:一是加大减税措施,根据不同减税政策对投资、消费、就业影响的差异,综合运用消费税、劳动税、资本税减免三大类工具,实现投资、消费、就业及宏观经济的平稳增长。二是强化预期引导,对于消费税和劳动税减免,应以突然性的减税措施为主,预防预期到的减税措施的紧缩效应;对于资本税减免,应加大政策宣传,强化企业减税预期,最大限度发挥减税作用。

注:

①各项税收的内涵参见吕冰洋和陈志刚(2015),为方便叙述,本文在下文中分别将劳动收入税、资本收入税简称为劳动税和资本税。

②由于篇幅有限,本文仅给出减税政策冲击对主要经济变量的影响。

参考文献:

[1]Barbier-Gauchard A.,Betti T.,Diana G. 2015.Spillover effects in a monetary union:Why fiscal policy instruments matter[R].Laboratoire de Recherche en GestionetEconomie (LaRGE),Université de Strasbourg.

[2]Blanchard O,Perotti R. 2002. An empirical characterization of the dynamic effects of changes in government spending and taxes on output[J].the Quarterly Journal of economics, 117(4).

[3]Bhattarai K,Trzeciakiewicz D. 2017.Macroeconomic impacts of fiscal policy shocks in the UK: A DSGE analysis[J]. Economic Modelling, (61).

[4]Barbier-Gauchard A,Betti T,Diana G. 2015. Spillover effects in a monetary union:Why fiscal policy instruments matter[R].Laboratoire de Recherche en Gestion et Economie (LaRGE),Université de Strasbourg,2015.

[5]Chang C,Liu Z,Spiegel M M,et al. 2018. Reserve requirements and optimal Chinese stabilization policy[C]. Federal Reserve Bank of San Francisco.

[6]Eichenbaum M,Fisher J. 2004. Fiscal Policy in the Aftermath of 9/11[R].National Bureau of Economic Research.

[7]House C L, Shapiro M D. 2006. Phased-in tax cuts and economic activity[J]. American Economic Review, 96(5).

[8]Leeper E M,Richter A W, Walker T B. 2012. Quantitative effects of fiscal foresight[J].American Economic Journal:Economic Policy,4(2).

[9]Mattesini F,Rossi L. 2012. Monetary policy and automatic stabilizers:the role of progressive taxation[J].Journal of Money,Credit and Banking, 44(5).

[10]Mertens K,Ravn M O. 2012. Empirical evidence on the aggregate effects of anticipated and unanticipated US tax policy shocks[J].American Economic Journal:Economic Policy,4(2).

[11]Sirbu A I. 2017. News about Taxes and Expectations-Driven Business Cycles[J].Macroeconomic Dynamics.

[12]Taylor J B. 2000. Reassessing discretionary fiscal policy[J]. Journal of economic Perspectives,14(3).

[13]Yang S C S.2005.Quantifying tax effects under policy foresight[J].Journal of Monetary Economics,52(8).

[14]Zubairy S. 2014. On fiscal multipliers: Estimates from a medium scale DSGE model[J].International Economic Review, 55(1).

[15]卞志村,胡恒強.结构性减税, 财政支出扩张与中国经济波动[J].金融评论,2016,(4).

[16]卞志村,杨源源.结构性财政调控与新常态下财政工具选择[J].经济研究,2016,(3).

[17]陈昆亭,龚六堂.粘滞价格模型以及对中国经济的数值模拟[J].数量经济技术经济研究,2006,(8).

[18]樊纲,王小鲁.中国经济增长的可持续性——跨世纪的回顾与展望[M].经济科学出版社,2000年.

[19]江春,向丽锦,肖祖沔.货币政策, 收入分配及经济福利—基于DSGE模型的贝叶斯估计[J].财贸经济,2018, 39(3).

[20]康立,龚六堂.金融摩擦, 银行净资产与国际经济危机传导——基于多部门 DSGE 模型分析[J]. 经济研究, 2014,( 5).

[21]吕冰洋,陈志刚.中国省际资本, 劳动和消费平均税率测算[J].财贸经济,2015,(7).

[22]李戎,张凯强,吕冰洋.减税的经济增长效应研究[J].经济评论,2018,(4).

[23]申广军,王荣,张延.结构性减税与劳动收入份额——兼论增值税转型的分配效应[J]. 经济科学, 2018,( 3).

[24]王文甫.价格粘性,流动性约束与中国财政政策的宏观效应——动态新凯恩斯主义视角[J].管理世界,2010,(9).

[25]王國静,田国强.金融冲击和中国经济波动[J].经济研究,2014,49,(3).

[26]吴化斌,许志伟,胡永刚,鄢萍.消息冲击下的财政政策及其宏观影响[J].管理世界,2011,(9).

[27]张岩.新常态下我国结构性减税和税收工具的选择——基于开放经济DSGE模型的实证研究[J].现代财经:天津财经大学学报,2017,(7).

Analysis of the Effect of Structural Tax Reduction Policy When Incorporating Expectation

——Based on DSGE Model

Pang Nianwei

(PBC Jinan Branch,Shandong Jinan 250021)

Abstract:This paper constructs a three-sector dynamic stochastic general equilibrium model with complete friction to study the effects and differences of anticipated and unanticipated tax reduction policies. The results show that:First,tax cuts will stimulate economic growth,but different tax cuts have different effects. Consumption tax and labor tax reduction can drive consumption and employment, but will curb investment;capital tax reduction will drive investment,but restrain employment and consumption. Second,the anticipated and unanticipated tax reduction policies have large differences. The expected consumption tax and labor tax reduction have a tightening effect before the implementation of the policy,and have a stimulating effect after implementation;the expected capital tax reduction has a stimulating effect before and after the implementation of the policy,and the effect is greater than the unexpected tax reduction. Based on the above conclusions,this paper believes that the current tax reduction measures should be comprehensively used to increase the tax reduction and fee reduction. At the same time,it is necessary to strengthen the expectation guidance and optimize the effect of the tax reduction policy.

Key Words:DSGE,policy expectation,Bayesian Estimate,tax cut