供给侧改革下去产能政策对中国股市影响研究

——以钢铁、煤炭行业去产能政策为例

2019-03-07刘光彦董凌昱

刘光彦,董凌昱

(山东工商学院 金融学院,山东 烟台 264005)

一、引言

长期以来我国经济发展主要依靠出口、投资、消费这三驾需求端马车拉动,更具体的讲,过去我国经济高速增长的主要动力是巨额投资与净出口。近年来,全球经济复苏步伐放缓,出口下降加之国内需求增速减慢,相应的消费能力远远低于过度投资带来的巨大产能,产品市场供过于求的情况日益严重,甚至发生总需求与总供给匹配严重错位的情况,导致部分行业出现严重的产能过剩,特别是以煤炭、钢铁等行业为代表的传统重化工业产能过剩问题尤为突出。有数据显示,到2015年我国钢铁行业产能利用率仅为66.99%,其过剩产能达到4亿吨之巨;煤炭行业产能利用率仅为68%,其过剩产能达到4.2亿吨。如此严重的产能过剩导致钢铁、煤炭行业内产能利用率低下,企业利润难以维持,钢铁、煤炭等行业甚至出现全行业亏损,亏损面达到50.5%。在经济发展过程中,产能过剩占据着大量的物质资源,使许多生产设备闲置;产品价格出现持续性下跌,市场陷入压价竞争恶性循环,使企业盈利能力直线下降,企业大面积亏损;社会中失业率不断升高、经济增长乏力,可以看出产能过剩已经严重的阻碍了我国经济良性发展。为此,2015年底习近平总书记首次提出“供给侧结构性改革”,目的是将资本、劳动力等生产要素合理引导到需求更为旺盛的部门,促使总供给与总需求达到平衡,从而实现生产要素的合理分配。供给侧结构性改革要完成的经济任务可以概括为“三去一补”五大任务,其中去产能是五大经济任务之首,以解决传统重化工业产能过剩、产能利用率低等问题为重点,通过清理僵尸企业、减少落后产能供给、提升产能利用率等措施使煤炭、钢铁等重化工行业解困。企业是我国进行供给侧改革的主体,去除企业的多余产能,提升产能利用率,整合企业资源重新激发企业活力是我国供给侧结构性改革成功的关键[1-5]。

供给侧改革施行至今已经取得了一定成果,最直观的体现就是股票市场。观察钢铁、煤炭类上市公司股票走势不难发现,过去多年由于行业处于产能过剩状态,钢铁、煤炭产品价格极低,导致企业盈利持续为负,其公司股票表现不佳。2016年至今随着供给侧结构性改革的不断推进,钢铁、煤炭板块表现出强劲态势。股票市场将钢铁、煤炭企业盈利情况表现的淋漓尽致。由此可见研究钢铁、煤炭行业上市公司产能利用情况及其盈利能力对去产能政策实施效果有一定现实意义,本文以钢铁、煤炭行业上市公司为研究对象,建立模型分析供给侧改革背景下钢铁、煤炭行业产能利用率对公司股票收益率与波动性的影响,借此反映供给侧结构性改革去产能政策为中国股市相应板块带来了巨大收益,以展示供给侧结构性改革对中国股市带来的巨大红利,反应供给侧结构性改革使中国经济持续稳步发展,是党中央正确的战略决策。

二、文献综述

产能过剩是供需不平衡的关键因素,如何测度产能过剩成为研究产能过剩的关键。Klein(1960)、熊思觅(2011)、Garofalo、Malhotra(1980)、Gokcekus(1998)、韩国高、高铁梅(2011)、Bruno(2000)、Kirkley(2002)、孙巍(2009)分别用峰值法、函数法、数据包络法测算了美国和我国的产能利用率;基于此,学者们对产能过剩的成因进行了分析,Esposito(1974)发现当企业处于不同的市场机构中其面临的竞争因素也会不同,其对产能过剩产生不同影响,例如处于寡头垄断市场中的企业相比处于完全竞争市场中的企业更易出现产能过剩。Dixit(1980)认为由于企业间存在竞争,企业会为了阻止新企业加入行业而选择保留过剩的产能,这会引发主动产能过剩。Banerjee(1992)认为企业盲目效仿、跟风的投资行为会导致企业忽略市场需求,可能导致投资失败甚至产能过剩。Bluow et al.(1985)提出寡头垄断行业中的企业会充分扩大产能,使新入行企业的利润为零,若没有新加入行业的企业加入,寡头垄断企业则可以通过减少产出获得利润最大化,寡头垄断的这种行为造成了产能过剩。任泽平、张庆昌(2016)对我国传统行业的产能利用率、产能过剩情况以及亏损面等方面做了详细描述,我国钢铁行业产能过剩达4亿吨,煤炭行业产能过剩达4.2亿吨,产能过剩严重,我国传统行业去产能面临着严峻挑战。同时,去产能政策也为钢铁、煤炭等行业带来了提高行业集中度,提升企业整体利润等发展机遇。韩国高(2016)论述了当前我国传统工业去产能工作面临的现状是僵尸企业数目庞大,国有控股企业去产能落实不到位,因此导致了去产能进程缓慢。他认为政府应加大力度处理僵尸企业,促进国企改革政策落实,保障供给侧结构性改革平稳顺利进行。白玫(2016)认为对于煤炭行业而言供给侧结构性改革的重点是淘汰落后产能,其中存在老、小、劣问题的煤矿是去产能政策落实的重点。对此,政府应积极出台政策,尽快淘汰落后产能,将煤炭生产能力重新评估,做出细化安排。周劲、付保宗(2011)、陈剩勇、孙仕祺(2013)、王立国(2012)认为我国工业领域存在频率较高的产能过剩,主要属于政府过度干预导致企业存在过度投资而引发的“体制性产能过剩”。张日旭(2012)则认为我国产能过剩现状主要是由于当前财政体制所导致[6-22]。

目前我国已经进入经济新常态,即经济增长放缓,产业结构面临优化,中国经济驱动要素转变等问题正待解决,学者们认为改善我国当前经济运行状况,改善供需结构,需要依靠供给侧改革,刘伟、苏剑(2014)研究表明,目前我国经济虽潜在增长率并未下滑但实际增长率却明显下降,这可能是由于产品的有效供给不足或需求限制,导致我国经济体中存在严重的产能问题,为此应提高产品有效供给,促进经济实际增长率提升。邵宇(2015)通过对需求拉动与生产供给进行对比分析发现,当前促进经济发展必须要实行供给侧改革,促进科技创新与技术进步,提升供给端要素供给的质量和产量,改善经济状况。郑锐锋(2016) 对煤炭行业产能过剩问题进行研究,认为供给侧结构性改革对我国煤炭行业未来发展有非常重要的意义,煤炭行业要注意在减少绝对产能的基础上提升产品质量,吸引消费者购买从而减少相对产能。章小华(2016)则从水泥行业出发论证了去产能是供给侧结构性改革的关键,结果表明企业应主动去产能以应对行业下行的趋势,提升经济效应。冯俏彬、贾康(2014)则给出了化解产能过剩的重点策略,他认为化解体制性产能过剩的关键在于减少政府干预,充分发挥资源配置市场化。巴曙松(2013)认为我国未来推行供给侧改革的重点是依靠市场方式将企业兼并重组。韩国高(2011)测算了我国28个行业产能利用情况发现,我国重工业的产能问题比之轻工业要严重[23-29]。

供给侧结构性改革实行至今,学者们对改革成效进行分析。鲍勤、杨晓光(2016)基于对工业行业数据的详细分析发现,目前我国工业去产能政策已初见成效。张鹏、吴立新(2017)以煤炭行业为视角梳理了改革以来现有的政策措施,说明政策措施短期效应立竿见影,我国煤炭行业短期内解困[30-31]。

通过对文献的整理研究发现,国内外学者们对我国产能过剩的产生原因以及度量方式都进行了深刻的研究,认为我国的产能过剩主要原因是体制问题。而对于供给侧结构性改革去产能政策的研究大多集中于供给侧改革的必要性以及原理分析,少有学者基于股票市场角度对供给侧结构性改革去产能政策实施效果进行分析。本文在前人研究的基础上,通过产能利用率、库存变动率度量当前我国钢铁、煤炭行业上市公司产能过剩情况并建立实证模型,分析供给侧改革中去产能政策对公司股票收益率和股票价格波动影响,进而展现供给侧改革成效。

三、现状分析与研究假设

(一)现状分析

钢铁、煤炭行业产能严重过剩的原因除了粗放型经济增长方式,市场退出机制缺乏等方面的原因外,由于钢铁、煤炭等行业具有很强的经济带动力,投入与产出比可达到1:8,可以有效解决就业问题、提高GDP,以GDP为核心的政绩观让地方政府默许支持高能耗、高污染而产品低端的企业大量存在,过度干预支持和投资相关领域导致全国钢铁、煤炭产能迅速扩张。再加上为应对08年金融危机4万亿的财政刺激计划,增加了巨额投资却没有刺激相应的消费,也在一定程度上造成产能过剩,形成总供给与总需求严重不匹配;严重的产能过剩和供需不匹配导致我国钢铁、煤炭产量与价格同时下跌,企业利润下滑投资回报减少,进一步减少投资需求从而导致产量与价格同时下跌,价量齐跌直接导致钢铁、煤炭行业亏损严重,盈利能力严重恶化,杠杆率随之攀升。钢铁、煤炭行业上市公司近年来亏损严重,面临着严重的财务风险。

2015年底,习近平总书记提出供给侧结构性改革,将去产能作为五大经济任务之首,其中钢铁、煤炭行业是去产能的重中之重。政策实施后,大量僵尸企业被清理,对不符合国家环保、质量规定的落后产能或长期处于亏损状态的企业进行重组、关停,把劳动力、资金和资源等生产要素集中到技术先进、产品高端的优秀产能中,提高价格利润,促进技术创新。在控制钢铁、煤炭产能总量的同时提升产能利用效率。

政策施行至今已经取得了巨大成效,我国钢铁、煤炭行业产成品数量大幅下降,产能利用率大幅度提高,工业品价格回暖,钢铁、煤炭行业上市公司盈利状况改善,亏损面迅速减少且扭亏为盈,实现巨额盈利。2017年期货市场中动力煤主力走势强劲,合约报价大幅拉升,从年初的487元/吨上涨到644元/吨。从煤炭板块上市公司年报可以看出,煤炭板块上市公司2017年净利润同比增加达到150%左右,期中2017年恒源煤电净利润同比增长了3 030.79%,兖州煤业、陕西煤业等大型煤企的净利润涨幅均突破200%。钢铁企业同样实现集体大翻身,其净利润涨幅更加迅猛,有22家钢铁板块上市公司净利润的同比增长率超过100%,八一钢铁更是达到3 047.86%。

(二)研究假设

市场经济体制下,价格是影响资源配置的主要因素,同时也是资源配置的结果,价格变化会对资源配置产生一定引导。我国钢铁、煤炭行业产能过剩的主要原因是企业盲目进行规模扩张导致生产效率低下,大量产能无法被利用导致产能利用率低下。因此去产能工作的重点是清除僵尸企业,淘汰掉大量落后产能,提高企业产能利用率。随着供给侧结构性改革的深入推进,钢铁、煤炭行业去产能不断深化,大量僵尸企业被关停清除,低端落后的过剩产能得到解决,有效供给增加,行业内供求关系得到初步改善,产能利用率提高,钢铁、煤炭价格有所回升。钢铁、煤炭行业上市公司的经营情况明显好转,盈利能力显著提高,部分钢铁、煤炭企业扭亏为盈,甚至收益丰厚。众所周知,证券市场是经济的晴雨表,证券市场会提前对企业的经营情况以及利润状况进行反映。上市公司股价波动是对企业内在价值的真实反映,公司经营情况与盈利能力会对企业价值产生直接影响,通过公司股价的变动可以判断企业经营情况与盈利能力。若上市公司经营状况良好、盈利能力得到改善则企业价值升高,其公司股票价格上涨,股票应有正向收益。

基于上面的分析,本文提出如下假设:

假设1:供给侧结构性改革去产能政策提高了产能利用率,对公司股票收益率有正向影响。

煤炭、钢铁等周期性行业通过供给侧改革淘汰了大量僵尸企业,去除了过剩产能,产能供给与消费需求基本匹配,产能利用率明显提高,使钢铁、煤炭商品价格大幅度上涨,企业净利润大幅度提高,公司业绩明显改善,公司业绩回暖导致了股票的持续走强。

供给侧改革概念的提出为股票炒作提供了条件,以钢铁、煤炭行业为代表的重化工业存在严重的产能过剩问题,其产能供给远远大于产能需求,因此钢铁、煤炭行业上市公司中发展较好与亏损严重的企业均被视为供给侧改革去产能政策的重点对象,通过兼并重组等手段可以将行业内优质产能集中到龙头企业中,为钢铁、煤炭行业结构调整打下基础,同时提升企业产能的利用效率,为企业打开较大的利润空间。而行业中亏损较为严重的企业受供给侧改革概念影响,容易被资本市场视作具有炒作机会,可能会迎来机构投资者的阶段性炒作,加大股票的波动性。基于此提出本文假设2。

假设2:供给侧结构性改革去产能政策提升了产能利用率,对公司股价波动有正向影响。

目前在我国产能过剩大多存在于国有企业中,部分国企盲目投资,迅速扩张生产规模导致重工业产能过剩的问题越来越严重,产能过剩占据了大量的资本和劳动力,导致了许多生产设备的闲置与资源的浪费,产能利用率低下。去产能政策对国有企业意义重大,政策落实重点亦是国有企业。经统计,产能过剩严重的行业中国有企业占大多数。对国有企业进行产能调整,提高企业产能利用率,对公司的业绩提升有显著作用,此作用首先反应在股票市场。同时钢铁、煤炭行业产能总量得到控制,产能利用率提升,保证了企业发展基本面稳定,有利于降低上市公司股票风险,减少股票波动。基于此分析,本文提出如下假设:

假设3:供给侧结构性改革去产能政策对钢铁、煤炭行业国有上市公司股票收益率的提升更为明显。

假设4:供给侧结构性改革去产能政策对钢铁、煤炭行业国有上市公司股票波动率的提高更为明显。

四、研究设计

(一)样本选取

2015年12月习近平总书记提出施行供给侧结构型改革,本文选择供给侧改革实施起开始测算,选取2016第一季度到2017年第四季度财务数据为样本。由于供给侧结构性改革的首要任务去产能重点落实行业是以钢铁、煤炭行业为代表的重工业,本文选取钢铁、煤炭行业所有上市公司为研究对象。本文所有数据均来源于同花顺和CSMAR数据库。

(二)变量选取

1.解释变量。产能利用率是衡量产能过剩水平的直接指标,当产能利用率低于75%则表示出现了严重的产能过剩。本文选用产能利用率对产能过剩程度进行测评,以反映去产能政策效果。目前对于产能利用率的测量大多存在于宏观方面,微观层面数据较为缺乏。本文从微观上市公司的视角出发,选取企业产能利用率作为去产能政策代理变量,该指标越低说明上市公司产能过剩严重。参照Kirkley et al.(2002)、付东(2017)的研究方法,将上市公司固定要素和可变要素投入存量最大值定义为上市公司产能,产能利用率则是用上市公司实际产出与公司产能的比值进行度量,具体而言,选取总资产利用率和固定资产利用率作为企业产能利用率的度量指标。其中,总资产利用率为营业收入与期末总资产之比,用Cud1表示;固定资产利用率为营业收入与固定资产净值之比,用Cud2表示。总资产利用率表示在一定的产能规模下上市公司实际产出价值,固定资产利用率则表示在一定的固定产能规模下上市公司实际产出价值,一定程度上二者可以用来表示上市公司产能利用率。根据企业产能利用率低于75%视为产能过剩,本文以75%为分界点设计产能过剩虚拟变量,产能利用率小于75%时取1,视作企业内存在产能过剩。产能利用率大于75%时取0,视为企业内尚未存在产能过剩分别记为Cudummy1、Cudummy2。

2.被解释变量。关于股价波动的衡量方式有很多,本文选用股价收益率标准差作为代理变量度量股价波动情况,用St表示。计算公式为:

αi,t=|Pi,t-Pi,t-1|/Pi,t-1

本文用股票收益率即个股当期期末收盘价与上一期期末收盘价之差与基期收盘价之比衡量股票收益情况,用Ret表示。

3.控制变量。考虑到有多种因素影响股价波动,本文加入每股净资产(Net)、公司规模(Size)、个股流通市值(Value)、股权集中度(Own)、公司年限(Age)、股票成交量(Vol)等6个控制变量。

具体变量定义设计见表1。

(三)模型构建

本文用多元回归模型研究供给侧改革中去产能政策对股票收益与波动性的影响:

Ret=β0+β1Cud(Cudummy)+β2Net+β3Size+β4Val+β5Vol+β6Own+β7Age+ε.

(1)

St=β0+β1Cud(Cudummy)+β2Net+β3Size+β4Val+β5Vol+β6Own+β7Age+ε.

(2)

Ret=β0+β1Cud(Cudummy)+β2Cud×Nat+β3Net+β4Size+β5Val+β6Vol+β7Own+β8Age+ε.

(3)

St=β0+β1Cud(Cudummy)+β2Cud×Nat+β3Net+β4Size+β5Val+β6Vol+β7Own+β8Age+ε.

(4)

五、实证结果与分析

(一)去产能政策对股票收益影响的回归分析

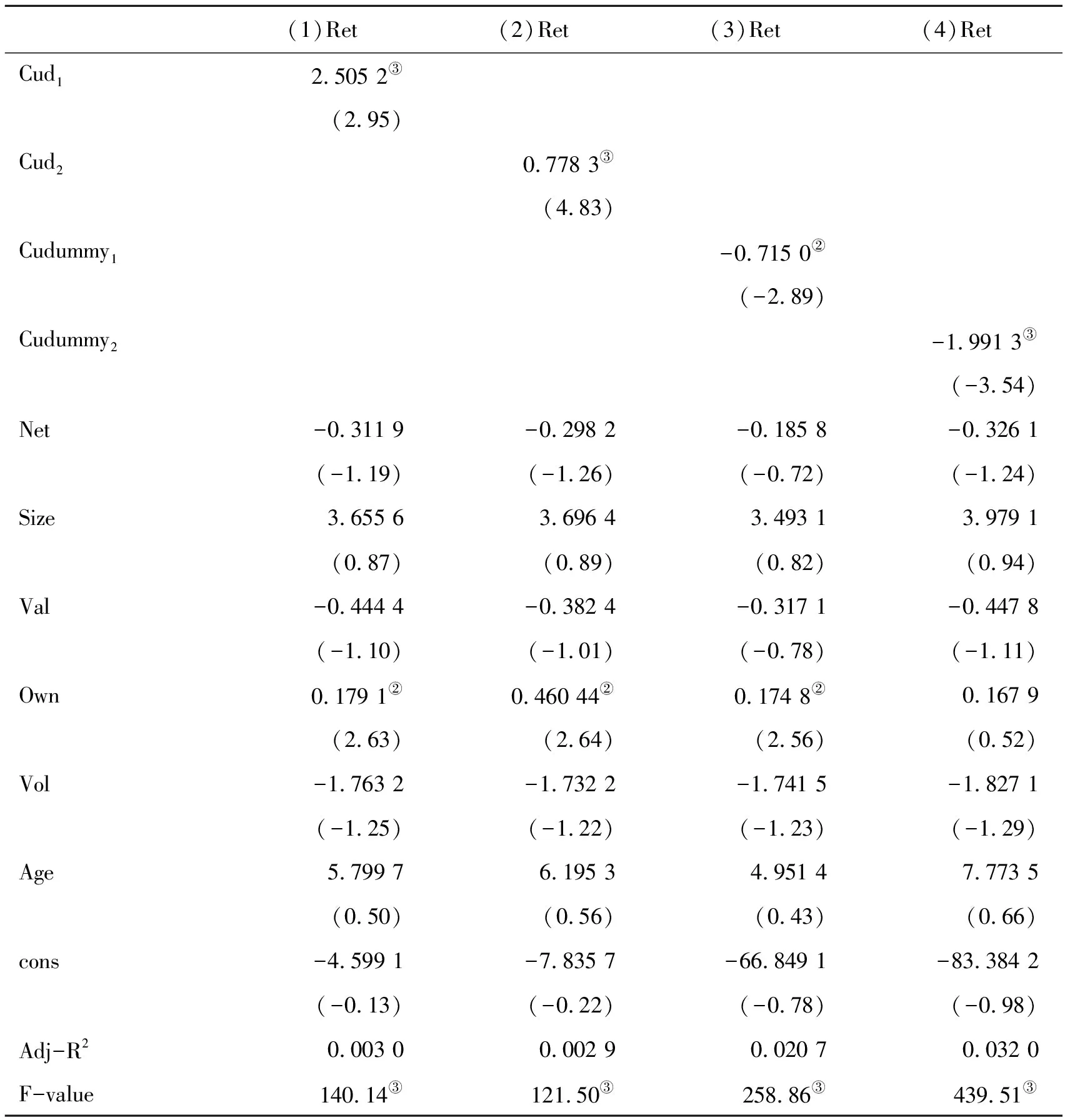

假设1的检验结果由表2所示,表2中第(1)列是总资产利用率Cud1与股票收益率的回归结果,第(2)列是固定资产利用率Cud2与股票收益率的回归结果。分析(1)列的结果发现,钢铁、煤炭行业上市公司总资产利用率对股票收益率有显著影响,且Cud1回归系数在5%水平上显著为正,即钢铁、煤炭行业上市公司产能利用率与股价收益率有比较强的正相关关系。第(2)列是用固定资产利用率Cud2衡量企业的产能利用率与股票收益率进行回归,结果显示Cud2回归系数在1%水平显著大于零,即固定资产利用率对股票波动有显著正向关系,说明产能利用率升高会促进企业股价收益率提高,结论与第(1)列结果相同。两列结果均证实了企业产能利用率对股票收益率有显著的正向影响,当企业产能利用率提高,公司股票收益率将得到提高,此结论支持了本文假设1。

表1 变量设计表

列(3)、列(4)为产能过剩与股票收益率的回归结果,表中第(3)列中产能过剩Cudummy1的系数显著为负,说明产能过剩对股价收益率有显著的负相关性,即存在产能过剩的企业股票收益率低;第(4)列中产能过剩Cudummy2的系数显著为负,可以得出同样的结论即产能过剩的企业其股票收益率更低,说明去产能政策对股票,收益率有显著的促进作用,此结论同样支持本文假设1。

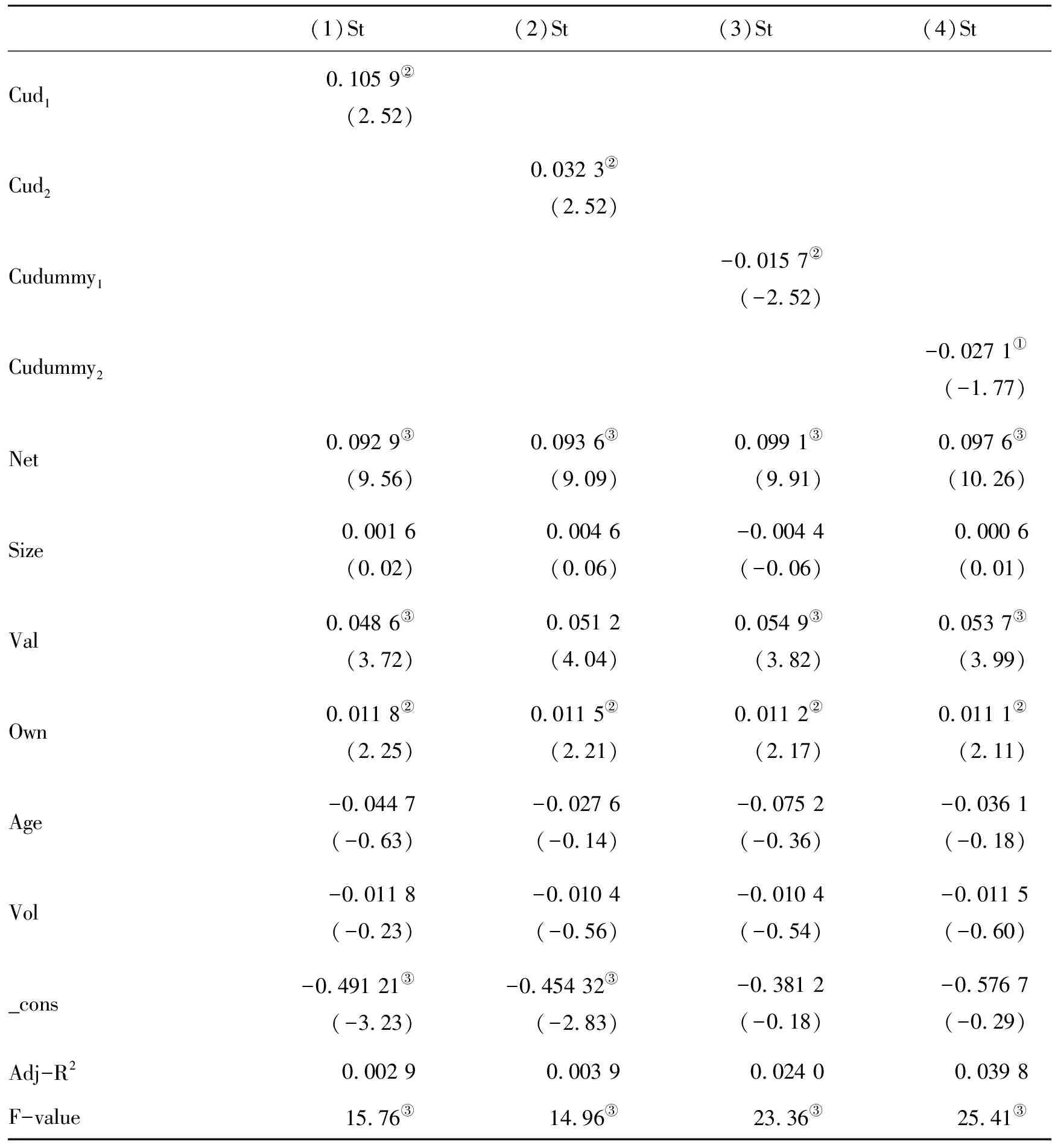

(二)去产能政策对股票波动影响的回归分析

假设2的回归结果由表3所示,第(1)列是总资产利用率Cud1与股票价格波动的回归结果,第(2)列是固定资产利用率Cud2与股票波动的回归结果。分析(1)列的结果发现,钢铁、煤炭行业上市公司总资产利用率对股票价格波动有显著影响,Cud1回归系数在5%水平上显著为正,即钢铁、煤炭行业上市公司产能利用率与股价波动有比较强的正相关关系。第(2)列是用固定资产利用率Cud2衡量企业的产能利用率与股票波动进行回归,结果显示Cud2回归系数在5%水平显著大于零,即固定资产利用率对股票波动有显著正向关系,说明产能利用率升高会加大企业股票波动,此结论与第(1)列结果相同。两列结果均说明企业产能利用率对股票价格波动有显著的正向影响,当企业产能利用率提高,公司股票价格波动会升高。此结论支持本文假设2。

表2 去产能政策与股价收益率检验结果

注:括号内标识的为T值,①② 和③ 分别表示在10%、5%和1%水平上显著。

列(3)、列(4)为产能过剩与股价波动的回归结果,表中第(3)列中产能过剩Cudummy1的系数显著为负,说明产能过剩对股价波动率有显著的负相关性,即存在产能过剩的企业股票波动低;第(4)列中产能过剩Cudummy2的系数显著为负,可以得出同样的结论即产能过剩的企业其股票波动率更低,说明产能过剩企业可能存在股票市场长期弱势,鲜有资金参与炒作,去产能政策会对股票波动有正向影响。此结论同样支持本文假设2。

分析控制变量结果发现,钢铁、煤炭行业上市公司股票价格波动与每股净资产与个股流通市值有关,每股净资产对股价波动有显著的正向影响;个股流通市值对股价波动有正向作用,股权集中的上市公司股价波动性较大。

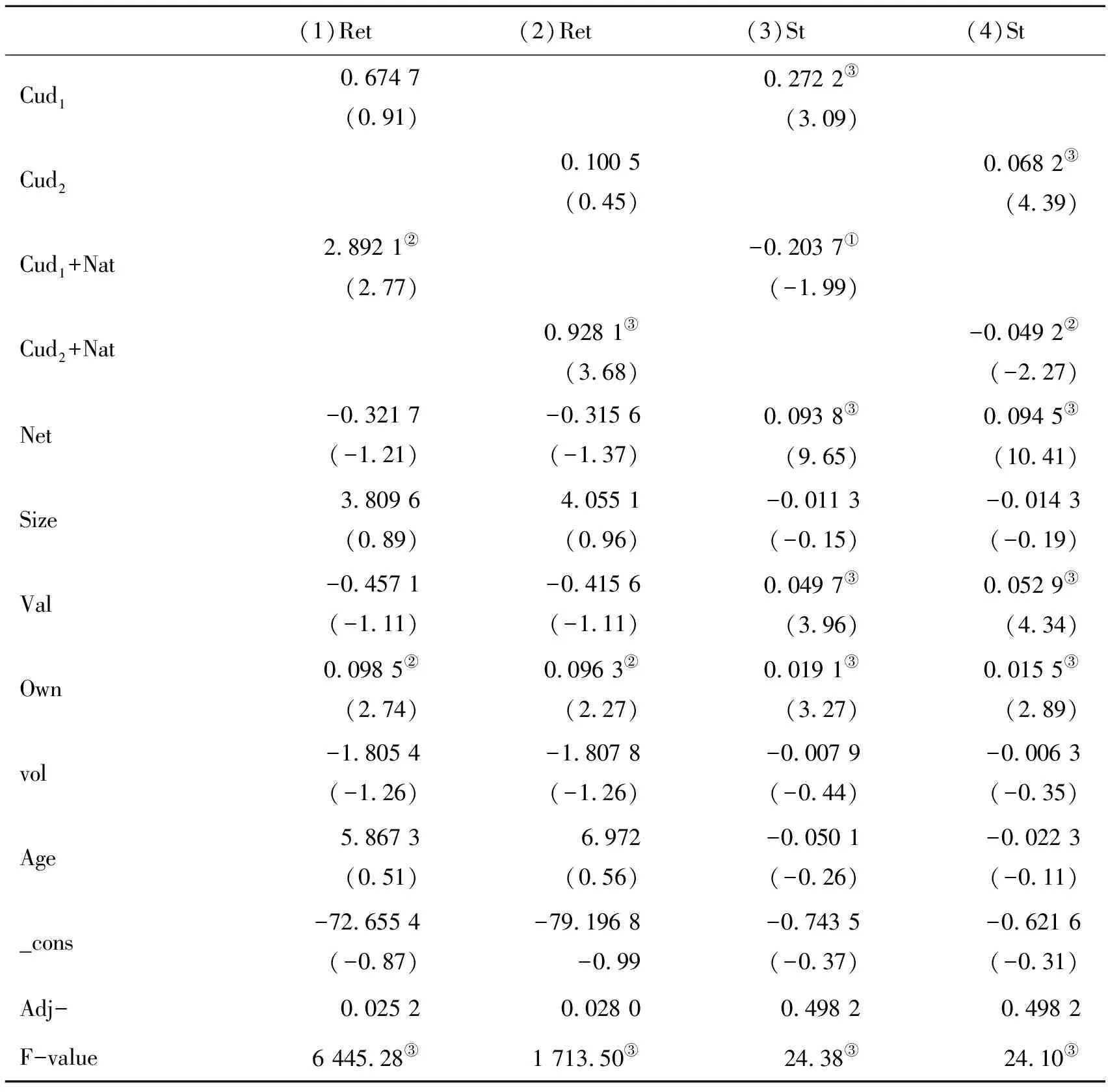

(三)产权性质与去产能政策对股票影响的回归分析

为考察去产能政策对股票收益率与波动性的影响是否与产权性质有关,分别在模型中引入交乘项Cud*Nat,若交乘项的系数显著大于零可以说明供给侧改革去产能政策对钢铁、煤炭行业国有企业股票收益率以及波动性的促进作用更强。表4为考虑产权性质的产能利用率对股价收益率和波动性影响的检验结果。

表3 去产能政策与股价波动性的检验结果

注:括号内标识的为T值,①,② 和③ 分别表示在10%,5%和1%水平上显著。

结果显示,列(1)中交乘项Cud1*Nat的系数显著为正,说明产能利用率对于钢铁、煤炭上市公司国有企业的股价收益率具有显著的提升作用;列(2)中交乘项Cud2*Nat的系数显著为正,得到相同结论,即产能利用率对于国有企业股价收益率的提升效果更为显著。此结论支持假设3。

列(3)、列(4)考虑产权性质情况下产能利用率与钢铁、煤炭行业上市公司股价波动性的检验结果,结果显示,表中两列交乘项Cud*Nat均显著为负,说明产能利用率高国有企业股价波动性低于民营企业,此结论不支持本文假设4,原因可能是投资者在选择投资标的是更倾向于中长期持有产能利用率高的国有企业,对于民营企业的投资较多的是短期投资,因此出现产能利用率高的国有企业股价波动性更低。

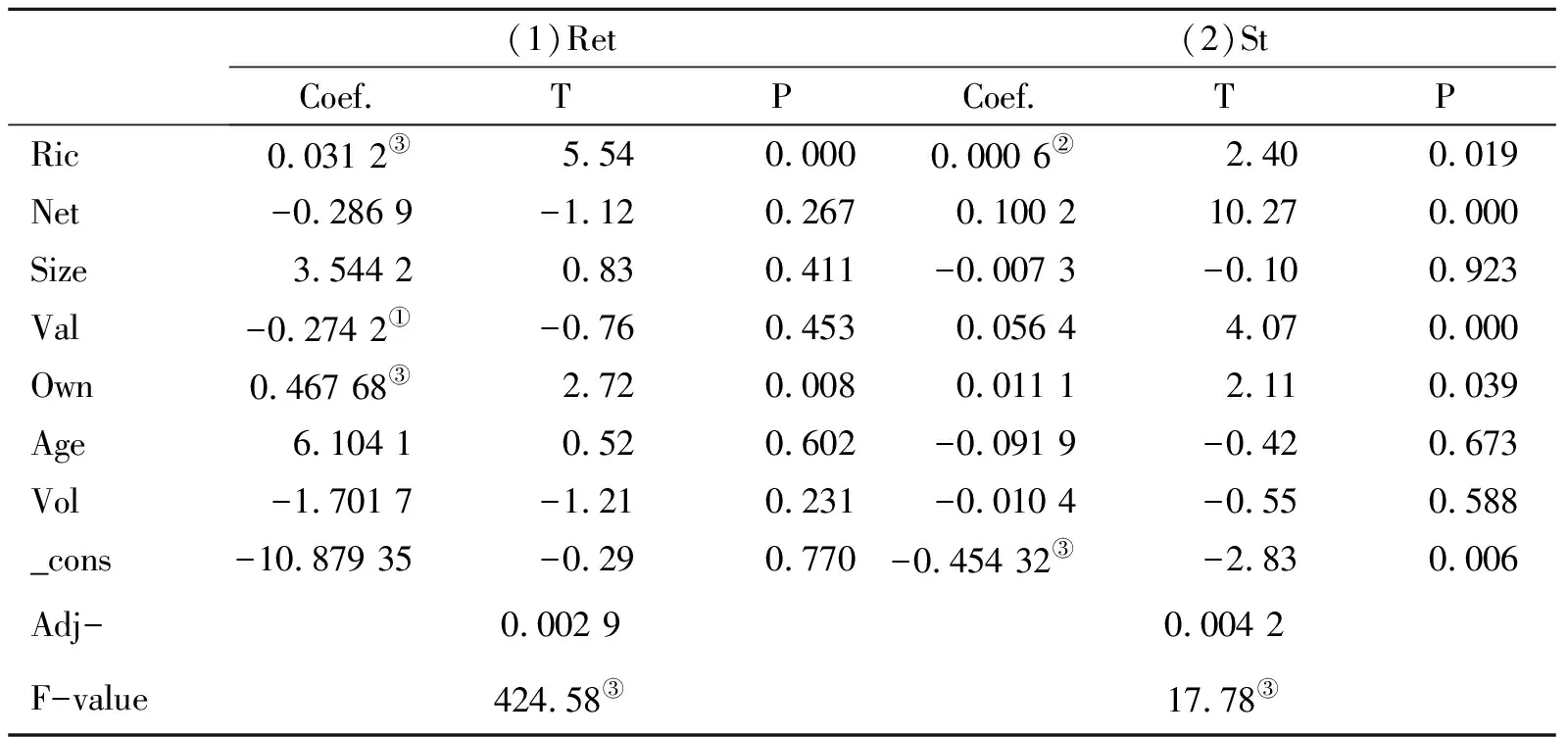

(四)稳健性检验

为了保证研究的准确性,提高检验结果可靠性,本文选用钢铁、煤炭上市公司库存变动率衡量产能利用率,对模型(1)、模型(2)进行检验。库存变动率通过钢铁、煤炭上市公司季度报表手工整理,采用期末存货量与上期期末存货量之差除以上期期末存货量得到,用Ric表示。

表4 去产能、产权性质与股价收益率、波动性回归结果

注:括号内标识的为T值,①② 和③ 分别表示在10%、5%和1%水平上显著。

表5是稳健性检验选用库存变动率作为产能利用率代理变量的回归结果,第(1)列库存变动率Ric的回归系数在1%水平上显著为正,即钢铁、煤炭上市公司产能利用率对股价收益率有显著的正向影响,说明公司产能利用率提高会提高公司股票收益率。(2)列表明Ric的回归系数在5%水平上显著为正,即钢铁、煤炭上市公司产能利用率对股价波动有较为显著的正向影响,说明公司产能利用率提高有利于降低股票波动,此结论与前文结论一致。

表5 稳健性检验结果

注:括号内标识的为T值,①② 和③ 分别表示在10%、5%和1%水平上显著。

六、结论与展望

(一)本文结论

本文从微观企业的角度出发探究供给侧改革去产能政策对企业股票收益、波动的影响。实证结果表明,供给侧改革去产能政策通过去除钢铁、煤炭行业多余产能,提高钢铁、煤炭行业上市公司产能利用率对公司股票产生了影响,企业产能利用率的提高提升企业股票收益率也加剧了其波动性。原因在于供给侧结构性改革是促进我国经济转型的关键手段,重化工行业通过供给侧结构性改革实现落后产能的有效淘汰,极大的提高了产能利用率,从而实现经济供给质量与效率的提升,为重化工行业优秀企业的业绩提升打下坚实基础,提供上升空间。

多年来,钢铁、煤炭板块上市公司股票价格由于企业业绩持续下降而一路向下,一直不被市场看好,供给侧改革为其带来了上升的动力,虽然短期内供给侧改革不能为企业带来巨大收益,但通过淘汰落后产能,兼并重组等手段为企业提供了盈利基础。股票市场是最为敏感的,股票价格走势首先反映了企业的经营情况,从这个角度来看,股票市场长期走牛的前提条件形成。优胜劣汰是市场经济的必然规律,淘汰大量落后产能是我国未来提高经济质量的关键手段。落后产能的淘汰将极大提升高效产能的产能利用率,真正的为未来经济发展提供巨大动力与上升空间。不仅如此,去除落后产能还可以有效改善当前严重的环境问题。长期来看,为股市长期向牛发展提供了基础。

尽管供给侧结构性改革的影响是长远的,但短期来看供给侧改革概念的提出为股票市场提供了炒作机会,通过去除多余产能,淘汰落后产能,提升产能利用效率可以使钢铁、煤炭行业内龙头企业的企业业绩与利润大幅度提高,可能被投资者视为具备极大投资价值的长期持有标的,有利于股票收益率的提升。行业内亏损较为严重的上市公司可以通过供给侧改革实现扭亏为盈,自身转型力度加大,可能被机构投资者视为具备炒作机会的投资标的,会加剧其股票的波动性。此结论有力的证明了供给侧结构性改革给中国股市带来红利,提升股票收益率,说明供给侧结构性改革促进中国经济持续稳步发展,是党中央正确的战略决策。

(二)未来展望

随着供给侧结构性改革去产能的不断深入,钢铁、煤炭企业的经营状况明显改善,产能利用率提高,钢铁、煤炭供应速度放缓现已超过需求方降速,产品供给与消费需求基本达到平衡,钢铁、煤炭产品价格得到回升。去产能是我国供给侧结构性改革五大经济任务之首,去除多余落后产能,提升产能利用率与产能质量,实现产品供需平衡是一个漫长的渐进过程,需要经过反复调整、完善。不仅如此,还要注意预防产能问题再一次出现促使产品价格上涨从而企业继续扩大生产的怪圈中。长期来看,去产能除了依靠行政手段,还要依靠市场机制,努力实现技术改造与升级,加大创新,优化结构,让产能保持在最佳状态,发挥最大效能,提供新动能。

目前在供给侧改革对我国股票市场影响的研究理论较少,大多是将供给侧改革作为股票投资的一种概念,事实上供给侧改革作为我国经济结构性改革的核心,其对于企业价值提升乃至经济发展都是有着深远意义的,因此供给侧改革对股票市场的影响是深入且长久的,需要投入更多的精力进行研究。未来可通过供给侧改革对投资者情绪、金融去杠杆、资本市场资金量等角度持续研究,将股票板块扩大化,样本扩大化以完善研究结论。