信息披露质量、券商行业专长与分析师预测准确性

2019-03-06王鑫斌伊志宏

王鑫斌 伊志宏

【摘 要】 以2003—2014年我国沪深A股上市公司为研究样本,考察券商行业专长对分析师盈余预测准确性的影响以及公司信息披露质量对二者关系的调节作用。研究结果发现:券商行业专长能显著提升分析师盈余预测准确性;被预测公司高质量的信息披露会弱化券商行业专长对分析师预测准确性的影响。经过改变券商行业专长衡量方式、利用分析师跳槽外生事件等一系列稳健性检验后,上述结论依然成立。此外,还发现,在分析师盈余预测准确性一定的情况下,分析师行业专长对券商行业专长具有替代作用。

【关键词】 券商行业专长; 分析师预测准确性; 信息披露质量

【中图分类号】 F832.51 【文献标识码】 A 【文章编号】 1004-5937(2019)04-0085-06

一、引言

作为资本市场的信息中介,证券分析师(以下简称“分析师”)利用自身专业优势,通过收集、解读公司或相关行业信息,对跟踪公司的会计盈余进行预测,并在此基础上做出荐股评级。近年来,这些来自专业人士的预测信息越来越受到投资者的广泛关注,同时,预测准确性及其影响因素也成为学术界研究的热点话题。现有文献将分析师预测准确性影响因素归纳为三个方面:第一,分析师特征因素,如从业经验[1-4]、性别[5-6]、教育背景[5]、是否为明星分析师[7-10]等;第二,预测难度因素,如被预测公司信息披露质量[11-14]等;第三,任职券商因素,即券商为分析师预测提供资源支持的多寡。目前,学术界对分析师特征和预测难度影响预测准确性的研究较为深入、系统,而对于任职券商因素的影响关注较少。虽有少数文献研究了券商规模对分析师预测准确性的影响[15],认为任职于大券商的分析师盈余预测更准确,并将其归因于大券商为分析师预测提供了更多的资源支持,但并未说明券商为分析师提供了哪些资源。

分析师高质量的产出需要大量的专业知识积累和行业信息支撑。经过对某几个行业的长期关注,券商研究部门便会逐渐形成對各行业知识的总体把握,现有文献将其称为券商行业专长。Jacob et al.[1]最早提出券商行业专长的概念和度量方法。Brown[6]利用对365位分析师的问卷调查和18次采访的数据,发现券商行业专长对分析师预测准确性有正向影响,但文章仅做了简单的描述性统计,没有进行大样本实证检验。刘永泽等[16]基于中国背景研究了分析师个人的行业专长对其预测准确性的影响。分析师行业专长仍属于分析师特征因素,可以用来衡量分析师个人对某个行业知识的掌握情况,与券商行业专长的共享知识属性不同。因此,基于中国证券市场背景,从券商提供知识资源视角出发,研究券商行业专长对其分析师预测准确性的影响,以及进一步探讨券商行业专长与分析师个人行业专长之间的关系仍然是一个有待实证检验的问题。

为回答上述问题,本文以2003—2014年中国沪深A股上市公司为研究样本,检验券商行业专长对分析师预测准确性的影响。研究发现,券商行业专长能显著提升分析师预测准确性,且被预测公司高质量信息披露会弱化券商行业专长的影响;另外,还发现分析师行业专长对券商行业专长具有替代作用。本文的结论不仅丰富了分析师预测准确性影响因素的相关研究,而且对提升分析师预测质量、投资者做出正确投资决策以及监管部门相关政策的制定也具有重要参考价值。

二、理论分析及研究假设

在产业组织理论视角下,大多数公司都从事一定程度的专门化生产。券商研究行业也不例外,券商对上市公司进行预测和评级时,并不是关注所有行业,而是仅跟踪一个或几个行业,由于同一行业的公司之间拥有相同的宏观经济因素、商业条件、技术及成长机会,因此,经过长期的关注,就会逐渐形成对某一或几个行业知识的总体把握;更重要的,如果券商对某行业具有较高的关注度(即相对于其他行业跟踪更多的公司或分配更多分析师),便可以获得规模经济效应,进而低成本地搜集行业信息,有利于形成对该行业的行业专长。

券商行业专长在很大程度上决定了其分析师获取行业信息的深度和广度。分析师预测主要需要两方面的信息,一是公司信息,另一个是公司所属行业信息。公司信息与盈余预测具有最直接的相关性,然而,对跟踪同一公司的不同分析师而言,获取的公司信息并无显著差异[16],因此,为在激烈的竞争中脱颖而出,分析师往往会在已经获得的公司信息的基础上,加入跟踪公司所属行业的行业信息。券商利用自己的行业专长为分析师提供了一个行业信息的知识库,旗下每位分析师都可以共享这些行业知识,并将这些行业知识与公司信息一起应用到盈余预测中去,因此,任职券商的行业专长水平越高,分析师所能获取的行业信息数量越多、质量越高,其盈余预测也就越准确。基于以上分析,提出本文的假设1。

H1:在控制了影响分析师预测准确性的其他因素之后,券商行业专长水平越高,分析师盈余预测越准确。

除行业信息外,公司信息也是分析师预测准确性的重要影响因素。分析师在预测时所使用的行业信息和公司信息的总量基本是固定的,差异在于对两种信息分配的比例不同[16]。一般情况下,分析师会首先搜集公司信息,因为此类信息对于预测而言最直接、最相关。因此,当公司信息披露质量较高时,分析师能够获得的公司层面信息也较多,信息质量较高,对行业层面信息进而券商行业专长的依赖程度就会下降;而当公司信息披露质量较低时,分析师能够获得的公司层面信息数量较少,且质量较差,此时,分析师预测准确性更依赖于行业信息的获取,券商行业专长的作用就会变得更加重要。基于以上分析,提出本文的假设2。

H2:在控制了影响分析师预测准确性的其他因素之后,相比于信息披露质量高的公司,在跟踪信息披露质量低的公司时,券商行业专长对分析师盈余预测准确性的影响会更大。

与券商类似,分析师个人会根据自己的专业背景,重点跟踪一个或几个行业的公司,经过较长时间的关注和研究,逐渐形成对某个或几个行业的总体把握和认知,形成分析师个人行业专长。刘永泽等[16]研究发现,分析师行业专长与其预测准确性显著正相关。本文认为,行业专长水平高的分析师,可以更多利用自身掌握的行业知识进行预测,对券商行业专长提供的行业知识的依赖程度就会降低;而对于行业专长水平较低的分析师,如果要达到同等的预测质量,对券商行业专长提供的行业知识的依赖程度就会提高。即分析师行业专长对券商行业专长具有替代效应。基于以上分析,提出本文的假设3。

H3:在分析师盈余预测准确性一定的情况下,分析师行业专长对券商行业专长具有替代效应。

四、实证结果及分析

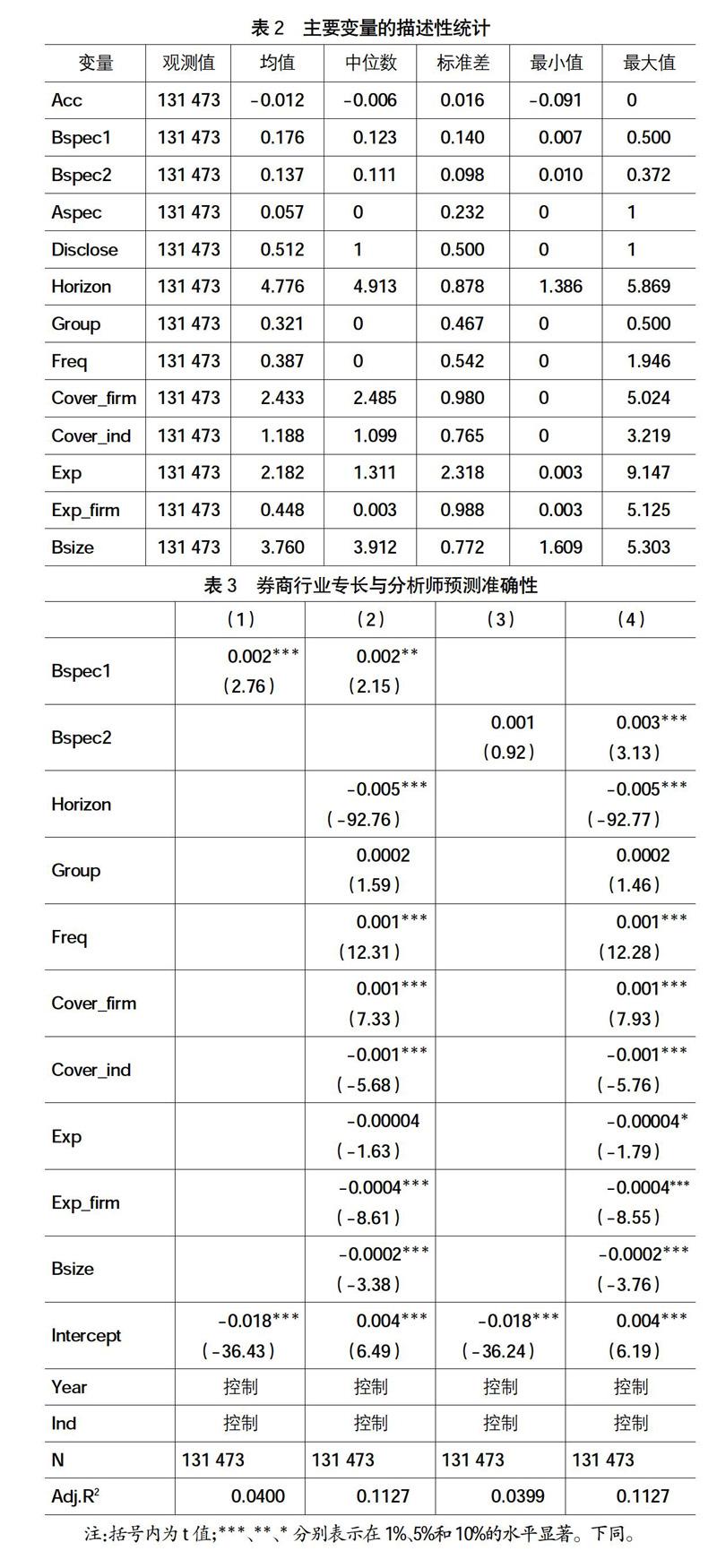

(一)描述性统计

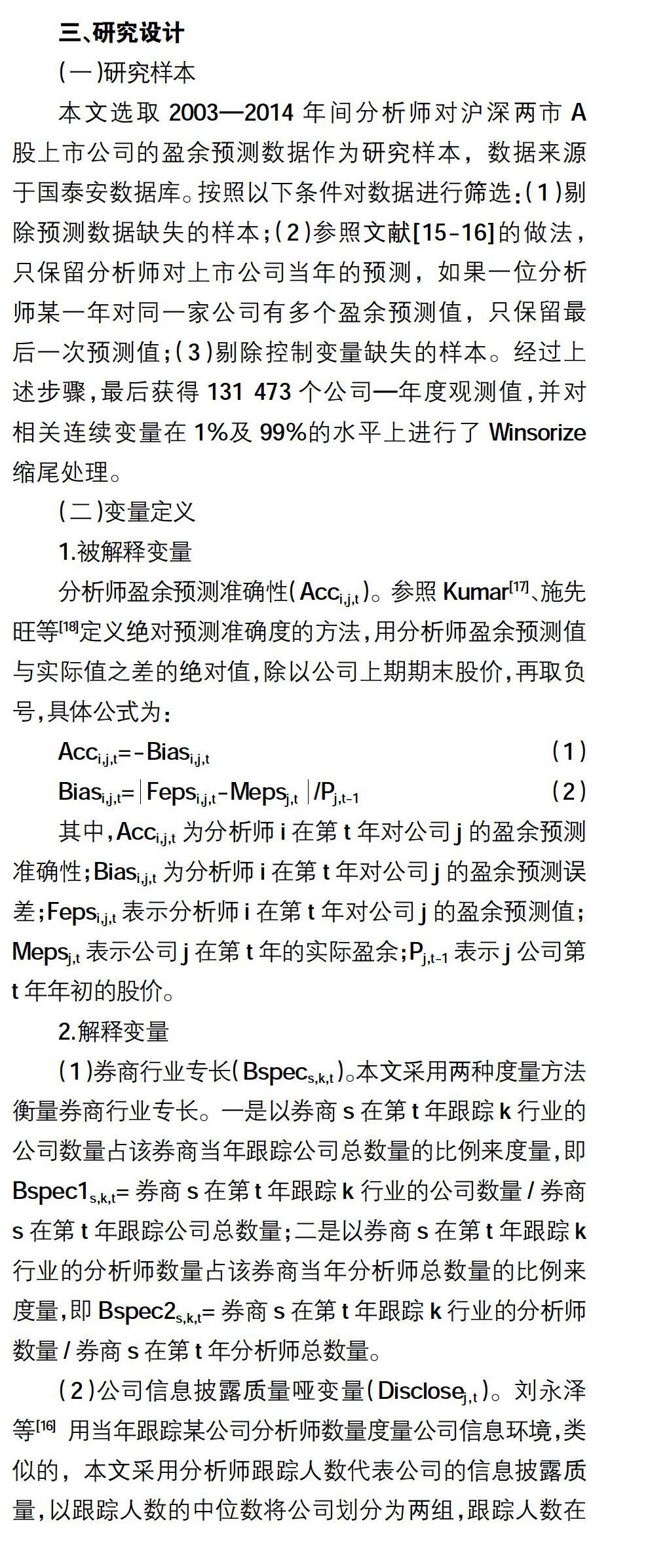

由表2所示的描述性统计结果可见:分析师预测准确性的均值为-0.012,最小值为-0.091,最大值为0,表明不同分析师的盈余预测准确性之间存在较大差异;券商行业专长Bspec1的均值为0.176,最小值为0.007,最大值为0.5,Bspec2的均值为0.137,最小值为0.01,最大值为0.372,表明不同券商之间的行业专长存在较大差异;分析师预测日距离资产负债表日平均为158天;32.1%的分析师预测为团队预测;分析师平均每年对某一家公司预测1.8次;分析师平均每年跟踪公司19家,平均每年跟踪行业5个。

(二)多元回归结果与分析

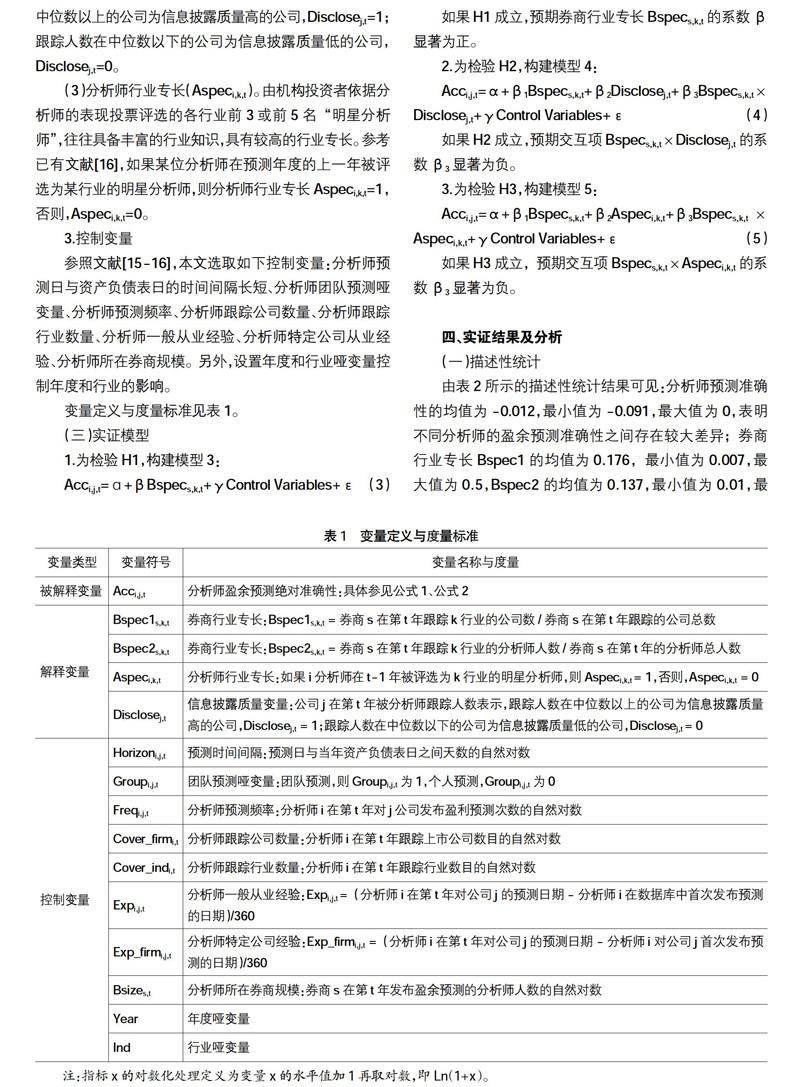

1.券商行业专长与分析师预测准确性

表3列示了假设1的回归结果。结果显示,券商行业专长水平与分析师预测准确性显著正相关。具体的,(1)(2)列的解释变量为Bspec1。(1)列仅控制了年度、行业但未考虑其他控制变量的影响,Bspec1的回归系数为0.002,在1%的水平显著;(2)列是加入其他控制变量后的回归结果,Bspec1的回归系数为0.002,且在5%的水平显著;(3)(4)列的解释变量为Bspec2;(3)列仅控制了年度、行业但未考虑其他控制变量的影响,Bspec2的回归系数为0.001,虽然未达到10%的显著性水平,但系数为正;(4)列是加入其他控制变量后的回归结果,Bspec2的回归系数为0.003,且在1%的水平显著。以上回归结果与本文的H1相吻合,即券商行业专长水平越高,分析师预测也越准确。从其他控制变量的回归结果来看,与现有文献基本一致,不再赘述。

2.公司信息披露质量、券商行业专长与分析师预测准确性

表4列示了券商行业专长与分析师预测准确性之间的关系以及公司信息披露质量对这一关系的影响,即H2(模型4)的回归结果。模型4在模型3的基础上加入了公司信息披露质量哑变量(Disclose)以及其与券商行业专长的交互项(Bspec1×Disclose和Bspec2×Disclose)。结果表明,Bspec1和Bspec2的回归系数仍然在1%或5%的水平上显著为正,符合H1的预期。交互项Bspec1×Disclose和Bspec2×Disclose的系数为负,且均在1%的水平上显著,与本文提出的H2相吻合。限于篇幅,未报告控制变量的系数和显著性水平。

3.分析师行业专长与券商行业专长的关系

表5列示了分析师行业专长与券商行业专长之间的关系,即H3(模型5)的回归结果。模型5在模型3的基础上加入了分析师行业专长(Aspec)以及其与券商行业专长的交互项(Bspec1×Aspec和Bspec2×Aspec)。结果表明,多元回归中,Bspec1和Bspec2的回归系数仍然显著为正,符合H1的预期。交互项Bspec1×Aspec和Bspec2×Aspec的系数在1%水平显著为负,表明分析师行业专长与券商行业专长是替代关系,与本文提出的H3相吻合。限于篇幅,未报告控制变量(Control Variables)的系数和显著性水平。

(三)稳健性检验

1.更换券商行业专长变量的衡量方式

(1)以证监会2001行业分类标准替代先前采用的2012行业分类标准,重新计算券商行业专长指标;(2)以券商跟踪某行业的时间长短,即行业经验重新度量券商行业专长,一般来说,跟踪某行业的时间越长,券商对该行业的了解越深入,积累的行业知识也越多,行业专长水平也越高;(3)利用行业占有份额衡量券商行业专长,一般的,券商对某行业占有份额越多,对该行业的行业信息了解越全面、深入,行业专长水平也越高。

2.利用分析师跳槽样本这一外生事件检验券商行业专长对分析师预测准确性的影响

如果分析师从行业专长水平高的券商跳槽到行业专长水平低的券商,其预测准确性将会下降;相反,如果分析师从行业专长水平低的券商跳槽到行业专长水平高的券商,其预测准确性将会上升。

篇幅所限,本文未报告稳健性检验的结果,但无论采用哪种方法,结论均保持不变。

五、研究结论及政策启示

行业信息是分析师预测的重要信息来源,直接影响盈余预测准确性。国外学者[1]和国内学者[16]分别利用美国和中国的数据验证了分析师行业专长的存在以及对盈余预测准确性的影响。然而,关于券商行业专长的研究,目前国内还没有相关研究,即使在国外也还是比较缺乏的。本文以我国沪深A股上市公司分析师盈余预测数据为研究样本,首次基于中国证券市场背景研究券商行业专长对分析师预测准确性的影响。

本文研究发现:第一,在控制了其他影响因素之后,券商的行业专长水平越高,其分析师盈余预测准确性也越高。这一结果表明,券商较高的行业专长,为分析师预测提供了更多行业知识和信息,从而有利于其预测准确性的提升。第二,区分公司信息披露质量,发现公司较高的信息披露质量可以弱化券商行业专长对分析师盈余预测准确性的影响。第三,分析师行业专长对券商行业专长具有替代作用。

本文的研究结论不仅丰富了分析师预测准确性影响因素相关领域的文献,还具有较强的政策启示:首先,从券商角度来讲,既然券商行业专长有助于分析师提高预测准确性,那么券商就应该集中自己的优势资源,重点关注几个行业,有意识地培养自己的行业专长,为分析师预测提供更多优质的行业知识资源;其次,对于投资者来说,面对海量的分析师预测信息,可以重点关注几个行业专长较高券商的分析师的研究报告,跟蹤他们的预测可以为投资者提供一些更有价值的参考信息;最后,对上市公司监管部门来说,应该加强上市公司信息披露质量的管理与监督,这样既可以为投资者提供高质量的决策信息,又有助于分析师预测业绩的提升。

【参考文献】

[1] JACOB J,LYS T Z,NEALE M A.Expertise in forecasting performance of security analysts[J].Journal of Accounting and Economics,1999,28(1):51-82.

[2] CLEMENT M B,TSE S Y.Financial analyst characteristics and herding behavior in forecasting[J].The Journal of Finance,2005,60(1):307-341.

[3] HUGON A,MUSLU V.Market demand for conservative analysts[J].Journal of Accounting and Economics,2010,50(1):42-57.

[4] 董大勇,张尉,赖晓东,等.谁领先发布:中国证券分析师领先——跟随影响因素的实证研究[J].南开管理评论,2012 (5):56-63.

[5] 伊志宏,李颖,江轩宇.女性分析师关注与股价同步性[J].金融研究,2015 (11):175-189.

[6] BROWN L D,CALL A C,CLEMENT M B,et al.Inside the “black box” of sell-side financial analysts[J].Journal of Accounting Research,2015,53(1):1-47.

[7] STICKEL S E.The anatomy of the performance of buy and sell recommendations[J].Financial Analysts Journal,1995,51(5):25-39.

[8] BONNER S E,HUGON A,WALTHER B R.Investor reaction to celebrity analysts:The case of earnings forecast revisions[J].Journal of Accounting Research,2007,45(3):481-513.

[9] LOH R K,STULZ R M.When are analyst recommendation changes influential?[J].The Review of Financial Studies,2010,24(2):593-627.

[10] 李丽青.分析师盈利预测能表征“市场预期盈利”吗?——来自中国A股市场的经验证据[J].南开管理评论,2012(6):44-50.

[11] CHAN K,HAMEED A.Stock price synchronicity and analyst coverage in emerging markets[J].Journal of Financial Economics,2006,80(1):115-147.

[12] DHALIWAL D S,RADHAKRISHNAN S,TSANG A,et al.Nonfinancial disclosure and analyst forecast accuracy:international evidence on corporate social responsibility disclosure[J].The Accounting Review,2012,87(3):723-759.

[13] 方军雄.所有制、制度环境与信贷资金配置[J].经济研究,2007(12):82-92.

[14] 白曉宇.上市公司信息披露政策对分析师预测的多重影响研究[J].金融研究,2009(4):92-112.

[15] CLEMENT M B.Analyst forecast accuracy:do ability,resources,and portfolio complexity matter?[J].Journal of Accounting and Economics,1999,27(3):285-303.

[16] 刘永泽,高嵩.信息披露质量、分析师行业专长与预测准确性——来自我国深市A股的经验证据[J].会计研究,2014(12):60-65.

[17] KUMAR A.Self-selection and forecasting abilities of female equity analysts[J].Journal of Accounting Research,2010,48(2):393-435.

[18] 施先旺,李志刚,刘拯.分析师个体特征差异与预测准确度[J].会计之友,2015(8):53-58.