某电器集团营销策略分析及探讨

2019-03-01

(西南财经大学 四川 成都 611130)

一、国内行业现状及发展态势

2018年,国内彩电业整体处于微增的趋势,且该趋势延续到了2019年。2018年中国彩电市场零售量规模虽有小幅增长,但并不乐观。近年来随着科技的不断革新彩电行业营收、利润也在进一步缩减,行业革新的进度加快,但整体市场依旧在正轨中,产业结构也在持续优化升级,整体发展态势平稳良好,以下提供的数据也体现出了这些特点。

奥维咨询(AVC)黑电事业部人员称①,2018年全年彩电零售量4 774万台,同比增长0.5%,零售额规模为1 490亿元,同比下降8.6%,零售均价3 121元,同比下降9%,其中智能电视销量占比达到89%,非智能电视销量占比低。2018年智能电视保有量渗透率为36%,预计2019至2022年分别为41%、46%、49%及53%,仍有较大提升空间。②

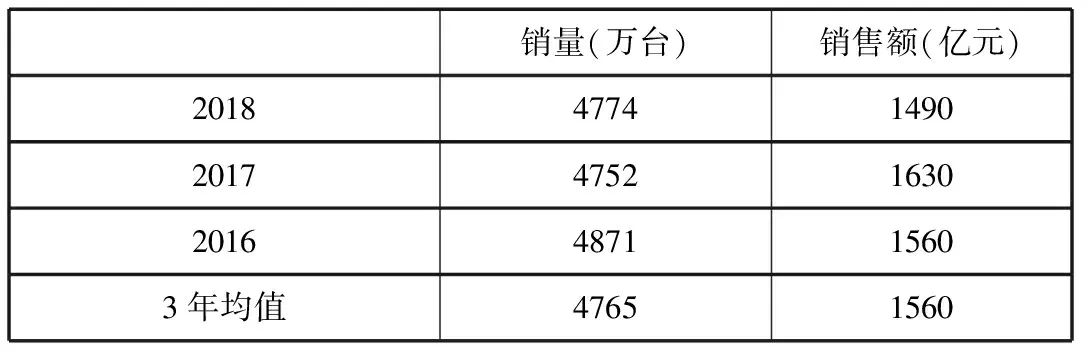

纵观国内彩电龙头企业2018年的业绩:2018年TCL实现净利润40.7亿元,同比增加14.7%;C集团2018年净利润3.23亿元,同比下降8.56%;海信电器归属净利润15.6亿元人民币,同比下降29.9%;康佳2018年虽实现归属净利润同比增长22.56%。18年与16、17年的平均值(4 871万台)相比,有所下滑(见表1)。

表1 国内彩电业状况比较

注:表格来自《奥维咨询:2019年中国彩电市场总结报告》。

由此可知,由于政策的变化以及产业结构的优化升级,2014年彩电业的业绩有所下滑是情有可原的。但从C集团2014年发布的半年报来看,2014年上半年基本每股收益(元/股)与上年同期相比已经下降了79.73%,大大高于业内其他彩电生产商。因而,C集团业绩缩水如此严重,并不单单是行业因素造成的,更多的应归咎于内部原因。

二、C集团调整营销策略的必要性

笔者将利用波特五力模型及SWOT分析理论,就C集团的行业竞争地位以及营销政策所存在的问题进行分析,目的在于论证C集团彩电制定正确营销政策的必要性并找出C集团现有营销政策中存在的问题,进而针对这些问题提出有建设性的意见和建议。

作为一家大型企业,营销政策的制定对于C集团来说是企业决策中非常重要的部分。但由于营销政策上的屡屡失误,C集团在市场竞争中也屡屡受挫,这就充分说明了正确分析自身在行业中所处的竞争地位、自身的优劣以及面临的机遇挑战等都是非常重要的。借助上述理论,笔者分析了C集团所处的环境以及自身条件,得出了C集团初期进入壁垒低但市场应对疲乏,内部营销策略出现重大失误的同时面临着来自外部同行业竞争者的巨大威胁等困难。这些困难具体体现在如下四点。

(一)经营模式过于集中,不适应市场变化

作为一个老牌国营企业,C集团早在20世纪80年代就开始投身彩电业。当时中国彩电业处于刚刚起步的阶段,国内并没有顽固的现存守成者,所以C集团在建立之初受到进入壁垒遏制的风险是非常低的。

C集团并没有对替代品的威胁引起足够的重视。国内其他同行业早在多年前就已经相继推出了各具特色的互联网家庭电视,而TCL更是9年前就已经研制出了中国第一台基于Android操作系统的智能互联网电视。而反观C集团,却比TCL集团晚了4年才推出第一台网络电视,开始进军家庭互联网电视产业。

近年以来,C集团一直采取集中采购、集中生产、集中销售的经营方式。这种集中式的经营方式虽然能够降低成本、提高生产效率,但非常容易造成与市场脱节,进而导致生产出来的产品不能满足市场需求,造成滞销,难以营利。

(二)产品策略的失误导致严重亏损

C集团不仅在进军互联网方面慢了一步,在产品策略上也有较大的失误。早在2013年以前,大部分国内彩电企业以及国外知名彩电企业如索尼等已经成功从等离子生产过渡到液晶电视生产,而C集团在2014年在销量暴跌的情况下才开始将重心转移到液晶电视的生产,而至2018年以来与其他同行销售业绩上就还存在着了较大差距,已经不复往年的行业地位。

(三)不注重营销渠道的优化升级,运转极其缓慢

对于彩电的生产厂家而言,生产彩电元器件的厂家众多,相应地,可供采购的渠道也同样很多,因而除了定点供应商之外,厂家的议价能力有所提高。同样,对于彩电供应商来说,国内外生产彩电的厂家众多,下游竞争者增多,相应地也提升了除定点供应线之外其余供应商的议价能力。但随着业内现存守成者越来越多,进入壁垒有所增高,从而抑制了供应商议价能力的增长。

(四)促销战略失误使利润空间不断缩小

1998年以前,彩电市场仍然处于卖方市场,恰当的时机造就了C集团1998年利润超过20亿元的奇迹。但随着大批竞争者的涌入,国内彩电市场已经迅速地在短期内成为了买方市场,流通渠道的商家以及消费者的议价能力也随之提升,因而C集团在20世纪90年代初期采取的价格战也有其合理性。但后期的大规模价格战让C集团陷入了非常被动的地位,国内彩电业以及C集团自身的利润空间越来越小,再也无法承受大规模价格战的摧残。并且,C集团后来为垄断显像管而大规模购入的举动不仅没有为它带来利润,反而提高了元器件供应商的议价能力,使当时的生产成本又高了许多,国内彩电业也蒙受了极大的损失。而同时C集团在等离子电视投资方针上的失误没有及时得到纠正,损失尤为惨重。

从上述分析中我们可以看出,C集团自身的营销策略存在很严重的问题,对自身、竞争对手以及行业的分析都存在一定程度的偏差,低估了新兴产品的生命力、竞争对手的发展力,高估了自身的实力,从而导致其最终的失败,这也充分说明了C集团调整其现有营销政策的必要性。

三、C集团现有营销策略存在的问题

在讨论了C集团营销政策的必要性之后,接下来笔者将结合波特五力模型和SWOT分析法来讨论C集团自身所处的环境,自身条件优劣以及现有营销政策中存在的问题,并提出针对性的意见和建议。

(一)产品缺乏市场竞争力,品牌影响力下降

20世纪八九十年代,是C集团在中国彩电业发展史上最为辉煌的时期。那时候C集团几乎占据了大部分国内彩电市场,人人都以拥有一台C集团彩电而自豪。并且,C集团当时的彩电产品,不论是质量还是性价比,都是业内的佼佼者。然而到了今天,C集团在数次决策失误后,自身的产品质量也下滑了很多。由于C集团在一开始液晶以及互联网电视的研发和生产上已经慢了海信和创维一步,现在它的这两类产品在技术和质量方面就体现不出以往的优势了。产品在上市之前要经历相当长的研发与检验期,这就意味着彩电并不能根据市场的变化而迅速地做出调整,因而彩电企业不能完全按照市场的要求来研发和生产产品。所以,反其道而行之的C集团在产品的销售上已经落后市场一步。同时,在“3·15”的官方网站上,关于C集团彩电的质量以及售后服务的投诉比比皆是。我们不难看出,虽然C集团一直在推陈出新,力图跟上市场的步伐,但不可否认的是,它如今的产品竞争力已经严重下滑。

品牌是市场经济发展过程中一个极为普遍、极为重要的经济现象③。品牌除了能为消费者提供相应的价值而为企业创造顾客的品牌忠诚之外,它还通过其他方式为企业积累品牌资产,创造经济价值。品牌不仅能提高产品售价、促进品牌延伸,同时也能创造竞争优势。一直以来,中国彩电业的行业环境可以说是衡量中国经济环境的一个重要指标。但随着C集团产品质量水平的下滑,C集团自身的品牌价值和形象无疑受到了很大影响。C集团应该从各个方面入手,积极维护自己数十年来精心打造的品牌形象。

(二)销售人员待遇差,销售机构运转缓慢

人员销售是一种直接营销方式,是自古以来就有并且直到现在也还是基本的和十分有效的促销方法。20世纪90年代的C集团能够深入到各大二、三线城市甚至农村,都离不开销售人员的功劳。但就算在C集团最为辉煌的时期,这些塑造了C集团销售神话的人员福利也并不是很好,直到现在也并没有得到改善。

就C集团本身的企业文化而言,人性化的部分比起同行业其他竞争者来说的确要略逊一筹。例如,C集团的销售人员没有探亲假,亲属也不能前往探望,甚至逢年过节都要出差。但反观海尔,销售人员不仅有探亲假,公司还会定期组织亲属去看望销售人员,并且会安排专车接送,保证家属的安全。在调动员工积极性和企业人性化的方面,海尔无疑要比C集团要通情达理得多。

作为一个老牌国企,C集团内部存在很多大型国企的通病:机构冗余。例如,管理机构和人员过多,造成政策的传达和实施不及时,最后错过了产品上市销售的最佳时期。管理人员过多,而销售人员的晋升空间又受到了限制,本该属于销售人员的福利和薪资被分散到了那些冗余的管理机构和人员身上,这就会造成销售人员丧失工作积极性,销量也有很大影响。在这种机制的影响下,员工都不愿意为错误承担责任,造成了管理人员间互相推诿而找不到问题本身源头的所在,问题得不到解决。同时,C集团的一级销售网点授权过小,具体体现在总部对下属机构的消息处理不及时,下属机构就无法及时调整价格,销量也就相应大打折扣。

(三)营销渠道过于传统,市场拓展缓慢

随着互联网和电子商务的迅速崛起,传统的销售渠道无疑受到了很大的限制。从营销渠道方面来看,一直以来C集团执行的是垂直营销系统,该系统是一个中央集权式销售网络,优势在于集中管控,能够有效约束和控制渠道行为,以集体利益为先,避免产生因追求个体利益而造成的冲突。但同时,这种系统有很多先天缺陷,例如,过于死板僵硬、缺乏战略层面的考虑,各个管理层次缺乏清晰的职能定位,信息传递效率低等。迄今为止,C集团斥资在全国范围内建立了一套完整的垂直营销网络系统,在全国拥有200多个分公司,以这些分公司为基础,每个分公司直接面向各零售商,即大中型商场、各类电器专卖店、量贩店等。若是在小城市和广大农村地区,每个分公司又下设3~4个管理站,由各个管理站直接面向乡镇一级的零售商店,这样就能实现C集团对整个营销系统直接而有利的控制。但在互联网发展迅速的今天,C集团对于开发新的营销渠道显然不怎么热衷。其与苏宁、国美的合作,以及在淘宝、京东等电商平台开设旗舰店的动作都明显比美的、海尔等竞争企业要慢上很多。

(四)定价方式和促销手段过于单一

C集团的首次降价发生在1989年,其目的是在当时十几个品牌的夹缝中寻求新的市场和利润。通过降价600元的方式,C集团引起了第一次价格战,将自己的市场占有率扩大到了8%。第二次价格战发生在1996年,此后,C集团的市场份额上升到了全国第一,成为了名副其实的王牌彩电企业,但直接导致了接下来的二十多年间的无数次价格战。在潜在进入者大批涌入之时,相较于采取强硬的报复手段,C集团反而采取了价格战。此举虽然淘汰了一些小型企业,但无数次的价格战使整个国内彩电业包括C集团自身都蒙受了极大的损失。这也直接导致C集团自身的利润空间越来越小,最后酿成苦果,使其丧失了在产业中的有利地位。

注释:

① 数据来自《中国家电网》.

② 中国产业信息网:2018年中国彩电销量4474万台[EB/OL]. http://www.chyxx.com/industry/201908/774790.html.

③ 郭洪.品牌营销[M].成都:西南财经大学出版社,2011.