中国铝土矿进口来源国国别研究

2019-02-15潘昭帅张照志张泽南封国权曹晓森

潘昭帅,张照志,张泽南,封国权,曹晓森

(1.中国地质科学院矿产资源研究所,北京 100037;2.中国地质大学(北京)地球科学与资源学院,北京 100083;3.中国地质科学院全球矿产资源战略研究中心,北京 100037)

铝具有材质轻、导电导热性强、耐腐蚀、可回收等优点,广泛应用于国民生产的各个领域[1]。铝土矿是生产原铝的重要原料。中国铝土矿资源丰富,但资源禀赋差,远远不能满足国内需求。2016年,中国从澳大利亚、几内亚等国进口5 178万t的铝土矿,对外依存度为38%,且未来10~15年年均仍需从境外进口约7 000万t的铝土矿,对外依存度将长期维持在40%~50%之间。因此,充分利用境外资源实现铝土矿的全球配置,是保障铝土矿安全的必然选择[2]。本文利用改进的多样性指数和投资组合模型对中国主要铝土矿进口国进行研究,分析得出中国获取稳定矿源的优选目标国家,为我国未来境外铝土矿的投资、开发提供参考。文中部分数据为测算数据,以1 t氧化铝折算为2.25 t铝土矿来计算。

1 中国铝土矿资源现状

2016年,中国查明铝土矿资源储量48.50亿t,其中基础储量10亿t,居世界第6位,资源集中度高,山西、河南、广西、贵州四个省(区)合计占比92%。矿石品质较差,Al2O3(50%~70%)含量虽然较高,但铝硅比(A/S)低,大于8的极少。中国铝土矿消费量从2007年的0.44亿t增长到2016的1.37亿t,长期处于世界第一,根据预测,到2026年铝土矿需求量仍将持续增长到1.65亿t,之后将维持在1.3亿t左右。尽管中国铝土矿产量从2007年的2 090万t大幅增长到2016年的6 500万t,但仍然不能满足需求[3]。加之近年来地质勘查形势严峻,资金投入逐年下降,非油气地质勘查投入从2012年的 510亿元下降的2016年的247亿元,降幅超过50%。目前,年均新增资源储量在2亿t的水平上下波动,但矿石的铝硅比平均值仅为4.17,低于目前的6.29,未来的矿石品质更差,铝土矿的供应不容乐观。

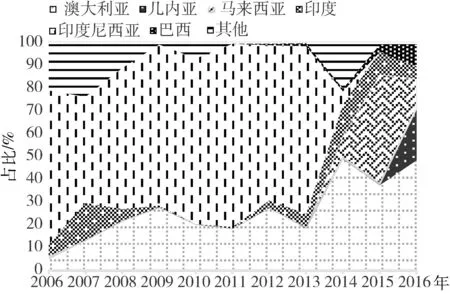

为保障铝土矿供应,中国从1982年开始进口铝土矿,从不足50万t大幅增长到2016年5 178万t,对外依存度也从不足5%提高到2016年的38%,预计未来10~15年仍需进口7 000万t左右,对外依存度维持在40%~50%左右的水平[4](图1)。因此,实现中国铝土矿资源全球配置势在必行。

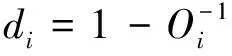

中国进口的铝土矿以优质一水软铝石为主,铝硅比大都大于10。目前,主要进口国家为澳大利亚、几内亚、马来西亚、印度、巴西,五国占比超过90%[5]。2007年之前,中国主要矿源国是印度尼西亚,随后澳大利亚和印度开始占据一定份额。2012年后,马来西亚、几内亚、巴西等国进口份额逐渐增加,加之印度尼西亚出口禁令,相继增加了多米尼加、加纳、黑山、斐济等国(图2)。

图1 2010~2030年中国铝土矿供需(预测)情况Fig.1 Bauxite supply and demand (forecast)from 2010 to 2030 in China(资料来源:文献[6]~[10],部分为折算数据)

图2 2006~2016年中国铝土矿主要进口国占比Fig.2 The proportion of major importers of bauxite from 2006 to 2016 in China(资料来源:文献[10]~[11])

2 中国主要铝土矿进口国概况

2006~2016年中国累计进口铝土矿约4.15亿t,其中从澳大利亚、几内亚、马来西亚、印度、印度尼西亚和巴西6个国家合计进口3.92亿t,占比高达94.6%。中国铝土矿的进口重心逐渐由东南亚、澳洲向更远的西非、巴西转移。在未来的一段时间内,中国铝土矿资源获取仍将呈现出“近难远易”的趋势。

本文对这六个国家铝土矿的储量、近十年来的产量、出口量、对华贸易量进行了统计整理(图3),结合该国铝资源发展情况对这六个国家进行概况分析。

2.1 澳大利亚

2016年,澳大利亚的铝土矿储量62亿t,世界第二。2006~2016年,得益于该国极高的工业化水平和宽松的矿业政策,铝土矿产量从6 000万t稳定增长到8 000万t,居世界第一。铝土矿资源以供应国内下游氧化铝生产为主,其余出口到其他国家。近十年来,澳大利亚的铝土矿出口量从620多万吨增长到2 500万t,其中对华出口比例从不足10%到超过95%,中国成为澳大利亚最重要的铝土矿出口国。

图3 2006~2016年中国主要铝土矿进口国产量与贸易Fig.3 Production and trade of China’s major bauxite importing countries from 2006 to 2016 (资料来源:文献[7]~[8];文献[10]~[11])

澳大利亚矿产资源禀赋佳,政治经济稳定,海运距离适中,矿业政策较为宽松,彼此都是对方重要的贸易合作伙伴[12-13]。近年来,通过中澳两国之间各种贸易协定的签署为中国利用铝土矿资源创造了条件,中国可以通过签订长期的贸易合同增加进口量。

2.2 几内亚

2016年,几内亚的铝土矿储量74亿t,世界第一。2006~2016年,几内亚铝土矿产量波动较大,但保持整体上升的趋势。2016年铝土矿产量2 700万t,世界第三,预计未来产量将超过4 000万t,仅次于澳大利亚和中国。几内亚生产的铝土矿几乎全部用于出口,2015年之前,对华出口比例不足5%,2016年随着中国赢联盟的强势入驻,一跃超过40%,中国成为了几内亚重要的铝土矿出口国。

几内亚虽然有政局不稳、发展落后、波动的矿业政策和海运距离长等不利因素,但极佳的资源禀赋、活跃的市场竞争为中国提供了机遇。中国可以采取从收购参股几内亚矿山逐渐转为就地生产氧化铝、原铝,从而提高产品附加值,并实现氧化铝、原铝产能转移的策略。从长远看,几内亚是中国未来获得稳定铝土矿资源的必然选择。

2.3 马来西亚

马来西亚铝土矿储量相对较少,2016年,该国的储量不足1亿t。2013年之前马来西亚铝土矿产量几乎为零,受中国市场刺激,2014年、2015年产量分别为368万t、2 800万t,2016年,受开采禁令影响回落至766万t。马来西亚生产的铝土矿几乎全部用于对华出口,对华出口比例接近100%。

马来西亚铝土矿品质高、海运距离短、政治经济稳定,但储量低,政策变化大,不能满足中国的长期需求,中国可以考虑在马来西亚建立氧化铝企业和原铝企业,通过收购周围国家的铝土矿实现产能转移,同时可以解决当地就业,促进经济发展,实现共赢。

2.4 印度

2016年,印度铝土矿储量5.9亿t,世界第九。2006~2016年,印度铝土矿产量稳定增长,从1 390万t增长到目前年均2 000万t以上[14-15]。印度铝土矿资源以供应国内下游氧化铝生产为主,其余用于出口。2006~2016年,印度的铝土矿出口量波动极大,但均没超过750万t。近年来对华出口比例整体上升,从不足20%到超过90%。中国成为印度最重要的铝土矿出口国。

印度铝土矿品质较高、海运距离适中、政治经济稳定,但是印度地方保护政策严重,多变的对华关系对铝土矿贸易产生极大影响。未来中国可以逐步减少从印度进口铝土矿,贸易以稳定为主但绝不依赖。

2.5 巴西

2016年,巴西铝土矿储量26亿t,世界第三[16]。2006~2016年,巴西铝土矿产量整体略有增长,维持在年均3 200万t左右。巴西铝土矿资源以供应国内铝业需求为主,其余用于出口。2006~2016年,巴西的铝土矿出口量从530多万吨增长到1 000万t,其中对华出口比例从不足5%到接近50%,中国成为巴西最重要的铝土矿合作伙伴。

巴西铝土矿资源禀赋佳,政治经济稳定,与中国关系良好,但海运距离远是一个最大隐患[17]。中国可以采用参股、收购等手段进入巴西铝土矿市场,通过签订长期的贸易合同增加进口量。

2.6 印度尼西亚

2016年,印度尼西亚铝土矿储量10亿t,世界第六。2006~2013年,印度尼西亚铝土矿产量大幅上升,从720万t增长到5 700万t,印度尼西亚的铝土矿几乎全部用于对华出口。2014年印度尼西亚实行矿种出口禁令影响,之后的三年,印度尼西亚铝土产量、出口量几乎为零[18]。2017年1月,印度尼西亚逐步解除出口禁令,预计仍需较长时间,铝土矿产业才逐步回归正轨。

印度尼西亚铝土矿资源品质高,海运距离短,但是矿业政策波动极大。出口禁令的目的是提高产品附加值,增加就业,中国可以从这方面入手,顺势介入该国铝业市场,实现氧化铝和铝土矿产能转移,减少铝土矿进口,实现合作共赢。

2.7 其他

中国的铝土矿来源国还包括加纳、多米尼加、土耳其、黑山、越南、所罗门、圭亚那等国。这些国家中除圭亚那和越南外,铝土矿储量都不高,可以作为未来潜在的短期贸易国家。越南铝土矿储量世界第四,北部开发条件好但品质低,铝硅比普遍低于8,品质高的南部开发条件差,以及受当地反华情绪影响,中国企业在越南开发仍然困难重重。圭亚那受当地发展、美国和海运距离等影响,使得中国企业在该国打开局面面临不小挑战。

3 铝土矿来源国风险分析

为了定量分析各个主要铝土矿来源国安全程度,本文引入了多样性指数和投资组合理论。同时,依据真实性与有效性,科学性与实用性原则,选取了中国铝土矿的来源国资源、产量、对华贸易、地缘政治和运输五个指标。在对指标的量化分析的基础上,改进多样性指数和投资组合模型来判断中国铝土矿的来源国安全度。

本文对每个指标和整体指标进行标准化处理与修正,使得指标的值都在0~1之间,数值越大,代表该国该指标安全度越高,风险越低。

1) 资源指标(R1)修正见式(1)。

R1ij=∑(wij)2ε1ij

(1)

式中:R1ij为第j年i国铝土矿的资源安全度;wij为第j年i国铝土矿的储量世界占比;ε1ij为第j年i国铝土矿资源潜力调整系数。

2) 产量指标(R2)修正见式(2)。

R2ij=∑(xij)2ε2ij

(2)

式中:R2ij为第j年i国铝土矿的产量安全度;xij为第j年i国铝土矿的产量世界占比;ε2ij为第j年i国铝土矿产量波动调整系数。

3) 对华贸易指标(R3)修正见式(3)。

R3ij=∑(y1ijy2ij)2ε3ij

(3)

式中:R3ij为第j年i国铝土矿的对华贸易安全度;y1ij为第j年i国铝土矿的出口量占比;y2ij为第j年i国铝土矿的对华出口量占比;ε3ij为第j年i国铝土矿对华贸易调整系数。

4) 地缘政治指标(R4)修正见式(4)。

R4ij=rijε4ij

(4)

式中:R4ij为第j年i国的地缘政治安全度;rij为第j年i国的标准化政治风险指数;ε4ij为第j年i国地缘政治调整系数。

5) 运输指标(R5)修正见式(5)和式(6)。

R5ij=diε5ij

(5)

(6)

6) 改进后的多样组合模型见式(7)。

(7)

式中:Rij为第j年i国铝土矿的整体安全度;zij为第j年中国从i国进口铝土矿占比;εij为第j年i国铝土矿整体调整系数。

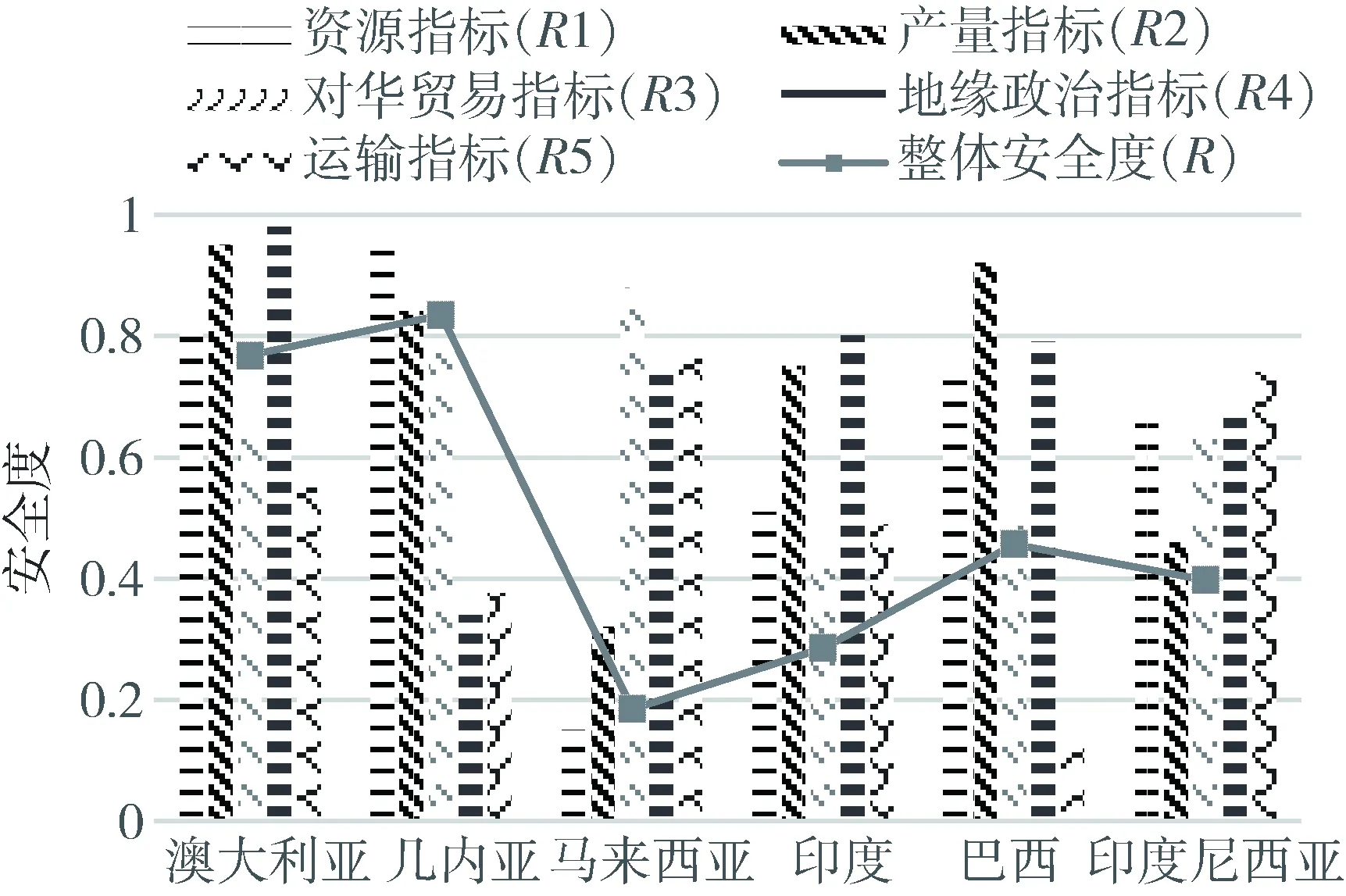

利用多样投资组合模型(7),参照历史和未来的发展趋势,对2016年中国主要铝土矿进口国安全的分析,结果见表1和图4。

表1 2016年中国进口铝土矿国别安全对比Table 1 The comparison of China’s imported bauxitecountries safety in 2016

图4 2016年中国主要铝土矿来源国安全分析Fig.4 The safety analysis of China’s major imported bauxite countries in 2016(资料来源:文献[7];文献[10]~[11];文献[19]~[21])

根据分析结果,得出如下结论。

1) 从保障我国资源安全的角度,我国未来获取的铝土矿的最优矿源国依次为几内亚(0.8345)、澳大利亚(0.7682)、巴西(0.4567)、印度尼西亚(0.3976)、印度(0.2856)、马来西亚(0.1856)。

2) 安全度的各项指标分析中,最重要的指标因素是资源,其次为产量和对华贸易,最后为地缘政治和运输指标。

3) 整体安全度分析的调整系数主要受各国矿业政策影响,各国矿业政策的大幅调整对中国进口会产生极大影响。

4 对策与建议

1) 中国未来获取铝土矿资源仍将呈现“近难远易”的趋势,即靠近中国的东南亚、印度资源获取难度增大,而几内亚、巴西等国获取难度降低。就未来10~15年中国每年7 000万t的进口需求来说,未来的目标矿源区主要是几内亚和澳大利亚,其次是巴西和东南亚的印度尼西亚、越南。而随着国际秩序整体稳定和运输的完善,地缘政治和运输影响相对削弱,可以考虑将进口国扩大到牙买加、多米尼加等。

2) 对于资源禀赋良好的几内亚、澳大利亚、巴西等国,积极参与当地的资源勘查项目,如澳大利亚昆士兰州“绿地勘查2020”计划等,从而获得更多更好的境外资源。

3) 2017年中国氧化铝过剩产能1 097万t,原铝过剩产能1 029万t,考虑去产能政策,中国未来可以将这部分氧化铝和原铝产能转移到西非、东南亚等具有资源优势但欠发达的地区,逐渐减少对铝土矿的进口依赖[13]。利用中国成熟的铝产业技术、管理和当地优质资源、廉价劳动力等因素,抓住机遇,实现合作共赢。