环保上市企业资本结构和绩效关系的研究

2019-02-12徐梁

徐梁

[摘要]以2009~2018年的110家环保上市企业为样本,研究环保上市企业资本结构对公司绩效的影响。研究结果表明,采用资产负债率和长期负债比例作为债权结构的衡量指标,其与企业绩效之间存在显著负向关系。而作为股权结构的股权集中度指标与绩效存在显著的正向关系。因此,应加强资本市场的改革和完善,帮助环保上市企业降低筹资成本,提高企业绩效。

[关键词]环保企业;上市公司;资本结构;企业绩效

[中图分类号]F275;F272.5[文献标识码]A

1 引言

中国已经意识到污染型的发展模式是不可取的。2015年4月,中共中央、国务院审议通过《关于加快推进生态文明建设的意见》,进一步“将绿色发展提升至国家发展战略的最高层面。加强生态文明建设被写入“十三五”规划,绿色发展和环境保护成为我国经济发展中首要考虑的重要国策。”环保产业迎來了新一轮发展机遇。上市企业是环保产业发展的主导力量,其经营绩效直接影响产业发展。资本结构是指企业一定时期的债务资本和股权资本的构成及其比例关系。在现代企业经营管理理论中,资本结构是否合理是影响企业发展的核心问题之一。因此,环保上市企业能否形成合理的资本结构,从而提升企业绩效,带动产业升级,是一个具有重要意义的问题。

目前资本结构和企业经营绩效的关系在学术界尚未形成统一结论。第一类文献认为资本结构和企业绩效之间存在非线性相关关系(吕长江、金超、韩慧博,2007;杨楠,2015)。第二类文献认为资本结构和企业绩效之间存在正相关关系(张佳林等,2003;牛建高等,2009)。第三类文献认为两者之间负向相关(杨柳勇等,2008;高磊等,2017)。第四种文献用不同的指标指代资本结构,得到两个结论:资产负债率、流动比率与公司绩效呈负相关关系,非流动负债比率与公司绩效呈正相关关系。

虽然研究没有一致的结论,但总体而言,大多文献反映了资本结构与企业绩效之间存在一定相关性。另外,已有文献“研究选取的衡量指标较为单一”。鉴于环保企业的发展对环保产业的意义,而环保产业的发展对整个国民经济绿色发展的意义,本文尝试选取衡量资本结构及公司绩效的多项不同指标,探讨两者之间关系。

2 环保上市企业资本结构特征分析

依据中国环保产业协会公布的环保产业景气报告中的A股环保上市企业目录,以2009~2018年为时间跨度的环保企业作为研究对象,选取能够代表资本结构的多项指标进行分析。本文所有数据来自于国泰安数据库。依据大部分文献做法,剔除其中的*ST企业:*ST菲达和*ST科林。为避免受B股市场和H股市场的影响,剔除国泰安数据库中存在A股、B股、H股交叉的企业:中联重科、威孚高科、东江环保、大众公用、创业环保、绿色动力和金隅集团,保留只在A股上市的企业。

资本结构包含了债权结构和股权结构两方面,可以用资产负债率、流动负债比率、长期负债比率和流动比率反映公司债权结构;用股权集中度即第一大股东持股比例和股权制衡度即Z值(第一大股东与第二大股东持股比例的比值)来表示股权结构。

2.1 资产负债率的特征

资产负债率是负债与总资产的比值。这一比率能说明一个公司总资产中债权融资的比例。从表1可见资产负债率最高的年份在2009年,达到1.63,说明负债是资产的近2倍。最小值出现在2009年的宁波理工环境能源科技股份有限公司,资产负债率只有0.03。2009年到2018年环保上市企业的资产负债率均值接近,在0.4~0.53之间,除了2009年和2018年,其他年份在0.5之下。说明大部分环保企业资产负债率不高,这些企业资金来源可能并不是以外部负债融资为主。从国泰安数据库中实际控制人性质可以得出,环保上市企业大多非国有企业,因此,在我国银行占主导的间接融资体系中并不占优势。

2.2 流动负债比例和长期负债比例的特征

流动负债比例是流动负债与总负债的比值,长期负债比例是长期负债与总负债的比值。2009~2018年,环保上市企业的流动负债比例均值在75%~81%之间,长期负债比例均值在15%~21%之间(见表2、表3)。这十年流动负债比例最大值都是100%,而长期负债比例最小值都是0。而且流动负债比例的中位值略高于均值,说明环保上市企业的流动负债比例高于均值的样本多。总体而言,从流动负债比例和长期负债比例的特征分析中,可以看出环保上市企业的资金筹措主要是短期资金融通。很有可能企业平时运营过程中需要资金较多,企业不得不借入短期负债。这也从另一方面表明环保上市企业的负债结构不合理。一旦市场利率变化或者市场资金供求发生变化,企业可能面临信用风险和流动性风险。

2.3 流动比率的特征

流动比率是流动资产与流动负债的比值。表示每一元的流动负债,有多少流动资产作为偿还保证。这可以用来解释企业用流动资产抵补流动负债的程度,也可以得出一个企业所拥有的营运资本和短期负债之间的关系。2009~2018年环保上市企业的流动比率的均值在1.57~3.49之间,基本在2附近。符合一般所认为的应达到的指标值(见表4)。

2.4 产权比率

产权比率是将负债与股东权益直接对比。可以反映资产中多少是投资人投资形成,多少是来自于借债。从表5可以看出,2009~2018年产权比率均值在1.08~2.06之间,所有年份都大于1。但观察中位数发现,各年中位数的值都低于均值,说明环保上市企业该指标低于均值的样本较多。而且除了2009年、2017年、2018年以外,其他年份中位数都小于1。结合股东权益比率(见表6),即所有者权益同资产总额的比率,发现股东权益比率最大值每年都达到83%以上。说明2017年以前环保企业以股东自己出资为主,近两年开始扩大财务杠杆,通过负债融资来扩大经营规模。

2.5 股权集中度和股权制衡度

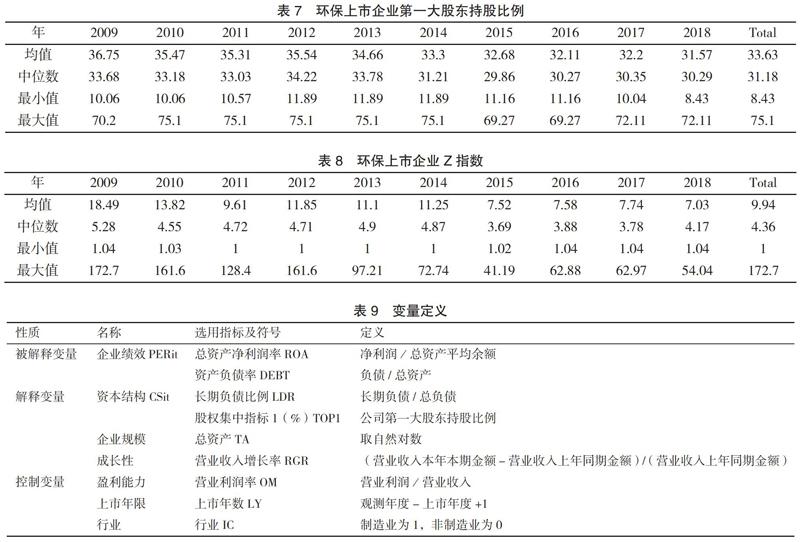

股权集中度可以反映公司股权分布状态,且衡量公司稳定性强弱和公司结构。一般文献都用第一大股东持股比例来反映股权集中度。2009~2018年间,环保上市企业的第一大股东持股比例年均值在33.63%(见表7)。中位值平均在31.18%,与均值接近。结合Z指数(即第一大股东与第二大股东持股比例的比值)来看,中位值平均在4.36。相对而言,环保上市企业的股权集中度和第一大股东的控制力并不高(见表8)。

3 多元回归研究设计

3.1 样本和数据来源

本部分的数据来源和样本区间同前,选择110家环保上市企业883个观测值为研究样本,研究资本结构和绩效的相关性。

3.2 变量选择

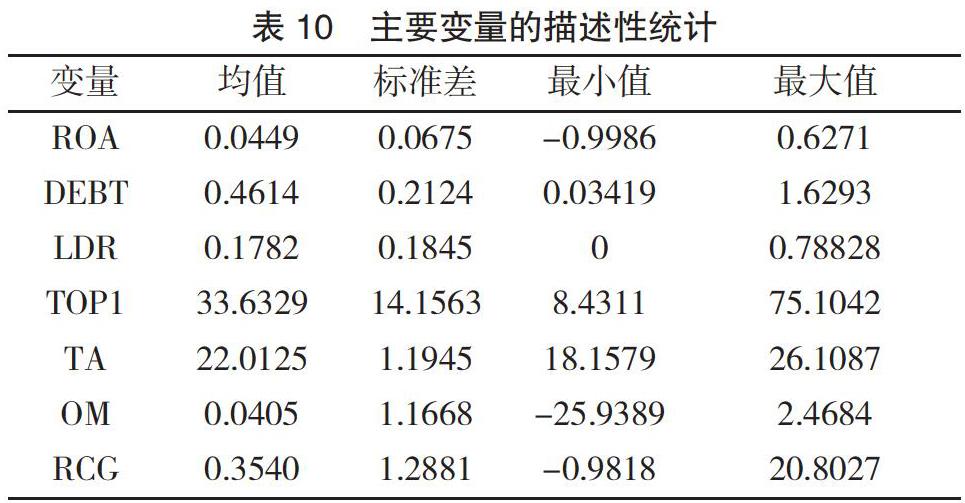

根据前人研究成果,本文选择总资产净利润率作为企业绩效变量的度量指标。企业绩效是被解释变量。总资产净利润率反映企业运营资产而产生利润。一般来讲,总资产净利润率越大,说明企业绩效越好。作为解释变量的资本结构,本文借鉴王先述(2012)做法,为了增强结论的稳健性,对资本结构的衡量考虑了两个维度,即资产负债率(DEBT)和长期负债比率(LDR),分别考察总负债和长期负债对企业盈利能力的影响,以资产负债率和长期负债比率来表示债权结构,同时以股权集中指标1(%)表示股权结构。

3.3 模型构建

建立资本结构和企业绩效之间的非平衡面板数据模型:

PERit=C+α×CSit+β×CONTROLit+εit

其中,PER为企业绩效;C为常数项,CS为资本结构;CONTROL为控制变量。表9列出来本文多元回归用到的各变量名称、符号及说明。

4 实证结果分析

4.1 描述性统计

各变量的描述性统计见表10。环保上市企业的总资产净利润率存在一定差异。相对于净资产收益率0.74的标准差,最大值为21.35,最小值为-2.11的情况来说,总资产净利润率的差异相对较小。前文已经分析了资本结构的特征,这里不再赘言。

4.2 环保上市企业资本结构对企业绩效的影响

表11中,负债率的提高或长期负债比例的增加与环保上市企业的绩效之间是负相关的,且在1%的水平上显著。这表明环保上市企业的负债水平越高,企业绩效越差。可能的原因在于环保上市企业负债水平如果提高,企业风险承担能力却低,企业因风险承担不足而放弃收益高风险高的项目,因此企业绩效提升缓慢。还有一种可能的原因在于环保上市企业债权对其约束效果较差,债务的节税效果没有得到发挥6。股权集中度和企业绩效之间是正向的关系,且分别在10%和1%水平上显著。前文分析环保上市企业资产负债率和长期负债比率都偏低,可能偏向于股权融资。从理论上说,股权集中度高的公司,其股东与公司的利益具有更高的一致性,所以股权集中度提高,有可能提高企业绩效。

5 结论与建议

本文利用非平衡面板数据实证研究了环保膳食企业资本结构和企业绩效的关系,采用资产负债率和长期负债率作为资本结构中的债权结构的衡量指标,结果显示,债券结构与企业绩效负相关,而股权结构与企业绩效正相关。在资本市场中公司偏好股权融资,具有更低的融资成本。所以一方面应该进一步完善企业债券的发行和流通市场,降低环保上市企业的债权筹资成本,从而使得环保上市企业可以进一步利用长期负债的利息税盾功能,提升企业绩效。另一方面也要加强股票发行和流通市场的改革和发展,帮助环保上市企业充分利用股权融资来做大做强。

[参考文献]

[1] 马俊主编.国际绿色金融发展与案例研究[M].北京:中国金融出版社,2017.

[2] 吕长江,金超,韩慧博.上市公司资本结构、管理者利益侵占与公司业绩[J].财经研究,2007(5):50-61.

[3] 杨楠. 资本结构、技术创新与企业绩效——基于中国上市公司的实证分析[J],2015(7):113-120.

[4] 张佳林,杜颖,李京.电力行业上市公司资本结构与公司绩效的实证分析[J].湖南大学学报(社会科学版),2003(3):31-33.

[5] 牛建高,曹敏,邹必颖.民营企业资本结构与企业绩效:基于河北省的实证分析[J].上海交通大学学报(哲社科版),2009(4):52-58.

[6] 楊柳勇,邱萍.浙江民营上市公司资本结构及其与经营绩效关系的实证分析[J].浙江金融,2008(2):35+13.

[7] 高磊,庞守林. 基于风险承担视角的资本结构与企业绩效研究[J].大连理工大学学报(社会科学版),2017(3):18-23.

[8] 朱文莉,张希.物流企业资本结构与绩效相关性研究[J].西南交通大学学报( 社会科学版),2018(3):64-70.

[9] 中国环境保护产业协会、中央财经大学绿色经济与区域转型研究中心.2018第三季度环保产业景气报告:A股环保上市企业[EB/OL].http://www.caepi.org.cn/epasp/website/webgl/webglController/view?xh=1544686509523035119104,2018-12-13.

[10] 王先述.中小企业板上市公司资本结构对其绩效的影响——基于动态面板数据的实证[J].山东社会科学,2012(9):136-139.