中国家庭保险需求影响因素分析

——基于2012年中国城镇居民投资状况调查

2019-01-03张黎明

张黎明

(建行青岛分行即墨支行,山东 青岛 266000)

一、引言

在中国经济稳中向好的趋势中,保险业已变成中国经济中发展较快、大众感兴趣的行业。改革开放以来,保险行业就以较快的速度发展,服务领域也在不停地拓宽,为保障人民的生活以及促进经济发展做出了贡献,其中保费收入从1980的4.6亿元,增长到了2017年10月的32388.77亿元。但我国保险业当前发展还处于刚刚起步阶段,行业发展刚有起色,与发达国家相比还有一定的差距。2014年国务院印发了《关于加快发展现代保险服务业的若干意见》,该文件被称为“新国十条”。文件体现出保险业在我国的地位正不断的提高,保险业也迎来了新的发展机遇与挑战。“新国十条”内涵丰富,文件中提出了我国保险业的发展目标:到2020年保险深度达到5%,保险密度达到3500元/人。我国保险市场的发展有强大的潜力。

随着我国不断发展,加上国家政策大力支持,保险这个行业发展迎来了良好发展契机。但现在我国居民在保险行业的投入还较少,购买保险的动力不足。因此,着手保险需求的因素分析于我国保险业的发展有着重要意义。

目前,广大学者越来越重视关于这方面的分析,经研究影响保险需求的因素有多方面。为了更好的了解居民的投保行为,人们越来越重视基于家庭追踪数据的实证研究,包括从年龄、性别、收入、婚姻状况、背景风险、风险厌恶态度等多角度进行解释。其中背景风险主要包括收入波动、健康风险、房产、商业投资风险等;风险厌恶态度主要从健康状况、收入、是否拥有社会保障等等方面进行分析。与先前的研究相比,文章的主要贡献在于利用中国城镇居民投资状况的数据分析了影响我国保险需求的因素,利用该数据的分析更加客观科学,既为我国保险业提供出了坚实的基础,也加强了对保险需求的研究。

文章的结构安排如下,首先关于背景风险与风险厌恶态度的文献回顾,第三节是介绍文章所用的数据样本说明,第四节是利用probit模型进行实证分析,第五节是全文总结及政策建议。

二、文献综述

本文主要探讨收入波动、健康风险、房产和商业投资风险等背景风险及风险厌恶态度等其他因素对影响家庭保险需求的因素进行分析。在国外研究中,Mahito和Norihiro(2011)通过邮政研究所提供的家庭层面数据发现收入、儿童、养老金知识的差异会影响家庭购买保险产品的决定[1]。Biju和Sunitha(2017)对印度人寿保险需求的因素进行了研究,研究表明实际利率和收入与人寿保险消费呈负相关,且社会保障支出水平与寿险购买水平之间关系不显著[2]。Meglena(2000)讨论了在一个非概率不确定性框架下的具有背景风险的保险需求,研究发现当保险和背景风险是共同的时候,背景风险对保险需求的影响与财富态度有关[3]。Battermann等人推导出了风险增加、风险厌恶弹性和保险需求三者之间的联系,研究结果表明如果保险风险增加,即β增加,当风险厌恶弹性大于1时,保险需求将下降;当风险厌恶弹性等于1时,保险需求不变;当风险厌恶弹性小于1时,保险需求增加[4]。

王晓全、孙祁祥(2013)通过邹-检验和时间序列结构突检验方法研究发现,背景风险会增加投保人对可保风险的保险需求,但这种影响只具有短期效应[5]。王晓全、邓颖璐(2005)利用Chou-test和时间序列结构变异检验方法,通过考察SARS对我国医疗保险需求的冲击和影响,对背景风险保险需求理论进行了实证研究,研究成果是背景风险会增加投保人对可保风险保险需求[6]。王宏扬(2017)利用CHFS数据研究表明:中国家庭的商业人身保险需求较低,对保险产品不信任、金融市场参与积极性不高,是抑制家庭保险需求的重要原因[7]。傅一铮、苏梽芳(2016)研究发现家庭负担越小、户主年龄越小、已婚、健康状况越好,越倾向于购买商业保险[8]。孙伟、王萍(2013)研究除港澳台以及西藏外国内30个省、直辖市、自治区2001年-2011年的省际面板数据,发现住宅价格的上涨会抑制居民人身险的需求[9]。正确、科学的分析影响家庭保险需求的因素有利于保险业的快速发展。尚君、陈艺源、马捷、任燕燕(2013)利用1985-2011年的相关时间序列数据研究发现对人身险和财险需求存在正相关关系的是人均教育支出和居民可支配收入,进行对比发现财产保险需求受到两者的影响更大;各个影响因素的影响效果因不通水平而存在差异[10]。

三、数据样本

本文的数据主要来自2012年的“中国城镇居民投资状况的调查”,此次调查涵盖国内不同经济发展水平的地区,所获样本数据提供了丰富的家庭以及个人信息,能够很好的代表中国城镇居民的投资行为。本次使用的样本数据已经剔除了部分关键变量缺失的瑕疵问卷。由于调查是针对家庭进行的,正好符合本文所需,因此变量的构造主要是依据问卷中的相关问题。文章主要分析家庭保险需求的影响,在分析这种影响时我们设定insurancehold变量。

四、实证分析

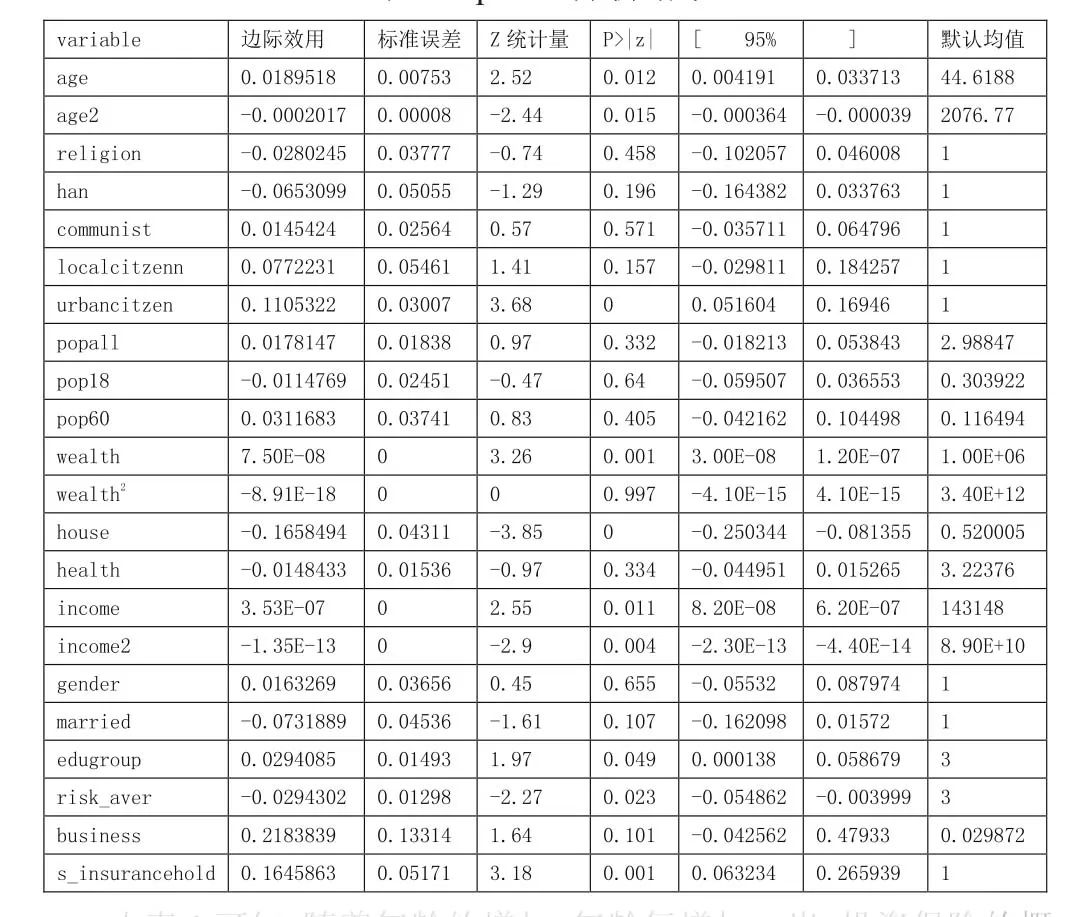

利用stata进行probit回归,分析各因素对家庭保险需求的影响。回归结果,如下表1所示。

表1 probit分析结果

由表1可知:随着年龄的增加,年龄每增加一岁,投资保险的概率就会上升1.89个百分点。拥有宗教信仰会提高居民参与保险的概率,房产对于居民在保险上产生了挤出效应,房产占总资产的比例每提高1个百分点,投资保险的概率降低16.58%,;非农户口的居民投资保险的概率较高;家庭财富与家庭保险需是正相关关系;家庭人口总数的越多,投资保险的概率越大;收入水平对保险的参与决策都产生了“倒U型”影响,随着收入水平的上升保险的概率先上升后下降;年龄对于股票、基金和保险的参与决策都产生了“倒U型”影响,即随着年龄的上升保险的概率先提高后降低;健康状况的改善会降低居民参与保险的概率,因为健康改善降低了部分风险;已婚会使居民投资保险的概率降低7.3个百分点;风险厌恶程度的提高会降低保险的概率,越是厌恶风险的人越是不愿意参与投资;商业投资对家庭金保险需求产生了较大的影响,商业投资占家庭总资产的比例每提高1个百分点使保险投资的概率提高21.84%;居民拥有社会保险每提高1%,投资保险的概率将会提高16.46%。

五、结论和政策建议

文章根据问卷所得数据,设定了多个变量,以参与保险投资作为解释变量,从而解释影响家庭保险需求的因素。研究发现:年龄对保险的参与决策产生了“钟形”影响;拥有宗教信仰在一定程度上会提高居民参与保险;由于婚姻会降低个人承担的风险,一定程度上也降低了家庭的保险的投资;在家庭保险投资中房产会起到负面的作用;家庭财富对家庭保险需求产生了正向影响,使得保险投资决策呈“钟形”;家庭人口结构会对家庭保险投资产生一定的影响;商业投资作为近几年家庭积极的投资领域,促使了家庭更多的购买保险。

随着我国经济的快速发展,我国居民参与保险投资的积极性将会大幅提高,这是毋庸置疑的。保险行业的发展还面临着重大的挑战,国家应该从影响保险需求的因素入手,减少家庭面临的风险,着力改善房产对保险的挤出效应,制定相应的解决政策,减少房产的挤出效应。