50ETF隐含波动率曲面实证研究和统计套利

2019-01-02

1.背景介绍与文献综述

1.1 50ETF 和 50ETF 期权

现代期权产品从四十年前第一次在芝加哥期权交易所上市以来,已经在欧美形成了较大的市场规模,对期权的研究到目前为止在欧美也出版了大量文章。但中国的期权市场起步相对较晚,国内第一只场内交易期权— 50ETF 期权产品,在 2015 年才在上海证券交易所上市交易,因此对于国内期权的研究也相对较少,主要研究内容也集中于期权的定价模式,对隐含波动率的研究较少。基于以上事实,本文从实证检验角度出发,探究 50ETF 期权产品隐含波动率曲面所满足的经验法则,并针对隐含波动率的均值回归特性,尝试开发基于交易隐含波动率的期权策略。50ETF 交易量较大,从 2005 年至今,平均的每日交易合约数超过 4 亿,交易日超过3000个。在中国是一支比较活跃的基金,以其作为标的资产的 50ETF 期权也吸引很多投资者的关注。因此研究 50ETF 期权的交易策略和其期权本身的性质是一个有意义的课题。

1.2 隐含波动率模型

许多学者对隐含波动率性质进行了研究,一方面,实现波动率不能全面反映期权信息,基于市场模拟数据指出,由于隐含波动率的变化,股票价格的变化不会全部体现在期权价格上,另一方面,经典的 期权定价模型得到的欧式期权价格与市场实际数据出现背离。根据市场实际数据得到二维“波动率微笑” 和“波动率期限结构” 。提出了随机跳跃模型刻画标的资产价格游走,但实际效果不佳。随后研究了一类局部波动率模型。但IVF 模型不能有效表现市场价格的动态变化。后期提出了 SABR 模型,是一类更加符合市场特征的隐含波动率曲面动态模型。同时也有很多学者建立了隐含波动率实证模型,提出了粘性行权价规则和粘性 Delta 规则,对上述两种规则进行了进一步检验,并提出了时间平方根规则。构建和验证股票期权指数的波动曲面最相关的经验观察。国内学者近年来也在这方面有一些研究,这些研究都是基于权证的数据进行的理论研究,但是对于实际市场中的 50ETF 期权波动率的研究还较少,所以本文针对 50ETF 期权的隐含波动率是否服从经验规则进行实证检验。

2.数据说明

2.1 数据的总体说明

图1 50ETF 期权 2015-2017 每月活跃交易期权品种数量变动

本次实证检验的数据基于 50ETF 认购与认沽期权及其对应的标的资产50ETF。本文中采用的 50ETF 期权数据(图1)是从 2015 年 2 月 10 日到 2017 年 8 月 14 日的每日数据,50ETF 数据是从 2005 年 2 月 24 日到 2017 年 8 月 14 日的每日数据,筛选前,50ETF 期权数据共有 63,326 个观测,50ETF 数据共有 3,035 个观测。本问主要数据还包括 50ETF 每日收盘价,实现波动率,日成交量,回报率;50ETF期权的期权隐含波动率,希腊值,到期日,行权价。

2.2 数据的细节说明

为保证数据有效性,剔除可能存在的由数据导致的偏差,本文采用了一些筛选数据的标准,它们包括:(1)被考虑的数据其合约据到期日应该至少有 6 个交易日,并且为了保证流动性,合约据到期日的时间不应该超过 1 年(以交易日计算),(2)根据 Dumas(1997) 提出的标准,被考虑的数据对应的绝对在值程度浮动应该不超过 10%,绝对在值程度由下式给出:

M*=期权的行权价/对应标的资产当日价格-1

在应用以上标准(1)后,筛选得到的数据包含59,852个观测,(表1)给出了仅应用了筛选标准(1)后的数据分布情况,其中:

M=期权的行权价/对应标的资产当日价格

表1 50ETF 期权数据说明,通过在值程度(M)与到期日时长(D)分类,不等号在不等式右侧取等

*M 计算方式如上文

3.50ETF隐含波动率曲面拟合模型

隐含波动率曲面经验法则主要分为两类,第一类是波动率曲面位移随时间变化的经验法则,第二类是不同成熟期的期权在某一时点的波动率 ‘微笑’。本文使用了三种不同的经验法则,分别是粘性行权价规则,粘性 Delta 规则,时间平方根规则,前两者属于第一类经验法则,最后一条则属于第二类经验法则。

考虑欧式的看涨期权,它的成熟期是 T,行权价是 K,它的隐含波动率是一个关于T和K的函数,记为σTK。同时我们定义期权的价格为c(对应的,看跌期权记为p),标的资产的价格为S,希腊值Δ:=dc/dS(或dp/dS)。

3.1 粘性行权价规则

假设σTK与标的资产价格S是两个独立随机变量,而c和p是一个与S,σTK以及从现阶段到到期日的时间T-t有关的函数,根据Derman(1997),粘性行权价规则可以表述为:

σTK(K,T)=σT+ΔT,K(K,T)=f0(K,T)

这个模型保持了隐含波动率曲面不会随着T的变化而变动,也不会受到标的资产价格变动的影响,对行权价K具有“粘性”。但考虑到市场的实际情况,由于每时每刻都有大量的交易存在,使得期权市场上的期权具有很多不同的行权价以及到期日,因此实际运用中往往使用T-t代替T。此时,模型表示隐含波动率曲面的变动与到期日无关,而与T-t和K有关,对上面的一个模型采用多项式拟合的方法,使用多元 Taylor 展开,初始模型设为:

取二阶展开得到:

f(K,T)=a0+a1K+a2K2+a3(T-t)+a4(T-t)2+a5K(T-t)+ε

(2)

作为一个回归模型,假设其满足 Gauss-Markov 假设前提,即模型不具有异方差性以及自相关性,进行面板数据回归,发现对全部数据的回归结果表明拟合优度仅有 0.273。但是 D-W 统计量的值仅有 0.202,模型的内生变量有自相关性,因此不接受该模型。使用差分法进行调整,将所有解释变量X构成一个列满秩矩阵,并用期权合约进行行分块,指标记为k,被解释变量Y设为一个列向量,并用期权合约进行行分块,指标记为k,进行下述差分变换:

(3a)

(3b)

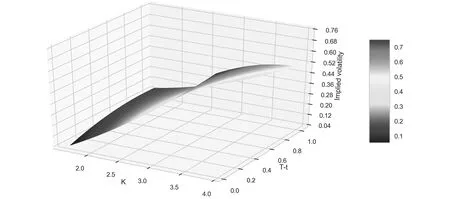

其中变换的系数设为1-0.5DW,重新进行回归分析,得到新的可决系数为 0.083模型不具备较好的解释效力。该模型差分前的回归结果同样也印证了一些实际观测结果,如下图 (图2),该模型对认购和认沽期权分开进行面板回归得到的结果也不尽人意,虽然调整后满足 G-W 假设前提,但是可决系数都低于 0.1,总体来说粘性行权价模型不适用于 50ETF 期权,并且对该模型,差分的方法也缺少实际解释。

图2 基于粘性行权价规则的 50ETF 期权拟合波动率曲面

3.2 粘性 Delta 规则

假设σTK是一个与标的资产价格S不相独立的一个随机变量。此时如果隐含波动率是一个关于行权价K的递减函数,则隐含波动率是一个关于标的资产价格S的递增函数,同时Δ将会大于B-S公式给出的理论值。换句话说,在这一假设下,对某一呈现U型波动率微笑曲线的资产,B-S公式在K较低时低估了Delta值,而在K较高时高估了Delta值。它可以被描述为:

σTK-ATM(M,T)=σT+ΔT,K,ATM(M,T+ΔT)=f0(M,T)

即在在值程度M刻画下,期权的隐含波动率与在值波动率之差或其比值是一个不随T变动的量。使用ln(K/F)刻画在值程度,粘性 Delta 规则的一种表述运可以是:

σTK-σTF=ψ(M,T-t)=b0+b1ln(K/F)+b2ln2(K/F)+b3(T-t)+b4(T-t)2+b5(T-t)ln(K/F)+ε

(4)

但对于面板回归的结果并不理想,考虑到隐含波动率曲面的形状,在原假定下,增加一项在值程度示性函数,方程设为:

σTK-σTF=ψ(M,T-t) +b6I{K/F:K/F>=1}ln(K/F)

(5)

为了消除自相关性,仍采用与上文相同的处理办法,处理后面板数据总体,认购期权,认沽期权均不呈现显著自相关性,对于面板全体数据,回归的结果显示在 95% 的置信水平下可决系数为 0.343。对于认购期权,回归的结果显示在 95% 的置信水平下可决系数为 0.259;对于认沽期权,回归的结果显示在 95% 的置信水平下可决系数为 0.542。显然,粘性 Delta 规则就 50ETF 期权市场而言,相比粘性行权价规则,更有解释效力,但解释效力仍然有限。

3.3 时间平方根规则

平稳时间平方根规则由 Natenberg(1994) 和 Hull(2006) 提出,模型假设隐含波动率由以下关系式确定:

出于数值计算上的便利,上式的比值形式可以做稍许修改,因此模型也可以表述为:

利用多元函数 Taylor 公式:

(12)

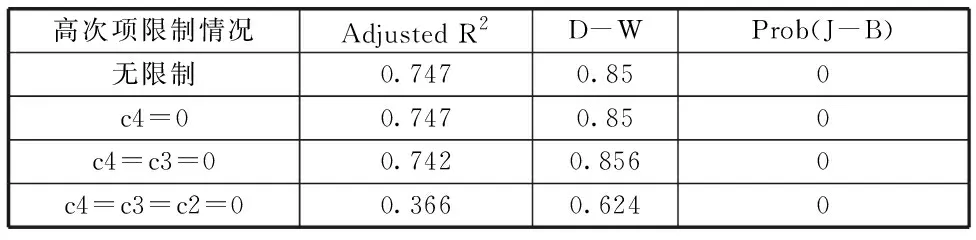

基于全体数据面板,认购期权数据和认沽期权数据的回归结果得到四次展开对于该问题存在过拟合现象,如下表(表2):

表2 平稳平方时间反比规则回归结果:面板数据限制高次项

因此,将方程(12)设为:

(13)

模型变量间呈现正相关性,故分别对全体面板数据,认沽期权以及认购期权数据回归时分别采取同上差分修正,发现对于面板全体数据,回归的结果显示在 95% 的置信水平下可决系数为 0.610,对于认购期权,回归的结果显示在 95% 的置信水平下可决系数为 0.573,对于认沽期权,经过尝试之后使用方程 (12),回归的结果显示在 95% 的置信水平下可决系数为 0.714。但是注意到,方程 (12) 中所有系数均是常数,因此被称为是固定系数的平方反比时间根规则,但实际上,取方程 (12) 的带有三次项形式使用由均值回归检验(在下文)得到的均值回归半衰期进行 11 天的滚动回归,用 11 天的样本内数据估计第 12 天的样本外数据(这里的天并不指日历日序列,而是满足筛选条件的交易日序列),可以发现,系数并非固定系数的的,而是波动 (图5) 的,因此实际上,方程 (12) 的三次项形式应该被表述为:

(15)

但是从 RMSE 结果来看,11天滚动回归得到RMSE均值为0.0438,即在RMSE的度量下,误差不超过 4.4%,是一个可以接受的误差结果,因此使用固定系数时间平方根规则进行预测是可行的。

在这一部分中对粘性行权价规则的方程进行差分缺少实际意义,因为差分后的变量主要就是对时间T和行权价K进行的一次放缩,唯一有意义的差分体现在对K和T混合因子的差分上,结合模型的拟合效力,认为粘性行权价规则不适用于50ETF期权;对于粘性Delta规则,通过加入一个在值程度示性函数,强化了模型对于隐含波动率曲面的拟合效力,而模型的差分主要表现为时间效力对波动率差值的复合影响,最后得到的拟合结果对认沽期权较优,对认购期权表现一般;时间平方反比规则的差分同样表现了时间效力对于波动率差值的复合影响,并且在最后的结果上,对于认购和认沽期权都获得了较好的拟合效力,综上,认为时间平方反比规则最适合表现50ETF期权市场的隐含波动率。

4.波动率时间序列性质检验

这一部分将会检验波动率时间序列的均值回归性。该性质使得预测波动率相较于预测标的资产价格走势更可靠。此处利用统计中的假设检验来确定期权和标的资产的波动率是否服从均值回归性并同时估算了其时间序列的稳定性与均值回归的周期。

4.1 均值回归性检验

如果波动率序列满足均值回归性质,也就是若当前波动率呈现远离均值的趋势,那么下一阶段的波动率就会表现出回归均值的特性,因此用如下线性模型来表现均值回归性:

Δxt=μ+θxt+βt+α1Δxt-1+α2Δxt-2+…+αpΔxp+εt

(19)

其中Δxt=xt+1-xt,且μ,θ,β,αi(1≥i≤p)为常数,使用ADF检验(单位根检验)的方法,零假设设为:

H0∶θ=0

进一步假设β=0,这指在现实中,波动率是几乎不带时间趋势的,同时取p=1就已经足够完成显著性检验。对于50ETF期权,检验的时间序列为其30天的在值隐含波动率时间序列,若交易日当天不存在恰好为30天到期的期权,则通过线性插值获得30天在值隐含波动率数值。这里分别对50ETF的实现波动率和50ETF期权在值隐含波动率进行均值回归检验,结果如下表(表4)

表4 对50ETF的实现波动率和50ETF期权隐含波动率均值回归性检验结果

表明在 99%的置信水平下,50ETF标的资产的实现波动率都服从均值回归过程,但是数据检验表明,到2015年7月1日为止的部分期权数据并不符合均值回归过程,仅有从2015年7月1日开始的期权数据服从均值回归过程,此外还必须估计均值回归的强度,也就是在期望意义下,估算均值回归的速度(所消耗的时间)。对方程(19)稍做变形,忽略忽略漂移项βt以及P个滞后差分项就可以将(19)转化成一个典型的O-U过程,并且由假设检验θ=0显著,因此:

简单计算半衰期(在期望意义下)为:

最后为了估算θ,引入如下离散的O-U过程:

Δxt=μ+θxt+εt

通过OLS方法进行线性拟合,代入可得:Δt≈10.7805。

5.基于波动率时间序列性质的交易策略

在这一部分中,基于Delta中性的方法,探索50ETF和50ETF期权的交易策略和收益。本文所涉及的交易策略仅针对认购期权,6.1设计了一个每日Delta对冲的对比策略用于比对。本文设置的建仓与平仓条件有两类,一个是在使用10天移动平均的情况下,隐含波动率偏离均值高于2个标准差和隐含波动率偏离均值低于0.5个标准差作为建仓平仓条件。另一个是在使用11天移动平均的情况下,隐含波动率偏离均值高于2个标准差和隐含波动率偏离均值低于0.75个标准差作为建仓平仓条件。

5.1 对比策略:每日Delta对冲的策略模型

根据B-S公式,标的资产的Delta恒等于1,因此通过同时操作标的资产和期权可以使得 Delta为零从而达到控制风险的目的,但是在实际操作中,一直保持Delta中性是困难的,因在这里只采用每日的数据,主要是收盘时的Delta值,收盘时的期权价格和收盘时的标的资产价格,这里的所有数据均为原始数据,只抛弃了缺少数值的数据点,没有设置止损策略。每天都进行Delta对冲,(图3)反映了这样一种策略的收益率波动和出现各个值段收益率的直方图以及每天所执行的Delta对冲的次数,并用PnL来表示损益。

图3 50ETF期权Delta对冲对比策略收益率波动,出现各个值段收益率的直方图以及每天所执行的Delta对冲的次数

5.2 基于均值回归的Delta对冲策略

下面描述了一种改进的Delta对冲策略,在隐含波动率满足某些条件下进行操作,看多或者看空隐含波动率。在这一部分,对于认购期权而言,如果看多隐含波动率,就是要通过卖出股票,买入期权实现Delta中性;而看空隐含波动率恰恰相反。必须要注意的是,这里忽略了融券利率以及卖出期权之后维持仓位所需要的费用。

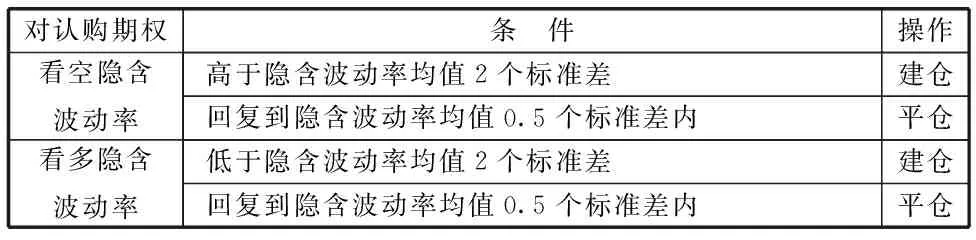

表5 Delta 对冲交易策略:建仓平仓条件

分别对全部数据和2015年7月1日之后的数据进行了考虑,(表5)描述了衡量隐含波动率是否被高估或者低估的条件(建仓和平仓的条件)。(图4)分别描述了2015年,2015年初到2015年7月1日,从2015年7月1日到2015年年末,2016年,2017年以及整个从2015年年初到2017年的收益率(年化)变动情况,从中可以发现,2016年是合并所有认购期权合约后整体收益率最高的一年,而从长期来看,没有实行任何止损策略的基于Delta中性的交易隐含波动率策略综合收益接近0。

表6 基于满足隐含波动率均值回归性时段的delta对冲交易策略:建仓平仓条件

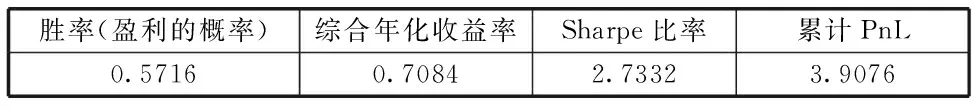

但是如果仅从2015年7月1日向后执行策略,并采用第二种交易标准:隐含波动率偏离均值低于0.75个标准差作为建仓平仓条件(表6),那么策略的整体表现会有较大提升。

图4 2015年,2015年初到2015年7月1日,从2015年7月1日到2015年年末,2016年年初到2016年6月1日,2016年6月1日到2016年末,2017年以及从2015年年初到2017年的日平均收益率(年化)变动和对应直方图,假设市场无风险利率为4%,则对应的夏普比率分别为:-0.042,-3.155,3.547,1.084,0.302,-3.622,0.031

胜率(盈利的概率)综合年化收益率Sharpe比率累计PnL0.57160.70842.73323.9076

图5

由(表7)发现,如果不在序列满足均值回归性的时段执行Delta中性策略,在短期可以获得可观的利润,2016年的整体年收益率超过20%,但从长期来看,整体收益率难以保证稳定,整体年收益率较低。但是如果考虑时间序列的均值回归性,可以大幅度改善整体策略收益的稳定性和最终的结果。

这里设计的一组交易策略还存在一些问题,比如在实际操作中,为了进一步改善收益率,减少风险,可以采取包括整体资金止损策略和控制头寸等方法,并且该策略交易强度也不足够,还存在改善余地。

6.总结

本文通过回归模型拟合50ETF隐含波动率并基于其均值回归性质开发交易策略,在拟合隐含波动率曲面的过程中,比较发现,时间平方反比规则比较适用于50ETF期权市场,又参照机器学习中的岭回归优化方法并使用多项式回归,发现时间平方反比规则依旧具有最好的预测性能,据此可以认为时间平方反比模型的确比较适合拟合50ETF期权的隐含波动率曲面。接下来,本文使用OU过程,检验发现2015年7月以来的在值隐含波动率服从均值回归性,均值回归过程的半衰期为10-11天,并基于此开发了Delta对冲的交易策略,在加入对序列均值回归性的考察后,仅对2015年7月1日之后的序列使用基于delta对冲的交易策略,使用2倍移动标准差和0.75倍移动标准差作为开仓和平仓条件,收益大幅度改善,夏普比例超过2,年化收益率超过70%,策略胜率为57%,策略表现获得了较好的改善,也就是说,基于均值回归性的Delta对冲策略的确可以在市场上获得一定的收益。

(武汉大学数学与统计学院,湖北 武汉 430072)