安琪酵母:限产影响逐步减小

2018-12-25本刊研究员

本刊研究员 田 闯

市场方面,国泰君安认为短期不确定因素增多,市场预期波动预计仍有反复。阶段内中美贸易冲突风险处于缓和状态。市场关注焦点预计将更多转向经济动能层面,短期来看以下两个因素将会对市场风险偏好形成抑制:1)外贸数据弱化,加征关税效应或开始显现。2)美债利率倒挂,非农不及预期,资本市场波动加剧。近期5年期与3年期利差出现倒挂,10年期与2年期利差已收窄至历史新低水平,加上11月非农数据不及预期,市场对美国经济下行的预期不断强化,尽管美联储官员的鸽派表态释放出加息放缓信号,但对市场没有显示出明显的积极效果。外部不确定性趋于上升。

从结构上来看,风险偏好弹性与防御性需两手抓,更加看好上证50和中证500在当前市场风格状态下的相对表现。从行业层面来看,经济下行担忧与政策对冲力度加大预期共存,从景气周期角度看,资源周期板块景气高点预计将在明年一季度见到,周期板块更多体现为政策驱动式的交易行情,消费板块景气高点已于2018年三季度出现,预计景气的拐点的出现至少需等待两个季度。短期风险偏好修复过程中,具有业绩支撑以成长股为主的制造业中TMT仍受益于弹性较高优势,看好银行地产低估值龙头股、黄金、公用事业等具有防御属性领域相对收益机会。

中金公司认为10月中下旬以来,除了全球增长格局与资金流向变化的大背景外,A股市场反弹的主要逻辑是增长压力挥之不去背景下政策预期加强,但当前外部压力仍在、增长继续走弱:1)11月进出口数据明显低于预期,表明内外需仍在走弱。出口方面对香港、美国、欧洲、主要新兴市场国家的增长均在放缓,凸显本轮增长下行具有全球性;2)政策渐变但力度仍显不足。国务院出台关于促进就业工作的指导意见意味着稳增长、稳预期的政策调整仍在继续。后续关注政策力度能否进一步加大。年底之前有望召开的纪念改革开放40周年大会及中央经济工作会议值得关注;3)G20峰会中美元首会晤达成中美贸易摩擦暂时停火,但未来90天中美谈判的结果依然具有不确定性。且目前贸易摩擦只是中美冲突的一个方面,前期美方升级技术出口限制方面的担忧未来也可能发酵。总体上看,虽然市场估值仍在低位、政策基调已经转变,但增长下行压力仍较大,有待更大力度政策、更加明确的改革信号来提振市场预期。

每周金股:安琪酵母

本周笔者建议关注安琪酵母(600298)。公司是国内排名第一,全球排名第三的酵母公司,在国内酵母行业有超过50%的市场占有率。年初以来,公司股价大幅下滑,主要原因在于伊犁工厂环保限产压制公司业绩。展望未来,公司保持持续稳定地海外扩张获取非洲及欧洲市场的份额,在国内保持领先优势并且拥有提价权,业绩维持增长的确定性大。

环保限产压制,糖蜜成本下降

公司第三季度业绩不达预期,在营收同比增长23.5%的情况下,利润同比下滑了10.32%。主要原因在于伊犁限产和赤峰停产造成的生产成本提升,以及能源、人工、运输等成本上涨。安琪伊犁受当地城市污水处理厂扩建等影响导致产量下降,产能利用率约60%,由于安琪伊犁工厂折旧已基本完成,生产成本较低(往年净利率约20%),尽管可通过其他工厂补足产量,但相对伊犁而言生产成本有所上升(2017年伊犁工厂净利润1个亿,占总利润的12%,限产60%,净利润将减少5000万)。而安琪赤峰工厂三季度处于搬迁改造停产过程中,两项因素叠加导致第三季度生产成本大幅上升,同比增30.91%,毛利率在该季度下滑了3.8个百分点到33.8%。

到四季度,赤峰工厂正式投产,停产的影响将消除,伊犁工厂限产预计仍将延续但短期内限产幅度不会继续恶化(长期来看,管理层认为伊利工厂迟早要搬迁),公司短期成本或将有所上升,但由于产品提价,一定程度将弥补成本上升对毛利率的影响。

对于明年来说,原材料糖蜜成本方面,北方糖蜜的价格相比去年下降了10%,去年均价是1100块钱一吨,今年是不到1000块钱,安琪总体在中国北方要采购25万吨(占总采购的20%左右)。南方的糖蜜采购价格还没出,但是管理层目前的判断会在800元以下,而去年是在810元/吨。总的来说,在原料成本这块,明年不会拖累安琪毛利率的后腿。(公司去年糖蜜的采购中,北方糖蜜约20万吨,南方糖蜜约70万吨)。

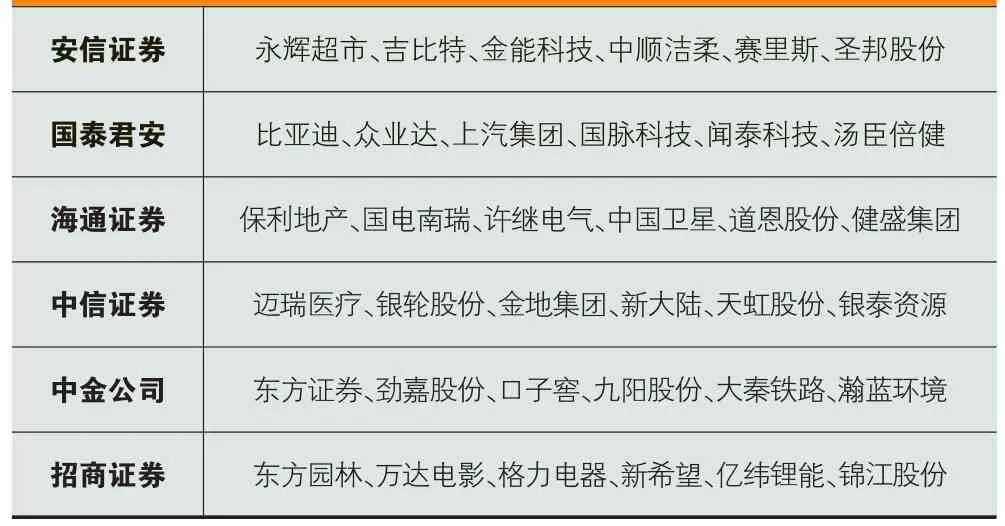

本周券商晨会报告重点推荐个股一览

海外扩产提升全球竞争力

公司预计今年收入能够取得15%的增长,未来的经营规划也是15%以上的营收增长目标。收入的增长将主要依靠不断投放产能来完成,目前生产线几乎全部满产,所有只有投放新产能才能达到增长。明年的话,今年10月底搬迁投产的赤峰工厂将从原有的9000吨/年产能涨到25000吨/年,这是明年酵母产能主要的增量来源。埃及工厂的生产线是酵母提取物生产线,明年投入使用后可以达到11500吨。埃及及赤峰的生产线能够支撑明年营收的15%增长。

在未来,公司的产能扩张将聚焦海外低成本区域,将产能均匀的分布在世界各处,降低关税,降低费用,使得产能和利益达到最大化。新建厂的选址,拟在南美洲或东南亚,新建需要一年半的时间。而如果需要迅速提升产能,就在原有的上面扩建,一年之内建成。在海外建厂的另外一层意义在于,在没有工厂和销售人员的情况下,安琪在海外只能向大的购物商场销售,比别人便宜才卖得出去。在非洲,安琪的价格低于竞争对手10%-20%,欧洲俄罗斯这些以鲜酵母为主的地方,安琪的价格连竞争对手的一半都不到。国际化战略要把产能建过去,之后搭建技术服务团队,提价的空间相应也出来了。

在二级市场上,考虑到酵母对于发酵具有不可替代的作用,同时酵母提取物在调味品、保健品及动物营养等领域都有消费升级的上升空间,基于10%以上的营收及利润增长预测,目前20倍PE左右的估值较为合理。