浅议出版社的税收筹划策略

2018-12-21杨璐林

杨璐林

出版企业的市场空间虽然随着社会经济的发展和人们消费意识的变化日趋扩大,但其竞争也越来越激烈。通过税收筹划,不仅可以降低出版企业的税负,增加其净利润,还可以增加出版企业的现金流,提升资金使用效率。

一、出版社税收筹划策略的必要性

(一)税收筹划是出版企业纳税意识提高到一定程度的表现,税收筹划的开展,有利于促进出版企业税收工作的规范,抑制偷逃税款的行为。企业在纳税过程中,通过实际操作和不断更新掌握自己的纳税行为反思自己在纳税过程中,是否由于没有合理安排生产经营而多交了税款、是否用足了税收优惠政策、是否提前纳税等等,以期合理利用税收政策来实现企业利润的最大化;

(二)通过税收筹划,充分获取资金时间价值。在财务管理中,资金是具有时间价值的,出版企业通过税收筹划,将当期应缴纳的增值税推迟到了以后缴纳,从而获得了该项资金的时间价值,减少了资金的占用,从而减少当期的现金流出,在现金流入不变的情况下,提高了现金的周转速度,从而增强了企业承担风险的能力;

(三)通过税收筹划,出版企业可以在经营过程中通过精确控制合同和合理的选择交易方式来减少企业的纳税成本,尽可能的降低企业税收负担,利用税收优惠政策最大限度的争取利润,实现资金的最优配置,提高企业的经营管理能力。

二、增值税税收筹划的标准

(一)合法标准。依据法律法规是出版企业进行税收筹划的根本前提,在进行增值税税收筹划时,出版企业不得采取与法律法规相冲突的行为或策略,必须严格遵守现有增值税相关法律法规的各项规定,在法律允许的范围内进行税收筹划工作的开展。

(二)经济标准。税收筹划的根本目的在于增加企业的经济效益,所以出版企业在进行增值税税收筹划时,要保证税收筹划给自身带来的效益大于进行税收筹划所付出的成本,即税收筹划会产生较大的净收益。只有这样,税收筹划才能帮助出版企业实现其经济目标。

(三)及时性标准。出版企业要根据社会经济环境和税收法律政策的变化及时对自身的税收筹划策略进行调整,结合当前的环境制定符合实际情况的筹划策略,才能实现自身收益的最大化。

三、出版社的税收筹划策略

(一)滞销图书销售业务的税收筹划。增值税的相关法律中规定古旧图书为免税项目,这里的古旧图书指的是从他处购买的古书或旧书,不包含滞销书籍。而出版企业常常会因为某些原因导致部分图书滞销,如果出版企业成立一个对古旧图书进行收购和销售的子公司,然后将滞销图书出售给子公司再让其进行销售,就可以使滞销书籍享受古旧图书免增值税的优惠政策,获得更高的收益。

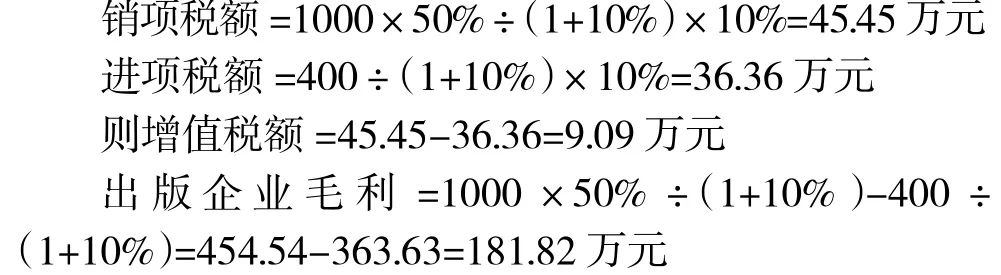

例如:某出版企业意图处理一批滞销图书,根据盘点后估算出滞销图书总价约为1000万元,成本为400万元。

方案A:出版企业直接将该批滞销图书以6折的价格出售给消费者,则出版企业应缴纳的税额如下:

方案B:出版企业成立一家销售古旧图书的子公司,将滞销图书以5折的价格出售给该子公司,再由该子公司以6折的价格出售给消费者,则应缴纳税额如下:

再由古旧图书销售子公司应缴纳的增值税额为0万元

因此,以成立古旧图书销售子公司的方式来进行滞销图书的销售,可以达到税收筹划的目的,即可以降低应缴纳的增值税税额,提升经济效益。

(二)委托加工图书业务的税收筹划。委托加工图书是指出版企业委托其他印刷厂进行图书的印刷工作,通常有两种方式:一是出版企业提供主要原材料及加工费委托印刷机构进行印刷,这种方式是按16%的税率征收增值税;二是出版企业提供加工费,印刷机构自备原料进行印刷,这种方式按照出版企业销售图书的税率即10%征收增值税。采取不同的印刷方式,所要缴纳的税额也不同。

(三)广告业务的税收筹划。增值税的相关法律规定,纳税人提供适用不同税率的的服务或产品时,应当对其服务或产品进行分别核算应缴纳税额,如未进行分别核算,则统一适用较高税率。营改增后,出版企业图书销售业务的增值税率为10%,而其广告服务属于增值税法中的部分现代服务业所包含的文化创意服务,一般纳税人应按6%的税率缴纳增值税。此外,根据税务部门的相关规定,文化创意服务类的纳税人应按其应税服务销售额的3%缴纳文化事业建设费,文化事业建设费与增值税同时缴纳。所以,出版企业应根据相关法律规定进行广告业务的税收筹划,筹划策略可分为将广告业务与其他业务分开核算和不分开核算两种。将广告业务的收入与其他业务的收入进行分开核算将降低出版企业应缴纳的增值税额,提升出版企业的整体收入。

(四)利用现行增值税免税政策。2018年财政部财税[2018]53号文《关于延续宣传文化增值税优惠政策的通知》指出:“二、自2018年1月1日起至2020年12月31日,免征图书批发、零售环节增值税。”也就是说,出版企业可享受先征后退的优惠政策,而零售、批发图书公司可享受免税政策。由此,许多出版企业都单独成立图书发行的子公司,以合理进行税收筹划。

(五)合理安排进销存。出版企业可以通过对合同、交易流程等进行合理的调整和安排,优化自身的购销链,对交易时间、费用确认时间等进行精确的控制,延迟缴纳增值税的时间。这种缴税方式虽然没有减少出版企业应缴税额的绝对数量,但却使企业的资金得到了了充分利用,增加了企业的经济效益,可以说是减少了企业应缴税额的相对数量,降低了企业的税收负担。

(六)选择合适的纳税人身份。增值税法根据经营规模的大小把纳税人分为两类:一类是一般纳税人,另一类是小规模纳税人。在通常情况下,一般纳税人是按照当期进项税额抵扣法进行税收的缴纳,对小规模纳税人则是用简易的办法进行增值税的征收。根据这两种按照对象不同征收方式不同的增值税缴纳方法,企业在同一缴税时间内选择不同的纳税人身份对自身应缴纳的增值税额也会有相当大的影响。所以,出版企业应该根据增值税法的规定,在合法的前提下结合自身的实际情况,选择相对而言缴纳增值税额会少一些的纳税人身份,降低自身的税负压力。

综上所述,出版企业要积极对自身进行调整,以适应税收的新环境,并通过充分研究增值税法的相关规定,合理利用增值税法的相关优惠政策或条例等,结合自身的发展战略和实际发展情况,来进行税收的筹划工作,达到降低税负、提升经济效益的目标。