污染企业逃税决策的实证研究

——以税收道德为视角

2018-12-07任小军程丹蕾

任小军,程丹蕾

(杭州电子科技大学 会计学院,浙江 杭州 310018)

一、引言

Elizabeth H.Creyer(1996)研究发现,企业的不道德行为会影响消费者对其产品价值的判断,降低对其产品的价格预期[1]。当企业发生污染丑闻时,消费者往往会抵制其产品。然而,在政府和消费者的双重压力下,企业的污染行为依然非常普遍,这一方面归功于股东利益最大化的经营理念,因为利润最大化是企业不道德行为的理性选择(Hawley,1991)[2],而且不道德行为使企业具有更好的绩效(Vance,1975)[3];另一方面,道德风险是企业决策者产生不道德决策的重要原因(Shripad G.Pendse,2012)[4],并且,在信息不对称的条件下,道德风险难以规避。

私人成本和社会成本的偏离在使污染企业受益的同时,却会使社会利益蒙受损失。纠正企业排污负外部性的有效措施是征收排污费或污染税,弥补其带来的社会成本。然而,如果企业秉持一种“利益至上,逃税有理”的税收道德理念,就会采取一切可能的手段规避和降低政府征收排污费或税收对其带来的冲击,采取更多的逃税行为。更为重要的是,如果企业可以通过避税抵消排污费带来的成本,那么,其污染行为可能不受排污费的影响。

现有研究中对污染企业的行为因素和后果有较多研究,然而,很少有文献关注污染企业的逃税倾向。本文以我国上市公司中的重污染企业为样本,研究污染排放和企业的逃税之间的相关关系,试图揭示污染企业逃税行为的规律性。

二、理论分析和研究假设

(一)理论分析

企业避税的经典理论是A-S模型(Allingham,Sandmo,1972)[5],该理论认为纳税人的逃税行为主要受稽查和罚款的影响,纳税人的税收道德并未纳入影响纳税人税收决策的考虑范围。Benjamini Y.&Maital S.(1985)认为纳税人逃税不仅应考虑经济成本,也要面临不诚实带来的心理成本[6],因而道德因素也应纳入逃税决策模型。Henderson&Kaplan(2007)总结了税收道德对逃税的影响研究,发现税收道德对逃税行为有显著影响。这些关于税收道德与逃税关系的研究都针对个人纳税人,并未涉及企业纳税人。然而,近年来随着对企业社会责任(CSR)的研究越来越多,企业不道德行为也成为关注热点。

企业的不道德行为包括很多方面,例如诚信问题、产品质量问题、安全问题等,其中,不负责任的污染排放是一个非常重要的内容。根据利益相关者理论,企业的经营决策应考虑所有利益相关者的诉求,而不仅仅是股东利润。同时,企业社会责任理论也强调企业要担负起维护社会利益的责任,不应只强调经济利益。这两个理论都表明,为了一部分人的利益而损害公共利益是不道德的体现。

税收道德纳税人对逃税是否合理的一种行为态度。对逃税持积极态度是税收道德水平高的表现,反之则是税收道德水平低的表现。税收的目的是为财政支出筹集资金,而财政支出的主要用途是为社会公众提供公共产品,可见,税收代表的是公共利益。然而,对纳税人来说,税收带来的公共利益无法将纳税人排除在外,如果能够少纳税或不纳税成为搭便车者,损失公共利益,增加私人利益显然对自己更有利。然而,这种观点违反了社会契约,导致了不公平的社会分配格局,降低了社会的整体效率。可见,税收道德是纳税人对个体利益和公共利益之间的权衡,如果纳税人以损失公共利益为代价追逐个体利益,就会表现出一种低水平的税收道德,反之,如果纳税人在考虑公共利益的前提下最大化自己的私人利益,就会表现出较高水平的税收道德。

图1 理论框架

(二)研究假设

污染是全世界需要面对的共同难题。对发展中国家而言,污染水平较发达国家更为严重,治理也面临更多障碍和问题。中国作为发展中国家,近几十年来经济飞速发展,然而,经济发展与传统粗放型的作业方式也带来了严重的环境污染问题。根据环保部门和相关机构的数据,我国土地、水源和空气污染的情况都不容乐观。在所有污染源中,虽然生活排放也占一定比例,但工业污染排放占绝对主导地位,例如工业废气的排放占比高达85%。

污染企业排污的直接原因是排污行为的负外部性。对排污而言,负外部性是排污的社会成本与私人成本的不一致。企业的私人成本只包括企业从事生产经营活动而发生的成本费用,不包括因污染带来的社会损失。例如:对周边居民身体健康造成的影响,从而引发的医疗费用,对农田的破坏带来的损失,对大气或水源带来的污染导致的损失等等。由于负外部性涉及的利益由企业占有,而成本由他人或社会承担,因而理论上来讲,污染越多对污染企业越有利,但对社会资源而言,却会导致“公地悲剧”。

污染治理的有效措施是征收排污费或排污税,增加私人成本,使其与社会成本趋于一致,抵消负外部性给排污企业带来的私人受益,从而降低其排污动机。然而,在现实中,影响企业经营成果的是纳税总额对企业带来的成本支出。即使排污企业依法缴纳排污费或排污税,如果可以通过逃避其他税种的纳税额而降低总税负,排污费或排污税的矫正效果就会被抵消或者抵消一部分,企业排污将不受政策影响。

企业排污的根本原因与其价值理念有关。中国的市场经济实践只有短短的几十年,很多企业的经营理念和价值观仍然停留在非常传统的阶段,缺乏对现代经营理念的认识,也没有建立起企业社会责任的观念和对利益相关者的正确认识。在传统视角下,企业经营的最终目的是股东利益的最大化,政府、公众和其他利益相关者的利益与企业无关,因而只要能够提升股东利益,社会利益的损失无需考虑,甚至可以有意破坏社会利益而换取私人利益。排污是一种损害社会利益而换取私人利益的典型行为。如果企业只核算其实际发生的成本费用因素,而不考虑污染对其他利益相关者带来的效用损失,最终就会导致私人收益、公众受损的结果。如果将排污带来的社会损失纳入企业的私人成本,企业排污将无利可图,就会降低排污行为。然而,由于监管成本高昂以及税收征管漏洞的存在,企业总是能够通过改变策略避免社会成本纳入私人成本的结果。因此,在法律制度和征管水平既定的情况下,排污行为的多少最终只能取决于企业自身对公共利益与私人利益的权衡,而这种权衡则反映了企业的价值理念。

税收道德同样反映了企业在公共利益和私人利益之间的权衡。对于以污染换业绩的企业而言,其奉行的价值理念是私人利益至上、公共利益无关紧要。这种理念从税收道德的角度来看,就会表现为认同逃税合理化的低税收道德。与之相反,尽力减少污染排放的企业奉行所有利益相关者效用最大化的价值理念,追求公共利益,担负自己应负担的社会责任,从税收道德的角度看,就会表现为反对逃税合理化的高税收道德。如果用污染水平代表企业的税收道德,根据本文提出的理论框架,高污染企业就会倾向于实施更多的逃税行为,而低污染的企业则倾向于降低逃税行为。据此,提出本文的命题假设:企业污染水平与逃税水平正相关。

三、研究设计与实证分析

(一)研究设计

1.数据样本

根据我国环保部的《上市公司环境信息披露指南》,钢铁、石化、冶金、造纸、制革、制药、火电、建材、煤炭、电解铝等16个行业属于重污染行业,因此本文针对这些行业选取A股上市公司近5年的数据进行研究,依惯例以及本文的研究目的剔除了ST公司以及利润为负数的公司,样本量为245家。

On Numerical Calculation of Wave Added Resistance Concerning Minimum Propulsion Power Setting……………JIA Teng, DONG Guoxiang, GAO Yuling, LI Chuanqing(2·18)

2.研究变量

(1)污染水平。污染水平可以用绝对量衡量,也可以用增量衡量,绝对量比较简单直观,但不利于反映污染的动态水平,也不利于消除行业偏差。本文试图从税收道德的角度审视污染水平,并将污染水平作为反映税收道德的代理变量,应尽量避免企业之间的个体偏差,同时反映污染的动态水平,因此,选择污染的增量作为解释变量。

(2)逃税程度。从法律的角度来看,逃税本身是一种违法行为,其属性决定了这一行为无法直接测量。间接测量企业逃税行为的变量较多,主要有有效税率、边际有效税率、税账差异以及不可解释残差等方法。有效税率指企业实际纳税额占利润的比例,边际有效税率与有效税率的思想类似,但使用了边际税率的概念。有效税率与法定税率通常有较大差异,该差异既反映企业享受的税收优惠,也反映企业逃税的因素。税账差异考虑了会计和税法的差异,同时考虑了企业管理者的动机,会计和税法的差异是确定的,而管理者进行逃税决策时如果同时考虑企业财务业绩和市场反映则必然人为降低应税所得而增加会计利润,导致二者的差异扩大,甚至出现异常。不可解释差异使用了回归残差的概念来反映逃税水平,操作较为复杂。考虑到本文的研究目的,税账差异较为准确地反映了逃税行为的概念,也有操作上的便利性,因而选择税账差异测量逃税行为。

(3)控制变量。除了上述两个主要变量以外,本文将相关逃税研究中的其他影响企业逃税行为的因素作为控制变量纳入研究模型。这些因素包括:企业规模、资本结构、盈利能力、股权集中度、成长性、资本密集度及研发投入等。现有文献关于企业规模对企业逃税的影响研究结果不一致,部分文献认为规模越大,企业越有能力逃税,因此二者正相关,也有文献认为规模越大税负越重,二者负相关。无论其关系正负,大多数文献均表明规模对逃税有显著影响,因此将其作为控制变量。资本结构由资产负债率来表示,由于负债本身具有税盾效应,因而资产负债率与逃税行为密切相关,应该作为控制变量纳入研究。盈利能力指企业赚取利润能力高低的能力,所得税作为一种费用是政府参与利润分配的结果,理论上,企业利润越高,需要支付的所得税就越多,逃税动机就越强,因而将其作为控制变量。股权集中度意味着企业受控制的程度,权力集中的企业更容易被操纵,逃税的障碍越小,因而是影响企业逃税行为的重要因素,应该纳入控制变量范围。企业成长性与企业的经营成果密切相关,因而可能间接影响企业税负,也应纳入控制变量。资本密集度为企业固定资产占企业总资产的比例,由于多种鼓励投资税收优惠政策的存在,企业的税负和税收决策可能会受到影响,也应纳入控制变量。研发是具有正外部性的行为,通常会享受较多的税收优惠,我国对企业研发费用给与了50%加计扣除的所得税优惠政策,因而该因素会影响企业的税收决策和税负,应纳入控制变量。

3.模型设定

为了检验本文提出的假设,构建以下回归模型:

上述模型中,Taxev为逃税程度,Pollu为污染水平,Size为企业规模,Roa为盈利能力,Growth为成长性,Capint为资本密集度,Es为股权集中度,Rd为研发投入。各变量的定义及测量如表1所示。

表1 变量名称与测量方法

(二)实证分析

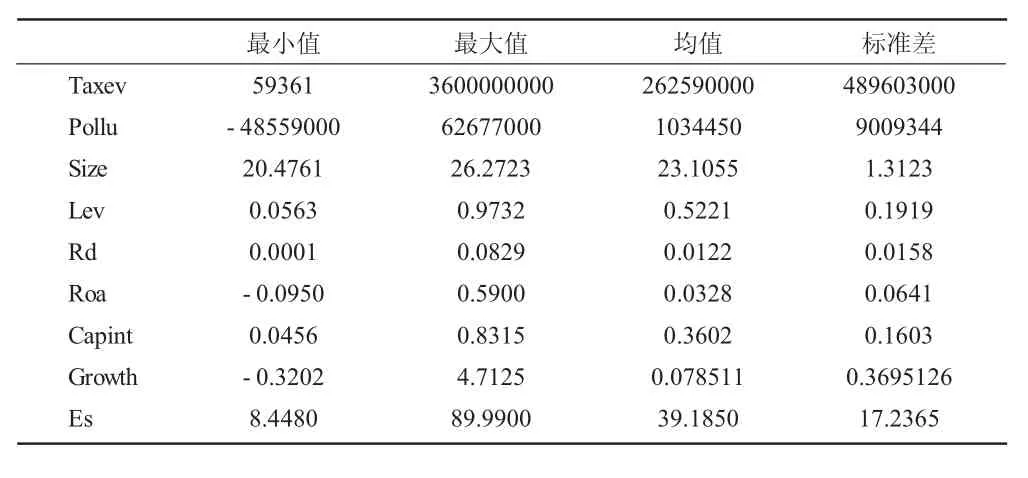

1.描述性统计。对各变量进行初步整理后,得到描述性统计的结果(见表2)。样本企业的税账差异标准差很大,说明企业逃税行为的程度相差较大。污染水平的均值和标准差都较大,说明污染水平较高。控制变量中,资产负债率较高,且差异较大,研发投入平均水平很低,差异明显,总体盈利性不高,资本密集度较高,具有较大差异,成长性不高且差异较大,股权集中度很高,差异较大。这些结果基本反映了高污染行业的特征。

表2 变量描述性统计

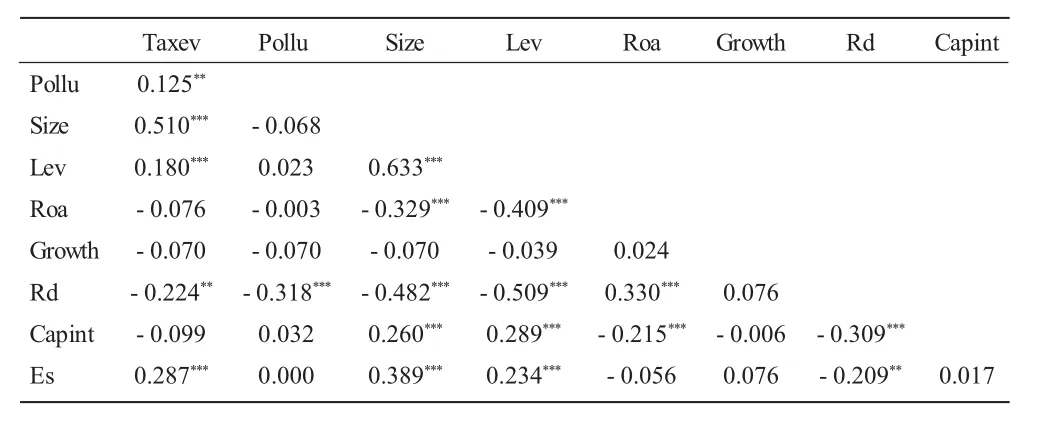

2.相关性分析。对各变量进行相关性分析的结果如表3所示。相关性分析的结果显示逃税程度与污染水平显著相关。此外,企业规模、资产负债率、研发投入以及股权集中度也与企业逃税程度显著相关。相关性结果对本文假设提供了初步的证据,但仍需通过回归分析进行进一步验证。

3.回归结果。模型的回归结果(见表4)显示,模型的F值为12.598,且在1%的水平显著,调整后的R2达到了42%,模型的拟合度较好。解释变量污染程度对逃税行为有显著影响,二者的回归系数达到了0.383,且在小于1%的水平显著。这一结果印证了本文的假设,即污染水平越高的企业,逃税水平越高。在控制变量中,企业规模与逃税水平显著相关,说明越大的企业越能利用更多的资源达到逃税的目的。同时,资产负债率与逃税水平负相关,说明资产负债率能够起到一定的税盾作用。研发投入与逃税水平显著负相关,说明企业越重视研发,越不愿靠逃税来获利。察看相关系数发现,研发投入与逃税负相关,而与盈利性正相关,也印证了上述猜想。

表3 相关性分析

表4 回归结果

四、结论与建议

(一)研究结论

本文以税收道德为视角,结合利益相关者理论和传统的A-S模型提出了一个分析企业污染和逃税行为的分析框架,据此提出研究假设并进行实证检验。研究发现,在我国重污染行业的上市公司中,企业污染水平与逃税水平显著正相关。此外,企业规模与逃税水平显著正相关,而研发投入和资产负债率均与企业逃税水平负相关。

(二)对策建议

1.加强对污染企业的税务稽查和行政管理,减少企业逃税行为。根据本文的研究结果,污染水平与逃税水平正相关,说明污染大的企业有更强的逃税倾向,因而,税务机关应加强对高污染企业的税务稽查,减少此类企业逃税的可能性。针对高污染行业的企业,可以将其污染量的动态变化纳入税务稽查系统作为反映其逃税倾向的重要预警指标,实施分类管理和重点监控。在日常管理中,应及时提醒和加强宣传,适当增加对此类企业的监管力度,从而降低其逃税的可能性。

2.强化大型污染企业的税务风险监控,预防逃税行为。相对于中小型的企业而言,大型企业可以动用更多的资源逃避纳税,一旦涉及逃税行为,其涉及的逃税金额也相对较大,因此,具有更高的税务风险。同时,大型企业一旦发生税务丑闻,其后果和影响也更为严重,对污染类企业本身因人关注,而上市公司的身份又使其面对更多的利益相关者,其逃税带来的税务风险更大。因此,税务机关应强化对此类企业的税务风险管理,对特大型污染企业可以单独建档,实施重点管理。

3.鼓励污染企业增加研发投入,降低逃税动机。研发和逃税都能够给企业带来利益。本文的结果表明研发投入高的企业会降低其逃税行为,而这类企业正是污染量降低的企业,可见,鼓励污染企业增加研发投入,具有促使其从非法逃税营利行为转向技术盈利行为,有利于污染企业逐渐转型升级,实现可持续发展。