股权集中度与企业负债率倒“U”型关系研究

2018-11-29彭妙

彭妙

摘 要:本文使用A股上市公司2006—2016年平衡面板数据并以第一大股东持股比例代替股权集中度进行实证检验,验证了股权集中度与企业负债率之间存在显著的非线性倒“U”型关系。股权集中程度越高,企业资产负债率越高,达到最“高”点后,企业的资产负债率会随着股权集中度的增大而降低。进一步计算出第一大股东持股比例的“最高点”为38.53%,即在达到该临界值前后,企业资产负债率与股权集中度相关关系的方向发生变化。

关键词:股权集中度 企业负债率 面板数据

一、前言

债务危机是2008—2009年全球金融危机爆发的主要原因之一。负债率的高低对企业的生存及发展影响较大:一方面,通过以偿付利息的方式获得外部资金进行负债经营有利于企业的发展和资本的积累,而另一方面过高的资产负债率会极大地降低外界对企业的信用评价甚至由此引发财务危机。本文基于我国对中小股东法律保护较弱的情况,从股权集中度的角度研究企业负债率与股权集中度的关系。先前学者的研究结果显示企业资产负债率与企业的股权集中度之间存在着相关关系,Claessensetal发现东亚国家超过66%的公司都被大股东控制。根据代理理论,债权人的监督作用使得负债经营的企业能够在一定程度上减少股东与经理人之间的代理成本,但企业股东可能会利用债务为自己谋取私利。基于此,本文以第一大股东持股比例代替股权集中度来验证股权集中度与企业资产负债率之间的关系。

二、文献回顾及假设提出

国内外学者对股权集中度与企业资产负债率之间的关系的研究结论差异较大,有学者通过相应的研究方法得出股权集中度与企业资产负债率之间呈现出线性相关关系的结论,也有学者得出有股权集中度与企业资产负债率之间呈现非线性相关关系的结论。刘芳华夏的研究结果显示股权集中度与企业债务的期限结构呈现正相关关系,上市公司第一大股东手中掌握的股权越多,公司越倾向于选择长期贷款。肖作平从公司治理的角度检验了股权结构对资本结构选择的影响作用,研究结果表明股权集中度与债务比率之间呈正相关关系。Lundstrum认为股权高度集中的控股股东会偏向于负债经营,负债经营能够帮助控股股东维持对公司的控制权。Lee&Kuo;研究发现股权高度集中的控股股东会选择低债务经营来维持较好的信用评价。LoHC,TingIWK,QianLK,etal研究表明企业资产负债率与所有权结构之间并非呈严格的线性关系而是呈非线性倒“U”型关系。企业的资产负债率在开始时随着股权集中度的增大而提高,达到最高点后随着股权集中度的继续增大企业资产负债率将降低。陈德萍、陈永圣通过分析影响公司绩效和股权结构的因素,结果与“壕沟防御效应”和“利益协同效应”假说一致:股权集中度与公司绩效之间存在显著的正“U”型相关关系。大股东会避免发行股票来保护他们对企业的控制权,个人利益将决定企业的负债率。

从简单线性关系到非线性关系的研究是学术研究的巨大进步,但实证研究结果受多方面因素的影响,包括市场环境、法律保护、变量选取、变量区间选取等方面都会对研究结论产生影响。我国市场环境和其他国家市场环境存在较大的差异,法律对债权人、中小股东的保护也不尽相同。基于我国市场环境下的研究,本文提出:

假设H:股权集中度与企业资产负债率之间呈非线性倒“U”型关系。

三、研究设计

(一)样本选择与变量

本文选取沪深交易所A股主板上市公司为研究对象实证分析股权集中度与企业资产负债率之间的关系。对数据进行以下筛选:第一,只采用A股主板上市公司的数据。第二,剔除金融行业上市公司。第三,剔除了相关数据不全的公司。第四,剔除部分年度数据缺失的上市公司。在上述筛选后,最终剩下531家上市公司,使用2006年到2016年共11个年度,形成5841个公司—年度数据。以上数据均来自于万得(Wind)数据库。

(二)实证方法与变量说明

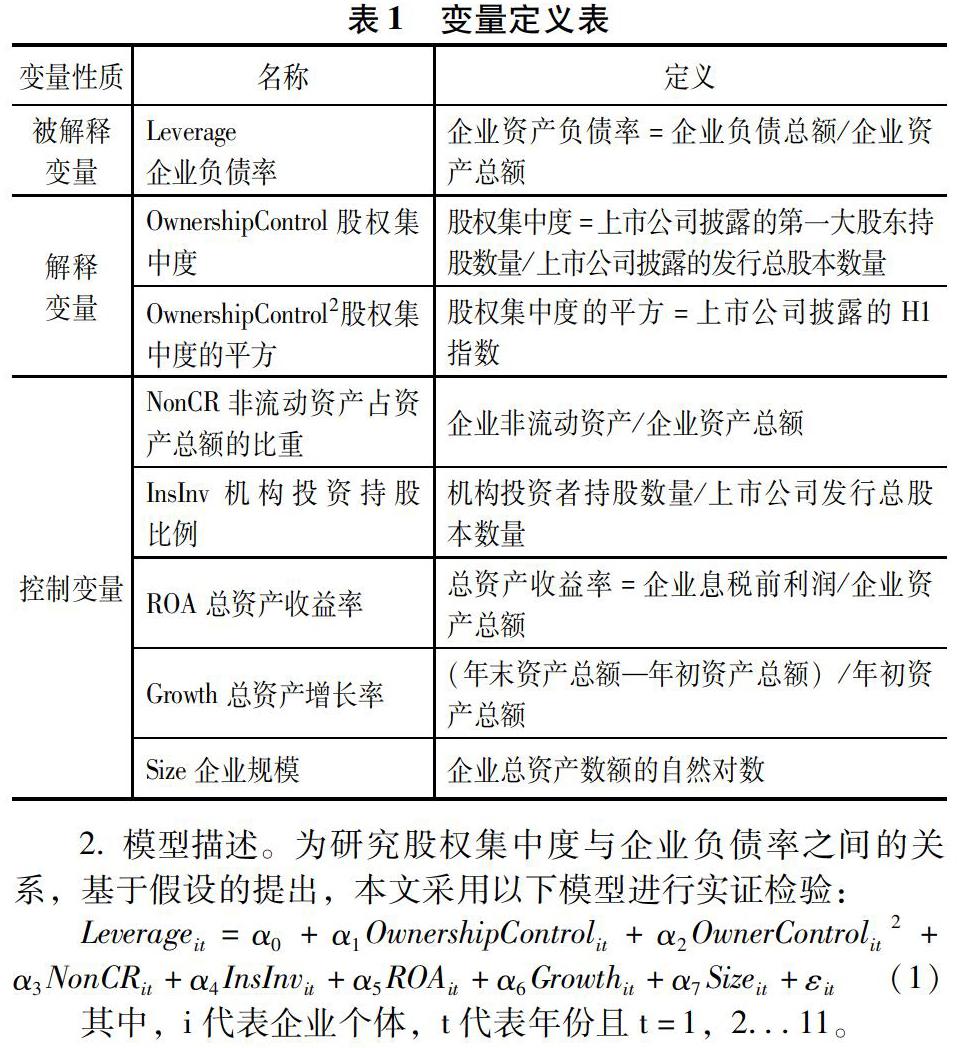

1.变量说明。企业资产负债率是本文研究的被解释变量。解释变量:股权集中度,本文以上市公司第一大股东的持股比例为股权集中度指标。本文筛选出其他可能会影响企业资产负债率的相关控制变量,包括非流动资产占资产总额的比例、机构投资者的持股比例、总资产收益率、总资产增长率、企业规模。具体变量定义见表1。

四、实证结果与分析

(一)变量描述性统计分析

从表2描述性统计分析结果可以看出,上市公司企业资产负债率的均值为51.54%,占资产总额的比重较高。最大值为416.619%,最小值为0.708%。上市公司第一大股东持股比例的平均值为34.5%,最大值为89.99%,最小值为3.39%。非流动资产占资产总额的比重平均值为46.51%,最大值为95.8%,最小值为0.165%。机构投资者持股比例平均值为38.32%,最大值为98.51%,最小值为0。总资产收益率平均值为5.78%,最大值为119.88%,最小值为-112.29%。企业总资产增长率的平均值为12.87%,最大值为816.65%,最小值為-92.76%。企业总资产的自然对数均值为22.09211,最大值为27.10450,最小值为17.38820。

(二)实证结果分析

1.模型检验。单位根结果显示各变量检验的P值均小于0.05,在5%的水平上拒绝了存在单位根的原假设,即不存在单位根。协整检验结果显示解释变量股权集中度与被解释变量资产负债率之间存在显著的协整关系,可以进行相关性分析。F检验结果显示,所有的检验结果P值均小于0.05,即在5%的水平上拒绝原假设使用混合模型的假设,即应当使用固定效应模型进行回归分析。Hausman检验结果显示,P值=0.2319>0.05,因此接受随机效应与固定效应模型系数没有差别的原假设。

2.实证结果。根据Hausman检验结果,本文使用固定效应模型和随机效应模型的进行实证分析,实证结果如表3所示。

从面板数据实证检验回归结果可以看出,股权集中度的一次项系数为正,且在1%的水平上显著;二次项系数为负,且在1%的水平上显著。并且固定效应回归结果与随机效应回归结果差别不大,均表明股权集中度与企业负债率之间呈二次非线性倒“U”型关系,接受原假设H。股权集中度越高资产负债率越高,直至最高点后随着股权集中度的继续提高资产负债率会降低。进一步计算该非线性关系的拐点,当第一大股东持股比例为38.53%时为持股比例的“最优点”,该值与上市公司第一大股东持股比例的均值较接近(34.5%)。即当第一大股东持股比例小于38.53%时企业负债率会随持股比例的提高而增加;当第一大股东持股比例小于38.53%时企业负债率会随持股比例的提高而减少。

上述实证结果还显示,非流动资产占企业总资产比重与企业负债率呈正相关关系,但显著性水平不强,表明企业的资产状况不是影响企业負债水平的主要原因。机构投资者持股比例与企业负债率呈负相关关系,且在1%的水平上显著,机构投资者持股比例越高企业负债率会越低。企业总资产收益率与企业负债率呈负相关关系,且在1%的水平上显著。总资产收益率越高,企业负债率越低。企业规模与企业负债率呈显著正相关关系,表明规模越大的企业,越看重负债带来的杠杆效益,其负债率越高。

五、结论与建议

研究结果显示股权集中度与企业负债率之间呈非线性倒“U”型关系,企业负债率先随着股权集中度的增大而增大,达到最优点后,企业负债率随着股权集中度的增大而降低。当第一大股东股权集中度较低时,控股股东会通过企业负债来加强对公司的控制权。随着股权集中度的提高,企业负债率会随之增大,当达到最高点后,企业控股股东会通过降低企业负债率来避免由债务风险引起的财务危机和破产风险,企业负债率会随着股权集中度的增大而降低。本研究通过计算给出了第一大股东持股比例的“最优点”为38.53%,当第一大股东持股比例低于38.53%时企业资产负债率会随着第一大股东持股比例的提高而增加,当第一大股东持股比例超过38.53%时企业资产负债率会随第一大股东持股比例的提高而减少。

本研究结论对政策制定者和投资者而言具有重要意义。首先,股权集中度对企业负债率具有重要的影响作用,上市公司控股股东在考虑融资结构时需要权衡负债经营的好处与负债经营可能带来的风险,在公司治理的理论和实践研究中不容忽视。投资者在进行股票投资时需要考虑企业第一大股东性质及其持股比例,尤其是持股比例为38.53%的节点,慎重做出投资决策。最后,政策制定者需要考虑第一大股东持股对中小股东利益的侵害问题,以积极的法律政策保护上市公司中小股东的利益。

参考文献:

[1]Claessens, S., Djankov, S., & Lang, L. H. The separation of ownership and control in East Asian corporations[J]. Journal of Financial Economics,2000(58).

[2]肖作平.股权结构对资本结构选择的影响——来自中国上市公司的经验证据[J].当代经济科学,2004,26(1).

[3]Lundstrum, L. L. Entrenched management, capital structure changes and firm value[J]. Journal of Economics and Finance, 2009(33).

[4]Lee B H. Real-Time Digital Signal Processing[J]. 2001,1(10).

[5]Lo H C, Ting I W K, Qian L K, et al. Nonlinear association between ownership concentration and leverage: The role of family control[J]. International Review of Financial Analysis, 2016(46).

[6]陈德萍,陈永圣.股权集中度、股权制衡度与公司绩效关系研究——2007—2009年中小企业板块的实证检验[J].会计研究,2011(01).