机构投资者持股对非效率投资的影响

——基于A股上市公司的经验数据

2018-11-28汪佩霞贾敬全

汪佩霞,贾敬全

淮北师范大学经济学院,淮北,235000

1 相关研究与问题提出

改革开放以来,我国经济一直保持着快速稳定的增长,始终站在世界经济发展的前列,成为实至名归的经济大国。投资作为拉动经济增长的三驾马车之一,在我国经济发展中的作用越来越明显。相较于发达国家而言,我国资本市场的发展较为缓慢,目前还存在一些制度性的缺陷,资本回报率小于资本成本,既阻碍上市公司质量的提升和可持续发展,也制约着我国整体经济的发展,不利于资源的优化配置,因此对上市公司的非效率投资情况进行监督并予以改善显得尤其重要。

国内外对于非效率投资研究的一个重要的切入点是股权结构。由于两权分离的出现,公司的实际经营权落入经理人手中,为了更好地对经理人进行监督,国外学者提出“股东积极主义”,认为通过股东的积极作为可以有效改善这一代理问题。Bushee认为,机构投资者相较于个人投资者而言,具有资金规模和信息渠道优势,因而认为机构投资者有利于改善公司治理提升企业价值[1]。Chung认为,有了机构投资者的监督,提高了公司披露的利润质量,抑制了企业操纵应计利润的行为,而且随着机构投资者持股比例的增加这一抑制作用越来越明显[2]。国内学者主要从盈余管理、公司绩效、信息披露、高管薪酬、内部控制等视角研究机构投资者的持股效应。盈余管理视角:孙光国等研究发现,机构投资者持股比例越高,盈余管理程度越低[3];黄启新研究了不同类型的机构投资者对盈余管理的影响,实证研究发现,稳定型机构投资者能够降低公司应计盈余管理的行为[4]。公司绩效视角:柯希嘉研究发现,机构投资者持股比例与其持股公司的经营绩效呈显著正相关关系[5];李争光等认为,机构投资者能够显著提高企业绩效,其中稳定型机构投资者对企业绩效的影响较交易型机构投资者而言更为显著[6]。信息披露视角:柯剑等发现长期持股的机构投资者持股比例越高越能提高公司信息披露的质量[7];杨海燕等研究发现,机构投资者基于自身处理信息的优势,可以提高持股公司信息披露透明度[8]。内部控制视角:赵慧芳等研究了机构投资者持股与内部控制有效性之间的关系,研究发现,由于机构投资者具有资金、专业技能、信息渠道等多方面的优势,从而能够提升上市公司内部控制的有效性[9];曹建新等认为,机构投资者可以提升持股公司内部控制的有效性[10]。

根据已有文献对机构投资者持股效应的梳理发现,机构投资者发挥自身优势对持股公司发挥了积极的监督作用,为本文的研究提供了理论支撑。从研究角度上说,现有对于机构投资者持股效应的研究主要集中于盈余管理的抑制、公司绩效的提升、信息披露的改善、内部控制的有效性等方面。本文着眼于投资领域对机构投资者持股效应进行研究,从股权结构的角度出发,加入了股权制衡作为变量,并考虑了我国上市公司特殊的控制权背景,引入机构投资者参与问题研究,寻求改善我国非效率投资现象的新途径。

2 研究假设

机构投资者作为代理人和委托人的双重身份能够更好地参与上市公司的治理。Shleifer和Vishny通过选取数据进行实证研究发现,分散的小股东如果要对上市公司进行监督将会花费大量成本,而机构投资者则可以降低监督成本从而获得监督效益[11]。2001年我国股市迎来了一段时间的熊市,外部投资者已经不可能只是通过短期买卖股票来获利,而是更多地开始关注公司的经营管理,作为股东身份分享企业的经营成果。已有研究表明,机构投资者能够对公司的经营活动进行监督,进而有效地改善公司治理效率,提升企业价值[12]。当公司的管理者为了个人利益选择过度投资或者投资不足时都会损害机构投资者的利益。本文认为,机构投资者为了防止自身利益不被侵犯,会团结起来建立投资者联盟,并利用自身优势对上市公司的各项决策进行监督管理,其中包括对上市公司的投资活动进行监督,据此本文提出假设1。

H1:机构投资者整体持股比例与上市公司非效率投资之间呈显著的负相关关系。

现阶段,我国上市公司存在着“一股独大”的现象,控股股东凭借股权优势以及对公司的了解,可能会通过关联方交易、虚构交易、占用上市公司资金等方式掏空公司,进而损害中小股东的权益。当存在股权制衡时,即机构投资者持股比例能够制约大股东时,在上市公司中将会拥有更多的“话语权”。机构投资者作为上市公司的股东,为了自身的利益有动机对大股东的不合理行为进行监管,同时,由于自身优势,也有能力对大股东进行制衡,从而间接提高决策的合理性。当公司存在股权制衡时,公司的经营决策就需要多数股东进行决议表决通过,如董事会、股东大会等。机构投资者能更好地表达出自己的意愿,改善持股公司非效率投资的现象,据此本文提出假设2。

H2:机构投资者对第一大股东的股权制衡与上市公司非效率投资呈负相关关系。

在我国特殊的制度背景下,国有企业大部分都是涉及民生的资源型行业,国有上市公司承担着更多的社会责任。国有企业相对于非国有企业而言,无论在财务上还是政策上都得到政府的大力支持,同时又受到政府更为严格的监管。我国《证券法》规定,国有公司不设股东大会,相关重大决策都要交由国资委审核通过,特别重大的要报上一级人民政府批准。在国有公司中投资决策受到国家的监管,机构投资者对其监督作用会受到限制。薄仙慧等指出,在证券市场上,主要还以国有企业为主[13]。在国有股一股独大的情况下,国家作为公司的实际控制人会选择运用政治力量来维护自身利益,机构投资者的监督作用在国有企业中会受到限制。张纯等研究了不同控制权性质下机构投资者与融资约束之间的关系,研究发现,在非国有企业中机构投资者持股比例越高,企业融资遇到的约束越少,而在国有企业中,机构投资者持股并不能有效影响企业融资所面临的各方面约束[14]。相较于非国有企业而言,国有企业有严格的规章制度,机构投资者的监督作用可能并不十分显著,据此提出假设3。

H3:与国有企业相比,非国有企业中机构投资者持股比例越高、股权制衡越大对上市公司非效率投资的影响越显著。

3 研究设计

3.1 变量选取及模型构建

本文将非效率投资作为被解释变量进行研究,并根据我国的现实情况,借鉴黄珺[15]等模型来度量上市公司的非效率投资情况。

模型Ⅰ:

Ii,t=α0+α1Gi,t-1+α2Li,t-1+α3Ci,t-1+α4Ai,t-1+α5Si,t-1+α6Ei,t-1+a7Ii,t-1+α8∑Y+ε

(1)

根据模型Ⅰ的回归结果,残差大于零表示存在过度投资,小于零则为投资不足。本文取残差的绝对值来衡量上市公司非效率投资水平,并作为本文的被解释变量,以E表示。

本文选取的机构投资者持股比例为CSMAR数据库中定义的包括证券投资基金、QFII等在内的8类不同类型机构投资者持有A股上市公司的比例之和。本文采用滞后一期的机构投资者持股比例来表示。围绕研究重点,选取了自由现金流(F)、公司规模(S)、成长机会(G)、股权集中度(B)、股权性质(T)等作为控制变量。各变量的定义(见表1)及计算如下。

表1 机构投资者模型变量及其定义

为了更好地研究机构投资者持股对非效率投资的影响,从整体持股、股权制衡两个方面建立回归模型:

模型Ⅱ:

Ei,t=α0+α1Ni,t-1+α2Fi,t+α3Si,t+α4Gi,t+α5Bi,t+α6T+α7∑Y+ε

(2)

模型Ⅲ:

Ei,t=α0+α1Qi,t-1+α2Fi,t+α3Si,t+α4Gi,t+α5Bi,t+α6T+α7∑Y+ε

(3)

3.2 数据来源与样本选择

2011年我国开始了RQFII的试点,进一步完善了机构投资者的构成体系。为了检验机构投资者与上市公司非效率投资之间的关系,选取2011—2015年在上海证券交易所、深圳证券交易所上市的A股企业作为样本,研究数据主要来源于巨潮资讯网、交易所网站、CSMAR数据库、RESET数据库,并根据研究需要做了以下筛选:

(1)由于金融、保险类上市公司经营模式、资本结构的特殊性,故将金融、保险类上市公司予以剔除;

(2)为了避免经营状况不稳定,剔除了2011—2015年间被ST、PT的公司;

(3)剔除了数据不完整及异常的数据;

基于以上数据筛选的标准,通过Stata 12.0对数据进行分析,最终得到有效样本8 064个,其中2011年1 221个、2012年1 483个、2013年1 697个、2014年1 721个、2015年1 942个。

4 实证分析

4.1 描述性统计

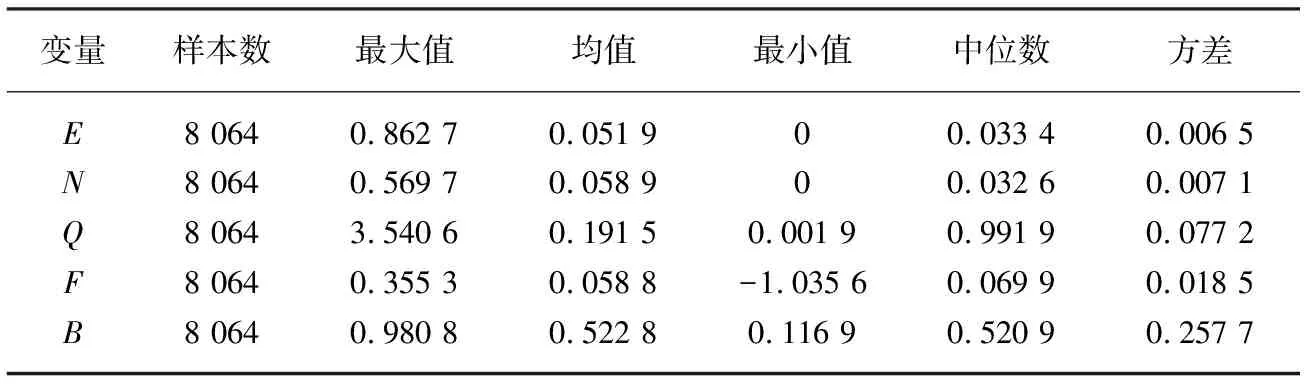

对模型Ⅱ中各主要变量的取值采用最大值、均值、最小值、中位数、方差进行描述性统计,得到描述性统计结果,如表2所示。

表2 描述性统计

由表2可知,非效率投资的均值为0.051 9,最大、最小值分别为0.862 7和0,说明我国上市公司中普遍存在着非效率投资的情况。机构投资者整体持股比例最大值为0.569 7,占上市公司股份的比例较高,而最小值为0;均值和中位数分别为0.058 9和0.032 6,中位数小于均值,说明我国一半以上的机构投资者持股比例位于平均水平之下;方差为0.007 1,从整体看样本分布范围较大。用机构投资者持股对第一大股东的制衡度来描述机构投资者相对持股水平,股权制衡的均值为0.191 5,最大值和最小值分别为3.540 6、0.001 9,表明我国机构投资者对上市公司第一大股东的股权地位有一定的制衡作用,但大部分公司的制衡作用仍不是很明显。股权集中度的最大、最小值分别为0.980 8、0.116 9,说明我国上市公司股权结构差异较大,而平均值和中位数分别为0.522 8、0.520 9,说明我国上市公司的股权分布较为集中。

4.2 回归结果分析

在对模型进行描述性统计的基础上,根据模型Ⅱ和模型Ⅲ,对多个变量进行多元线性回归,具体的回归结果如表3所示。

表3 混合样本回归分析结果

注:*P<0.1,**P<0.05,***P<0.01

由表3可知,两个模型的F值分别为19.31和20.56,且均在1%的水平上显著,回归效果较好,具有较好的经济学意义。模型Ⅱ的回归结果显示,机构投资者整体持股比例与非效率投资的回归系数为-0.025 4,且在5%的水平上显著,这与假设1一致,即机构投资者持股比例越高,上市公司非效率投资水平越低。模型Ⅲ的回归结果显示,机构投资者的股权制衡度与非效率投资的回归系数为-0.012 3,且在1%的水平上显著,这与假设2一致,即机构投资者持股对第一大股东的制衡度越高,非效率投资水平越低。

为了进一步研究机构投资者绝对持股和相对持股对非效率投资的影响,本节从控制权性质的角度对这一问题作进一步的检验,将样本分为国有控股企业(State=1)和非国有控股企业(State=0)两组,表4为模型Ⅱ和模型Ⅲ在不同控制权性质下的回归结果。

表4回归结果显示,模型Ⅱ中,在非国有企业中机构投资者持股比例与非效率投资的回归系数为-0.041 8,且在10%的水平上显著,而在国有企业中,二者之间的回归系数为-0.033 0,但二者之间的关系并不显著。在衡量股权制衡与非效率投资的模型Ⅲ中,在非国有企业中股权制衡与非效率投资的回归系数为-0.013 1,且在1%的水平上负相关,在国有企业中,二者之间的回归系数为-0.009 5,在5%的水平上负相关,且在国有企业中的回归系数的绝对值小于非国有企业。这与假设3一致,机构投资者整体绝对持股、股权制衡对上市公司非效率投资的影响在非国有企业中较国有企业更加显著。

表4 不同控制权性质下的回归结果

注:*P<0.1,**P<0.05,***P<0.01

5 结论与启示

本文选取2011—2015年沪、深两市A股上市公司的经验数据,用规范和实证研究的方法,从非效率投资的角度研究了机构投资者的持股效应。从机构投资者绝对持股、相对持股的角度研究两者之间的关系,在此基础上,根据我国特有的股权结构和制度背景区分控制权性质对上述问题作进一步的分组研究,从而得出本文的研究结论:

(1)机构投资者整体持股比例与非效率投资之间存在着显著的负相关关系,即机构投资者对上市公司的投资决策具有积极的监督作用,从而可以改善上市公司的非效率投资现象。

(2)机构投资者股权制衡与非效率投资呈显著负相关关系。在我国普遍存在股权集中、“一股独大”的情况下,机构投资者作为外部具备监管动机和实力的投资者,积极主动地参与到了公司治理中,对控股股东的相关行为进行制约,促使公司做出符合实际的投资决策。

(3)非国有企业中机构投资者持股对非效率投资的影响比在国有企业中显著。这主要是因为非国有企业决策自主性较强,同时机构投资者入股的门槛相对较低,使得其能够更好地发挥积极的监督作用;而国有企业中对投资决策的做出有较为严格的审批流程,机构投资者很难参与其中。

根据理论分析和实证检验结果,本文对如何提高机构投资者的积极监督效应提出以下建议:

第一,在现有基础上继续支持机构投资者的发展,在稳定资本市场的前提下逐步放宽对机构投资者持股比例的约束。

第二,大力发挥各机构投资者的不同特性,鼓励多元化发展格局的出现,各机构投资者之间实现相对均衡发展,形成相互制约与促进的框架体系。

第三,促成机构投资之间的联合行动机制,机构投资者之间联合行动可以使其作为一个整体在持股公司中拥有更多的“话语权”,从而能够更好地发挥积极的监督作用。

第四,强化机构投资者自身的发展,加强对机构投资者的引导、规范,只有机构投资者自身发展好了,才能更好地发挥优势,对持股公司进行监督。