2017年钢铁上市公司盈利、杠杆率、现金流分析

2018-10-30中国钢铁工业协会综合部产业经济研究课题组

中国钢铁工业协会综合部产业经济研究课题组

2017年期间,钢铁行业深入推进供给侧结构性改革,通过各级政府的大力整顿,随着扰乱行业秩序多年的“地条钢”被彻底清除,钢铁行业状况得到了较大改观,钢材价格理性回归,进口矿价格保持在合理区间,行业整体效益得到大幅改善,钢铁行业整体实现扭亏为盈,走出了多年的低谷。本文对国内23家钢铁上市公司2017年年报数据进行汇总整理,通过收入、利润、杠杆率、现金流等方面考察2017年钢铁上市公司的发展状况。

本报告选取申银万国所列的SW钢铁行业中的23家上市公司(安阳钢铁、鞍钢股份、八一钢铁、包钢股份、宝钢股份、本钢板材、杭钢股份、河钢股份、华菱钢铁、山东钢铁、酒钢宏兴、凌钢股份、柳钢股份、马钢股份、南钢股份、三钢闽光、沙钢股份、韶钢松山、首钢股份、太钢不锈、新钢股份、新兴铸管、重庆钢铁)作为分析对象,23家钢铁上市公司无论从资金力量、产能规模、技术装备、人力资源、管理能力等方面,都可以代表中国钢铁行业的优质资源,其经营水平及效果可基本反映出中国钢铁上市公司的基本概貌。

一、盈利状况大幅改观

1.营业收入同比大幅增长

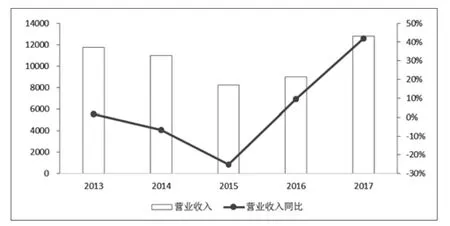

2017年,23家钢铁上市公司营业收入合计12774.13亿元,同比增长41.94%,增速同比加快32.47个百分点(见图1)。23家钢铁上市公司营业收入平均值555.40亿元,与行业最困难的2015年相比,增长了55.38%。

图1 2013-2017年23家钢铁上市公司营业收入合计及同比增长率情况 亿元,%

由图1可知,得益于供给侧结构性改革不断深入和彻底清除“地条钢”带来的钢材价格恢复性上涨,自2016年起,23家钢铁上市公司营业收入连续两年增长,全行业实现了扭亏为盈,2017年23家钢铁上市公司营业收入合计取得了报告期内最高水平。从企业营业收入的分布情况看,营业收入超过1000亿元的共有2家上市公司,分别是宝钢股份和河钢股份,其中宝钢股份更是达到了2890.93亿元,高居榜首;营业收入在500亿元-1000亿元之间的上市公司共有6家,比2015年、2016年多1家上市公司;营业收入在100亿元-500亿元之间的上市公司共有15家,比2015年、2016年多1家上市公司;2017年没有上市公司的营业收入在100亿元以下。可见2017年23家钢铁上市公司营业收入整体水平得到了较大幅度提高。

从同比增速来看,23家上市公司中有21家实现了营业收入同比增长,山东钢铁、新兴铸管营业收入分别同比下降4.48%和20.88%,山东钢铁主要由于济钢停产所致,新兴铸管由于合并报表范围变化所致。

2017年,钢铁上市公司营业收入的大幅增长主要来自清除“地条钢”后国内钢材价格的恢复性上涨,2017年CSPI中国钢材价格指数平均为107.74点,较2016年上涨了32.40个百分点,较2015年上涨了41.31个百分点。

2.产量增加带动营业成本同比大幅增长

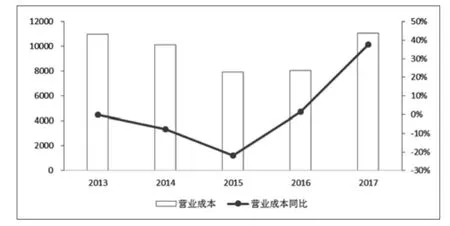

23家钢铁上市公司2017年营业成本合计11069.06亿元,同比增长37.48%,连续两年呈同比正增长趋势(见图2)。

图2 2013-2017年23家钢铁上市公司营业成本合计及同比增长率情况 亿元,%

23家钢铁上市公司营业成本连续两年同比正增长与2016-2017年期间钢铁行业环境整体改善,合规产能逐步释放带来的营业成本相应增长有关。从营业成本同比情况看,23家上市公司中只有山东钢铁、新兴铸管营业成本同比分别下降7.45%和25.31%,其原因与营业收入同比下降的原因相同,虽然两家上市公司营业收入同比减少,但由于上述两家上市公司营业成本的降幅均大于各自营业收入的降幅,保证了其营业利润的同比正增长。

3.毛利润增幅明显,三项费用平稳小幅增长

从营业收入和营业成本同比情况看,23家钢铁上市公司五年间经历了三个阶段:第一阶段是2013年,23家钢铁上市公司营业收入同比增长率回落幅度高于同期营业收入同比增长率的回落幅度,钢铁上市公司营业利润出现了下降;第二阶段是2014-2015年,营业收入与营业成本双双进入负增长区间,2014年期间,营业收入同比降幅略低于营业成本同比降幅,即2014年期间,钢铁企业通过降低生产成本,化解了一部分收入下降带来的不利影响,而2015年营业收入的同比降幅明显高于营业成本的降幅,即2015年是钢铁上市公司最为困难的一年;第三阶段是2016-2017年,随着供给侧结构性改革的深入推进和彻底清除“地条钢”,钢铁行业营业收入与营业成本同比增速再次回到正增长区间,且营业收入的同比增速高出营业成本同比增速8.02个百分点,2017年营业收入同比增速与营业成本同比增速之间的差距虽然较2016年有所缩小,但仍高于2013年,上述情况一方面表明清除“地条钢”后的市场红利逐步在消退,另一方面表明市场环境得到了净化,使得行业整体效益得到回升(见图3)

图3 2013-2017年23家钢铁上市公司营业收入、营业成本情况 亿元,%

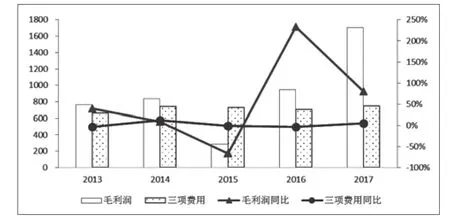

23家钢铁上市公司毛利润合计1705.08亿元,同比增长79.81%,平均每家上市公司毛利润74.13亿元,是2015年的5.99倍。23家上市公司三项费用合计746.97亿元,同比增长5.53%,平均每家32.48亿元,比2015年增长2.05%(见图4)。

图4 2013-2017年23家钢铁上市公司毛利润、三项费用情况 亿元,%

通过毛利润和三项费用对比可以发现,2015年期间,23家钢铁上市公司中有9家出现不同程度的亏损(亏损面达39.13%),毛利润合计只有284.82亿元,而23家钢铁上市公司三项费用高达731.95亿元,毛利润远低于当年三项费用合计,一方面说明2015年一部分钢铁上市公司从营业利润起就出现了亏损,另一方面也说明由于三项费用高企,使得钢铁上市公司生产环节大力降成本的成果付诸东流。2017年,23家钢铁上市公司三项费用与2015年、2016年相比,分别增加15.03亿元和39.13亿元,增幅分别为2.01%和5.24%,而钢铁行业效益却明显改观,以上情况说明,一方面钢铁企业通过自身努力,对三项费用控制较好;另一方面各级政府下大力气清除“地条钢”,整治钢铁市场环境所带来的效益远远高于企业个体通过深挖潜能、降本增效所带来的效益。

从三项费用内涵来看,2017年23家钢铁上市公司销售费用合计198.57亿元,同比增长22.66%,管理费用合计334.90亿元,同比增长9.93%,财务费用合计213.50亿元,同比下降11.52%(见图5)。

图5 2013-2017年23家钢铁上市公司三项费用及同比增长率情况 亿元,%

2017年三项费用中,销售费用、管理费用同比均有不同程度正增长,财务费用则呈现同比大幅下降态势,销售费用、管理费用在2017年呈现同比大幅正增长与钢铁上市公司2017年销售状况较为理想,带动两项费用增长有关。财务费用同比大幅下降,且低于2015年水平,主要与钢铁上市公司主动偿还到期债务,降低银行贷款额度有关。

4.净利率接近6%

23家钢铁上市公司2017年净利润合计762.38亿元,同比增长5.80倍,平均每家上市公司净利润33.15亿元(见图6)。

图6 2013-2017年23家钢铁上市公司净利润及同比增长率情况 亿元,%

2013-2014年,23家上市公司净利润保持在40亿元-50亿元之间的微利区间运行,两年亏损面分别为17.39%和21.74%。2015年,23家上市公司中仅有6家(宝钢股份、新兴铸管、河钢股份、山东钢铁、凌钢股份、新钢股份)净利润保持盈利状态,合计17.74亿元,其中宝钢股份净利润7.14亿元,占6家上市公司合计盈利的40.25%。17家亏损的上市公司合计亏损额523.82亿元,当年亏损面达到73.91%。17家亏损上市公司中,与2014年相比,增亏公司共有3家,由盈转亏共有14家。6家盈利公司除山东钢铁、凌钢股份净利润由亏转盈外,其余4家公司全部表现为净利润同比大幅下降,即使降幅最低的新兴铸管也达到了-16.11%,宝钢股份净利润同比降幅达88.28%。2016年后,上市公司盈利状况好转,2016年23家钢铁上市公司当年净利润合计就超过了2013-2014年两年净利润之和。2017年由于钢材价格上涨和进口矿价格保持低位,上市公司净利润更是在2016年基础上取得了大幅增长,与2015年相比,净利润相差超过了1200亿元。

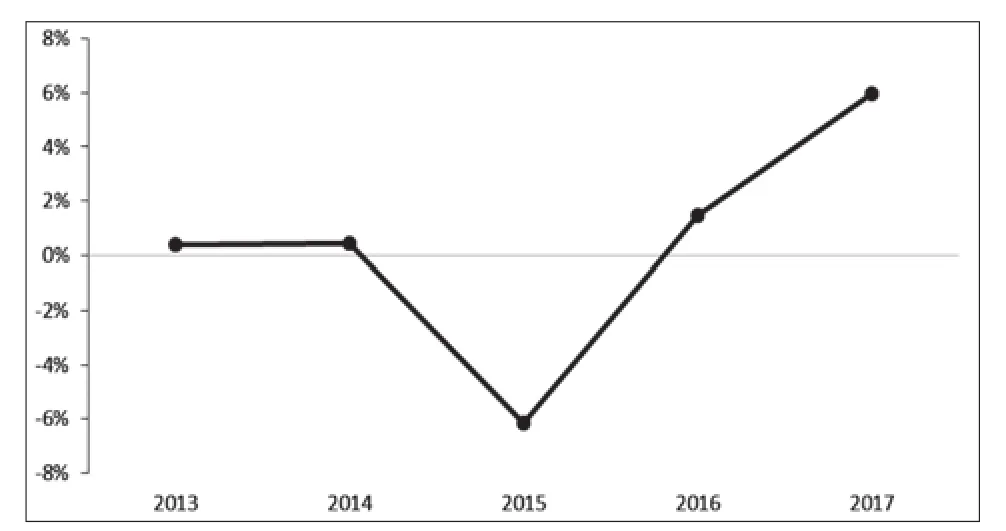

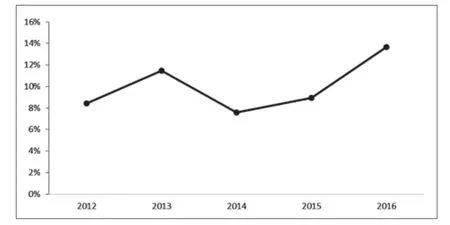

23家钢铁上市公司2017年平均净利润率(整体法)5.97%,同比上升了4.51个百分点(见图7)。

图7 2013-2017年23家钢铁上市公司净利润率情况 %

2015年,23家钢铁上市公司平均净利率呈现断崖式下降,仅为-6.16%,如果将宝钢股份的净利润剔除,其余22家钢铁上市公司净利润共计亏损513.23亿元,平均净利率将下降到-7.79%,除去宝钢股份的22家上市公司更能够代表当期钢铁上市公司以及钢铁行业的现状。2017年23家钢铁上市公司平均净利率接近6%,达到了报告期内最高水平。

二、杠杆率连续两年下降

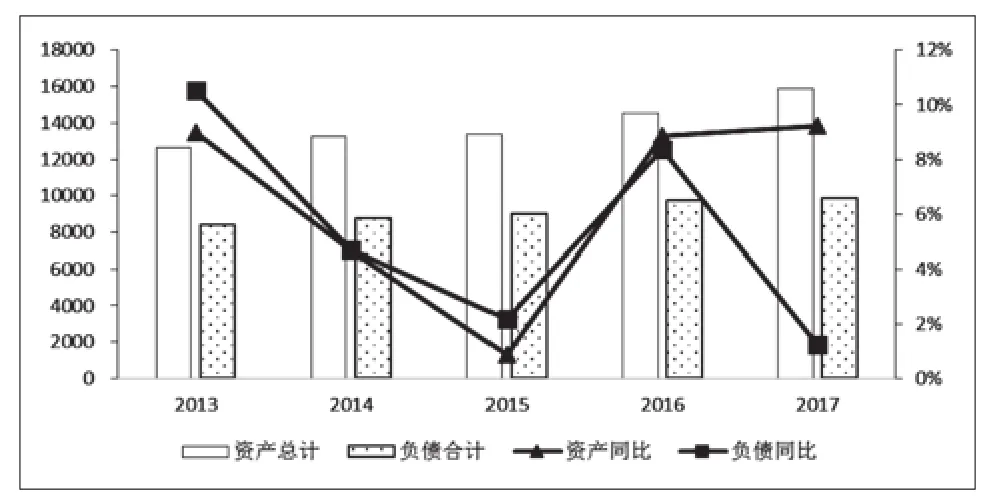

2017年,23家钢铁上市公司资产总额合计15907.53亿元,同比增长9.21%,增速同比加快0.35个百分点,负债总额合计9853.83亿元,同比增长1.24%,增速同比回落7.11个百分点(见图8)。

图8 2013-2017年23家钢铁上市公司资产总额、负债总额及同比增长率情况 亿元,%

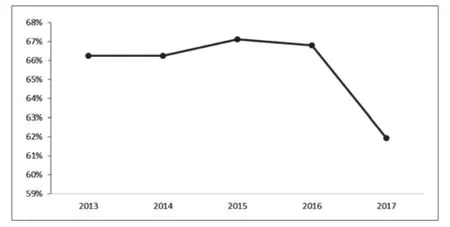

2017年23家钢铁上市公司资产负债率(整体法)平均为61.94%,同比下降了4.88个百分点,与2015年相比下降了5.19个百分点(见图9)。

图9 2013-2017年23家钢铁上市公司平均资产负债率情况 %

23家钢铁上市公司平均资产负债率连续两年出现下降,主要与2016-2017年23家钢铁上市公司资产总额同比增速高于负债总额同比增速有关,尤其是2017年,二者增速相差7.97个百分点。造成2017年23家钢铁上市公司平均资产负债率大幅下降的原因一方面与23家钢铁上市公司资产(主要为流动资产)较2016年大幅增长有关,另一方面与23家钢铁上市公司负债增速较2016年大幅回落有关。

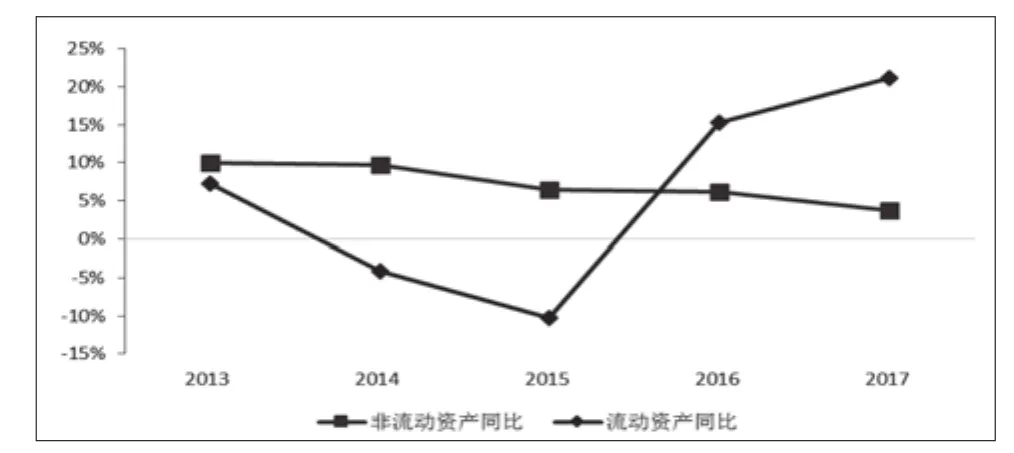

从资产增长内涵情况看,23家钢铁上市公司流动资产合计5534.83亿元,同比增加965.35亿元,增幅21.13%,增速同比加快5.85个百分点,非流动资产合计10372.71亿元,同比增加375.66亿元,增幅3.76%,增速同比回落2.40个百分点(见图10),即2017年23家钢铁上市公司资产总额的增长主要是通过流动资产的增长推动的。

图10 2013-2017年23家钢铁上市公司流动资产、非流动资产同比增长率情况 %

报告期内,非流动资产同比增长率总体呈现逐年回落态势(与各级政府严格控制新增产能有关),流动资产同比增长率则呈现先降后升态势(与行业整体盈利状况相关),两相比较,2013-2015年,非流动资产同比增长率高于流动资产同比增长率,2016年后,二者关系发生了反转。上述情况表明,2016-2017年资产增长主要是通过流动资产的增长实现的,增长质量较高,同时也表明钢铁企业以往向规模要效益的模式已经难以再现,可以预见,在各级政府严控新增产能和环保要求日益提高的情况下,钢铁上市公司非流动资产的增速将继续呈现回落态势。

过高的资产负债率使钢铁上市公司背上了沉重的债务负担,本研究计算了2013年至2017年间23家钢铁上市公司平均资产负债率和净利润之间的相关系数,二者相关系数为-88.28%,呈高度负相关关系,即当资产负债率上升的时候会对净利润产生负面影响。所以,钢铁上市公司在适度控制举债规模的前提下,应充分抓住市场机遇,通过自身效益的提升偿还部分负债,尤其是有息债务,降低资产负债率和财务负担,从而达到“去杠杆”的目的。2017年,23家钢铁上市公司有息债务合计6153.50亿元,同比增长2.23%,增速同比回落0.67个百分点,增速比2015年回落1.60个百分点,2017年有息债务占负债总额比重为62.45%,占比较2016年上升0.61个百分点,占比较2015年下降2.67个百分点(见图11)。

图11 2013-2017年23家钢铁上市公司有息负债占负债总额比重情况 %

2017年有息负债占负债总额比重较2015年有所下降,表明钢铁上市公司利用2016年下半年彻底清除“地条钢”后的市场机遇期,对有息负债增速进行了一定程度的控制。

资产负债率一般以60%为界,过高的资产负债率将对企业经营带来一定负担,中国钢铁工业协会也向会员企业提出了力争用3-5年时间将资产负债率降到60%以下的目标,从2017年23家钢铁上市公司资产负债率情况看,11家上市公司资产负债率低于60%,在资产负债率低于60%的11家上市公司中,4家资产负债率低于40%(重庆钢铁因申请破产重整,其资产负债率较低,本文暂不讨论),资产负债率在40%-50%之间的有1家上市公司,资产负债率在50%-60%之间的有6家上市公司。共有12家上市公司资产负债率高于60%,在资产负债率高于60%的12家上市公司中,资产负债率在60%-70%之间的上市公司共有4家,资产负债率在70%-80%之间的上市公司共有6家,资产负债率高于80%的上市公司共有2家。钢铁上市公司作为钢铁行业优质企业的代表,尚有超过半数的上市公司资产负债率在60%以上,可见钢铁企业去杠杆工作今后还应常抓不懈,从而为企业自身不断深化供给侧结构性改革、转型升级、绿色发展奠定基础。

三、现金流对债务保障达到五年内最高

现金流的强弱是银行等金融机构评价上市公司风险大小的重要指标之一,关系到上市公司能否继续获得金融支持。本文选取2013-2017年23家钢铁上市公司全部资产现金回收率、现金流量与当期债务比、债务保障率三项指标进行简要分析,2017年23家钢铁上市公司现金流对债务的保障程度达到了报告期内最高水平。

1.全部资产现金回收率连续两年上升

全部资产现金回收率是经营现金净流量与全部资产的比率,该指标旨在考评企业全部资产产生现金的能力,比值越大说明资产利用效果越好,利用资产创造的现金流入越多,整个企业获取现金能力越强。

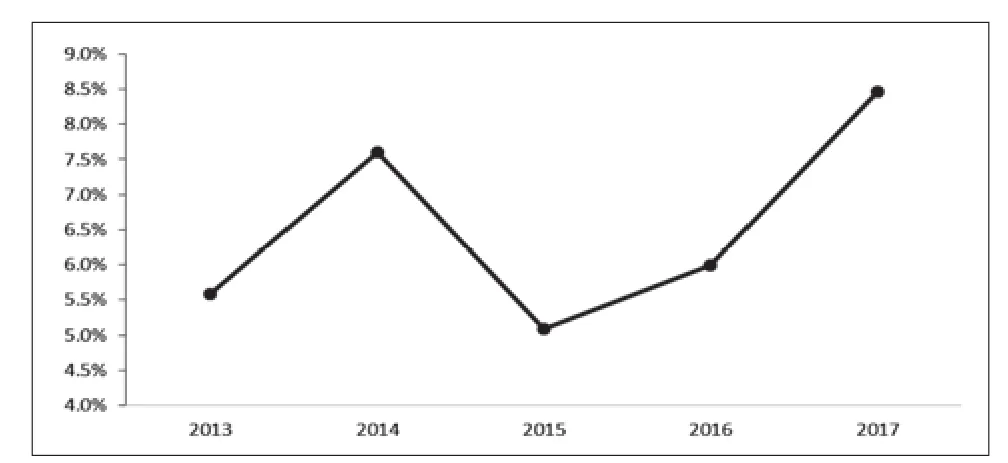

2017年23家钢铁上市公司全部资产现金回收率(整体法)为8.46%,较2016年上升了2.47个百分点,较报告期内最低值上升了3.38个百分点(见图12)。2017年23家钢铁上市公司整体获取现金能力达到报告期内最高值。

图12 2013-2017年23家钢铁上市公司全部资产现金回收率情况 %

2016年起,23家钢铁上市公司的全部资产现金回收率呈现上升态势,2017年全部资产现金回收率增幅最为明显,主要与23家上市公司经营活动产生的现金流量净额同比大幅正增长,且增幅高于同期总资产同比增幅有关,2017年23家上市公司经营活动产生的现金流量净额合计1346.05亿元,同比增长54.25%,同期23家上市公司资产合计15907.53亿元,同比增长9.21%。23家钢铁上市公司经营活动产生的现金流量净额同比大幅增加473.39亿元,主要与宝钢股份、河钢股份经营活动产生的现金流量净额同比大幅增长有关,两家上市公司经营活动产生的现金流量净额合计同比增加318.87亿元,占23家钢铁上市公司该项指标同比增加额的67.36%。河钢股份经营活动产生的现金流量净额较上年同期增加的原因是产品销售产生的现金收入较上年同期有所增加,对外采购现金支付较上年同期有所减少所致。宝钢股份经营活动现金流量净额同比增加167.05亿元,主要原因有:(1)净利润201.0亿元,2016年同期为91.0亿元,同比增加流量110.0亿元;(2)折旧与摊销183.4亿元,2016年同期为174.4亿元,同比增加流量9.1亿元;(3)资产减值准备11.8亿元,2016年同期为6.6亿元,同比增加流量5.3亿元;(4)财务费用33.5亿元,2016年同期为39.6亿元,同比减少流量6.1亿元;(5)投资收益29.3亿元,2016年同期为9.8亿元,同比减少流量19.5亿元;(6)处置资产损失、公允价值变动损失、递延所得税资产与负债等项目增加流量9.0亿元,2016年同期为增加流量6.9亿元,同比增加流量2.1亿元;(7)存货较年初下降,增加流量67.3亿元,2016年同期存货上升,减少流量150.8亿元,同比增加流量218.1亿元;(8)经营性应收项目较2017年初上升,减少流量125.9亿元,2016年同期为应收项目上升,减少流量58.6亿元,同比减少现金流量67.4亿元;(9)经营性应付项目较年初下降,减少流量4.7亿元,2016年同期为应付项目上升,增加流量145.1亿元,同比减少流量149.8亿元。

23家上市公司中,全部资产现金回收率较2016年下降的共有6家上市公司,分别为山东钢铁、杭钢股份、酒钢宏兴、马钢股份、本钢板材、华菱钢铁,上述6家上市公司全部资产现金回收率同比下降与其经营活动产生的现金流量净额同比下降有关。山东钢铁经营活动产生的现金流量同比减少29.25亿元,系购买商品接受劳务支付的现金增加所致;杭钢股份经营活动产生的现金流量净额同比减少14.96亿元,主要是由于销售商品及提供劳务收到的现金同比增幅小于购买商品及接受劳务支付的现金同比增幅,以及支付的各项税费同比大幅增加等因素共同影响所致;酒钢宏兴经营活动产生的现金流量净额较2016年减少23.14亿元,主要与产能发挥,增加原燃料采购有关;马钢股份经营活动产生的现金流量净额同比减少1.30亿元,主要与购买商品及接受劳务支付的现金、支付给职工和为职工支付的现金、支付的各项税费、支付其他与经营活动有关的现金同比增加有关;本钢板材经营活动产生的现金流量净额同比减少68.13亿元,主要为2017年购买商品、接受劳务支付的现金增加额大于销售商品收到的现金增加额所致;华菱钢铁经营活动产生的现金流量净额同比减少23.86亿元,主要是筹资活动流入现金增多,为节约财务费用,减少了票据贴现,经营活动现金流入增加额小于经营活动现金流出增加额。

2017年23家钢铁上市公司全部资产现金回收率平均值同比上升主要与经营活动现金流量净额同比增幅大于总资产同比增幅有关。全部资产现金回收率下降的上市公司中,其经营活动现金流量净额同比下降也与生产活动较为活跃导致购买商品及接受劳务支付的现金同比增加有关。从整体来看,23家钢铁上市公司全部资产现金回收率呈现上升态势。

2.现金流量与当期债务比连续两年上升

现金流量与当期债务比是指经营活动产生的现金流量与当期债务相比值,表明现金流量对当期债务偿还满足程度的指标,反映企业短期偿债能力,该指标数值越高,现金流入对当期债务清偿的保障越强,表明企业的流动性越好;反之,则表明企业的流动性较差。

2017年23家钢铁上市公司现金流量与当期债务比平均值(整体法)为16.14%,较2016年上升了5.19个百分点,较报告期内最低值上升了7.01个百分点(见图13)。2017年现金流入对当期债务清偿的保障程度达到五年内最高水平。

图13 2013-2017年23家钢铁上市公司现金流量与当期债务比情况 %

2016-2017年23家钢铁上市公司现金流量与当期债务比连续两年同比大幅上升,主要与2016-2017年期间23家钢铁上市公司经营活动产生的现金流量净额合计的同比增速大于流动负债合计的同比增速有关。23家钢铁上市公司经营活动产生的现金流量净额连续两年同比大幅增加与行业整体状况大幅改观,上市公司利润大幅增加,同时现金流增加有关。两年间流动负债同比增速保持低速增长态势,主要与钢铁上市公司主动控制流动负债规模有关。总体上看,2016-2017年期间,流动负债与经营活动现金流量净额呈现同步上升,且增速低于经营活动现金流量净额,导致钢铁上市公司现金流量对当期债务偿还满足程度整体大幅上升。

3.债务保障率连续两年上升

债务保障率是经营活动所产生的现金净流量与全部债务总额的比值,表明企业现金流量对其全部债务偿还的满足程度。

2017年23家钢铁上市公司债务保障率(整体法)为13.66%,较2016年上升了4.69个百分点,较报告期内最低值上升了6.09个百分点(见图14)。23家上市公司现金流量对其全部债务偿还的满足程度连续两年上升,达到报告期内最高值。

图14 2013-2017年23家钢铁上市公司债务保障率情况 %

2017年23家钢铁上市公司债务保障率连续两年大幅上升,主要与23家钢铁上市公司两年间经营活动产生的现金流量净额合计同比增长,且增速大于负债总额的同比增速有关。

四、结论

通过对2013-2017年23家国内钢铁上市公司年报收入、利润、杠杆率、现金流等方面的简要分析,现得出以下结论:

第一,2017年23家钢铁上市公司发展状况达到了五年来最高值,与2015年相比,可以说已经走出了低谷,整个钢铁上市公司板块呈良性发展态势。

第二,保持盈利是发展的前提和基础,良性发展态势与盈利状况的好转存在很大关系,从23家钢铁上市公司具体情况来看,利润的增加带动现金流增加,从而为23家钢铁上市公司降低杠杆率,增强债务保证程度提供了更多选择。而钢铁上市公司盈利状况的好转离不开供给侧结构性改革的深入开展和彻底清除“地条钢”,驱除了市场中的“劣币”,使市场价格重回正常。

第三,2012-2015年钢铁上市公司成本连续三年呈同比下降态势,钢铁上市公司纷纷深挖内部潜能,降本增效方面各出奇招,但各上市公司利润状况却呈逐年下降态势。2016-2017年钢铁上市公司营业成本连续两年同比增长,但上述两年各上市公司的利润状况却是大幅增长。上述情况表明,企业降本增效虽然是永恒的主题,但企业作为经济个体,其自身作用与行业整体相比是渺小的,行业整体变革给企业带来的红利要远远大于企业自身变革所带来的红利。而行业整体变革是企业个体能力所不能及的,所以就要求政府部门、行业协会为企业打造良性发展的市场环境,保证行业平稳运行。

第四,去杠杆是钢铁上市公司下一阶段的重要工作之一,2017年钢铁行业整体状况较2015年有较大改观,钢铁上市公司应抓住有利时机,通过自身盈利能力的提升,偿还部分债务,最终达到降低杠杆率的目的。