投资银行声誉与中小企业新股发行IPO折价的关系研究

2018-10-20向裕婧吴世海张蓝澜

向裕婧 吴世海 张蓝澜

摘 要:本文以投资银行声誉为切入点,分析了投资银行声誉的理论机制。以中小企业板为研究对象选取2006—2012年期间651家在中小板首次公开发行的公司,共涉及74家年度投资银行样本来进行分析,对投资银行声誉机制的有效性进行检验。研究表明,由于证券市场制度的不断的完善使2006到2012年以来中小企业IPO折价的状况得到明显的缓解,同时发现发行企业规模是影响发行企业IPO折价的一个重要因素。

关键词:投资银行声誉 中小企业板 折价 IPO

一、引言

对于IPO折价问题,早在上世纪七十年代西方学者就已经开始研究。这一现象普遍存在于世界各国的股票市场中。这种违背经典的现象吸引了众多研究学者运用各种理论知识来进行探讨。

中小企业是我国经济社会主体的超大户,在我国的劳动力市场中具有一定的优势。但是中小企业在融资方面异常艰难,尤其是一些中小型的民营企业,在贷款过程中偶尔还会被商业银行歧视。如何逐步完善这个体制、帮助中小企业完善自己的融资体系也是我们思考的问题。我国的金融市场目前处于快速发展的时期,中小企业在其中扮演着不可替代的角色。如此一来,在融资方式的选择上,中小企业拥有了更多的权利,同时其资本结构也得到了改善。相对于主板上市来说,中小板上市要求的标准略低,很多公司选择采取股权融资的模式来改善公司本身的资本结构。

二、文献回顾

国外各项研究表明投资银行在新股发行市场扮演着重要的角色,作为中介机构的投资银行对新发股票质量起到鉴证的作用,能一定程度上解决新股发行市场上的“柠檬问题”。Gurley和Shaw在新金融中介理论中,阐述了在证券发行市场的金融中介中,处于最重要地位的是投资银行,它可以有效降低证券发行人的融资成本、降低证券发行市场信息不对称的情况。Logue、Neuberger和Hammond、Ibboston、Block和Stanley、Miller和Reilly等人针对不同时间的样本数据分别做了研究,他们指出不同声誉的投资银行具有不同的IPO折价和定价行为,也就是说投资银行具有的声誉比较低,那么它所承销的股票折价程度就比较高,而高声誉的投资银行的折价程度较低。

在我国,对投资银行声誉的研究主要集中在首次公开发行(IPO)过程中市场对投资银行声誉的短期价格反应方面。在我国的证券市场中,IPO定价过低和投资银行声誉呈现负相关性关系的假设得不到支持。金晓斌、陈代云、吴淑琨针对投资银行的声誉建立了一个动态模型,通过实证研究论证了一个观点:投资银行选择承销的公司,在股票市场的初始阶段不存在明显的差异,在后期建立和维护自身声誉的阶段,才出现了一定的差异。声誉较高的投资银行倾向于对风险低、业绩好的企业进行选择;沈艺峰、许年行和杨熠通过实际案例对投资银行声誉和IPO折价间存在的关系进行了检验。整体看来,两者间的负相关关系并不显著,但仅研究1994年7月到1999年7月期间内的样本能发现投资银行声誉和IPO折价间存在显著的负相关的关系。

三、研究假设

由于2005年6月开始实施《关于上市公司股权分置改革试点有关问题的通知》,所以为了更加精确的研究相关数据,本文选择的样本为2006到2012年651家在中小板首次公开发行的公司,共涉及74家年度投资银行样本。发行公司数据来自WIND数据库,投资银行数据为手工搜集。基于以上的原因我们假设:

H1:在中小企业板市场,投资银行的声誉值越高,中小企业IPO折价就越低,两者成负相关关系。

(一)发行折价的衡量

在研究中,对于中小企业新股发行折价的计算方式我们采用以下这种方式。其中UP为中小企业上市公司首日折价率,[BF]UP=P1/P0-I1/I0,[BFQ]P1=上市首日收盘,P0=上市发行价格,I1=证券交易所在股票上市首日的市场收盘指数,I0=证券交易所在该股票上市前一日的市场收盘指数。为了更好的衡量投资银行对价格的鉴别作用,我们使用剔除发行规模效应以后的折价即IPO的异常折价(ABUP)度量。

其中,SIZE为发行金额,LNSIZE为发行金额对数,ABUP为上面回归模型估计的残差,这个指标越小说明投资银行价格鉴别能力越高。

(二)声誉变量的衡量

本文采取我国大多数采用M—W方法依照投资银行所占有的市场份额来对投资银行的声誉进行衡量。REP=1/2*承销次数所占市场份额+1/2*承销金额所占市场份额

四、实证分析

(一)变量的说明与回归模型的构建

本文建立了多元线性回归方程来从会对IPO折价率产生影响的诸多因素中分析出投资银行声誉所引起的影响,并以此为依据来对国内投资银行声誉对IPO折价所产生的影响起到检测作用。本文建立的多元线性回归模型如下:

被解释变量为:ABUP=异常IPO折价,即剔除发行规模效应以后的折价。

解释变量为:REP=投资银行声誉;LNSIZE=发行规模对数;PE=市盈率;PRO=利润增长率;LOTS=中签率

(二)描述性统计结果分析

样本区间内中小企业板IPO市场的基本情况见表1。

表2根据投资银行声誉的度量方法,我们列出来样本区间内中小企业板IPO发行中平均市场的声誉值的排名。

然后我們根据以上相关变量做了描述性统计分析,同时在对数值回归分析之前,我们对所有变量进行了相关性的检测,对每个变量对于IPO折价所产生的影响进行分析,并且了解了一下每个变量之间是否有多重共线情况。因为IPO折价率通常是按照正态分布的规律发展的,在对变量进行相关性检验时可以使用非参数方法Spearman。

检验结果表明,各个解释变量与IPO折价(被解释变量)之间的相关系数符号与预测的基本一致。但各个变量之间的相关系数都不高,所以各个解释变量之间没有多重共线的关系。

(三)投资银行声誉与中小企业新股发行IPO折价的实证结果分析

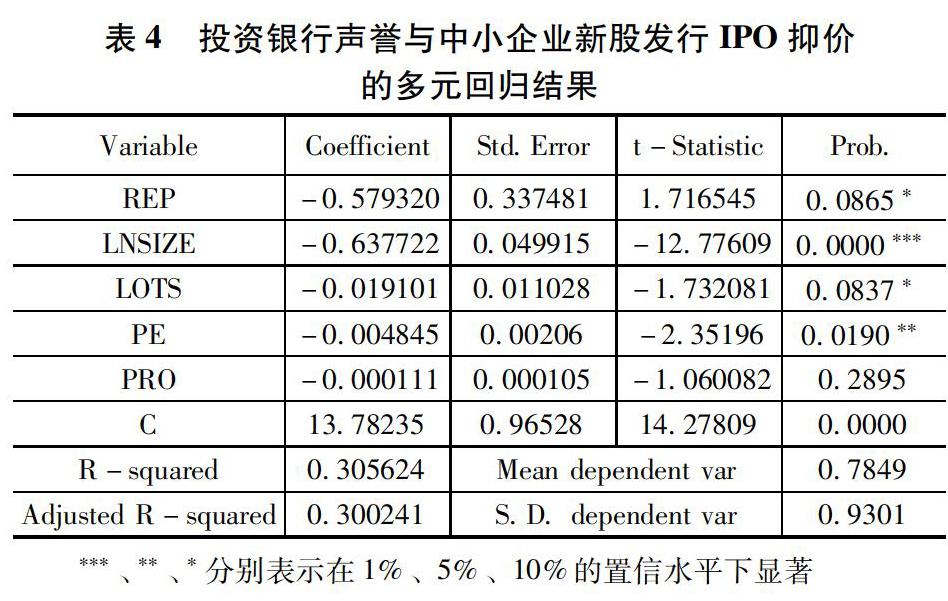

投资银行声誉与中小企业新股发行IPO折价的多元回归结果如表3,我们用投资银行声誉和IPO折价做一个回归分析。

我们可以看到投资银行声誉与IPO的折价在5%的置信水平下是显著的,但是R方只有0.0052说明方程的拟合度不好,所以下面我们加上一些解释变量来看看结果。

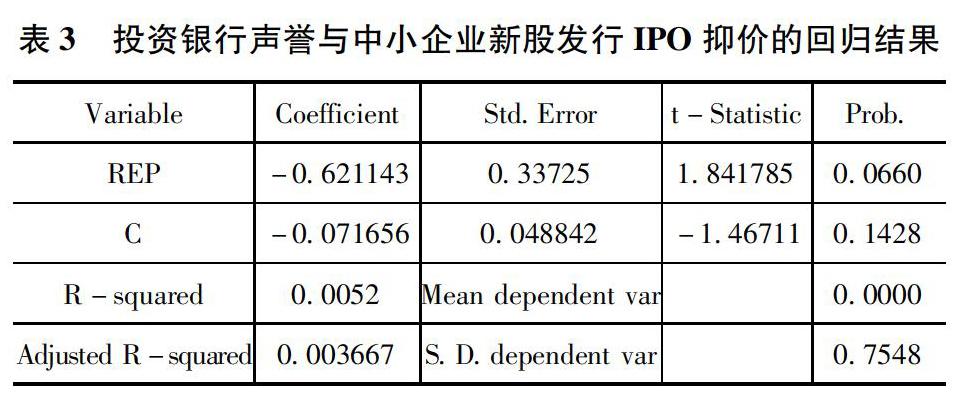

从回归结果表4可以看到由于前面我们就相关性进行过分析,各个解释变量之间没有多重线性的关系。模型的R方是0.300241表明模型的拟合度比较好,对IPO折价有一定的解释能力。

在模型中,我们可以看到发行规模(LNSIZE)在1%的置信水平下显著,而且相关系数为负,说明与IPO折价呈负相关关系。当发行企业的发行规模越大的时候,发行价格IPO折价越小。中签率(LOTS)的回歸系数为负,在10%的置信水平下显著说明市场供求状态对中小企业IPO折价有一定的影响。市盈率(PE)在5%的置信度水平下显著,说明发行公司越好,公开的信息越透明,泡沫越少的上市公司未来的发展前景越好,过高的市净率反而有吹嘘的嫌疑。上市两年之后的利润增长率(PRO)不显著,说明发行企业在上市之后的利润增长和IPO折价没有显著的关系。

投资银行声誉(REP)与中小企业IPO折价在10%的置信水平下显著,说明虽然在主板上,投资银行声誉不能很好的解释IPO折价,但是在中小企业板上,我们看到投资银行声誉有一定的解释能力。声誉越高的投资银行IPO折价越低,这个与原假设一致。

五、结论

本文通过研究表明自2004年中小企业板成立以来,发行企业的发行规模与中小企业板新股发行IPO折价成负相关关系。投资银行声誉与中小企业板新股发行IPO折价成负相关关系。所以说投资银行声誉假说在我国中小企业板上是基本成立的。与国内学者研究结论不同的是,因为中小企业板和主板相比,中小企业板对投资银行的披露要求和职责要求更加的严格,而在中小企业中,民营企业居多且集中在竞争性较强的行业和地区,所以政府政策对它们的影响小。但是投资银行声誉机制对中小企业板的IPO折价的显著性不高,所以造成这个结果的原因可能与市场和监管体系不完善、投资银行承销市场的过度竞争等原因有关。

本文的研究结果显示在中国证券市场上,投资银行声誉机制在一定程度上显著地发挥作用。这一结论对证券监管部门和投资银行业本身都具有重要的参考价值。我们相信,未来中小企业股权融资的渠道会更加完善,投资银行声誉机制的完善也能帮助中小企业在发行上降低成本,用最少的成本达到最好的效果。

参考文献:

[1]Reilly F.K.,Hatfield K.Investor experience with new stock issues[J].Financial Analysts Journal,2005,25(5):73—80.

[2]田嘉,占卫华.投资银行的声誉与IPO定价偏低关系的实证研究[J].中国社会科学院研究生院学报,2000(4):33—36.

[3]金晓斌,吴淑琨,陈代云.投资银行声誉、IPO质量分布与发行制度创新[J].经济学(季刊),2006(2):403—426.

[4]徐浩萍,罗炜.投资银行声誉机制有效性——执业质量与市场份额双重视角的研究[J].经济研究.2007(2):124—136.