国内和国际棉花期现货市场溢出效应与动态关联研究——基于不同政策背景下的比较分析

2018-10-15丁存振肖海峰

丁存振,肖海峰

国内和国际棉花期现货市场溢出效应与动态关联研究——基于不同政策背景下的比较分析

丁存振,肖海峰

(中国农业大学经济管理学院,北京,100083)

利用2008年1月—2017年3月国内和国际棉花期现货市场日度价格数据,通过BEKK-GARCH模型和DCC-GARCH模型实证分析了不同政策背景下国内和国际棉花期现货市场间溢出效应与动态关联性。结果表明:国内和国际棉花期现货市场间存在显著的价格引导关系,但不同时期引导关系存在差异;国内棉花现货市场与其他棉花市场关联程度均较低,而国内棉花期货市场与国际棉花期现货市场、国际棉花现货市场与国际棉花期货市场关联程度相对较高;临时收储政策的实施对国内和国际棉花市场间均值溢出效应影响较小,对国内和国际棉花市场间波动溢出效应影响较大,且降低了国内棉花市场与国际棉花市场之间的关联程度;而目标价格政策与临储政策相比,对国内和国际棉花市场价格溢出效应和关联程度影响相对较小。

棉花;期现货市场;价格;关联性;溢出效应

我国是世界棉花生产、消费和贸易大国。据USDA数据显示①,2016年我国棉花产量占世界棉花总产量的21.49%,消费量占世界消费总量的32.69%,进口量占世界进口总量的13.15%。作为棉花产业大国,我国于1999年开放棉花市场,自此国内棉花市场与国际棉花市场开始接轨[1]。随着棉花市场开放以及棉花进口数量的增加,国内棉花市场价格与国际棉花市场价格联系日益密切[2]。与此同时,为帮助棉花生产者、经营者及需求方规避市场风险,2004年6月1日,郑州商品交易所正式推出棉花期货,当前中国棉花期货已经成为全球最大的棉花期货市场,棉花期货在价格发现、稳定市场预期方面发挥了重要作用。但是由于2010年和2011年棉花市场价格呈现出频繁剧烈的波动,为保护和提高棉农种植积极性,2011年4月,国家决定实施棉花临时收储政策来稳定国内棉花市场价格,临时收储政策在稳定市场方面发挥了重要作用,但同时也存在一定弊端,不仅让国家承担了巨大的财政和库存压力,而且国内外棉花价差逐渐持续走高。为解决“收储难以为继、棉花品质下降、高库存与大量进口并存”等问题,2014年中共中央“一号文件”明确提出在新疆实施棉花目标价格补贴试点[3]。2017年国家决定在新疆继续实施棉花目标价格补贴试点。可以看出,我国棉花市场不同时期实行了不同的农产品政策。由于农产品政策的实施使得国内棉花现货市场进入相对独立的市场,形成“政策市”,可能导致国内棉花期货市场价格发现功能受到影响,引起国内棉花期现货市场关系脱节,而且也可能导致国内期现货市场与国际期现货市场脱节。但由于不同农产品政策的作用机制不同,其对国内与国际棉花现货市场关系的影响程度可能存在差异。那么,不同政策背景下国内与国际棉花期现货市场间关系到底如何?不同农产品政策的实施是否会导致棉花市场间关系存在显著差异?以此可见,深入研究不同政策背景下国内和国际期现货棉花市场关系,不仅有助于加深对国内外棉花期现货市场关系的认识,而且对于国内棉花市场政策的制定具有重要的意义。

一、文献综述

通过梳理现有文献,与本文相关的研究主要有两个方面,一方面是关于棉花市场关系的相关研究,主要包括国际棉花市场与国内棉花市场关系以及国内棉花期现货市场关系等方面的研究,但研究结论均存在一定争议。国外关于棉花期现货市场关系方面研究相对较少,有学者以美棉为例研究发现棉花期货价格的变动引导现货价格的变动,期货市场在价格发现中居于主导地位[4],还有学者对印度棉花期现货市场关系进行了分析,发现棉花期货市场对现货市场具有显著的引导作用[5]。国内棉花市场与国际棉花市场关系研究方面,部分学者发现国内与国际棉花市场存在长期稳定关系[1-2]。有学者研究发现,我国棉花现货市场与国际棉花现货市场相关程度较大,与国际棉花期货市场相关程度较小,但国际棉花期现货市场对我国棉花现货市场均有引导性[6];而在国内棉花市场与国际棉花市场间引导方面,部分学者认为国内外棉花期货市场之间存在显著的相互引导关系[7],部分学者认为国内棉花现货市场对国际现货棉花市场没有引导作 用[1];在国内棉花期现货市场关系研究方面,有学者指出国内棉花期现货市场之间存在着长期的稳定关系,国内棉花期货市场价格波动是国内棉花现货市场价格波动的格兰杰原因,但国内棉花现货市场价格波动不是国内棉花期货市场价格波动的格兰杰原因[7],而其他学者的研究结果则表明,国内棉花期货市场和现货市场之间存在双向的格兰杰因果关系,但期货价格对现货价格具有更强的引导关系[8]。造成争议的主要原因是国内棉花期现货市场与国际棉花期现货市场关系随着时间变化而变化[2],而且由于我国在不同时期对棉花实施了不同的政策,因此会导致国内棉花期现货市场与国际棉花期现货市场关系受到影响,而以往研究忽视了这一点,造成研究结果存在差异。

另一方面是关于棉花收储和补贴政策的相关研究,包括临时收储政策或目标价格政策实施效果评估、棉花市场政策对国内外棉花市场间关系的影响等。例如,较多学者对棉花目标价格改革实施效果进行了评估,发现棉花目标价格改革完善了棉花价格形成机制,对建立棉花市场价格形成机制、提高纺织业竞争力作用明显[9],不仅保护了试点区棉农的利益,稳定了新疆棉花生产[3],而且提升了流通企业的市场接轨能力,促进了棉花品质的改善以及增强了棉纺企业采购新疆棉花的意愿等。而关于棉花市场政策对棉花市场关系影响方面,有学者分析指出棉花“托市”政策降低了国际期货市场对国内期货市场的传递程度,使得收储期内国际市场的影响力明显降低,而棉花目标价格补贴政策使得国际市场的影响力有所增强[10];还有学者对目标价格改革前后棉花市场交易期内国内外现货市场价格之间的关系进行了分析,发现目标价格改革后国内外棉花市场现货价格协同性增强,棉花市场价格形成机制基本建立[11]。

综上所述,以往学者对国内外棉花市场间关联、价格引导关系以及棉花相关政策方面进行了深入探讨。但现有研究仍存在两方面不足,一是由于我国在不同时期对棉花实施了不同的政策,导致国内棉花期现货市场与国际棉花期现货市场关系在不同政策背景下存在差异,现有研究缺乏棉花目标价格政策实施以来棉花市场关系的研究,更缺乏不同政策背景下国内和国际棉花期现货市场关系的对比研究。二是现有研究多运用协整检验[7]、格兰杰因果关系检验[6]、VAR或VECM模型[1]等方法进行分析棉花市场间关系,即棉花市场间是否存在长期均衡关系及相互引导关系方面,缺乏棉花市场价格波动溢出效应及动态关联方面的研究,不能准确地反映棉花市场间价格传递关系。为弥补现有研究的不足,本文在已有研究基础上,选取国内和国际棉花期现货市场日度价格数据,通过建立BEKK-GARCH模型和DCC-GARCH模型,分阶段剖析不同时期国内和国际棉花期现货市场间溢出效应及动态关联性。

二、影响机制

我国作为棉花生产和贸易大国,在市场经济条件下,国内棉花期现货市场与国际棉花期现货市场之间存在一定的关联性,但国内农产品政策的实施不仅影响国内棉花期现货市场间的关系,而且影响国内棉花期现货市场与国际棉花期现货市场间的关系。除此之外,由于不同农产品政策的作用机制及其对国内与国际棉花现货市场关系的影响程度存在差异,因此,不同农产品政策的实施可能对棉花期现货市场关系的影响也存在差异。以下将具体分析不同政策的实施对国内外棉花期现货市场关系的影响。

(一) 对国内棉花期现货市场关系的影响

2004年6月1日,郑州商品交易所正式推出棉花期货,之后棉花期货市场不断发展和完善,参与棉花期货交易的投资者数量稳步增加[12]。当前中国棉花期货市场已成为全球最大的棉花期货市场。在市场经济条件下,棉花价格完全由市场决定,期货市场价格发现和套期保值功能可以帮助生产者、经营者及需求方规避市场风险[13]。期货市场发挥作用的前提条件之一是期现货市场间信息的有效传递,尤其是价格信息的传递[14]。当国家对棉花现货市场实施农产品政策时,农产品政策对国内棉花现货市场价格波动产生影响,导致国内期现货市场价格信息传递受到影响,同样会间接地对国内棉花期货市场功能发挥造成影响,引起国内棉花期现货市场关系脱节,从而导致国内棉花期现货市场间溢出效应和关联性较低。

基于此,提出本文假说H1:农产品政策的实施会降低国内棉花期现货市场间溢出效应和关联性。

(二) 对国际棉花期现货市场与国内棉花期现货市场之间关系的影响

国际棉花价格与国内棉花价格的关联主要通过贸易和期货两个途径实现,从贸易途径来讲,国际棉花现货市场价格对国内棉花现货价格的影响可以从市场整合、异地套利、替代效应等角度进行理解[15]。从期货途径来讲,国内棉花期货市场与国际棉花期货市场的关联性,一方面可由全球经济基本面变动带来的各国商品价格的趋同性角度进行理解,另一方面可由市场投资者的恐慌心理、羊群行为等导致期货市场之间的联动性角度进行理解[16]。农产品政策的实施会降低现货市场价格波动或使其进入相对独立行情,降低其与国际棉花期现货市场的关联性。农产品政策的实施虽没有直接作用于棉花期货市场,但会影响交易主体的预期,在现货市场托底收购或目标价格政策时期,不仅影响期货市场功能的发挥,而且也会导致国内期货市场与国际期现货市场脱节。

基于此,提出本文假说H2:农产品政策的实施会降低国内棉花期现货市场与国际棉花期现货市场间溢出效应和关联性。

(三)对国际棉花期现货市场间关系的影响

我国农产品政策的实施对象为国内棉花现货市场,农产品政策的实施可能通过国内棉花期现货市场间接影响国际棉花期现货市场,但并未直接作用于国际棉花期现货市场。由于国际棉花期货市场尤其是纽约期货交易所棉花期货已经成为当前国际棉花行业以及主要产棉国不可缺少的定价依据,其对国际棉花现货市场引导作用较强,国际棉花期货市场与国际棉花现货市场关系较为紧密,两市场间关系受区域政策因素的影响相对较小。

基于此,提出本文假说H3:国内农产品政策的实施对国际棉花期现货市场关系不会造成影响。

(四) 对棉花期现货市场关系的影响

由于不同农产品政策对农产品市场影响力不同,使得不同农产品政策对棉花期现货市场关系影响程度不同[17]。临时收储政策通过国家规定的最低收购价的方式为棉花现货市场价格进行直接“托底”,使得国内棉花现货市场价格进入相对独立的行情,形成“政策市”,导致国内棉花期货市场价格发现功能受到影响,降低了棉花期货市场对棉花现货市场价格的引导作用。而且由于临时收储政策直接规定了现货市场收购价格,给予生产者、销售者及需求方价格预期,有效平抑了现货市场价格波动,使得期现货市场价格波动溢出效应同样受到影响。同样,临时收储政策的实施也会降低国内棉花现货市场与国际棉花期货市场、国际棉花现货市场的关联性,而且使得棉花市场间波动溢出效应受到影响。目标价格政策是在市场形成价格的基础上,通过差价补贴保护生产者利益的一项农业支持政策。目标价格政策下棉花市场价格更多地反映市场力量,国内棉花期现货市场均反映了市场价格,使得国内棉花期货市场对国内棉花现货市场价格引导作用增强。但由于国家设定了目标补贴价,种植户对棉花价格形成一定预期,存在一定的惜售现象,使得目标价格政策仍存在一定的“托市”效应,但其“托市”效应明显弱于临时收储政策[10]。因此,目标价格政策实施后国内棉花期现货市场间溢出效应和关联性将会增强,但可能低于临时收储政策实施前。同样,目标价格政策的实施可能会增强国内棉花期现货市场与国际棉花期现货市场间溢出效应和关联性。

基于此,提出本文假说H4:临时收储政策对国内棉花现货市场与其他棉花市场间溢出效应和关联性的影响高于目标价格政策。

三、模型构建与数据来源

(一) 模型构建

本文分别从溢出效应和市场动态关联两方面分析国内和国际棉花期现货市场间互动机制,具体而言,运用格兰杰因果关系检验方法分析棉花市场间均值溢出效应,即短期价格引导关系;运用BEKK-GARCH模型分析棉花市场间的波动溢出效应,即检验棉花市场间价格波动传递关系;运用DCC-GARCH模型分析棉花市场间的动态关联性,即分析棉花市场间的动态相关性。格兰杰(GRANGER)因果关系检验方法较为常见,在此不再赘述,下文仅对BEKK-GARCH模型和DCC-GARCH模型进行重点介绍。

Engle[18]提出了ARCH(autoregressive conditional heteroscedasticity)模型,ARCH模型可描述时间序列的尖峰厚尾、序列相关、收益率波动性的集聚性和杠杆性等特征。Bollerslev[19]将ARCH模型扩展到更为一般的GARCH(generalized autoregressive conditional heteroscedasticity)模型,之后Bollerslev、Engle和Wooldridge[20]将GARCH模型拓展应用到多元变量的MGARCH(multivariate generalized autoregressive conditional heteroscedasticity),由此可以估计多个市场间的波动性。BEKK-GARCH模型和DCC-GARCH模型均属于多元GARCH模型。

BEKK-GARCH模型最初是由Baba等提出,对该模型正式的分析则见于Engle和Kroner[21]的论文,该模型可以准确地检验市场间波动溢出效应。其均值方程见式(1):

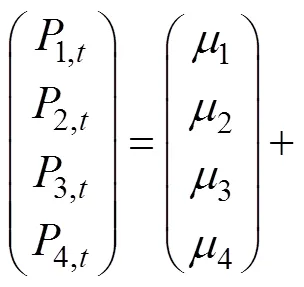

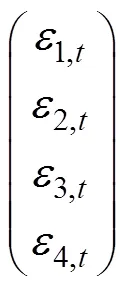

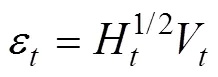

式中,P,t(=1, 2, 3, 4),分别代表国内棉花现货价格、国内棉花期货价格、国际棉花现货价格和国际棉花期货价格;(=1, 2, 3, 4)为常数项;表示模型滞后阶数;1i,j,2i,j,3i,j和4i,j分别表示国内棉花现货价格、国内棉花期货价格、国际棉花现货价格和国际棉花期货价格对其他市场价格的影响,反映市场价格间均值溢出效应;,t(i=1, 2, 3, 4)服从分布,是变量的条件残差,其条件方差-协方差矩阵H见式(2):

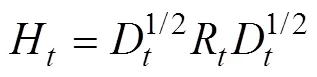

H=′+′(−1−1)+′H−1(2)

式中C为四维下三角矩阵,A和B分别为四维ARCH项和GARCH项系数矩阵。各部分矩阵形式见式(3):

;;

;

其中,h(=1, 2, 3, 4)表示棉花各市场价格的条件方差;h(≠)表示棉花市场价格间的条件协方差;对角元素a和b表示棉花市场自身ARCH型和GARCH型波动溢出效应;a(≠)表示棉花市场间的ARCH型波动溢出效应;b(≠)表示棉花市场间的GARCH型波动溢出效应。考察棉花市场与棉花市场间是否存在波动溢出效应,即考察a、b、a和b是否为0,如果四者任意一个异于0,则说明两棉花市场间存在波动溢出效应。

BEKK-GARCH模型仅能估计棉花市场间是否存在波动溢出效应,而不能有效刻画棉花市场间的动态关联性,因此本文采用Engle[22]提出的DCC-GARCH模型分析不同时期棉花市场间动态关联性。DCC-GARCH模型的均值方程如式(4):

P=CX+(4)

国内外棉花期现货市场间的时变相关系数计算公式见式(6):

式中,h为矩阵D的非对角元素,h和h为Dt的对角元素。

(二) 数据来源与变量说明

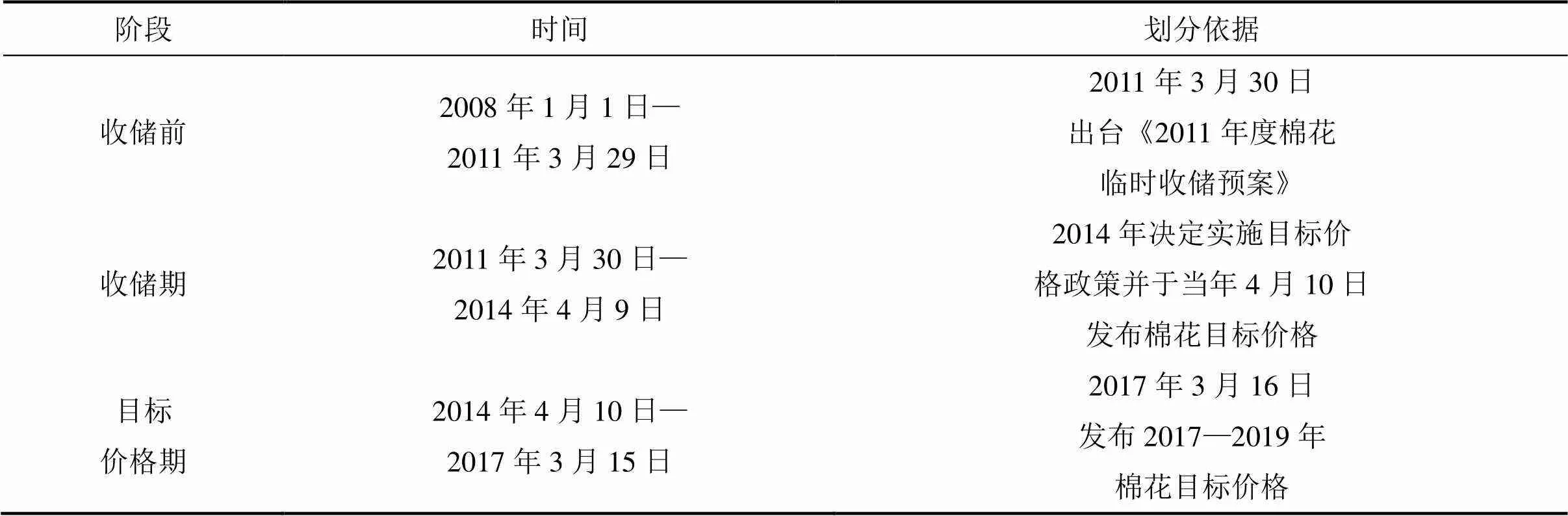

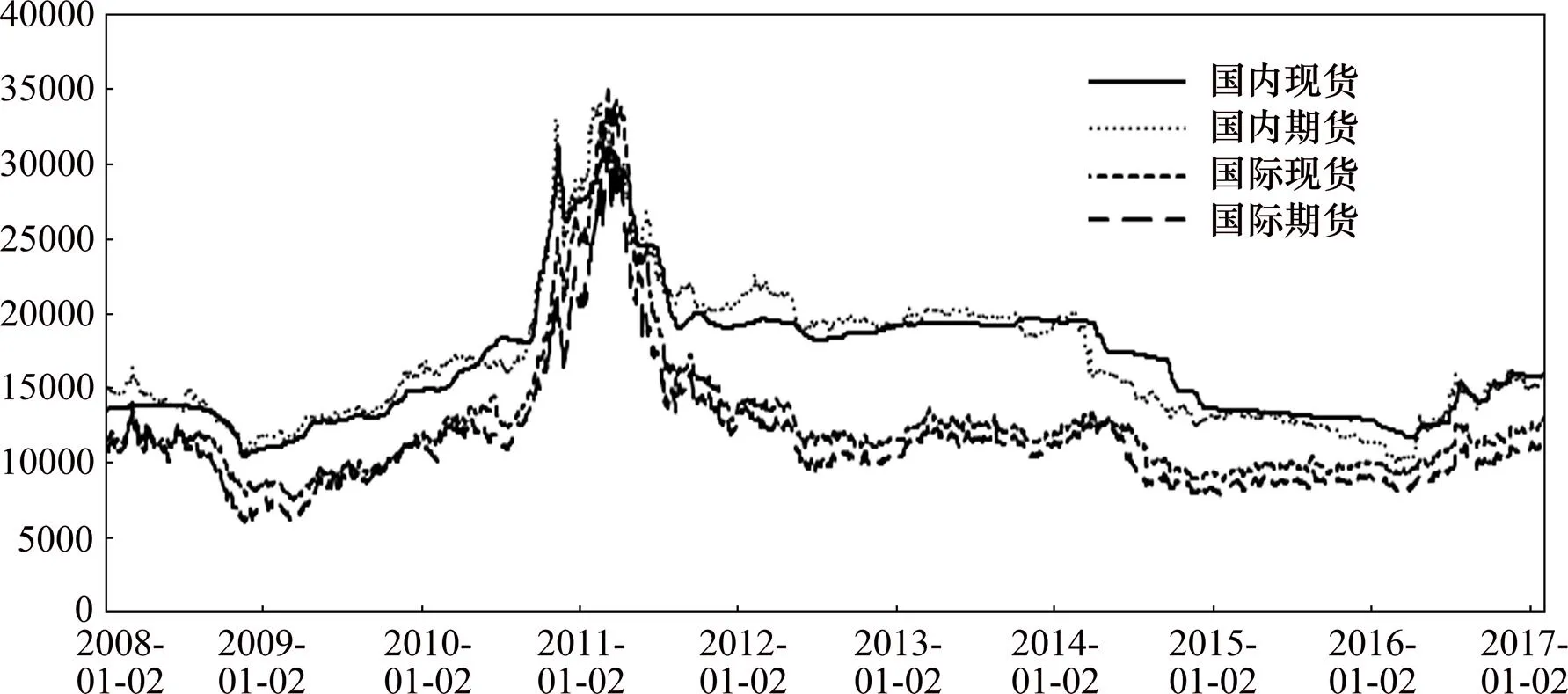

本文选取国内棉花现货、国内棉花期货、国际棉花现货和国际棉花期货市场的日度价格高频数据进行相应的实证分析。其中,国内棉花现货市场价格选用全国棉花交易市场发布的中国棉花价格328棉交易指数②(CCIndex)[1];国内棉花期货市场价格选用郑州商品交易所(ZCE)棉花期货合约③[6-7];国际棉花现货市场价格选用英国利物浦棉花展望公司Cotlook A指 数④[6];国际棉花期货市场价格选用纽约商品交易所(NYBOT)的棉花期货价格⑤[6-7]。由于国内外棉花市场价格报价单位存在差异,所以通过汇率换算将单位统一换算为元/吨。鉴于数据可获得性以及样本数据一致性,样本数据时间跨度为2008年1月1日至2017年3月15日,剔除周末、节假日以及四者不能相互匹配的数据,然后计算各市场价格收益率⑥,共计2121个样本。在样本期划分上,根据不同时期我国实施的棉花政策的不同,将2008年以来样本划分为三个阶段,分别是棉花临时收储政策实施前时期(以下简称临储前)、临时收储政策实施时期(以下简称临储期)和目标价格政策实施时期(以下简称目标价格期),具体样本划分及划分依据见表1。图1展示了2008年以来国内和国际棉花期现货市场价格走势。

表1 样本时期划分

三、实证分析

(一) 样本数据描述性统计

表2为各棉花市场价格收益率序列的描述性统计结果。从标准差上看,2008年以来国内棉花期现货市场价格与国际棉花期现货市场价格相比均较小,说明国内棉花期现货市场价格波动幅度相对较小,而国际棉花期现货市场价格波动幅度较大;分不同时期来看,价格波动幅度也逐步增加。从偏度和峰度上看,与正态分布(偏度为0和峰度为3)相比,各时期国内和国际棉花现货市场价格序列分布表现为右偏或左偏,各序列峰度均大于3,且各市场价格收益率JB统计量均在1%水平下显著,说明各市场价格序列均显著异于正态分布,具有典型的尖峰厚尾特征。由于t分布可以较好地捕捉序列的尖峰厚尾特征[23],因此在模型估计的过程中,本文采用t分布来刻画各序列的尖峰厚尾 特征。

注:单位为元/吨。

表2 各棉花市场价格描述性统计结果

注:***表示1%显著性水平

(二) 数据平稳性检验

在模型估计之前,首先需要对各序列进行平稳性检验,以避免伪回归。由表3可以看出,无论是样本总体还是分时期各市场价格序列均在1%水平下拒绝单位根假设,说明各序列均为平稳序列,从而保证了模型估计的有效性。

(三) 均值溢出效应检验

为了检验各棉花市场价格间均值溢出效应及其单双向关系,需对各序列进行格兰杰(GRANGER)因果关系检验[24]。鉴于各变量均为平稳序列,因此通过F统计量进行检验(见表4)。从整个样本期来看,国内与 国际棉花期现货市场间存在显著的双向均值溢出效应。但不同时期存在差异,具体来看:首先,在临储前,各棉花市场间存在显著的双向均值溢出效应。其次,在临储期,国内棉花现货市场与国际棉花期货市场仅存在国际棉花期货市场对国内棉花现货市场的单向均值溢出效应,而其他棉花市场间均存在显著的双向均值溢出效应。最后,在目标价格期,国内棉花现货市场、国内棉花期货市场和国际棉花现货市场对国际棉花期货市场不存在均值溢出效应,仅存在国际棉花期货市场对三市场的单向均值溢出效应,而其他市场间存在显著的双向均值溢出效应。由此可知,国内和国际棉花期现货市场相互之间总体存在显著的价格引导关系,但不同时期引导关系存在差异。

(四) 波动溢出效应检验

本文采用BFGS优化算法对BEKK-GARCH模型进行估计,进而得到各模型估计系数以及波动溢出效应检验结果(见表5和表6)。从表5可以看出,a11、a22、a33、a44和b11、b22、b33、b44的系数均在1%或10%水平下显著,表明各棉花市场价格均受其自身前期价格的显著影响,存在明显的波动集聚效应,且兼具ARCH效应和GARCH效应。

不同时期棉花市场间波动溢出效应存在差异:首先,从临储前各棉花市场间波动溢出效应上看,模型系数矩阵A和矩阵B的非对角元素a12、a13、a21、a24、a31、a34、a41、a42、a43和b12、b13、b24、b32、b34、b42均显著异于0,表明国内棉花现货市场和国内棉花期货市场、国内棉花现货市场和国际棉花现货市场、国内棉花期货市场和国际棉花期货市场以及国际棉花现货和国际棉花期货市场之间存在显著的双向波动溢出效应;而国内棉花期货市场与国际棉花现货市场仅存在国际棉花现货市场对国内棉花期货的单向波动溢出效应。表6中Wald检验结果,进一步证实了国内棉花现货市场和国际棉花期货市场之间不存在波动溢出效应,国内棉花期货市场和国际棉花现货市场间仅存在国际棉花现货对国内棉花期货市场的单向波动溢出效应,而其他棉花市场之间存在双向波动溢出效应。

表3 各变量ADF平稳性检验

表4 棉花市场间均值溢出效应检验

注:***、**和*分别表示在1%、5%和10%的水平下显著;在滞后期选择上,本文选择了1−12期,表中仅显示了最短滞后期

其次,从临储期各棉花市场间波动溢出效应上看,模型系数矩阵A和矩阵B的非对角元素a24、a41、a43和b13、b24、b31、b42显著异于0,表明国内棉花现货市场和国际棉花现货市场、国内棉花期货市场和国际棉花期货市场之间存在双向波动溢出效应,国际棉花现货市场和国际棉花期货市场之间存在国际棉花期货市场对国际棉花现货市场的单向波动溢出效应。表6中Wald检验结果表明,与临储前相比,国内棉花期现货市场之间由双向波动溢出效应转为不存在波动溢出效应,国内棉花期货市场和国际棉花现货市场之间由单向波动溢出效应转为不存在波动溢出效应。由此说明,临时收储政策的实施不仅对国内棉花现货市场与其他棉花市场间波动溢出效应存在影响,而且对国内棉花期货市场与其他棉花市场之间波动溢出效应存在影响。

最后,从目标价格时期各棉花市场间波动溢出效应上看,模型系数矩阵A和矩阵B的非对角元素a13、a21、a31、a32、a43和b21、b24、b43显著异于0,表明国内棉花现货市场和国际棉花现货市场之间存在双向波动溢出效应,而国内棉花期货市场和国内棉花现货市场、国内棉花现货市场和国际棉花期货市场、国内棉花期货市场和国际棉花期货市场以及国际棉花期货市场和国际棉花现货市场之间存在前者对后者的单向波动溢出效应。从表6中Wald检验结果可知,与临储期相比,目标价格期国内棉花期现货市场之间存在波动溢出效应,但仅为国内棉花期货市场对国内棉花现货市场的单向波动溢出效应。

从波动溢出效应上看,临时收储政策的“托市”效应降低了国内棉花期现货市场之间的波动溢出效应;而目标价格政策作为补贴政策,其政策“托市”效应不如临时收储政策,国内棉花现货市场更多反映市场力量,导致国内棉花现货市场价格受国内棉花期货市场价格波动影响,这与前文理论分析一致。同样,由于棉花临储政策和目标价格政策的实施使得国内棉花现货市场和国际棉花现货市场间波动溢出效应显著性有所下降。

(五) 市场动态关联分析

本文通过DCC-GARCH模型进一步分析不同时期国内和国际棉花期现货市场间动态相关关系。由于扰动项不服从正态分布,通过采用极大似然估计法(MLE)对DCC-GARCH模型进行估计得到一致且有效的估计结果,并计算棉花市场间动态条件相关系数来刻画棉花市场间动态相关性。表7给出了不同时期各棉花市场间动态相关系数的描述性统计结果。

首先,国内棉花现货市场与国内棉花期货市场、国际棉花现货市场以及国际棉花期货市场的相关系数均值分别为0.056 7、−0.058 0和−0.032 5,反映了我国棉花现货市场的市场化程度较低;而与其他棉花市场相关系数的标准差相对较大(0.219 4、0.210 1和0.128 6),反映了国内棉花现货市场与其他市场的关联性波动较大。分不同时期来看,国内棉花现货市场与国内棉花期货市场以及国际棉花现货市场关联程度在临时收储政策实施后出现下降,尤其是国内棉花现货市场与国内棉花期货市场关联性下降程度最大,相关系数均值由0.061 2下降至0.043 6,下降了28.76%,表明临时收储政策的实施降低了国内棉花现货市场的市场化程度,在棉花目标价格政策实施后,国内棉花现货市场与国内棉花期货市场以及国际棉花现货市场关联程度逐渐提高,尤其是国内棉花现货市场与国内棉花期货市场关联性,相关系数均值由0.043 6上升至0.066 2,表明目标价格政策的实施使国内棉花现货市场的市场化程度有所提升。

其次,国内棉花期货市场与国际棉花现货市场、国际棉花期货市场的相关系数均值分别为0.159 2和0.250 9,说明我国棉花期货市场的市场化程度相对较高,与国际棉花期现货市场关联较为紧密。分不同时期来看,国内棉花期货市场与国际棉花现货市场、国际棉花期货市场的相关系数的均值在棉花临时收储政策实施后分别由收储前的0.170 5和0.245 5下降至0.153 0和0.202 8,说明棉花临时收储政策的实施在一定程度上降低了国内棉花期货市场与国际棉花期现货市场的关联性,但与国内棉花现货市场相比,其受影响程度较小,在棉花目标价格政策实施后,相关系数均值均有所提高,尤其是国内棉花期货市场与国际棉花期货市场相关系数的均值达到了0.306 9,说明目标价格政策实施后国内棉花期货市场与国际棉花期货市场关联性得到了明显提升。

再次,国际棉花期现货市场间关联性同样相对较高,2008年以来相关系数均值为0.219 7。分不同时期来看,临储前、临储期和目标价格期相关系数的均值分别为0.209 9、0.215 3和0.235 4,说明随着时间推移,国际棉花期现货市场关联系数不断变大,反映了国际棉花期现货市场间关联程度不断提高,两市场间关联性不受我国棉花政策变动的影响。

最后,棉花市场间相关系数波动起伏,具有明显的时变性;国内棉花现货市场与国内棉花期货市场、国内棉花现货市场与国际棉花现货市场、国内棉花期货市场与国际棉花期货市场相关系数波动较大,说明这些市场间关联性相对不够稳定;而国内棉花现货市场与国际棉花期货市场、国内棉花期货市场与国际棉花现货市场、国际棉花现货市场与国际棉花期货市场相关系数波动较小,说明这些市场间关系长期来看较为稳定;国内棉花现货市场与国内棉花期货市场、国内棉花现货市场与国际棉花现货市场、国内棉花期货市场与国际棉花期货市场动态关联系数在不同政策时期经历了先波动上升后波动下降,之后又波动上升的趋势,说明国内棉花政策的实施对国内棉花市场与国际棉花市场关联性造成了影响,尤其是棉花临时收储政策的实施,造成国内棉花现货市场与其他市场关联程度下降,产生市场分割现象,而棉花目标价格的实施使得国内棉花现货市场逐步回归市场,国内棉花现货市场与其他市场关联程度也逐渐提升,这就验证了本文提出的假说H1、H2和H4。而国际棉花期现货市场关系总体保持较为稳定,并未受我国棉花政策实施的影响,这就验证了本文提出的假说H3。

表5 棉花市场间波动溢出效应估计结果

注:***、**和*分别表示在1%、5%和10%水平下显著;括号内统计量

表6 棉花市场间波动溢出效应检验

注:***和*分别表示在1%和10%的显著水平

表7 不同时期棉花市场间动态相关系数描述性统计

四、结论与政策启示

本文基于2008年1月1日—2017年3月15日国内和国际棉花期现货市场日度价格高频数据,通过格兰杰因果关系检验、BEKK-GARCH模型和DCC-GARCH模型分析了国内棉花现货市场、国内棉花期货市场、国际棉花现货市场和国际棉花期货市场之间的市场关联和溢出效应。结果表明:2008年以来,国内棉花期现货市场与国际棉花期现货市场相比波动幅度相对较小;国内和国际棉花期现货市场相互之间存在显著的价格引导关系,但不同时期引导关系存在差异;不同时期国内与国际棉花期现货市场之间波动溢出效应及其单双向关系存在显著差异;国内棉花现货市场与国内棉花期货市场、国际棉花期货市场以及国际棉花现货市场关联性均较低,而国内棉花期货市场与国际棉花期现货市场、国际棉花现货市场与国际棉花期货市场关联程度相对较高。分不同时期来看,临时收储政策的实施可以有效降低国内棉花市场波动,对国内和国际棉花市场间均值溢出效应影响较小,对国内和国际棉花市场间波动溢出效应影响较大,其中,对国内棉花现货市场与其他棉花市场间波动溢出效应的影响高于对国内棉花期货市场与其他市场间的波动溢出效应的影响;同时,临时收储政策的实施降低了国内棉花市场与国际棉花市场之间的关联程度;而目标价格政策与临储政策相比,其对国内和国际棉花市场价格溢出效应和关联程度影响相对较小;国内棉花政策的实施并未对国际棉花期现货市场间关联性造成显著影响。

基于以上结论,本文提出以下政策建议:一是继续坚持国内棉花市场化改革方向。前期棉花目标价格政策的实施在国内棉花回归市场方面取得了一定成效,应继续不断完善棉花目标价格政策,在保护种棉主体的同时坚持棉花市场化改革的方向,增强棉花市场自身活力,进而增强国内棉花的国际市场竞争力。二是进一步完善国内期货市场。充分发挥国内棉花期货市场套期保值和价格发现功能,提高期货市场运行效率,促进其与国内外棉花市场融合。三是完善棉花监测预警机制。随着棉花产业逐步回归市场,国内外棉花期现货市场联动性将不断增强,应进一步完善棉花监测预警机制,健全棉花交易市场和信息发布平台,准确把握国内外期现货市场波动特征和趋势,及时全面地发布棉花市场信息,科学引导生产。

注释:

① 美国农业部网站:https://www.usda.gov/。

② 全国棉花交易市场:http://www.cottonchina.org。

③ 郑州商品交易所:http://www.czce.com.cn。

④ 英国利物浦棉花展望公司:https://www.cotlook.com。

⑤ 纽约商品交易所:http://www.nybot.com。

⑥ 收益率:r=ln(p/p−1)×100。

⑦ 限于篇幅限制,不再单独提供趋势图,读者如有兴趣,可向作者索取。

[1] 王利荣, 周曙东. 国内外棉花市场价格的动态关系分析——基于VECM模型[J]. 国际贸易问题, 2009(11): 26−31.

[2] 王金凤, 李平, 杨秀艳. 中国与世界棉花价格的长期均衡关系研究[J]. 统计与决策, 2011(18): 116−120.

[3] 黄季焜, 王丹, 胡继亮. 对实施农产品目标价格政策的思考——基于新疆棉花目标价格改革试点的分析[J]. 中国农村经济, 2015(5): 10−18.

[4] CHANG S W, WANG C H. Investigation of price discovery and efficiency for cash and futures cotton prices[J]. Western Journal of Agricultural Economics, 1984, 9(1): 172−7.

[5] SAMAL G P. Price discovery efficiency of cotton futures market in india[J]. Agricultural Economics Research Review, 2017, 30(2): 235−244.

[6] 张雯丽, 李秉龙. 国际棉价与中国棉价的相关性及因果性分析[J]. 价格理论与实践, 2005(9): 43−44.

[7] 刘晓雪, 黄剑. 中美棉花期货价格引导和均衡关系的实证分析[J]. 北京工商大学学报(社会科学版), 2008(4): 11−15.

[8] 何晓燕, 张蜀林. 我国棉花期货与现货市场的价格发现与波动溢出效应[J]. 系统工程理论与实践, 2013(7): 1723−1728.

[9] 刘宇, 周梅芳, 郑明波. 财政成本视角下的棉花目标价格改革影响分析——基于CGE模型的测算[J]. 中国农村经济, 2016(10): 70−78.

[10] 许祥云, 何恋恋, 高灵利. 农产品政策如何影响国际市场对国内期货市场的价格传递效应——以棉花和豆类产品的收储及补贴政策为例[J]. 世界经济研究, 2016(6): 55−68, 135.

[11] 刘慧, 薛凤蕊. 目标价格改革对棉花市场的影响研究——基于棉花市场主交易期内的国内外现货价格关联性分析[J]. 价格理论与实践, 2016(4): 67−69.

[12] 兰鹏. 中国棉花期货与现货市场间的动态相关性研究[D]. 乌鲁木齐: 新疆财经大学, 2013.

[13] 庞贞燕, 刘磊. 期货市场能够稳定农产品价格波动吗——基于离散小波变换和GARCH模型的实证研究[J]. 金融研究, 2013(11): 126−139.

[14] 康敏. 中国农产品期货市场功能与现货市场关系研究[D]. 北京: 中国农业大学, 2005.

[15] 柯善淦, 卢新海, 葛堃, 李慧芳. 基于海外耕地投资的国内国际粮食价格联动效应分析[J]. 中国农村经济, 2017(12): 65−80.

[16] SHEFRIN H, STATMAN M. Behavioral portfolio theory[J]. Journal of Finance and Quantitative Analysis, 2000, 35: 127−151.

[17] 王燕青, 姚灵, 简林强, 等. 临时收储政策及其改革对农产品期货市场的影响[J]. 农业现代化研究, 2017, 38(1): 81−88.

[18] ENGLE R F. Autoregressive conditional heteroscedasticity with estimates of the variance of united kingdom inflation[J]. Econometrica, 1982, 50(4): 987−1007.

[19] BOLLERSLEVB T. Generalized autoregressive conditional heteroskedasticity[J]. Journal of Econometrics, 1986, 31(3): 307−327.

[20] BOLLERSLEV T, ENGLE R F, WOOLDRIDGE J M. A capital asset pricing model with time-varying covariances[J]. Journal of Political Economy, 1988, 96(1): 116−131.

[21] ENGLE R F, KRONER K F. Multivariate simultaneous generalized arch[J]. Economic Theory, 1995(11): 122−150.

[22] ENGLE R F. Dynamic conditional correlation—A simple class of multivariate GARCH models[J]. Ssrn Electronic Journal, 2000, 20(3): 339−350.

[23] 吴海霞, 王静. 我国粮食市场价格波动溢出效应研究[J]. 农业技术经济, 2012(10): 14−21.

[24] 高群, 柯杨敏. 国内外食糖市场整合与价格间溢出效应研究——基于VEC-BEKK-GARCH(1,1)模型的实证[J]. 统计与信息论坛, 2016(3): 28−33.

On spillover effects and correlation between domestic and international cotton futures market: A comparative analysis under different policy backgrounds

DING Cunzhen, XIAO Haifeng

(College of Economics and Management, China Agricultural University, Beijing 100083, China)

This paper, by adopting daily price data of domestic and international cotton spot and futures markets from January 2008—March 2017, and by employing BEKK-GARCH model and DCC-GARCH model, analyzes the correlation and spillover effects between domestic and international cotton markets under different policy backgrounds. Results show that there is significant price guidance relationship between domestic and international cotton futures markets, but with differences at different periods, that the correlation between domestic cotton spot market and the other cotton markets is low while the correlation between domestic cotton futures market and the international cotton futures market and the correlation between the international cotton spot market and the international cotton futures market are high, and that the implementation of the temporary storage policy has less impact on mean spillover effect between domestic and international cotton market, but has a greater impact on volatility spillover effect between domestic and international cotton market, and can also reduce the degree of correlation between the domestic cotton market and international cotton market. Results also show that, compared with the temporary storage policy, the target price policy has a relatively small impact on the domestic and international cotton market price spillovers and correlation.

cotton; futures market; price; correlation; spillover effec

2018−04−02;

2018−06−20

农业部和财政部“国家现代农业产业技术体系项目”(CARS-39-22)

丁存振(1988—),男,山东聊城人,中国农业大学经济管理学院博士研究生,主要研究方向:农业经济理论与政策;联系邮箱:dingcunzhen2010@163.com;肖海峰(1964—),男,内蒙古武川人,中国农业大学经济管理学院教授,博士生导师,主要研究方向:农产品市场与政策

10.11817/j.issn. 1672-3104. 2018.05.014

F323.7

A

1672-3104(2018)05−0117−12

[编辑: 谭晓萍]