机构投资者持股与上市公司负债关系研究

2018-09-20徐备

徐备

摘要:文章以2007~2014年沪深两市1391家A股上市公司为样本,采用多元回归法以及联立方程模型,对机构投资者的持股情况与上市公司的负债水平之间的关系进行分析。实证研究的结果表明,一方面,拥有专业投资管理技能的机构投资者在选股时,更倾向于那些负债水平较低(财务风险较小)的公司;另一方面,机构投资者在对上市公司进行投资后,使得上市公司负债水平有所上升,一定程度上抑制了上市公司的股权融资冲动。

关键词:机构投资者;负债水平;股权融资偏好

一、引言

近年来,随着我国资本市场的不断发展,拥有资金、信息、技术等优势的机构投资者愈来愈成为资本市场的重要力量,参与公司治理的程度不断加深。一方面,从以负债水平为核心的资本结构角度看,机构投资者在选股时会考虑负债水平高的公司还是负债水平低的公司?这是一个值得思考的问题;另一方面,在机构投资者通过持有上市公司的股票而成为企业管理层后,能否改变上市公司较为强烈的权益融资倾向?换句话说,机构投资者持股后,能否在一定程度上提高上市公司的负债水平,改善公司资本结构,以促进我国上市公司的融资平衡?这将是本文讨论的重点。

二、文献综述

笔者通过对国内外相关文献的研究,发现学者们对于机构投资者的持股水平与上市公司负债水平之间关系的见解并不相同,甚至存在两种完全不同的结论。

(一)上市公司负债水平对机构投资者选股倾向的影响

杨德群等(2004)通过对基金持股特征的研究,发现基金投资十分重视上市公司的业绩、股票的波动性和流动性风险,并施行价值型的投资策略,并且,基金具有较好的识别、挖掘股票价值以及调整投资组合的能力。翁洪波和吴世农(2007)发现,机构投资者更倾向于投资企业规模较大的公司。谭松涛和付勇(2009)采用双重差分的方法考察了再股权分置改革的过程中,上市公司的股权激励方案对机构投资者的投资选择的影响,发现机构投资者更倾向于持有那些治理水平较高的公司的股票。

(二)机构投资者持股水平对上市公司负债水平的影响

Firth(1995)的研究表明,机构投资者的存在限制了管理层在设定资本结构时的自由裁量权,即机构投资者的持股与上市公司的负债水平正相关。姚远(2010)采用最小二乘法和二阶段回归方法,从持股特征和参与上市公司治理两个方面实证研究了机构投资者与上市公司资本结构的关系,发现机构投资者的持股比例和上市公司资产负债率成负相关关系。罗栋梁(2010)发现,机构投资者的持股量与上市公司的负债水平显著正相关,说明机构投资者持股上市公司并没有表现出对股权融资的特殊偏好,有利于上市公司的融资行为回归到正常的融资优序。王方慧(2017)以2010~2013年我国沪深两市A股上市公司为研究样本,采用多元回归法对机构投资者、负债融资与盈余管理进行回归分析,指出机构投资者持股可以削弱负债规模对管理层盈余管理的影响程度。

三、理论分析与研究假设

(一)上市公司负债水平对机构投资者选股倾向的影响

根據财务管理学的相关理论,企业的财务风险可以根据风险来源不同分为系统性风险和非系统性风险。其中,系统性风险是整体性的市场风险,而非系统性风险又分为筹资风险和经营风险,因此,公司负债水平的高低对企业的非系统性财务风险有着重大影响。若企业负债累累,则会导致非系统性风险大幅提高,进而在外部市场条件相对保持的情况下使得企业的财务风险陡增。众所周知,理性的投资者都是风险厌恶者,而机构投资者作为专业投资人,更加善于规范投资行为,更加善于构建投资组合,与个人投资者相比更加理性,因此,机构投资者也应该是风险厌恶者。根据以上的分析,本文提出假设1。

H1:机构投资者的选股倾向与公司的负债水平负相关。

(二)机构投资者持股水平对上市公司负债水平的影响

根据经典的融资优序理论,在企业有融资需求时,一般要遵循内源融资、债权融资、股权融资的先后顺序。即当企业具有外部融资需求时,债权融资是优于股权融资的,因为若在信息不对称的基础上考虑交易成本的存在,权益融资一般会向社会公众传递公司股票价格被高估的负面信息,导致投资者调低对公司股价的估计,进而会导致公司股价下降、企业价值缩水。相反,虽然较高比例的债权融资会加大企业的财务风险,但是较为适宜的债权融资能够在解决企业资金需求的同时付出较少的资本成本。但不可否认的是,由于我国特殊的经济背景,上市公司在需要进行外部融资时,一般具有较为强烈的股权融资的冲动。根据以上的分析,本文提出假设2。

H2:机构投资者的持股比例与上市公司的负债水平正相关。

四、研究设计

(一)变量定义

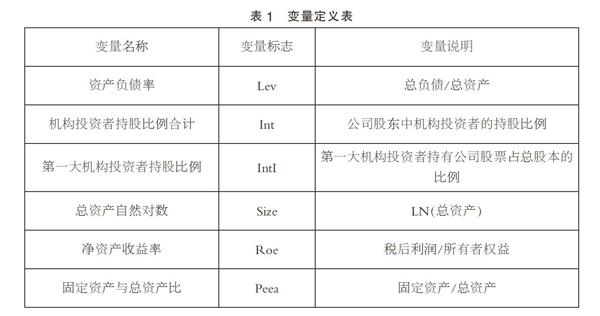

根据上文做出的研究假设,本文选取上市公司负债水平、机构投资者持股水平以及控制变量等三类变量。

1. 上市公司负债水平。本文选用上市公司的资产负债率指标来衡量企业的负债水平。资产负债率是期末负债总额与公司资产总额的比值,该指标最能从宏观上体现上市公司的负债水平。

2. 机构投资者持股水平。根据上述假设,本文选取机构投资者持股比例合计指标。本文中的机构投资者具体指信托投资公司、证券公司、财务公司、证券投资基金、社保基金、保险基金、银行基金以及合格的境外投资者等。

3. 控制变量。本文研究主题所涉及的控制变量包括第一大股东持股比例、企业规模、企业盈利能力以及企业的可抵押能力等,分别用第一大股东持股比例合计、企业总资产自然对数、企业净资产收益率以及企业固定资产与总资产比等指标来表示。

根据以上指标定义,整理如表1所示。

(二)样本选取与数据来源

本文选取了2007~2014年沪深两市所有A股上市公司的数据,对机构投资者的持股情况与上市公司的负债水平之间的关系进行分析,所有上市公司的数据均来自国泰安数据库。为了保证实证研究的准确性与连续性,依据以下原则对样本数据进行了筛选和剔除:1.剔除了金融类上市公司;2.剔除了样本中含有缺失值的数据;3.剔除了样本中明显错误的数据;4.剔除了ST、*ST类的财务状况异常的上市公司。5.筛选了在2007年之前已经上市,并持续经营到2014年的上市公司。经过以上筛选和剔除,最终得到1391家上市公司8个年度的11128个数据。

(三)相关模型

根据假设H1,建立模型

Int=α0+α1Lev+α2IntI+α3Soze+α4Roe+α5Peea+ui(1)

根据假设H2,建立模型

Lev=β0+β1Int+β2IntI+β3Size+β4Roe+β5Peea+vi(2)

五、实证结果分析

(一)相关分析

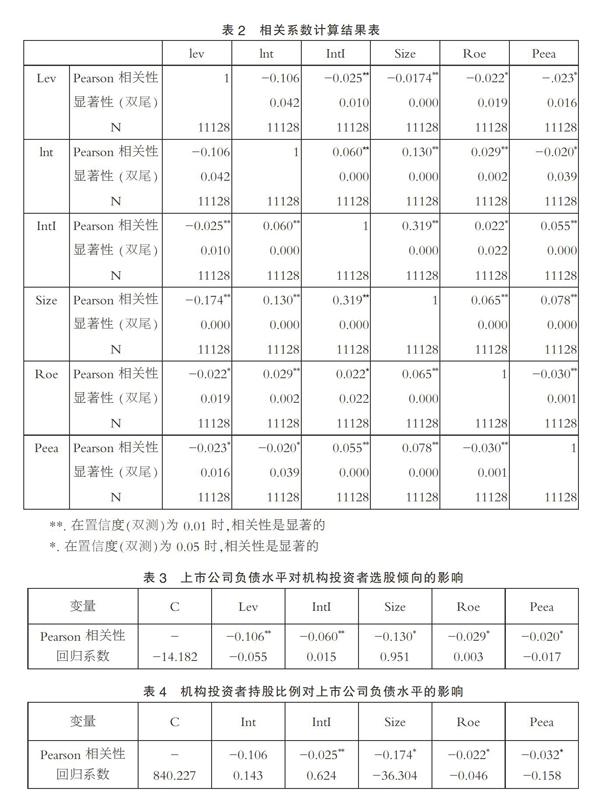

将相关数据导入SPSS22.0统计分析软件进行相关分析,得出以下相关系数计算结果如表2所示。

由表2相关性计算表可知,资产负债率(lev)与机构投资者持股比例合计(Int)、第一大股东持股比例(IntI)、总资产自然对数(Size)、净资产收益率(Roe)、固定资产与总资产比(Peea)的相关系数分别为-0.106、-0.025、-0.174、-0.022、-0.023,说明资产负债率(lev)与其他几个变量存在负的弱相关关系,其相关系数检验的概率P值均<0.05,通过检验。

另外,由相关性诊断表和相关系数矩阵表可知,利用容忍度和方差膨胀因子进行多重共线性诊断,6个特征值(Eigenvalue)均大于0;6个条件指数(Condition Index)均小于10;且各样本的容忍度都显著的大于0.2;及方差膨胀因子(VIF)都显著地小于5,以上可说明,自变量之间不存在多重共线性。

(二)回归分析

根据假设H1:机构投资者在选股时,更倾向于选择负债水平较低的公司,也就是说,机构投资者的选股倾向与公司的负债水平负相关。进行回归分析整理表格得到变量之间的相关性及回归系数如表3所示。

根据表3,可以建立上市公司负债水平及机构投资者选股的回归模型如下:

Int=-0.0551Lev+0.0151IntI+0.951Size+0.003Rpe-0.017Peea-14.182

由回归方程可知,在控制变量不变得情况下,机构投资者的选股倾向与公司的负债水平呈负相关的关系,证明了假设的正确性。

根据假设H2:在正常的范围内,上市公司的负债水平会随着机构投资者持股比例的提高而提高,也就是说,机构投资者的持股比例与上市公司的负债水平正相关。进行回归分析整理表格得到变量之间的相关性及回归系数如表4所示。

根据表4,可以建立机构投资者持股及上市公司负债水平的回归模型如下:

Lev=0.143Int+0.624IntI-36.304Size-0.046Roe-0.158Peea+840.227

由回归方程可知,在控制变量不变得情况下,机构投资者持股对上市公司负债水平呈正相关的关系,证明了假设的正确性。

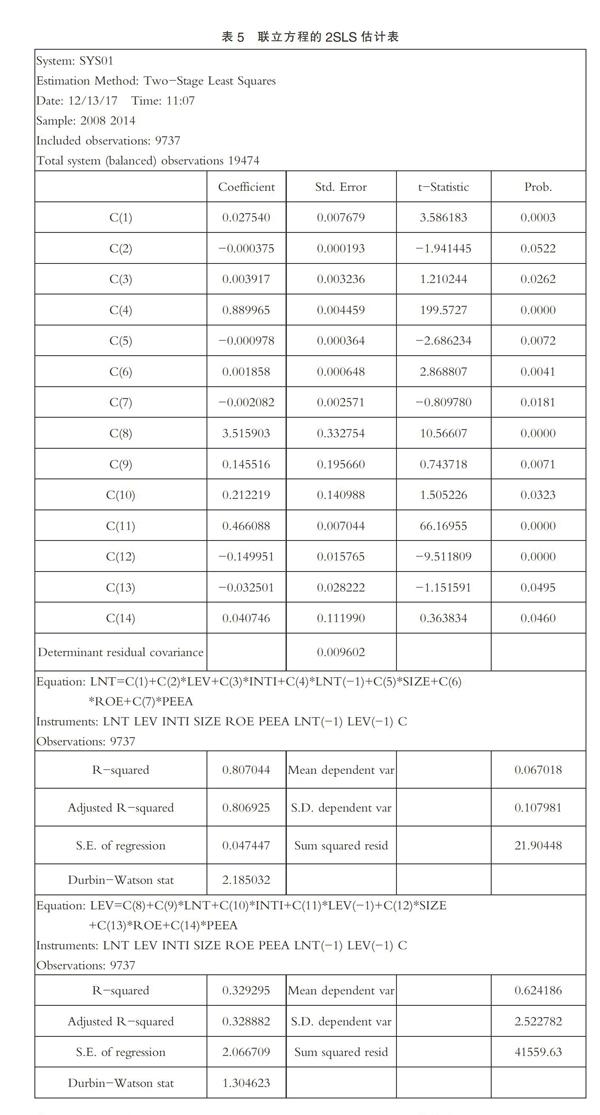

(三)联立方程分析

由于机构投资者的持股水平和上市公司的负债水平之间可能存在内生性问题,本文联立以下方程进行进一步分析:

Intt=α0+α1Lev+α2IntI+α3Intt-1+α4Size+α5Roe+α6Peea+ui

Levt=β0+β1Int+β2IntI+β3Levt-1+β4Size+β5Roe+β6Peea+vi

分析过程如下:

根据两个假设条件,在进行联立方程时,采用的是过度识别条件下的单方程估计法——二阶段最小二乘法(2SLS)。Eviews 8.0 输出结果如表5所示。

由表5联立方程的2SLS估计表可知联立方程在统计量上均显著,并且根据联立方程的回归系数(Coefficient)可知,对于再次证明我们的两个原假设:机构投资者的选股倾向与资产负债率呈负相关关系的。同理可以确证明机构投资者的持股比例与上市公司的负债水平正相关。

六、结论

本文以2007~2014年沪深两市1391家A股上市公司为样本,研究了机构投资者的持股水平与上市公司的负债水平之间的关系。实证研究的结果表明,实证研究的结果表明,一方面,拥有专业投资管理技能的机构投资者在选股时,更倾向于那些负债水平较低(财务风险较小)的公司;另一方面,机构投资者在对上市公司进行投资后,使得上市公司负债水平有所上升,一定程度上抑制了上市公司的股权融资冲动,也就是说,机构投资者的参与能够在一定程度上使上市公司回归到正常的融资优序之中。因此,国家有关部门应该在出台相应法律法规的基础上,鼓励支持机构投资者的发展,使其能够更加充分的参与到上市公司的公司治理当中。

参考文献:

[1]杨德群,杨朝军,蔡明超.证券投资基金持股的风险特征实证研究[J].三峡大学学报(自然科学版),2004(03).

[2]翁洪波,吴世农.机构投资者、公司治理与上市公司股利政策[J].中国会计评论,2007(03).

[3]谭松涛,傅勇.管理层激励与机构投资者持股偏好[J].中国软科学,2009(07).

[4]姚远.机构投资者持股与上市公司资本结构关系研究[J].财会通讯,2010(33).

[5]罗栋梁.机构投资者促进上市公司负債融资的实证分析[J].学术交流,2010(12).

[6]王方慧.机构投资者、负债规模与企业盈余管理[J].经营管理者,2017(03).

[7]谷婵.机构投资者持股对上市公司债务融资的影响研究[D].湖南大学,2013.

(作者单位:江苏师范大学)