企业扩张行为是否与董事会结构特征、激励方式有关

——来自中国上市公司数据的实证检验

2018-09-10

(1.山东大学学报(哲学社会科学版)编辑部,山东 济南 250100;2.山东大学 管理学院, 山东济南250100)

一、引言

企业可以通过跨区域建立子公司的形式在全球范围内实现资源的优化配置,提高竞争优势[1]。然而大多数文献聚焦于企业扩张战略,尤其是跨国经营对公司绩效的影响,少有从与这一战略制定和实施密切相关的领导者行为的视角展开讨论。Birkinshaw等(2017)[2]、Kane和Lavina(2017)[3]认为,公司的扩张战略是提高组织能力的一种重要方式,那么领导者的行为在发展这种能力上扮演了重要角色。领导者拥有独特的知识、技能和经验等,在企业战略决策的制定与实施过程中可以有效发挥指导、建议的作用[1]。因此,本文将企业扩张行为的研究链向上延伸,基于领导者行为的视角探究领导层的结构特征与激励方式对企业跨区域扩张行为的影响。

企业扩张战略的制定属于董事会的职责,董事会的决策直接影响了企业对外扩张战略的方向与程度。目前关于董事会作用的研究更多应用代理理论,聚焦于股东与管理者之间的代理冲突问题,即董事会如何通过监管公司管理层以确保股东利益最大化[4],少有从董事会视角研究企业的对外扩张行为。董事会的职责除了监督作用外,还包括战略制定的作用[5],如扩张战略。鉴于现有文献对董事会扩张战略作用研究的不足,本文期望从董事会的结构特征与股权激励两方面探讨董事会对企业扩张行为的影响。同时,民营控股企业董事会的作用是实现股东利益最大化,绩效为企业的经营目标,国有控股企业董事会同时代表着政府的意志,兼有提高企业绩效和维护社会稳定的双重目标。不同产权性质企业的经营目标存在差异,在对待跨区域扩张战略的态度上,董事会发挥的作用也会存在明显区别。因此,研究期望从公司治理视角,为不同性质的扩张型企业如何调整董事会结构提供参考建议。

本文可能的贡献点在于:首先,从公司跨区域扩张战略的决策机制出发,研究董事会结构特征(董事会规模和独立董事所占比例)与激励方式对企业跨区域扩张行为的影响,不仅将企业扩张战略的研究链向上延伸,补充和扩展了现有文献,也为扩张型企业如何调整董事会结构和激励董事的工作积极性提供了参考建议。其次,探究企业产权性质的调节作用。企业产权性质不同,董事会在对待扩张战略的态度上也会存在明显区别,如相较于国有企业,民营企业较大的董事会规模更不利于企业扩张战略的实施,董事股权激励较为有效地促进了企业扩张行为,研究结论界定了董事会结构特征与股权激励对扩张战略影响显著的边界条件。最后,研究发现跨区域扩张战略对民营企业绩效的积极影响更显著,从而将公司董事会、扩张行为与经营绩效三方面有效结合,清晰解释了企业经营目标不同,董事会对企业扩张行为的影响也会存在明显区别,为不同产权性质企业的扩张战略决策提供了参考建议。

二、理论分析与研究假设

(一)董事会结构特征、激励方式与企业扩张行为

在新兴市场如中国,企业拥有的资源相对较少[6],企业必须持续不断地从外部环境获取稀缺的、有价值的资源以维持竞争优势。根据资源基础观,跨区域扩张战略有利于企业利用不同地区的交易市场获取发展所需要的多种资源组合,以克服当地市场资源单一的约束,实现企业的长期存活与成功。然而,现有文献更多地关注扩张战略对企业经营能力的影响,少有涉及制定扩张战略的重要机构——董事会的作用。董事会在公司治理中居于核心位置[7],直接影响了企业扩张战略的制定与实施。

作为最重要的公司治理机制,董事会主要对股东负责,发挥战略与监督两种作用以确保公司的决策符合股东利益。Singh和Delios(2017)[8]认为,新兴市场董事会的战略作用比监督控制作用更重要,因为股权集中或者控股股东成员对企业经营的涉入降低了传统的委托-代理冲突。因此,对我国企业董事会战略作用的研究可能更有价值。本文就体现董事会作用的三方面:董事会规模、独立董事比例和董事持股比例来衡量董事会结构特征与激励方式对公司扩张行为的影响。研究期望就董事会的战略职能展开讨论,为董事会结构和激励方式的调整提供理论建议。

1. 董事会规模与企业扩张行为

董事会规模越大,意味着董事异质性的比例越高[9],不同董事在利用自身资源为公司服务的同时,也会由于利益冲突对公司战略决策产生分歧,降低了战略决策的效率和质量,最终可能导致董事会规模与企业扩张行为的关系不明晰。例如,俞雪莲和王健俊(2017)[10]、Akbar等(2017)[11]在研究假设部分认同较大的董事会规模不利于公司战略决策的制定,但是实证结果没有发现董事会规模与公司经营风险、市场价值之间存在显著的负向关系。

从经济和社会心理学的角度分析,规模较大的董事会聚集了更多的异质性观点,各方参与者都认为自己观点更好,最终的战略决策可能是董事集体妥协的结果,在这种情景下,决策结果通常是规避风险较高的项目[11]。当公司做重大战略决策如扩张战略时,规模较大的董事会,由于交流和协作问题,使得决策流程更加耗费时间和低效率,即一致性的战略决策更难以达成,这意味着较大的董事会规模可能导致一些重要的问题无法及时回应,公司的扩张战略被搁浅或者取消。Nakano和Nguyen(2012)[12]的研究发现,董事会规模越大,公司越倾向风险规避决策。相对而言,规模较小董事会的决策更有效率,因为这需要更少的交流和协调问题[13],从而提高了公司绩效[14]。

虽然董事会规模较大时,不同董事利用自身资源为公司服务,使得公司可获取更多的外部资源[15],但是较大的董事会规模导致各方利益冲突上升,最终不利于公司绩效[16],即企业为此承担的成本可能高于其所获取的利益[17]。因此,任何一项重要的战略,在较多的决策者尤其涉及到自身利益的情景下,很难达成一致意见,从而阻碍了公司扩张战略的顺利制定与实施。

综上,提出研究假设1。

假设1较大的董事会规模不利于公司跨区域扩张战略的制定。

2. 独立董事与企业扩张行为

控制权与所有权分离引发的代理问题是独立董事产生的根本原因[18]。现有研究更多地关注独立董事的监督角色[19],如协调控股股东与小股东的冲突,监督公司管理层的机会主义行为等,少有关注其在董事会战略决策中所扮演的角色。因为相较于执行董事,独立董事对公司的经营流程、外部市场环境动态更不了解,从而其在董事会中的战略决策作用被忽视。曲亮等(2014)[20]的研究发现,独立董事并没有显著提高公司的治理效应,对长期绩效也没有显著影响。独立董事大多来自高校、会计师事务所,他们即使对公司的具体运营流程没有深入了解,也会以自身知识、经历对公司的扩张战略决策提供建议,因此本文认为独立董事在董事会中同时扮演了监督和战略指导两种角色,而本文主要研究独立董事对公司扩张战略的影响。

公司的扩张战略属于风险导向行为,投入资金大,回报时间长,导致公司存在较高的经营不确定性。独立董事为了自身名誉和雇佣风险,对公司的战略决策更倾向风险规避[21]或者风险中性,从而独立董事在董事会占据的比例越高,对公司高风险性的扩张行为越抵制,阻碍了公司扩张战略的制定。Yoo和Sung(2015)[22]认为,独立董事的作用并不是促进投资,而是规范控股股东的战略行为,并发现独立董事占据的比例越高,公司的研发投资越低。虽然也有学者从不同的角度证明独立董事对公司战略或者绩效的积极影响,例如,万良勇和胡璟(2014)[23]认为,独立董事在社会网络的中心度便利了公司的并购行为,提高了公司绩效[24]。Singh和Delios(2017)[8]的研究发现,印度公司的独立董事更倾向以投资新公司的形式促进公司成长。然而,独立董事与其他董事一样,均需对做出的错误决策承担责任[18],而且独立董事领取固定薪酬,其工资待遇与企业的业绩相关性不高,与其为公司决策失误承担的责任也并不匹配。因此,本文认为,独立董事更倾向降低经营风险[11],通过监督管理层的经营行为,保证公司稳定规范的发展,从而阻碍了公司扩张战略的制定与实施。

综上,提出研究假设2。

假设2独立董事在董事会占据的比例越高,越不利于公司跨区域扩张战略的实施。

3. 董事股权激励与企业扩张行为

法律明确规定股东以其持有的股权对公司负有限责任,没有明确规定董事的责任是否有限,即如果董事战略决策失误,董事为此承担的责任存在高度不确定性。为了规避雇佣风险和确保自身声誉,通常而言,董事对风险高的战略决策持中立或拒绝态度。跨区域扩张战略属于风险导向行为,如果董事个人利益与公司利益不匹配,董事可能更倾向于风险较小的决策以降低他们的报酬波动和被辞退的风险[25-26]。李维安等(2014)[27]将董事会作为一个变量,研究其对企业跨国并购的影响发现,董事会异质性(年龄、性别、受教育程度、民族、职业差异等)与跨国并购没有显著的相关性。

董事持股促使董事个人利益与股东利益趋于一致,激发了董事的工作积极性[28],可以更好地对股东负责[15]。董事股权激励对其在董事会扮演的战略角色影响主要表现在:从董事与股东的关系角度讲,董事持股比例越高,与股东的利益越一致,越有利于降低其与股东的利益冲突[16],从而减少了冲突成本,使公司的运营管理更规范合理,最终提高了制定扩张战略决策的效率;从董事自身角度讲,当董事持有一定股权时,董事具有较强的动机利用自身资源从外部环境获取稀缺的、有价值的资源为企业服务,同时更有动机就企业的扩张战略决策提供建议,保证企业扩张战略的顺利实施。

本文假设董事有能力感知其为所制定的战略决策需要承担的风险程度[26],股权激励将董事个人利益与公司利益紧密相连,有效促进了公司领导层为了企业的长远发展实施具有一定风险的战略决策[29],如企业研发[30]和组织变革[15]。因此,相较于未持有股票的董事,持有股票的董事更倾向实施有利于公司长远发展的跨区域扩张战略,持股比例越高,企业扩张战略的风险偏好越明显。

综上,提出研究假设3。

假设3董事股权激励与公司跨区域扩张行为正相关。

(二)产权性质的调节作用

所有权性质不同,公司所拥有的战略资源、当地政府对其的扶持力度也各不相同,从而对公司跨区域扩张战略的影响也会存在明显差异。我国重要的战略资源主要掌握在政府手里,相较于民营控股企业,国有控股企业与政府天然存在着密切关系,更容易从当地政府获取民营企业无法获取的重要战略资源。因此从获取的资源程度角度讲,国有企业在当地市场竞争中存在一定的优势,更容易提高经营绩效。另外,国有企业跨区域建立的子公司需要完全参与到扩张地的市场竞争中,无法得到企业所在地政府的庇护[31],甚至还可能受到扩张地国有企业或私营企业的排挤,企业为此需要承担较高的进入成本。民营企业无论是在当地市场还是扩张地市场对政府的依赖性均相对较小,更加适应市场竞争,通过市场竞争促进自身发展。因此相对民营企业,国有企业在当地市场的竞争优势以及扩张地市场的竞争劣势使得其实施跨区域扩张战略的动机较低。任颋等(2015)[32]的研究也发现,民营控股企业跨区域扩张的概率高于国有控股企业。因此,企业跨区域扩张战略的分析有必要考虑产权性质的影响。本文从公司治理的角度,研究产权性质对董事会规模、独立董事占据比例、董事持股比例与企业跨区域扩张战略关系的调节作用。

1. 董事会规模、产权性质与企业扩张行为

董事会规模越大,董事的异质性比例越高[9],从而使企业的战略决策越难以达成一致意见,最终可能形成对风险较高项目的规避[11],倾向保守型战略。国有控股企业更多地受政府行为影响,兼顾着维护社会稳定的政治目标,其主要的战略目的是稳定,对高风险扩张战略更加规避。因此,就企业扩张战略问题而言,国有企业董事各方利益冲突较小,更容易达成一致意见,即反对跨区域扩张项目的实施,国有企业董事会规模对企业扩张行为的相关性不高。民营企业更倾向通过跨区域扩张的方式获取维持竞争优势的战略资源,但是董事会规模越大,董事各方的利益冲突越明显[12],使得企业需要耗费更多的时间进行协调,最终可能形成规避风险的决策结果,阻碍了扩张战略的制定与实施。因此,相对于国有企业,民营企业较大的董事会规模更显著阻碍了企业跨区域扩张战略的实施。

综上,提出研究假设4。

假设4相对于国有企业,民营企业较大的董事会规模对扩张战略的负向影响更显著。

2. 独立董事、产权性质与企业扩张行为

产权性质不同,独立董事所占比例对公司绩效的影响也存在明显差异。曲亮等(2014)[20]的研究发现,在民营企业中,独立董事规模与公司价值正相关,其占董事会的比例与公司价值不相关,在国有企业中,独立董事占据比例与公司价值正相关,其规模与公司价值不相关。陈运森和谢德仁(2011)[33]认为,在市场不完善的地区,国有企业独立董事在社会网络的中心度对公司投资效率的治理作用减弱,在市场完善的地区,二者关系不显著。即企业的产权性质显著影响了独立董事在企业经营中发挥的作用。从企业扩张战略的角度看,相对于民营企业,国有企业对外扩张的动机较弱,相应的,独立董事对企业扩张战略的影响较弱。而民营企业对外扩张的偏好更明显,独立董事为了规避风险,更倾向于提出不同意见,从而阻碍了公司跨区域扩张战略的制定。因此,相较于国有企业,独立董事在董事会中占据的比例越高,对民营企业扩张战略的抵制就越明显。

综上,提出研究假设5。

假设5相对于国有企业,民营企业的独立董事比例对扩张战略的负向影响更显著。

3. 董事股权激励、产权性质与企业扩张行为

国有企业的最终控制人为政府,属于全民所有制企业,不能随便以股权的形式将全民利益转化为私人利益。民营企业的最终控制人或者是个人,或者是家族成员,或者是朋友,相较于国有企业,以授予股权的形式激励董事的流程相对比较容易。因此,相较于民营企业,国有企业董事持股比例相对较低。杨典(2013)[34]的研究认为,国有企业管理者在没有足够激励的情况下,不会最大限度地提升企业盈利能力。相较于国有企业,民营企业董事持股更容易激励董事竭尽所能为公司服务,通过促进企业扩张战略的制定与实施,获取外部资源,提高企业核心竞争力。另外,国有企业董事成员部分是由政府任命,其战略决策受政府的干预较大[33],政府更倾向于稳定而不是冒险,因此国有企业董事股权激励的积极作用受到削弱,没有民营企业董事股权激励对公司扩张战略的影响明显。

综上,提出研究假设6。

假设6相较于国有企业,民营企业董事股权激励对扩张战略的积极影响更显著。

三、数据分析

(一)研究数据

本文以2014-2016年沪深两市A股上市公司为研究样本。参考以往学者的研究标准,剔除金融保险类上市公司,剔除*ST和ST公司,剔除数据缺失的样本公司,共得到1 174个样本数据。为了避免奇异值对数据结果产生影响,研究对所有变量在1%和99%处进行winsor处理。

上市公司跨区域建立子公司的数据来自公司年报,以上市公司注册地为企业经营地,手工整理上市公司在外省成立子公司的数目。市场环境指数参考樊纲的市场化指数,其他变量的数据均来自国泰安数据库。

(二)研究变量

1. 被解释变量

当前对企业扩张变量的衡量方式有两种,一种是基于企业的并购行为,如并购金额和是否并购的哑变量[35],另一种是以企业在不同地区设置的分支机构数量衡量[36]。由于并购行为忽略了企业对外建立新公司的情况,可能导致结论存在偏差,本文参考后一种测量方式,以企业在外省建立的子公司数目衡量企业的跨区域扩张偏好程度(CR)。子公司的数量越多,说明企业越倾向通过对外扩张的经营方式获取异质资源。

2. 解释变量

选取董事会规模(Board)、独立董事占据的比例(ID_ratio)和董事持股比例(BH_ratio)三方面衡量董事会在企业扩张战略中发挥的作用,其中董事会规模以董事会的总人数衡量。独立董事占据的比例以独立董事占据子公司董事会总人数的比例衡量。董事持股比例以上市公司董事持有的股份占公司总股份的比值衡量。产权性质以最终控股股东的所有权性质衡量,如果最终控股股东隶属政府机构,记为1,否则记为0。

3. 控制变量

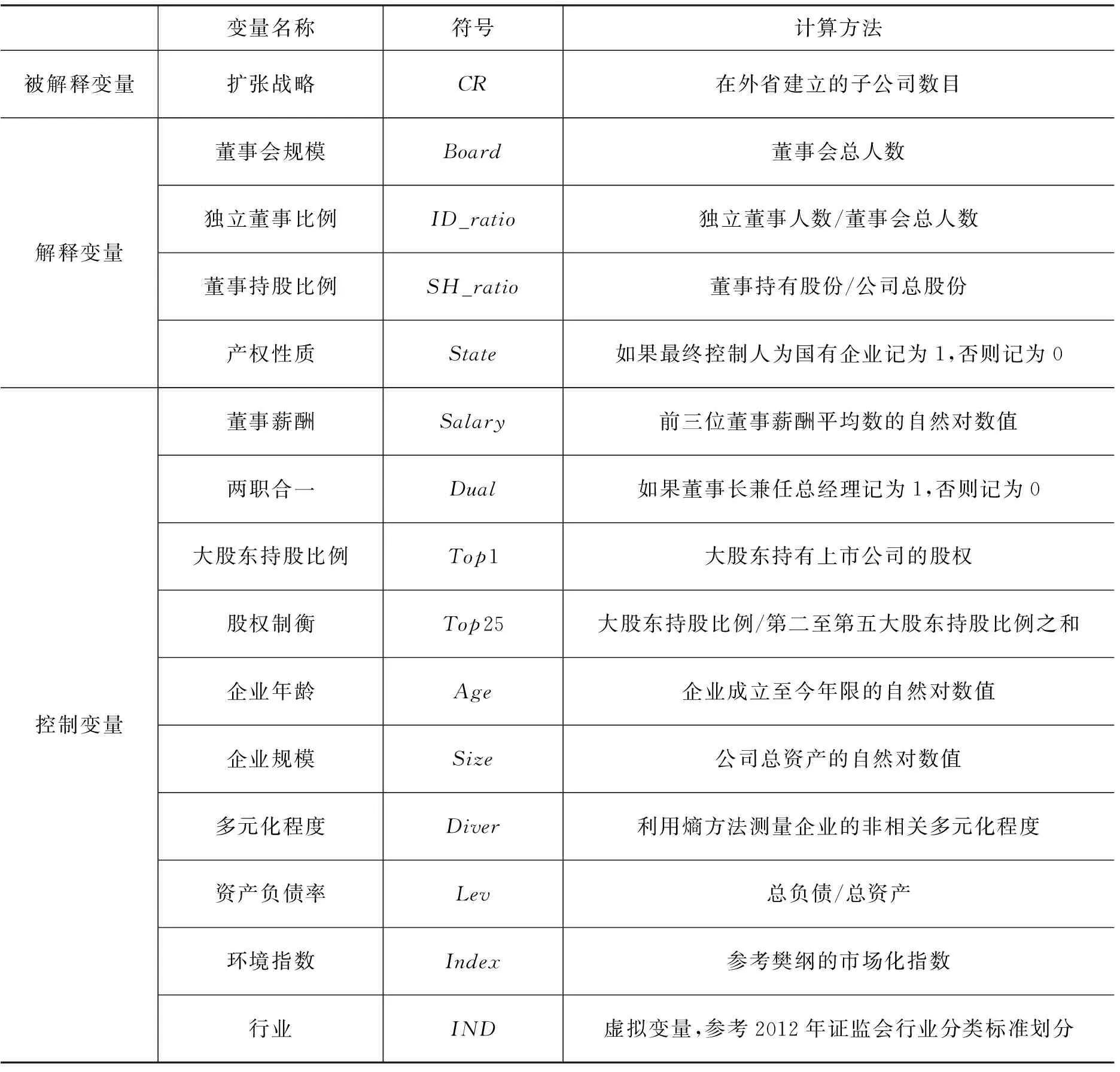

控制可能对公司扩张战略产生影响的变量,主要包括:董事薪酬(Salary)、两职合一(Dual)、大股东持股比例(Top1)、股权制衡(Top25)、企业年龄(Age)、企业规模(Size)、多元化程度(Diver)、资产负债率(Lev)、环境指数(Index)、所属行业(IND)。变量的详细情况见表1。

表1变量定义表

变量名称符号计算方法被解释变量扩张战略CR在外省建立的子公司数目解释变量董事会规模Board董事会总人数独立董事比例ID_ratio独立董事人数/董事会总人数董事持股比例SH_ratio董事持有股份/公司总股份产权性质State如果最终控制人为国有企业记为1,否则记为0控制变量董事薪酬Salary前三位董事薪酬平均数的自然对数值两职合一Dual如果董事长兼任总经理记为1,否则记为0大股东持股比例Top1大股东持有上市公司的股权股权制衡Top25大股东持股比例/第二至第五大股东持股比例之和企业年龄Age企业成立至今年限的自然对数值企业规模Size公司总资产的自然对数值多元化程度Diver利用熵方法测量企业的非相关多元化程度资产负债率Lev总负债/总资产环境指数Index参考樊纲的市场化指数行业IND虚拟变量,参考2012年证监会行业分类标准划分

(三)研究模型

研究采用STATA12.0对数据进行实证分析,为了避免内生性的影响,将解释变量和控制变量均滞后一期。

为了验证研究假设,董事会结构特征和激励方式对公司扩张行为的影响,实证模型如下

CRi,t=α+β1Boardi,t-1(ID_ratioi,t-1;BH_ratioi,t-1)+β2Salaryi,t-1+β3Duali,t-1+β4Top1i,t-1+β5Top25i,t-1+β6Agei,t-1+β7Sizei,t-1+β8Diveri,t-1+β9Levi,t-1+β10Indexi,t-1+∑IND+ε

(1)

四、实证结果与分析

(一)描述性统计

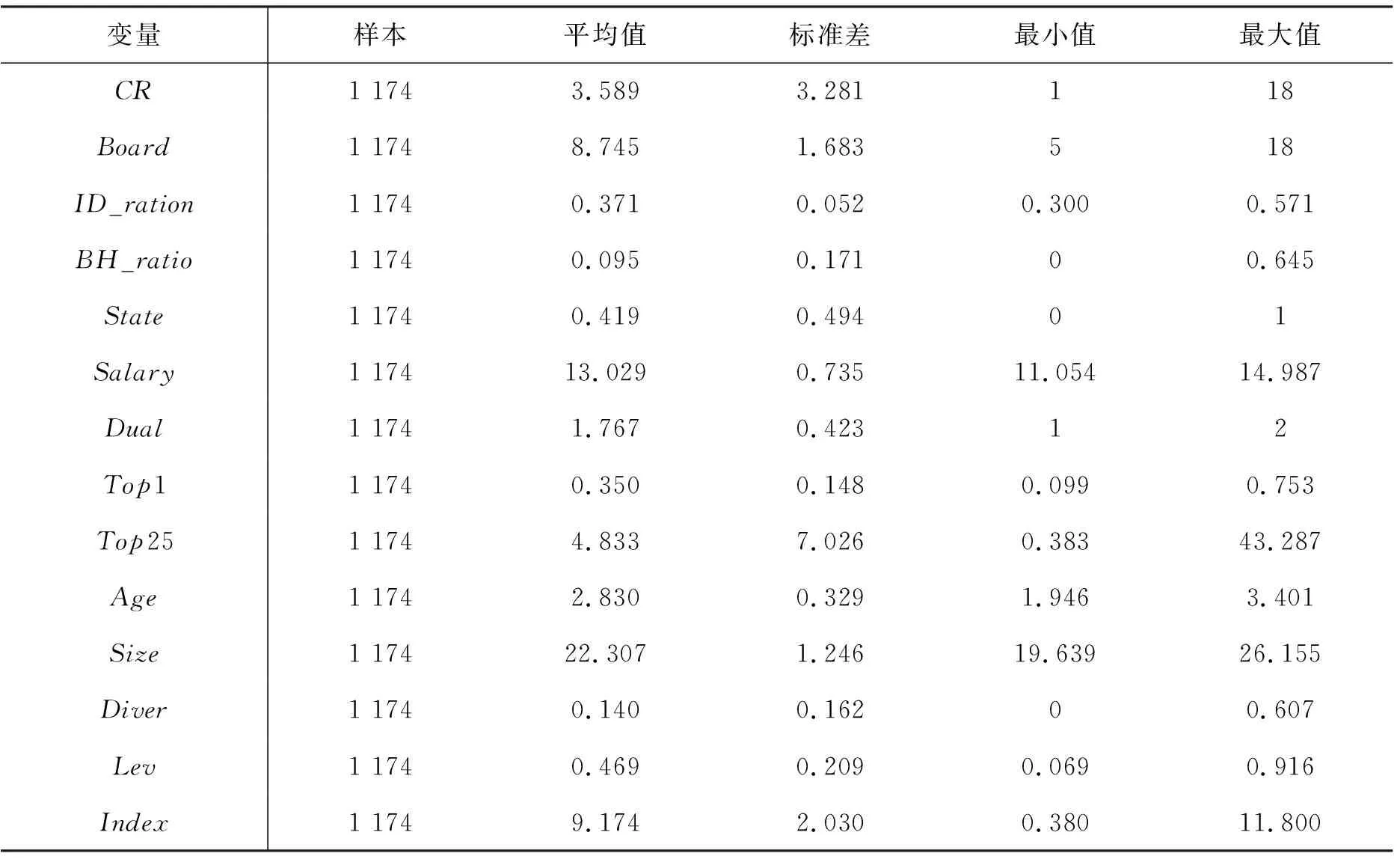

由表2统计结果可知,我国上市公司跨区域扩张的平均值为3.589,标准差为3.281,说明我国上市公司平均在外省成立的子公司数量超过3个,即我国企业有动机实施跨区域扩张战略。董事会规模的平均值为8.745,标准差为1.683,独立董事比例的平均值为0.371,标准差为0.052,说明我国上市公司董事会结构存在较大差异。董事持股的平均值为0.095,标准差为0.171,说明公司赋予董事不同程度的股权以提高其工作积极性,为研究其对公司扩张战略的影响提供了契机。

(二)回归结果分析

企业对外建立的子公司数目是自然数,为非连续变量,因此本文采用泊松回归模型对数据进行验证。表3汇报了董事会治理水平对公司跨区域扩张战略影响的回归结果。模型(1)考察控制变量对企业跨区域扩张行为的影响。研究发现,体现董事会特征的董事薪酬待遇、两职合一对公司扩张战略的影响不明显,即董事固定薪酬或者董事长是否兼任总经理无法显著地影响企业扩张行为。模型(2)考察董事会规模对企业扩张战略的影响。研究发现,二者在1%的水平上显著负相关,即董事会规模越大,在面对重大战略决策时,如跨区域扩张,各方利益相关者冲突越明显,阻碍了决策的实施,假设1得到验证。模型(3)考察独立董事占据的比例对公司跨区域扩张战略的影响。研究发现,二者关系不显著,

即独立董事占公司董事会人数的比例与公司扩张战略的关系不明显,假设2没有得到验证。事实上,现有文献对独立董事的职责也存在争论,独立董事是否发挥了战略与监督的作用并没有得到一致结论。本文认为,由于不同产权性质的企业存在差异性的经营目标,独立董事发挥的作用也可能存在不同,因此后续进一步研究不同产权性质企业的独立董事是否发挥了相反的作用,从而导致独立董事比例与公司扩张战略的关系不明显。模型(4)考察董事持股比例对企业跨区域扩张战略的影响。研究发现,二者在1%的水平上显著正相关,即董事持股比例促进了公司跨区域扩张战略的实施,假设3得到验证。模型(5)在模型(4)的基础上,加入董事会规模与独立董事比例后,实证结果支持模型(2)至模型(4)的研究结果。表3的回归结果表明,我国上市公司的董事会结构特征与股权激励显著影响了公司跨区域扩张战略决策的实施,其中相较于独立董事占据比例,董事会规模、董事持股比例对企业跨区域扩张战略的影响更明显。

表2主要变量描述性统计

变量样本平均值标准差最小值最大值CR1 1743.5893.281118Board1 1748.7451.683518ID_ration1 1740.3710.0520.3000.571BH_ratio1 1740.0950.17100.645State1 1740.4190.49401Salary1 17413.0290.73511.05414.987Dual1 1741.7670.42312Top11 1740.3500.1480.0990.753Top251 1744.8337.0260.38343.287Age1 1742.8300.3291.9463.401Size1 17422.3071.24619.63926.155Diver1 1740.1400.16200.607Lev1 1740.4690.2090.0690.916Index1 1749.1742.0300.38011.800

表3董事会结构、股权激励与企业跨区域扩张关系的回归结果

变量(1)(2)(3)(4)(5)Salary0.019(0.84)0.024(1.02)0.022(0.94)0.015(0.66)0.020(0.85)Dual0.021(0.55)0.037(0.94)0.029(0.74)0.035(0.89)0.049(1.23)Top1-0.155(-1.19)-0.178(-1.36)-0.165(-1.26)-0.159(-1.22)-0.181(-1.38)Top25-0.001(-0.30)-0.001(-0.22)-0.001(-0.27)-0.000(-0.04)0.000(0.03)Age-0.281***(-5.57)-0.274***(-5.44)-0.276***(-5.45)-0.246***(-4.72)-0.242***(-4.63)Size0.151***(9.17)0.160***(9.53)0.150***(9.08)0.157***(9.43)0.165***(9.62)Diver0.231**(2.34)0.224**(2.28)0.224**(2.28)0.234**(2.38)0.228**(2.31)Lev0.096(0.96)0.099(1.00)0.098(0.99)0.117(1.17)0.119(1.19)Index0.005(0.60)0.004(0.52)0.005(0.65)0.003(0.37)0.003(0.31)INDyesyesyesyesyesBoard—-0.027***(-2.79)——-0.026**(-2.36)ID_ratio——0.396(1.34)—0.007(0.02)BH_ratio———0.280***(2.69)0.266**(2.55)_cons-1.823***(-4.13)-1.867***(-4.22)-2.000***(-4.33)-2.056***(-4.55)-2.089***(-4.41)N1 1741 1741 1741 1741 174Log likelihood-2 908.573-2 904.643-2 907.687-2 905.030-2 901.450Pseudo R20.0540.0550.0540.0550.056

注:*,**,***分别表示在10%、5%和1%水平下显著。

表4汇报了产权性质的调节作用。模型(1)、模型(2)考察产权性质对董事会规模与企业扩张战略关系的影响。研究发现,相对于国有企业,民营企业的董事会规模更不利于扩张战略的实施,假设4得到验证。模型(3)、模型(4)考察产权性质对独立董事比例与企业扩张战略关系的影响。研究发现,独立董事在国有企业显著促进了跨区域扩张战略的实施,在民营企业对扩张战略的抵制作用不显著,即独立董事在国有企业更有效地发挥了战略角色,假设5没有得到验证。模型(5)、模型(6)考察产权性质对董事持股比例与企业扩张战略关系的影响发现,在国有控股企业中,董事持股比例与企业的扩张战略关系不明显,而民营控股企业中,董事持股比例在5%的水平上显著促进了公司扩张战略的实施,即相对于国有企业董事股权激励,民营企业董事股权激励更有利于企业实施跨区域扩张战略,假设6得到验证。模型(7)、模型(8)考察董事会规模、独立董事比例和董事股权激励同时在不同产权性质下对企业扩张行为的影响。研究发现,董事会规模和董事股权激励对企业扩张行为的影响与上述结论一致,而独立董事发挥的作用存在明显区别,主要表现在:独立董事在国有企业显著促进了企业跨区域扩张行为,在民营企业阻碍了企业的对外扩张行为。因此,需要辩证地看待独立董事对企业扩张战略的影响。国有企业更倾向风险规避决策,维持企业现状,独立董事为了自身名誉和企业的长远发展倾向于打破现状,通过扩张行为获取不同地区的稀缺资源,提高企业经营能力。民营企业更偏好跨区域扩张行为,独立董事出于企业健康发展的目的,在其中起阻碍作用,以抑制企业的过快扩张。综上,独立董事在不同产权性质下发挥的相反作用可能是导致其在全样本中与企业扩张战略关系不显著的原因。

表4产权性质、董事会结构和股权激励与企业跨区域扩张关系的回归结果

变量(1)(2)(3)(4)(5)(6)(7)(8)国有私营国有私营国有私营国有私营Salary0.041(1.17)-0.043(-1.31)0.049(1.37)-0.052(-1.58)0.042(1.18)-0.051(-1.54)0.051(1.44)-0.045(-1.36)Dual0.079(1.00)0.058(1.25)0.113(1.41)0.035(0.76)0.066(0.84)0.054(1.18)0.107(1.34)0.056(1.21)Top10.041(0.18)-0.285*(-1.66)0.048(0.21)-0.244(-1.42)0.011(0.05)-0.296*(-1.72)-0.001(-0.00)-0.287*(-1.66)Top25-0.001(-0.17)-0.001(-0.15)-0.001(-0.31)-0.002(-0.34)-0.001(-0.20)0.001(0.13)-0.001(-0.31)-0.000(-0.07)Age-0.371***(-3.98)-0.209***(-3.29)-0.354***(-3.78)-0.213***(-3.35)-0.409***(-4.23)-0.171***(-2.62)-0.387***(-3.99)-0.180***(-2.76)Size0.143***(5.64)0.217***(8.33)0.126***(5.03)0.210***(8.15)0.136***(5.48)0.214***(8.28)0.125***(4.84)0.225***(8.56)Diver0.474***(3.23)-0.006(-0.04)0.460***(3.12)0.010(0.07)0.459***(3.11)-0.007(-0.05)0.440***(2.97)0.012(0.09)Lev-0.146(-0.93)0.252*(1.90)-0.125(-0.79)0.255*(1.93)-0.158(-1.00)0.287**(2.15)-0.137(-0.87)0.284**(2.13)Index0.005(0.36)-0.002(-0.21)0.009(0.71)-0.003(-0.30)0.007(0.56)-0.004(-0.38)0.011(0.85)-0.005(-0.42)INDyesyesyesyesyesyesyesyesBoard-0.018(-1.26)-0.025*(-1.74)————0.001(0.04)-0.051***(-2.93)ID_ratio——1.648***(3.74)-0.627(-1.47)——1.654***(3.46)-1.444***(-2.86)BH_ratio————-1.800(-1.33)0.290**(2.54)-1.796(-1.33)0.295***(2.58)_cons-1.863***(-2.63)-2.142***(-3.44)-2.546***(-3.47)-1.832***(-2.81)-1.748**(-2.46)-2.364***(-3.75)-2.443***(-3.30)-1.712**(-2.54)N492682492682492682492682Log likelihood-1 243.938-1 620.918-1 237.974-1 621.339-1 243.780-1 619.251-1 237.005-1 613.662Pseudo R20.0780.0600.0830.0600.0780.0610.0830.065

注:*,**,***分别表示在10%、5%和1%水平下显著。

(三)进一步研究

企业存在的最终目的是获取收益,衡量企业对外扩张战略是否成功的标志之一是能否促进公司发展。虽然由于各地制度环境差异,实施跨区域扩张战略提高了企业的进入成本[36],但是跨区域成立子公司的经营模式有利于企业获取各地异质资源,通过企业内部资源共享,实现规模效应和范围效应,同时有利于企业通过与当地市场的联系,提高学习能力,构建长期竞争优势。前文实证结果已经表明,相对于民营企业,国有企业更愿意根植于当地市场,跨区域扩张的经营动机较低。鉴于此,本文进一步研究不同产权性质的企业跨区域扩张战略对绩效的影响。根据研究惯例,企业绩效以资产收益率(ROA)和净资产收益率(ROE)衡量。为了防止反向因果关系,将企业绩效的相关变量提前一期(ROAi,t+1;ROEi,t+1)。表5汇报了进一步研究的实证结果。研究发现,相较于国有企业,民营企业的跨区域扩张战略显著有利于提高企业绩效。因此,我国民营企业在全国市场更为活跃,有能力突破制度壁垒,利用不同地区的异质资源提高公司竞争优势。

表5企业扩张战略与绩效关系的回归结果

变量(1)(2)(3)(4)ROAROAROEROE国有私营国有私营Salary0.013***(4.05)0.010***(3.23)0.037***(4.36)0.022***(3.36)Dual-0.008(-1.18)0.008*(1.78)-0.001(-0.04)0.016*(1.81)Top10.043**(2.21)0.057***(3.42)0.074(1.38)0.102***(3.02)Top25-0.001*(-1.71)-0.001*(-1.87)-0.000(-0.07)-0.001(-1.29)Age-0.002(-0.19)0.004(0.70)-0.018(-0.75)-0.000(-0.03)Size-0.002(-0.91)0.000(0.10)-0.005(-0.78)0.010*(1.87)Diver-0.015(-1.12)-0.024*(-1.81)-0.037(-1.02)-0.031(-1.15)Lev-0.072***(-5.57)-0.051***(-4.17)-0.108***(-3.03)-0.026(-1.06)Index0.003**(2.42)0.001(1.24)0.007**(2.42)0.004*(1.68)INDyesyesyesyesCR-0.003(-0.44)0.020**(2.58)-0.002(-0.10)0.040**(2.50)_cons-0.055(-0.90)-0.094(-1.27)-0.277*(-1.66)-0.414***(-2.76)N491682491682R20.2170.1330.1520.124

注:*,**,***分别表示在10%、5%和1%水平下显著。

(四)稳健性检验

研究以在外省成立的子公司数目占子公司总数的比例衡量企业对外扩张程度。比例越高,企业跨区域扩张的偏好越明显。然后利用最小二乘法模型对数据进行验证,实证研究结果除董事会规模与企业扩张战略的负向关系不显著外,其余结果均与上述结论一致,证明本文的研究结论相对稳健可靠。

五、研究结论与启示

根据资源基础观,企业必须从不同的市场环境获取稀缺的、有价值的资源以实现长期存活与成功。然而,现有文献更多地关注扩张战略对企业经营能力的影响,少有涉及制定扩张战略的重要机构——董事会的作用。企业对外扩张战略的制定属于董事会的职责,董事会的结构特征与激励方式直接影响了企业扩张战略的方向与程度。因此本文从董事会规模、独立董事比例和董事持股比例三方面考察董事会对企业扩张战略的影响。基于2014-2016年上市公司数据,研究发现:在全样本中,较大的董事会规模与企业跨区域扩张行为负相关,董事股权激励有效促进了企业的对外扩张行为,独立董事比例与企业扩张行为关系不明显;在不同产权属性企业的样本中,民营企业董事会结构与股权激励对扩张行为影响与全样本结论一致,国有企业独立董事对企业的扩张行为持积极态度,研究结论为不同性质企业董事会结构和激励方式的调整提供了参考建议。

基于研究结论,本文主要得出以下几点启示以及未来可能的研究方向。

(1)董事会规模一定程度上影响了企业战略的制定与实施。规模较大的董事会提高了董事人员的异质性,有利于企业利用董事的多种资源提高竞争优势,但是当面临重要战略决策时,由于董事间的利益冲突,企业需要耗费更多的时间协调分歧意见,可能降低战略决策的效率,最终错失发展良机。因此,后续可以研究如何平衡董事会规模带来的优势和劣势,为不同类型的企业探索更适宜的董事会规模。

(2)研究有效解释了独立董事在企业对外扩张战略中发挥的作用。国有企业独立董事对跨区域扩张战略持积极态度,而民营企业独立董事阻碍了企业对外扩张战略的实施,从而导致了在总样本中独立董事与企业扩张行为的关系不明显。后续可以将企业的行业、所有权性质等进行分类,深入探究独立董事在不同类型企业中发挥作用的区别。

(3)人力资源是公司最重要的资源,公司需要采取措施激发管理者的积极性[28],但是需要注意企业的独特性。国有企业管理者在没有足够激励的情况下,不会最大限度地提升企业盈利能力[34]。鉴于国有企业董事持股比例与企业扩张行为关系不明显的结论,未来可以研究如何激励国有企业董事的积极性和责任感,以更好地平衡国有企业稳定与发展的冲突。

(4)相较于国有企业,民营企业的扩张战略更有利于提高公司绩效。基于研究结论,后续可以探究国有企业已建立的子公司经营状况,寻找处置亏损、发展前景不好子公司的机制措施,以提高子公司经营能力。民营企业在已建立的子公司基础上,探究如何将子公司在当地获取的资源转移到企业内部,实现资源共享,提高整体协同能力。

(5)企业的扩张战略还需考虑外部环境的影响因素,如制度环境、文化、与政府的关系等。这些因素不仅影响了企业的扩张行为,同时影响了其扩张效率。如何将外部环境的宏观因素与企业决策的微观因素相结合研究企业战略是未来研究的一个方向。