空方:指数难言见底

2018-09-08本刊研究员

本刊研究员 田 闯

过往的无数经验表明,在股票市场里,由于大多数投资者倾向于将情绪放大,悲观的时候更悲观,乐观的时候更乐观,为下跌持续找看空的风险,为上涨持续找增长的理由,所以我们会看到两种本质一样的疯狂:牛市的狂热与熊市的踩踏。在A股这样个人投资者占大多数的市场,上述人性的弱点放大得会更加明显,股价的波动也会更厉害。

在今年A股暴跌之后,我们通过指数的一系列指标来判断现在的市场是不是一个底部,甚至是历史大底。当然,我们可以找到诸多理由,无论横向还是纵向去比较。但是,仅针对指数而言,笔者认为,全样本的上证综指是失真的,并不是一个很好的参考体系去支撑我们判断是否应该抄底。其次,当长线资金越来越多,定价权越来越大的背景下,结构分化将会持续,对于优质的股票,现在可能是捡便宜货的时候,但是对于很多烂票,现在兴许还在山腰。

上证综指对于判断底部是失真的

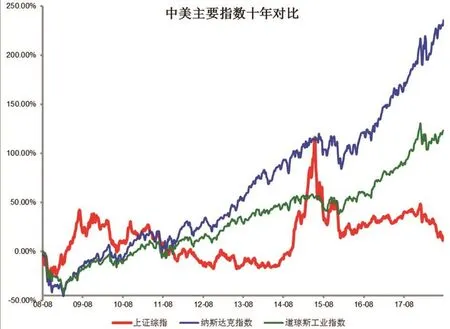

今年以来,A股韭菜总是在关灯吃面之后,看着太平洋彼岸的美国股市开盘之后节节攀升,两者大相径庭。看着2008年的上证综指2700点,十年之后的上证综指还是2700点,一个轮回,韭菜似乎割了一茬还有一茬。金融危机过去的十年,这个期间,从2008年8月到2018年8月,纳斯达克指数涨幅超过200%,道琼斯工业指数涨幅超100%,标普500涨幅超100%。

但如果深究上证综指的话,我们会发现很多有意思的细节。2018年8月的A股,大概是在1500只股票,十年之后,这1500只股票中,只有不到三分之一的股票是下跌,将近三分之一的股票涨幅超过100%。这显然与我们对于指数的观感是不同。那背后的原因是什么呢?对于上证综指而言,上证综指是以全样本的发行股本为权数进行加权计算,这种情况下,指数非常容易受到大市值公司的影响。曾经的中石油是全世界第一个市值超过1万亿美金的公司,十年过后,相信没有人会认为它会重回巅峰。同时,上证综指包括了所有上交所的A股,而在残酷的市场竞争中,必然有公司会是输家。

即是说,上证综指这个指数包含大量应该被淘汰,不适合继续呆在指数甚至留在股市里的股票,而且这样的股票每年都在增加。从这个角度来看,这样的指数能够反应实际情况吗?在过去的十年当中,虽然近几年我国的经济增速有所下滑,但是遍观全世界,我们也是遥遥领先的佼佼者。10年之前,进入财富世界500强的榜单里,日本64家,中国35家,而10年后2018年,日本52家,中国120家,这才符合我们的经济增速和经济实力。

也许说到这里,抬杠的人会认为,纳斯达克综合指数是全样本几千家公司编制,可是,美国的股市拥有非常健全合理的退市机制,纳斯达克每年新上很多优秀的公司,但是也会被市场淘汰很多劣质甚至是不那么优秀的公司,有活水进来,也有死水出去,这才是生生不息。所以,在这一轮互联网公司为代表的牛市当中,纳斯达克综指的涨幅还能够远远超过道琼斯和标普500。

因此,我们用一个失真的指数来判断是否是底部并没有意义,只要这个指数还是包含诸多理应被淘汰的输家,十年之后,上证综指还是2700点也不是不可能。

结构分化会持续

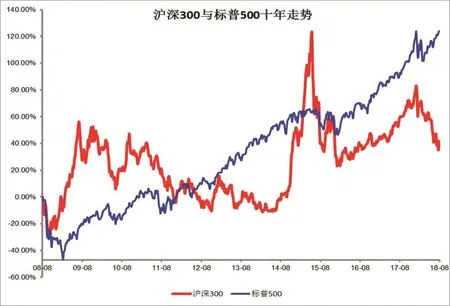

上面说到全样本的上证综指并不是一个好的判断标准,我们看看沪深300与标普500的对比。沪深300的权数是自由流通量,稍微能降低大市值股票的影响程度,同时股票是精选的,与标普500更相似。从过去十年的走势来看,中国的沪深300还是敌不过美国的标普500,但是比起上证综指而言已经好的太多。到目前为止,至少沪深300还有40%的正收益。今天沪深300当中,有189只是十年前的成分股。这189只,过去10年,38只是下跌的,144只涨幅超过20%,99只涨幅超过100%。

与标普500相比,沪深300还有一个明显的特点是波动比较大,2015年的牛市,沪深300是超越标普500收益率的,但是没有持续太久。还是前述说到的投资者结构的问题,上面说的跨越十年持有,是享受了多数公司随着中国经济增长而长大的收益。但真实市场中,很少有人把股票当作股权,去分享公司成长带来的收益。大多数个人投资者更多是把股市看作一个赌场,股票就是交易的筹码,并且迅速就转手。有些人分享其中一小段的投资收益,有些人经常就是买到高点然后被套牢,有些人坐了过山车然后小赚一点走人,总而言之就是,看起来收益不错,但是最终真正赚到钱的人不多。

沪深300相对整个上证综指更优秀的表现也说明了整个市场的结构分化,而这一趋势,将会持续,并且越来越强。从投资者结构来看,随着通过深沪港通北上的资金越来越多,A股纳入MSCI等国际指数,社保及养老金资金持续入市,机构投资者占的比重越来越高,长线投资者也越来越多。在这样的背景下,一些常识将会越来越深入人心:在残酷的市场竞争中,一定会有公司掉队,包括曾经优秀的公司也可能会被淘汰。如果它的估值还很高,其市值是会跌到让人绝望的地步,你以为的腰斩是底部,那么还会出现下一个腰斩。同时,参照港股的仙股,这些股票的交易量会持续萎缩,流动性很低。

以下是一些事实:

目前A股市场中总市值不足50亿元的股票接近1900只,相对于全市场3500余只来说,占比已经超过了一半,达到53.36%;三年前5178点时,总市值低于50亿元的股票仅182只。

截至2018年8月24日,总市值高于500亿的股票共有127只,而在一年前、两年前和三年前的这一数据分别是150只、125只和122只。大市值股票趋于稳定,而且大蓝筹、行业龙头股获得资金青睐。

低市值伴随着低成交低换手率,以8月24号为例,两市共有17只股票成交额低于200万元(其中仅2只股票是跌停导致成交额急剧减少)。15只股票中,仅有2只总市值超过了50亿。而当天,总成交额低于500万的更是多达294只。伴随着优质股票与劣迹股票,大市值与小市值股票整体的持续分化,这样的情况将越来越常态化。

风险在哪里

优质的股票就算经过了连续的下跌,估值来看,也并非是历史最低水平,在所谓的抄底的时候,当然也要看到市场上风险的地方。

首先是贸易战的影响。从目前整体的氛围来看,贸易事件的影响依然不可预测,虽然可能通过各种举措得到一定的缓解甚至解决,但特朗普做事的方式有可能持续将中美贸易当作一张牌来打,而抑制中国的发展有可能会成为美国施政的一个重心,而这会对于股市的走势形成一定的氛围压制,整个2018年甚至2019年上半年都会笼罩在这种氛围之中。

其次,从我国经济发展的态势来看,目前经济发展的结构还有待优化,发展的均衡性有待完善,房价、股市、汇市、金融体系等矛盾凸显,这也在一定程度上增加了市场不稳定性。去杠杆的节奏和力度虽然有所放缓,但是整体的方向并没有变化,而过往的历史经验表明,去杠杆就是消灭货币的过程,而货币的消灭就是资产价格的下行。在这样的背景下,我们并不清楚现在面对的这个底是多大的坑。

当然,上面提到的两个问题是今年以来一直扰动市场的因素,在这里再次重申仅是想说明一点:每一次的下跌的主因都不一样,同理,每一次的底有多深也不同。而且,整个市场环境在变化,投资者和资金属性也在变化。如果不具备挑选优质公司的能力并且能够分享公司长期的成长带来的收益,再大的底部也不会让你赚到很多钱,兴许,还会让你持续亏损,因为腰斩后面,真的可能还是腰斩。

文中图片数据来源:Wind资讯