内部控制、高管代理成本与并购绩效

2018-09-06谷文林彭筱恩

谷文林,林 宁,彭筱恩

(1.河海大学 商学院,江苏 南京 211100;2.国网重庆市电力公司 江北供电分公司,重庆 401120)

近年来,我国的企业并购以30%的增速保持高涨的态势,越来越多的上市公司希望通过企业并购来实现扩大销售、提高资源配置效率、增强核心竞争力的发展目标。并购是一系列连续的、动态的经济活动,在制定决策、实施并购直至后期整合的全过程中,高管都发挥着决定性作用。研究结果显示50%以上的并购活动均为无效并购,因此国外学者提出了“并购成功悖论”理论,即并购活动的顺利达成并没有提升企业价值,甚至会吞噬企业价值。

从理论上来说,企业可以通过内部控制限制高管的利己行为,使其在一定的监督和制约下做出正确的并购决策,从而降低高管代理成本、提升并购绩效,但国内外研究中针对内部控制、高管代理成本与并购绩效的研究较少,缺乏有影响力的研究成果。因此,笔者将以2010—2015年成功发起并购活动的沪市A股制造业上市公司样本数据作为研究对象,据此分析内部控制、高管代理成本对并购绩效的影响,以及内部控制对高管代理成本的抑制作用。

1 理论分析与研究假设

1.1 内部控制与并购绩效

自1984年我国发生第一起上市公司并购以来,并购活动快速发展,现已成为企业实现战略扩张的重要手段。然而,据相关专业人士推测,我国上市公司并购的失败率超过90%。面对高得令人咋舌的并购失败率,陈共荣等[1]提出并购活动是一项高风险的战略活动,对并购风险进行控制与防范能有效提升并购成功率。赵息[2]采用2008年我国沪深两市上市公司的经验数据,构建解析AMOS20结构方程,发现内部控制与并购绩效显著正相关,有效的内部控制既能提升公司在并购流程中的风险防范能力,又能约束参与并购活动的高管人员,从而促进并购绩效的提升。杨棉之等[3]选取2006—2010年顺利完成跨国并购的中国上市公司为研究客体,也发现内部控制质量的提升对提高企业并购绩效起到正向影响。因此,提高企业内部控制质量,识别并购风险并对其进行防范和管理,对保障并购绩效的实现具有重要意义。基于上述分析,笔者提出以下假设:

H1内部控制与并购绩效呈显著正相关关系,即有效的内部控制有助于提高并购绩效。并购绩效可细分为短期并购绩效和长期并购绩效。

1.2 高管代理成本与并购绩效

现代企业普遍存在所有权与经营权分离的现象,作为实际经营者的高管在并购活动中拥有更多的决策权,对是否发起并购以及并购的频率和规模起着主导作用,有些高管出于满足个人私利的需要,可能会采取利己主义的并购决策,吞噬企业的累积价值,从而损害所有权人的利益。张鸣等[4]认为高管的并购动机决定着并购后的企业表现,以565家上市公司为研究对象,从高管角度出发,发现高管的确将开展并购活动作为实现个人薪酬和控制权收益的重要手段。陈庆勇等[5]通过研究1999—2002年55家发起非控股股东集团内并购活动的上市公司,发现并购后企业表现并未提升,但高管薪酬却大幅提高,这与并购决策直接相关,也证实并购市场中确实存在较为严重的代理问题。张洽[6]通过研究我国2002—2011年上市公司经验数据,也发现高管具有通过并购活动谋取私有收益的动机,高管私有收益与并购绩效负相关。基于上述分析,笔者提出以下假设:

H2高管代理成本与并购绩效呈显著负相关关系,即高管代理成本的过高提升会损害并购绩效。

1.3 内部控制、高管代理成本与并购绩效

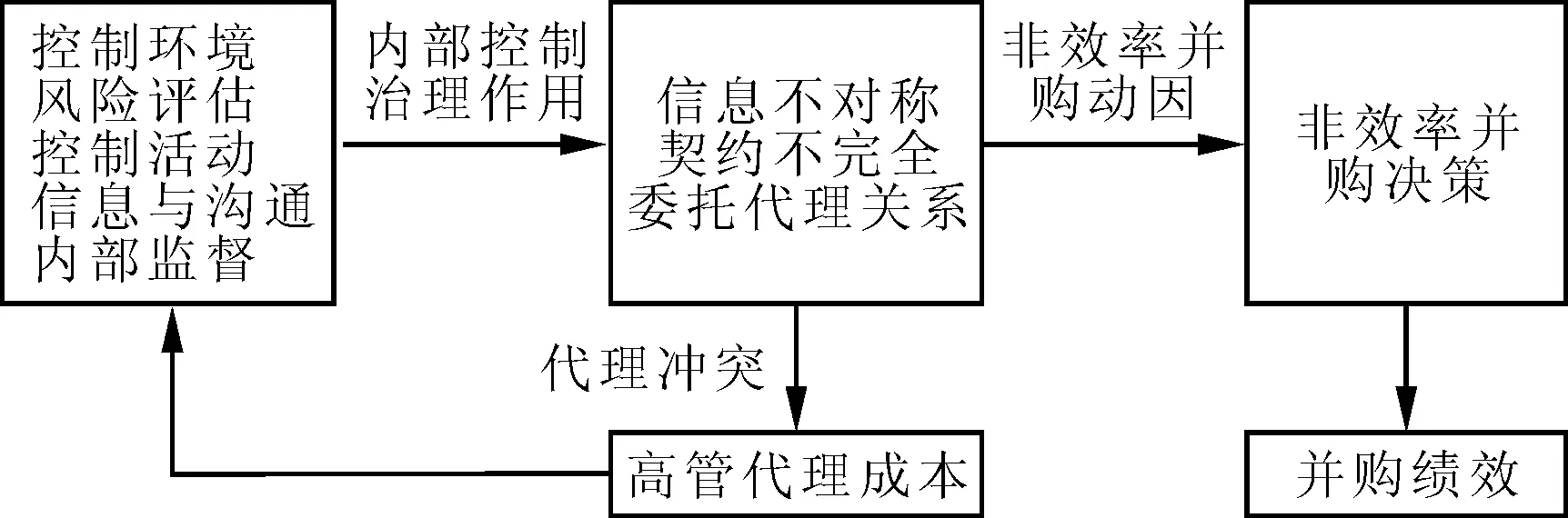

内部控制环境主要由合理的治理结构、科学的机构设置与权责分配、诚信的企业文化、公平的人力资源政策、有效的内部审计机构设置和相互制约的决策机制组成。有效的内部控制环境能对高管人员行为构成有力的制约,而这种制约所带来的收益正是代理成本的降低。BUSHMAN等[7]指出提高内控信息披露质量能缓解资本市场中信息不对称现象,增强管理者监督约束机制,降低管理者机会主义风险,最终降低代理成本。杨玉凤等[8]构建了内控信息披露指数评价体系,对825家沪市A股上市公司进行研究,发现上市公司内控质量的提升可以降低高管人员与所有权人信息不对称程度,从而明显改善代理问题,减少高管自利行为,抑制隐性成本的增加。李万福等[9]提出有效的内部控制能够增强企业信息透明度,当高管做出违背企业利益的并购决策时,将会在内控流程中受到多方权力的监督与制衡,从而抑制和纠正高管人员的舞弊行为,有效降低代理成本,提高并购绩效。综上所述,内部控制、高管代理成本与并购绩效之间的内在联系如图1所示。基于上述分析,笔者提出以下假设:

H3内部控制可以有效降低高管代理成本对并购绩效的消极影响,即有效的内部控制能够减弱高管代理成本对并购绩效的损害。

图1 内部控制、高管代理成本与并购绩效的内在联系

2 研究设计

2.1 样本选取

笔者选取2010—2015年沪市参与重组的A股制造业上市公司为研究样本,并剔除并购交易失败的样本、财务数据缺失或异常的样本、交易额在1 000万元以下的样本和中小板、创业板及ST类样本,最终得到有效样本1 214个。笔者所使用的内部控制指数来自“DIB·中国上市公司内部控制指数”,其余数据均来自CSMAR数据库。

2.2 变量选取

(1)内部控制质量。笔者选用“DIB·中国上市公司内部控制指数”衡量上市公司内部控制质量状况,该指数由中山大学、深圳迪博企业风险管理技术有限公司、财政部会计司等组成的中国上市公司内部控制指数研究课题组[10]提出,在建立内部控制指标体系评价法的基础上实现了统一规范,更具科学性、有效性及合理性。DIB指数原始数据的取值范围是[0,1 000],为消除规模对回归结果的影响,笔者取其自然对数作为内部控制质量的替代变量。

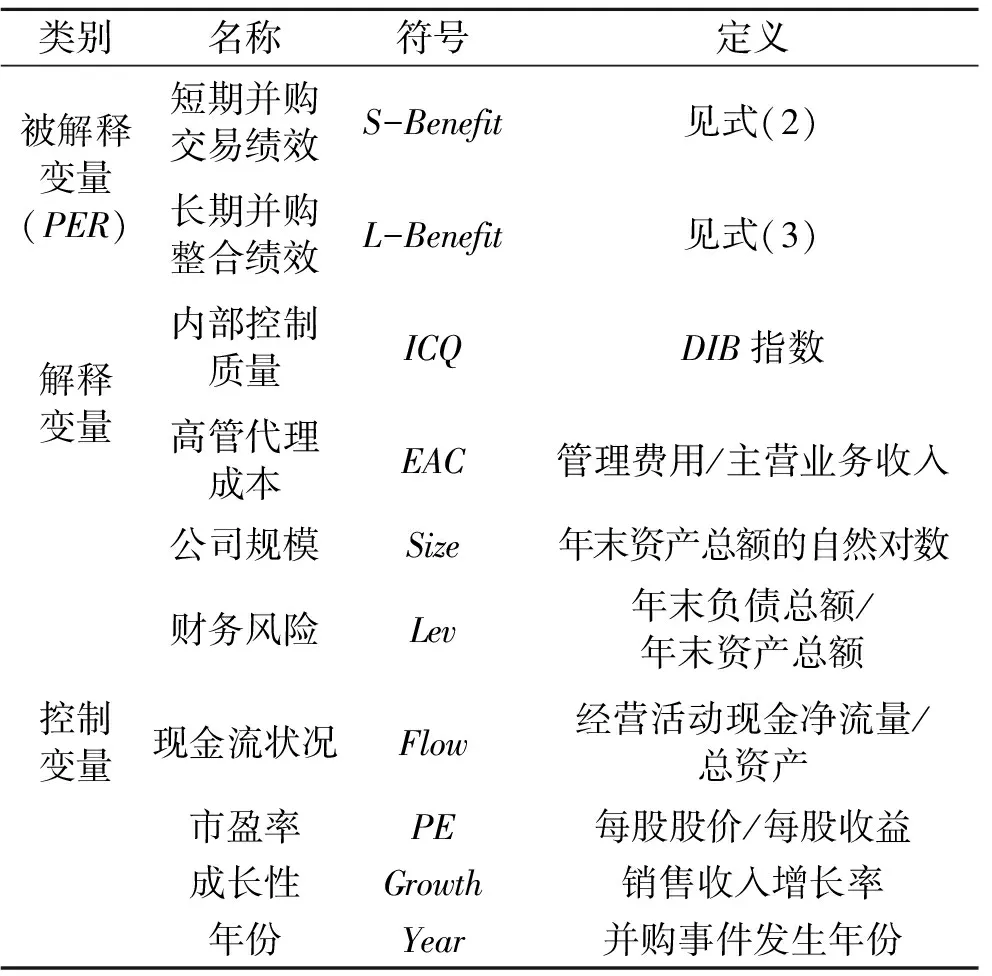

(2)高管代理成本。为合理有效地度量高管代理成本,笔者梳理了1986—2016年较具代表性的学者在度量代理成本时的度量方法,如表1所示。

经过比较分析,发现管理费用率是代表文献中最常用的度量方法。管理费用指公司各部门为开展生产经营活动所花费各类成本的总和,合理支出的必需费用有利于推动公司发展,但当所有权人与高管人员存在利益冲突时,高管人员很可能为了寻租收益,造成不必要的支出从而损害公司利益。依据管理费用的含义,结合现有研究成果,笔者选用管理费用率来衡量高管代理成本。

(3)并购绩效。结合现有研究成果,笔者采用资产回报率ROA评价企业绩效,并以并购导致的企业绩效增加值衡量并购绩效,同时为便于识别并购对公司运营产生的资源整合效应和协同效应,笔者将并购绩效区分为短期并购绩效(S-Benefit)与长期并购绩效(L-Benefit)。短期并购绩效指并购当年的企业绩效减去并购前的企业绩效;长期并购绩效指并购当年、并购后第一年、并购后第二年企业绩效增加值的平均值。相关公式如下:

ROA=NPM×AU

(1)

S-Benefit=ROA0-ROA-1

(2)

L-Benefit=[(ROA2-ROA1)+(ROA1-

ROA0)+(ROA0-ROA-1)]÷3

(3)

式中:NPM为净利润率;AU为资产利润率。

(4)控制变量。借鉴前人经验,笔者选取公司规模、财务风险、自由现金流、市盈率、成长性和年份作为控制变量。所选取的各个变量及其定义如表2所示。

表2 各变量的界定及计算方法

2.3 模型构建

为验证前文假设,构建以下回归分析模型,即模型1~模型3,分别如式(4)~式(6)所示:

β4Flow+β5PE+β6Growth+∑Year+ε

(4)

β4Flow+β5PE+β6Growth+∑Year+ε

(5)

PER=β0+β1ICQ+β2EAC+β3ICQ×EAC+β4Size+

β5Lev+β6Flow+β7PE+β8Growth+∑Year+ε

(6)

3 实证分析

3.1 描述性统计分析

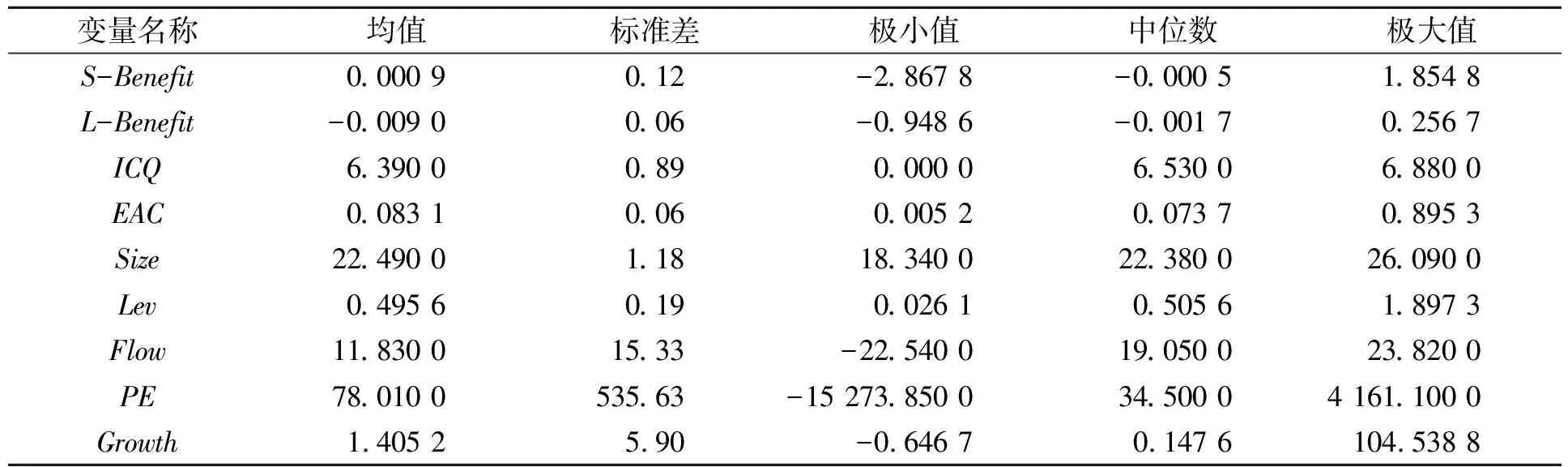

描述性统计分析结果如表3所示。在并购绩效的衡量指标中,长期并购绩效的标准差较小,说明长期来看并购所带来的绩效波动较为稳定,而短期并购绩效标准差是长期的2倍,说明并购当年主并公司因并购发生的绩效变化幅度差距较大。从长短期并购绩效的中位数来看,大多数主并公司并未因并购而获得预期的绩效提升,反而侵蚀了公司效益;长期并购绩效与短期并购绩效的极大值与极小值差异较大,说明并购主体的绩效表现存在两极分化现象。在内部控制的衡量指标中,ICQ的极小值与均值都偏低,说明目前我国上市公司的内控质量水平有待提高。从样本公司的公司规模和财务风险的分布情况来看,笔者所选取的样本公司的财务数据呈正态分布,具有代表性,增强了实证结果的可信度。

3.2 多元回归分析

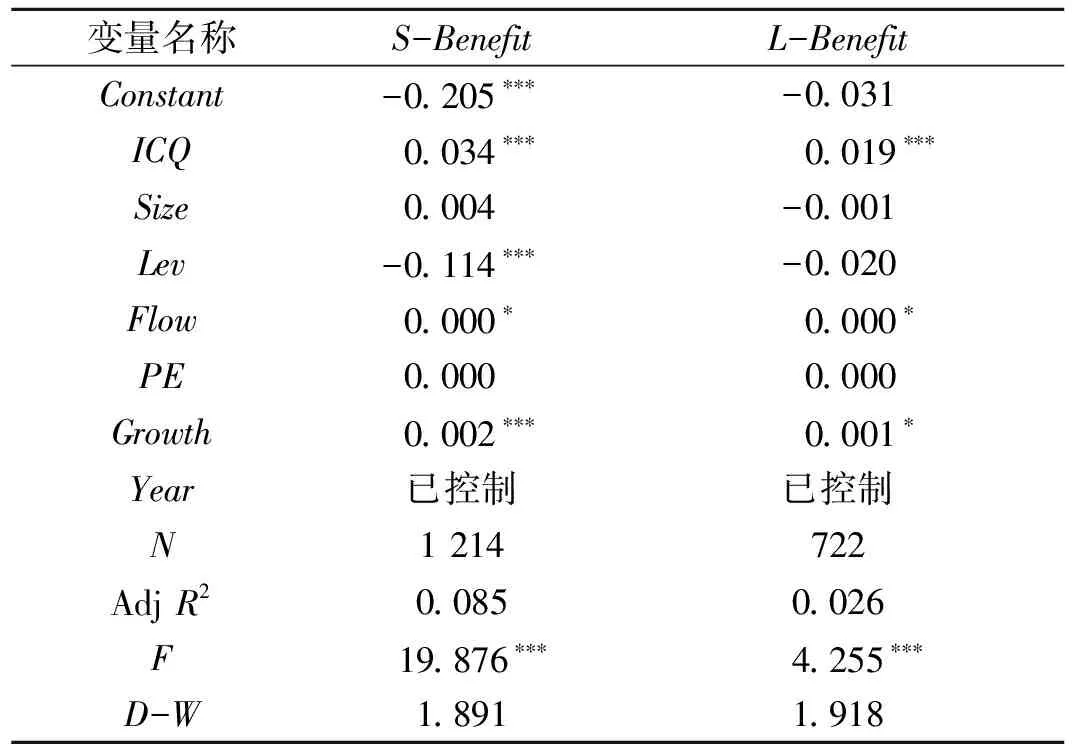

(1)内部控制对并购绩效的影响。内部控制质量测量指标(ICQ)对并购绩效双重测量指标(S-Benefit、L-Benefit)影响的结果如表4 所示,其中S-Benefit和L-Benefit对应的D-W值分别为1.891和1.918,均接近2,说明该回归模型中各变量之间不存在共线性问题。ICQ对S-Benefit的回归系数为0.034,在1%水平上显著,ICQ对L-Benefit的回归系数为0.019,仍然在1%水平上显著,说明内部控制质量与双重并购绩效呈显著正相关关系。并购活动的复杂性使其成为高风险的经营活动,控制并购过程中的风险,对提升并购绩效有极其重要的作用,而内部控制是识别和应对并购风险、实现并购价值的重要手段,因此,并购主体内部控制越有效,并购绩效也就越高,假设H1得到验证。

在控制变量中,经营现金流(Flow)与成长性测量指标(Growth)对双重并购绩效的回归系数均为正,且分别在10%和1%水平上显著,表明资源已经成为竞争的核心,资源配置优势是公司并购扩张的焦点。

表3 描述性统计

表4 模型1的回归结果

注:***、**、*分别表示在1%、5%和10%水平(双侧)上显著

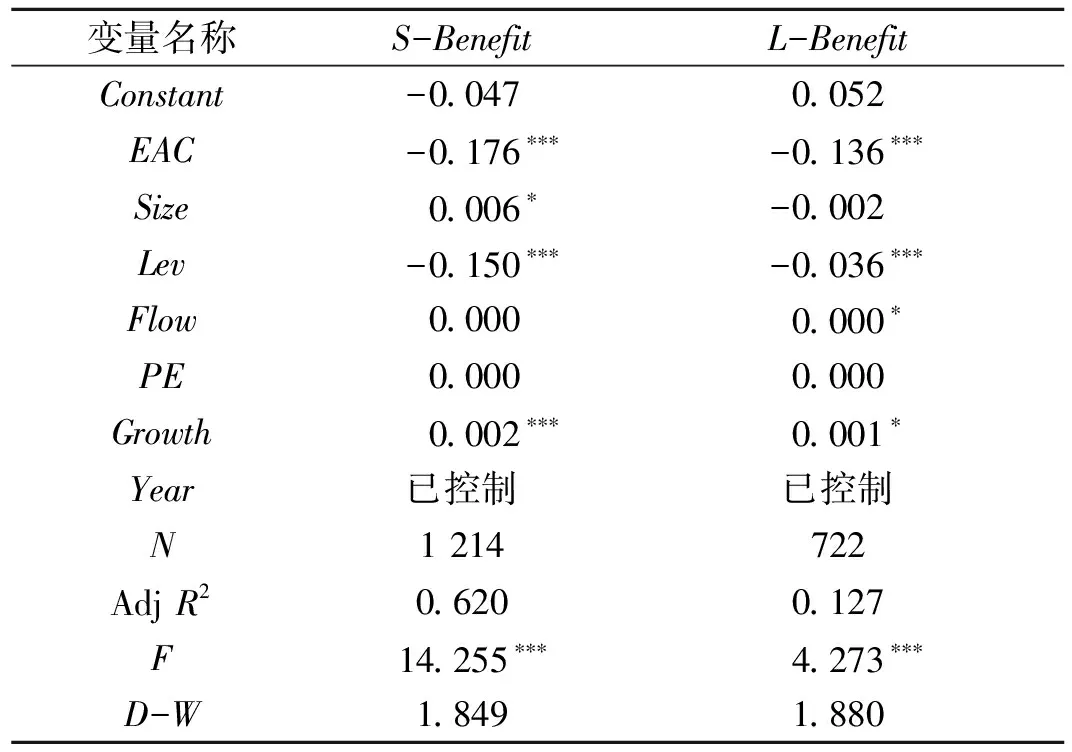

表5 模型2的回归结果

注:****、**、*分别表示在1%、5%和10%水平(双侧)上显著

(2)高管代理成本对并购绩效的影响。高管代理成本测量指标(EAC)对并购绩效双重测量指标(S-Benefit、L-Benefit)影响的结果如表5所示,其中S-Benefit和L-Benefit对应的D-W值分别为1.849和1.880,均接近2,说明该回归模型中各变量之间不存在共线性问题。EAC与S-Benefit的回归系数为-0.176,在1%水平上显著,与L-Benefit的回归系数为-0.136,仍在1%水平上显著,说明高管代理成本与并购绩效呈显著负相关关系。并购是资本市场资源配置转换的主要方式,而交易信息的不对称,使得高管人员作为并购行为的主要决策者,往往比所有权人更具有决策优势,因此,高管代理成本会抑制并购绩效的提升,与并购绩效显著负相关,假设H2得到验证。

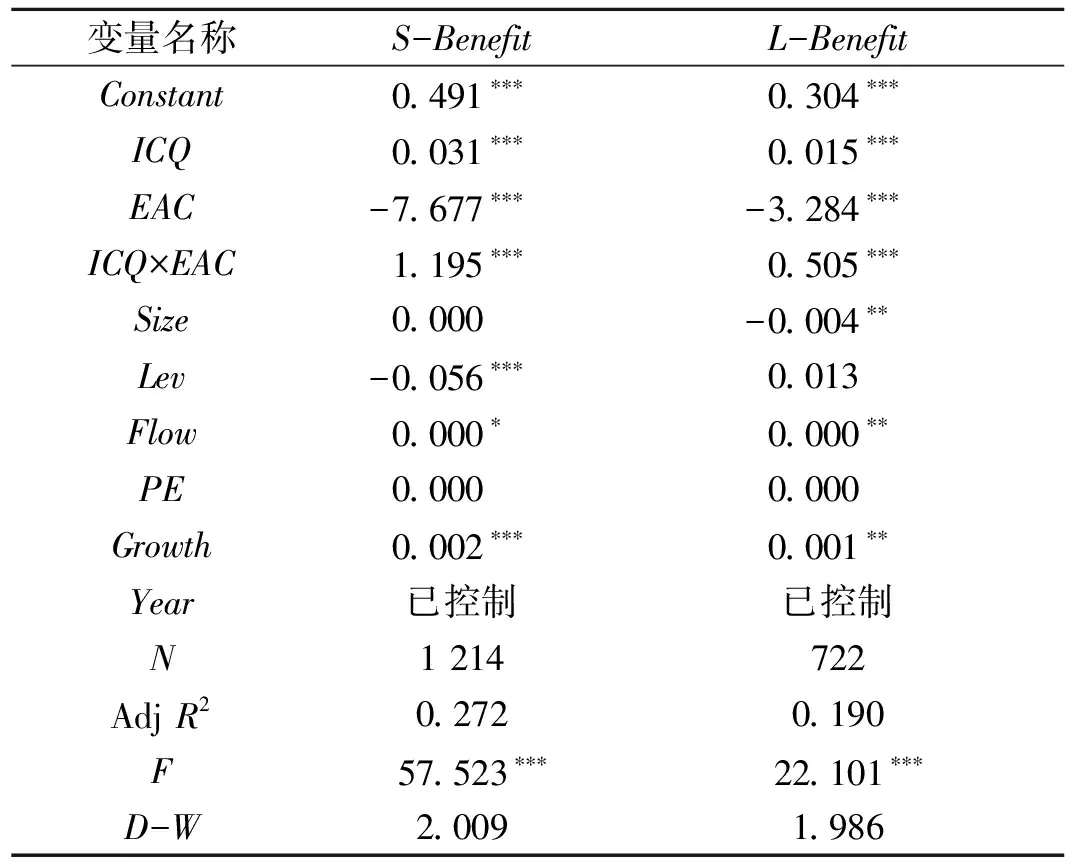

(3)内部控制、高管代理成本对并购绩效的影响。内部控制质量测量指标(ICQ)与高管代理成本测量指标(EAC)的共同作用对并购绩效双重测量指标(S-Benefit、L-Benefit)影响的结果如表6所示,其中S-Benefit和L-Benefit对应的D-W值分别为2.009和1.986,均接近2,说明该回归模型中各变量之间不存在共线性问题。EAC与并购绩效呈显著负相关关系,但ICQ×EAC对并购绩效的回归系数均为正,且都在1%水平上显著,说明高管代理成本与并购绩效呈显著负相关关系,而内部控制对高管代理成本的治理作用能够减弱这种负向影响,并且内部控制质量越高,这种减弱作用越强。可见有效的内部控制可以通过减弱信息不对称程度降低高管代理成本,提升并购绩效,假设H3得到验证。

3.3 稳健性检验

为验证前文实证研究结果的可靠性,笔者用增量ROS作为并购绩效的评价指标代入模型3,对短期并购绩效进行稳健性检测,回归结果显示,高管代理成本(EAC)对S-Benefit影响的结果为-9.033,在1%的显著性水平上显著,且回归系数依然为负;而内控质量(ICQ)与高管代理成本(EAC)交叉项的回归结果为7.614,在1%的显著性水平上显著,且系数为正。基本研究结论并未发生变化,因此笔者的结论具有稳健性。

表6 模型3的回归结果

注:***、**、*分别表示在1%、5%和10%水平(双侧)上显著

4 结论和建议

笔者在梳理国内外学者研究成果的基础上,选取2010—2015年成功发起并购活动的沪市A股制造业上市公司为研究对象,采用增量指标衡量企业的短期并购绩效和长期并购绩效,用中国上市公司内部控制指数衡量内控质量,用管理费用率衡量高管代理成本,进而对内部控制、高管代理成本和并购绩效三者之间的关系进行了研究。得到如下结论:

(1)内部控制与并购绩效呈显著正相关关系。风险管理是内控体系保障并购价值实现的重要步骤,及时识别并购过程中的各项风险,有助于制定有效的应对措施和控制策略,明确风险控制点,为并购价值的实现保驾护航。实证研究结果表明,主并主体的内控控制质量越高,其并购价值的实现就越容易得到保证,即内部控制质量与并购绩效呈显著正相关关系。

(2)高管代理成本与并购绩效呈显著负相关关系。由于代理问题的存在,当管理者能够通过并购活动增加自身收益时,其机会主义欲望就会被放大,效率低下、效果平平的并购活动就越容易发生,最终有损公司利益。实证研究结果表明,高管代理成本对长期和短期并购绩效都有显著负向影响,也就是说,高管在并购活动中通过其代理人身份谋取私利已经成为提升并购绩效的重要制约因素。

(3)有效的内部控制能够有效降低高管代理成本对并购绩效的消极影响。有效的内部控制可以提升公司在并购流程中的风险管理能力,约束高管人员的行为和决策,从而保障并购决策的正确性,促进并购绩效的提升。实证研究结果表明,有效的内部控制能够通过削弱信息不对称程度约束高管代理成本,促使高管人员放弃机会主义,做出有利于公司长期战略发展的并购决策,即提高内部控制质量是改善代理问题、解决“并购成功悖论”问题的有效途径。