外部治理环境与公司绩效:代理成本的中介效应

2018-09-04张敏,高强,赵奥

张 敏,高 强,赵 奥

(大连民族大学 a国际商学院;b 经济管理学院,辽宁 大连 116650)

中国资本市场发展过程中存在区域经济发展不平衡现象,上市公司面临的外部治理环境明显区别于发达国家。外部治理环境必然会对公司绩效产生重要影响,大量研究关注公司内部治理结构对公司绩效的影响,鲜有研究关注公司所处的外部治理环境对公司绩效的影响。

近年来,La Porta等人开始关注公司所在的外部治理环境。LLSV认为法律制度相对完善的国家对投资者保护程度相对较高,经理人的行为受到较为严格的法律约束,内部经理人侵害投资者会产生较高的机会成本,从而降低了代理成本[1]。

在外部治理环境的实证研究层面,高雷和宋顺林发现外部治理环境能够减少第一类代理成本[2]。梅波认为,市场化程度越高,自由现金流代理成本越低[3]。柳钢城认为好的外部制度环境能够保证公司治理机制发挥有效作用,进而降低代理成本[4]。王海霞和裴淑红认为制度环境有助于债权银行降低经理人的代理成本[5]。龙建辉等发现,法律环境的改善有助于降低控股股东的代理成本[6]。Li and Zhou认为政府行为在中国经济持续快速增长的过程中发挥了重要的作用[7]。夏立军和方轶强研究表明,市场化程度的提升有利于提升上市公司的绩效[8]。甄红线等研究发现,外部制度环境的改善更有利于提高民营上市公司的绩效水平[9]。王鹏研究发现,投资者法律保护水平的提升能够降低第二类代理成本与公司绩效的负向关系[10]。

随着对外部治理环境的关注及完善,有关外部治理环境在抑制代理成本和提升公司绩效方面有效性的研究,逐渐成为中国资本市场的重要问题。国内研究大多采用通过检验外部治理环境对公司绩效的关系,来反向推断外部治理环境是否发挥提升公司绩效的作用,虽然也得出了许多有益结论,但尚未厘清外部治理环境影响公司绩效的路径和方式。本文从“代理成本”的中介效应入手,检验两类代理成本是否在外部治理环境与公司绩效之间发挥中介效应,力求考察代理成本在外部治理环境与公司绩效之间的作用方式与效果,揭示“黑箱”内部的运作机理。研究对于重新审视中国特殊制度背景下如何提升上市公司绩效具有重要的现实意义。

一、研究模型与变量设计

1.研究模型及研究方法

考虑自变量X对因变量Y的影响,如果X通过变量M影响Y,统计学上称M为中介变量。为了对第一类和第二类代理成本是否在外部治理环境与公司绩效之间发挥中介效应进行验证,本文借鉴Baron[11]及温忠麟等[12]提出的中介效应检验程序,将本研究的研究模型设定为:

PERFORMANCE=a0+a1MAR+a2SIZE+a3LEV+a4CASH+a5GROWTH+a6FIRST+a7YEAR +a8IND+δ

(1)

AGENCYCOST =b0+b1MAR+b2SIZE+b3LEV+b4CASH+b5GROWTH+b6FIRST+b7YEAR +b8IND+δ

(2)

PERFORMANCE=c0+c1MAR+c2AGENCYCOST+c3SIZE+c4LEV+c5CASH+c6GROWTH+ c7FIRST+ c8YEAR + c9IND+δ

(3)

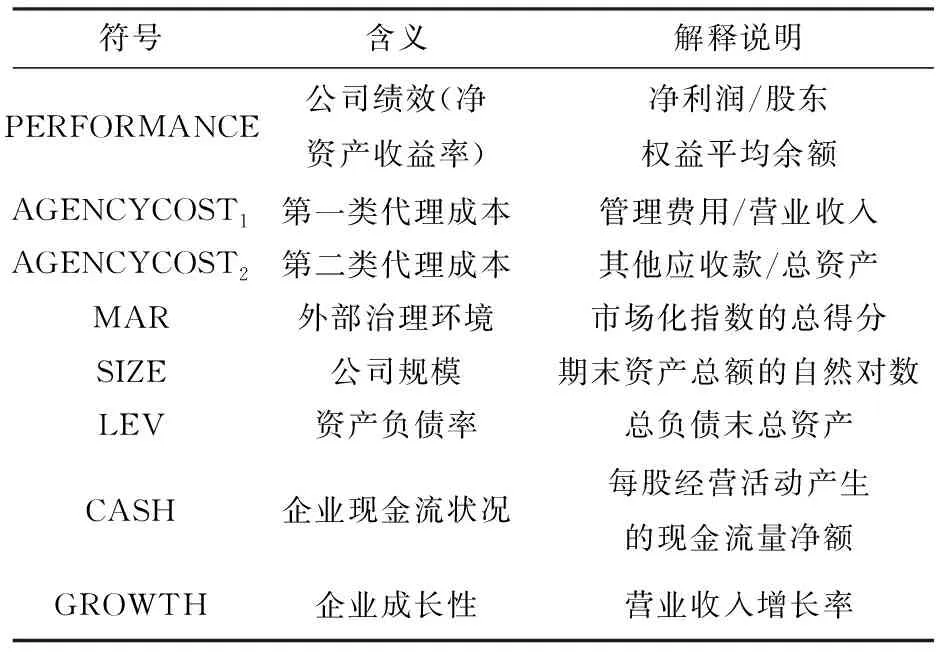

其中,PERFORMANCE为上市公司绩效的代理变量,MAR为公司所处的外部治理环境的代理变量,AGENCYCOST为代理成本的代理变量,其他各控制变量的含义如表1所示。模型(1)式中a1度量不考虑代理成本时外部治理环境对公司绩效的影响;模型(2)式中b1度量外部治理环境对代理成本的影响;模型(3)式中c1度量在考虑代理成本后外部治理环境对公司绩效的影响,c2度量在考虑外部治理环境后代理成本对公司绩效的影响。

2.变量设计

本文使用净资产收益作为衡量公司绩效的代理变量。关于代理成本的衡量方法,Ang等、Singh与Davidson、田利辉、李世辉和雷新途等采用管理费用率、营业费用率、财务费用率和总资产周转率来计量代理成本[13-16],本文以管理费用率度量上市公司管理层与股东间的第一类代理成本(AGENCYCOST1),管理费用率越高,代表管理者通过在职消费、索取超额薪酬等利益侵占行为越严重。对于第二类代理成本的度量,考虑到大股东侵占中小股东利益的主要表现形式为占用上市公司的资金,而占用的资金多通过与关联方的销售形成应收款项,或以“暂借款”形式形成其他应收款项,考虑到数据的可获得性及参考主要文献的做法[17-19],采用其他应收款占公司总资产的比率度量上市公司控股股东与中小股东之间的第二类代理成本,其他应收款占比越大,第二类代理成本越高。外部治理环境采用樊纲等编制的《中国市场化指数——各地区市场化相对进程2011年报告》中的“市场化指数的总得分”作为衡量地区外部治理环境的代理变量,该变量数值越大,表明该省(市)制度环境越好使用[20]。其他解释变量的说明详见表1。

表1 变量描述

续表1 变量描述

3.样本的选取及数据来源

本文选取2003-2015年深圳和上海交易所A股市场的所有上市公司为初始样本。样本公司的财务指标、治理结构数据均来自中国锐思金融研究数据库(RESSET)数据库。为了更加有效的对样本进行分析,本文按照一系列原则对样本进行了筛选,具体的筛选原则如下:

(1)考虑到金融及保险业公司在财务数据以及公司治理特征上与其他公司存在较大差异,剔除金融保险业公司;

(2)ST和ST*类公司财务或其他状况出现异常,剔除此类公司;

(3)剔除上市不到1年的公司;

(4)剔除样本中数据缺失的公司;

(5)按照上市公司注册所在地将样本归属到31个省市,考虑样本期间外部治理环境的可比性,剔除注册地为西藏的上市公司1。

根据以上原则对样本进行处理,最终得到15 537个全样本观测值。为了避免极端值的影响,对公司样本数据进行了(1%,99%)上的修饰处理。统计分析软件使用STATA 14.0。

二、研究结果与分析

1.描述性统计分析

各变量描述性统计分析的结果见表2。从表2中可以看出,ROE的均值为0.101,说明总体上样本公司业绩并不突出,AGENCYCOST1和AGENCYCOST2的均值分别为0.085和0.021,AGENCYCOST1的最大值和最小值分别达到了0.385和0.008,说明不同上市公司间管理费用占比营业收入的比重存在较大差异;MAR的均值为8.836,且最大值和最小值分别为11.80和4.58,说明在中国,不同地区的上市公司所在地区的市场化进程相差较大。经对数调整的上市公司规模为21.94,上市公司资产负债率和每股经营活动产生的现金流量净额均值分别为46.8%和0.425,营业收入增长率均值为0.241,第一大股东持股比例平均达到37.4%。

表2 主要变量的描述性统计

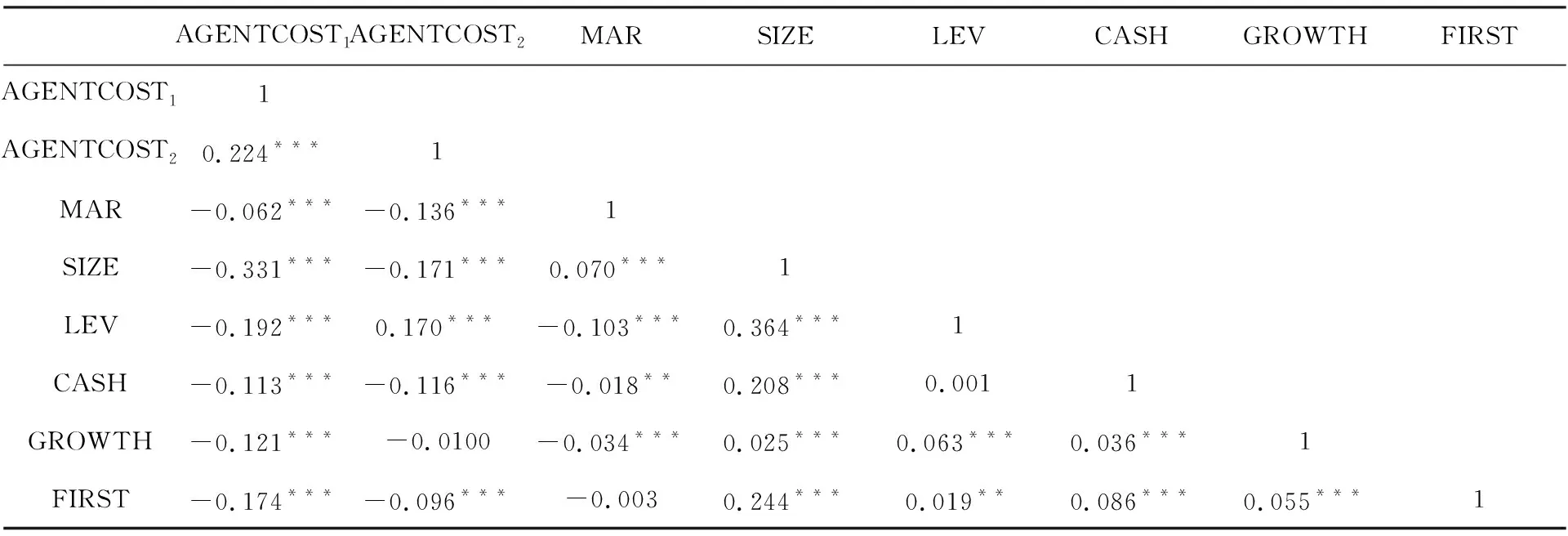

2.相关性分析

在进行多元线性回归前,对主要变量的相关性进行了分析,相关性分析的结果详见表3。除LEV和SIZE之间的相关系数达到0.364外,其余解释变量之间的相关系数绝对值均不超过0.350,表明本研究多元回归模型不存在严重的多重共线性问题。

表3 主要变量的相关性分析

3.实证结果及分析

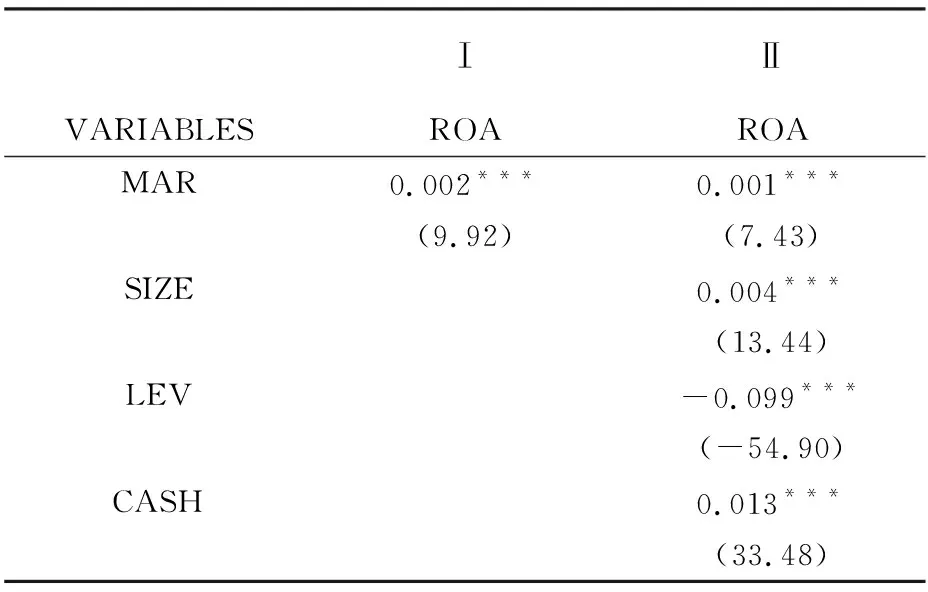

(1) 外部治理环境与公司绩效。研究首先采用计量模型(1)式考察外部治理环境对上市公司绩效的影响,回归结果详见表4。

I列采用MAR作为解释变量进行单变量回归,II列在单变量回归的基础上加入控制变量。MAR的系数为正且在1%的显著性水平上显著,表明上市公司所处的外部治理环境越好,上市公司绩效表现越好,即上市公司绩效与外部治理环境显著正相关。

控制变量中SIZE的系数显著为正,表明规模越大,上市公司绩效越差,规模大的上升公司业绩增长更为迅速;CASH的系数显著为正,表明公司每股经营现金流越多,公司绩效越好;GROWTH和FIRST的系数显著为正,表明成长性越高,大股东持股比例越高,能为公司带来更高的公司绩效。

表4 外部治理换对公司绩效影响的线性回归结果

注:***为1%的显著性水平, **为5%的显著性水平, * 为10%的限制性水平,下同。

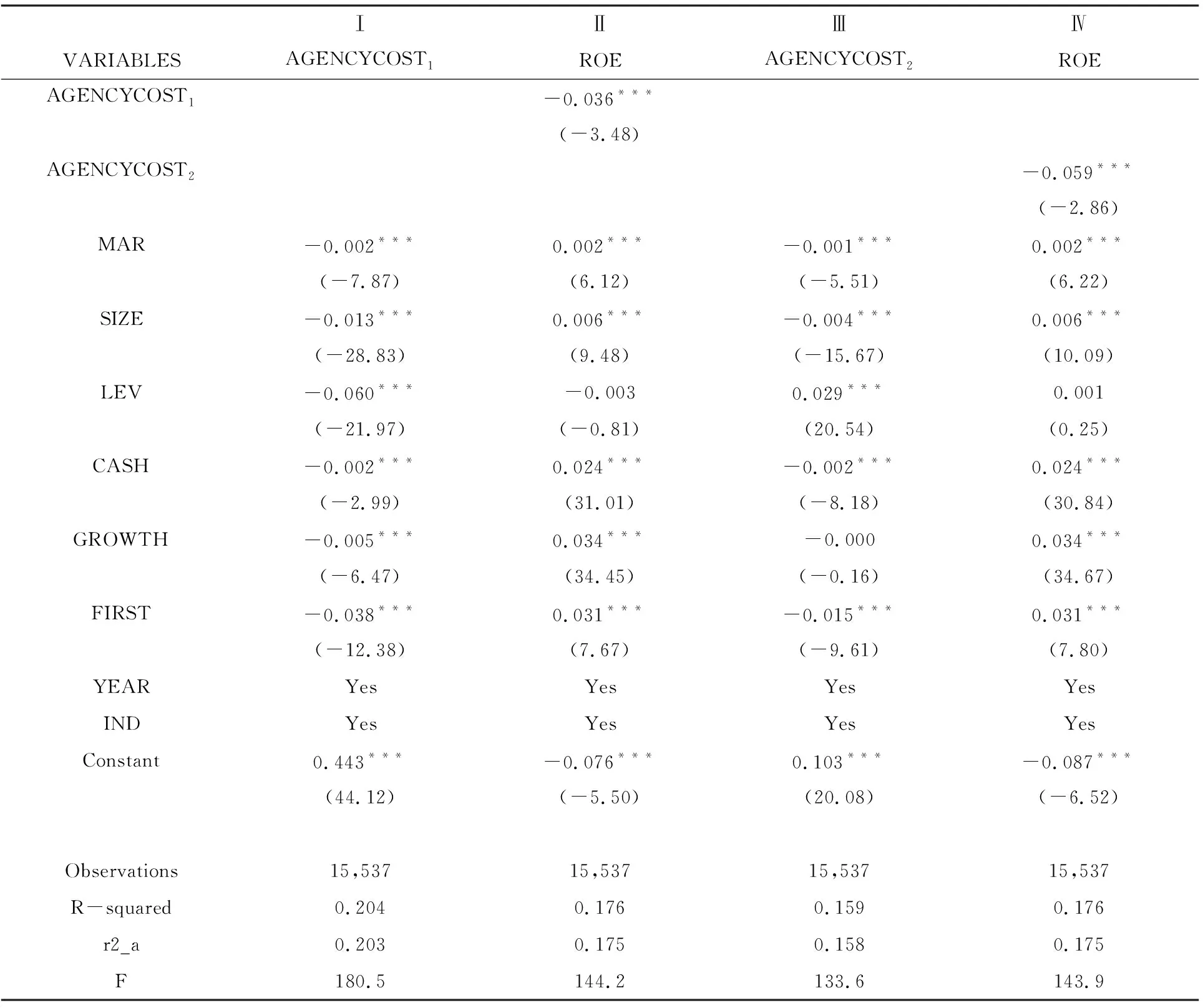

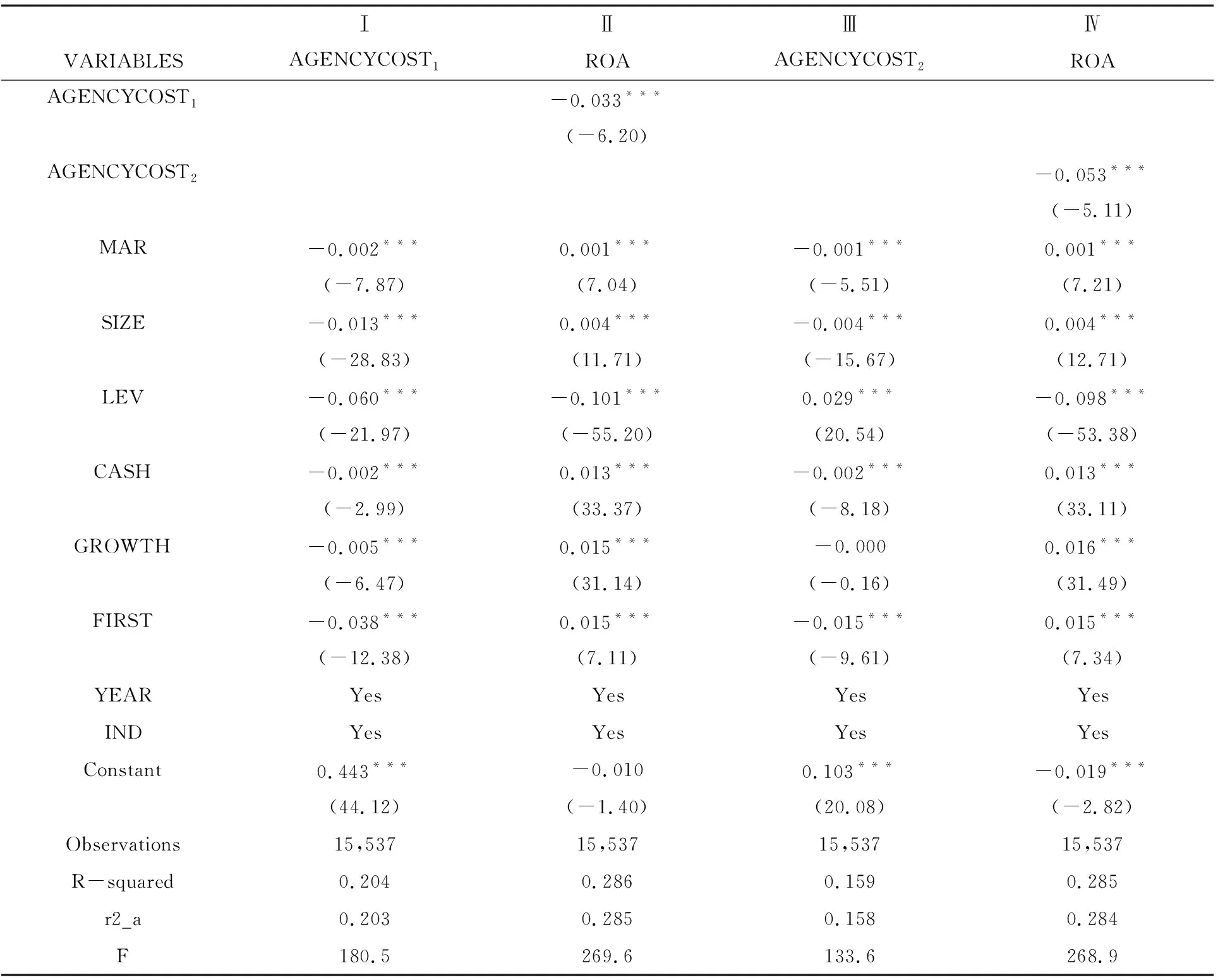

(2) 外部治理环境、代理成本与公司绩效。检验外部治理环境对代理成本的影响及代理成本的中介作用。由表4回归结果可知,MAR的系数显著,满足执行检验程序的前提条件,下文分别检验外部治理环境对两类代理成本的影响,两类代理成本对公司绩效的影响以及控制了两类代理成本后外部治理环境对公司绩效的影响,回归结果见表5。

本研究采用计量模型(2)式检验外部治理环境对两类代理成本的影响,结果见表5中Ⅰ列的回归结果,I列中MAR的系数在1%的显著性水平上显著为负,表明外部治理环境的改善有助于降低管理层的在职消费等行为,从而显著降低管理层与股东间的第一类代理成本。

表5中Ⅱ列为采用计量模型(3)式检验第一类代理成本对公司绩效的影响。AGENCYCOST1的系数显著为负,表明管理费用率越高的上市公司绩效越差。MAR的系数显著为正,表明即使控制了第一类代理成本,公司绩效仍然与外部治理环境显著正相关。

表5中Ⅲ列和Ⅳ列采用类似的办法,检验外部治理环境对第二类代理成本的影响,第二类代理成本对公司绩效的影响,以及控制了第二类代理成本后外部治理环境对公司及绩效的影响。由Ⅲ列可知,MAR的系数在1%的水平上显著为负,表明第二类代理成本与外部治理环境显著负相关。可见,在控股股东与中小股东之间发生利益冲突时,外部治理环境的治理效应占优,从而能够缓解第二类代理冲突,降低代理成本。Ⅳ列为采用模型(3)检验得到的第二类代理成本影响公司绩效的结果,AGENCYCOST2的系数显著为负,表明其他应收款占比越高,即第二类代理成本越高,上市公司绩效越差。

依据中介效应的检验程序,表4中Ⅰ列和Ⅱ列中MAR的系数显著为正,表5中Ⅰ列和Ⅲ列中MAR的系数显著为负,并且表5中Ⅱ列和Ⅳ中AGENCYCOST1和AGENCYCOST2的系数显著为负,可以判定两类代理成本在外部治理环境影响公司绩效的过程中发挥显著的中介作用。同时表5中Ⅱ列和Ⅳ列中MAR的系数显著为正,表明两类代理成本的中介效应为部分中介效应,而非完全中介效应。

以上结果表明,外部治理环境的改善不仅能够降低管理层和股东之间的代理成本,而且能够缓解大股东和小股东之间的代理冲突。综上可知,外部治理环境治理效应占优,降低了上市公司代理成本,提高了公司绩效。并且不论是第一类代理成本还是第二类代理成本,均在外部治理环境影响上市公司绩效的过程中发挥了部分中介作用。

表5 外部治理环境、代理成本与公司绩效

四、稳健性检验

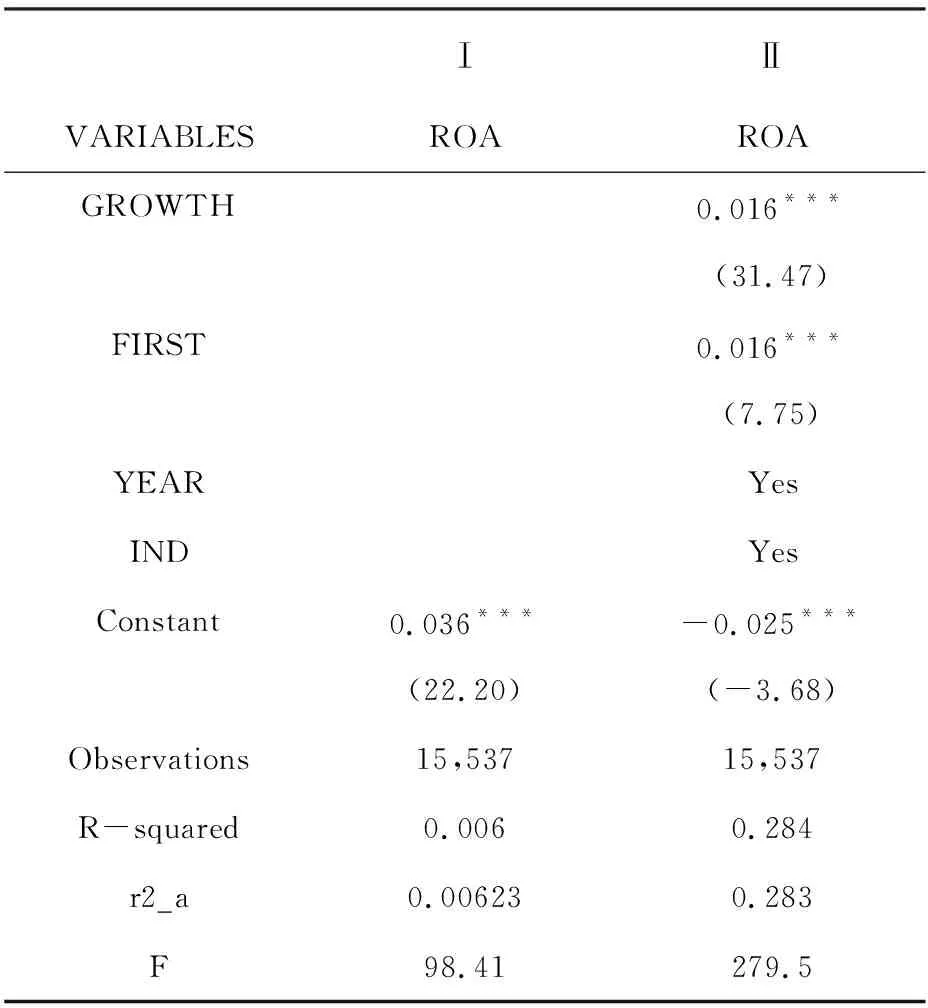

本文同时对回归结果进行了稳健性分析,稳健性检验测试时,使用总资产净利润率(ROA)作为公司绩效的代理变量,重新检验上述研究结果,表6和表7。结果说明,本文的研究结果并未发生实质性变化。

表6 外部治理换对公司绩效影响的稳健性检验结果

续表6 外部治理换对公司绩效影响的稳健性检验结果

表7 外部治理环境、代理成本与公司绩效稳健性检验结果

五、结语

本研究从外部治理环境治理效应的视角出发,研究外部治理环境通过代理成本的中介作用影响公司绩效的内在机理,基于中国上市公司2003-2015年的数据,采用普通最小二乘法进行估计,得出的主要结论如下:(1)从整体上看,中国上市公司绩效与外部治理环境水平显著正相关;(2)不论是管理层与股东间的第一类代理成本,还是控股股东与中小股东之间的第二类代理成本,均对上市公司绩效产生负面影响,同时外部治理环境与两类代理成本呈显著负相关关系;(3)中介效应检验结果表明,两类股权代理成本在外部治理环境影响上市公司绩效的过程中发挥显著的中介作用,外部治理环境能够通过显著降低代理成本提高公司绩效。

可见,除公司内部治理结构外,公司所处的制度环境对代理成本也有显著影响。因此,改善上市公司所处的治理环境,提升市场化进程对保护投资者的利益同样重要。