全球客滚船市场全景扫描

2018-09-04中国船舶工业经济与市场研究中心蔡敬伟

中国船舶工业经济与市场研究中心 蔡敬伟

2018年以来,全球客滚船市场新船成交较为活跃,国际知名客滚船船东纷纷下单订造新船,短短三个月不到的时间里已成交新船20艘,该船型市场发展值得关注。

运营市场

客滚船是连接岛屿与大陆间的人车两用运输船舶,主要用于装运卡车、小汽车、集装箱拖车、游客以及提供船上游客住宿和娱乐服务。客滚船在经济发达地区的内海、海湾、海峡和沿海岛屿间的短途水运中具有竞争优势。但客滚船运输也易受到货物滚装船、集装箱班轮运输和空中航线运输等诸多替代因素的影响。客滚船最早于20世纪60年代在波罗的海开始使用,后迅速扩大至北海和地中海地区。同时,在日本当地也形成了一定市场。

近年来,随着经济的发展和社会的进步,人们对客滚船安全性、稳定性、快速性,以及装载车辆大型化、舒适性与豪华型提出了更高的要求。目前,国际客滚船运输主要集中在波罗的海、北海、地中海地区以及日本列岛之间和美国沿海地区。对我国而言,目前我国的客滚船运输形成了以渤海湾为中心的渤海湾客滚运输市场,以琼州海峡为中心的南海客滚运输市场,以杭州湾为中心的东海客滚运输市场,以及以长江为中心的川江客滚运输市场。

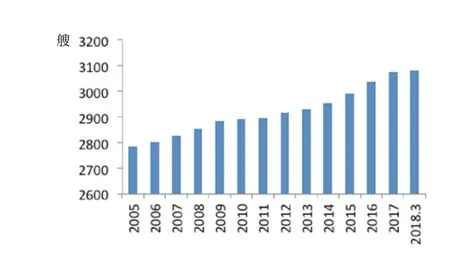

客滚船船队的发展主要依赖于相应区域的经济发展,与所运营地区经济形势密切相关。金融危机之前,得益于前些年市场繁荣时期的大量新船订造,全球客滚船船队运力快速增长;危机爆发尤其是欧债危机之后,受客滚船航运市场持续下行影响,主要船东新船订造热情大幅下降,全球客滚船船队运力增长速度明显放缓。根据英国克拉克松研究公司统计,截至2018年3月,全球客滚船船队保有量为3084艘。

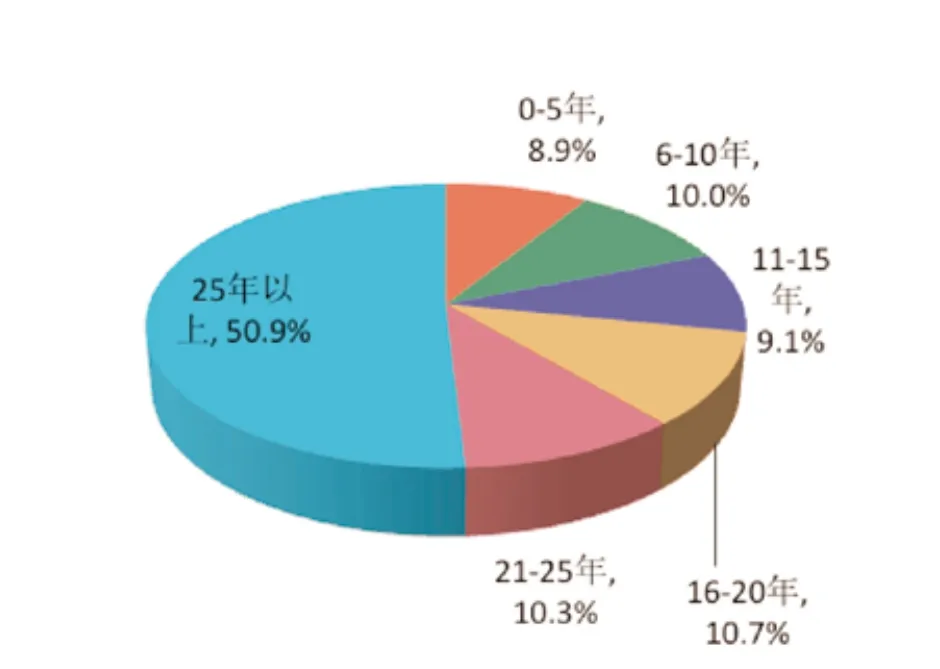

船龄方面,截至2018年3月,全球客滚船船队平均船龄为28年,老旧船舶比重非常高。其中,船龄在0~5年和6~10年的客滚船规模分别为276艘和309艘,占比分别为8.9%和10.0%;25年以上船龄的老旧船舶达到1570艘,占全球客滚船船队总规模的50.9%,存在较大的更新需求,许多客滚船老龄化严重,技术状况差,存在很大的安全隐患。2014年4月16日,韩国“世越”号客滚船沉没,造成298人遇难的特大水上安全事故。该事件引起了国际客滚运输行业的高度重视,将客滚船的运营安全要求提至新的高度。

2015年以来,随着欧洲地区经济的复苏以及低油价的刺激,促进了相关滚装货物及旅客出行量的增长,客滚船市场需求强劲,租金水平出现一定程度好转。2015年年初,2000~2500车道米客滚船一年期期租费率水平仅为17000欧元/天,而到2016年年初时已经升至26000欧元/天,涨幅达到52.9%。而后,该船型期租费率出现小幅下滑,2016年12月,2000~2500车道米客滚船一年期期租费率水平为24750欧元/天。2017年年中,2000~2500车道米客滚船航运费率一度小幅回升,而后又出现下跌,2018年3月,2000~ 2500车道米客滚船一年期期租费率水平为24700欧元/天。

图1:全球客滚船船队运力发展情况

图2:全球客滚船船队船龄构成情况(以艘数计)

图3:2000~2500车道米客滚船一年期期租水平

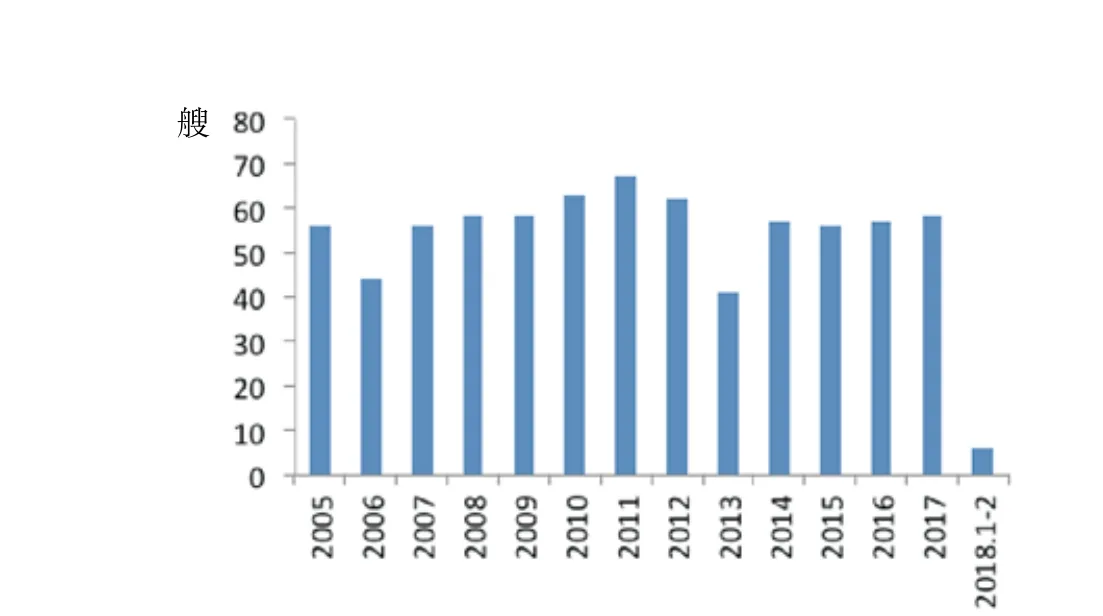

图4:全球客滚船新船成交量变动情况

造船市场

一、三大指标情况

1、新船订单

全球客滚船市场的新船订造与经济发展息息相关,危机之前,全球客滚船航运市场日益繁荣,促进主要客滚船船东积极投资订造新船,2007年,全球客滚船新船成交量一度达到70艘的历史最高位。危机之后,欧洲经济陷入低迷,居民消费乏力,以欧洲等客滚船核心运营地区消费群体旅游预算大幅削减,导致客滚船航运市场需求明显萎缩,船东新船订造热情不足,新船成交量呈不断下滑态势。2011年,全球仅成交客滚船新船33艘。而后,随着全球经济尤其是欧洲地区经济的复苏以及低油价的刺激,促使部分老船东重回市场,客滚船市场成交规模有所回升,但是相较危机之前船东的新船订造依旧谨慎。不过,值得关注的是,2013年和2016年,全球客滚船新船成交量均达到69艘的高位水平,仅次于2007年70艘的成交规模。2017年,全球共成交客滚船新船40艘,同比下降42.0%。进入2018年以来,全球客滚船造船市场再度活跃,2018年1~3月,全球共成交客滚船新船20艘。

2、新船完工

新船完工方面,2005~2011年,全球客滚船平均完工交付量达到57艘左右,随着客滚船新船成交量的大幅萎缩,客滚船完工交付量从2012年开始出现下滑,2013年一度跌至41艘的历史低位。而后,随着全球客滚船新船成交量的回升,完工交付量也再度实现增长,2017年,全球客滚船市场共完工交付新船58艘。

3、手持订单

图5:全球客滚船造船完工量变动情况

图6:全球客滚船手持订单量变动情况

图7:2300-2700车道米滚装船新船价格走势

图8:5年船龄滚装船二手船价格

手持订单方面,在新船成交量和造船完工量的共同作用下,全球客滚船手持订单量自2009年开始不断减少,2012年该船型手持订单量一度降至86艘的最低水平;尽管2013年有所回升,但是随后基本保持波动状态。截至2018年2月底,全球客滚船手持订单量为108艘,占该船型船队运力比重仅为3.5%,未来几年全球客滚船船队运力增长压力较小。

二、船价走势

1、新船价格

由于客滚船成交量较少,而新船价格与船型设计紧密联系,价格基准数据难以系统搜集,本文选取滚装船价格进行替代分析。与其它大多数船型类似,全球滚装船新船价格在2008年第三季度初达到历史高点,2300~2700车道米滚装船新船价格在2008年7月达到了7607万美元,之后随着金融危机的爆发一落千丈。此后,全球滚装船新船价格一直持续波动。从近年来的价格情况来看,2015年,滚装船新船价格低位震荡,2300~2700车道米滚装船新船价格全年累计跌幅2.2%。2016年以来,滚装船新船价格一度出现小幅回升,2016年5月,2300~2700车道米滚装船新船价格为5199万美元,而后出现一定程度下跌。进入2017年以来,2300~2700车道米滚装船新船价格出现回升,截至2018年2月,2300~2700车道米滚装船新船价格为5324万美元。

2、二手船价格

由于二手船价格较大程度上受航运市场的影响,所以其波动也表现出类似航运费率大幅波动的特点。近年来,随着滚装船航运市场行情的逐渐回暖,二手滚装船价格也出现了一定程度的回升。2015年年初,5年船龄3500~4000车道米的滚装二手船价格仅为3261万美元,5年船龄2300~2500车道米的滚装二手船价格则为2795万美元,2016年4月一度分别上涨至4759万美元和3739万美元,涨幅分别达到45.9%和33.8%,而后出现小幅下滑。不过,2017年下半年以来,随着全球客滚船航运市场行情的回暖,该船型二手船价格再度实现回升。2018年3月,5年船龄3500~4000车道米滚装船和2300~2500车道米滚装船的二手船价格分别为5200万美元和4086万美元,达到危机之后的高位水平。

市场参与者

一、建造市场竞争格局

全球客滚船建造市场一直由欧洲和日本等国家和地区船厂所主导。上世纪50年代,欧洲造船企业建造出第一艘滚装船,在此后的近二十年时间里,欧洲造船企业一直占据着滚装船建造市场。1965年,日本广岛的Ujina S.B.军船厂建造了日本第一艘滚装船“Borneo”号。为解决国内运输,日本开始使用滚装船进行岛间的短途运输,并开始了滚装船的建造。此后,日本滚装船的建造能力不断增强。目前,全球客滚船船队船舶大部分由欧洲和日本船厂所建造,中国和韩国等国每年的交付数量并不多,但数量呈逐年递增之势。从客滚船建造业绩来看,挪威、意大利、德国、希腊等欧洲船厂,以及日本、中国和韩国等亚洲船厂均有显著的客滚船建造业绩。其中,日本船厂承接的客滚船多为本国船东的订单,韩国客滚船需求量不大,多承接国外船东订单。

图9:全球客滚船主要建造船厂国家分布情况

从主要船厂建造业绩来看,日本的三菱重工、意大利Nuovi Cantieri Apuania SpA、西班牙Astillero Barreras等船厂均完工建造了大量的客滚船。中国船厂方面,泰州口岸、山东黄海造船、广船国际以及舟山中远船务等也拥有较为可观的建造业绩,值得关注的是,2003年,广船国际成功为瑞典船东建造了2艘1600车道米的高速客滚船“威斯比” 号和“格兰特”号,这两艘客滚船均为5700载重吨,总长195.6米,型宽24.6米,设计吃水6.4米,服务航速可以达到28.5节。这两艘客滚船的建造成功,填补了中国造船业在客滚船建造史上的空白。

表1:全球客滚船主要建造船厂业绩排名情况

表2:全球主要客滚船建造船厂手持订单情况

由于客滚船属于高技术高附加值船舶,欧洲船厂仍为建造主体,这与欧洲水域客滚船使用广泛有关。近年来,亚洲船厂也越来越多地进入了客滚船建造领域。从目前的手持订单情况来看,在全球50家拥有客滚船手持订单的船厂中,中国大陆船厂数量达到8家,合计手持订单规模26艘,市场份额达到22.2%。其中,挪威的Havyard Leirvik客滚船手持订单规模达到13艘,位居全球首位,市场份额达到11.1%;我国的广船国际和中航威海的客滚船手持订单分别达到9艘和5艘,分别位居全球第二位和第三位,市场份额达到7.7%和4.3%;中国香港的大协发展、土耳其的Tersan船厂、澳大利亚的Austal船厂和罗马尼亚的Damen Galati船厂等持有较为可观的客滚船订单。另外,我国的福宁船舶重工和山东黄海造船等船厂均拥有一定规模的客滚船手持订单。

值得关注的是,我国的广船国际在客滚船建造领域拥有强大的实力。2018年2月,广船国际与地中海航运(MSC)、意大利Onorato航运集团旗下MOBY签署4+2+2艘2500客/3765车道米豪华邮轮型客滚船建造合同,第一艘将于2020年投入使用。该批船拥有一系列节能环保设计,包括采用废热回收系统并已预留以液化天然气(LNG)作燃料动力。凭借在豪华客滚船建造领域积累的丰富经验和品牌优势,在 获 得4+2+2艘2500客/3765车道米客滚船订单之后,广船国际又与丹麦DFDS航运公司签署了2+1+1艘600客/4500车道米豪华客滚船建造合同。

二、主要船东

目前,全球客滚船船东多集中的欧洲地区,尤其是北欧的挪威、瑞典以及丹麦等国家,该区域客滚船运营商长期以来竞争十分激烈。从目前客滚船船队的区域分布情况来看,挪威、印度尼西亚和日本是全球客滚船运力排名前三甲的国家,市场占比分别达到9.9%、9.1%和8.4%;希腊、意大利、中国、菲律宾、美国、加拿大、英国、土耳其、韩国、丹麦、瑞典等国家也拥有较为可观的客滚船运力。

图10:全球主要客滚船船东国家分布情况

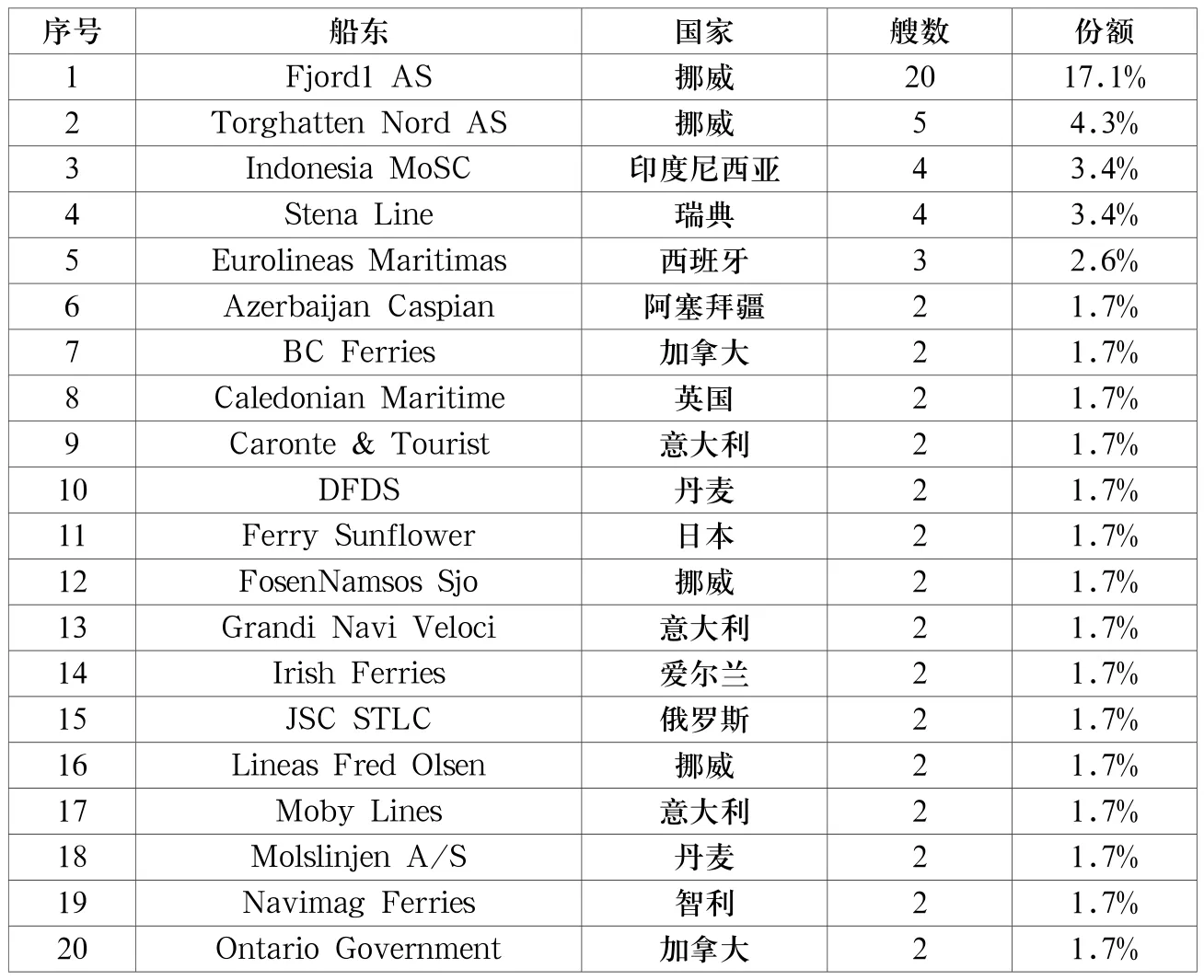

表3:全球主要客滚船船东运力排名情况

从具体船东来看,作为全球客滚船的主要运营区域,欧洲地区拥有大量全球知名的客滚船船东,主要包括挪威的Fjord1 AS 、Boreal Transport 、Tide ASA,瑞典的Stena Line等。美国也是全球客滚船运营发达地区,其客滚船运力主要为当地政府所拥有,在沿海地区从事运营任务;而亚洲的客滚船船东主要集中在印度尼西亚、日本以及我国,印尼的客滚船大部分归印尼政府所有,此外,Dharma Lautan Utama、PT Jembatan Madura等也是印尼较为大型的客滚船航运企业;我国知名的客滚船航运企业主要有海南海峡股份、渤海轮渡等。

截至2018年3月中旬,全球共有61家船东订客滚船新船,合计订造规模117艘。从区域分布来看,目前的客滚船订船船东依然主要来自欧洲、北美和日本等国家和地区,包括挪威的Fjord1 AS、Torghatten Nord AS,瑞典的Stena Line,加拿大的BC Ferries,以及日本的Ferry Sunflower等。其中,挪威的Fjord1 AS、Torghatten Nord AS和印度尼西亚的Indonesia MoSC是目前全球在订客滚船最多的3家航运企业,其在订客滚船规模分别为20艘、5艘和4艘。近年来,随着中国居民消费理念和生活层次的不断提升,我国客滚船运输需求日益增长,中国船东也加快了客滚船的订造步伐,目前共有3家中国船东在订3艘客滚船。

未来市场需求趋势

从客滚船市场需求来看,有利因素体现在未来一段时间,随着欧洲经济的复苏,低油价的外围环境以及欧洲、日本等国家(地区)改善陆上交通堵塞的努力等因素,都将为客滚船运输需求提供支撑,特别是亚洲地区相对较高的经济增速和居民消费收入的稳步增长,以及客滚船的舒适性逐步向豪华邮轮方向发展,亚洲市场需求有逐步扩大之势。不利因素体现在廉价航空的激烈竞争以及跨海通道的修建等因素,可能导致客滚船运输市场的表现不及预期。从需求总体测算,未来一段时间内,全球客滚船市场需求将保持稳步增长。

表4:全球主要客滚船船东手持订单排名情况

从运力供给来看,目前,全球客滚船船队老旧船舶比重较大,船队更新需求较为迫切。特别是全球日益严格的环保要求,限制了老旧客滚船的运营空间,根据部分大船东的船队更新计划,未来几年全球客滚船新船成交量将逐步出现反弹。此外,由于客滚船船东一般也是运营商,基本不存在投机船东,而且船东财务状况相对稳健,运营商对船队规模的控制能力较强,市场过剩风险也相对较小。

新船价格方面,随着客滚船市场需求的逐步释放,预计未来该船型价格将保持坚挺,特别是由于船型性能(安全性和环保性)不断提高,新船价格存在一定的上涨空间。

对我国而言,随着经济的不断发展和人民生活水平的提高,我国国内客滚船市场也迎来了较好的发展机遇。一方面,亚洲区域旅游日益活跃,将进一步推动亚洲区域内客货运业务再上新台阶。另一方面,我国主要岛屿间客运及旅游需求也将实现稳步增长,由此推动国内客滚运输需求的进一步增长。除此之外,未来台湾海峡等客滚运输市场也将具有较好发展前景。另外,海口-西沙旅游需求有望缓慢增长。与此同时,我国内河旅游需求的看涨,也将推动客滚运输市场需求的增长。